Как выплачиваются дивиденды по акциям, и как мы их можем использовать? Как выплачивают дивиденды по акциям на фондовой бирже

Как выплачиваются дивиденды по акциям, и как мы их можем использовать?

Акция

Добрый день, читатели блога о трейдинге. Дивиденды по акциям – это, наверное, не та тема, которую хотят изучать активные трейдеры. Но, не спешите с выводами. Каждый трейдер, который держит позицию больше одного дня, сам того не ожидая, может получить приятный бонус в виде дивидендов. А может вы часть своего капитала инвестируете в акции, и тогда данная тема будет вам очень полезна. В общем, на этой странице у вас есть возможность ознакомиться со всеми азами темы – дивиденды по акциям, в простой и понятной форме.

Что такое дивиденды?

Представьте себе, что вы владелец небольшого бизнеса, скажем тренажерного зала, с чистым годовым доходом $150,000. С деньгами вы можете делать все, что хотите, куда бы вы их потратили? Конечно, большую часть оставили бы себе, например $100,000. А оставшиеся $50,000 можно вложить обратно в бизнес: пустить рекламу, обновить оборудование, сделать ремонт и т.д.

Точно также поступают большие компании, акции которых торгуются на бирже. Ведь бизнес для того и создается, чтобы зарабатывать деньги для своих владельцев (рекомендую прочесть «Акция это не что иное как бизнес»). На фондовом рынке такие выплаты принято называть: дивиденды по акциям.

Норма выплат дивидендов

Всегда интересно, какую порцию прибыли компания выплачивает своим акционерам (владельцам)? В примере выше, вы себя наградили: $100,000/$150,000*100% = 67% от всего дохода. Это и есть норма выплат дивидендов для вашего тренажерного зала. А как дела обстоят в больших корпорациях? Рассмотрим на примере.

За последний год Кока-Кола выплатила своим акционерам $4.969 млрд. в виде дивидендов, как указано в ее отчете о денежных потоках (Cash flow).

В отчете о доходах (Income statement) указано, что она заработала $8.584 млрд. чистыми за тот же период (все эти данные вы можете посмотреть на http://finance.yahoo.com/).

Теперь мы можем легко узнать норму выплат дивидендов: 4.969/8.584*100% = 58%. Что можно сказать: Кока-Кола любит своих акционеров!

Почему одни компании выплачивают дивиденды, а другие нет?

Я уже предугадываю ваш вопрос. Ну, далеко не все же компании выплачивают дивиденды? Совершенно верно! Почему так происходит, вы и узнаете дальше.

Давайте возвратимся к нашему примеру выше. Вы только открыли свой тренажерный зал с одной беговой дорожкой, силовой рамой, жимовой стойкой, двумя штангами и несколькими разновесными блинами. Он приносит вам $30,000 в год. А так хочется $150,000.

Как вы бы вели свой бизнес? Конечно, сократили бы свою зарплату к прожиточному минимуму, а всю прибыль вкладывали бы назад в предприятие. Только так можно вдохнуть жизнь в новый проект.

То же касается больших компаний. Полученный доход может расходоваться двумя путями:

- Разделяться между акционерами (владельцами) в виде дивидендов по акциям

- Реинвестироваться назад в бизнес, что приведет в конечном итоге к росту рыночной цены акций (больше информации на странице "Почему цена акции изменяется?").

Другими словами, как не крути, в любом случае акционеры получат выгоду: либо в виде дивидендов, либо в виде роста стоимости акций.

Дивидендная доходность

Washington Post (известная газета в США) выплачивает годовой дивиденд в размере $7 на акцию, при цене самих акций $910. Altria Group (раньше Phillip Morris — сигареты мальборо) $2.72 и $49.75 соответственно. Рассчитаем, сколько акционер платит за дивидендный доход от бизнеса.

- Washington Post: $0/$910*100% = 0.77%

- Altria Group: $72/$49.75*100% = 5.5%

Получается, что если купить 110 акций Washington Post на сумму $100,100, мы получим $770 дохода от дивидендов. А если 2,010 акций Altria Group на приблизительно равную сумму $100,000, то получим $5,467.

Другими словами, если вас интересует исключительно доход от дивидендов, а не от роста рыночной стоимости акций, то смотрите на дивидендную доходность.

По каким акциям выплачиваются дивиденды?

Думаю, что вы уже догадались – компании, которые имеют длительную и успешную историю (можно сказать мировые бренды), постоянную долю рынка, стабильный доход (это главное), те могут себе позволить выплачивать дивиденды на свои акции. Но, имейте ввиду, рыночная стоимость таких акций не имеет тенденции изменяться в широком диапазоне (низкая волатильность).

Растущие и молодые компании должны возвращать полученную прибыль назад в бизнес, чтобы поднимать уровень своей конкурентоспособности. Соответственно их акции более склонны к сильным движениям (высокая волатильность).

Важные даты при выплате дивидендов по акциям

Когда нужно приобрести акции компании, чтобы получить по ним дивиденды? Давайте посмотрим:

- День объявления (Declaration date): день, когда оглашаются сумма и дата выплаты очередного дивиденда

- День регистрации (Date of record): в компании составляются списки всех текущих держателей ее акций, которые смогут получить дивиденды. Как правило, это происходит за 4 дня до выплат. Другими словами, кто не успел до этой даты, тот пролетел

- Платежный день (Payment date): каждый получает прибыль пропорциональную количеству купленных акций.

Получается, если платежный день назначен на 21 декабря, то купив акции 16 или даже, может, 17 декабря и, подержав их всего 1 день для прохождения регистрации, вы получите дивиденды.

Я уже догадываюсь, какие идеи крутятся в ваших головах. Почему бы не покупать акции перед днем регистрации и не получать сразу и дивидендный доход, и прибыль от изменения рыночной цены бумаг. Предупреждаю: так как компания расстается со значительной частью своей налички, стоимость ее акций несколько снижается в этот период.

И еще один совет: согласно стратегии свинг трейдинга, я не рекомендую торговать акциями, по которым будут выходить хоть какие-либо новости во время вашей сделки (больше всего это касается, конечно, EPS). Любая новость может стать причиной неадекватных ценовых колебаний, о чем вы можете почитать здесь.

Дивиденды в виде налички, акций или одноразовых выплат

Ну и несколько слов напоследок. Дивиденды по вашим акциям могут выплачиваться не только в виде денег, но и в виде дополнительных акций. Это как уже решит совет директоров.

К тому же, бывают ситуации, когда компания получает какую-то значительную непрогнозируемую прибыль. Тогда значительная ее часть может разойтись между акционерами в виде одноразовых выплат. В общем, бизнес работает исключительно на своих владельцев.

Заключение

Дивиденды по акциям мы разобрали, причем достаточно емко, как по мне. Раньше я вообще исключал компании с дивидендами из своих watch lists, поскольку считал, что они имеют низкую волатильность и тенденцию к росту. Потом забросил это дело, поскольку заметил, что такие акции часто технически лучше торгуются, чем высоковолатильные. А как вы относитесь к акциям с дивидендами, и есть ли в планах их покупать в будущем? Блог о трейдинге благодарит за внимание. Будьте успешными!

Ссылка по теме: как анализировать новости с фондового рынка?рассказать друзьям

Оцените статью

- 5

- 4

- 3

- 2

- 1

trader-blogger.com

Как получить дивиденды по акциям и заработать на них

Мы уже говорили подробно о бирже, облигациях и фондах. Есть еще один способ заработать на ценных бумагах.

Сегодня поговорим о дивидендах: что сделать, чтобы их получить, как они выплачиваются и почему влияют на решение инвестировать в акции той или иной компании.

Артем Куроптев

частный инвестор

Что такое дивиденды

Дивиденды — это доля прибыли, которую компания распределяет между акционерами. Когда вы покупаете акции компании на бирже, вы получаете право на дивиденды по этим акциям до тех пор, пока вы остаетесь акционерами.

Гипотетический пример. У компании выпущено 100 акций. Вы купили на бирже одну акцию. Прибыль компании за год составила 100 рублей и будет выплачена в виде дивидендов. В результате выплаты вы получите 1 рубль.

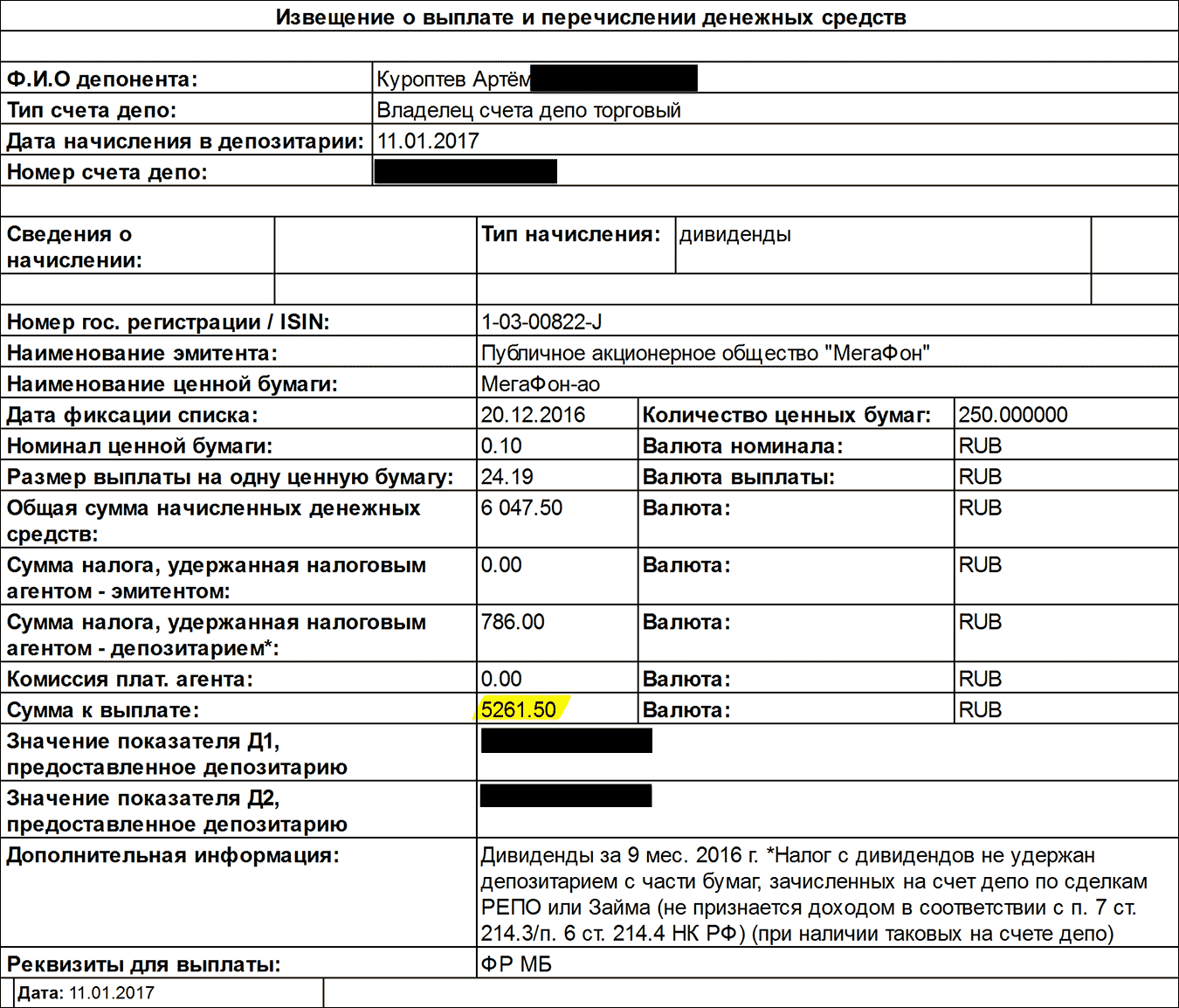

Вы держите акции, а компания выплачивает вам часть прибыли деньгамиРеальный пример. Акционерный капитал «Мегафона» состоит из 620 000 000 акций. По результатам девяти месяцев 2016 года компания направила 14 997 800 000 рублей на дивиденды. На одну акцию пришлось 24,19 рубля. У меня было 250 акций, поэтому мне выплатили 6047,5 рубля дивидендов. Из начисленных и выплаченных компанией дивидендов 786 рублей забрало государство в виде НДФЛ, поэтому в итоге осталось 5261,5 рубля:

Дивиденды могут выплачиваться по результатам года, полугодия, квартала или по особым случаям. Или не выплачиваться вообще, если деньги нужны компании на другие цели, например на развитие. Сколько выплачивать дивидендов и когда — решают акционеры компании, ориентируясь на рекомендации совета директоров.

Дивиденды — это когда меняется цена акций?

Нет. Когда меняется цена акций — это не дивиденды. Красивые графики роста цен акций на бирже и дивиденды — это две параллельные истории.

Допустим, у вас есть акции Сбербанка. Вы купили их на 100 тысяч рублей, а сейчас они стоят 110 тысяч рублей. Это не значит, что у вас в руках 110 тысяч рублей.

Чтобы деньги появились, вы должны продать акции на бирже. Тогда у вас на руках будут деньги. Так вы заработаете на изменении цены акции.

Инвестиции для начинающих

Дивиденды — это когда вы держите акции и компания выплачивает вам, как акционеру, часть прибыли деньгами. Чтобы получить дивиденды, не нужно ничего делать: деньги автоматически поступят на брокерский счет. Можно их вывести на банковский счет, можно купить на них новые акции, валюту, облигации и что угодно еще.

На бирже много компаний, которые не платят дивиденды, но их акции растут в цене. Или падают. Это не связанные напрямую вещи.

Как получить дивиденды

Чтобы получать дивиденды, нужно быть владельцем акций на определенную дату — дату фиксации реестра. Если знать ее заранее, то можно успеть купить акции и быстро получить дивиденды. Но часто акции дорожают, как только компания утверждает размер дивидендов, поэтому лучше покупать акции еще раньше.

Реестр — это список акционеров компании с информацией о количестве принадлежащих им акций. Фиксация нужна, потому что на бирже кто-то постоянно покупает и продает акции. Поэтому для удобства компания говорит: «Всё, вот кто сегодня акционер — тем платим. Кто купит акции завтра — пардон, в следующий раз».

Фиксация реестра под дивиденды «Мегафона» за девять месяцев 2016 года состоялась 20 декабря 2016 года. Все, кто был владельцем акций на эту дату, получили право на дивиденды.

Если узнать о дате фиксации реестра заранее, то можно успеть купить акции и быстренько получить дивиденды. Но обычно цены на акции подскакивают, как только компания утверждает размер дивидендов (не мы одни такие умные), поэтому лучше покупать акции еще более заранее.

Акции растут, когда компания утверждает размер дивидендовЕсли вы купили акции через российского брокера и попали в реестр, то дивиденды обычно зачисляются на брокерский счет без каких-либо дополнительных действий с вашей стороны. Я был акционером «Мегафона» по состоянию на 20 декабря 2016, поэтому 11 января 2017 дивиденды за вычетом налогов зачислили на мой брокерский счет. Срок зачисления дивидендов зависит от брокера и других факторов. Сам «Мегафон» отчитался о завершении выплат 1 февраля.

Как узнать размер дивидендов и дату фиксации реестра

Чтобы быть в курсе, сколько и когда компания будет платить, нужно следить за ее новостями. Размер дивидендов и дату выплаты можно найти на сайте самой компании, на сайте биржи или на сайте обязательного раскрытия информации.

Вот где будут искать информацию о дивидендах акционеры «Мегафона»:

Следить за собраниями акционеров

Обычно размер дивидендов и решение об их выплате являются пунктами повестки общего собрания акционеров. Такие собрания бывают годовыми (годовое общее собрание акционеров — ГОСА) и внеочередными (внеочередное общее собрание акционеров — ВОСА). Хотя собрания могут и не включать вопрос выплаты дивидендов.

Прежде чем провести ВОСА или ГОСА, совет директоров утверждает рекомендуемый размер дивидендов. Мол, ребята, прибыли столько, предлагаем акционерам выплатить вот столько. На собрании ребята-акционеры должны с этим согласиться. Когда состоится собрание — будет опубликовано на сайте компании.

Российские компании, как правило, контролируются мажоритарным акционером — это один или несколько человек, которые имеют достаточную долю в компании, чтобы единолично принимать решение за всех акционеров. В таких компаниях нам, миноритарным акционерам, участвовать в голосовании бессмысленно. Разве что это очное собрание Сбербанка, и вы хотите посетить стендап-шоу Германа Грефа с запахом французской булки.

Когда будут собрания, на какую дату будет фиксироваться реестр — пишут в разделе «для инвесторов» на сайте компании.

В случае с дивидендами «Мегафона» за девять месяцев процесс был таким:

| 26 октября | Заседание совета директоров и публикация протокола с размером дивидендов |

| 7 ноября | Фиксация реестра под участие в ВОСА (нас не касается) |

| 9 декабря | ВОСА |

| 13 декабря | Публикация результатов ВОСА, одобрили выплату дивидендов |

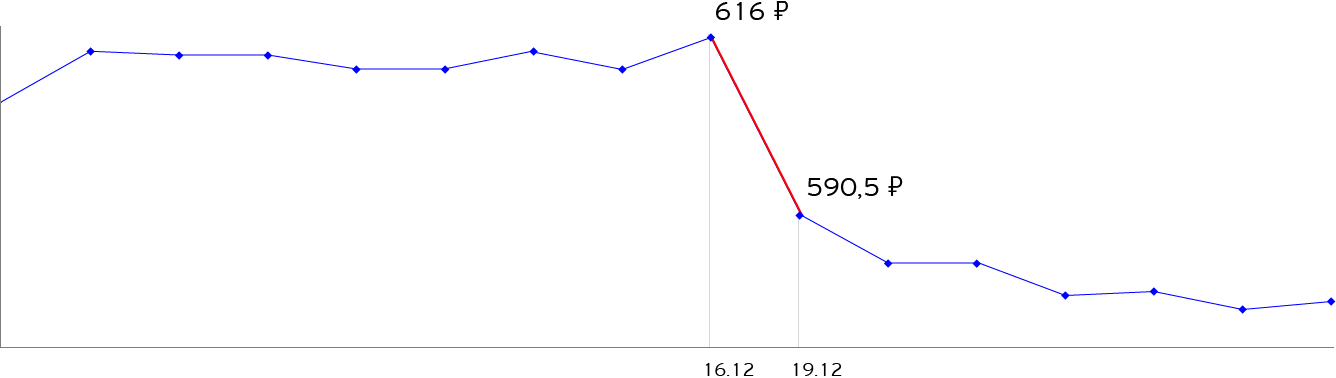

| 16 декабря | Последний день, когда можно купить акции, чтобы получить дивиденды (дальше — выходные, плюс закладываем время на операции на самой бирже) |

| 20 декабря | Дата фиксации под дивиденды |

| 11 января | Деньги зачислены на брокерский счет |

| 1 февраля | Отчет «Мегафона» о выплате |

26 октября

Заседание совета директоров и публикация протокола с размером дивидендов

7 ноября

Фиксация реестра под участие в ВОСА (нас не касается)

9 декабря

ВОСА

13 декабря

Публикация результатов ВОСА, одобрили выплату дивидендов

16 декабря

Последний день, когда можно купить акции, чтобы получить дивиденды (дальше — выходные, плюс закладываем время на операции на самой бирже)

20 декабря

Дата фиксации под дивиденды

11 января

Деньги зачислены на брокерский счет

1 февраля

отчет «Мегафона» о выплате

Подписаться на новости компаний

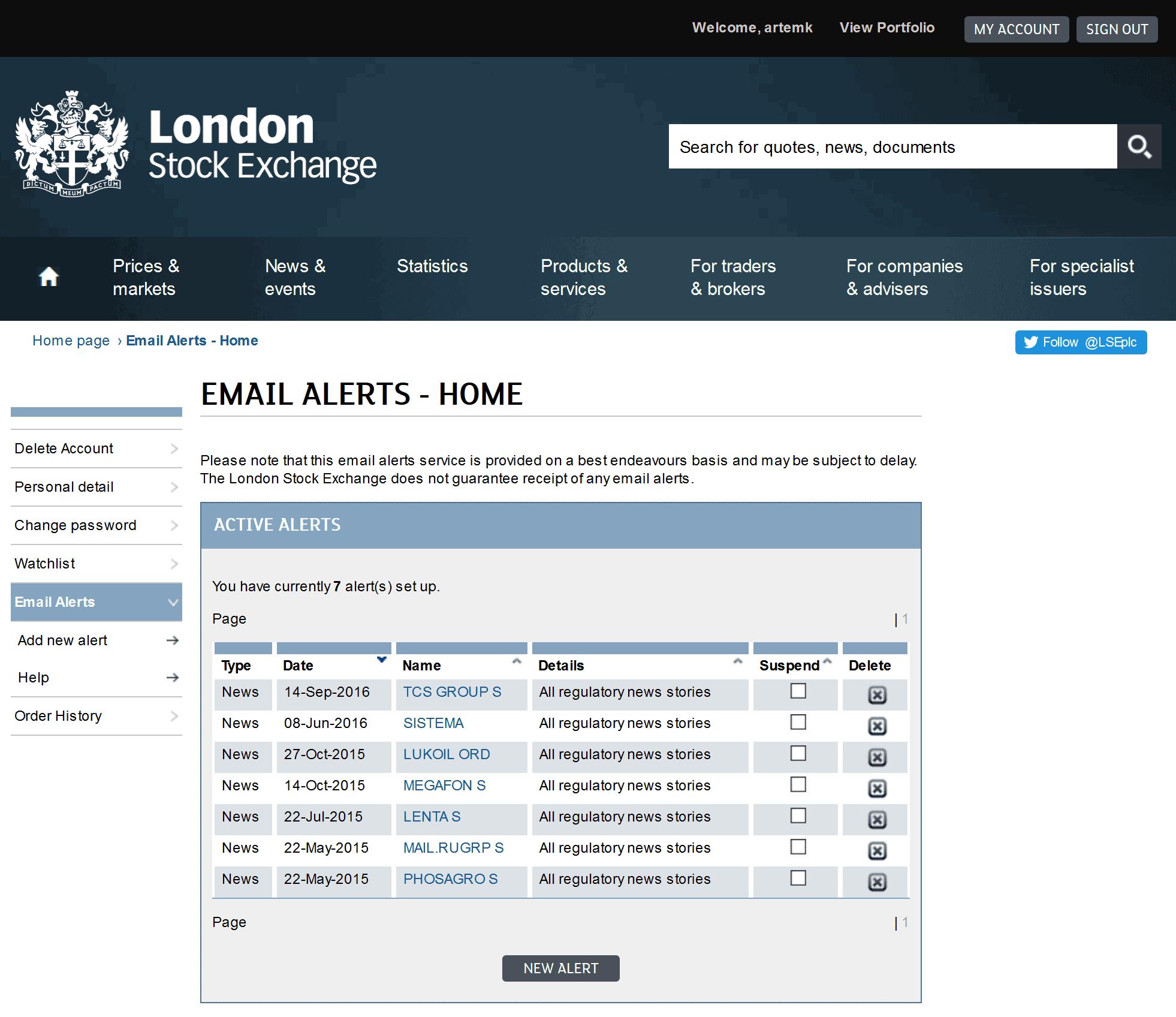

Ни сайт Московской биржи, ни сайты обязательного раскрытия информации не позволяют подписаться на новости компаний. А проверять новости вручную — это неудобно, особенно если компаний несколько. Я знаю два способа получать новости на электронную почту: сайт Лондонской биржи и собственные службы компаний по работе с инвесторами и акционерами (Investor Relations).

Подписка на сайте London Stock Exchange. Акции многих российских компаний торгуются одновременно в Москве на Московской бирже и в Лондоне на London Stock Exchange. Сайт Лондонской фондовой биржи позволяет подписаться на новости компаний и без задержек получать их по электронной почте.

Нужно бесплатно зарегистрироваться и затем в личном кабинете в разделе Email Alerts включить подписки на новости компаний:

Если вы хотите самостоятельно инвестировать в акции, то так или иначе будете сталкиваться с английским: на сайте LSE, в документах эмитентов, на телеконференциях компаний для инвесторов. К сожалению, если у вас нет хотя бы минимального знания языка, то поезд глобализации уходит без вас.

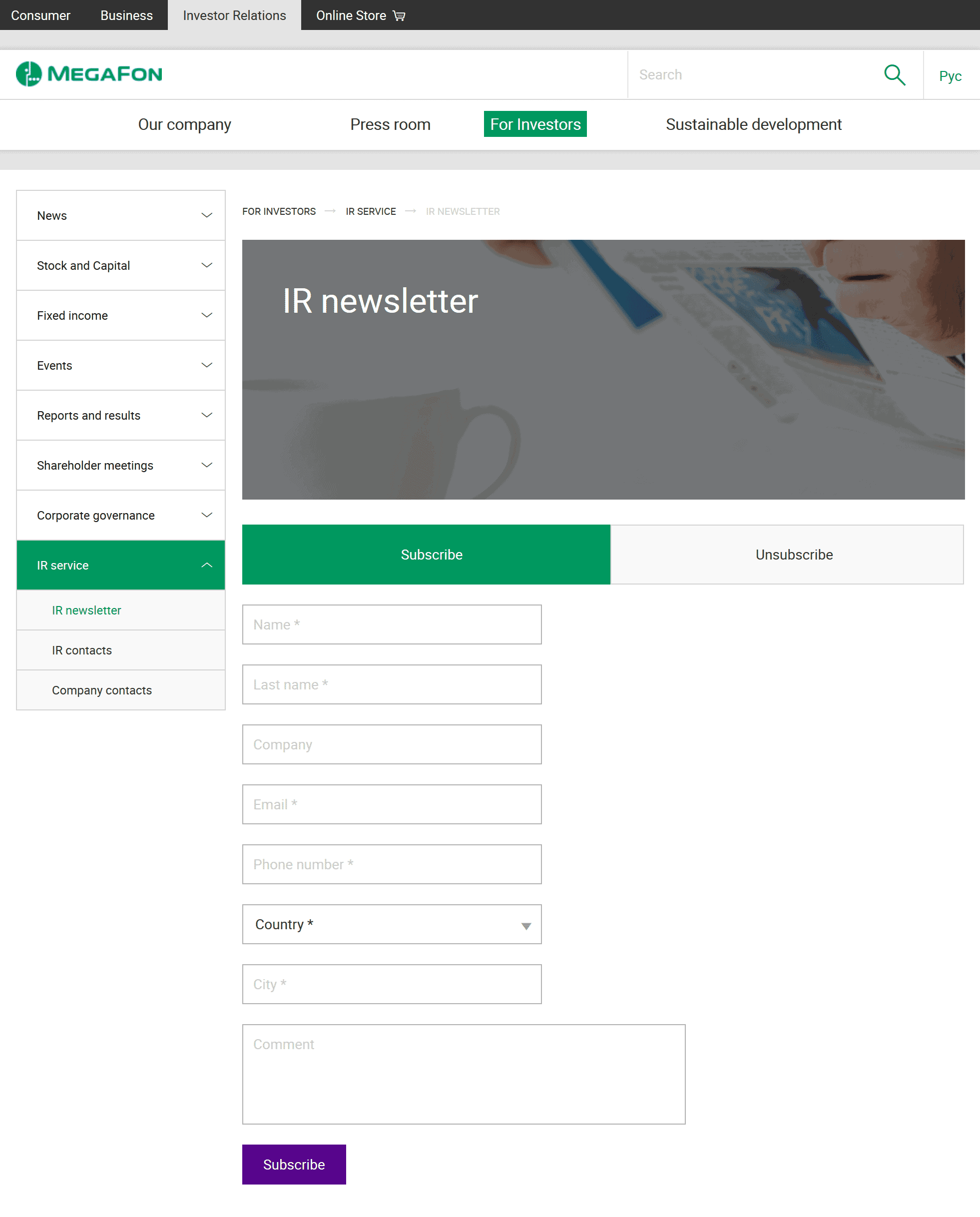

Подписка через Investor Relations компании. У любой компании, чьи акции торгуются на бирже, есть раздел для инвесторов и акционеров на сайте. В таком разделе бывает возможность подписаться на новости для инвесторов. Еще там обязательно должна быть контактная информация службы по работе с инвесторами. Если подписки нет, попросите добавить ваш адрес в рассылку сообщений для инвесторов. Меня всегда подписывали.

У «Мегафона» есть возможность подписаться самостоятельно, но только в англоязычной версии сайта:

По моему опыту, подписку на Лондонской фондовой бирже нужно настраивать в любом случае. Потому что, например, «Мегафон» и «Фосагро» делают собственные рассылки с задержкой до нескольких дней и рассылают не все документы, которые публикуются на LSE.

Помимо работы с документами компаний, можно пользоваться готовыми агрегированными данными по дивидендам. Примеры: сервис инвестиционной компании «Доходъ» и сервис компании БКС.

Т+2 и «дивидендный гэп»

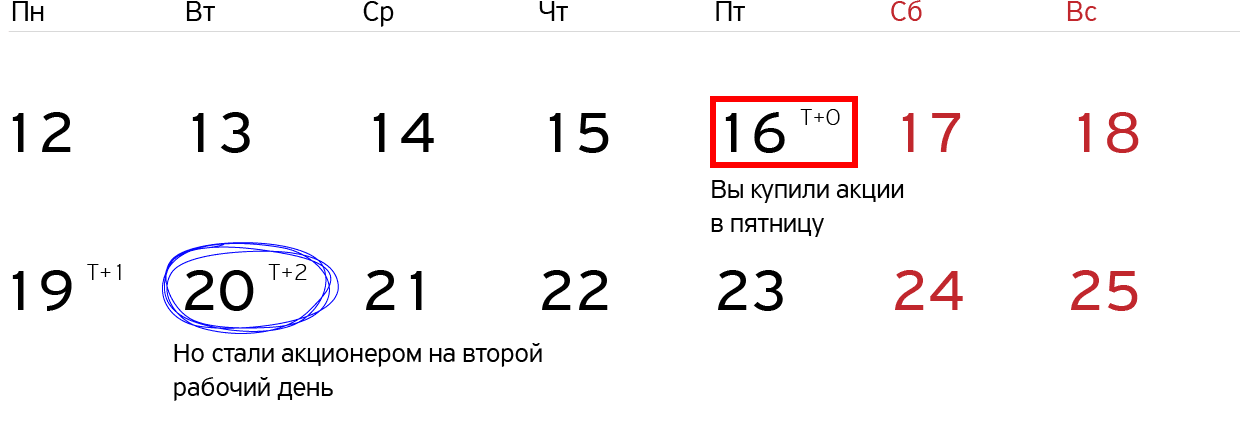

Если вы хотите купить акции, попасть в реестр под дивиденды и сразу их продать, учитывайте два момента: режим расчетов Т+2 на Московской бирже и то, как дивиденды учтены в цене акций.

Т+2. Акции на Московской бирже торгуются в режиме расчетов Т+2. Это значит, что расчеты происходят на второй день (+2) после даты совершения сделки (Т). Покупая акции на бирже, вы заключаете сделку, фиксируя количество и цену. Затем у вас есть два дня, чтобы принести деньги, а у продавца — чтобы принести акции.

Конечно, брокер не даст купить акции, если на брокерском счету нет денег. А вот если там лежат другие ценные бумаги, то вы вполне можете совершить сделку под их залог, и у вас будет два дня, чтобы перевести деньги из банка.

У отложенных расчетов есть и обратная сторона: если вы продали акции сегодня, то забрать у брокера деньги сможете только через два дня, когда произойдут расчеты по сделке.

В контексте дивидендов режим Т+2 значит, что для попадания в реестр «Мегафона» по состоянию на 20 декабря 2016 года, нам нужно было купить акции 16 декабря или раньше:

Дивидендный гэп. Когда проходит последний день, в который можно было попасть в реестр под дивиденды, цена акции, как правило, падает на размер этих дивидендов.

Деньги как бы покидают компанию, поскольку в скором времени их выплатят попавшим в реестр акционерам. Поэтому те, кто купят акции позже, уже без права на дивиденды, захотят скидку на сумму дивидендов. Вчерашние же владельцы ничего не теряют: их акции подешевели, зато они получили дивиденды.

Не всегда цена акции падает именно на размер дивидендов: иногда она довольно быстро отыгрывает падение. Но такая закономерность есть, и ее нужно учитывать.

Например, как было сказано выше, последний день для попадания в реестр «Мегафона» под дивиденды был 16 декабря. Цена закрытия «Мегафона» 16 декабря 2016 была 616 рублей. Цена закрытия 19 декабря — 590,5 рубля. Дивидендный гэп составил 25,5 рубля при дивидендах в 24,19 на акцию. Другими словами, цена за одну акцию упала почти на размер дивидендов — 25,5 Р:

Дивидендная доходность — это отношение выплачиваемых дивидендов к стоимости акции.

Например, если акция стоит 100 рублей, мы владели акцией на протяжении года и сумма выплачиваемых за год дивидендов по этой акции составляет 1 рубль, то дивидендная доходность равна 1% годовых.

Дивидендная доходность — вещь неоднозначная. Выплаты дивидендов могут неравномерно распределяться во времени, меняться в зависимости от внешних и внутренних факторов в компании. Например, дивиденды по результатам девяти месяцев 2016 года «Мегафон» объявил еще до окончания года и выплатил уже в январе 2017. А вот дивиденды по результатам 2014 года были выплачены с почти годовой задержкой — в декабре 2015 года. Многие тогда волновались.

По результатам работы за 2014 и 2015 годы «Мегафон» выплачивал примерно по 40 млрд рублей дивидендов, или по 65 рублей на акцию в год. Сегодня, 10 февраля 2017 года, цена одной акции — 635 рублей. При сохранении объема выплат в будущем дивидендная доходность составит около 9% годовых.

Прошлая дивидендная доходность служит ориентиром. Но в конце концов нас интересует будущая доходность. Для определения будущей доходности нужно знать, каков будет размер дивидендов и будут ли дивиденды вообще. Для этого нужно знать дивидендную политику.

Дивидендная политика — это набор правил, по которым компания определяет размер выплачиваемых дивидендов.

Одни компании четко заявляют, что не планируют выплачивать дивиденды в ближайшие годы. Другие дают витиеватые формулировки, из которых трудно сделать конкретные выводы. Третьи дают конкретные ориентиры в цифрах: 75% чистой прибыли, 50% свободного денежного потока, не менее 20 рублей на акцию.

Примеры дивидендной политики

АФК «Система»

«Детский мир»

TCS GROUP (Тинькофф-банк)

Со временем дивидендная политика компании может меняться, так что не нужно воспринимать ее как нечто незыблемое.

В зависимости от стабильности выплат и прозрачности дивидендной политики акция может приобретать черты облигации, давая предсказуемый поток платежей. Например, в апреле 2016 МТС объявила своей целью ежегодно возвращать акционерам не менее 25 рублей на акцию в период с 2016 по 2018 год и поддерживать минимальный размер выплат на уровне 20 рублей за акцию. В такой ситуации, покупая акции МТС по цене около 250 рублей, можно рассчитывать на рублевую доходность около 7% только за счет минимально обещанного уровня дивидендов.

Корпоративные облигациина Московской бирже

Если дивиденды зависят от таких показателей, как чистая прибыль, денежный поток, уровень долговой нагрузки или достаточность капитала, то появляется новая задача — оценить размер этих показателей в будущем. У нас тут не клуб дипломированных финансовых аналитиков, поэтому нам доступен единственный способ оценки — это прогнозы самой компании. Прогнозы на будущий год могут содержаться в финансовом отчете по итогам прошедшего финансового года или быть озвучены на телеконференциях для инвесторов.

Инвестирование в акции без возможности влиять на ситуацию в компании — это вопрос веры. Веры в то, что контролирующий акционер будет руководствоваться не только своими сиюминутными нуждами, но последовательно выстраивать предсказуемую для всех акционеров публичную компанию. Вопрос веры в нанятый акционерами менеджмент, прогнозы этого менеджмента и способность эти прогнозы выполнять. Это голосование деньгами за веру в конкретных людей.

Это слишком сложно!

Работа с акциями публичных компаний — она такая: много нюансов, большой риск и не такая уж большая доходность. Если хотите, чтобы всё было просто и предсказуемо, покупайте индексные ETF и гособлигации. Серьезно. Не морочьте себе голову.

journal.tinkoff.ru

Как получать дивиденды с акций

Лучшей стратегией долгосрочного инвестирования является вложение денежных средств в акции крупнейших компаний. В зависимости от первоначальной суммы применяются наиболее эффективные при конкретных условиях финансовые механизмы увеличения капитала. Временной промежуток инвестирования связан с целями инвестора: накоплением необходимых сумм на обучение, приобретение автомобиля, недвижимости или просто «на черный день». Горизонт инвестирования в ценные бумаги имеет широкие пределы – от 1 года до нескольких десятков лет. Высокую доходность с минимальными рисками в долгосрочной и среднесрочной перспективе позволяют получать дивидендные акции. Сколько можно получить дивидендов с акций и как выбирать компании с высоким доходом? Этот вопрос рассматривается в настоящей статье.

Рынок ценных бумаг и дивиденды

В отличие от банковских вкладов и депозитов эмиссионные ценные бумаги, к которым относятся акции, обеспечивают наиболее прибыльный механизм управления капиталом. Традиционное размещение денежных средств на счетах в банковских организациях позволяет надежно сохранять накопления. Однако доходность банка в отношении сбережений вкладчиков всегда находится на уровне инфляции. Поэтому получить прибыль с банковских сертификатов и депозитов не получится. Это скорее инструмент защиты денег от обесценивания.

Заработать на вложениях можно в условиях торговых сделок на рынке ценных бумаг и путем приобретения акций надежных компаний. При правильном выборе стратегии инвестирования доход может быть высоким и стабильным. Доход от ценных эмиссионных бумаг формируется тремя способами:

- При покупке акций в «длинной» рыночной позиции «Long». В этом случае ценные бумаги покупаются по низкому курсу и продаются в последствие по более высокой стоимости. Цель такой сделки – получить прибыль на разнице котировок.

- При открытии «короткой» позиции «Short», когда акции покупаются через брокера (берутся в долг). Затем при снижении курса возвращаются брокеру, разница от сделки в виде прибыли остается игроку после закрытия торговой сессии.

- Получение дивидендного дохода от акций как части чистой прибыли компаний. Объем выплат зависит от количества акций, находящихся в собственности владельца, и общего дохода частного предприятия.

Важно! Особенностью дивидендов является регулярность выплат от прибыли компании согласно пропорциональному владению акциями. Доход может находиться на уровне минимальных значений или достигать двухзначных цифр. В некоторых компаниях дивиденды акционерам могут не выплачиваться в связи направлением средств на развитие бизнеса или при минимальном годовом доходе. Но в долгосрочном периоде акции всегда будут приносить доход.

Таким образом, акционер закрепляет за собой право на часть прибыли компании, которую в виде дивидендных выплат можно получать, не только ежемесячно, ежегодно, но в течение всей жизни. Но для этого необходимо правильно выбрать компанию и знать, где купить дивидендные ценные бумаги.

Алгоритм покупки акций

Торговые сделки с акциями осуществляются на специальной площадке по организованной торговле ценными бумагами (фондовом рынке). При помощи этого института мобилизуются финансовые ресурсы, перераспределяются ценные бумаги, обеспечивается ликвидность финансовых вложений. На бирже путем посреднических услуг брокеры и трейдеры совершают многочисленные сделки с акциями с учетом актуальных котировок. Возможно Вам будет полезна статья: «где и как купить акции».

В России такие сделки выполняются на площадке Московской межбанковской валютной биржи (ММВБ), Санкт-Петербургской валютной биржи (СПВБ), Российской торговой системы (РТС) других. За рубежом действуют свои инструменты рыночной торговли акциями: в Лондоне – Лондонская биржа, В США – Национальной фондовой бирже, NASDAQ, Нью-Йоркской торговой площади и других. Особенностью бирж является мгновенность всех проводимых операций за счет большого количества участников.

Три шага при покупке акций

Покупать акции на бирже необходимо после проведенного исследования, в котором рассматриваются показатели деятельности и динамика прибыльности компаний, выпускающих ценные бумаги. Перед покупкой необходимо определиться, в какие акции будет проводиться вложение: в российские или иностранные. Это учитывается при выборе биржи, так не у всех брокерских организаций и частных лиц имеется выход на международный рынок ценных бумаг. Крупнейшей российской фондовой биржей является ММВБ, на которой можно купить акции иностранных компаний (Google, Apple), Газпрома, Сбербанка и других.

После того, как сделан выбор биржи, необходимо выполнить следующие шаги:

- Выбрать брокерскую фирму или частного маклера для совершения сделок на фондовой бирже. Руководствоваться в этом вопросе важно двумя критериями: надежность брокера и оптимальность тарифов. Выбирать посредническую организацию рекомендуется на основе Рейтинга надежности брокеров на сайтах инвестиционных компаний, например, http://www.brokers-rating.ru/. Тарифы, как правило, распределяются в диапазоне от 0,02 % до 0,5% от каждой проведенной сделки. При активном трейдинге сумма комиссии брокеру может составлять десятки тысяч рублей. Поэтому тарифные планы маклеров необходимо тщательно изучать перед процедурой заключения договора на брокерское обслуживание.

Важно! Минимальный порог, с каким начинает работать брокер, составляет от 30000 до 100000 рублей. При выборе профессионального участника рынка ценных бумаг ориентирующими факторами должны стать рейтинговая надежность и низкие тарифы посредника.

Одним из стабильных посреднических организаций, по аналитическим данным, является Открытие Брокер, который формирует оптимальные инвестиционные портфели по невысоким тарифам за сделку на уровне 0,057 %. При долгосрочном сотрудничестве комиссионные выплаты в год составляют незначительную сумму.

- Юридическое оформление сотрудничества с торговым представителем. Для этого необходимо личное присутствие клиента в компании. Процедура заключения брокерского договора аналогична открытию банковского счета (предъявляется гражданский паспорт, заявление об открытии счета). Договор предусматривает открытие брокерского счета на имя инвестора, с которого совершаются все операции на фондовой бирже.

Важно! При заключении договора с брокером необходимо проверять наличие у него лицензии на осуществление посреднических биржевых и дилерских услуг. Этот документ подтверждает профессионализм брокера и право осуществлять деятельность на фондовой бирже в принципе. В каждой стране имеются свои лицензирующие деятельность брокеров организации. В России выдачу лицензий брокерам осуществляют некоммерческие организации РАУФР и КРОУФР.

Процедура оформления договора и открытия брокерского счета не занимает много времени (не более 30 минут). После открытия индивидуального счета (персональной страницы трейдера, инвестора) клиент переводит туда свои денежные средства для дальнейшего участия в торговых сделках на фондовой бирже.

- Покупка акций и управление активами, размещенными на брокерском счете. Сделки купли/продажи ценных бумаг можно проводить двумя способами: при помощи распоряжений брокеру или непосредственно через специальный интерфейс QUIK. Данный терминал позволяет просматривать актуальные котировки акций в режиме реального времени и осуществлять сделки онлайн. Модули сервера QUIK устанавливаются на персональный компьютер клиента. В течение 31 дня услуги интернет площадки являются бесплатными, затем устанавливается плата по специальному тарифу.

Поручения брокеру можно давать по телефону (о покупке и продаже акций). В этом случае анализировать котировки, оперативно реагировать на снижение и повышение цены, постоянно мониторить ситуацию, сидя за компьютером, не нужно. От имени клиента все операции будет совершать представитель инвестора – брокер.

Важно! Процесс инвестирования в акции необходимо осуществлять на основе принципа диверсификации рисков: покупать ценные бумаги перспективных и высоконадежных компаний. К таким акциям относятся «голубые фишки». Самостоятельно посмотреть все актуальные котировки акций можно на сайтах rbc.ru, stocknavigatot.ru.

Какие акции покупать и что учитывать

Чтобы получать существенный доход от инвестирования в акции, необходимо вложить значительные суммы в пакетные предложения высокодоходных компаний. Если для игры на торговой бирже имеется скромная сумма, то рассчитывать на высокие доходы не придется. Однако покупка акций на долгосрочную перспективу в расчете на рост курса ценных бумаг может принести дивиденды.

Дивидендные акции приносят регулярный доход – в этом их особенность и инвестиционная привлекательность. Несмотря на то, что суммы выплат по таким акциям незначительные и редко достигают двухзначных величин, в долгосрочных инвестициях они обеспечивают стабильную прибыль.

Сколько можно заработать на дивидендах с акций?

Доходный диапазон по акциям составляет от 0,1 % до 20 % и выше. Чем масштабнее компания и чем более широкие у нее перспективы, тем больше шансов заработать на ее акциях. Рассмотрим примеры дивидендной доходности крупных компаний, акции которых торгуются на ММВБ.

Доходность по акциям в 2017 году (в расчете на 1 акцию)

| Наименование компании | Дивиденды, % |

| НЛМК | 11,9 |

| Северсталь | 11,8 |

| Ростелеком | 11 |

| ММК | 9,9 |

| Россети | 9,7 |

| МТС | 9 |

| Норильский никель | 7,8 |

| Мегафон | 7,2 |

| Газпром | 6,8 |

| Лукойл | 6,4 |

| Московская биржа | 6 |

| Магнит | 3,6 |

| Сбербанк | 3,5 |

| ВТБ | 3,16 |

Как видно из приведенной таблицы, доходность по компаниям существенно различается.

В тройку лидеров по дивидендной доходности в 2017 году вошли три российских компании: Новолипецкий металлургический комбинат (НЛМК), Северсталь и Ростелеком.

Высокие показатели доходности ценных бумаг у бизнес монополий в области телекоммуникаций и мобильной связи (Ростелеком, ММК, Россети). Прибыль акционеров этих компаний составила от 11 % до 11,9 %. В середине списка находятся акции сырьевых монополистов Газпрома, Транснефти и Лукойла с доходностью по акциям на уровне 6,4 — 6,9 %. Наименьшие показатель прибыли по акциям у финансово-кредитных организаций (Сбербанка и ВТБ). Доходность ценных бумаг банков даже ниже уровня прибыли по сертификатам и депозитам.

В чем причина низкой доходности акционерных компаний?

Прежде всего, это связано с финансовыми показателями компании и алгоритмом начисления прибыли. Дивиденды распределяются по итогам года на Совете директоров, где анализируются результаты деятельности фирмы, объем прибыли и направления развития бизнеса на перспективу.

По итогам финансового отчета выносится решение о распределении прибыли частного предприятия: куда и в каких пропорциях ее направить. В том случае, если имеется чистая прибыль, она может быть распределена следующим образом:

- на обновление материально-технической базы, совершенствование технологий производства, любые модернизационные процессы в целях расширения и повышения эффективности деятельности компании;

- выплаты на погашение финансово-кредитных обязательств, любых видов долговой нагрузки;

- дивидендные выплаты акционерам компании в соответствии количеством приобретенных ценных бумаг эмитента.

Совет директоров формирует рекомендации для выплаты дивидендов акционерам в установленном объеме. Но это решение не является окончательным. Итоговое решение выносится на Собрании акционеров, обладающих крупными пакетами ценных бумаг, которые и принимают решение о выплате дохода по акциям в окончательном виде.

Распространенные варианты решений Собрания акционеров:

- осуществить дивидендные выплаты по рекомендации Совета директоров в полном объеме;

- выплатить акционерам дивидендную прибыль частично, оставшуюся часть прибыли направить на развитие предприятия;

- отказаться от выплаты дивидендов акционерам по итогам года и направить всю прибыль на актуальные и перспективные нужды компании.

Важно! При назначении выплат по дивидендам учитываются все акции в реестре компании. Общая сумма прибыли, направленная на выплаты по дивидендам, делится на количество акций, зарегистрированных в реестре акционеров. В итоге получается сумма дохода на одну акцию. После такого расчета прибыль делится пропорционально между акционерами в соответствии с имеющимися у них акциями компании.

Как выбирать компании с высокой доходностью

Финансовые аналитики рекомендуют при выборе доходной компании изучить их сайты в разделе «Дивидендная политика» и руководствоваться следующими показателями:

- Наличие гарантированных дивидендных выплат, которые могут быть установлены компанией в фиксированном размере или в процентах от чистой прибыли. При этом важно обращать внимание на детали и специальные оговорки в части выплат дохода по акциям (например, условия отмены дивидендов в случае убытков, когда по документам МСФО фиксируется положение о прибыли компании). Внимания заслуживает такая деталь, как возможность вычета из чистой прибыли, направленной на выплату дивидендов, «бумажных расходов», связанных с переоценкой активов.

Важно! Дивиденды начисляются на момент «отсечки» (даты закрытия реестра), который устанавливается Советом директоров. Поэтому нет необходимости держать акции весь год в реестре компании, достаточно за 2 дня до «отсечки» приобрести их и разместить в реестре акционеров. Эти важные даты можно отслеживать на сайте эмитента или брокерской компании. Выплаты дивидендов традиционно осуществляются в срок, не превышающей 60 дней. Держатели ценных бумаг получают прибыль за вычетом налогов на дивиденды (9% от общей суммы дохода по акциям).

- Положительная история компании в части финансовой прибыли и выплат дивидендного дохода. Большое значение для владельцев дивидендных акций, которые являются консервативными игроками, имеет стабильность дохода, регулярность и предсказуемость платежей по акциям. Устойчивая динамика по этим показателям должна фиксироваться продолжительное время. Стабильными дивидендными выплатами, с точки зрения аналитиков фондового рынка, характеризуются компании: ТНК-ВР, Татнефть, Сургутнефтегаз, МТС, Башнефть, МДМ-банк, Мечел.

Важно! При формировании дивидендного портфеля инвестиций необходимо диверсифицировать вложения и учитывать динамику выплаты прибыли по каждому эмитенту. Так, например, если эмитент ни разу не выплачивал дохода по акциям, то вряд ли он начнет раздавать дивиденды по итогам нового отчетного периода. Выбирать следует компании, которые регулярно и каждый год выплачивают прибыль даже в условиях ухудшения рыночной ситуации. Позволить такие выплаты могут энергосырьевые компании, не несущие серьезных инвестиционных расходов.

- Дивидендная доходность по акциям. Расчет суммы дохода включает отношение суммы вознаграждения за 1 ценную бумагу к ее текущей стоимости с последующим умножением на 100 %. Например, в прошлом году с акции компании МТС была получена прибыль 14,54 рубля. При покупке 100 акций МТС по цене 250 рублей за штуку (всего на сумму 25000 рублей) прибыль будет составлять 5,8% годовых, а доход 1450 рублей.

Зарубежный рынок ценных бумаг позволяет реализовать различные стратегии получения дохода: он консервативной до агрессивной. На международных биржах представлен более широкий арсенал дивидендных инструментов, которые отличаются разной периодичностью выплат дохода и процентом прибыли. Так, в США инвестирование в ипотечные ценные бумаги может принести акционерам фиксированную прибыль до 20% в долларах США. Высокая доходность по таким ценным бумагам обеспечивается обязательствами правительства. Инвестиции в недвижимость приносят высокий доход не только за рубежом, но и на российских фондовых рынках.

Получение дохода от дивидендов на российском рынке в большинстве случаев рассматривается как дополнение к заработку на сделках купли/продажи акций, которые позволяют зарабатывать на растущих котировках. Это связано с излишней волатильностью рынка и дивидендной политикой компаний, замораживающих выплаты дохода в условиях кризиса. Поэтому полностью формировать инвестиционный портфель из дивидендных акций нецелесообразно. Необходимо диверсифицировать направления инвестирования и помнить, что наивысшую доходность при правильной стратегии могут принести акции компаний из «второго эшелона».investpad.ru

Дивиденды по акциям - их размер, сроки и порядок выплаты, а также налоги

Дивиденды по акциям – это пассивный доход инвестора от владения ценными бумагами, который он получает ежегодно. Дивиденды по акциям выплачиваются компанией-эмитентом, а их размер определяется на общем акционерном собрании и зависит от результатов работы организации за прошедший год (чем больше чистая прибыль предприятия, тем больше может быть дивидендный доход).

Как узнать день, когда будут выплачены дивиденды по акциям

Перед тем как выплачивать доход по ценным бумагам, компании необходимо определить круг лиц, которым будут произведены такие выплаты. Для этого организация выбирает день, когда она заглянет в список акционеров и на основе полученных данных зафиксирует перечень лиц, которые получат доходы – такой день именуется «дата закрытия или отсечения реестра».

Если вы владели акцией на дату отсечки реестра, то вы получите дивиденды от этой компании за минувший финансовый год. В России так называемый дивидендный сезон приходится на весну.

Чаще всего, дата отсечки реестра известна заранее и открыто публикуется в различных источниках. Например, на сайте phnet.ru ежегодно обновляется информация не только о датах закрытия реестра и датах проведения собрания основных отечественных компаний, но также о величине дивидендов.

Где узнать размер предстоящих дивидендов

Обычно величина таких доходов становится известна на собрании акционеров (т.е. после даты отсечки реестра, когда компания уже определится со списком получателей).

Чтобы заранее узнать примерный размер дивидендов, нужно оценить величину чистой прибыли компании и сравнить ее с прошлыми годами – чем такая прибыль выше, тем выше потенциальный доход каждого акционера.

Каким образом и когда происходит выплата дивидендов

Дивиденды по акциям выплачиваются в основном прямым перечислением денежной суммы на брокерский или банковский счет инвестора. Также доход может быть оправлен почтовым переводом на имя акционера, либо выдан в кассе компании, если эмитентом предусмотрена такая возможность.

Срок выплаты дивидендов за прошлый год приходится, чаще всего, на конец текущего года, и обязательно после собрания акционеров. Информация о точной дате выплаты содержится в Уставе компании или определяется на собрании (если такая дата не установлена, то дивиденды по акциям перечисляются не позже 60 дней с момента утверждения решения о выплате).

Как платить налоги по дивидендам

По закону обязанность платить налог на дивиденды возложена на компанию, которая эти доходы выплачивает, т.е. акционер получает сумму, освобожденную от налоговых обязательств и ему не нужно подавать сведения в Налоговую инспекцию с целью отчитаться по данным поступлениям.

stock-list.ru

Как выплачиваются дивиденды по акциям российских компаний

Рост инфляции, который пока не может остановить Центробанк, вереница отзывов лицензий у коммерческих банков, нестабильность котировок драгметаллов вынуждают россиян искать альтернативные методы инвестирования. Люди, обладающие достаточным уровнем финансовой грамотности и знакомые хотя бы с базовыми финансовыми инструментами, все чаще делают выбор в пользу приобретения дивидендных акций. Мы вкратце расскажем о том, что такое дивиденды и как осуществляются выплаты дивидендов по акциям в российских компаниях.

Что такое дивиденды по акциям

Определение понятия «дивиденды» дается в ст. 43 Налогового кодекса РФ. Под дивидендами подразумевается любой доход, полученный акционером (инвестором) от компании при распределении прибыли, остающейся после налогообложения (включая проценты по привилегированным акциям), по принадлежащим акционеру акциям, пропорционально долям акционеров в уставном капитале этой компании.

Привилегированные акции отличаются от обычных тем, что по ним выплачивается условно-фиксированный дивиденд, размер которого указывается в уставе компании (к примеру, это может быть 10% от прибыли или 5% от номинальной стоимости акций). Привилегированные акции не дают права голоса при выборе директора и совета директоров. Закон гласит, что дивиденды по привилегированным акциям не могут быть меньше дивидендов по обыкновенным. Сумма дохода, который подлежит выплате по привилегированным акциям, вычитается из общей суммы дивидендов. Чтобы узнать, сколько получит инвестор по одной обычной акции, необходимо получившуюся разницу разделить на количество обыкновенных акций.

Как выплачиваются дивиденды в российских компаниях

Чтобы получить дивиденды по акциям российских компаний, необходимо хорошо ориентироваться в следующих датах:

- Экс-дивидендная дата - дата, на которую нужно владеть акциями компании, чтобы получить дивиденды. С 2014 года эта дата «отсечки» не может быть установлена до того, как было принято решение о выплате дивидендов, то есть, до проведения общего годового собрания акционеров. Помните, что согласно действующему в России с сентября 2013 года режиму торгов «Т+2» установлена граничная дата, до которой нужно купить акции, чтобы попасть в реестр под дивиденды – не позже, чем за 2 дня до даты закрытия реестра.

- Дата принятия решения о выплате дивидендов – утверждается общим годовым собранием акционеров на основании предложений совета директоров.

- Дата проведения общего годового собрания акционеров – наступает после даты закрытия реестра для участия в годовом собрании (устанавливается советом директоров), но до момента закрытия реестра под дивиденды.

- Дата закрытия реестра под дивиденды – окончательная дата составления реестра лиц, которые имеют право на получение дивидендов. С 2014 года она утверждается собранием акционеров на основании рекомендаций совета директоров и должна наступать не позже, чем через 20 дней и не раньше, чем через 10 дней после собрания акционеров. Важно: дивиденды будут выплачены только тем людям, которые были внесены в реестр за 2 дня до даты его закрытия. При этом вовсе не обязательно владеть акциями в течение целого года: вы можете купить ценные бумаги компании за месяц до даты закрытия реестра и все равно получите дивиденды.

- Дата выплаты дивидендов – дата, когда акционер получает положенные ему дивиденды (обычно дивиденды выплачиваются 1 раз в год). С 01.01.2014 года установлен срок выплаты дивидендов - 25 дней с момента наступления экс-дивидендной даты.

Отметим, что еще в 2013 году процесс определения некоторых дат существенно отличался от того, который действует сейчас. Илья Балакирев, аналитик UFS IC, делает акцент на том, что теперь на момент «отсечки» под дивиденды инвестор будет точно знать утвержденный размер дивидендов. Следовательно, риски дивидендных стратегий будут существенно снижены. Также позитивно повлияет на рынок и сокращение сроков выплаты дивидендов (ранее на это отводилось 60 дней).

Также изменения, вступившие в силу с 2014 года, повлияют и на привычный уклад работы многих компаний. Если раньше практически все годовые собрания акционеров проходили в июне, а реестры закрывались в мае, следовательно, именно на май и приходился пик активности фондового рынка, то сейчас ситуация изменится. Теперь интерес инвесторов к ценным бумагам будет увеличиваться в июне-июле и спадет после даты «отсечки» под дивиденды. К примеру, в календаре событий Газпрома общее собрание акционеров назначено на 27 июня, следовательно, для получения дивидендов по итогам работы компании за прошлый год акции можно будет приобрести в июле.

Для того чтобы понять, как выбрать компанию, инвестором которой вы станете, и на какой доход вы сможете рассчитывать, важно разобраться в механизме формирования величины дивидендов. Об этом – более детально.

Как определяется величина дивидендов

Условно говоря, компания делит всю полученную за год чистую прибыль на 2 части: одна направляется на дальнейшее развитие бизнеса, а другая – распределяется между акционерами пропорционально их долям. Решение о том, какая часть будет вложена в бизнес, а какая – выделена акционерам, принимается на ежегодном собрании акционеров.

Если компания «сработала в минус», то собрание акционеров может принять решение об отказе от выплаты дивидендов. Однако даже если прибыль получена, акционеры могут остаться без выплат: если требуется направить все средства для дальнейшего развития бизнеса, эта цель будет приоритетной.

Акции каждой компании оценивают по их дивидендной доходности, которая определяется как процентное отношение дивиденда на акцию к рыночной стоимости ценной бумаги. В России хорошим уровнем дивидендной доходности считается показатель 5-10%.

Таким образом, несложно сделать вывод, что для получения максимального дохода при условии минимальных затратах важно правильно выбрать компанию, акционером которой вы станете, и вовремя приобрести акции. О том, как это сделать – мы расскажем в статье - На какие дивиденды по акциям можно рассчитывать в 2014 году.

mir-procentov.ru

Как выбрать дивидендные акции за 5 шагов

В прошлой статье мы рассмотрели — почему стоит покупать акции компаний, выплачивающих дивиденды, перспективы роста прибыли и увеличение стоимости самих акций. Теперь осталось дело за малым, выбрать нужные нам акции. На самом деле сама процедура выбора подобных акций достаточно сложна и утомительна. Необходимо анализировать различные финансовые показатели и коэффициенты: P/E, P/S, EBITDA и много других страшных и непонятных слов.

Для начинающих инвесторов — это темный лес. В этой статье я расскажу, как буквально за несколько шагов выбрать перспективные и доходные акции. Все самое эффективное должно быть самым простым. Именно по такому принципу я инвестирую в дивидендные акции довольно продолжительное время.

Рекомендую: как купить акции физическому лицу и получать дивиденды

Выбираем дивидендные акции

Шаг 1. Для начала вам нужно составить список акций, компании которых выплачивают дивиденды

Нужно выбрать именно дивидендные, по которым гарантирована ежегодная выплата дивидендов. По обычным акциям выплата дивидендов происходит на усмотрение совета директоров, т.е. могут выплатить или могут не выплатить.

Шаг 2. Из этого списка выбираем акции перспективных компаний.

Что значит перспективные? Это компании, окруженные мощным финансовым рвом или по простому, имеющие высокое конкурентное преимущество перед конкурентами.

Просто представьте себе, будет ли существовать компания через 10-15 лет, будет ли такой же успешной. Понимаете ли вы, в чем ее преимущество, за счет чего она генерирует прибыль? Если ответ утвердительный, то к акциям этой компании точно нужно присмотреться.

Пример. Акции Московской Биржи. В России у нее нет конкурентов. Прибыль формируется за счет торговли инвесторов на фондовой бирже с которых она получает свой процент прибыли с каждой сделки. А так как мы отстаем он остального мира по подобным операциям в десятки раз, то можно предположить что объемы торгов с каждым годом будут только расти. Соответственно будет расти и прибыль компании, что автоматически повлечет за собой рост размера дивидендов.

Или возьмите компанию ФосАгро, производящую и экспортирующую удобрения. Во всем мире при интенсивном использовании земель происходит их ускоренное истощение. Поэтому мы наблюдаем постоянный,увеличивающийся с каждым годом спрос на удобрения.

Шаг 3. Статистика изменения размера дивидендов.

Смотрим размер выплат дивидендов за прошлые периоды. В идеале он должен постоянно расти. Это значит, что компания развивается, наращивает производство, расширяется и соответственно постоянно увеличивает свою прибыль. А рост прибыли напрямую связан с размером получаемых дивидендных выплат.

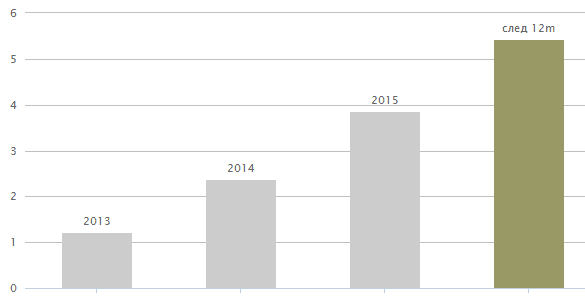

Как пример, размер дивидендов по акциям Московской Биржи. За 3 года, доходность выросла в 3 раза. Соответственно, можно предположить, что подобная динамика будет продолжаться и дальше. Динамика роста размера дивидендов — акции Московской Биржи

Динамика роста размера дивидендов — акции Московской Биржи

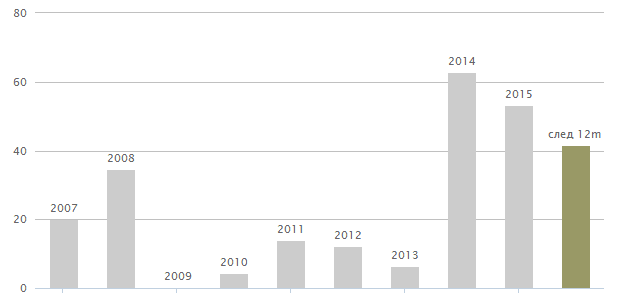

А вот не совсем удачная динамика по акциям Северстали. Северсталь — размер дивидендов на 1 акцию

Северсталь — размер дивидендов на 1 акцию

Шаг 4. Доля прибыли, направляемая на выплату дивидендов.

Дивидендная политика компаний по выплате дивидендов устанавливает минимальный размер от прибыли, направляемый своим акционерам. Также может сильно варьироваться: от 10% до 80%. И если ваша главная цель получать постоянный доход, следует выбирать именно те компании, которые направляют хорошую часть прибыли, хотя бы от 25%.

МТС направляет на выплату дивидендов около 75% от прибыли.

Компания Россети вообще направляет на выплаты не более 5% от своего дохода.

Выплаты дивидендов Сбербанка не более 10% от прибыли.

Шаг 5. Ищем удачный момент покупки.

Это необязательный шаг. Проведя анализ по предыдущим критериям, вы можете в принципе покупать выбранные вами акции. Но если немного подумать, можно значительно увеличить свою доходность.

Здесь нужно дождаться момента, когда цены на акции под влиянием различных факторов упадут вниз. Падение может составлять несколько десятков процентов. Именно это время наиболее благоприятно для закупки подешевевших акций. Это позволит вам получать наибольший доход от вложенных вами средств. Подробнее об этом можете почитать в статье «Стратегия покупки дивидендных акций».

В заключении

Стратегия покупки дивидендных акций — это долгосрочная инвестиция, по принципу «купил и держи». Вы становитесь совладельцем различных успешных бизнесов в различных отраслях экономики. При успешном развитии компаний также будут расти и размер вашей прибыли, получаемой в виде дивидендов. Как правильно выбирать дивидендные акции вы теперь знаете. За вами только набраться терпения и постепенно увеличивать состав и количество акций своего инвестиционного портфеля. Перед покупкой вам нужно правильно выбрать брокера фондового рынка, предоставляющего возможность приобретать понравившиеся активы.

vse-dengy.ru

Как получить дивиденды по акциям? Порядок начисления и выплат

В России все чаще стали интересоваться вопросом, как получить дивиденды по акциям. Связано это с появлением все большего числа вариантов для инвестиций у рядовых граждан. К примеру, возможностью открыть индивидуальный инвестиционный счёт воспользовались многие и стремятся выгодно вложить размещенные на нем средства. Поскольку тонкости биржевой торговли и получения спекулятивной прибыли желают осваивать далеко не все, дивидендный доход является для большинства одним из лучших вариантов для заработка на инвестициях.

Что такое дивиденды по акциям

Дивиденды (от лат. dividendum – подлежащий разделу) – прибыль компании (акционерного общества) или ее часть, которая распределяется между теми, кто инвестировал свои средства в ее уставной капитал (приобрел акции).

В АО уставной капитал формируется именно за счет долевого участия заинтересованных лиц. Средства привлекаются от продажи долей, оформленных в виде ценных бумаг – акций. Каждый владелец такой акции (акционер) становится, по сути, владельцем части компании и, соответственно, получает право на участие в распределении прибыли от ее деятельности. Понятно, что получать с акций доход акционеры могут только, если предприятие такую прибыль имеет.

к содержанию ↑В каком случае получают дивиденды

Но успешная деятельность предприятия и получение прибыли не гарантируют, что акционерам начисляются и выплачиваются дивиденды. Получают они их только в том случае, если АО принимает решение о распределении части прибыли между держателями акций. Нередко бывает и так, что оставшаяся после налогообложения и других обязательных выплат прибыль направляется на развитие компании.

Такое решение принимается на общем собрании акционеров, т.е. практически каждый владелец акций имеет прав голосовать за начисление дивидендов. При этом, ему принадлежит столько голосов, сколько акций находится в его собственности. Естественно, мнение держателей крупных пакетов значит намного больше, а решающее право голоса принадлежит владельцам контрольного пакета акций.

к содержанию ↑Виды акций

В некоторых случаях возможность получения дивидендов зависит от того, какого вида акции находятся на руках у акционера. Как правило, различают два вида этих ценных бумаг:

- Простые. Их владельцы имеют право голоса при принятии решений на общем собрании акционеров и могут рассчитывать на долю прибыли в виде дивидендов, если будет одобрено такое распределение.

- Привилегированные. Такие акции дают держателю право на получение стабильного дохода, но их владельцы не участвуют в управлении акционерным обществом.

Другими словами, имеющие на руках привилегированные акции получают дивиденды всегда. Более того, выплаты по ним относят к обязательным, и при расчете дивидендов, сумма распределяемой прибыли будет уменьшена на величину выплат по привилегированным акциям. Устанавливается их размер в виде фиксированной суммы или в процентном отношении к номиналу ценной бумаги. В обязательном порядке это условие должно быть оговорено в учредительных документах компании.

к содержанию ↑Размер дивидендного дохода

Размер дивидендного дохода зависит от того, какая доля нераспределенной прибыли будет направлена на эти цели. В общем случае, размер дивидендов на одну акцию определяет формула:

d = (P – dp) / N.

Здесь P – часть прибыли, которая подлежит распределению, dp — общая сумма выплат по привилегированным акциям, N — количество простых акций, участвующих в распределении.

Оговорка об «участвующих в распределении» появилась не случайно, поскольку не на все выпущенные АО простые акции начисляются дивиденды. Из этого числа исключаются ценные бумаги:

- Находящиеся в собственности компании (учитывающиеся на ее балансе). Это могут быть акции, не поступившие в свободную продажу по решению совета директоров или собрания акционеров, или вернувшиеся в собственность компании в результате обратного выкупа.

- Полученные АО в результате того, что покупатель не оплатил ценные бумаги при совершении сделки по их покупке.

Размер дивидендов далеко не всегда зависит от решения общего собрания акционеров. Регулярные фиксированные выплаты по акциям или доля распределяемой между акционерами прибыли могут быть внесены в устав общества. Однако, и в этом случае решающее слово принадлежит общему собранию — эти выплаты могут быть скорректированы как в сторону уменьшения, так и в сторону увеличения или отменены полностью.

Дивидендная доходность для инвестора определяется не только суммой дивидендов приходящихся на одну акцию, но и ценой их покупки. Так, рыночная цена акций РАО Газпром 21 января 2016 года была в районе 122 руб., а 27 мая – 170 руб. При уровне дивидендов за 2016 год 8.04 рубля на акцию, держатели, купившие ценные бумаги в эти дни получили бы дивидендный доход 6.59 и 4.72% годовых соответственно.

к содержанию ↑Когда происходит выплата

Периодичность выплаты дивидендов указывается в учредительных документах акционерного общества. Как правило, она устанавливается один раз в год, однако может выплачиваться и каждое полугодие, и ежеквартально. Для того чтобы получить дивиденды держателю акций необходимо выполнить два условия:

- быть зарегистрированным держателем акций, о чем должна быть сделана запись в реестре акционеров на дату его закрытия;

- владеть ценными бумагами до наступления момента т.н. «отсечки» — экс-дивидендной даты.

Экс-дивидендная дата — день, после которого покупка акций не дает права на получение доли прибыли владельцем ценных бумаг. Как правило, привязывается к другой важной для акционеров дате — времени закрытия реестра. Чаще всего устанавливается за 2-4 рабочих дня до последней.

В день закрытия реестра формируется список акционеров компании с указанием количества находящихся у них на руках ценных бумаг. Реестр акционеров может закрываться советом директоров без участия общего собрания. Срок до получения дивидендов отсчитывается от экс-дивидендной даты. Для большинства российских компаний он составляет 25 дней (не может превышать этого значения), хотя есть и некоторые исключения, держатели акций которых получают дивиденды через 60-180 дней.

к содержанию ↑Способы получения дивидендов

Выплата дивидендов может производиться различными способами:

- перечислением средств на счет открытый для владельца акций в брокерской компании;

- зачислением средств на лицевой счет в банке;

- почтовым переводом;

- наличными в офисе компании.

Для получения обратиться в соответствующий отдел (департамент) АО и сообщить реквизиты получателя. Сделать это можно практически в любой момент после решения общего собрания о выплате дивидендов, и даже после наступления даты выплат. Как правило, компании не имеют претензий к акционерам, которые затягивают получение дивидендов.

Есть в этом отношении и некоторые исключения. Например, выплаты на банковский счёт, производится только при открытии последнего в доверенном банке. Так поступает, например, Газпром, диктующий открытие счёта в Газпромбанке.

Существует еще один распространенный способ получения дивидендов – реинвестирование. В этом случае причитающаяся акционеру сумма автоматически направляется на покупку новых акций компании. Такой вариант может быть удобен с точки зрения снижения налогообложения.

Пример плана реинвестирования дивидендов

Пример плана реинвестирования дивидендовКстати, выплаты акционерам производятся за вычетом установленных действующим законодательством налогов.

к содержанию ↑Все условия получения дивидендов

Соответственно, чтобы получить дивидендный доход необходимо выполнить несколько важных условий:

- Выбрать компанию, работающую с прибылью и распределяющую ее часть в виде дивидендов для акционеров;

- Приобрести акции такой компании;

- Сделать покупку до наступления экс-дивидендной даты;

- Быть зарегистрированным в реестре акционеров;

- Сообщить реквизиты для выплаты.

В этом списке два первых пункта могут для частного инвестора, не знакомого с тонкостями рынка ценных бумаг оказаться серьезной проблемой.

Пример извещения о выплате дивидендов (Мегафон)к содержанию ↑

Пример извещения о выплате дивидендов (Мегафон)к содержанию ↑Как выбрать компанию для покупки акций, чтобы получить дивидендный доход

Для правильного выбора компании, в акции которой стоит вкладываться в расчете на дивиденды необходимо выполнить несколько шагов:

- Выбрать компании, которые выплачивают дивиденды, а еще лучше те, которые такие выплаты гарантируют. Информацию о выплатах можно найти в отчетах компаний, основные положения содержатся в разделе договора о дивидендной политике.

Следует помнить, что выплата дивидендов за прошлые периоды не гарантирует их получение и в будущем, если в документах не оговорено, что АО обязательно направляет на эти цели часть выплат.

- Изучить историю компании и статистику выплат дивидендов. Здесь инвестора должна интересовать, прежде всего, стабильность развития. Ее отражает как постоянный рост капитализации, так и постоянство выплат. К примеру, если компания никогда не распределяла прибыль держателям простых акций, то не стоит надеяться на это и в дальнейшем. Предпочтение следует отдать АО, которые, даже несмотря на кризисные явления, продолжают стабильные выплаты в каждом отчетном периоде.

- Определить перспективы. В этом отношении внимание необходимо обращать на компании, которые владеют явным конкурентным преимуществом. К примеру, перспективной выглядит покупка акций Московской биржи, поскольку серьезных конкурентов в России у нее нет, прибыль за счет комиссии от каждой сделки генерируется стабильно, а постоянный рост рынка делает перспективы развития более чем впечатляющими.

- Оценить уровень дивидендного дохода. Следует отметить, что для российских компаний, входящих в число «голубых фишек», ожидать более 10% годовых не приходится. Более перспективны в этом направлении молодые АО, открывающие новые рыночные ниши. Однако, не стоит забывать, что при этом растет и доля рисков.

Более высокий доход могут принести акции иностранных компаний, например, занимающихся разработкой сланцевого газа, фондов, работающих в области строительства и сдачи в аренду недвижимости.

Где покупать

Поскольку торговля акциями ведется исключительно на биржах, потребуется обратиться к зарегистрированным участникам этого рынка.

Возможны несколько вариантов:

- Открытие счета в брокерской компании. Для торговли на российских площадках с этим проблем не возникает – и регистрация, и внесение средств доступны практически каждому. Несколько сложнее с выходом на иностранные биржи – потребуется найти компанию, готовую работать с российскими гражданами, зарегистрироваться (далеко не всегда документы принимают в электронной форме, кроме того, потребуется их перевод и знание иностранного языка для предоставления сведений), сделать перевод средств на иностранный банк. Кроме того, могут возникнуть и ворсы с законностью таких операций.

- Обратиться в инвестиционные фонды, получающие доход именно от дивидендов по акциям. Но в этом случае, следует помнить, что решение о размещении средств будет принимать инвестиционный управляющий и возможность влиять на принятие решений у инвестора минимальна.

yainvestor.guru