«Чёрный понедельник» 2.0: может ли в США повториться биржевой обвал 1987 года. В каком месяце случился крах нью йоркской биржи

В каком месяце 1929 г случился крах нью йоркской биржи

Дмитрий Коптев

24 октября исполняется 85 лет с начала самого, пожалуй, известного биржевого кризиса в истории. В этот день, получивший название «черный четверг», в 1929 году произошел крах на Нью-Йоркской бирже. Именно с этой даты, хотя и не вполне справедливо, принято вести отсчет Великой депрессии, кризиса, уничтожившего половину американского ВНП и ставшего одной из причин Второй мировой войны.

«В отличие от Европы Соединенные Штаты вышли из войны (Первой мировой. – «Газета.Ru») более сильными, чем были когда-либо раньше, — пишет в своей книге «Краткая экономическая история от палеолита до наших дней» известный американский экономический историк Рондо Камерон. — Если говорить о чисто экономической стороне вопроса, то США превратились из нетто-должника в нетто-кредитора, завоевали у европейских производителей новые рынки внутри страны и за рубежом, а также добились в высшей степени благоприятного торгового баланса. Америка, с ее емкими рынками, растущим населением и быстрым технологическим развитием нашла, казалось бы, ключи к непрерывному процветанию».

Действительно, за годы Первой мировой войны союзники задолжали США около $10 млрд, а с учетом набежавших процентов к 1922 году эта сумма выросла до $11,6 млрд (в пересчете на сегодняшние цены $158 млрд). Сумма по нынешним временам не поражает воображение, но следует иметь в виду, что весь ВНП Штатов на тот момент составлял менее $50 млрд.

Подробнее:

Этот запас прочности вкупе с накопленным промышленным потенциалом обеспечили США почти десятилетие непрерывного экономического бума. Быстрый рост населения страны, избежавшей ужасов войны, стремительное увеличение национального богатства, суммарная стоимость которого выросла с $350 млрд в 1922 до $450 млрд в 1929 году, убедили послевоенную Америку в том, что наступил «золотой век». В истории эти годы известны как «Эпоха процветания» (Prosperity).

Особенно важный вклад в процветание 20-х внесло появление новых отраслей промышленности, прежде всего автомобилестроения. В 1920-х годах парк автомобилей в США вырос на 250%, достигнув к 1929-му уже 26 млн (при населении 120 млн человек). В автомобильной отрасли работал каждый 12-й рабочий Америки.

Стремительно растущая автопромышленность породила спрос на продукцию смежных отраслей – производство стали, резины, стекла, добыча и переработка нефти получили мощный стимул.

Огромную роль сыграло и широкое распространение электричества. Электрифицированные жилища американцев начали заполняться доселе невиданными приборами – холодильниками, радиоприемниками и т.п.

Для тех, кто не мог себе позволить купить все эти вещи сразу, широко практиковалась продажа в кредит. А чтобы убедить потребителей в необходимости приобрести все и сразу, появилась современная реклама.

Рост промышленного производства сопровождался ростом стоимости акций компаний, которые стали предметом вожделения миллионов быстро богатевших американцев «среднего класса». Ценные бумаги привычно покупались в кредит, который охотно предоставляли банки под низкий процент. В итоге индекс Доу-Джонса вырос с 80 пунктов в начале 20-х до 300 к концу 1928 года. На пике, 3 сентября 1929 года, он составлял 381 пункт.

Хроника пикирующего рынка

Первый тревожный звоночек прозвучал летом 1929 года, когда обнаружились махинации на рынке земельных участков Флориды (еще один предмет лихорадочного спроса). Выяснилось, что под видом первоклассной земли продавались в лучшем случае болота, а порой участок, успевший сменить десяток владельцев, оказывался океанским дном в нескольких метрах под водой.

На этих новостях инвесторы несколько утратили вкус к риску, и 5 сентября акции на Нью-Йоркской бирже подешевели на 9 пунктов. Однако жажда наживы взяла верх, и уже к вечеру рост возобновился.

Лучше всего господствовавшие в обществе настроения выразил один из самых известных американских экономистов того времени Ирвинг Фишер. Всего за несколько дней до краха он заявил, что рынок акций не переоценен и биржу ожидают по крайней мере несколько месяцев роста. Эти слова даже попали в заголовок передовицы The New York Times, что вызвало рост припавшего было рынка.

Однако спасти надувшийся пузырь было уже невозможно.

Подробнее:

19 октября стало известно, что министр торговли Роберт Ламонт не может найти $100 тыс. на содержание яхты «Корсар», которую Джон Пирпонт Морган незадолго до этого подарил правительству. Газеты написали об очень слабом фондовом рынке. Торги завершились в минусе.

На следующий день ситуация стала еще хуже. Из рук в руки перешло 3 488 100 акций. Серьезные потери понесли «голубые фишки», а самые популярные среди спекулянтов акции перешли в крутое пике.

Дальнейшие события красочно описывает в своей книге «Великий крах 1929 года» (1929: The Great Crash) известный американский экономист Джон Кеннет Гэлбрейт: «Четверг, 24 октября, стал первым из тех дней, которые впоследствии окрестят периодом паники. И такая оценка, пожалуй, оправданна, если учесть состояние неопределенности, страха и полного непонимания обстановки, которое охватило публику. В тот день было продано 12 894 650 акций, причем большинство из них за бесценок. Из всех

тайн биржи самой непостижимой является то, что в период массовой продажи кто-то еще надеется найти покупателей.

24 октября 1929 года покупатели находились с большим трудом, и то только после того, как цена снижалась до минимума».

Собственно, в первые часы ничто не предвещало катастрофы. Открытие биржи прошло довольно спокойно, и цены держались на стабильном уровне. Однако объем торгов был значительным, и стоимость акций начала снижаться.

«Затем цены перешли в крутое пике, и телеграф уже совершенно не поспевал за ними, — пишет Гэлбрейт. — К одиннадцати часам начался ажиотажный сброс акций». Многие бумаги опустились до исторических минимумов. Брокерские конторы по всей стране были забиты людьми, которые пытались как можно быстрее избавиться от ценных бумаг, на глаза терявших свою ценность.

К одиннадцати тридцати уже весь рынок был охвачен паникой. Один из очевидцев писал, что на лицах людей было «не столько страдание, сколько выражение недоверия в сочетании со страхом».

Акции отдавали чуть ли не даром. Биржи в Чикаго и Буффало закрылись. По стране прокатилась волна самоубийств — покончили с собой одиннадцать крупных спекулянтов.

Подробнее:

Впрочем, к обеду паника в Нью-Йорке немного улеглась. В это время началась долгожданная «организованная поддержка» биржи. В 12 часов стало известно, что в офисе J.P. Morgan and Company проводится совещание крупнейших финансистов страны. Уже сам факт их встречи был призван успокоить инвесторов. Но на этом почувствовавшие угрозу миллионеры не остановились и приняли решение объединить денежные ресурсы для поддержки финансового рынка.

После этого был объявлен перерыв, и старший партнер Morgan Томас Ламонт вышел к журналистам, которым заявил: «На бирже произошли небольшие неприятности, связанные с массовой продажей акций, которая объяснялась не фундаментальными, а чисто техническими причинами». Это заявление впоследствии назвали «самым поразительным примером недооценки опасности».

Впрочем, помогло все это плохо. Все попытки возобновления роста наталкивались на многочисленные приказы продавать на разных ценовых уровнях (stop loss). «И все же замедление катастрофического падения стало таким же примечательным событием «черного четверга», как и обвальная волна продаж, которой он обязан своим именем», — отмечает Гэлбрейт.

Подробнее:

Фактически акции 24 октября сумели отыграть существенную часть дневного падения. После закрытия биржи представители крупнейших телеграфных агентств собрались в офисе компании Hornblower and Weeks и, посовещавшись, сообщили прессе, что «фундаментальные показатели экономики находятся в полном порядке, а технические даже лучше, чем за многие последние месяцы».

Hornblower and Weeks распространила заявление, в котором говорилось, что «сегодняшние торги заложили фундамент конструктивного роста, который, по нашему убеждению, будет определяющим на протяжении всего 1930 года».

Дальнейшее известно. За «черным четвергом» пришли «черный понедельник» и «черный вторник», чудовищный обвал продолжался почти три года. В июле 1932 года, когда индекс Доу-Джонса достиг минимума, он составлял всего 41 пункт, снизившись почти в 10 раз. Началась Великая депрессия.

Правда, отмечает Рондо Камерон, «крах фондового рынка не являлся причиной депрессии — она уже началась как в США, так и в Европе, — но это был ясный сигнал того, что депрессия шла уже полным ходом».

Уроки и последствия

Депрессия с разной степенью интенсивности длилась на протяжении десяти лет. В 1933 году американский валовой национальный продукт был почти на треть меньше, чем в 1929 году. Лишь в 1937 году физический объем продукции вернулся к уровню 1929 года, а затем снова упал. Вплоть до 1941 года долларовая стоимость всей произведенной продукции оставалась ниже, чем в 1929 году. Фактически только новая война помогла США оправиться от последствий «Эпохи процветания».

Нельзя сказать, что уроки 1929 года прошли даром. Именно под влиянием тех событий в 1934 году, когда фондовый рынок начал наконец расти, было принято решение о создании практически всесильной Комиссии по ценным бумагам и биржам (U.S. Securities and Exchange Commission, SEC), которая железной рукой правит на фондовом рынке США.

Была запрещена покупка акций в кредит, введена обязательная регистрация фондовых бирж и брокеров, сформулированы правила ведения дел по доверенности. Комиссия предписала компаниям, акции которых котируются на бирже, раскрывать значимую информацию о себе. Также с тех пор на биржах практикуется приостановление торгов в случае слишком резких движений в ту или иную сторону. Это не позволяет начавшемуся падению перейти в самоподдерживающийся режим, как это было в 1929 году.

Однако все эти меры не помогли предотвратить ни Азиатский кризис 1997–1998 годов, ни «крах доткомов» в 2001 году, ни «ипотечный кризис» 2007 года, не говоря уже о многочисленных более локальных кризисах.

И можно уверенно утверждать, что пока существует фондовый рынок, на нем то и дело будут надуваться новые пузыри. Хотя благодаря опыту 1929 года их схлопывание обойдется гораздо меньшими потерями, чем 85 лет назад.

Источник: www.gazeta.ru

Категория: Форекс и биржа

Похожие статьи:

Биржи вечных ссылок — обзор

Как работают биржи ссылок

15.1. Товарные биржи

Что такое биржи ссылок, список популярных бирж

Все Биржи Ставок на Спорт кроме Betfair

profinances24.ru

может ли в США повториться биржевой обвал 1987 года — РТ на русском

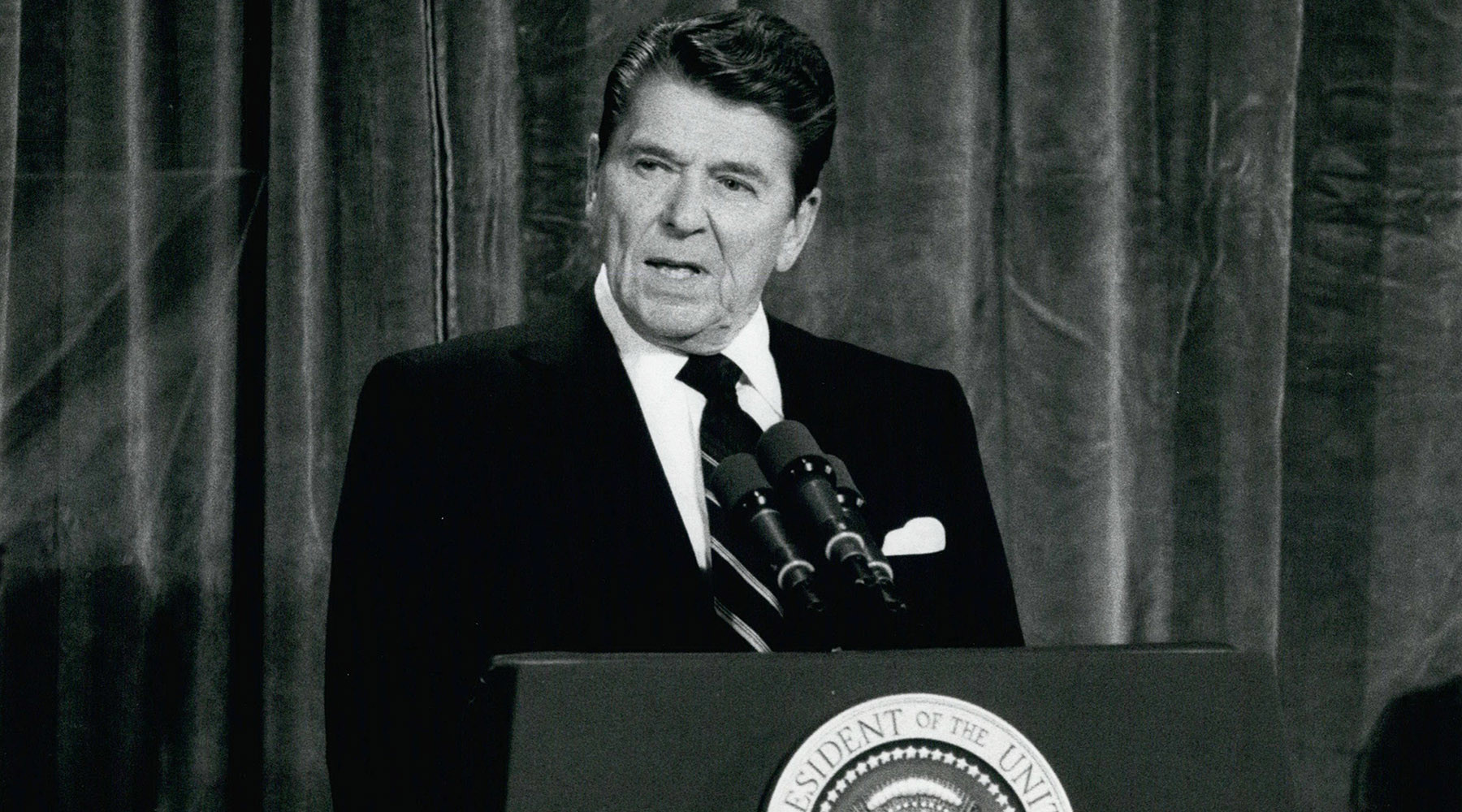

19 октября 1987 года котировки Dow Jones на Нью-Йоркской фондовой бирже упали на 22,6%. Крупнейший обвал со времён Великой депрессии застал инвесторов врасплох, ведь до этого биржевые показатели устойчиво росли. По словам экспертов, нынешняя экономическая ситуация в США схожа с той, что была 30 лет назад. Котировки активно растут, а Дональд Трамп, так же как и президент Рональд Рейган, планирует резко снизить фискальную нагрузку и повышает потолок внешнего долга. RT выяснял, может ли повториться в США «чёрный понедельник».

В канун 30-й годовщины «чёрного понедельника» фондовые индексы на американской бирже продемонстрировали рекордный рост. По итогам торгов 17 октября фондовые индексы Dow Jones Industrial Average и Standard & Poor's 500 обновили исторический максимум. В частности, Dow Jones впервые за 100 лет преодолел отметку в 23 000 пунктов. Американские биржевые индексы демонстрируют рост на протяжении последнего периода: например, в январе 2017 года индекс Dow Jones впервые в истории превысил 20 000 пунктов.

С начала 2017 года индекс Dow Jones обновлял рекорды 49 раз.

По мнению экспертов, биржевой скачок спровоцировал Дональд Трамп, подписав ряд исполнительных приказов.

Аналитики MarketWatch (сайт финансовой информации, принадлежащий компании Dow Jones & Company. — RT) считают, что нынешний рост котировок связан с сильной финансовой отчётностью фармацевтических корпораций и банков.

Однако активный рост фондовой биржи, не подкреплённый соответствующим ростом реального сектора, как правило, вызывает серьёзные опасения у экспертов.

Биржевому коллапсу 1987 года также предшествовал динамичный рост биржевых индексов. Но всего за одну сессию 19 октября индекс Dow Jones обрушился сразу на 22,6% — впоследствии этот день назвали «чёрным понедельником».

Хроника пикирующего Dow Jones

Начиная с 1982 года фондовый рынок США неуклонно рос: только с 1985 года по 1987 год индекс Dow Jones удвоил свои показатели. Напомним, Dow Jones является старейшим рыночным индексом США и показывает суммарную динамику цен акций крупнейших американских корпораций, за исключением компаний, работающих в транспортной и коммунальной сферах.

Биржевой рост 1980-х происходил на фоне экономических реформ Рональда Рейгана, включавших, в частности, снижение фискальной нагрузки на бизнес и граждан и ограничение инфляции с помощью денежно-кредитных инструментов. Администрации Рейгана удалось снизить уровень безработицы до 5%, а также добиться значительного экономического подъёма — за десять лет объём валового национального продукта вырос на 28%.

- Рональд Рейган

- globallookpress.com

- © Keystone Pictures USA/ZUMAPRESS.com

Обратной стороной этих достижений стал стремительный рост внешних заимствований — с $997 млрд до $2,85 трлн. Взяв курс на сокращение налоговых поступлений, Рейган значительно увеличил оборонные траты: только за первые пять лет его правления бюджет Пентагона достиг $1,6 трлн, что заметно превышало социальные расходы государства.

Демонстрировавший активный рост на протяжении пяти лет индекс Dow Jones начал снижаться осенью 1987 года. В пятницу, предшествовавшую «чёрному понедельнику», котировки Dow Jones снизились сразу на 5%. Крах не заставил себя ждать: уже в понедельник, 19 октября, Dow Jones рухнул с 2246 до 1738 пунктов, потеряв таким образом 22,6%.

Причины и следствия

В качестве ситуативных причин, повлёкших биржевой крах, приводится ряд факторов. Свой вклад внесли компьютерные программы, успевшие к тому моменту завоевать популярность у трейдеров. Компьютерная система выдавала рекомендации, исходя из господствовавших на рынке тенденций. На протяжении нескольких лет, предшествовавших коллапсу, сохранялась положительная динамика, и программы выдавали рекомендации на покупку акций. Приостановка роста спровоцировала лавину заявок на продажу — это, по мнению экспертов, стало одной из причин обвала.

Также по теме

Семь против одного: курс нацвалюты США снизился до минимума сентября 2016 года

Семь против одного: курс нацвалюты США снизился до минимума сентября 2016 года Курс доллара США на валютных торгах вторника продемонстрировал сильнейшее с осени 2016 года ослабление сразу к семи мировым валютам, в...

Свою роль сыграл и технический сбой на Нью-Йоркской фондовой бирже: на протяжении первых 30 минут работы биржи обрабатывались только «машинные» заявки. Результатом сбоя стало заметное падение индекса всего за полчаса, инвесторы бросились сбывать фьючерсы (срочный биржевой контракт, согласно которому участники сделки обязуются продать или приобрести актив по фиксированной цене) в надежде сохранить хотя бы часть средств, чем ещё больше усугубили ситуацию.

Заявок на продажу было так много, что Нью-Йоркская фондовая биржа приостановила торги — это также подхлестнуло всеобщую панику.

Впрочем, по мнению экспертов, всё перечисленное было только следствием, а истинные причины обвала — торговый и бюджетный дефицит американской экономики. Кроме того, катализаторами биржевого кризиса могли стать растущее недоверие к доллару и отток инвестиций в альтернативные активы — либо в иностранные валюты, либо в американские гособлигации.

Конец рейганизма

После обвала 1987 года на Нью-Йоркской фондовой бирже были запрещены те виды программного трейдинга, которые, по мнению экспертов, могли спровоцировать новый крах. Также был введён механизм приостановки торгов в случае резкого падения котировок Dow Jones — эти меры призваны не допустить повторения событий «чёрного понедельника».

В отличие от биржевых кризисов 1929 и 2008 годов, обвал 1987 года не привёл к экономической рецессии в США. Сохранить стабильность финансовой системы удалось с помощью интервенций Федеральной резервной системы, возглавляемой в то время Аланом Гриспеном. После обвала 1987 года ФРС запустила печатный станок, одновременно с этим росли объёмы внешних заимствований.

- Здание Федеральной резервной системы США

- Reuters

- © Kevin Lamarque

Однако фундаментальных выводов из сложившейся в конце 1980-х ситуации сделано не было. Комментируя кризис 2008 года, известный американский философ Фрэнсис Фукуяма назвал его «концом рейганизма», хотя реформы Рейгана проводились за 19 лет до этого.

«У Рейгана было несколько идей, одна из которых состояла в том, чтобы сократить налоги, но траты оставить на прежнем уровне: считалось, что это приведёт к экономическому росту. И привело, но это же породило и множество проблем. Другая идея состояла в дерегуляции, в том числе и в дерегуляции финансовых рынков. И именно здесь таились самые крупные ошибки — эти идеи необходимо в корне пересмотреть», — заявил Фукуяма в интервью The New Times.

По оценкам экспертов, для рейганомики была характерна деиндустриализация. Количество рабочих мест в стране росло, но преимущественно в непроизводственной сфере. В это же время число занятых в сталелитейной и лёгкой промышленности, автомобилестроении и других производственных секторах сокращалось. Следствием деиндустриализации страны стал перекос в торговом балансе — сегодня США значительную долю товаров импортируют.

Рецепт Трампа

Почти за год до победы на президентских выборах Дональд Трамп критиковал сложившуюся в американской экономике ситуацию.

«Мы находимся в пузыре. Честно говоря, когда пузырь лопнет, я надеюсь, что это произойдёт до того, как я стану президентом. Я не хочу получить его в наследство и все эти последствия. Я бы предпочёл, чтобы это произошло за день до, а не на следующий день после», — заявлял Трамп.

Кроме того, миллиардер грозился сменить главу ФРС Джанет Йеллен и рефинансировать колоссальный внешний долг США, говоря о том, что задолженность «разъедает Америку, как рак».

- Дональд Трамп

- Reuters

- © Yuri Gripas

Однако, выиграв выборы, Трамп начал действовать ровно противоположным образом. Глава Белого дома добился повышения лимита госдолга — средства потребовались для ликвидации последствий урагана «Харви».

«Опустить потолок госдолга Вашингтон не может — это мгновенно отразится на экономике США, а также на экономике других стран и на мировой экономике в целом, так как доллар является мировой резервной валютой, — пояснила в интервью RT ведущий аналитик компании «Альпари» Анна Кокорева. — Поэтому потолок госдолга будет подниматься и дальше, и все будут закрывать на это глаза. Но пока США способны обслуживать свой долг, это не станет причиной кризиса».

Отношение Трампа к пузырю на фондовой бирже также изменилось. Рост биржевых котировок политик объясняет положительным эффектом своей экономической политики.

«Фондовая биржа с момента выборов 8 ноября выросла на $5,2 трлн — на 25%. Безработица находится на минимальном уровне за 16 лет, и если конгресс даст нам масштабные сокращения налогов (и реформы), о которых я прошу, то эти показатели продолжат расти семимильными шагами», — написал президент США в своём Twitter.

Одним из главных инструментов, способных оживить экономику, Трамп считает снижение налогов — ровно такой же точки зрения придерживался в своё время Рональд Рейган. В сентябре 2017 года глава Белого дома представил проект реформы по крупнейшему сокращению налогов в стране.

Также по теме

Слово за Джанет: почему к выступлению главы ФРС США в конгрессе приковано внимание мировых инвесторов

Слово за Джанет: почему к выступлению главы ФРС США в конгрессе приковано внимание мировых инвесторов В среду глава ФРС США Джанет Йеллен будет отчитываться в конгрессе о денежно-кредитной политике государства. Участники рынка и...

«Мы представляем налоговую реформу, которая содержит, по сути, крупнейшее в истории нашей страны сокращение налогов, — отметил американский лидер. — Эта программа создана для трудящихся и для (увеличения количества. — RT) рабочих мест... Предельная ставка подоходного налога для предприятий малого и среднего бизнеса будет самой низкой более чем за 80 лет».

По мнению Кокоревой, ожидаемым эффектом снижения налогов является прирост прибыли компаний, которая идёт на дивиденды и на развитие производства.

«Но дальше всё зависит от компаний — никаких гарантий, что они инвестируют высвободившиеся средства на развитие, нет. При этом снижение налогов, разумеется, на руку компаниям, и эти ожидания оказывают влияние на фондовый рынок», — подчеркнула эксперт.

Тревожный рост

По данным ФРС, объём промышленного производства США увеличился на 0,3% в прошлом месяце — после августовского падения на 0,7%.

«Если смотреть на отчётность компаний, то наблюдается прирост, но есть некоторые проблемы в балансе. Финансовый сектор раздувает свои показатели благодаря низкой процентной ставке, кроме того, ФРС реинвестирует средства, получаемые при погашении приобретённых ранее облигаций. Пока неясно, сможет ли финансовый сектор существовать без такой поддержки, — обрисовала положение дел Кокорева. — Показатели по безработице в США очень нестабильные и непрозрачные — в целом ситуация сложная. Это означает, что в стране не хватает рабочих мест, производственный сектор деградирует».

- Американские безработные

- © RT

По мнению экспертов, наблюдающийся сегодня бурный рост биржевых котировок в США может обернуться новым обвалом.

Также по теме

Не выдержал слов: почему доллар США неожиданно ослабел на мировом валютном рынке

Не выдержал слов: почему доллар США неожиданно ослабел на мировом валютном рынке В завершение рабочей недели мировые инвесторы вновь заинтересовались рисковыми активами, в том числе вложениями в российский рубль....

«Когда стоимость активов возрастает, инвесторы становятся более чувствительными к статистике и другим факторам. Внешний толчок может привести к обвалу», — пояснил в интервью RT финансовый аналитик АО «Открытие Брокер» Тимур Нигматуллин.

Похожей точки зрения придерживается и Кокорева. По словам эксперта, пока ситуация на фондовом рынке США стабильная, но в ближайшие три года прогнозируется замедление темпов роста американской экономики.

«Это означает снижение доверия инвесторов, и в этом случае вероятны падение индексов и рецессия. Рост биржевых котировок, наблюдающийся сегодня, — тревожная предпосылка. Однако спрогнозировать точное время нового обвала невозможно, такие вещи происходят всегда неожиданно. Перед обвалом обычно идёт волна скупки ценных бумаг «как в последний раз», все инвесторы находятся в эйфории от роста котировок, и именно тогда всё рушится. После непрерывного роста без ощутимых коррекций падение бывает очень болезненным — это закон рынка», — подвела итог Кокорева.

russian.rt.com

«Черный понедельник» 19.10.1987: Пятьдесят оттенков черного

Как малые, так и великие дела человеческие управляются случайностью или тем, что нам кажется случайностью.

Артур Конан Дойл

Вступление

С 26 мая 1896 года стал публиковаться первый серьезный ориентир фондового рынка США - промышленный индекс Доу-Джонса, Dow Jones Industrial Average. Тогда он рассчитывался крайне просто – приведенное среднее арифметическое значение курсов акций 12 крупнейших американских компаний конца XIX века. До нашего времени из этой дюжины в индексе осталась только General Electric. Сейчас в базе индекса 30 компаний Соединенных Штатов.

Предпосылки "черного понедельника" 1987 года

Исследователи экономических кризисов и биржевых крахов пытаются найти общие, повторяющиеся черты и приметы приближения этих грозных событий. Сигналы, по терминологии знаменитого бразильца Пауло Коэльо – «знаки судьбы», увидев которые можно сделать правильные выводы. Сделать вовремя.

По Марксу, кризис – неотъемлемая черта капиталистической экономики. Очень часто, ему предшествуют катаклизмы на валютно-финансовых рынках. Но бывает и так, что обвал (резкое падение фондовых индексов, стоимости мировых валют, цены товаров) имеет место, а глобальный кризис не наступает. С начала ХХ века главным объектом для сравнения является биржевой крах на Уолл-стрит в октябре 1929 г. Ситуация, сложившаяся накануне 19 октября 1987 года, где-то была аналогичной периоду старта «Великой депрессии» 30-ых, но существенных и длительных последствий для мировой экономики «черный понедельник» - 87 не имел.

Чем похож период, предшествовавший концу октября 1987 года на канун «черных дней» октября 1929-го? По тексту, если иное не будет оговариваться, речь будет идти о событиях в США.

1. Бурный рост американского фондового рынка.

Динамика индекса Доу-Джонса 1985-87 гг.

Рынок устойчиво рос с 1982 года. С конца 1985 г. бычий тренд резко усилился. За два следующих года индекс удвоился! Отдельные периоды коррекции только оттеняли очередное ралли.

В частности, январь 1987 года занимает 13-ое место среди лучших месяцев для Доу-Джонса. Только за этот месяц индекс поднялся почти на 14% и закрепился выше круглой психологической отметки в 2000 пунктов. К августу 1987 г. Доу докарабкался до 2700.

Как всегда, рост реальной экономики (ВВП, прибыли корпораций и доходы домохозяйств) отставали от темпов рынка акций.

2. Надулся очередной ипотечный пузырь.

3. Кредитная задолженность физических и юридических лиц обновила исторические максимумы.

4. Ликвидность на бирже резко сократилась из-за энергичного вывода долларовой массы с торговой площадки (возможное объяснение см. ниже).

Помимо приведенных факторов, предкраховое состояние конца 1987 года имело и свои изюминки.

- Американские налоговые новации. Накануне, конгресс США решил нарастить фискальную нагрузку на операции по слиянию и поглощению. Как правило, подобными вещами занимаются, так называемые, «корпоративные рейдеры», самым известным современным представителем которых является Карл Айкан. Деловая Америка уж очень устала от «наездов» инвесторов-активистов и народные избранники собрались отреагировать. Время, как оказалось, было выбрано не совсем удачно. И котировки акций компаний, участвующих в подобных сделках оказались к октябрю 87-го под давлением.

- Сложная международная финансовая обстановка. Здесь свою роль сыграла разница между процентными ставками центробанков крупнейших европейских стран, Японии и ФРС США. Благодаря такому дисбалансу значительные объемы долларовой наличности переместились за пределы Соединенных Штатов. Образовался, пусть временный, недостаток долларовой ликвидности. Проблемы мировых финансов усугубились обострением противостояния США и Ирана на Ближнем Востоке.

- Некоторые эксперты проводят еще одну параллель между 1929 и 1987 годами. По их мнению, в 1929 произошло замещение Соединенными Штатами Великобритании на месте главной мировой финансовой державы. А в 1987 году Америку попыталась сменить Япония. Получилось ли? Вряд ли. Доллар еще рановато хоронить. Да и могильщик будет, скорей всего, иной, учитывая растущую роль Китая.

Хроника биржевого обвала 1987 года

В данном разделе будет сделана попытка воссоздать события и факты нескольких октябрьских дней 1987 года, непосредственно предшествовавших 19-ому числу и почасовой график самого «черного понедельника».

Накануне

13 октября, вторник. Новый, вступивший в должность всего два месяца назад, глава ФРС Алан Гринспен выступает с заявлением о том, что торговый баланс США демонстрирует «экстраординарное» структурное улучшение. Тон подобных реляций очень напоминал аналогичный в октябре далекого и «ужасного» 1929. Но любитель игры на кларнете и саксофоне оказался тверже и прозорливей своих предшественников эпохи «ревущих двадцатых». Как покажет ближайшее время, А. Гринспен блестяще сыграет роль государственного антикризисного управляющего. Возможно конечно, что ситуация у него была все-таки попроще.

14 октября, среда. Доу провалился на 96 пунктов. Тогда это было крупнейшее дневное снижение в абсолютном выражении. Инвестиционная общественность приписала этот прогиб ожиданию введения налога на рейдеров (см. выше). Вторая причина – медвежий сигнал от уважаемого специалиста по теханализу тех лет, аналитика Р. Пречтера. Третья – недостаточно оптимистичные данные по торговому дефициту относительно оценки Гринспена, что привело к распродаже долларовых активов.

15 октября, четверг. Еще минус 58 пунктов. Возможная причина – военная эскалация в зоне Персидского залива.

16 октября, пятница. Новый антирекорд индекса Доу-Джонса – минус 108 пунктов. Драйвером стало печальное известие о здоровье Первой Леди. У Нэнси Рейган диагностируют рак. Надо отметить, что несмотря на страшный вердикт врачей, Нэнси пережила своего мужа, 40-го Президента США.

17-18 октября, выходные. Обстановка становилась все более мрачной. Госфинансисты Японии и Западной Германии предприняли шаги по ужесточению национального налогового законодательства. Причем, немцы сделали явно недружественный выпад в сторону Соединенных Штатов, усложнив покупку рядовыми гражданами ФРГ американских казначейских обязательств. Плюс политика по ключевой ставке Бундесбанка. Все это вынудило министра финансов США Джеймса Бейкера выступить по телевидению в крайне раздражительном антигерманском тоне. В воскресенье, в самом конце дня пришла информация о бомбардировке американскими ВВС ряда объектов в Иране.

Первые признаки надвигающейся бури, как отмечалось уже позднее, были замечены на Востоке, а именно на площадках Гонконга.

19 октября 1987 года, понедельник, цвет черный.

На таком нервозном фоне стартовала новая рабочая неделя. Началась с понедельника, тут уж ничего не поделаешь. Рынок заметно откатился от августовского максимума в 2700 пп. Только за предыдущую неделю он растерял 2-3 сотни пунктов по Доу. В пятницу 16-го, торговая сессия на NYSE закрылась чуть выше 2200. Как всегда, самым трудным было определить дальнейшее движение тренда. Еще немного вниз, или это уже дно и дальше – только рост? Знали бы трейдеры, что преподнесет им, рядовой с виду, понедельник середины октября 1987 года.

Внутридневная динамика индекса Доу-Джонса 19.10.1987 г.

Ниже прокомментировано движение Доу по опорным точкам внутридневной диаграммы индекса, с отдельными фактами и без обстоятельных пояснений. Они будут даны в следующем разделе.

9.30 утра (точка 1 графика). Удар гонга открыл торговый день на Нью-Йоркской фондовой бирже. Начало было несколько неожиданным. По свидетельствам очевидцев, почти час «живые» торги или торги «с голоса» отсутствовали. Котировочная лента была пуста. То ли ордера брокеров не могли пробиться в ленту, то ли брокеры были отсечены от клиентских приказов. Трудно сказать, какой-либо конкретной информации нет.

Но что-то определенно происходило. Этим что-то была обработка огромного количества заявок от компьютерных торговцев, как говорят сейчас – от роботов. Итогом первого «машинного» получаса стало продавливание индекса ниже уровня 2200.

10.00 (точка 2). Лента стала заполняться, но котировки и цены были, во многом, еще с пятницы! Торговая система NYSE явно подвисала. Актуальная информация на ленте критично важна для трейдера. Для него она все. Без точных данных, участник торгов оказывается в ситуации, сравнимой с той, когда мореплаватель в каравелле XV века лишается всех навигационных инструментов посреди Атлантического океана. Джесси Ливермор повторял: «Лента никогда не врет». Но если она искажает котировки или опаздывает, тогда беда. Хорошего не жди.

10.30 (точка 3). Данные на ленте приобретают более достоверный вид. Доу просел еще на 100 пунктов.

10.50 (точка 4). Рынок продолжает скатываться вниз. Пройдена отметка 2100. Кажется, что нисходящая динамика будет доминирующей в течение дня. Кто бы мог предположить, насколько доминирующей. Но здесь тренд несколько корректируется вверх, образовав в точке 4 локальный минимум. Прошла серия покупок.

11.40 (точка 5). Отскок был вялым и вновь сменился дрейфом вниз.

13.00 (точка 6). К борьбе людей и машин подключился Дэвид Рудер, председатель SEC – Комиссии по ценным бумагам и биржам. К его выступлению как нельзя лучше подходит фраза: «Иногда лучше молчать, чем говорить». Руководитель SEC высказался в телеинтервью в прямом эфире, что он хочет попросить администрацию NYSE временно, «очень временно» (цитата от Д. Рудера) остановить торговлю. То, что сейчас делается биржей автоматически при резких движениях рынка в любую сторону, в 1987 году было более, чем новинкой, одно упоминание о которой просто добило торги.

14.00 (точка 7). Все продают все. Доу опускается ниже психологической отметки в 2000 пунктов. Но тут сработала уже другая пословица: «Не было бы счастья, да несчастье помогло». Отключилась система автоматизированного исполнения ордеров (Designated Order Turnaround, DOT). Она просто перестала обрабатывать заявки на продажу. Плюс к этому, примерно через четверть часа, некий робот внезапно приостановил генерировать вал приказов на открытие коротких позиций, терроризировавших биржу. Эти компьютерные сбои забросили индекс вновь выше 2000 (точка 8). На полчаса на рынок вернулось подобие оптимизма.

Полчаса передышки прошли незаметно, и биржа перешла в состояние свободного падения от уровня 2000. От точки 8 к точке 9. При стандартных настройках масштаба графика Доу, визуально угол наклона кривой к оси времени - почти 90 градусов. Траектория движения индекса напоминает параболу, которую описывает ядро, брошенное вниз, с очень небольшой горизонтальной скоростью. Вспомните картинки из школьного учебника по физике.

16.00 (точка 9). Удар гонга, конец торговой сессии. Индекс Доу-Джонса потерял 508 пунктов (22,61%), опустившись до отметки 1738. Около 300 пунктов Доу «слил» за последний час торгов.

Интересно, если бы торги закрылись в 17.00, было бы еще минус 300?

С середины августа, Доу-Джонс потерял около 1000 (!) пунктов, обвалившись на одну треть. Капитализация американских компаний снизилась на $1,5 трлн.

Причины обвала 1987 года

От событий осени 1987 года нас отделяет менее 30 лет. Все произошло достаточно недавно. Многие, видевшие обвал, до сих пор трудятся в инвестиционном бизнесе. Очевидцев «черного понедельника» более, чем достаточно, как и пояснений, что же послужило причиной/причинами свободного падения американского рынка акций 19.10.87.

Причина 1 – компьютерный сбой.

Абсолютное большинство сходятся во мнении, что главная причина хаоса и неразберихи 19 октября заключается в широком применении новых технологий в биржевой торговле. 1980-ые стали переломными в проведении тотальной компьютеризации всей рыночной инфраструктуры: программный трейдинг (использование роботов), прием и обработка/исполнение ордеров, информационная поддержка и отчетность. То, что кажется сейчас привычным на какой-нибудь биржевой площадке в Москве или Астане, в центре финансового мира 80-х годов прошлого века было ощутимым прорывом. Явлением, которое не могло пройти без шероховатости.

«Машинные» проблемы «черного понедельника» можно разделить на две большие группы: полное доверие стратегиям роботов-трейдеров и компьютерные сбои в обработке торговой информации.

Итак, компьютерные сбои. Они были неизбежны. NYSE уже умела «разруливать» в считанные минуты огромные потоки ценных бумаг, но быстро обрабатывать лавины поступающих приказов на открытие/закрытие позиций пока не получалось. Когда их количество превышает некий пороговый показатель, система зависает. Образуется банальный затор. Именно такая ситуация произошла к 9.30 утра 19.10.1987. Роботы выставили неподъемный, для компьютерной обработки биржей, объем ордеров на продажу акций. Подавляющее число приказов имело иногороднюю прописку – фьючерсное подразделение биржи СМЕ (Чикаго). Почему продажа, фьючерсы и Чикаго будет пояснено ниже.

И после 9.30 компьютеры NYSE периодически тормозили, выдавали неадекватную торговую информацию и просто отказывали. При продолжающихся торгах, их огромных генерируемых роботами, массивах и в обстановке полной растерянности и нервозности, IT-проблемы заслуженно занимают почетное первое место в крушении рынка 19 октября.

Причина 2 – программный трейдинг, участники и стратегии.

Кто же заваливал, используя роботизированных помощников, Нью-Йоркскую биржу заявками на открытие позиций и какие торговые стратегии применялись?

Эксперты выделяют два вида действующих лиц 19 октября – управляющих активами крупных фондов, включая пенсионные, и индексные арбитражеры. Цели их были различны, ресурсы почти безграничны, влияние на торги огромным.

Управляющие активами (портфельные инвесторы).

Как отмечалось выше, рынок стал заваливаться вниз еще до 19 октября. Нисходящий тренд усилился с 14-го числа.

Для защиты своих портфелей, управляющие пошли по двум путям. Каждый выбирал свой, в соответствии с выработанной методикой поведения на падающем рынке.

- Продать часть акций при падении фондового индекса на определенную величину. Допустим – продажа половины портфеля при потере индекса S&P500 10%. И далее – повторение действия при последующем обесценивании ценных бумаг.

- Открыть короткую позицию по фьючерсам на индекс S&P500 в объеме, который компенсирует убытки по портфелю, но не трогать сами акции. И далее – наращивание или сокращение шортов по индексу, в зависимости от текущей ситуации на рынке.

Более предпочтительным для многих представлялся путь № 2. Не очень хотелось расформировывать тщательно составленные портфели.

Инвесторы давно ориентируются именно на индекс S&P500, ведущий свое начало с 1957 года. С 1982 года на Чикагской товарной бирже (СМЕ) обращается расчетный фьючерс на S&P500. Вот вам и фьючерсы из Чикаго. Производный инструмент с базовым активом в виде индекса S&P500 стал настоящим «спасательным кругом» для портфельного страхования. С 1993 года он дополнен сертификатами фонда SPDR S&P 500 ETF, торгуемыми уже непосредственно на NYSE (тиккер SPY). Динамика SPY почти идентична движению индекса S&P500 в онлайновом режиме.

Безусловно, все операции по хеджированию портфельных инвестиций с акциями и фьючерсами 19 октября проводились в автоматизированном режиме и в очень больших масштабах, оказывая на рынок существенное давление. Причем, еще накануне «черного понедельника». Человеческий фактор машинам был совсем не нужен, они вели автономное существование.

Кстати, 19.10.87 пострадал, конечно, не только старый добрый Доу, но и относительно молодой S&P500. В этот день он потерял около 20%, а в течение года – около 30%.

Индексные арбитражеры.

Цель этих участников – безрисковая спекуляция на спреде. Они покупают и продают спред между фьючерсом на S&P500 и самим индексом в виде пакета индексных бумаг.

Индексным арбитражерам нужен только спред и ничего больше. И чем он значительней, тем лучше. Они верят в одно простое и нерушимое рыночное правило – рано или поздно спред «схлопнется», уйдет, обнулится. Они закроют свои позиции и зафиксируют прибыль. И, на первый взгляд, недостижимая мечта любого спекулянта о «безрисковой спекуляции» (взаимоисключающие понятия) осуществится.

Суть стратегии ясна, как солнечный день. Фьючерс на индекс обгоняет сам индекс – продавай фьючерс и покупай индекс. Обратная ситуация – покупай фьючерс и продавай индекс. Под куплей/продажей индекса понимается купля/продажа акций, входящих в базу расчета индекса, пропорционально их весу.

19 октября 1987 года возникла именно «обратная» ситуация – фьючерс на индекс был прижат (перепродан) управляющими фондов в Чикаго и спред показывал существенно отрицательную величину, отставая от индекса. Арбитражеры поступили самым предсказуемым образом – скупили подешевевший фьючерс на S&P500 на Чикагской СМЕ и одновременно выставили астрономическое количество заявок на открытие коротких позиций по акциям, уже на NYSE. Именно это масса шортов на индексные акции и закупорила Нью-Йоркскую биржу в 9.30 утра несчастливого понедельника.

Подавляющее большинство ордеров (если не все) имели маржинальную природу, т.е. продажу без покрытия. Другие, уважающий себя спекулянт, вряд ли смог бы предложить. Продажи без покрытия действуют на рынок особенно разрушительно, что наглядно показал 1929 год. Для их осуществления не нужны собственные акции, только маржа (обеспечение), под которую акции всегда одолжит ваш брокер.

Когда операции 19 октября все-таки стали совершаться, игроки по спреду попали в яму, которую вырыли сами. Из-за зависания (запаздывания) котировок, продажи индексных бумаг стали совершаться совсем не по тем ценам, на которые рассчитывали арбитражеры. Произошел редчайший случай, когда лента их обманула. Сделки стали акцептоваться по ценам значительно более низким, чем предполагали спекулянты или не проходили вообще. Продать индекс дорого не получалось. Прибыль от арбитража на спреде таяла на глазах.

На бирже возник полный хаос. Стадо арбитражеров метнулось в другую сторону и стало закрывать короткие позиции по акциям, одновременно наращивая длинные по фьючерсу. Именно тогда произошел отскок от точки 4 к точке 5 рассмотренной выше диаграммы. Вскоре спекулянты вообще сочли за благо отойти и наблюдать за происходящим со стороны.

Катастрофа дала о себе знать окончательно в 14.45. Программы роботов пошли вразнос, полностью сломав рыночный механизм. Компьютеры портфельных управляющих продолжали продавать фьючерс на S&P500, опуская его уже не просто на дно, а куда-то гораздо ниже. На реальном же рынке фиксировались только единичные сделки по акциям. Арбитражеры «умыли руки». В конце 19 октября 1987 года их не привлекал уже никакой спред. Корреляция между индексом и фьючерсом на индекс на несколько часов была уничтожена.

Несогласованные и массированные действия управляющих фондами и спекулянтов по «спредам», усиленные проблемами в обработке данных в компьютерных системах биржи в совокупности признаются главными причинами черного цвета понедельника 19.10.87.

Причина 3 – отсутствие ликвидности.

Среди прочих объяснений краха 19 октября, можно отметить крайне низкую ликвидность на бирже в тот день. Одно из главных биржевых лиц по организации торгов по тем или иным бумагам – так называемый «специалист». Именно он сводит предложения на покупку и продажу и осуществляет сделку. Так вот, заявок на продажу было великое множество, а вот покупателей приходилось ждать по несколько часов. Торги по данной бумаге периодически останавливались. Продавцы понимали ситуацию, как сигнал к понижению цены, что они и делали, и рынок получал дополнительный толчок вниз.

Причина 4 – бегство от доллара и бегство от акций.

Существует и фундаментальное основание, которое могло послужить катализатором печальных событий 19 октября. Это непривлекательность активов, номинированных в долларах и, прежде всего, акций, которые к августу 1987 г. многие считали переоцененными. Ввиду перекоса ставок центробанков крупнейших стран не в пользу доллара, и ужесточения налоговой политики в США инвесторы уходили от «бакса». Если не получалось уйти совсем (в иену, дойчмарку, швейцарский франк и т.д.), то старались продав американские акции перевложиться, хотя бы в американские же облигации (казначейские обязательства, бонды).

Последствия "черного понедельника" 1987 года

Самое удивительное, что «черный понедельник» почти никак не повлиял на положение дел в реальной экономике. Несмотря на то, что к концу октября 87-го значительно пострадали индексы и других стран (Великобритания – минус 26%, Австралия – минус 42%, Гонконг – минус 46%, Новая Зеландия – минус 60%!), никакой мировой кризис, рецессия или, тем более, депрессия не возникли. Сам американский рынок акций, никуда после 19 октября уже особенно не падал, и восстановился сравнительно быстро.

Уже 20 октября, Доу подрос на 102 пункта, а в среду 21-го – на рекордные 187 (+10%). Правда, в следующий понедельник (вот несчастливый день недели!) он съехал на 157 пунктов (минус 8%). Тем не менее, тренд стал постепенно выгибаться вверх и через 2 года индекс, отыграв все потери черного понедельника, устремился строго «на Север». Начался уверенный рост мировых фондовых рынков, вплоть до кризиса 1997-98 гг.

Динамика индекса Доу-Джонса в 1987-89 гг.

Последствия обвала 19.10.87 были ликвидированы энергичными и своевременными действиями профильных регуляторов. В этом – кардинальное различие между 1929-м и 1987-м годами.

Что было сделано?

- ФРС «залила» рынок долларовой ликвидностью через массированный выкуп гособлигаций. Только до начала ноября 87-го, объем покупки бондов составил $2,2 млрд. В этом – безусловная заслуга А. Гринспена, который заявил, что денег будет столько, сколько потребуется. Сейчас такие программы государственного воздействия на рынки получили название «количественного смягчения (QE)».

- Деньги Гринспен сделал более доступными, опустив к 30 октября реальную ставку ФРС.

- Были изменен регламент работы фондовой биржи. Ограничены те виды программного трейдинга, которые ведут к перегрузке биржевых специалистов. Облегчен доступ специалистов к банковским кредитным линиям. Введена процедура принудительной остановки торговли при резких колебаниях индекса. Получил развитие институт маркетмейкеров.

Теперь единовременное падение рынка на сотни пунктов стали невозможным технически.

- NYSE прошла существенную техническую модернизацию, чтобы адекватно отвечать современным вызовам.

Заключение

«Черный Понедельник» 19.10.1987 г. по своей известности уступает разве, что «Черному Четвергу» 24.10.1929 г. После октября 29-го, администрация Нью-Йоркской фондовой биржи установила решетки на ряде окон, долгое время бывшие прикрытыми огромным американским флагом. Причина – 11 человек покончили жизнь самоубийством, выбросившись с верхних этажей NYSE, во время трагических событий «черного октября» 1929 года.

К вечеру 19 октября 87-го, возле здания биржи стала собираться толпа зевак, желающая посмотреть «брокеропад», аналогичный тому, который происходил на этом месте 58 лет назад. Но на карнизы окон уже никто не становился. Трейдеры поступили иначе – отправились в ближайшие бары лечить нервы испытанным «лекарством» - Jack Daniel's.

К огромному счастью, новая «Великая депрессия» не началась, но понедельник 19.10.87 навсегда вошел в финансовую историю. Как день крупнейшего единовременного обвала американского рынка акций. День, окруженный своими тайнами. Черный день биржевого календаря.

utmagazine.ru

Обвал на Нью-Йоркской фондовой бирже ("Черный четверг")

10:3224.10.2014

(обновлено: 10:50 24.10.2014)

158631

Подробнее об обвале на Нью-Йоркской фондовой бирже ("Черный четверг") 24 октября 1929 года читайте в справке РИА Новости.

Великая депрессия (Great Depression) — это продолжительный спад мировой экономики, случившийся в 1929 году и окончательно закончившийся в 1940 году. При этом рецессия распространилась на большую часть стран Запада и другие страны по всему миру. По сути, Великая депрессия — это мировой экономический кризис, а сам термин обычно употребляется по отношению к Соединенным Штатам Америки.

К моменту начала кризиса 1% американцев обладали сверхвысокими доходами, 42% — сверхнизкими. В 1929 году примерно 100 крупных корпораций контролировали половину корпоративных финансов Америки, а банки часто обещали своим вкладчикам 4-5% дохода в день.С середины 1920-х годов фондовый рынок США был полностью во власти "быков" — трейдеров, играющих на повышение курсов акций. Если в 1923 году Фондовый индекс Доу-Джонса находился на уровне 99, то в августе 1929 года он достиг 380 пунктов. При низком уровне процентных ставок банковские кредиты были доступны очень многим американцам, рассчитывавшим погасить их в будущем. А спекулянты брали банковские кредиты для вложения в акции. Промышленные компании рапортовали о прибылях и предпочитали инвестировать их в производство новых видов продукции, что побуждало биржевых игроков активно скупать их акции. Однако в 1929 года выяснилось, что акции не обеспечивают высокого уровня дивидендов, а прогнозы прибылей многих компаний-эмитентов оказались завышенными. Компании-эмитенты сталкивались с падением объемов продаж, в то время как курсы их акций росли. Все это создало благоприятные условия для манипулирования финансовым сектором и экономическим развитием страны.

24 октября 1929 года (этот день вошел в историю как "черный четверг") на Нью-Йоркской фондовой бирже разразилась паника, приведшая к катастрофическому падению курса акций. Произошел невиданный за всю историю торгов их сброс. За день акций было продано 12 894 650 штук. В середине дня в штаб-квартире J.P.Morgan собрались на экстренное совещание пятеро крупнейших американских финансистов, представлявших National City Bank, Chase National Bank, Guaranty Trust Company, Bankers Trust Company и J.P.Morgan. Проанализировав положение на бирже, банкиры пришли к выводу, что "многие котировки на бирже не отражают истинной ситуации" и причин для паники нет. Заявление финансистов немного успокоило держателей акций крупнейших корпораций, и к концу дня многие котировки поднялись вновь, правда, так и не достигнув прежнего уровня. Президент Герберт Гувер, обратившись на следующий день к американскому народу, сказал, что "экономика страны покоится на прочном фундаменте" и паника на бирже спровоцирована "техническими причинами". 29 октября 1929 года за первые три минуты торгов на рынок были выброшены 650 тысяч акций U.S. Steel. За день до этого они котировались по 186 долларов за штуку. Через три минуты после начала торгов никто не хотел покупать их и по 179 долларов. Следом за U.S. Steel "посыпались" Westinghouse, General Motors, Paramount, Fox, Warner Bros и др. Попытки крупнейших банкиров остановить падение котировок ни к чему не привели. К концу дня на бирже было сброшено 16 383 700 акций. Потери 880 эмитентов, чьи акции котировались на Нью-Йоркской фондовой бирже, составили почти девять миллиардов долларов. Эта цифра в два раза превысила количество денег, находившихся в то время в обращении. В стране началась Великая депрессия. Совокупная стоимость акций, котировавшихся на Нью-Йоркской фондовой бирже 1 сентября, равнялась почти 90 миллиардов долларов. К июлю 1932 года эта цифра составила примерно 16 миллиардов долларов. Держатели акций потеряли 74 миллиарда долларов. Последняя сумма в три раза превысила расходы страны на первую мировую войну. Национальный доход Америки с 87,8 миллиарда долларов в 1929 году снизился до 40,2 миллиарда долларов в 1933 году. Потерпели крах более 135 тысяч торговых, промышленных и финансовых компаний. Не было ни одного общественного института, который бы не пережил в годы депрессии коллапс.

За первые три года депрессии обанкротились 4835 банков. На депозитах в них было размещено около 3,3 миллиардов долларов. Акции разорившихся банков не просто упали до нулевой отметки. Многие банки, потеряв все инвестированные активы, должны были отвечать по долгам перед вкладчиками и держателями акций. Между тем охваченное паникой население изымало деньги из уцелевших банков. Количество денег в обращении выросло с 454 миллионов долларов в 1929 году до 5,7 миллиарда долларов в конце 1932 года.

Уже через несколько месяцев после коллапса рынка акций безработица стала принимать угрожающие масштабы. К марту 1930 года без работы остались более четырех миллионов человек. Через год эта цифра увеличилась вдвое. Весной 1932 года число безработных достигло отметки 12,5 миллиона человек (10% от всего населения). Пик пришелся на начало 1933 года, когда безработных в Америке было 16 миллионов человек. Примерно 17% трудоспособного населения США осталось без средств к существованию.

"Новый курс" президента Франклина Рузвельта, сущность которого заключалась в проведении государственно-монополистического регулирования экономики, позволил постепенно нормализовать положение в стране. Политика "Нового курса" включала в себя регулирование цен, инициирование объединения производителей в крупные предприятия, социальную программу — установление минимальной заработной платы, максимальной рабочей недели, введение пенсий работникам, достигшим 65 лет и др.

Лишь к 1940 году США вышли по основным экономическим показателям на уровень 1929 года, но даже в это время уровень безработицы составлял 14% (7,5 миллиона человек).

Материал подготовлен на основе информации открытых источников

ria.ru

Когда случился крах Нью-Йоркской биржи 🚩 Финансы 🚩 Другое

Человек, разбирающийся в финансовой системе, понимает, насколько она неустойчива. Это хорошо видно на примере фондовой биржи Нью-Йорка, которая не раз терпела серьезный крах. Первый из них произошел в 1873 году. Причиной этого финансового обвала считается паника трейдеров. Этот крах получил название «Черная пятница» и стал началом «Долгой депрессии», происходившей в период с 1873 до 1896 года.

В 1907 году индекс фондовой биржи Нью-Йорка обвалился практически на 50%. Это произошло на фоне плохого экономического состояния страны, находившейся в рецессии. Вкладчики банков выводили средства в массовом порядке. В конце концов, многие банки и предприятия стали банкротами. Значимая роль в этом принадлежит авторитетному финансисту Джону Моргану. Но стоит отметить, что не все трейдеры стали банкротами. Джесси Ливермор, известный спекулянт, совершил тогда легендарную сделку, заработав $3 млн. Кстати, события этого года послужили основанием для того, чтобы позже была создана Федеральная резервная система.

В 1929 году произошел очень сильный обвал, так как рынок всего за неделю стал дешевле в стоимости на $30 млрд. Это огромная сумма! Инвесторы пытались избавиться от акций прежде, чем они обесценятся. В итоге за день было продано 12,9% всех ценных бумаг, обращающихся на рынке. Такого еще не было. Индекс Доу-Джонса стал ниже на 11%. Такая ситуация произошла в четверг, 24 октября, поэтому получила название «Черный четверг». Но это было только начало. Через несколько дней, 28 и 29 октября, снова произошло потрясение биржи. За неделю рынок снизился на 40%. Правительство США меньше денег потратило во время Первой мировой войны. Так в историю вошел мировой экономический кризис 1929-1939 годов.

В 1987 году индекс Доу-Джонса побил рекорд по падению, потому что за сутки было потеряно более 20% промышленного индекса. Рынки многих стран понесли огромные убытки. Явных причин для произошедших событий не было. Было очень много приказов, так что компьютеры с ними не справлялись. Власти решили эту проблему ограниченным доступом к торгам.

За один день, 11 октября, на бирже рубль обвалился на 845 пунктов по отношению к доллару. Хотя стоит отметить, что ситуация стабилизировалась за несколько дней и курс стал практически прежним. Несмотря на это, крах биржи, хотя и очень кратковременный, оставил свой след и вошел в финансовую историю.

www.kakprosto.ru

86 лет назад, с «черного четверга» на Нью-Йоркской бирже, началась Великая депрессия | Блог Ramires

24 октября 1929 года произошло событие, значимость которого трудно переоценить: «черный четверг», крах Нью-Йоркской фондовой биржи, повлекший за собой Великую депрессию — самый знаменитый экономический кризис последних столетий. 86 лет — дата некруглая; впрочем, и событие не из тех, что принято отмечать пикниками и вечерними фейерверками.

Тем не менее есть много оснований полагать, что именно Великая депрессия сделала Соединенные Штаты тем государством, что мы знаем сейчас. Посмотрим, как это было.

Акционеры — домохозяйки и чистильщики обуви

Для начала выясним, с какой высоты Америка рухнула в экономическую пропасть, насколько благополучными были для нее 20-е годы.

Первая мировая позволила Штатам не только расплатиться с долгами, но и выдать европейским союзникам займов на 11 млрд долларов (покупательная способность доллара была в 1920-х годах в 12,2 раза выше, чем сейчас). Военные заказы подстегнули рост реальных секторов экономики: в начале 1920-х на долю США приходилось 50% мировой добычи угля, около 60% выплавки чугуна и стали, 75% добычи нефти.

Поскольку союзники значительную часть поставок оплачивали золотом, Штаты накопили в своих хранилищах почти половину мирового запаса драгметалла. Американские инвестиции за рубежом увеличились с 2,6 млрд до 7 млрд долларов. Фактически американские инвесторы скупили большую часть месторождений в Латинской Америке и странах Карибского бассейна.

Подъем экономики привел к повышению благосостояния значительной части населения. Сформировался средний класс в нынешнем понимании этого термина. Естественно, предприимчивые американцы не могли не начать вкладывать свободные деньги в ценные бумаги и биржевые операции, благо для этого были все условия: огромное количество бирж, профессиональных брокеров, растущие прибыли десятков тысяч компаний. Акции покупали все: рабочие и кинозвезды, владельцы магазинов, клерки и домохозяйки. Известный банкир и финансист Джон Пирпонт Морган вспоминал, что за несколько недель до биржевого краха уличный чистильщик обуви спросил его, принесут ли купленные им акции железнодорожной компании прибыль.

Американские обыватели и представить не могли, что этот праздник жизни скоро кончится.

Маржинальные займы: спусковой крючок катастрофы

К концу 20-х инерция послевоенного восстановления ослабла. Доступные рынки сбыта были исчерпаны, производительность труда перестала расти, а эффективность инвестиций начала падать. Назревал кризис перепроизводства, тащивший за собой дефляцию. Сначала американцы перестали покупать жилье, затем автомобили.

Однако это были лишь макроэкономические предпосылки грядущего кризиса, слабо влиявшие на поведение участников рынка. Настоящим спусковым крючком финансовой катастрофы стали акции маржинального займа.

Особенностью этих ценных бумаг было то, что их можно было купить всего за 10% от номинальной стоимости. Невыплаченные 90% являлись своеобразным кредитом, выданным брокерской конторой своему клиенту. Благодаря этому даже небогатые клерки могли играть на бирже значительными активами. Однако дьявол, как всегда, крылся в деталях. В соглашении имелся пункт, позволявший брокеру потребовать от держателя ценных бумаг внести недостающую часть стоимости акций в течение 24 часов.

Тот факт, что брокеры массово брали в банках кредиты на покупку ценных бумаг, делало кажущееся биржевое благополучие еще более зыбким. В качестве залогов выступали уже имеющиеся портфели акций и облигаций.

Таким образом, миллионы американцев (по некоторым оценкам — почти все трудоспособное население США) в один прекрасный день оказались на крючке у брокерских контор. А те, в свою очередь, находились в точно таком же положении по отношению к банкам.

Черный четверг

24 октября 1929 года несколько банков внезапно перестали выдавать брокерам кредиты более чем на один день. Это заставило спекулянтов продавать купленные в долг акции, чтобы расплатиться с кредитами, иначе им грозила потеря всех активов.

Уже к 11 часам утра, спустя час после открытия торгов на Нью-Йоркской бирже, Уолл-стрит охватила паника. В этот день оказалось продано 12,6 млн ценных бумаг: часть игроков еще имели средства, чтобы скупать дешевеющие акции. Сам вице-президент биржи Ричард Уитни, пытаясь спасти ситуацию, за несколько часов потратил около 250 млн долларов на скупку «голубых фишек». Надо признать, что ему почти удалось остановить панику. Тем не менее индекс деловой активности Доу-Джонса к концу торгов упал на 11%. Финансисты и газетчики тут же назвали этот день «черным четвергом», еще не подозревая, что на фоне последующих событий он будет выглядеть светло-серым.

В пятницу, однако, ситуация не выправилась. Брокеры выбросили на рынок еще 30 млн акций. Маховик паники постепенно раскручивался, и снежный ком финансового обвала уже вовсю несся вниз, разрастаясь на глазах. Родился термин «черная пятница», и надо признать, что оттенок серого и впрямь сгустился.

Нисходящий тренд продолжился и после выходных. Именно в понедельник, 28 октября, биржа окончательно ушла в неуправляемое пике. Если в первые два дня крупные банкиры еще пытались сыграть на биржевом падении, теперь уже об этом не было и речи. В американском календаре появилось еще два черных дня недели — понедельник и вторник.

Началась первая волна банкротств, за которыми последовали самоубийства. Одними из первых жертв краха Уолл-стрит стали застрелившиеся банкиры Джеймс Риордан и Джесси Ливермор; затем большой резонанс получил двойной суицид клерков, имевших совместный брокерский счет: взявшись за руки, они спрыгнули с крыши небоскреба. В последующие недели, по выражению известного американского комика Эдди Кантора, у администраторов отелей вошло в привычку спрашивать новых постояльцев: «Вам номер для того, чтобы спать или прыгать?» (for sleeping or jumping?).

К концу недели американский фондовый рынок потерял 30 млрд долларов — больше, чем Соединенные Штаты потратили за всю Первую мировую войну.

Эффект ядерного взрыва

Вряд ли обвал биржи изначально задумывался как неуправляемый процесс. Скорее всего, его организаторы планировали скупить по дешевке самые привлекательные активы с последующей коррекцией. Однако джинн вырвался из бутылки и зажил собственной жизнью.

Несущие потери банки стали закрывать кредитные линии для промышленных предприятий. Граждане, потерявшие на бирже часть сбережений (а таковых насчитывалось не менее 25 млн), помчались массово снимать средства с депозитов. Банки столкнулись с дефицитом ликвидности; недостаток средств привел к банкротствам, а те, разумеется, подстегнули панику среди населения. Спираль дефицита платежных средств, требований исполнить обязательства и банкротств раскручивалась все шире и в итоге погубила 16 тысяч кредитных организаций.

Медвежий тренд перекинулся с рынка ценных бумаг на товарную биржу: 5 ноября произошел обвал цен на пшеницу. В ходе торгов ее цена опустилась почти до нуля, никто не хотел покупать злак. Неделю спустя аналогичным образом рухнули цены на хлопок.

Взрывная волна биржевого коллапса расходилась по американской экономике, сметая один сегмент за другим. Обвал банковского сектора привел к массовым разорениям предприятий. За следующие несколько лет банкротству подверглись 135 747 предприятий и фирм. Разорились 19 железнодорожных компаний. Устоявшие на ногах бизнесмены пошли по пути сокращения расходов и начали массовые увольнения, чем на корню зарезали потребительский спрос, а с ним и собственное будущее.

15 млн американцев — 18% трудоспособного населения — лишились работы. К 1932 году количество безработных увеличилось до 17 млн; еще 60 млн имели частичную занятость. И лишь 10% граждан 125-миллионой страны могли похвастаться полноценными рабочими местами.

Кризис добрался и до сельского хозяйства: 5 млн фермеров остались без земли, не сумев заплатить налоги или рассчитаться с долгами. Ситуация складывалась парадоксальная: в городах миллионы американцев страдали от голода, а сельхозпроизводителям некому было продать молоко, мясо, фрукты и овощи. Жертвами голода за годы Великой депрессии стали около 7,4 млн человек. Газеты сообщали, что жители небольших городов начали питаться травой, отстреливать собак и белок.

Горькие пилюли, или большой передел Америки

В 1932 году президента Герберта Гувера сменил Франклин Делано Рузвельт. Получив в наследство Великую депрессию, он тут же пошел по пути жесткого государственного планирования. Понимая, что для лечения экономики требуются самые радикальные средства, он был готов их применить.

Программе Рузвельта, получившей название «Новый курс», посвящены сотни монографий и учебников плюс одно расследование Верховного суда США. Судьи задним числом признали экономическую политику президента полностью антиконституционной. И — так же полностью ее оправдали.

Рузвельт девальвировал доллар и объявил в стране банковские каникулы. Это было нужно, чтобы граждане не снимали вклады, пока их сбережения не обесценились. Американцам было запрещено владеть монетарным золотом: все слитки и монеты предписывалось сдать государству до 1 мая 1933 года. Попытка утаить кусочек драгметалла грозила десятью годами тюрьмы. Примечательно, что при Рузвельте государство выкупало золото по цене 20,66 доллара за тройскую унцию. Вернулось же к американцам право владения желтым металлом только в 1975 году, когда унция стоила уже 195 долларов. 42 года самое демократическое государство мира лишало граждан права вкладывать сбережения в актив, не подверженный старению, износу и девальвации.

Война как спасательный круг

Параллельно шел процесс консолидации банковской системы: выжившие крупные банки скупали мелкие и средние кредитные организации. Не осталась в стороне и Федеральная резервная система, начавшая кредитовать банки-партнеры. Государство провело разделение коммерческих и инвестиционных банков, выделяя прямые кредиты промышленности и транспортным компаниям. Долги фермеров были реструктурированы и частично списаны. Был взят курс на сокращение безработицы и создание рабочих мест. Рузвельту и его команде удалось сократить падение ВВП, увеличить занятость населения и стабилизировать финансовую систему.

Однако эффект от всех этих мер оставался неустойчивым. В 1937 году президент попытался сбалансировать бюджет, сократив госрасходы — и Соединенные Штаты тут же накрыла вторая волна рецессии.

Трудно сказать, сколько бы продлился кризис, если бы не Вторая мировая война. Огромные военные заказы, а затем и помощь разгромленной в труху Европе позволили американской экономике восстановить устойчивый рост. Однако это была уже совсем не та экономика, что провалилась 15 лет назад в преисподнюю Великой депрессии.

Америке нужен твой гемоглобин

Штаты научились вести макроэкономическую политику, осознали пагубность дефляции и научились управлять денежной массой. Развал колониальной системы Британии открыл американским производителям недоступные ранее рынки, а утверждение доллара в качестве мировой валюты позволило начать экспорт денежной массы, минимизируя инфляционные риски эмиссии. Демократическая держава научилась жить в долг, стимулировать производство ожиданиями растущего потребления и кредитовать своих граждан на десятилетия вперед.

Но главное — американские политики и финансисты окончательно осознали колоссальную силу и значимость войны как эффективнейшего допинга и топлива для своей экономики. С тех пор, уже больше полувека, Америка живет и развивается благодаря политике «маленьких победоносных войн». Едва в стране намечается очередной спад — власти уже знают, что делать. Пафосная риторика очередной войны повышает котировки акций компаний, связанных с ВПК; на ожиданиях военных заказов растут биржевые цены на металлы и нефть, а в производящие секторы устремляется живительный поток долларов.

Соединенные Штаты избрали путь не феникса, но вампира: умного, беспощадного, умеющего летать и, главное, бессмертного до тех пор, пока можно подпитываться чужим гемоглобином. Именно в «черный четверг» 24 октября, 86 лет назад, началось перерождение обычного капиталистического государства в глобального суперхищника.

Источник новости

×cont.ws

Мировые рынки обрушились вслед за падением бирж США

Японский индекс Nikkei, отражающий стоимость 225 крупнейших компаний страны, на торгах во вторник падал максимально за 18 лет, теряя на минимуме 6,4%. В Гонконге акции упали на 4,84% по индексу Hang Seng. Китайский Shanghai Composite потерял 3,35% Reuters

Японский индекс Nikkei, отражающий стоимость 225 крупнейших компаний страны, на торгах во вторник падал максимально за 18 лет, теряя на минимуме 6,4%. В Гонконге акции упали на 4,84% по индексу Hang Seng. Китайский Shanghai Composite потерял 3,35% Reuters Рекордный с 2011 года обвал на американском фондовом рынке вызвал цепную реакцию и перекинулся на биржи Азии и Европы, передает "Интерфакс". Инвесторов беспокоят признаки роста инфляции и процентных ставок, отмечают аналитики.

Накануне промышленный индекс Dow Jones в ходе торгов Нью-йоркской фондовой биржи опустился на 1175 пунктов, что стало рекордным падением за день в истории. В процентном отношении Dow Jones опустился на 4,6%, продолжая снижение, начавшееся в прошлую пятницу. Последний раз подобное снижение было зафиксировано в августе 2011 года. Индекс S&P 500 упал более чем на 4% в рамках торговой сессии, a Nasdaq - на 3,8%.

Японский индекс Nikkei, отражающий стоимость 225 крупнейших компаний страны, на торгах во вторник падал максимально за 18 лет, теряя на минимуме 6,4%. В Гонконге акции упали на 4,84% по индексу Hang Seng. Китайский Shanghai Composite потерял 3,35%. Торги в Европе стартовали с падения панъевропейского индекса EuroStoxx600 на 2,8%, ставшего максимальным с июня 2016 года.

Российский рынок акций открылся падением на 2% по индексу Московской биржи и 2,8% по индексу РТС, но к 12.07 по московскому времени сократил потери до 1,26% и 1,78% соответственно.

Цены на нефть обновили минимумы с начала года: сорт Brent дешевел до 66,82 доллара за баррель, теряя 1,1% за день и 7,9% по сравнению с пиком двухнедельной давности.

- Биткоин обрушился на негативных новостях от банков и регуляторов

Фондовые индексы Западной Европы во вторник резко снижаются, падение зафиксировано во всех отраслях. При этом евро перешел к росту в парах с долларом, японской иеной, швейцарским франком, фунтом стерлингов и многими другими валютами.

По сообщению "Интерфакса", сводный индекс крупнейших европейских предприятий Stoxx Europe 600 при открытии торгов опустился на 2,8% - максимум с июня 2016 года. К 12:40 мск падение замедлилось до 1,6%. Британский индекс FTSE 100 снизился на 1,7%, до минимума за 10 месяцев. Французский CAC 40 и итальянский FTSE MIB потеряли по 1,5%, германский DAX - почти 2%.

Курс ценных бумаг BP Plc опустился на 0,7%. Компания зафиксировала квартальный убыток впервые с середины 2016 года, причинами стали налоговые изменения в США и единовременные списания в связи с аварией 2010 года на платформе в Мексиканском заливе.

Акции банка BNP Paribas подешевели на 1,7% на торгах в Париже, так как чистая прибыль крупнейшего французского банка в IV квартале была меньше ожиданий рынка.

Сырьевой индекс в рамках Stoxx 600 потерял 2,3%, но акции золотодобывающих компаний дорожают, несмотря на общее падение. Randgold Resources прибавила 0,2% на торгах в Лондоне, Centamin - 0,3%, тогда как золото с поставкой в апреле поднялось на 0,6%.

На рынках идет полноценное бегство от риска, цитирует Finanz.ru главу стратегии Saxo Bank Питера Гарнри. Капитал уходит из акций и сырья и возвращается в "тихие гавани", констатирует эксперт.

Дорожают гособлигации США (доходность 10-летних бумаг опустилась с 2,86% до 2,68% годовых), а также золото и валюты, за счет которых фондируются рисковые операции: накануне прибавил в цене доллар, во вторник в моменте на 0,8% дорожала японская иена, напоминает он.

Обвал, скорее всего, будет краткосрочным, считает Гарнри, так как выросшая доходность 10-летних гособлигаций США все еще не достигла опасной зоны в 3,5-4%.

Источником обвала стал стержневой рынок для глобальной финансовой системы - рынок госдолга США, отмечает управляющий директор Solaris Asset Management Тим Гриски. На ожиданиях ускорения инфляции и ужесточения политики ФРС доходности американский суверенных бумаг росли с сентября, а к концу прошлой недели достигли 2,9% по 10-летним бондам.

Спред между доходностью индекса S&P500 (4,1%) и гособлигациями сузился до минимумов с 2008 года, что дало инвесторам повод вывести деньги с фондового рынка и перевложить их в американский госдолг, поясняет Гриски.

www.newsru.com