Что такое "Форекс"? Как играть на рынке Forex. Биржа или форекс

Инструменты срочного рынка, что лучше биржа или форекс

Меня часто спрашивают куда надежно вложить деньги, что лучше биржа или форекс, что же такого хорошего есть на Московской бирже по сравнению с форексом и почему вложить деньги лучше в Московскую биржу. Они считают «плюсом» на форексе маленький размер входа – всего 10-100 долларов и большое число «полезных» инструментов, которых нет на бирже. Давайте рассмотрим срочную секцию Московской биржи. Основные инструменты срочной секции – фьючерсы.Для того, чтобы рассказать, что это такое вначале приведу фрагмент статьи, взятый на другом сайте:

До 19 века все сделки на товарных биржах осуществлялись за наличные деньги и с немедленной доставкой товара. Однако такие поставки часто срывались. Причин для этого было масса: скоропортящийся товар, разбитые дороги, огромные расстояния и прочее. Все это привело к образованию в 1865 году на чикагской товарной бирже срочных контрактов, расплачиваться за которые можно в будущем. Впервые подобного рода сделка была заключена на поставку зерна и получила название фьючерсный контракт. В подобных соглашениях заранее обговаривались все существенные условия: количество товара, срок доставки товара покупателю, цена за полученный товар, ассортимент и другое. Рыночная экономика стала приобретать стандартизированный вид.

Таким образом, заключая фьючерсный контракт, продавец и покупатель заранее мог рассчитывать на установленные и строго контролируемые биржей качественные и количественные характеристики продукции. Биржа выступала гарантом заключения сделки и собирала со всех участников фиксированный страховой взнос. Эти деньги хранились в банке биржи и свидетельствовали о том, что сделка непременно будет исполнена. В дальнейшем фьючерсные контракты стали очень удобным и популярным инструментом. Они пользуются спросов у опытных инвесторов, богатых людей которые задумываются о вопросе куда деть деньги, спекулянтов фондового рынка во всем мире.

Чтобы разобраться в природе фьючерсного контракта и понять, зачем он применяется, обратимся к примеру из жизни. Предположим, что фермер хочет продать свой урожай сахарной свеклы через пять месяцев. Однако, нестабильная политико-экономическая обстановка в стране может привести к инфляции и падении цен на продукты. Таким образом, фермер опасается, что к моменту сбора урожая цена на сахарную свеклу обесцениться и его труды пропадут даром. Чтобы этого не произошло, фермер заранее заключает договор с покупателем, в котором указывается, что 100 тонн сахарной свеклы будут ему доставлены за 1000 золотых монет. Покупателю при этом не нужно вносить сразу 1000 золотых монет, а достаточно оставить залог в размере 10 золотых. При этом обе стороны довольны и не опасаются за ближайшее будущее. Один получит товар по разумной цене, а второй денежное вознаграждение за свой труд.

Таким образом, фьючерсный контракт представляет собой соглашение, при котором обе стороны заранее обговорили условия о поставки и оплате товара в будущем на стандартизированных биржей условиях. Вся сущность фьючерсов заключается в сведении рисков от возможного падения цен. Инвестор страхует себя от непредвиденных убытков, которые, к сожалению, во многих случаях невозможно заранее предвидеть. (http://ownforex.ru/new/0804-chto-takoe-ekspiratsiya-fyuchersov-.htm)

ф

Продолжаю про Московскую биржу. Срочная секция как раз и означает, что инструменты на ней имеют срок действия, по истечению которого они пропадают, а вместо них появляются новые. Этот процесс называется экспирацией. Это означает, что при наступлении определенного срока инвестору нужно всего на всего перейти на следующий инструмент и продолжить торговлю. Фьючерсы бывают расчетные и поставочные. Это означает, что при его экспирации вам будет автоматически рассчитан и увеличен баланс, или поставится базовый актив. То есть, если у вас был фьючерс на курс валют или фьючерс на металл, произойдет автоматический перерасчет баланса, в случае с фьючерсом на акции, вашим активом автоматически станут акции этой компании. То есть никакой потери средств не произойдет!

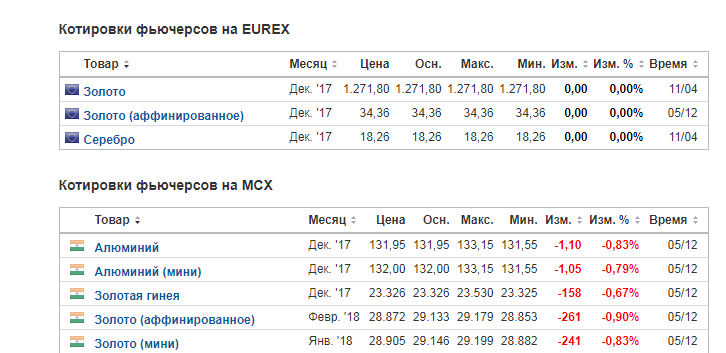

Три самых популярных и ходовых инструмента срочной секции Московской биржи –фьючерсы на курс доллар/рубль, на индекс РТС и на акции Сбербанка. Если у вас баланс торгового счета исчисляется миллионами рублей, то это верно, однако если размер вашего счета до миллиона рублей, можно легко расширить свой кругозор инструментов. Я сделал выборку ликвидных фьючерсов, указав для них размер ГО, с которой и рекомендую ознакомиться своих потенциальных инвесторов (актуальность таблицы июль 2015).

Вот список самых популярных инструментов, по которым часто брокеры предоставляют услугу пониженное ГО: фьючерсные контракты на индекс РТС, курс доллар-рубль и курс евро-доллар, акции Сбербанка, «Газпрома», «Лукойла», «Роснефти», аффинированное золото в слитках и нефть сорта Brent.

Термин ГО означает гарантийное обеспечение. Это означает, что для того, чтобы купить 1 контракт нужно иметь на счете свободными эту сумму денег. Таким образом, чтобы начать осваивать срочный рынок Московской биржи достаточно всего 10 000 руб., что составляет менее 200 долларов. На эту сумму уже можно начать работать с несколькими валютными фьючерсами – в какой-то степени аналогами валютных пар на форексе, и фьючерсами на акции ведущих российских компаний. Разве это не круто? Разве это не доступная возможность, чтобы исключить 100% риски повсеместных мошенничеств, как это бывает если вложить деньги в форекс. В форекс стоит идти только если вы не знаете куда деть деньги, либо хотите их кому-то подарить.

Что касается открытия счета на столь малую, на первый взгляд, сумму, то это действительно так. Например, чтобы открыть торговый счет в Брокерском доме «ОТКРЫТИЕ» никакую сумму вносить на счет не требуется, в компании АЛОР минимальная сумма для открытия счета как раз 10 000 руб.

Конечно, несмотря на многочисленные плюсы Московской биржи, у нее есть и отдельные недостатки:

а) торговля на срочном рынке ведется с 10:00 до 23:50, то есть не круглосуточно.

б) невозможно эффективно торговать на популярной валютной паре доллар/йена, так как все её основные движения происходят в не рабочее время Московской биржи.

Вы теперь понимаете куда можно надежно вложить деньги и что лучше биржа или форекс?

Надеюсь, вам понравилась эта статья. Если есть вопросы и замечания, пишите их в комментариях.

За новыми интересными статьями теперь можно следить в Telegram-канале @ekonomschik.

В связи с блокировкой Телеграма на территории России сделано зеркало канала в российском аналогичном мессенджере "Там-Там" tt.me/ekonomschik.

После подписки вы будете знать обо всех новостях!

xn--h1adbgefb3g4a.xn--p1ai

развод или реальный способ зарабатывать?

Доброго времени суток, уважаемые читатели!

Все мы слышали об огромных возможностях обогатиться, принимая участие в биржевой игре на Форексе, но для большинства из нас эта тема остаётся скрытой под какой-то тёмной завесой.

Сегодня я предприму отчаянную попытку пустить первый луч света и ответить на «сверхсложные» вопросы: что такое Форекс, как он устроен и как на нём заработать. Я также подведу вас к пониманию одного очень важного секрета, всегда обеспечивающего сохранность 90 % (!) торгового капитала.

Полное руководство по ФорексуЕсли вы того захотите, мы вместе совершим ещё более рискованный шаг: попробуем освоить терминологию биржи, научимся разбираться в экономических новостях и даже открывать сделки на рынке. Но это всё – в будущих статьях, сегодняшняя цель – исключительно знакомство с Форексом.

В конце статьи выскажу своё мнение о том, не является ли Форекс попросту разводом и лохотроном для неопытных интернет-пользователей.

На чём зарабатывают трейдеры Форекса?

Что рисует вам воображение, когда вы слышите слово «рынок»? Наверняка это большое скопление людей, прилавки, всевозможные возгласы и тому подобное. Чтобы во всём этом не запутаться и внести ясность, экономисты разделили финансовый рынок на несколько составных частей.

Первая составляющая (она же и самая древняя) – рынок сырья. Не будет ошибкой называть его «товарно-сырьевым». Здесь помимо нефти, угля, газа и иных полезностей котируются хлопок, сахар, зерновые культуры, древесина и много всего прочего.

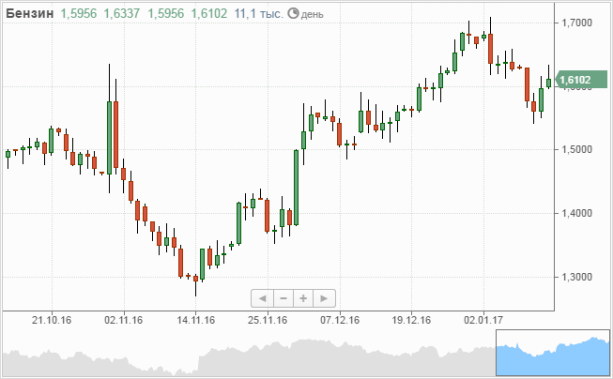

Поскольку указанные товары продаются и покупаются, на них действуют спрос и предложение, следовательно, цена постоянно меняется, а её курс отображается на графиках. Например, ниже представлен график изменения цен на бензин.

Второй компонент, появившийся уже значительно позднее, – ценные бумаги. Их стало так много, что пришлось дать серьёзное научное название ответственному за них рыночному сегменту, – фондовому рынку.

Итак, если говорить простым языком, фондовый рынок – это рынок ценных бумаг.

Функционирование финансового рынка не представляется возможным без наличия одной очень важной связующей субстанции, средства осуществления платежа – денег. Деньги, как сырьё и ценные бумаги, обладают своей стоимостью, поэтому то растут в цене, то падают. Ответственная за них часть была названа валютным рынком или Форексом.

С тем, что такое Форекс, мы разобрались, однако ещё не совсем полно.

Мировой валютный рынок, биржи ценных бумаг и сырья составляют единое целое, но функционируют немножко по-разному. Причём особняком от остальных стоит именно Форекс. Давайте порассуждаем, как он работает, и охарактеризуем ряд его особенностей, ибо, не зная их, невозможно переходить к реальным торгам.

Особенности рынка Форекс: привлекательные и не очень

В качестве исторической справки отметим, что первые биржи появились около 700 лет назад, с тех пор они постоянно развивались и совершенствовались, пока не достигли сегодняшнего уровня. Трейдеры-профессионалы нередко в своих выступлениях называют биржу синонимичными словами: пит, площадка, яма, пол и так далее.

Основное отличие Форекса от других составляющих рынка уже оговаривалось нами: это торговля валютой, а не ценными бумагами или сырьём. Но если стоимость акции, барреля нефти, килограмма сахара можно выразить в валюте того или иного государства, то в чём можно выражать саму валюту? Об этом ниже.

Торговля как на росте, так и на спаде рынка

Попытка оценивать деньги товарами, которые на них можно купить, слишком уж проблематична. Однако термин «покупательная способность денег» всё же существует, и мы будем говорить о нём в статьях, посвящённых фундаментальному анализу. Наиболее простой вариант, которым и воспользовались талантливые экономисты, – выражать стоимость одной валюты в другой.

Пополните свой умственный «словарик» новым словом:

Курс валюты – это ее стоимость, выраженная в валюте другого государства.

Например, доллар по отношению к рублю стоит (на момент написания статьи) 59,25, курс евро к рублю – 63,16.

Если стоимость одной валюты выражается через стоимость другой, то при росте одной валюты, другая будет падать и наоборот. Это простое, казалось бы, положение, выводит нас на ключевое отличие Форекса от других сегментов рынка:

На Форексе можно зарабатывать как на росте цены, так и на её падении, потому что падение одной валюты всегда означает рост другой.

Если мы купили сахар по цене 50 руб. за килограмм, то заработать мы сможем, только если продадим его дороже и никак иначе. На Форексе же для заработка на падении валюты мы просто покупаем другую валюту, с которой исходная состоит в паре.

Кредитное плечо

Необыкновенная популярность Форекса вызвана отчасти тем фактом, что здесь можно торговать с использованием кредитного плеча. Более подробно об этой замечательной особенности мы будем говорить в отдельной статье, где детально во всём разберёмся.

Пока что вам нужно понять, что кредитное плечо позволяет открывать сделку на сумму в несколько раз больше той, которая есть у трейдера. К примеру, если у нас имеется 6 000 рублей, а доллар стоит 60 руб., то без плеча мы можем приобрести лишь 100 единиц американской валюты. Если же есть плечо, например 1:100, нам предоставляется возможность открыть сделку с объёмом в 100 раз больше первоначальной, купить не 100 долларов, а 10 000.

Запомните, что кредитное плечо не введёт вас ни в какие долги перед брокером, «кредита» на вас никто не повесит. Почему это так и откуда тогда упомянутые сказочные перспективы, я буду говорить в статье про кредитное плечо и лот.

Спреды

На фондовом и сырьевом рынках при открытии и закрытии каждой сделки взимается определённая комиссия, например, 0.03 % от её объёма. Комиссия – это заработок брокера, без которого торговля была бы невозможна.

Брокер – компания, которая исполняет торговые приказы трейдера (покупает и продаёт акции, сырьё, валюту по установленным ценам).

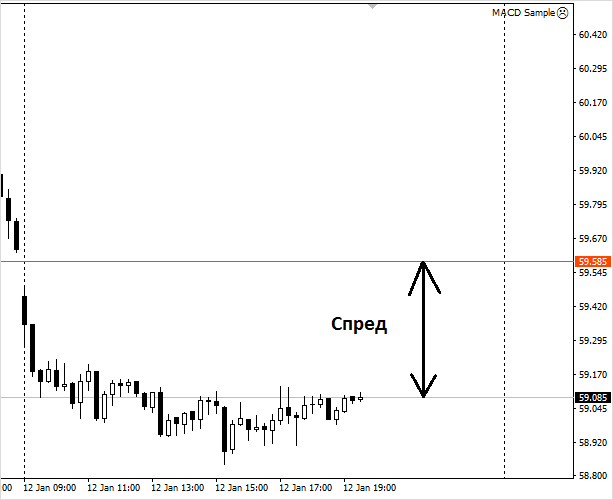

На Форексе брокеры тоже есть, но они наживаются не на комиссиях, а на спредах. Спред – это определённая сумма денег, которую необходимо уплатить только один раз в момент открытия сделки.

Например, вот спред по валютной паре USD/RUB (доллар/рубль).

Посчитаем: 59,585 — 59,085 = 0,5 руб. Пятьдесят копеек мы должны будем заплатить брокеру за то, чтобы получить право открыть сделку.

В спредах есть свои плюсы, но есть и минусы: когда они слишком велики, торговать краткосрочно или скальпировать не представляется возможным (но об этом позднее). Конечно, такие огромные суммы далеко не на всех валютах.

Большинство трейдеров открывает сделки с «мажорными» валютными парами, где спреды крохотные. Пример – пара EUR/USD (евро/доллар).

Посчитаем: 1,0661 – 1,0659 = 0,0002 доллара составит заработок брокера с одной открытой нами сделки. В рублях мы потратим (если доллар = 59,25 руб.) 0,01185.

Поскольку спред взимается сразу при открытии сделки, мы всегда будем наблюдать отрицательное значение во вкладке «Торговля» нашего терминала. Откроем для наглядности сделку по паре AUD/USD (австралийский доллар/американский доллар) на демо-счёте и посмотрим на управляющее меню.

Мы в минусе, поскольку со счёта уплачен спред. Подробнее о спреде мы говорим в отдельной статье.

Торговля на межбанке

Вы прислушиваетесь к экономическим новостям, которые передаются по радио или ТВ? Тогда вы наверняка слышали такое выражение как: «Московская биржа», может быть обращали внимание и на «Лондонскую биржу», «Токийскую» и так далее.

Биржи, то есть здания, в которых трейдеры собираются для ведения торговли – стезя фондового и товарно-сырьевого рынков. Биржа Форекс не располагается ни в России, ни в США, ни где-либо ещё, торги ведутся исключительно на просторах интернета или, как говорят трейдеры, на межбанке.

Из этого отличия плавно вытекает следующее.

Круглосуточная торговля

Торги на фондовых и товарно-сырьевых биржах ведутся только в определённое время, например, Лондонская биржа работает с 11:00 до 19:30 по московскому времени, Нью-Йоркская товарная биржа – с 16:20 до 22:30 и так далее.

Конечно, современные трейдеры ведут свои торги в основном через интернет, но в нерабочее время даже по сети совершать сделки на фондовых и сырьевых биржах нельзя.

Форекс работает круглосуточно. Закрыт он только в выходные дни (суббота и воскресенье), а также в международные праздники (8 Марта, Новый год и другие).

Речь об особенностях круглосуточной торговли и сессиях, на которые она распадается, пойдёт в статье «Как заработать на Форекс» — подпишитесь на обновления, дабы ничего не пропустить.

Тиковые объёмы торгов

На фондовом и сырьевом рынках объёмы торгов денежные. То есть, если десять игроков рынка откроют по одной сделке на 100 долларов, объём их общих инвестиций в рынок составит 1 000 долларов.

На Форексе объёмы тиковые – фиксируется не сумма денег, а количество открытых сделок. То есть, если из десяти трейдеров первые пять откроют сделки на 100 долларов, а другие пять – на 1 000, объём будет равен 10 – зафиксируется только число открытых позиций, объём останется скрытым.

Сейчас различие между тиковыми и денежными объёмами вам практически ничего не говорит, но эта информация окажется очень важной, когда мы будем рассматривать индикаторный анализ на рынке Форекс.

Свопы

Если мы открываем сделку на мировом валютном рынке и закрываем её на следующий день, то есть совершаем «перенос позиции через ночь», в графе «Своп» торгового терминала появляются какие-то числа, которые могут быть положительными и отрицательными. Что это такое?

Открытие позиции на рынке подразумевает следующее: мы даём нашему брокеру одну валюту, а он взамен выдаёт нам другую. Предположим, мы покупаем евро за доллары.

Чтобы брокер мог дать нам евро, он обращается к поставщикам ликвидности, таковыми являются обычно крупные банки. Банки дают брокеру евро, которые нам нужны, как бы «в кредит».

Если мы закроем нашу сделку в течение одного дня, брокер вернёт поставщикам «кредит» и никаких процентов платить не будет, но если позиция перенесётся через ночь, брокеру придётся выплачивать процент. Сам он этого делать не хочет и возлагает расходы на трейдера. Последний увидит их в графе «Своп».

Пока что всё, наверное, понятно. Вопросы появляются тогда, когда в «Свопе» указывается не отрицательное значение (которое, по идее, должно быть), а положительное. Откуда оно могло взяться?

Суть в следующем. Брокер берёт в кредит валюту, которая нам нужна, но почему бы ему не включить в работу те деньги, которые мы передали ему взамен? Неужели доллары, обмененные нами на евро, останутся лежать просто так? Конечно, нет.

Брокер даёт полученные от трейдера деньги тем же поставщикам ликвидности, чтобы они их «прокрутили» и потом вернули с процентом. Если мы закрываем позицию в течение дня и требуем свои доллары назад, брокер процента с них не получит. Но если мы продержим сделку и выйдем из рынка на следующий день, поставщики вернут более крупную сумму.

Своп окажется положительным в том случае, если процент, полученный с вложенных брокером долларов, будет больше, чем процент по кредиту на взятые им евро. Зависит эта величина от процентной ставки – о ней речь пойдёт опять-таки в статье, посвящённой фундаментальному направлению аналитики. На данный момент процентная ставка в США выше, чем в Европе, поэтому своп по паре евро/доллар отрицательный (что и наблюдается на скрине выше).

В отдельной статье про свопы мы подробно разбираем это понятие на примерах.

Теперь вы уже более детально представляете себе, что такое Форекс, верно? Впоследствии просто поразитесь, как вырастут ваши знания.

Форекс – обман или нет?

Наверняка вы уже интересовались этим вопросом в интернете, не так ли? Если да, то обязательно встречали информацию о брокерах-обманщиках, выдуманных котировках, которые показывают терминалы, мгновенно испаряющихся вложениях в ПАММ-счета и так далее.

Ещё один интересный вариант, наблюдаемый мною во многих отзывах: «Вот только открыл сделку, а цена сразу назад пошла, меня по стопу вынесло, и опять подъём начался!». Создаётся-таки ощущение, что действительно брокеры только тем и занимаются, что обкрадывают трейдеров-новичков – невинных овечек.

На самом деле: по статистике, 80 % всех начинающих биржевых спекулянтов сливают все свои деньги в первый же год торговли. Отсюда и масса негативных отзывов на сайтах брокерских контор. Но возникает вопрос: рынок ли в этом виноват? Профессионалы, как ни странно, стабильно зарабатывают.

Я был свидетелем случая, когда преуспевающий трейдер, около пятнадцати лет «живший» на рынке, вдруг «слился»: перегрузил депозит и оставил его на выходные, когда Форекс закрыт. Вопреки ожиданиям многих, через месяц он снова был в игре, через полтора месяца восстановил свой депозит с 40 $ до прежней 1 000 $. Не верите?

Давайте мы пока оставим ответ на озадачивший нас вопрос и не будем напрямую называть Форекс разводом, обманом и т. п. В следующей статье «Как начать торговать на Форекс: инструкция для начинающих» я дам вам методику (“секрет”, упомянутый в начале), торгуя по которой вы сможете защитить от потерь 90 % своего первоначального капитала (то есть максимум, который вы потеряете из, к примеру, 10 000 вложенных рублей – лишь 1 000, и то в самом худшем случае). Вы узнаете, почему Форекс вовсе не развод и почему здесь можно успешно зарабатывать очень хорошие деньги.

Не прощаемся, до скорой встречи!

iklife.ru

Чем валютный рынок Московской биржи отличается от Форекса? MarketLab: Financial Innovations

Чем валютный рынок Московской биржи отличается от Форекса?

время публикации: 13.02.2015 12:05последняя редакция: 27.04.2015 10:32

Московская биржа - центр валютной ликвидности на территории бывшего СССР (фото www.gazeta.ru)

Перечислим ключевые отличия торговли валютой на Московской бирже (валютный рынок) и на рынке Форекс. True-Форекс (профессиональный Форекс) рассматривать не будем. Сравнением будем вести с так называемыми "кухнями", которые не выводят заявки клиента на межбанковский рынок Форекса (таковых 99%).

Регулирование рынка

1. Валютный рынок Московской биржи регулируются нормативными актами, которые принимает Центральный Банк. Также он регулируется внутренними регламентами и правилами Московской биржи. За их соблюдением следит Банк России. Форекс-компании, как правило, находятся в офшорных юрисдикциях. Во многих офшорах, особенно таких как BVI, регуляторы часто находят "фейковые" Форекс-компании, которые не включены в реестр компаний, но выдают себя таковыми. Об этом свидетельствуют пресс-релизы на сайте регулятора BVI.

Заявки выводятся на конкурентный биржевой рынок

2. После подачи заявки через своего брокера она выйдет на валютный рынок Московской биржи, где ее увидят все участники рынка. При работе с Форекс-брокером заявка остается внутри торговой системы компании.

Гарант исполнения сделок

3. Произвести сделки - это одно. Но надо еще гарантировано получить прибыль по ним. На Московской бирже взаиморасчеты между контрагентами осуществляет ЗАО "Национальный клиринговый центр". Форекс-брокеры часто провоцируют конфликты с клиентами и могут вообще отказать ему в выводе полученной прибыли. Поэтому такие истории мы часто видим, когда форекс-компания отказалась выплатить выигрыш клиенту. С НКЦ такое невозможно, так как это небанковская кредитная организация с наивысшими рейтингами надежности в России.

Возможность влияния брокера на цену валют

4. Валютный рынок Мосбиржи - это биржевой рынок, цена устанавливается всеми его участниками. К примеру, на этом рынке торгует около 500 коммерческих банков. В Форексе вы торгуете против своей компании и она, по сути, может отрисовать вам шип (спайк), задержать котировку, либо неожиданно увеличить спред между бидом и аском. Форекс-брокер имеет непосредственное влияние на котировки.

Вашим контрагентом выступает рынок, а не Форекс-брокер

5. Вы торгуете с рынком. В Форексе вы торгуете против брокера. Поэтому у Форекс-брокера есть прямой интерес в ваших убытках. Ваш убыток - это его прибыль.

Вы можете вывести наличную валюту на свой банковский счет

6. Купленная валюта на валютном рынке Московской бирже может быть использоваться для хранения сбережений на банковском счете, либо при поездках за границу. При торговле с Форекс-брокером таких преимуществ нет.

Риски

7. Форекс-брокер даст вам огромное плечо (до 500-го), чтобы вы поскорее оставили свой депозит в пользу компании. Биржевой рынок более зарегулирован в плане риск-менеджмента и здесь максимальное плечо, которое можно взять, к примеру, в паре USDRUB сейчас составляет 6-10-е. Не все ритейл-клиенты понимают свой риск, когда берут высокие плечи при торговле против Форекс-брокера.

Обязательно подпишитесь на наш канал Telegram

market-lab.org

Биржа или Форекс

Биржа или Форекс - а в чем, собственно, разница? Такой вопрос - далеко не редкость на тематических блогах и форумах. К сожалению, многие трейдеры, особенно среди начинающих, понятия не имеют, чем отличаются эти торговые площадки, в порой и вовсе можно встретить изначально неправильную постановку предложения “Торговля на фондовой бирже Форекс”.

На самом деле, биржа и Форекс - не одно и то же.

Биржа - это юридическая компания, которая организовывает торговлю на финансовых рынках, каждый из которых находится под контролем государства, в котором она находится, и подчинаяется местному законодательству.

На биржах можно торговать не только валютными парами, но и другими активами, начиная от драгоценных металлов и заканчивая опционами.

Форекс же - это глобальный рынок, имеющий международный характер и действующий далеко за пределами биржи.

Форекс является местом межбанковского обмена валюты, при этом котировки находятся в “свободном плавании”, то есть формируются стихийно, не подчиняясь каким-либо законам, в том числе государственным. Все операции на рынке валют проходят через крупные финансовые институты, такие как банки или страховые компании.

Для примера, в Российской Федерации можно насчитать целых семь официально зарегистрированных бирж. Форекс, в свою очередь, один, и не только в России, а во всем мире.

Форекс или фондовая биржа - что выбрать для торговли?

Для того чтобы определиться, что же вам ближе и комфортней для работы - Форекс или фондовая биржа, необходимо рассмотреть основные отличия двух торговых площадок.

- Минимальный депозит для начала торговли. На бирже порог входа на рынок составляет одну тысячу долларов и выше, в то время как на Форекс можно открывать центовые счета, а порой вообще начинать с нуля, пользуясь бездепозитными предложениями брокеров.

- Выплата налогов. На биржах отчисление процента от прибыли государству - обязательная составляющая часть работы, которая контролируется самой биржей и исполняется без вашего участия. Что же касается Форекс, тут каждый трейдер решает самостоятельно, исполнять ему свой долг перед страной, в которой он живет, или нет.

- Время на открытие счета. На бирже процесс регистрации депозита может занять несколько недель, при этом вам придется заполнить огромное количество анкет и подписать несколько документов, число которых порой доходит до сотни. На Форекс открытие счета - дело пяти минут, а то и меньше. Никакой бумажной волокиты, никаких поздок в офис брокера, никаких дополнительных анкет и договоров. Все просто, быстро и понятно.

- Торговые условия. На самом деле, биржа и международный валютный рынок предлагают примерно одинаковые условия, однако некоторые отличия все же есть. Например, на бирже можно отслеживать реальные объемы торгов, а на Форекс они всегда лишь примерны. Также на бирже существует такое понятие, как “стакан”, а на Форекс оно довольно размыто. В то же время Форекс предлагает удобный и современный торговый терминал и массу возможностей для дополнительного заработка, чего на бирже вы не найдете.

- Торговое плечо. Это, пожалуй, одна из самых выгодных сторон Форекса - большое кредитное плечо. Оно доходит до значения 1:1000, в то время как биржи предлагают максимум 1:20. Таким образом, на международном валютном рынке возможно оперировать с гораздо большей суммой, чем у вас есть на самом деле, что способствует получению серьезного дохода. Однако не стоит забывать и о рисках, сопутствующих высокому кредитному плечу.

Однозначный вывод о том, что лучше - биржа или Форекс, - сделать невозможно, поскольку выбор торговой площадки - сугубо индивидуальный процесс, учитывающий принципы каждого конкретного трейдера.

Содержание данной статьи является исключительно частным мнением автора и может не совпадать с официальной позицией LiteForex. Материалы, публикуемые на данной странице, предоставлены исключительно в информационных целях и не могут рассматриваться как инвестиционный совет или консультация для целей Директивы 2004/39 /EC.

ru.liteforex.com

ЧТО ЛУЧШЕ ФОНДОВАЯ БИРЖА ИЛИ ФОРЕКС

Между трейдерами довольно часто встает вопрос какой рынок лучше, Форекс или фондовый рынок. Некоторые предпочитают фондовый рынок, уверяя, что на нем получать доход значительно проще, другие напротив, предпочитают торговлю на рынке Форекс, так как на нем можно получить более крупный доход за короткий срок. В действительности на рынке Форекс трейдеры могут использовать кредитное плечо, а начать торговлю можно с небольшого капитала. Давайте же разберемся, что лучше: Форекс или фондовый рынок. Чтобы ответить на данный вопрос, нужно более детально углубиться в изучение особенностей торговых механизмов.

На фондовом рынке основными активами являются ценные бумаги, а именно акции, фьючерсы и облигации. Дадим определение представленным ценным бумагам.

Акции представляют собой эмиссионную бумагу, которая предоставляет ее владельцу право принимать участие в собраниях акционеров. Более того, хозяин акции может рассчитывать на получение стабильного дохода в форме дивидендов.

Облигации представляют собой долговые ценные бумаги, которые подтверждают факт выдачи эмитенту денежных средств взамен на процент от дохода, полученный компанией. Самыми надежными являются государственные облигации, но они приносят незначительную прибыль, в то время как корпоративные облигации приносят намного больше дохода, но они являются более рискованными.

Фьючерсы представляют собой контракты на поставку товара по определенной цене и в указанные сроки.ФОНДОВЫЙ РЫНОК

"+" ПЛЮСЫ ФОНДОВОГО РЫНКА

- Предоставляется возможность самостоятельно выбрать подходящий финансовый инструмент. Среди огромного количества акций трейдеру предоставляется возможность выбрать наиболее успешные из них.

- Высокий уровень волатильности. Так, например, известная на весь мир биржа NYSE позволяет использовать для торгов около 3000 акций. Стоимость некоторых акций может серьезно колебаться, на чем собственно и удается зарабатывать спекулянтам.

- Прогнозирование стоимости акций. На цену акций оказывает влияние большое количество факторов, многим спекулянтам удается предвидеть дальнейшее движение стоимости в зависимости от вышедшей новости.

- Получение прибыли. Компания выплачивает проценты за акции, часто это определенный процент от годовой прибыли компании.

"-" МИНУСЫ ФОНДОВОГО РЫНКА

- Риск обесценивания акций/облигаций. Стоимость акций/облигаций может существенно снизиться в том случае, если существует риск банкротства предприятия.

- Торговля на фондовом рынке длится в течение восьми часов 5 дней в неделю. В нерабочее время спекулянты могут провести анализ рынка, чтобы определить оптимальные места для входа в рынок. Однако в нерабочее время может возникнуть большая разница в ценовых уровнях, из-за которой спекулянт уже не сможет вести торги по ожидаемой цене.

- Разница во времени. На фондовой бирже торговать можно только в период ее работы. Поэтому часть спекулянтов торгует ночью из-за разницы в часовых поясах.

- Низкое кредитное плечо. Максимальное кредитное плечо, предоставляемое фондовой биржей, составляет 1 к 3, а это существенно снижает возможность спекулянта получать существенный доход, обладающего небольшим капиталом.

РЫНОК ФОРЕКС

Рынок Форекс зародился в 70-х годах прошлого века. Несмотря на то, что рынок Форекс появился относительно недавно, он становится популярнее изо дня в день. Ежедневные обороты на рынке Форекс в разы превышают обороты фондовой биржи. Чтобы точно понять, что лучше: фондовая биржа или Форекс, стоит рассмотреть преимущества и недостатки последнего.

"+" ПЛЮСЫ РЫНКА ФОРЕКС- Высокий уровень ликвидности. Брокеры почти все сделки проводят по выставленной цене.

- Круглосуточное функционирование. Благодаря этому трейдеры могут вести торги в любое удобное для них время, а также незамедлительно реагировать на выход важных новостных сообщений.

- Низкая комиссия. Фондовая биржа взимает процент за каждую совершенную сделку. Более того, комиссию берет как биржа, так и брокер. А вот на рынке Форекс комиссия взимается только брокером, которая называется спредом.

- Небольшой начальный капитал. На рынке Форекс можно начать торги с небольшой денежной суммы. Как правило, эта сумма составляет всего 100 долларов.

- Большое кредитное плечо. У рыночных брокеров кредитное плечо достигает 1 к 500. По этой причине, обладая небольшой начальной денежной суммой, на Форексе спекулянт может гораздо быстрее приумножить ее, чем на фондовом рынке.

"-" МИНУСЫ РЫНКА ФОРЕКС

- Есть риск попасть к брокеру-мошеннику. На просторах интернета есть множество брокеров, которые ведут работу недобросовестно. Чтобы нивелировать данный недостаток, советую вам использовать только проверенных брокеров.

- Торговля ведется против брокера. В связи с тем, что на бирже размер минимальной денежной суммы составляет 100 000 долларов, а брокеры разрешают торговать с начальной денежной суммой в размере 100 долларов, многие брокеры просто не выводят сделки на биржу. Таким образом получается, что трейдер торгует против брокера, и если трейдер выигрывает, то прибыль ему выплачивает брокер. Следовательно брокер не совсем заинтересован в вашем постоянном выигрыше.

- Высокая конкуренция. Трейдер, который торгует 10 000 долларами, должен быть конкурентно способным с фондами, которые ворочают крупными суммами. Именно по этой причине торговля на Форекс становится очень рискованной.

- Риск полного слива депозита. Используя большое кредитное плечо, спекулянт рискует в мгновенье лишиться всего своего депозита. Для того чтобы нивелировать данный недостаток, стоит использовать в торговле правила мани-менеджмента и правильно рассчитывать торговый объем.

Итак, давайте начнем с того, что валюта – это не актив. У нее нет внутренних предпосылок для долгосрочного удорожания. На стоимость валют оказывает влияние большое количество факторов, как экономические, так и политические. По сути, валюта является всего лишь мерилом ценности в определенной стране, а котировки валют позволяют отображать соотношение этих ценностей между собой с учетом развития разных стран, спроса на продукцию в мировом масштабе.

В основе торговли на Форекс лежат спекулятивные действия, а не долгосрочное инвестирование. Спекуляцией могут заниматься национальные банки, чтобы выровнять курс национальной валюты, или крупные инвест-фонды и частные банки с целью получения прибыли, в то время как акции компаний представляют собой актив, который дорожает в долгосрочной перспективе. В случае если компания развивается, дорожают и ее акции.

Запомните, что идеального места для получения дохода нет, все зависит только от умений спекулянта. Сегодня можно привести множество успешных примеров заработка как на фондовом рынке, так и на Форекс. Теперь вы знаете плюсы и минусы Форекса и фондового рынка, надеюсь вы сами сможете выбрать наиболее удобное для вас место для торговли, которое принесет вам прибыль.

www.oil-tryder.ru

Форекс и биржи. В чем разница?

Прежде, чем начинать торговлю на валютном рынке Форекс, трейдеру необходимо разобраться в основных отличиях валютной биржи от других бирж – акций или фьючерсов, например. Так вот, валютная биржа, это единственная биржа, которая не имеет привязанного места дислокации. Если же отдельные биржи находятся в определенных странах, городах и даже зданиях, то Форекс является неким подобием интернета, для которого нет границ, континентов или материков. Форекс объединяет в себе группу банков с одной системой и производящих финансовые операции при помощи специального программного обеспечения.

Далее, увидеть проверить количество сделок и их объемов на рынке Форекс просто не реально, таких статистики никто не ведет. Поэтому, в отличии от трейдеров на биржах акций, фьючерсов и т.д., трейдеры Форекс работают в потемках. Популярные индикаторы объемов для бирж тех же акций и фьючерсов, на Форекс совершенно не действуют, а это сильно обременяет в плане выбора торговых тактик. Но это не самое страшное, что есть на валютном рынке. Проблема кроется в том, что трейдер на Форекс, ведет торговые «войны» не с компаниями или бумагами, а с другим, живым человек за посредничества дилинговых центров.

Чтобы более точно понять процесс, нужно рассмотреть торговлю с точки зрения бирж акций. На ней трейдер заходит в сделку, выплачивает комиссионные бирже (это справедливо, между прочим), а затем, анализирую действия других трейдеров, пытается перехитрить их в действии покупка/продажа. Биржа в этом спектакле участия не принимает. Она свое собрала с каждого участника и вполне довольна положением дел. Победы или поражения игроков для нее совершенно не важны. Как же торговый процесс происходит на Форекс?

Дилинговый центр с которым работает трейдер, собирает ставки, то есть открытые позиции трейдеров, после чего вступает в режим ожидания окончания торгов. Поскольку около 95% трейдеров сливают свои депозиты, их деньги остаются у дилингового центра. А сравнительно небольшие части денег победителей, выплачивает за счет поступлений от неудачников. Такое поведение брокера часто заставляет игроков сравнивать его с букмекерскими конторами. А те рассказы о якобы выводе средств торгующих игроков на межбанке, просто фикция. Здесь и кроется главная опасность Форекс: трейдер торгует против дилингового центра, через которое, якобы, выходит на межбанк. А это делает родной трейдера ДЦ прямым ему врагом, которому очень не хочется, чтобы трейдер побеждал.

Выводы с этого можно сделать самостоятельно. Мы лишь рекомендуем хорошенько знакомиться с тем, с чем собираетесь работать.

Брокерские услуги форекс, акции, фьючерсы

logosinvest.ru

Что такое "Форекс"? Как играть на рынке Forex

С развитием технического прогресса многие люди посчитали удобным зарабатывать удаленно, работая дома перед своим персональным компьютером. Сегодня можно начать зарабатывать даже не имея специальных знаний или крупного денежного капитала.

Популярная биржа Форекс предоставляет любому желающему начать торговлю всего с несколькими долларами на личном счету.

Форекс: что и как устроено

Разным всемирным организациям постоянно необходимо менять валюту для осуществления международных операций. В этом им помогает рынок Форекс, по праву являющийся самым крупным из существующих мировых рынков. На его площадках ежедневно производится обмен большего количества денег, чем на рынках всего мира вместе взятых. Суточный оборот Форекс более пяти триллионов американских долларов.

Название биржи Форекс (Forex) произошло от выражения "forex exchange", что означает "обмен иностранной валюты". Деньгами на этой площадке торгуют по свободным котировкам. Цена мировой валюты постоянно изменяется, а трейдеры своевременно продают и покупают ее. Весь этот процесс и есть рынок Forex.

Торговля на Форекс происходит только в онлайн-режиме, поскольку этот рынок полностью виртуальный.

Появление Форекс

Форекс появился в качестве международной площадки в 1971 году, и с тех пор стремительно расширяется. В 1977 году ежедневно на Форекс совершалось сделок на сумму 5 000 000 долларов США. По прогнозам экспертов, в 2020 году рынок наберет ежедневный оборот в 10 триллионов.

Трейдеры изо всех стран мира участвуют сегодня в торговле на Форекс, их количество постоянно растет.

Участники Форекс

Основными участниками являются, конечно, банки. Он и создавался в свое время именно для межбанковской торговли. Со временем перечень участников изменился и теперь в их число входят:

- центральные и коммерческие банки;

- инвестиционные компании;

- трейдеры;

- страховые компании;

- пенсионные фонды;

- международные компании, занимающиеся импортом и экспортом;

- дилеры и брокеры.

Все участники могут выступать на рынке Форекс активно или пассивно.

Активные участники - те, кто влияет на формирование цен. Это банки и брокеры.

Пассивные участники - те, кто заключает сделки по предлагаемым активными участниками ценам. Это инвестиционные фонды, компании, связанные с импортом и экспортом, а также частные инвесторы, которые работают посредством дилинговых центров.

Рыночные отношения на Форекс

Поскольку Форекс работает беспрерывно, то к его работе каждый желающий может присоединиться в любое время дня и ночи. На этой площадке регулируются рыночные торговые отношения, как между крупными компаниями, так и между государствами. Происходит это именно за счет торгующих участников.

Понять принципы Форекс не сложно. Однако для того чтобы разобраться со всеми нюансами и многогранностью этой торговой системы, научиться полноценно пользоваться финансовыми инструментами площадки, потребуются годы. Гарантией успешного заработка на Форекс выступает только четкое и ясное понимание всех происходящих на площадке процессов.

Отличие Forex от фондовой биржи

Многие знают, что означает торговля акциями и, что собой представляет фондовая биржа. Криптовалютная торговля несколько отличается от купли/продажи акций, но не все понимают, что такое Форекс.

За акциями на фондовой бирже требуется постоянно следить. На Форексе же торгуют в основном самыми популярными валютами. Можно, конечно, заняться и редкими, более экзотическими валютами. Но наиболее крупные ставки делаются именно на лидирующие в мире валюты. Это евро, доллар (USD), британский фунт (GBP), японская иена (JPY), австралийский доллар (AUD), новозеландский (NZD) и канадский доллар(CAD), швейцарский франк (CHD).

В отличие от Форекс, на фондовой бирже можно проводить транзакции в определенное время только на какой-то определенной бирже (типа Nyse), а самое неудобное - лишь в течение нескольких часов в сутки. Торговать валютой на Форекс в реальном времени можно круглосуточно. При этом нет необходимости даже думать о том, на какой именно бирже происходит торговля каждым лотом - система Форекс сама подбирает наиболее выгодные площадки и в этом смысле торговать на этом рынке очень удобно и комфортно.

Поскольку при заключении торговых сделок Форекс использует кредиты, то вложив даже маленькую сумму, например 100 $, трейдер может рассчитывать на покупку конкретных валютных пар в количестве до 2000 единиц. В этом проявляется принцип маржинальной торговли.

На практике это выражается тем, что если цена выбранной пары изменяется всего на 0,0001, то результатом может стать весьма солидная прибыль от совершенных инвестиций. При этом купля/продажа происходит очень быстро, а объемы при этом невероятно велики.

Биржа Форекс свою комиссию получает от всех сделок. Она составляет разницу между ценами продаж и покупок. Естественно, что цена покупки всегда хотя бы немного выше.

Таким образом, биржа Форекс не владеет физическими акциями или иными документами, сопровождающими торговлю валютой. Система поддерживает статус купли/продажи каждого трейдера и получает за это вознаграждение.

В отличие от фондового рынка, Форекс не управляется участниками.

Основные преимущества биржи

- Рынок Форекс обладает высокой волатильностью, что удобно и дает возможность каждому зарабатывать.

- Для начала заработка не требуется никаких специфических навыков. Всегда можно попробовать свои силы на бесплатном демонстрационном счете, пройти онлайн или реальные курсы торговли на бирже.

- Биржа Форекс не зависит от кризисных ситуаций в мире. Причем даже в такой ситуации, когда одна валюта растет, а стоимость другой падает. Форекс работает с валютами, а поскольку они не могут снизиться в цене до минимума, то на бирже можно зарабатывать независимо от мировых экономических условий.

Как начать работать на бирже

При первом знакомстве с Форекс возникает много вопросов о том, что такое Форекс, как на нем зарабатывать и не потерять свои деньги. Как свести риск потери баланса к минимуму? Это главный вопрос торговли на любой бирже. В связи с этим основная рекомендация состоит в том, чтобы не начинать сразу торговать на реальные деньги, а вначале потренироваться на демо-счете и изучить курсы обучения работе на бирже.

Когда возникнет понимание работы торговой площадки и выработается своя собственная стратегия - можно переходить к торговле на реальном счете. Естественно, чтобы успешно торговать, следует знать основные термины, историю развития и возникновения валютного рынка, понять принципы анализа и научиться пользоваться торговыми инструментами. Немалую роль в понимании торговой ситуации играют и форекс-прогнозы, которые находятся у брокеров и опытных трейдеров.

Обучающие курсы изучают не только новички в биржевой торговле, но и профессионалы периодически обращаются к ним для повышения мастерства и чтобы не отстать от торговых тенденций. Качественные курсы предоставляет для своих пользователей брокерские компании Альпари и Инста-Форекс. Обычно такие курсы подразделяются на уровни и рассчитаны на трейдеров с разными знаниями и опытом.

Способ получать доход, не работая на рынке лично

На Форекс возможно даже такое. Вовсе не обязательно торговать самому, если нет уверенности в собственных силах. Биржа Форекс дает возможность вкладывать свои денежные средства в счета других пользователей биржи, зарекомендовавших себя опытными трейдерами. Для них торговля не хобби, а профессия.

Подобное инвестирование хорошо еще и тем, что данный сервис совершенно прозрачен. Ежедневно всем, кто вложил свои средства в счета других трейдеров, приходят отчеты о торговле управляющего счетом. Кроме того, есть возможность вывести свои деньги в любой момент.

Основы Forex для новичков

Форекс - одна из опор перемещения финансовых вложений между государствами в мировой торговле. При его участии международный процесс купли/продажи (обмена) валютами происходит гораздо проще, а это главным образом привлекает крупные банки. Различные компании постоянно оплачивают импорт в другие страны валютой этих государств. Для такой операции требуется перевести (конвертировать) национальную валюту в требуемую.

Частные лица, работающие на Форекс на свой страх и риск только собственными денежными средствами, могут лишь принимать участие в совершаемых крупными участниками сделках. При этом их личный вклад не так существенен. То есть рынок предоставляет возможность желающим, кто понимает, что такое Форекс, торговать валютой по той цене, которая в данный момент наиболее выгодна.

Когда какой-нибудь частный трейдер продает валюту, например американский доллар, то ее разменивают на другую, например японскую иену. Составляющие этой процедуры носят название "пара". Так, GBPJPY - пара, на которой торгуют британскими фунтами в обмен на японские иены. Поскольку Форекс применяет кредитные инструменты, то при такой торговле трейдер продает или покупает эту пару по цене, эквивалентной 1,5000 за GBPJPY (пару).

То есть сходство Форекс с фондовой биржей в том, что там происходит торговля акциями, а здесь парами.

Как зарабатывать торговлей на Forex

Чтобы начать зарабатывать на Форекс потребуется завести аккаунт у одного из форекс-брокеров и пополнить счет. Обычно большинство брокерских компаний предоставляют право заводить денежные средства на торговые счета через многие популярные электронные платежные системы (PayPal, Яндекс Деньги, WebMoney), с кредитной карты или посредством банковского перевода. Если ни один из этих способов не подходит, то можно пополнить счет через обменные пункты в интернете, указав на сайте сервиса, откуда вывести деньги и номер кошелька своего торгового счета, полученного от брокера. Таким образом, деньги сразу переведутся на счет для торговли.

Как бы ни просто было пополнение счета, рекомендуется вначале поторговать на демо-счетах, чтобы понять принципы рынка, научиться выставлять ордера и следить за трендом, с помощью графиков курсов Форекс. Ведь достаточно одной, казалось бы, незначительной ошибки, чтобы за считанные секунды потерять все свои деньги.

Основные понятия и инструменты Форекс

- Базовая валюта - это валюта, в которой заинтересован трейдер, ею он обычно и торгует. Например, в паре USDEUR - USD базовая, а EUR - котировочная ("контрвалюта") валюта.

- Кредитное плечо (или левередж) - это заем у брокера, благодаря которому можно торговать средствами, превышающими баланс в сотни раз. Например, имея всего 100 долларов можно купить 10000 EURUSD, применяя кредитное плечо нужного объема.

- Индикаторы - это специальные инструменты, с помощью которых проводится технический анализ. Индикаторы Форекс бывают: трендовые, осцилляторы и вспомогательные.

- Лот - так называется единица торговли. Различают: Стандартный лот в 1000,000 пунктов; Мини-лот в 10,000 пунктов; Микро-лоты в 1000 пунктов.

- Открытые позиции - это ордера, которые еще не закрыты.

- Point или Pip (отметка) - минимальная цена, применимая к котировке валютной пары. Большинство валют имеют пип, равный значению 0,0001.

- Цена продажи (ставка) - цена, по которой может быть продана пара.

- Короткая позиция - параметр, означающий, что ордер выставлен в надежде на то, что цена валютной пары будет опускаться.

- Маржа - это разница между ценой продажи и ценой покупки.

- Стоп-лосс - нежелательная по своему направлению цена, при достижении которой ордер будет автоматически закрыт во избежание дальнейших потерь.

- Спред - одно из важных понятий. Это измеряемая в пунктах разница между продажной и покупной ценой пары за период времени. Спреды бывают фиксированные - неизменная величина; фиксированные с возможностью расширения - при определенных условиях может расширяться; плавающие - изменяемая величина, зависящая от состояния рынка.

- СВОП - это переход незакрытой торговой позиции на следующий торговый день (сутки). Может быть как положительным, так и отрицательным. Бывают торговые счета, на которые не начисляются СВОПы. Иногда бывают дни, в которые торговые компании устанавливают тройные СВОПы. Это нужно узнавать заранее на сайтах брокеров, с которыми работает трейдер. Понимая смысл СВОПов можно торговать по так называемым СВОПовым Форекс стратегиям. При такой торговле ордера открываются и держатся открытыми в течение дней, месяцев и даже лет. Конечно, для этого следует выбирать валютные пары, у которых самые выгодные положительные результаты.

Советы экспертов по торговле на бирже Forex

- Начинать торговлю следует с малого, пока не будет абсолютно понятно, что такое Форекс и как он работает. Не стоит сразу вкладывать крупные суммы.

- Обязательно пользоваться стоп-лоссами.

- Не пользоваться сразу же большим кредитным плечом. Лучше пользоваться плечами от х5 до х25.

- Вкладывать реальные деньги только после достаточной практики на демо-счете.

- Начинать зарабатывать на Форекс лучше с торговли на золоте и серебре, чем на валютных парах.

- Не позволять управлять собой эмоциям. Если сделка становится убыточной - лучше выйти из торгов, чем пытаться отыграться.

Для того чтобы быстрей достичь успеха в торговле на Форекс эксперты советуют:

- Быть в курсе передовых путей инвестирования.

- Прислушиваться к консультациям и прогнозам брокеров, заслуживающих доверия.

- Постоянно изучать графики и индексы для проведения технического анализа.

- Пройти специальные курсы по торговле на рынке.

- Регулярно просматривать отзывы о форекс-брокерах, поскольку мнение пользователей порой наиболее объективное.

fb.ru