ETF фонды на Московской бирже – дивиденды, комиссии. Etf биржа

ETF на Московской бирже - FinEx в России

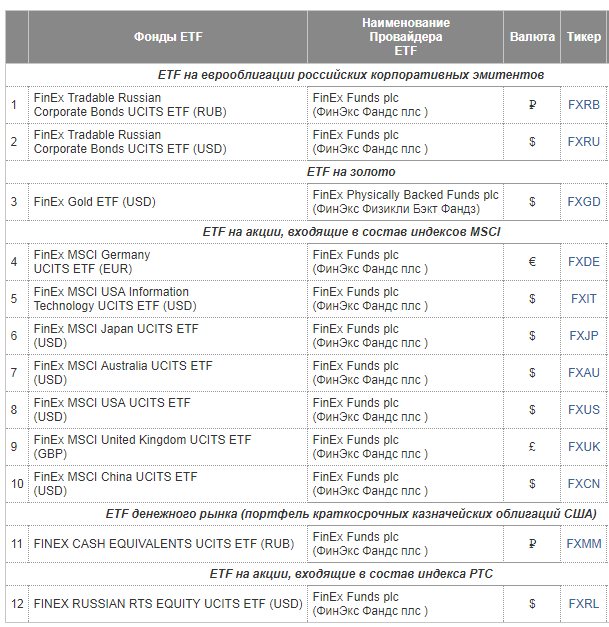

На Московской фондовой бирже инвесторам доступна покупка ETF. Правда их количество несоизмеримо меньше, чем на крупнейших мировых биржах. Всего двенадцать. 9 ETF на акции, 2 на еврооблигации, по одному фонду денежного рынка и золота. При том, что в мире насчитывается тысячи etf. Но нужно с чего начинать и нам.

Инвесторы по всему миру вложили в ETF более 4,5 триллиона долларов. В России эта цифра скромнее. Капитализация ETF на Московской бирже около 150 миллиона долларов.

Куда вложить деньги или почему ETF

Куда можно вложить деньги, чтобы получать прибыль?

Есть несколько вариантов.

Банковские депозиты. Позволяют получать гарантированную доходность. Плюс вклады застрахованы АСВ (агентством по страхованию вкладов). На этом плюсы заканчиваются. Процентная ставка по вкладам практически всегда проигрывает инфляции. Иногда находится на уровне.

Это значит, что хранение денег на депозите может служить только для сохранения капитала. Заработать на них практически нереально.

Облигации. Позволяют получать доход выше банковских вкладов. Но не сильно много. На длительных дистанциях, по доходности долговые бумаги вчистую проигрывают акциям. И если основная цель инвестиций накопить и приумножить — то облигации не самый лучший выбор.

Покупка акций. Можно на бирже купить акции различных компаний. И получить прибыль от их роста со временем. Если компания будет активно развиваться, то рост котировок (и соответственно вашей прибыли) не заставит себя ждать.

Например, акции Сбербанка за последние 2 года выросли более чем в 2,5 раза с 90 до 240 рублей.

Проблема в том, что шанс выбрать правильную бумагу невелик. Да и риск вложений всего в один актив нарушает все правила диверсификации. Котировки могут не только расти, но и падать. Любая мало-мальская проблема у компании, может запросто обвалить цену на несколько десятков процентов.

Выход из этой ситуации достигается за счет покупки нескольких акций. Только вот как их выбрать? Нужно потратить уйму времени на первичный анализ. И еще не факт, что он оправдает ваши надежды. Стоимость портфеля может гулять со временем. Через год, успешная, постоянно растущая компания может испытывать финансовые трудности.

И что тогда?

Придется постоянно отслеживать ситуацию на рынке. Убирать «плохие» бумаги, добавлять перспективные. Либо оставить все как есть. И держать до последнего.

Доверительное управление. Позволяет отдать функцию отбора и отслеживания портфеля профессионалам. Которые обладая знаниями и опытом, будут управлять вашими деньгами. И приносить прибыль. Хотя не и исключено, что есть вероятность получения убытков.

Проблема в том, что для входа потребуется несколько сотен тысяч рублей. Плюс управляющие не работают «за спасибо». Ежегодно они берут определенную комиссию. Обычно это фиксированная ставка от размера ваших средств — 1-2% и плата за результат — 10-20% от полученной прибыли.

Выгодно это или нет решать вам. Но…. представьте себе такую ситуацию …. вы вложили миллион!

За год управляющий получил прибыль в размере 20% или 200 тысяч рублей. Отличный результат. Только с этого вы отдадите 2% ежегодной комиссии или 20 тысяч. Плюс 20% от прибыли (40 тысяч). Всего — 60 тысяч рублей. Или снижение чистой прибыли на 6%.

Итог: реальная доходность составит всего 14%.

При получении более скромной прибыли, например 12%, реальная составит около 9%.

Не будем даже говорить про убыточные года. Такое тоже возможно. Помимо потерь от торговли, вы все равно должны будете дополнительно отдать комиссию за ежегодное управление. И полученный убыток за год, например 10%, автоматически увеличится до 12%.

ПИФЫ. Главным преимуществом является возможность покупки сбалансированных портфелей по вполне приемлемой цене. Буквально за несколько тысяч рублей можно купить акции крупнейших мировых компаний. В зависимости от целей и предпочтений можно выбрать из широкой линейки предложений продукты, включающие дивидендные акции, голубые фишки, как российские, так и мировые, вложиться в отдельную отрасль (банковский сектор, машиностроение, нефтяные компании и так далее).

Главный недостаток ПИФов — это комиссии. Инвесторы платят за вход (покупку паев) — 1-3%, причем сразу.

И ежегодная плата за так называемое управление. 2-4% ежегодно. Независимо получена прибыль или убыток.

Представьте за 10 лет придется отдать 20-40% от своего капитала. Не очень радужная картина.

В чем преимущества ETF

Из вышеперечисленных возможностей вложений для инвестора возникают 5 проблем:

- Высокие издержки.

- Необходимость опыта для правильного выбора активов.

- Временные затраты.

- Высокий порог входа.

- Высокие риски.

ETF решаю практически все эти проблемы. Фонды идеальны для долгосрочного инвестирования.

Почему?

Низкие риски. В основе большинства ETF лежит индекс (S&P 500, ММВБ, Nasdaq). Бумаги находятся в той же пропорции. В итоге, покупая всего один пай, инвестор получает целый пул акций различных компаний — десятки и даже сотни.

Низкая цена входа. Минимальная цена покупки находится в пределах 50-100$. А баксов за 500 можно инвестировать в несколько ведущих экономик мира.

Издержки. Плата за управление (а точнее поддержания пропорции индекса) составляет всего от 0,5 до 0,95% годовых. Именно дополнительные расходы инвесторов наиболее сильно влияют на конечный результат.

Например. При вложении 1 миллиона рублей, при средней годовой доходности в 12% процентов, через 15 лет получаем 5,47 миллиона рублей. Снижая доходность всего на 2% (допустим, отдавать в Пифах за управление), конечная сумма будет 4,2 миллиона или разница в 1,27 миллиона.

Полностью пассивное вложение. Никаких анализов рынка, никакого опыта и знаний не требуется. ETF точно копирует индекс. И если состав индекса меняется, фонд приводит все в соответствие с ним. От инвестора требуется только одно: купить и спать спокойно.

Индекс — это хорошо. В чем преимущества копирование индекса?

Если обратиться к статистике, то можно увидеть довольно любопытную картину. На длительных интервалах времени (10-15 лет и выше) практически никому не удается показать доходность выше индекса. Крупнейшие инвестиционные компании, хедж-фонды, банки, причем имеющие в своем штате специалистов высочайшей категории, не могут обогнать рынок.

Конечно на коротких периодах (1-3 года) многие легко получают более высокую доходность. Но удержать такой стабильный результат долгие годы практически никому не удается. А раз так, то самый простой (и выгодный) способ инвестирования для долгосрочных инвесторов — вложения в индекс.

Отчего возникает такая ситуация?

Во-первых, торговые издержки. Постоянно покупая и продавая акции, инвесторы платят брокерские и прочие комиссии. И чем активнее торговля, тем больше денег теряется. 5-10 и даже 20-30% от прибыли может уходить ежегодно. При пассивном инвестировании таких расходов нет.

Во-вторых, плата за управление и результат. Ежегодные отчисления постоянно подтачивают основной капитал.

В-третьих, в состав индекса, биржа включает только хорошие компании и убирает плохие. Можно сказать, что в индекс входит элита компаний страны. Если у компании начинаются проблемы, ее убирают из списка и заменяют другой более перспективной компанией.

Ликвидность. Паи фондов торгуются на Московской бирже как обычные акции. А это значит, что продать или купить их можно в любой момент. И главное по справедливой цене.

Что нужно знать про ETF — основные характеристики и параметры

В отличие от акций, ETF имеют ряд дополнительных характеристик и параметров. Если по акциям главное это цена и возможно размер дивидендов, то у ETF немного другой порядок измерений.

Дивиденды. Вся прибыль, получаемая от дивидендов компаний, входящих в ETF реинвестируется. Это отражается в цене пая фонда. Например, если за год совокупные отчисления дивидендов составили 6%, то на эти деньги покупается новые активы. И стоимость одного пая или акции вырастает на 6%.

Налогообложение. Учитывая, что инвесторы не получают прибыль в виде дивидендов или купонов по облигациям, фактически они не имеют доход. А значит освобождены от уплаты налогов. Обязанность возникает только при продаже паев фонда. Как курсовая разница между ценой продажи и покупки. По ставке 13% от полученной прибыли.

То есть, если купили ETF на 10 000 рублей, а через пару лет продали за 15 тысяч, с разницы (5 000 рублей) нужно уплатить НДФЛ — 13% или 650 рублей.

Если продержать бумаги в собственности более 3 лет, то имеется льготы на налогообложение. 3 миллиона рублей за каждый год владения. Например, при инвестировании на срок 10 лет, инвестор освобождается от уплаты налогов на сумму 30 миллионов.

Метод репликации: физический или синтетический.

Физический метод означает, что все средства вложены именно в базовые активы: акции, облигации и прочее имущество. Которое всегда будет иметь определенную стоимость.

Синтетическая репликация — фонд не владеет активами в прямом смысле. Следование за ценой достигается другими инструментами.

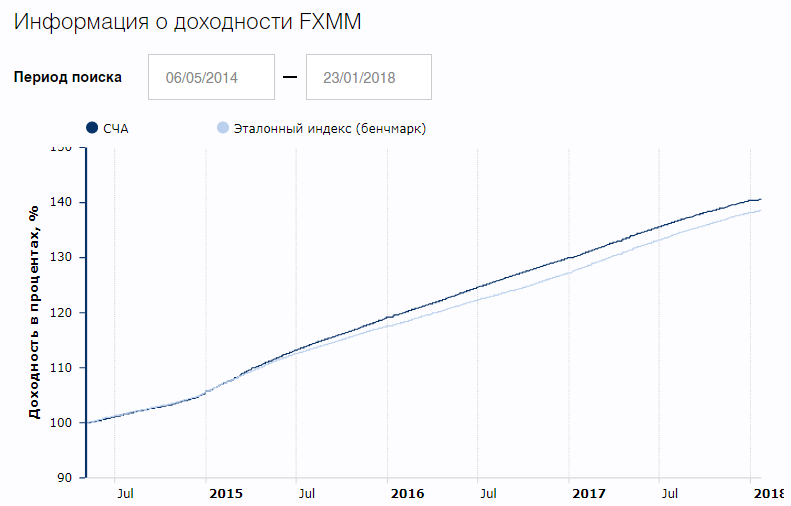

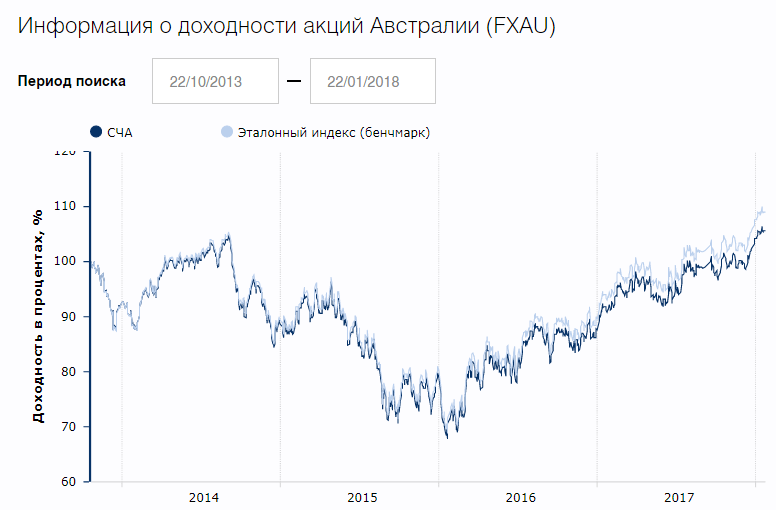

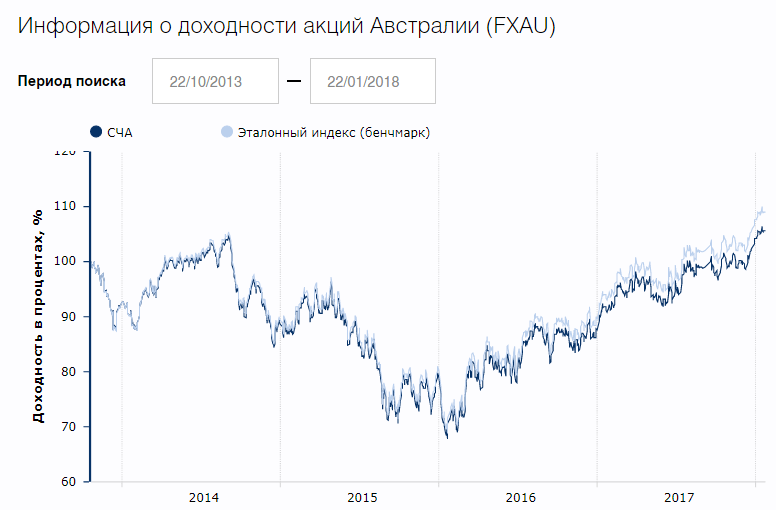

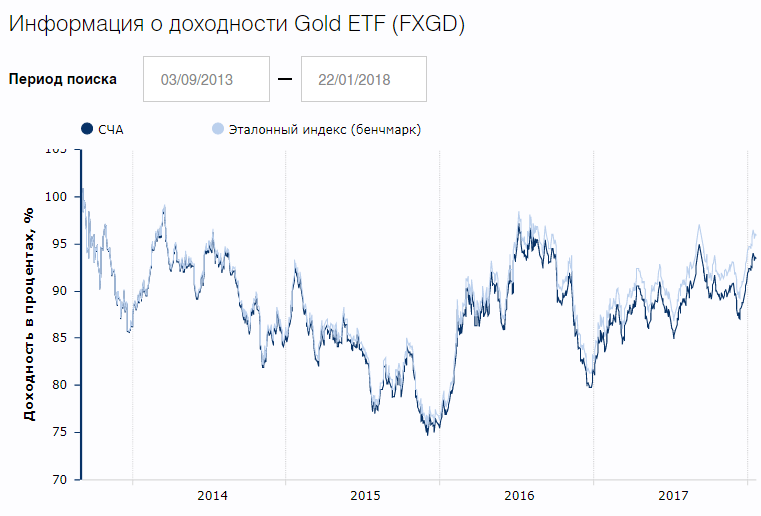

Ошибка слежения. Выражается в процентах. Означает отклонения графика ETF от бенчмарка (эталона, то есть индекса, который копирует фонд). В идеале, чем меньше расхождение, тем точнее следует ETF за индексом.

ETF FXAU — ошибка слежения 0,23%

ETF FXAU — ошибка слежения 0,23%Например, ETF FXGD копирует цену золота. Но физически драгоценным металлом не владеет. Иными словами, стоимость одного пая привязана к курсу золота на мировых рынках. И его изменение сразу отражается на стоимости самого ETF. Его можно сравнить с ОМС (обезличенными металлическими счетами). Вы покупаете не само золото, а курс, соответствующий определенному количеству грамм. И сколько бы золото не стоило бы через 5-10 лет, вы всегда имеете на своем счете низменное количество привязанное к текущей стоимости.

Волатильность. Или по другому — возможные риски. На сколько может упасть цена в течении года. Для фонда акций это около 15 — 20%. Для рынка краткосрочных облигаций — в пределах 0,5 — 1%.

Общий уровень комиссии. Указывается годовая комиссия — от 0,45 до 0,95%. Списывается каждый день, пропорционально. А точнее, уменьшает цену одной акции фонда. В день получается всего 0,001-0,002%.

Список ETF на Московской бирже от Finex

До листинга на бирже допущены только 12 фондов ирландской компании Finex. Акции торгуются с 2013 года. Рейтинг кредитоспособности Finex — А++.

ETF на акции иностранных компаний

На бирже можно купить акции фондов крупнейших экономик мира. Подробное описание продуктов можно посмотреть на сайте Finex. Плата за управление составляет — 0,9% за год. От стоимости активов инвестора.

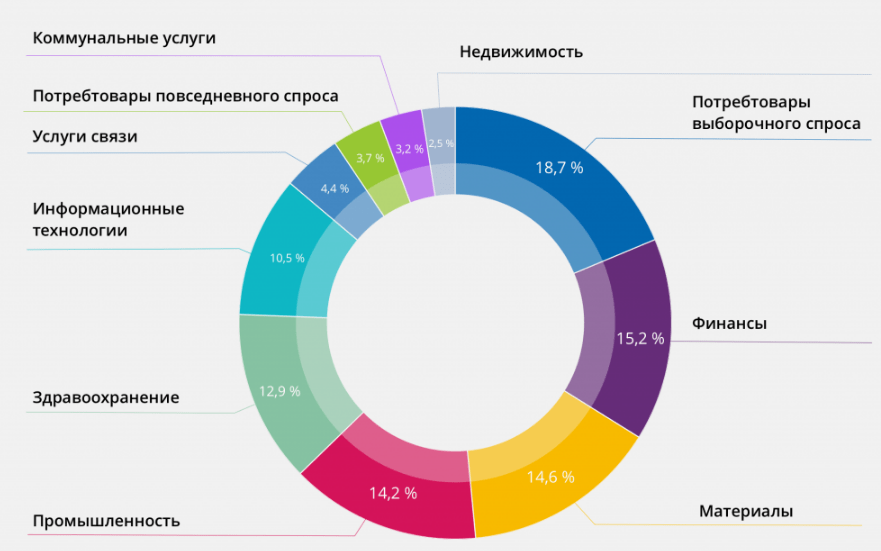

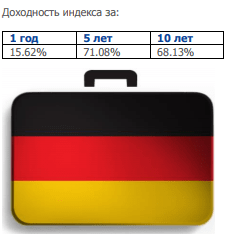

FXDE — Германия. В состав фонда входит 63 компании c различной долей веса (от 7,4% до 0,2%): Siemens, BMW, Adidas, VOLKSWAGEN, BAYER, HUGO BOSS. В основе ETF лежит индекс MSCI Germany, который покрывает 85% фондового рынка Германии.

В портфель фонда входит компании из различных секторов экономики.

Экономика Германии крупнейшая в Еврозоне. По ВВП она безусловный лидер. 21% ВВП приходится именно на немецкую страну.

Если посмотреть на мировую экономику, то Германия четвертая. После США, Китая и Японии.

Ошибка слежения — 0,74%. Цена 1 акции — 32$.

Доходность индекса, на который и ориентируется ETF за последний год составила 15%, за 5 лет — 70%, за 10 лет — 68%.

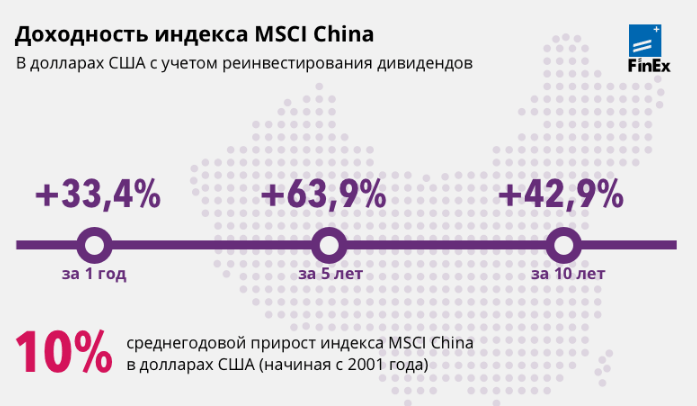

FXCN — Китай. Фонд копирует индекс MSCI Daily TR Net China USD Index. В составе ETF 152 крупнейших компаний Поднебесной. ETF покрывает 85% фондового рынка Китая.

Китая — крупнейшая экономика мира. Занимает первое место по ВВП. Среднегодовой прирост рынка за 25 лет составил 9,4%.

Доходность за последний год составила — 60%.

Ошибка слежения — 0,52%.

Цена акции — 48$.

FXAU — Австралия. 68 акций входящих в ETF. Доходность за последний год составила — 16%. Ошибка слежения — 0,23. Стоимость одной акции — 30 долларов.

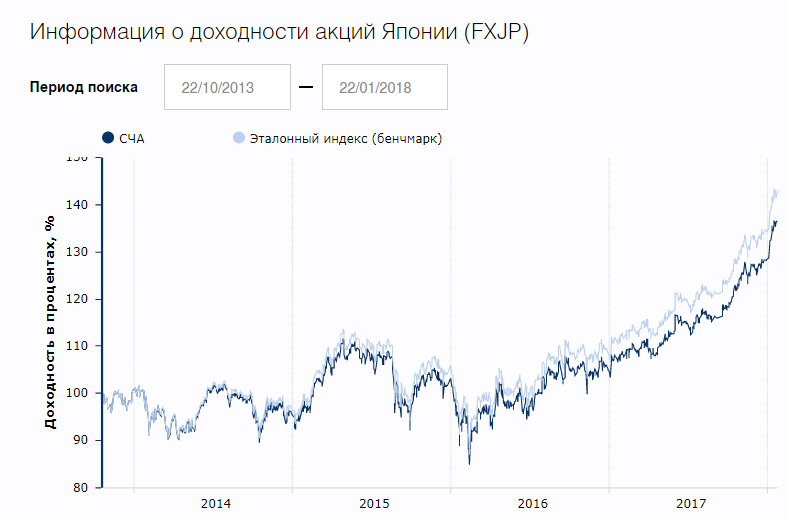

FXJP — Япония. Фонд повторяет индекс MSCI Daily TR Net Japan USD Index. Инвестирует в 317 крупнейших компаний Японии: TOYOTA, MITSUBISHI, HONDA, HITACHI, PANASONIC и другие мировые бренды.

Ошибка слежения — 0,67%. Цена 1 акции — 40 долларов.

Доходность за последний год — более 20%.

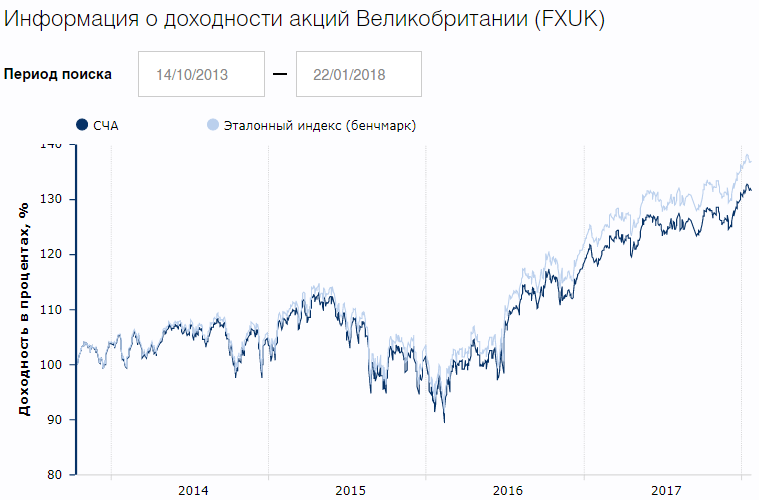

FXUK — Великобритания. Ориентир — индекс MSCI Daily TR Net United Kingdom Local Index. Инвестирует в 103 английских компании: BRITISH AMERICAN TOBACCO, BP, HSBC. Ошибка слежения всего 0,21%. Купить одну акцию можно по цене чуть больше 23$.

Доходность фонда за прошлый год составила 21%.

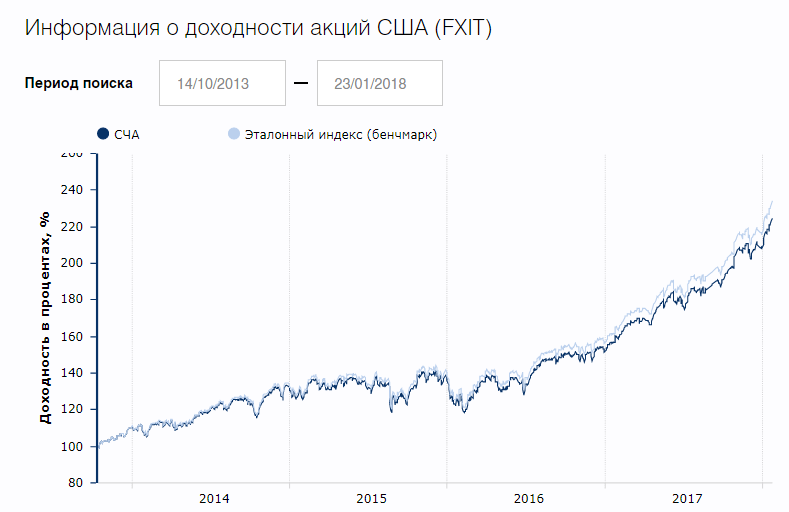

Америка — FXUS и FX-IT. В портфель ETF входят 663 и 102 крупнейших компаний США. Как понятно из названия фонд FX-IT инвестирует в компании из IT-сектора. В состав фонда входят:

- APPLE;

- MICROSOFT;

- FACEBOOK;

- ALPHABET;

- INTEL;

- VISA.

Фонд показал просто феноменальную доходность за последние 3 года — +110% прибыли.

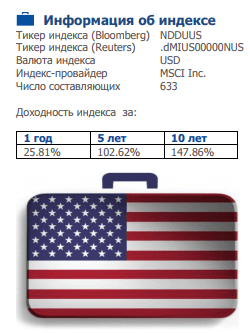

Бумаги входящие в ETF FXUS копируют MSCI Daily TR Net USA Index. Фонд покрывает 85% всего фондового рынка США. Если посмотреть на доходность индекса, то видим что за 5 лет он удвоился. Американский рынок в долгосрочной перспективе (на протяжении десятилетий) показал себя как наиболее стабильный и быстрорастущий. Здесь Америка вне конкуренции. 25 мирового ВВП приходится именно на США.

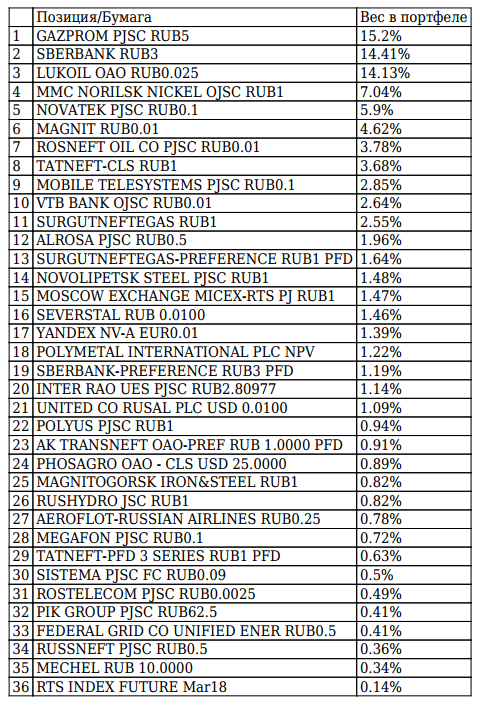

ETF на акции, входящие в состав индекса РТС

Фонд покупает акции российского фондового рынка. В основе заложен индекс РТС, куда входит 50 крупнейших компаний страны. Газпром, Сбербанк, Лукойл, Магнит, Роснефть, Норильский никель, МТС и другие.

Но в ETF включен не весь состав. А только 36. Почему?

Ликвидности остальных не хватает. При крупных покупках и продажах котировки будут значительно менять свои уровни. В итоге стоимость этих акций в фонде будет завышена по сравнению с их справедливыми ценами.

Этот «неликвидный хвост» не оказывает сильного влияния на общую доходность. Доля компаний в самом индексе составляет десятые (и даже сотые) доли процента.

ETF на золото

Фонд FXGD не покупает физически золото, а использует синтетический метод репликации. Точность следования за ценой достаточно приближена к эталону. Расхождение составляет всего 0,07% от мировых цен.

В отличии от инвестиций в ОМС (обезличенные металлические счета) через банки, имеем довольно низкий спред (разница между ценой продажи и покупки). Банки «грешат» постоянным расширением спреда. Например, при резком росте котировок. Лично встречал у Сбербанка 20%!!! спред на золото.

Стоимость одной акции — 9,35 USD

Плата за управление — 0,45%.

Возлагать надежды на высокую доходность не стоит. Инвестиции в золото в первую очередь выполняют функции защитного актива.

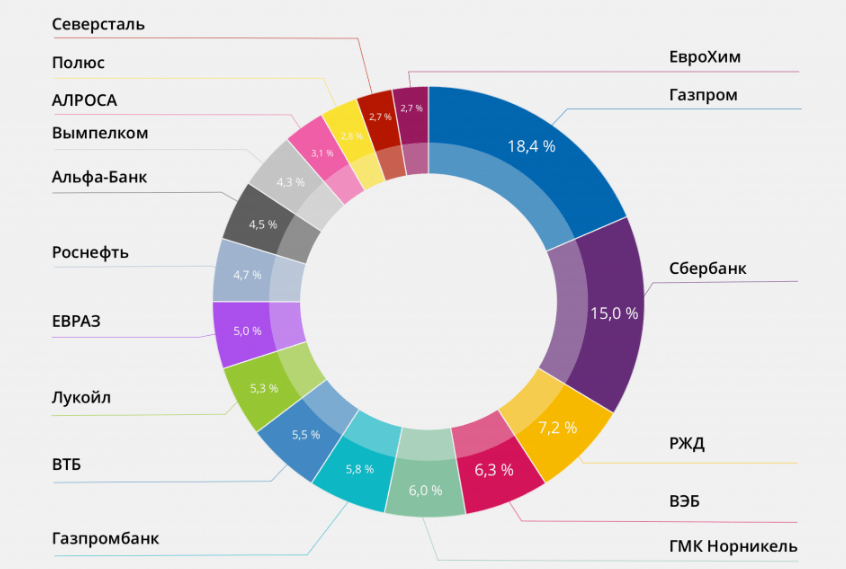

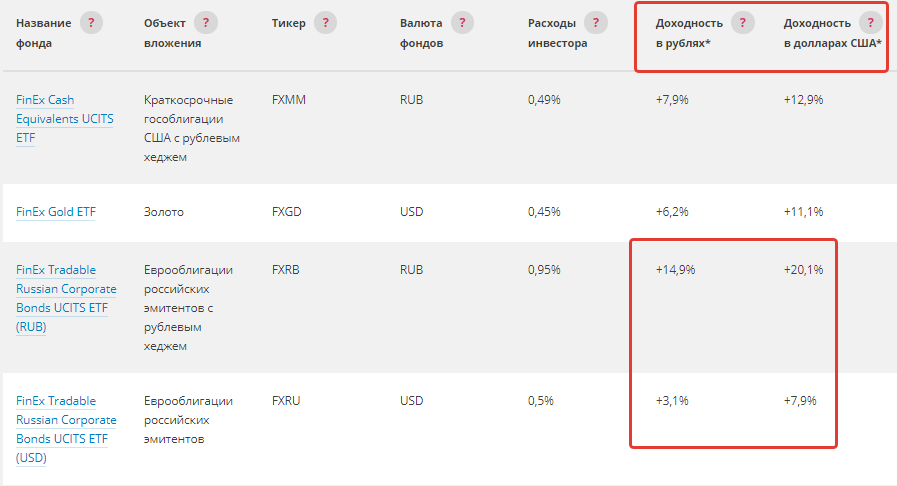

ETF на еврооблигации российских компаний

Инвесторам доступны 2 варианта EFT: FXRB и FXRU.Фонды инвестирует средства в еврооблигации крупнейших российских компаний.

Разница между ними в валютном хедже (у FXRB), позволяющим конвертировать прибыль в долларах в рубли. За счет этого добавляется дополнительная доходность за счет разницы между ставками на межбанковском рынке на эти валюты.

Это различие позволило фонду FXRB за год получить доходность в разы больше, по сравнению с FXRU.

В правилах фонда заложен алгоритм владения бумагами. Если до погашения остается 1,5 года, облигация продается и на ее место покупается аналогичная, только с более длительным сроком к погашению.

Логика в этом есть. Бумаги с длительным сроком как правило имеют повышенную доходность по сравнению с краткосрочными.

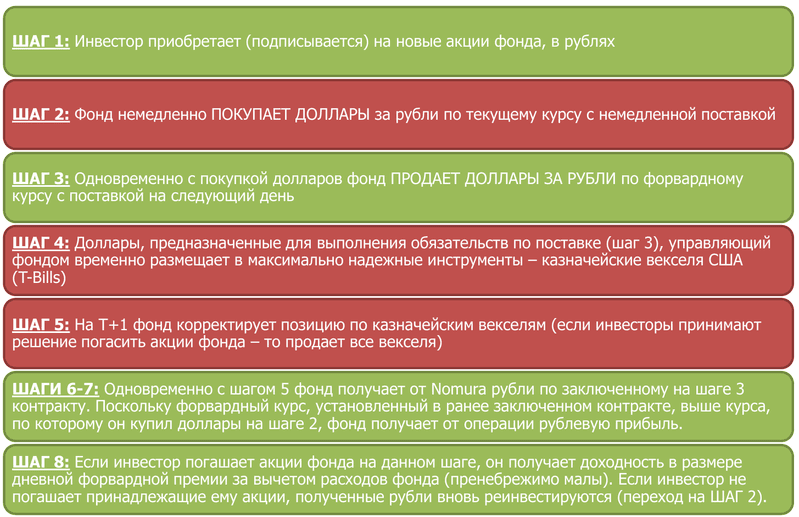

Фонды денежного рынка

ETF FXMM идеально подходят для временного размещения денежных средств. Фонд вкладывает деньги в краткосрочные облигации США (Treasury Bills). Ожидаемая доходность находится на уровне 7,5-8% годовых.

Сама схема инвестирования средств выглядит довольно сложной для понимания «неискушенных» инвесторов.

ETF может стать отличной альтернативой банковскому депозиту. С той лишь разницей, что изъять средства можно в любой день без потери доходности.

График роста котировок это подтверждает. Практически ровный, без резких просадок (как это может быть с облигациями).

В заключении

Перед тем как вложиться в ETF, нужно понимать, что прошлый показанный фондом рост доходности, никак не гарантируется в будущем. И сам фондовый рынок, и в частности акции, являются высокорисковым инструментом.

За счет широкой диверсификации в ETF, риски конечно снижаются в разы. Но от глобальных падений фондового рынка это не убережет.

Рекомендую: как выбрать ETF — стратегия инвестирования

Хорошая новость в том, что он рано или поздно все равно вырастет. И инвестиции в ETF следует рассматривать в разрезе нескольких лет (или даже десятилетий). В этом случае вероятность получения хорошей прибыли, за счет долгосрочного роста, повышается в разы.

Если смотреть конкретно на ETF, торгуемые на Московской бирже, то они будут интересны по следующим причинам:

- плата за управление 0,9% в год позволяет снизить издержки;

- точность следования индексу находится в пределах 0,3-0,7%;

- позволяют вкладывать деньги людям имеющим весьма смутное представление об устройстве фондового рынка. И при том, на длительных сроках получать доходность выше большинства.

vse-dengy.ru

что это такое и как он работает?

Приветствую! С каждым годом инвестиции становятся все доступнее для частного инвестора. Сегодня даже на несколько тысяч долларов можно сформировать портфель из сотен самых разных активов со всего мира!

Объединить «все в одном» позволяет простой и удобный инструмент под названием ETF. Знакомьтесь: ETF – что это такое, почему его так любят на Западе, и где искать это чудо в России?

Что такое ETF?

Аббревиатура ETF раскрывается как Exchange Traded Fund. На русский это можно перевести примерно как «фонд, торгуемый на бирже».

Как формируется и как работает ETF?

Начну издалека. Если Вы вкладываете деньги в акции одной-единственной компании, то и доходность таких инвестиций на 100% зависит от результатов работы этой одной компании. Ваши акции могут подскочить в цене или рухнуть почти до нуля. Либо в один прекрасный момент официальный сайт компании «обрадует» инвесторов новостью о банкротстве…

А если в одном инструменте таких компаний будет несколько? Тогда, покупая «сборную солянку», Вы рискуете уже гораздо меньше! Ведь все риски (как, впрочем, и доходность) усредняется. И даже если одна компания вдруг показывает «минус», доходность остальных полностью перекрывает инвестору убыток.

Это основной принцип формирования любого индекса. Например, индекс S&P 500 аккумулирует акции 500 гигантов США. Причем, состав индекса время от времени обновляется. Сегодня сюда входят акции таких компаний как Amazon, American Express, Apple, Bank of America, Coca Cola и других.

Может ли частный инвестор купить маленький кусочек индекса? Может – в виде ETF! ETF – это биржевой актив, который более-менее точно движется за «родным» индексом. Покупая инструмент под кошмарным названием SPDR S&P 500 ETF, Вы сразу покупаете акции ПЯТИСОТ американских компаний из индекса S&P 500!

Чтобы было еще понятней, что это такое, взглянем на термин под неожиданным углом.

Представьте, что Вы готовите винегрет. Берете свеклу, картошку, лук и дальше по списку. В нашем примере это будут компании МакДоналдс, Майкрософт и Кока-Кола. Режем все на мелкие кусочки – получаем акции компаний.

Перемешиваем все ингредиенты в большой миске – и формируем индекс (например, S&P 500). А маленькая порция винегрета на отдельной тарелочке и будет нашим ETF (или биржевым фондом).

Конечно, такое грубое определение ETF не учитывает кучу мелких нюансов. Но основная идея биржевого фонда состоит именно в этом — биржевой инструмент точно копирует те активы, которые его формируют. И купить его может любой частный инвестор! Да, и самое главное – ETF свободно крутятся на бирже как обычные акции или облигации. А многие фонды еще и платят держателям паев дивиденды!

Если вам стало интересно узнать, как именно с технической точки зрения устроен этот интереснейший продукт и из чего он состоит, то рекомендую вот эту статью.

На мой взгляд, у ETF есть один-единственный минус – длинные неудобоваримые названия на английском языке.

Виды ETF

«Винегрет» из моего примера ETF формирует из самых разных активов.

Например, iShares Nasdaq Biotechnology ETF «след в след» идет за индексом NASDAQ Biotechnology (сюда входят акции компаний из сферы фармацевтики и биотехнологий).

PowerShares DB Gold Fund – фонд, который копирует изменение стоимости «золотых» фьючерсных контрактов из индекса DBIQ Optimum Yield Gold Index Excess Return. Кстати, на основе именно этого фонда в России создано сразу несколько ПИФов (например, знаменитый «Райффайзен – Золото»).

Какие активы еще может аккумулировать в себе ETF? Да какие угодно: от глобальных до максимально специализированных! Хотите инвестировать в 550 корпоративных облигаций 20 стран мира? Значит, покупаете SPDR Barclays Capital International Corporate Bond ETF. В недвижимость США? Выбираете фонд Vanguard REIT ETF.

ETF позволяет легко инвестировать в товары: от нефти (на скриншоте выше) и платины до сахара и кукурузы, а так же в недвижимость, акции и облигации, страны и отрасли.

Неудивительно, что на Западе биржевые фонды так популярны!

Преимущества ETF

- Диверсификация. Об этом я писал в начале поста. Покупая один пай ETF, Вы вкладываете деньги сразу в десятки и сотни активов «родного» индекса.

- Прозрачность. В отличие от того же ПИФа, инвестор точно знает, в какие инструменты будут вложены его деньги – состав индекса всегда можно найти в открытом доступе.

- Низкие комиссии за управление. ETF всегда «тянется» за индексом, который Вы выбрали. Ни от Вас, ни от управляющей компании не требуется дополнительных усилий для управления таким активом. Соответственно, и комиссии за обслуживание для инвестора будут минимальными.

- Ликвидность. Продать паи ETF на бирже можно в любой момент (в отличие, от пая ПИФа).

ETF в России

В России биржевые фонды появились сравнительно недавно. Сейчас их можно разделить на две большие группы: чисто российские фонды и зарубежные ETF. Сразу скажу, что российские фонды, строго говоря, пока нельзя назвать «настоящими ETF» из-за пробелов в нашем законодательстве. Хотя те фонды, которые предлагаются на рынке, стараются максимально соответствовать всем формальным характеристикам.

Паи первого зарубежного фонда появились в России весной 2013-го года. На Московской бирже стартовали торги FinEx Tradable Russian Corporate Bonds UCITS ETF (корпоративные еврооблигации эмитентов из России, номинированные в долларах США). Сегодня в индекс входят еврооблигации Газпрома, Роснефти, ВТБ, Россельхозбанка, ЛУКОЙЛа и других.

Кстати, FinEx Group стала первой УК, выпустившей зарубежные ETF на российский рынок. Сегодня клиентам компании-провайдера доступно 11 ETF, которые свободно обращаются на ММВБ.

А как Вы относитесь к такому инструменту инвестирования как ETF?

P.S. В ближайшее время я планирую написать целую серию статей на тему ETF, где мы подробно разберем: устройство ETF фондов, плюсы и минусы ETF, сравним ETF с ПИФами и конечно же более подробно поговорим о компании FinEx и их фондах. Ну, а чтобы не пропустить эти статьи — не забудьте подписаться на обновления и поделиться ссылками на полезные посты с друзьями в социальных сетях!

capitalgains.ru

что это? ETF на Московской бирже

Не все люди знают, что такое ETF? Что это такое? Эта аббревиатура расшифровывается как Exchange Traded Fund. Сейчас популярность этих активов возросла настолько, что многие инвесторы успели оценить их преимущества. С учетом "молодости" этого явления, это удивительный прорыв в современных рыночных отношениях.

ETF - что это значит?

ETF - это инвестиционные фонды, в которые входит портфель биржевых активов. К их числу относятся различные акции, валютные пары и облигации. Причем управлять этим портфелем может сам инвестор. Это снижает издержки человека, решившего вложить свои деньги в покупку активов. Трейдер, который занимается операциями с ETF, фактически торгует корзиной определенных торговых инструментов.

Как были созданы ETF?

Впервые эти фонды появилась в конце восьмидесятых годов 20 века. В это время были созданы первые аналоги ETF. Они представляли собой биржевые фонды, которые торговались на американской бирже а AMEX. Кроме того, операции с ETF были доступны и на фондовых площадках Филадельфии.

Однако вскоре торговля этими инструментами была отменена. Это произошло после того, как товарная биржа Чикаго подала иск на ETF-биржевые фонды. Суть претензии заключалась в том, что ETF не соответствует правилам регулятора. Но это не остановило игроков, заинтересовавшихся новыми возможностями.

Дальнейшее развитие

Таким образом, сама идея не потеряла свою актуальность, и была оценена по достоинству. После этого на фондовой бирже в городе Торонто появился новый финансовый инструмент для торговли. Биржевые фонды успешно конкурировали за внимание инвесторов. На фондовых площадках в других странах были разработаны правила, которые соответствовали требованиям американского регулятора.

Наиболее популярным фондом стал SPY. Он представлял собой депозитарную расписку на биржевой индекс SP500. Кроме того, популярностью у игроков стал пользоваться MDY. В его состав вошли акции компаний, обладающих средним размером капитализации.

Фонды ETF

Что это означало для дальнейшего развития? Участники рынка отнеслись к идее биржевых фондов положительно. Вскоре после этого на американской бирже появилась возможность торговать биржевыми фондами. Они были созданы специально для каждого сектора экономики, которые входили в индекс SP500. Так было сформировано 9 новых ETF. В дальнейшем в этот список вошел DIA – фонд на индекс DJ30. В 1998 году появился еще один финансовый инструмент - QQQ, предназначенный для Nasdaq100.

В чем заключаются особенности ETF?

В отличие от других инструментов, ETF-фонды имеют несколько преимуществ:

1. Они экономят деньги инвестора, так как покупателю ETF не нужно платить за управление портфелем акций. В результате прибыль владельца инвестора используется более рационально.

2. При покупке инвестор вкладывает средства в готовый портфель. В нем находятся лучшие ценные бумаги, которые отличаются высокой ликвидностью. Это снижает риски инвестора.

3. Покупатели рассчитывают на получение прибыли в течение длительного времени. Инвестору вовсе не обязательно заниматься сложными финансовыми расчетами. Достаточно купить готовый портфель ETF и получать стабильный доход. Тем более что ликвидные активы можно продать в любой момент.

Российская обстановка

ETF в России также имеет место. На нашем рынке осуществляется торговля бумагами исключительно одной компании - FinEx, которая совершила выпуск больше 10 различных индексных бумаг (ETF). Бумаги имеют открытый доступ еще с начала 2013 года и попадают под регламент российского закона 1996 года о рынке ценных бумаг.

Выпуск обеспечивают ирландские эмитенты FinEx Physically Backed Funds Plc и Funds Plc. Управленческие функции выполняет FinEx Capital Management LLP, имеющий британскую юридическую регистрацию. Управление по надзору и финансовому регулированию, так называемый листинг, осуществляется посредством участия британского регулятора FSA. На территории Российской Федерации осуществлена регистрация дочерней компании ООО «УК ФИНЭКС-ПЛЮС», обладающей лицензией ЦБ и имеющей статус полноценного участника рынка.

Bank of New York Mellon является административным центром, а Pricewaterhouse-Coopers - аудитором. Bank of New York Mellon также предоставляет услуги депозитария и сберегает фондовые средства. Как и в отечественных ПИФах, имущество управляющей компании отделено от имущества фонда. Функции регулирования и надзора выполняет Национальный Банк Ирландии.

Бумаги были предоставлены процедуре кросс-листинга с целью организовать обращение ETF на Московской бирже, так как часть фондов обращается на Еврорынке. Ликвидность ETF является очень важной особенностью. Специальная система маркетмейтинга служит для поддержания спроса в биржевом стакане на продажу и покупку. Упорно работают над решением этой проблемы известные финансовые компании, главные российские маркет-мейкеры Jane Street Financial Limited, Goldenberg Hehmeyer, Bluefin Europe, работающие и с ETF. Что это означает? Посредством участия российского брокера «Финам» эти корпорации могут получить доступ на российский рынок.

Инвесторы обязаны также располагать информацией о том, что ETF на Московской бирже, благодаря кросс-листингу, соответствует и европейским, и российским требованиям фондового рынка. Сегодня покупка предполагает наличие 13 видов фондов от компании FinEx. Инвестиции в ETF, как и вложения в ПИФы требуют детального изучения работы фонда и его особенностей.

Что нужно знать об инвестициях

В области фондовых инвестиций существует такое важное понятие, как репликация индекса, которая бывает синтетической и физической. Физическая репликация предполагает наличие в фонде или его портфеле акций или же другого вида имущество в качестве базисного портфеля.

Синтетическая репликация означает, что в портфеле есть различные финансовые инструменты, например, опционы, форварды, фьючерсы. ETF-компании FinEx, которые основаны на золоте, к примеру, являюся синтетическими, потому что используют фьючерсный контракт на золото. Такие индексные инвестиционные фонды ETF как FinEx CASH EQUIVALENTS UCITS ETF и FinEx Tradable Russian Corporate Bonds UCITS ETF (RUB) обладают смешанной фондовой структурой. Они пользуются как базовыми инструментами, так и деривативами. Инвестор может иметь доступ к полной структуре средств исключительно перед сделкой по покупке, и не публиковаться на постоянной основе.

Валютные требования

Участие на Московской Бирже предполагает требование номинировать бумаги в российских рублях со стороны управляющей компании. Активы ETF рассчитываются в евро, долларах США или британских фунтах. Таким образом, по рыночному курсу происходит перерасчет доллара на рынке валюты. Это явление имеет как плюсы, так и минусы. Положительная сторона может проявиться в виде получения дохода за счет девальвации рубля, а негативная сторона может иметь свое выражение в виде снижения расценок резервных валют. Однако валютная динамика хорошо развитых государств свидетельствует о том, что такие валюты, как евро и доллар, обладают стойкими долгосрочными перспективами. В случае же торговли другими денежными единицами, возможно и возникновение проблем, указанных выше.

fb.ru

как заработать на бирже и приумножить деньги

Как заработать на бирже и как приумножить деньги, вложенные в разные активы, — вопросы, которые будут всегда актуальны для инвестора. Биржевые инвестиционные фонды (ETF) — простой способ вложиться в иностранные ценные бумаги и «купить весь рынок целиком» с минимальными затратами. Каждый фонд ETF повторяет структуру определенного финансового индекса и включает в себя акции десятков или сотен крупнейших компаний. Купить акцию ETF или продать так же просто, как и обыкновенную акцию — в любой момент времени с вашего индивидуального брокерского счета.

В чем преимущества для инвестора? Покупка ETF для начинающих и профессиональных инвесторов – это простой способ вложиться в международный фондовый рынок и купить акции компаний, а также облигации и золото с минимальными издержками.

Хотите узнать, как приумножить деньги, как подобрать инструмент инвестиций и как заработать на бирже? Посмотрите наш видеоролик о том, что такое ETF и в чем его преимущества перед другими инвестиционными продуктами.

Что такое ETF: видео

Как инвестировать в ETF через индивидуальный брокерский счет?

Теперь вы знаете, что такое ETF. С чего начинается процесс инвестирования в ETF?

1. Вы выбираете брокера и подписываете договор

2. Вы кладете определенную сумму для инвестирования на индивидуальный брокерский счет, который брокер открывает для вас после подписания договора

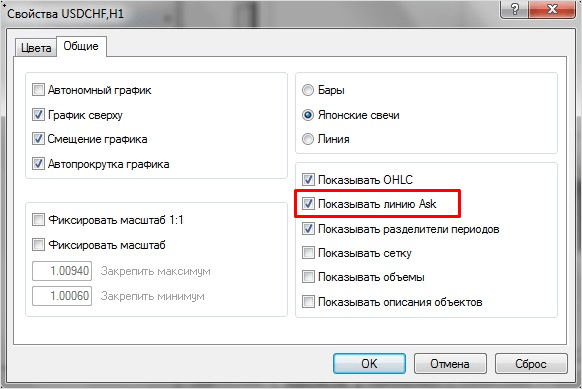

3. Вы выбираете понравившиеся вам продукты ETF и совершаете покупку самостоятельно через торговый терминал QUIK, либо даете распоряжение брокеру на покупку.

Какие есть особенности при покупке ETF?

Главная особенность ETF в том, что каждый из 12 фондов торгуется на Московской бирже как обычная акция, но при этом содержит «внутри» себя множество ценных бумаг. То есть, по сути, покупка одного ETF эквивалентна покупке сразу множества акций. Например, в 1 акцию FXUS «входит» более 600 крупнейших компании США, которые вы все сразу покупаете одним кликом при покупке ETF на акции крупнейших американских компаний (FXUS).

Поэтому инвестирование в ETF — простой способ купить акции компаний-гигантов определенной отрасли или целой страны с минимальными затратами.

Как самостоятельно купить ETF через QUIK?

Инвестор решает сам, какие из 12 ETF, торгуемых на Московской бирже, включать в свой инвестиционный портфель. Однако для реализации успешной стратегии инвестирования целесообразно вложиться в разные классы активов, т.е. диверсифицировать свои вложения. На Московской бирже представлены 12 фондов FinEx ETF, среди которых есть акции ведущих экономик мира (США, Германии, Великобритании, Китая, Японии, Австралии), корпоративные облигации, фонд на физическое золото и фонд денежного рынка. Сформировав инвестиционный портфель из комбинации ценных бумаг на разные классы активов, вы значительным образом снизите уровень риска для своего портфеля.

Если вы уже разобрались, что такое ETF, и хотите самостоятельно покупать и продавать биржевые продукты, посмотрите краткую видео-инструкцию о том, как пользоваться программой QUIK и быстро приобретать необходимые инструменты на Московской бирже в несколько кликов.

Отличия от других ETF

ETF компании FinEx выгодно отличаются от биржевых фондов других провайдеров в России. Мы подготовили презентацию, в которой объяснили ключевые различия между ETF-фондами FinEx ETF и ITI Funds и сравнили экосистему ETF: участники процесса выпуска, погашения и обращения акций ETF.

Презентация: FinEx ETF и ITI Funds — ключевые различия

finex-etf.ru

ETF фонды на Московской бирже - дивиденды, комиссии

Описывая механизмы работы отечественного и иностранного фондовых рынков, стоит отметить, что зарубежная культура несколько отличается. В первую очередь это связано с огромным разрывом во входном пороге для инвестора.

Если в России и странах СНГ любое физическое лицо может стать собственником одной из множества корпораций, имея на своем счете хотя бы 10 000 рублей, то в США и Европе брокерское обслуживание стоит гораздо дороже, и инвесторы предпочитают пользоваться ETF фондами. Такие фонды аккумулируют денежные средства и, в дальнейшем, приобретают акции и другие финансовые инструменты в общую собственность вкладчиков. Ближайшую аналогию можно провести от ETF к отечественным ПИФам.

Состав ETF на Московской бирже

Специфика работы ETF весьма разнится. Многие из них вкладываются в сырьевые активы, которые существуют только в виде срочных контрактов. Таким образом, покупка ETF освобождает инвесторов от необходимости выполнять техническую перекладку по фьючерсам в конце срока их обращения. Фактически фонд берет эти затраты на себя.

Другой важной особенностью ETF является открытие доступа к иностранным ценным бумагам на российской бирже.

Приобретение активов, номинированных в долларах, сегодня является актуальной проблемой среди российских инвесторов из-за статуса квалифицированного инвестора, который обязывает иметь 6 млн. рублей на торговом счету, иначе купить акции иностранных эмитентов невозможно, поэтому рассмотрим возможность инвестиции в ETF на Московской бирже более пристально.

ETF FinEx

На нашем рынке торгуются бумаги только одной компании – FinEx, которая выпустила более 10 разных индексных бумаг (ETF).

Доступ к этим ценным бумагам был открыт с начала 2013 года и регламентируется российским законом о рынке ценных бумаг 1996 года. Основными эмитентами выступают Funds Plc. и FinEx Physically Backed Funds Plc., которые зарегистрированы в Ирландии. Управление осуществляет FinEx Capital Management LLP, юридически зарегистрированный в Великобритании. Листинг осуществляется британским регулятором FSA (Управление по финансовому регулированию и надзору). В Российской Федерации зарегистрирована дочерняя компания ООО «УК ФИНЭКС-ПЛЮС», которая обладает лицензией ЦБ и является полноценным профессиональным участником рынка.

Доступ к этим ценным бумагам был открыт с начала 2013 года и регламентируется российским законом о рынке ценных бумаг 1996 года. Основными эмитентами выступают Funds Plc. и FinEx Physically Backed Funds Plc., которые зарегистрированы в Ирландии. Управление осуществляет FinEx Capital Management LLP, юридически зарегистрированный в Великобритании. Листинг осуществляется британским регулятором FSA (Управление по финансовому регулированию и надзору). В Российской Федерации зарегистрирована дочерняя компания ООО «УК ФИНЭКС-ПЛЮС», которая обладает лицензией ЦБ и является полноценным профессиональным участником рынка.

Административным центром выступает — Bank of New York Mellon, аудитором — Pricewaterhouse-Coopers. Bank of New York Mellon также оказывает услуги депозитария, и хранит средства фонда. Фактически имущество фонда хранится отдельно от имущества управляющей компании, как и в отечественных ПИФах. Регулирующую и надзорную роль играет Национальный Банк Ирландии.

Для организации обращения ETF на Московской бирже бумаги прошли процедуру кросс-листинга, поскольку часть фондов обращается на Еврорынке. Важным аспектом считается ликвидность ETF. Для обеспечения постоянного спроса в биржевом стакане на покупку и продажу используется система маркетмейкинга. Над решением этой задачи работают сразу несколько финансовых компаний. Goldenberg Hehmeyer, Jane Street Financial Limited, Bluefin Europe LLP – ведущие маркет-мейкеры в России, которые работают с ETF. На российский рынок доступ этим корпорациям осуществляется через отечественного брокера «Финам».

При этом инвесторы должны понимать, что благодаря кросс-листингу ETF соответствует не только российским, но и европейским стандартам фондового рынка. На текущий момент FinEx имеет 13 ETF фондов.

Как и перед вложением средств в ПИФы, инвестиции в ETF требуют тщательного изучения деятельности фонда и его специфики. В сфере фондовых инвестиций существует такое важное понятие, как репликация индекса. Присутствует 2 типа репликации: физическая и синтетическая.

- Физическая репликация означает, что фонд имеет в своем портфеле акции или другое имущество, которое способно выступать в качестве базисного актива.

- Синтетическая репликация означает, что фонд использует в своем портфеле производные финансовые инструменты, такие как фьючерсы, опцион и форварды.

К примеру, ETF компании FinEx, основанный на золоте, является синтетическим, поскольку использует фьючерсный контракт на золото.

Такие индексные фонды как FinEx Tradable Russian Corporate Bonds UCITS ETF (RUB) и FinEx CASH EQUIVALENTS UCITS ETF имеют смешанную структуру фондов, используя, как базовые инструменты, так и деривативы. Полная структура средств может быть раскрыта инвестору непосредственно перед сделкой по приобретению и не публикуется на постоянной основе.

Полезные статьи:Условия работы на Московской Бирже обязывают управляющую компанию номинировать свои бумаги в российских рублях. При этом активы самого ETF, как правило, рассчитываются в долларах США, евро или британских фунтах. Таким образом, происходит постоянный перерасчет стоимости по рыночному курсу доллара на валютном рынке.

Данный факт может иметь как положительный эффект, в виде дополнительного дохода, сформировавшегося на девальвации рубля, так и негативный, в виде ослабления резервных валют по отношению к рублю.

Впрочем, динамика валют развивающихся государств за последние 20 лет на валютном рынке говорит о том, что в долгосрочной перспективе такие валюты, как американский доллар и евро имеют преимущество в долгосрочной перспективе.

Дивидендные выплаты по ETF на российском рынке

Некоторые активы, такие как акции и облигации, имеют особенность приносить периодический доход своим собственникам. Такой доход, полученный в рамках ETF, реинвестируется по усмотрению управляющей компании. Таким образом, в момент выплаты купонов или дивидендов рыночная стоимость ETF увеличивается ровно на объем этих выплат. Кроме того, управляющая компания самостоятельно уплачивает налоги с такой прибыли, что избавляет инвесторов от лишних хлопот.

Так как ETF — это зарубежные ценные бумаги, выпущенные зарубежным эмитентом, то российский брокер не играет роли основного налогового агента по данным операциям. Отечественный брокер имеет обязанность вычитать налог только со сделок по купле и продаже ETF.

Комиссии ETF в России

Как и любая коммерческая организация, управляющая компания призвана приносить прибыль. В структуре ETF прибыль генерируется за счет комиссии, которая снимается в размере от 0,5% до 0,9% в зависимости от выбранного инструмента. Несмотря на максимальную оперативность работы трейдеров ETF, всегда существует определенная погрешность, которая делает стоимость самого фонда отличной от стоимости того актива, в который он вкладывается. Это вполне нормальная практика, и отличия в среднем составляют 3-5%.

Как и любая коммерческая организация, управляющая компания призвана приносить прибыль. В структуре ETF прибыль генерируется за счет комиссии, которая снимается в размере от 0,5% до 0,9% в зависимости от выбранного инструмента. Несмотря на максимальную оперативность работы трейдеров ETF, всегда существует определенная погрешность, которая делает стоимость самого фонда отличной от стоимости того актива, в который он вкладывается. Это вполне нормальная практика, и отличия в среднем составляют 3-5%.

Бумаги ETF, так же как и акции, торгуются со определенным спредом . Так называется разница между спросом и предложением. Если покупатель выставил заявку по 102, а продавец – по 112, то спред равен 10 пунктам. Чем выше ликвидность, тем меньше спред.

Несмотря на выгодные условия инвестирования, ETF FinEx не имеют такой же ликвидности, как голубые фишки, или фьючерсы на валюты. Тем не менее она выше, чем у ПИФов.

Процесс приобретения ETF сходен с механизмом приобретения обычных акций. Сперва требуется открыть счет у брокера, который позволяет работать с данными инструментами. Далее – уже дело техники. Саму сделку можно будет провести в торговом терминале, который предоставляет брокер. Для этого нужно будет знать точное наименование ETF. Или подать письменную или телефонную заявку на проведение транзакции.

Плюсы работы с ETF FinEx:

- Более низкие комиссионные в сравнении с другими формами коллективных инвестиций.

- Высокая ликвидность позволяет инвестору в любое время, как приобрести ETF, так и избавиться от него.

- Сохраняется невысокий порог входа относительно других валютных активов.

- Упрощенная система уплаты налогов.

- Поскольку ETF номинированы в рублях, то подобная форма инвестирования совмещается с ИИС и может быть освобождена от налогов.

- Нет необходимости заключать договоры брокерского обслуживания на иностранном языке, поскольку ETF ведутся российскими брокерами.

Минусы работы с ETF FinEx:

- Текущие фонды, обращающиеся на Московской Бирже, не отражают всех секторов современного финансового рынка и не позволяют провести полноценную диверсификацию.

- Сложно оценивать качество работы управляющей компании, которая имеет столь небольшую историю существования.

- Валютные риски, которые требует хэджирования.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter, и мы её обязательно исправим! Огромное спасибо вам за помощь, это очень важно для нас и других читателей!

equity.today

иностранные акции (инвестиции в США и Европе), ETF фонды.

FinEx Cash Equivalents UCITS ETF

Краткосрочные гособлигации США с рублевым хеджем

FXMMРежим торгов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. T+2 ( ₽)

Валюта фондов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. RUB

Расходы инвестора Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. 0,49%

Доходность в рублях* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +6,5%

Доходность в долларах США* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. -3,8%

FinEx Gold ETF

Золото

FXGDРежим торгов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. T+2 ( ₽) T+0 ($)

Валюта фондов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. USD

Расходы инвестора Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. 0,45%

Доходность в рублях* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +13,5%

Доходность в долларах США* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +2,5%

FinEx Tradable Russian Corporate Bonds UCITS ETF (RUB)

Еврооблигации российских эмитентов с рублевым хеджем

FXRBРежим торгов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. T+2 ( ₽)

Валюта фондов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. RUB

Расходы инвестора Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. 0,95%

Доходность в рублях* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +5,4%

Доходность в долларах США* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. -4,8%

FinEx Tradable Russian Corporate Bonds UCITS ETF (USD)

Еврооблигации российских эмитентов

FXRUРежим торгов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. T+2 ( ₽) T+0 ($)

Валюта фондов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. USD

Расходы инвестора Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. 0,5%

Доходность в рублях* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +11,3%

Доходность в долларах США* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +0,5%

FinEx MSCI USA UCITS ETF

Акции / США

FXUSРежим торгов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. T+2 ( ₽) T+0 ($)

Валюта фондов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. USD

Расходы инвестора Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. 0,9%

Доходность в рублях* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +25,1%

Доходность в долларах США* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +12,9%

FinEx MSCI Australia UCITS ETF

Акции / Австралия

FXAUРежим торгов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. T+2 ( ₽) T+0 ($)

Валюта фондов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. USD

Расходы инвестора Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. 0,9%

Доходность в рублях* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +21,4%

Доходность в долларах США* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +9,7%

FinEx MSCI United Kingdom UCITS ETF

Акции / Великобритания

FXUKРежим торгов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. T+2 ( ₽)

Валюта фондов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. GBP

Расходы инвестора Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. 0,9%

Доходность в рублях* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +19,8%

Доходность в долларах США* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +8,1%

FinEx MSCI Germany UCITS ETF

Акции / Германия

FXDEРежим торгов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. T+2 ( ₽)

Валюта фондов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. EUR

Расходы инвестора Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. 0,9%

Доходность в рублях* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +14,4%

Доходность в долларах США* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +3,2%

FinEx MSCI China UCITS ETF

Акции / Китай

FXCNРежим торгов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. T+2 ( ₽) T+0 ($)

Валюта фондов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. USD

Расходы инвестора Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. 0,9%

Доходность в рублях* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +43,4%

Доходность в долларах США* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +29,4%

FinEx Russian RTS Equity UCITS ETF (USD)

Акции/Россия

FXRLРежим торгов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. T+2 ( ₽) T+0 ($)

Валюта фондов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. USD

Расходы инвестора Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. 0,9%

Доходность в рублях* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +27,6%

Доходность в долларах США* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +15,2%

FinEx MSCI USA Information Technology UCITS ETF

Акции / ИТ-Сектор США

FXITРежим торгов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. T+2 ( ₽) T+0 ($)

Валюта фондов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. USD

Расходы инвестора Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. 0,9%

Доходность в рублях* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +40,1%

Доходность в долларах США* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +26,5%

FinEx MSCI Japan UCITS ETF

Акции / Япония

FXJPРежим торгов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. T+2 ( ₽) T+0 ($)

Валюта фондов Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. USD

Расходы инвестора Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. 0,9%

Доходность в рублях* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +25,5%

Доходность в долларах США* Полное наименование фонда, которое записано в проспекте, в документах Центрального банка Ирландии и в решении Московской биржи о допуске ETF на рынок РФ. +13,4%

finex-etf.ru

ETF - торговля в долларах

Многие спрашивали — «ну почему на МБ нельзя торговать ETF в валюте?» Теперь можно. Поговорите со своим брокером/банком.

Для кого особенно актуально? Представьте, что у вас в банке лежат «неприкаянные» несколько десятков тысяч долларов. Когда-то завели под ощутимый %, теперь на валютном вкладе получить хоть что-то проблематично. Конвертировать неохота. На еврооблигацию (полный лот) не хватает от слова совсем. Куда вложить? Теперь есть +1 вариант.

//Кстати, если знаете возможность вложить в российской юрисдикции лучше, эффективнее — пишите, всем будет полезно//

ETF на Московской бирже стали доступны с расчетами в долларах США С 7 августа 2017 года

Московская биржа предоставила участникам возможность совершать сделки по валютным ETF (Exchange Traded Fund, биржевой инвестиционный фонд) с расчетами в долларах США. «Нововведение позволит российским инвесторам, предпочитающим валютные инструменты инвестирования, торговать ETF на Московской бирже без необходимости предварительной конвертации средств в российские рубли, что упростит им процесс инвестирования и снизит их транзакционные издержки», — отметила управляющий директор по фондовому рынку Московской биржи Анна Кузнецова. Возможность совершения сделок с расчетами в долларах (в режиме T+0) наряду с расчетами в рублях (в режиме Т+2) будет предоставлена по восьми биржевым валютным фондам, инвестирующим в акции Австралии FinEx MSCI Australia UCITS ETF, акции Китая FinEx MSCI China UCITS ETF, золото FinEx Gold ETF, акции IT-сектора США FinEx MSCI USA Information Technology UCITS ETF, акции Японии FinEx MSCI Japan UCITS ETF, российские акции FinEx RTS UCITS ETF, еврооблигации российских эмитентов FinEx Tradable Russian Corporate Bonds UCITS ETF, акции американских компаний FinEx MSCI USA UCITS ETF. В настоящее время к торгам на Московской бирже допущены 12 ETF, провайдером которых является компания FinEx, входящая в международную финансовую группу FinEx Group. Более подробная информация на сайте Московской биржи.

smart-lab.ru