Обзор и отзывы на 12 ETF фондов от FinEx на Московской бирже. Etf на московской бирже

отзывы и обзор инвестиционных фондов

Приветствую! В своих постах я часто писал о ЕТФ – идеальном инструменте для инвестиций. Проблема в том, что в биржевые фонды удобно инвестировать за границей, а не в России. Конечно, россияне тоже могут получить к ним доступ (способы есть). Но это в разы сложнее и дороже, чем купить пай отечественного ПИФа.

К счастью, в 2013 году ситуация изменилась. На Московской Бирже появились ирландские ETF под брендом FinEx ETF (всего 12 фондов). С этого момента частные инвесторы-россияне могут напрямую выходить на международный рынок ценных бумаг. При этом они остаются в юрисдикции России и не теряют налоговые льготы.

Итак, начинаю обзор на FinEx ETF на Московской бирже! Попутно рекомендую страничку FinEx в Фейсбук. Там постоянно публикуют интересные новости (и не только о продуктах компании).

Золото. FinEx Gold ETF (FXGD)

Наконец-то и у нас появился полноценный золотой фонд. Стоимость активов FinEx Gold ETF на 100% привязана к цене на золото. Покупку акций фонда можно использовать как альтернативу обезличенным металлическим счетам. Одна акция FXGD эквивалентна 0,22 г золота. Он номинирован в долларах США и копирует индекс LBMA Gold Price AM/USD. Комиссия для инвестора составляет всего 0,45% в год.

Спред при покупке золота на бирже через ETF в 16 раз меньше спреда по ОМС в золоте в крупных российских банках. Купить или продать FinEx Gold ETF можно через любого российского брокера на Московской Бирже.

За три года паи упали в цене на 4,27%, за десять лет – выросли на 119,94%. На начало октября один пай FinEx Gold ETF оценивалась в $9,01 (минимальная покупка — один пай).

Еврооблигации РФ. FinEx Tradable Russian Corporate Bonds UCITS ETF (FXRB)

Фонд инвестирует в корпоративные еврооблигации российских эмитентов в рублях. Напомню, что еврооблигация – это долговая ценная бумага, номинированная в иностранной валюте. FinEx Tradable Russian Corporate Bonds UCITS ETF (RUB) ориентируется на индекс EMRUS, разработанный Barclays Capital (включает 27 эмитентов).

Его плюс в том, что можно инвестировать в еврооблигации без статуса квалифицированный инвестор. Через FXRB можно купить всего одну бумагу по цене 1228,05 рублей (цена на начало октября). Замечу, что при покупке еврооблигаций напрямую инвестору потребуются десятки тысяч долларов.

Деятельность фонда регулируется тремя органами: ЦБ Ирландии, Службой по надзору за деятельностью финансовых организаций (Великобритания) и ЦБ Российской Федерации. Эмитенты в портфеле: Газпром, Сбербанк, ВЭБ, Газпромбанк, «Норильский никель», Вымпелком, ЛУКОЙЛ, Роснефть, ВТБ, ФК Открытие.

С учетом рублевого хеджирования доходность фонда составила 15,67% за год, 32,80% за три и 56,05% за пять лет. С момента запуска ETF его стоимость выросла на 48,46%.Инвестор получает доход за счет роста цены облигации (в том числе, за счет реинвестирования купонов). Дополнительную доходность обеспечивает рублевое хеджирование.

Комиссия для инвестора составляет 0,95% в год.

Еврооблигации РФ. FinEx Tradable Russian Corporate Bonds UCITS ETF (FXRU)

По сути, компания предлагает инвестировать в те же еврооблигации, но уже не в рублях, а в долларах США (USD). На бирже котировки выставляются в нацвалюте, а цена акции привязана к американской валюте. Это создает дополнительную защиту от девальвации рубля.

Базовый индекс для фонда: Barclays EM Tradable Russian Corporate Bond Index (EMRUS). Паи свободно обращаются на Московской Бирже (FXRU), Лондонской бирже и Ирландской бирже. За год доходность составила 10,78%, за три – 12,38%, за пять лет – 34,03%. Ожидаемая текущая доходность фонда: 3,28%. На начало октября одна акция оценивалась в $104,07. Комиссия для инвестора – 0,50%.

Акции США. FinEx MSCI USA UCITS ETF (FXUS)

Фонд через Московскую Биржу инвестирует в акции крупнейших американских компаний с максимальной диверсификацией. Он ориентируется на индекс MSCI Daily TR Net USA USD Index, который покрывает 85% фондового рынка США. В портфель входит более 600 ценных бумаг таких эмитентов как Apple, Microsoft, Exxon Mobile, Amazon, Johnson&Johnson, Facebook, General Electric, Alphabet. Отмечу, что с 2012 рынок США вырос более чем на 65%.

За год пай фонда подорожал на 9,26%, за пять лет – на 100,57%, за десять лет – на 87,38%. На начало октября одна бумага оценивалась в $37,81. Комиссия инвестора: 0,9%.

IT сектор США. FinEx MSCI USA Information Technology UCITS ETF (FXIT)

Фонд вкладывает в акции крупных американских компаний США в сфере информационных технологий. Ориентируется на индекс MSCI Daily TR Net USA Information Technology USD Index, куда входят Apple, Microsoft, Facebook, Alphabet, Intel, Cosco, IBM, VISA, Oracle (всего 92 составляющие).

За год FinEx MSCI USA Information Technology UCITS подорожал на 16,57%, за три – на 57,33%, за пять лет – на 116,33%. С момента запуска паи фонда выросли в цене на 50,48%. На начало октября одна акция оценивалась в $44,82. Комиссия инвестора: 0,90%.

Акции Германии. FinEx MSCI Germany UCITS ETF (FXDE)

Фонд инвестирует в акции крупных немецких компаний: Sap, Siemens, BAYER, BASF, Allianz, Daimler, Adidas, BMW, Volkswagen, Deutsche Tekekom. Ориентируется на индекс MSCI Daily TR Net Germany USD Index (всего 57 составляющих).

Отмечу, что индекс покрывает 85% немецкого фондового рынка. Фонд номинирован в евро (дополнительная защита от девальвации рубля).

За год инструмент вырос на 4,73%, за пять лет – на 83,72%, за десять лет – на 58,02%. На начало октября одна бумага стоила 25,77 евро. Комиссия инвестора составляет 0,90%. Купить «немецкий» ETF на МБ можно через любого российского брокера (минимальная покупка начинается с одной акции).

Акции Австралии. FinEx MSCI Australia UCITS ETF (FXAU)

Фонд ориентируется на индекс MSCI Daily TR Net Australia USD Index, куда входят крупные добывающие компании и банки Австралии: National Australia Bank, BHP Billiton, Rio Tinto, CSL (всего 72 составляющие). Включение «австралийца» в портфель обеспечивает хорошую страновую диверсификацию. Бумаги номинированы в долларах США.

За год акции фонда выросли в цене на 14,36%, за пять лет – на 25,12%, за десять лет – на 61%. На начало октября один кусочек «австралийского» FXAU оценивается в $25,03. Инвесторская комиссия составляет 0,90%.

Акции Великобритании. FinEx MSCI United Kingdom UCITS ETF (FXUK)

Ориентируется на индекс MSCI Daily TR Net United Kingdom GBP Index, куда входят акции Vodafone, HSBC, Shell, British American Tobacco (всего 112 составляющих). Фонд номинирован в фунтах стерлингов. Диверсифицирует портфель и по странам (Великобритания), и по валютам (фунт стерлингов).

За год доходность составила 15,46%, за пять лет – 58,61%, за десять лет – 67,67%. На начало октября один пай стоил 21,12 фунтов стерлингов. Комиссия инвестора – 0,90%.

Акции Японии. FinEx MSCI Japan UCITS ETF (FXJP)

Ориентируется на базовый индекс MSCI Daily TR Net Japan Index, куда входят акции Mitsubishi, Hitachi, Toyota, Honda, Canon, Sony (всего 319 составляющих). Фонд номинирован в долларах США.

За год индекс вырос в цене на 6,18%, за пять лет – на 46,05%, за десять лет – на 10,16%. Дивиденды реинвестируются в базовый актив. Осенью 2016-го одну акцию FinEx MSCI Japan UCITS можно купить за $31,32. Комиссия инвестора – 0,90%.

Акции Китая. FinEx MSCI China UCITS ETF (FXCN)

Уже из названия фонда понятно, что он инвестирует в рынок Китая с ориентацией на индекс MSCI Daily TR Net China USD Index. Индекс включает в себя акции 148 крупнейших китайских компаний: China Mobile, Bank of China, PetroChina, China Life Insurance и других. Паи номинированы в долларах США.

За год доходность индекса составила 5,82%, за пять лет – 51,68%, за десять лет – 114,14%. В начале октября одна бумага FinEx MSCI China UCITS оценивалась в $31,87. Комиссия инвестора – 0,9%.

Облигации США. FinEx Cash Equivalents UCITS ETF (FXMM)

Фонд инвестирует в краткосрочные казначейские облигации США (Treasury Bills). Ценные бумаги относят к категории «максимально надежные» (присвоен международный кредитный рейтинг на уровне ААА).

Отлично диверсифицирует портфель по странам (США), инструментам (облигации) и позволяет избежать банковского риска. Вложения в Treasury Bills надежней инвестиций в российские облигации. Инструмент удобен для управления денежными средствами при размещении на срок от одной недели. Обеспечивает высокую доходность в рублях даже на коротких сроках.

Базовым индексом выступает Solactive 1-3 month US T-Bill index (облигации со сроком погашения 1-3 месяца). Дополнительный доход дает рублевое хеджирование.

С начала года доходность фонда с учетом рублевого хеджирования составила 6,14%, за год – 8,27%, за два – 20,97%. В начале октября одна акция FinEx Cash Equivalents UCITS оценивалась в 1274,06 рублей. Размер комиссии – 0,49%.

РТС. FinEx Russian RTS Equity UCITS ETF (FXRL)

Фонд инвестирует в акции российских компаний из индекса Московской Биржи (индекс РТС). В портфель входят ценные бумаги Газпрома, Сбербанка, ЛУКОЙЛ, Магнита, Новатэка, Роснефти, Сургутнефтегаза, «Норильского никеля», Татнефти, Московской Биржи (MOEX) и других «голубых фишек» России. Инструмент номинирован в долларах США (USD).

Замечу, что FinEx Russian RTS Equity UCITS (USD) – единственный в линейке, показавший убытки в долгосрочной динамике. За пять лет он подешевел на 23,62%, за 10 лет – на 35,56%. Правда, за последний год он слегка отыграл потери: +18,71%. Аналитики FinEx ожидают среднегодовую доходность на уровне 16,3% на горизонте 10 лет.

На начало октября одна часть фонда стоила $27,52. ETF можно размещать на индивидуальном инвестиционном счете. Общий размер комиссии составляет 0,9%.

Почему я рекомендую FinEx ETF?

Три года – слишком короткий срок, чтобы уверенно судить о таком инвестиционном инструменте как ETF. Так считаю не только я – в ЖЖ инвесттематики море похожих отзывов. Но, на мой взгляд, FinEx ETF – один из самых интересных активов на российском рынке!

- Во-первых, только так можно напрямую инвестировать в популярные международные индексы через любого российского брокера. Автоматически отпадают все проблемы, связанные с открытием зарубежных счетов, налогами, высоким входом и знанием языка

- Во-вторых, покупка любого ETF от FinEx по карману каждому. Средняя цена покупки пая составляет $25-30, а минимальная покупка ограничена одной штукой

- В-третьих, по сравнению с ПИФами комиссии тут минимальные!

- В-четвертых, инвестиции в биржевые индексы обеспечивают отличную диверсификацию портфеля. По странам: Россия, США, Великобритания, Япония, Китай, Германия и Австралия. По валютам: рубль, доллар, евро, фунт стерлингов. По инструментам: акции и облигации. По сферам бизнеса: от нефти и золота до высоких технологий

Во что бы вложился лично я?

Те, кто следит за моим публичным портфелем знают, что сейчас в нем есть сразу два инструмента: FXUS и FXRB. Однако на этом мой круг интересов не заканчивается. Из этого списка для себя я вижу перспективы американского рынка IT. Почему?

Я посвятил IT более 10 лет своей жизни и знаю о чем говорю. Все дело в том, что горизонт всего того, что можно придумать в этой сфере поистине безграничен. Обычно у успешной IT компании 2 пути — либо продаться гиганту, который получает дополнительный актив, который в свою очередь может дать толчок новой линейке продукции и в очередной раз поднять стоимость акции. Либо выйти на IPO.

Посмотрите на статистику. В сфере IT, как правило, чуть ли не каждый второй выход выстреливает. На мой взгляд этот сектор просто обречен на рост.

Вторая сфера, которая мне тоже очень нравится — это биотехнологии. Но, к сожалению у Финекса пока нет такого инструмента. Благо, возможности войти в эту сферу не ограничиваются российскими ETF.

В общем — рекомендую присмотреться! А какие ETF от Финэкс кажутся перспективными Вам и стоит ли их покупать? Подписывайтесь на обновления и делитесь ссылками на свежие посты с друзьями в социальных сетях!

Источник изображений: официальный сайт FinEx.

capitalgains.ru

О том, как я покупал ETF на Московской бирже

Добрый день!

Сегодня не совсем обычные изменения в портфеле. Ранее я закрывал часть позиций, и где-то на 20% от капитала оказался в деньгах. И так как сумма оказалась не такая маленькая, я решил что сейчас наконец хороший момент, чтобы

1. Диверсифицировать свой портфель по разным рынкам

2. Попробовать купить ETF на Московской бирже.

Собственно этот я и сделал, купил в равных долях сразу 3 ETF фонда

— FXCN (индекс на акции Китая - http://fs.moex.com/files/6782)

— iFXIT (индекс на акции технологических компаний США - http://fs.moex.com/files/6780)

— RUSB (еврооблигации Российских компаний, $ - http://fs.moex.com/f/9544/iti-funds-etfrus-rusb.PDF)

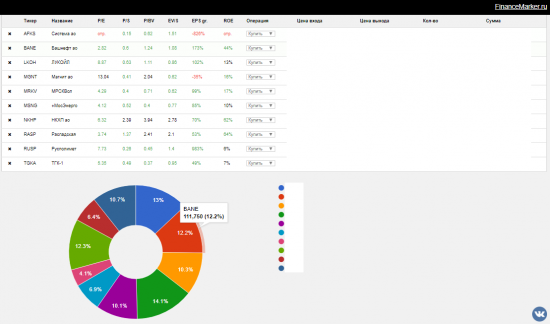

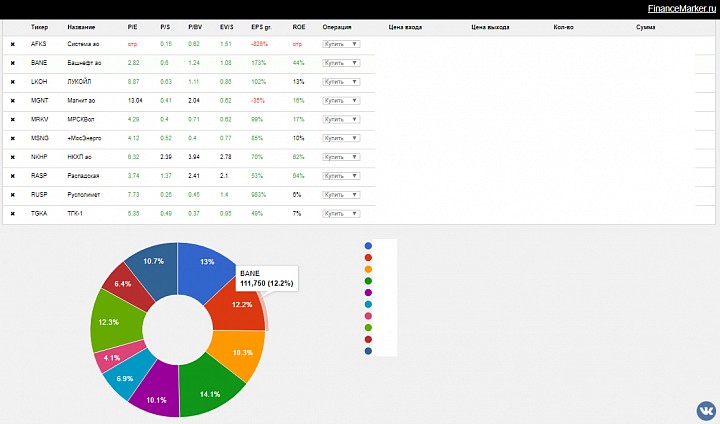

+ к этому мой портфель акций выглядит следующим образом (полный доступ по PRO статусу на financemarker.ru):

Теперь пару слов о том, как я выбирал ETF для покупки.

Здесь все очень просто. Начнем с того, что я хотел купить именно ETF на Московской бирже, т.к. это очень удобно:

— Я могу торговать ETF на своем ИИС счете

— Мне не нужно беспокоиться о двойном налогообложении, от получения прибыли, либо дивидендов с акций американских компаний. Т.к. дивиденды реинвестируются, а т.к. я покупаю ETF через Московскую биржу, мой налоговый агент — это опять мой брокер.

— Низкая комиссия по сравнению с любыми ETF (моя комиссия — 0.9% для акций Китая и США, 0.5% — для еврооблигаций)

— Я могу очень легко продавать и покупать свои ETF (в отличии от ПИФа например).

в общем все как c обычными акциями.

Ну а дальше можно сказать выбора особенно и не остается, т.к. на Московской бирже всего 14 разных ETF и выбирать собственно не приходится.

— я хотел купить акции Китайских компаний — кроме FXCN ничего нет.

— я хотел купить акции Американских технологических компаний — здесь тоже только один вариант.

Только в еврооблигациях был выбор между фондом RUSB и FXRU. Комиссия здесь одинаковая, но мне во-первых в первом фонде больше понравился перечень основных еврооблигаций, а во вторых, я RUSB — принадлежит другому фонду, в том время как купив FXRU — все мои ETF принадлежали бы одному и тому же фонду. Так что тоже диверсификация.

В еврооблигациях был также вариант купить их самому и вообще не платить никому комиссий, но не во все облигации вы можете войти самостоятельно (очень много где порог входа 200 000 $), ну и честно говоря, я хотел купить здесь и сейчас, а не проводить анализ еврооблигаций (например я нашел еврооблигации БКС с доходностью 12% годовых в долларах — но тут надо явно разбираться что к чему).

Стратегия моя с ETF — купил и забыл). В идеале на несколько лет хочу забыть об этих инвестициях. Пусть растут и приносят доход.

Спасибо.

smart-lab.ru

Самые доходные ETF на Московской Бирже за 6 месяцев

Доходные ETF на Московской Бирже.

ETF — это фонд, который торгуется на той или иной бирже (например, на Московской фондовой бирже) и включает в себя определенный набор компаний и их акций.

Покупая ETF, вы вкладываете деньги в несколько ценных бумаг сразу. Например, один из самых популярных зарубежных ETF — это PowerShares QQQ. Вкладывая деньги в данный фонд, вы инвестируете сразу и в Apple и в Microsoft и в Google и другие акции технологических компаний.

ETF — это новый, удобный и очень популярный в последнее время инструмент для инвестиций. В России также представлена возможность купить ETF, и мы перечислим ниже, какие ETF на Московской Бирже оказались самыми доходными за 6 месяцев.

[Примечание: Цены на акции и показатели в статье, указаны на момент публикации.]

1. Акции компаний IT сектора США (MOEX: FXIT)

• Цена акции: 4.397,00 рублей• Доходность за 6 месяцев: +20,8%

Покупка акций этого ETF фонда позволяет сразу распределить свои деньги среди таких гигантов технологического рынка, как Apple, Google, Microsoft, Facebook, Intel, Visa, IBM, Oracle (и ещё 90 других компаний). На данный момент FXIT — это абсолютный лидер среди ETF на Московской Бирже. На дистанции в полгода, он обгоняет другие фонды по доходности в два и более раз.

2. Акции американских компаний (MOEX: FXUS)

• Цена акции: 3.081,00 рублей• Доходность за 6 месяцев: +11,67%

Снова Америка. Здесь представлены не только знаменитые IT компании США Apple и Google, но также и крупные игроки остальных отраслей экономики страны: ExxonMobil, Johnson& Johnson, Procter & Gamble, General Electric. Купив FXUS вы вложитесь в 600 ценных бумаг сразу, что покрывает практически 85% американского рынка.

3. Акции китайских компаний (MOEX: FXCN)

• Цена акции: 2.805,00 рублей• Доходность за 6 месяцев: +9,36%

Китай развивается очень бурными темпами, можно даже сказать слишком. Рост экономики и числа миллионеров в Поднебесной заставляет задуматься инвесторов о вложениях в эту страну.

Если вы тоже считаете, что Китай окажется впереди планеты всей, инвестируйте в FXCN. В состав этого фонда входят такие корпорации, как Tencent, Alibaba, China Construction Bank, Baidu, Bank of China.

Этот ETF на Московской Бирже уверенно борется за второе место с FXUS, а аналитическая компания Research Affiliates предрекает рост FXCN на 7,1% в среднем за 10 лет.

4. Акции английских компаний (MOEX: FXUK)

• Цена акции: 2.026,00 рублей• Доходность за 6 месяцев: +9,14%

Великобритания немного отстает от Китая и показывает +9,14% доходности за полгода. Британские компании, в которых вы станете акционером, если купите этот фонд не менее известны, чем остальные. Одни из них BP, Shell, HSBC, Unilever, Vodafone, British American Tobacco.

Также стоит упомянуть, что главные отрасли экономики островного королевства — это товары повседневного спроса, финансовые услуги и ТЭК. Research Affiliates говорит, что ожидаемая долларовая доходность превысит 7% на 10 лет. Именно поэтому британский рынок должен быть весьма интересен для инвесторов.

5. Акции австралийских компаний (MOEX: FXAU)

• Цена акции: 1.878,00 рублей• Доходность за 6 месяцев: +8,76%

В пятерку лучших неожиданно вошла Австралия. Вероятно, все слышали про мощь и разнообразие вариантов инвестирования японского и американского рынка и возможно поэтому рынок Австралии кажется экзотикой. Тем не менее, это единственная возможность инвестировать в далёкую страну сумчатых через Московскую Биржу.

Австралия — это развитый банковский и добывающий сектор, который показывает устойчивость к внешним кризисам и потрясениям. В списке ETF находится около 70 организаций.

Купить эти ETF вы можете через брокерские компании, которые предоставляют данный инструмент, например, Тинькофф-Инвестиции.

Читайте: Преимущества и недостатки ETF фондов

invlab.ru

ETF от FinEX на Московской бирже

Содержание:

ETF от компании FinEX

Просмотр информации на сайте FinEX

Результаты компании FinEX

Плюсы и минусы компании FinEX

Как купить фонды FinEX

ETF от компании FinEX

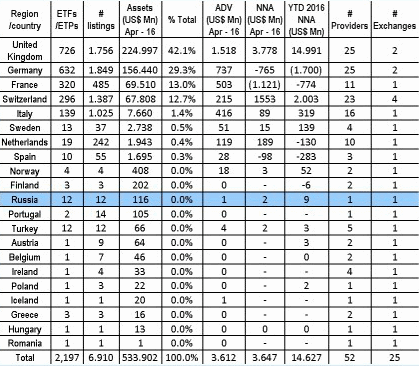

Биржевые фонды ETF являются наилучшим инструментом инвестора, сочетая в себе широкую диверсификацию качественных активов, ликвидность, многообразие и низкие комиссии управляющей компании. Большинство управляющих компаний таких фондов являются американскими и торгуются на американских биржах, что в случае российских инвесторов предполагает прямой или опосредованный доступ к ним. Тем не менее на сегодня есть одна российская компания, которая в состоянии предложить подобный продукт — FinEX. Управляющая компания FinEX единственная, кто сумел пройти все необходимые процедуры и несмотря на свою молодость представляет действительно интересный продукт на российском рынке. Пока что компании примерно два с половиной года — на Московской бирже она находится с апреля 2013.

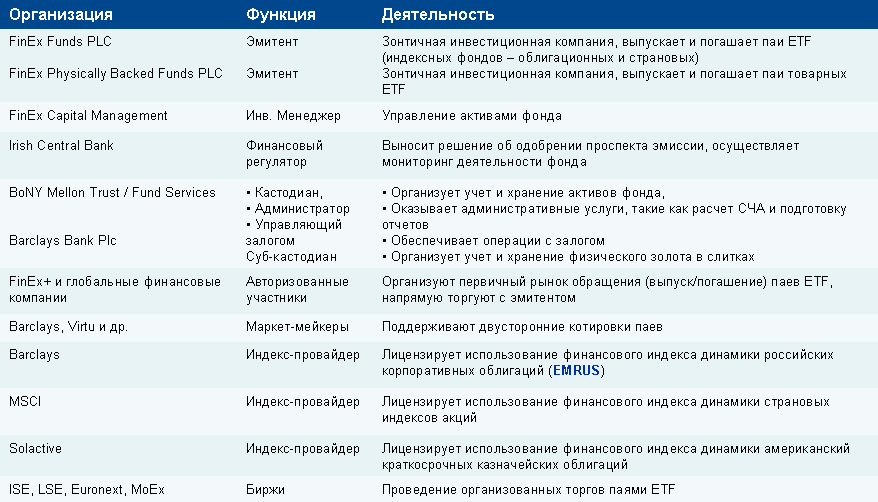

Из таблицы выше видно, что по объему активов российские биржевые фонды (представленные именно единственной компанией FinEX) на начало 2016 года занимают 11 место, опережая такие европейские страны, как Австрия или Ирландия (хотя среди общего объема европейских ETF российские объемы пока что не набирают даже десятую долю процента). По сравнению с другими российскими управляющими компаниями FinEX занимает 5 место. Структура компании достаточно сложна, однако в ней соблюдены все нужные формальности. Так, сами продукты FinEX выпускает ирландская FinEx Funds Plc. под регулированием банка Ирландии, а управление фондами осуществляет британская FinEx Capital Management LLP с лицензией FCA. Взаимодействие с правовым полем России происходит через ООО «УК ФИНЭКС ПЛЮС», которая по нашему законодательству имеет лицензию ФСФР на управление ценными бумагами. Следовательно, даже отзыв лицензии у компании ФИНЭКС ПЛЮС не должен препятствовать обороту паев компании на иностранных биржах. Другой интересный момент в том, что в соответствии со структурой биржевых фондов российская компания имеет статус уполномоченного участника, которого нет в системе ПИФов и взаимных фондов. Это сделано потому, что биржевые фонды создавались в первую очередь как биржевой инструмент, паи которого инвестор может купить, минуя управляющую компанию: или через брокера у других владельцев паев (т.е. на вторичном рынке), любо у уполномоченного участника (но не через УК). Поэтому и в Европе паи покупаются у FinEx Funds Plc., но не через FinEx Capital Management LLP.

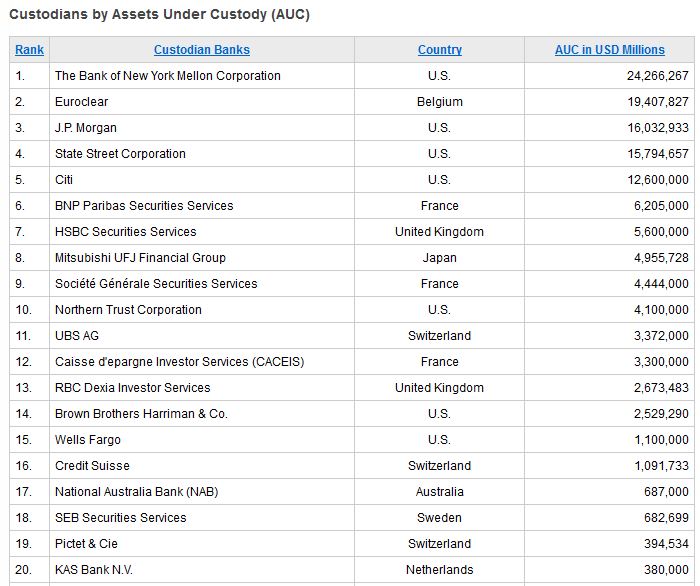

Очень важным оказывается вопрос с выбором банка-кастодиана, у которого должны храниться приобретенные инвесторами активы фондов. Например, компания Investors Trust (на данный момент единственная доступная россиянам страховая компания по английскому методу, которая позволяет использовать ряд ETF вместо более дорогих взаимных или зеркальных фондов) анонсирует сразу три всемирно известных банка в качестве своих кастодианов: J.P.Morgan, Credit Suisse и Brown Brothers Harriman & Co. При этом кастодианом (= депозитарием, хранящим активы инвесторов) компании FinEX является Bank of New York Mellon, крупнейший банк-кастодиан в мире на сегодняшний день:

Кстати, разница между кастодианом и депозитарием незначительная — главным образом в том, что кастодианы работают с крупными суммами и по желанию клиента могут формировать более подробные специализированные отчеты, в том числе по сумме чистых активов фонда (т.е. являются «расширенными» депозитариями). Таким образом, в них достигается сегрегация активов инвесторов, которые находятся отдельно от активов и средств управляющей компании. Аудитором FinEX является одна из крупнейших аудиторских компаний «большой четверки» — PricewaterhouseCoopers. На ресурсе habrahabr.ru взаимодействия внутри фонда представлены в следующем виде:

Имея ирландско-британские правовые корни, ETF от компании FinEX торгуются на Ирландской и Лондонской (а также на Амстердамской) биржах. В России торговля идет на Московской бирже. Одной из основных проблем пока что является малая капитализация фондов — по этому параметру разрыв с крупными мировыми ETF достигает просто колоссальных значений. А значит, невелик и доход с оборота фондов, который должен покрывать сложную структуру управления компании. Хотя FinEX удалось существенно понизить комиссии по сравнению с индексными ПИФами (подробную информацию по каждому фонду можно найти на finexetf.ru), относительно лидеров ETF-индустрии они еще относительно высоки:

Т.е. в большинстве случае комиссия составляет 0.9%. Тем не менее, три фонда имеют только 0.5%, что уже близко к крупным американским ETF — и в несколько раз лучше паевых российских фондов со средними комиссиями в 2-4% и выше. Все представленные биржевые фонды компании относятся к индексным, т.е. повторяют динамику какого-либо индекса рынка. Ликвидность фондов поддерживают маркетмейкеры Goldenberg Hehmeyer, Jane Street Financial Limited и Bluefin Europe LLP, доступ на Московскую биржу они получают с помощью брокеров «Открытие» и Финам.

Просмотр информации на сайте FinEX

О каждом фонде компания предлагает подробную информацию на нескольких вкладках; рассмотрим их подробнее (обновлено в 2016 году).

-

Вкладка «Главное»

Тут представлена общая обзорная информация (на примере китайского фонда) — в том числе ошибка слежения, которая обычно не превышает десятых долей процента. Этот показатель один из тех, который выгодно отличает FinEX от паевых фондов.

-

Вкладка «Ключевая инфраструктура»

На этой вкладке можно увидеть банк-кастодиан и аудитор фонда, а также авторизованных европейских участников компании; есть и информация о дивидендах, однако в 2015 году компания прекратила их выплаты и перешла на модель реинвестирования, как у обычных паевых фондов. В пункте о налогообложении указывается «не облагается», однако не возьмусь сказать, что именно имеется в виду — в комментариях на сайте говорится о том, что налогообложение стандартное: финансовый результат облагается НДФЛ по ставке 13% для физических лиц и налогом на прибыль по ставке 20% для юридических лиц. На следующей вкладке представлена краткая информация с указанием идентификационного номера ISIN, а также двух биржевых тикеров.

-

Вкладка «Идентификаторы фонда»

-

Вкладка «Дополнительная информация по ETF»

В этой вкладке еще раз приведен индекс-ориентир (был на вкладке «Главное»), а также его более подробный состав и частота перебалансировки. В комментариях компании также указано, что «при отклонении от заявленного индекса на 0,1% начинается запуск процедуры внутренней проверки деятельности фонда, включая контроль регулятора».

-

Вкладка «Информация о доходности»

На этом графике видно, что сумма чистых активов (СЧА) идет почти вровень с бенчмарком. Перегрев 2015 года привел к заметному снижению китайских котировок, однако в первой половине 2016 те показали хорошую тенденцию к восстановлению. Наконец, в последней вкладке приведена стоимость чистых активов фонда в расчета на 1 акцию (в валюте фонда) — при этом кривые выглядят идентично. В настоящий момент цена пая равна около 30 долларов; умножая ее на текущий курс получаем минимальную сумму в рублях, по которой фонд можно приобрести на Московской бирже.

Результаты компании FinEX

2014 год показал, что FinEX по показанным результатам предсказуемо обходит российские ПИФы, в том числе фидерные (инвестирующие в другие ETF). Например по золоту в пересчете на рубли FXGD от FinEx зафиксировал прибыль +68,9% (пересчет на рубли), тогда как фидерные ПИФы, купившие ETF PowerShares DB Gold (DGL) показали следующие результаты:

-

«Газпромбанк – Золото» — +67,8%

-

«Открытие – Золото» — +65,3%

-

«Райффайзен – Золото» — +61,5%

Взяв американский рынок в виде фонда FXUS от FinEx, мы видим, что в 2014 году фонд получил +92,8% (S&P 500, взятый без дивидендов, показал +91,5%), тогда как схожие фидерные фонды показали:

-

«ОЛМА – США» — +80,3% (iShares S&P 500 Stock Index Fund, BlackRock)

-

«Открытие – США» — +79,8% (iShares S&P 100 Index Fund, BlackRock)

-

«Райффайзен – США) — +81,8% (SPDR S&P500 ETF Trust, State Street Bank and Trust Company)

Видно, что тут разрыв в пользу FinEX еще больше — до 10% годовых.

Плюсы и минусы компании FinEX

-

доступ к иностранным активам на российском рынке через любого брокера;

-

низкий порог входа и цена пая — в среднем от 1000 до нескольких тысяч рублей;

-

вложение в диверсифицированные активы, номинированные в четырех валютах;

-

доходность отдельных фондов сравнима с американскими ETF;

-

низкие комиссии по сравнению с ПИФами;

-

достаточно высокая защита активов, регуляция в Ирландии и Великобритании;

-

возможность инвестировать через ИИС

-

молодость компании FinEX;

-

низкая ликвидность фондов, т.е. заметный разрыв в цене покупки и цене продажи;

-

с апреля 2015 года FinEX перестал платить дивиденды — а значит, фонды не подходят для получения чистого пассивного дохода, предполагая продажу паев;

-

ошибка отслеживания (повторение доходности копируемого индекса) по совокупности всех фондов около 0.3%, что выше, чем у американских ETF;

-

экономические затраты на содержание пяти дата-центров за границей;

-

очень ограниченное число фондов, которые дублируют далеко не все инвестиционные возможности;

-

фонд на золото является «синтетическим» — т.е. отслеживается через производные инструменты (фьючерсы, форвардные контракты) без подкрепления физическим активом, который имел ранее;

-

комиссии низки относительно российских ПИФов, но в среднем в несколько раз выше самых крупных американских ETF. На дистанции в годы разница даже в 0.5% превращается в очень существенную величину, которой не стоит пренебрегать

Как купить фонды FinEX

Как купить паи фондов на Московской бирже (покупка ведется в рублях) показано в видео ниже:

Поделиться в соцсетях

Подписаться на статьи

Рекомендуемые статьи

investprofit.info

Пост «Как я покупал ETF на Московской бирже» в блоге Недооцененные акции

Добрый день!

Сегодня не совсем обычные изменения в портфеле. Ранее я закрывал часть позиций, и где-то на 20% от капитала оказался в деньгах. И так как сумма оказалась не такая маленькая, я решил что сейчас наконец хороший момент, чтобы

1. Диверсифицировать свой портфель по разным рынкам

2. Попробовать купить ETF на Московской бирже.

Собственно этот я и сделал, купил в равных долях сразу 3 ETF фонда

- FXCN (индекс на акции Китая - http://fs.moex.com/files/6782)

- iFXIT (индекс на акции технологических компаний США - http://fs.moex.com/files/6780)

- RUSB (еврооблигации Российских компаний, $ - http://fs.moex.com/f/9544/iti-funds-etfrus-rusb.PDF)

+ к этому мой портфель акций выглядит следующим образом (полный доступ к портфелю по PRO статусу на financemarker.ru):

Теперь пару слов о том, как я выбирал ETF для покупки.

Здесь все очень просто. Начнем с того, что я хотел купить именно ETF на Московской бирже, т.к. это очень удобно:

- Я могу торговать ETF на своем ИИС счете

- Мне не нужно беспокоиться о двойном налогообложении, от получения прибыли, либо дивидендов с акций американских компаний. Т.к. дивиденды реинвестируются, а т.к. я покупаю ETF через Московскую биржу, мой налоговый агент - это опять мой брокер.

- Низкая комиссия по сравнению с любыми ETF (моя комиссия - 0.9% для акций Китая и США, 0.5% - для еврооблигаций)

- Я могу очень легко продавать и покупать свои ETF (в отличии от ПИФа например).

в общем все как обычно.

Ну а дальше можно сказать выбора особенно и не остается, т.к. на Московской бирже всего 14 разных ETF и выбирать собственно не приходится.

- я хотел купить акции Китайских компаний - кроме FXCN ничего нет.

- я хотел купить акции Американских технологических компаний - здесь тоже только один вариант.

Только в еврооблигациях был выбор между фондом RUSB и FXRU. Комиссия здесь одинаковая, но мне во-первых в первом фонде больше понравился перечень основных еврооблигаций, а во вторых, я RUSB - принадлежит другому фонду, в том время как купив FXRU - все мои ETF принадлежали бы одному и тому же фонду. Так что тоже диверсификация.

В еврооблигациях был также вариант купить их самому и вообще не платить никому комиссий, но не во все облигации вы можете войти самостоятельно (очень много где порог входа 200 000 $), ну и честно говоря, я хотел купить здесь и сейчас, а не проводить анализ еврооблигаций (например я нашел еврооблигации БКС с доходностью 12% годовых в долларах - но тут надо явно разбираться что к чему).

Стратегия моя с ETF - купил и забыл). В идеале на несколько лет хочу забыть об этих инвестициях. Пусть растут и приносят доход.

Спасибо.

financemarker.whotrades.com

FinEx Russian RTS Equity UCITS ETF (FXRL)

Фонд вкладывает исключительно в акции, входящие в индекс Московской Биржи (РТС).

Вложения в рублях, котировки FXRL на бирже – в рублях, базовый актив (российские акции) тоже в рублях. Валютный риск на фонд отсутствует!

Вложения в акции таких успешных компаний, как Газпром, Сбербанк, Лукойл, Магнит, Норильский Никель, Роснефть, ВТБ, Сургутнефтегаз, Транснефть, Северсталь и д.р. Вложения диверсифицированы, риск отдельных эмитентов минимален.

В портфель фонда входят более 25 бумаг

Эффективная замена фьючерсу на РТС при сроке владения от 3-х месяцев

Акции фонда могут приобретать розничные инвесторы и юридические лица в России и по всему Евросоюзу.

Все полученные дивиденды реинвестируются в базовый актив (акции крупнейших российских предприятий и банков).

Для покупки или продажи FXRL достаточно обратиться к любому российскому брокеру на Московской Бирже — все операции производятся на Московской Бирже с минимальными комиссиями в соответствии со стандартными тарифными планами. Брокер позаботится и об уплате налогов.

Можно размещать на ИИС (индивидуальный инвестиционный счет)

Подходит для 3-х летней налоговой льготы

Порог входа в разы меньше, чем в индексом ПИФ

Комиссия за управление в разы меньше, чем в индексом ПИФ. Не стоит на комиссиях терять деньги, которые еще только предстоит заработать!

finex-etf.ru