Что такое ценовая консолидация на Форекс? Консолидация биржа это

Консолидация

Консолидация — это стабилизация биржевого курса рынка

Консолидация рынка: понятие и причины возникновения консолидации

Содержание

- Консолидация — это, определение

- Консолидация на рынке Форекс

- Консолидация предприятий

- Консолидация законов и нормативных правовых актов

- Консолидация акций общества

- Консолидация долгов (займов)

- Консолидация юридических споров

- Консолидации финансовой отчетности

- Консолидация информации

- Консолидация перелома кости

- Консолидация памяти

- Консолидация осадочных пород

- Источники к статье «Консолидация»

Консолидация — это, определение

Консолидация — это такая фигура технического анализа ситуации на рынке, которая характеризует стабилизацию биржевого курса, после возрастания или убывания тренда. Это ситуация, когда на рынке воцаряется некое равновесие, которое объясняется либо равенством спроса и предложения, либо малым числом участников рынка.

Консолидация — это стабилизация биржевого курса после повышения или понижения.

Консолидация — это упрочение, укрепление чего-либо, объединение предприятий, сплочение отдельных лиц, групп, организаций для усиления борьбы за общие цели.

Консолидация — это объединение предприятий, слияние двух или нескольких фирм, компаний.

Консолидация — это вид систематизации нормативных актов.

Консолидация — это геологический процесс при котором происходит уменьшение объёма осадка.

Консолидация — это сведение бухгалтерских данных при подготовке сводного отчёта.

Консолидация — это замена национальной валюты в валютных резервах страны международными денежными активами.

Консолидация — это вложение прибыли, прибылиной от торговли спекулятивными акциями, в более надежные акции.

Консолидация перелома — это процесс сращения перелома (образования костной мозоли).

Консолидация образца — это деформация образца материала во времени от приложенной нагрузки.

Консолидация памяти — это процесс перехода информации из кратковременной памяти в долговременную.

Консолидация свободного места — это одно из названий процесса дефрагментации.

Консолидация на рынке Форекс

Консолидация на валютный рынок — представляет собой фигуру технического анализа по коньюнктуры, она показывает движение цены валюты на валютном рынке в сторону, при отсутствии наличия возрастающего или убывающего тренда. Обычно под консолидацией понимают просто боковую коррекцию или боковой тренд с узким диапазоном. Консолидация означает, что на рынке на время воцарилось некоторое равновесие, вызванное либо примерным равенством спроса и предложения, либо просто отсутствием большинства спекулянтов на рынке.

Консолидация (Consolidation) — это

Для успешной торговли на всех финансовых рынках трейдеру требуется хорошо разбираться в основных понятиях, которые характеризуют изменения движения тренда. Понятие консолидации означает приостановку резкого движения на рынке в ту или другую сторону.Как правило, вовремя консолидации цена движется в узком ценовом коридоре с незначительными изменениями и небольшими объемами торгов. Также консолидации присущи такие понятия на валютный рынок Forex: флет, боковое движение, застой и другие. Обычно это явление возникает на рынке после резких скачков в курсах валют вызванных публикацией важных новостей или макроданных.

Консолидация (Consolidation) — это

Для того, чтобы понимать причины возникновения консолидации следует знать на валютный рынок Форекс такие понятия как спрос и предложение, объемы торгов и другие. Обычно консолидация возникает при достижении ценами уровней при которых величина спроса и предложения практически равны друг другу. При этом торговые объемы на международный валютный рынок Forex, понятие которых позволяет своевременно определить наступление на рынке состояния консолидации, оказываются на минимальных значениях.

Консолидация (Consolidation) — это

В случае, если консолидация на рынке затягивается, то можно использовать другие понятия международный валютный рынок Форекс — рынок перешел в состояние флета или продолжительного бокового движения. В этом состоянии рынок может находиться неопределенное время и опытные трейдеры предпочитают не торговать на таком рынке.

Консолидация (Consolidation) — это

На международный рынок Forex понятие окончание консолидации сопровождается ярко выраженным направлением движения тренда в ту или иную сторону. Как правило, выходу рынка из состояния консолидации способствует публикация важных новостей политического или экономического характера. Также способствуют окончанию консолидации на международный рынок Форекс такие понятия как резкое изменение предложения или спроса, что нарушает баланс на рынке и вызывает сильное движение в цене.Именно этот момент многие трейдеры используют для входа в рынок, так как он зачастую является своеобразным сигналом к зарождению нового тренда на рынок Forex.

Консолидация (Consolidation) — это

Отметим, понятие «зарождение нового тренда» — одно из наиболее важных, так как только те трейдеры, которые могут вовремя определить зарождение нового тренда получают максимально возможную прибыль на рынок Форекс. онятие консолидации используется не только на валютном рынке Forex, это явление встречается на любом финансовом рынке, будь то торговля промышленными металлами или ценными бумагами.Коррекция — это движение цены в сторону противоположную текущему тренду. Как правило, коррекции возникают вследствие перекупленности или перепроданности рынка. Это временное прекращение трендового движения, которое вскоре восстанавливается. Боковая коррекция называется «консолидация» или «флэт».

Консолидация предприятий

Консолидация предприятий — это слияние предприятий, являющихся самостоятельными юр. лицами, при котором создается новое предприятие, фирма, компания. При этом возникает необходимость координации законодательства, регулирующего консолидированную отчетность, которая заключается в том, чтобы защитить все интересы, представленные в обществах с акционерным капиталом. Такая защита предполагает использование принципа составления консолидированной отчетности там, где общество является членом группы предприятий, и что консолидированная отчетность должна составляться в обязательном порядке в тех случаях, когда это общество является головным.

Главным направлением в разработке методологии консолидированных учета и отчетности представляется переосмысливание ряда традиционных понятий и разработка конкретных методик ведения учета для сравнительно новых в отечественной хозяйственной практике экономических образований — консолидированных групп.

Консолидация законов и нормативных правовых актов

В любой развитой правовой системе по истечении времени образуется значительное число нормативных правовых актов, имеющих один и тот же предмет регулирования. Это приводит к тому, что предписания таких актов иногда повторяются, нередко содержат несогласованности и противоречия. В этой связи возникает необходимость ликвидации множественности нормативных правовых актов, их укрупнения, создания своеобразных “блоков” законодательства.

Консолидация (Consolidation) — это

Теория права и юридическая практика выделяют в этой связи такой вид систематизации нормативных правовых актов, как консолидация (от лат. consolido – укрепляю). Исходный момент здесь таков: консолидация – основной путь преодоления множественности разрозненных актов, регулирующих один и тот же вид общественных отношений. Иными словами, консолидация – вид (способ) систематизации, при которой несколько близких по содержанию нормативных актов сводится в один укрупненный нормативный правовой акт с целью преодоления множественности нормативных актов и обеспечения единства правового регулирования.

Принципиально значимо то, что ранее действовавшие нормативные правовые акты прекращают в этой связи свое существование. Удачным примером консолидации периода бывшего Союза Советских Социалистических Республик (CCCP) был Указ Президиума Верховного Совета от 1 октября 1980 г. «О праздничных и памятных днях», объединивший (а тем самым и заменивший) сорок восемь ранее действовавших актов по этому вопросу.Консолидация в настоящее время может использоваться в правотворческой деятельности с целью упорядочения нормативных правовых актов по вопросам приватизации, налогообложения и т.д. Здесь нормативные правовые акты объединяются по признаку их относимости к одному виду деятельности (приватизация, образование, охрана природы и т.п.).

При этом можно предположить, что существующее разрозненное законодательство о налогах, занятости населения и др., посредством такого приема будет консолидировано, приведено в определенную системзанятостиash, самостоятельный вид систематизации нормативных правовых актов. Она может использоваться везде, где можно свести воедино десятки родственных нормативных правовых актов однопрофильного плана. Итак, консолидация представляет собой форму официальной правоустановительной деятельности, поскольку включает изменение и отмену устаревших норм, всегда имеет официальный характер.

Консолидация акций общества

Консолидация акций — это операция акционерного общества (АО), в результате которой две или более размещенных акции общества конвертируются в одну новую акцию той же категории (типа), осуществлляемая по акционерному праву РФ. При этом в устав общества вносятся соответствующие изменения относительно номинальной стоимости и количества объявленных акций. Консолидация акций проводится по решению общего собрания акционеров, в устав общества вносятся соответствующие изменения, касающиеся стоимости и количества объявленных акций. Теоретически консолидация акций должна проводиться с целью увеличения стоимости одной акции в условиях, когда номинальная стоимость акций общества оказывается неоправданно малой.

Федеральный закон Российской Федерации. «Об акционерных обществах» Статья 74. Консолидация и дробление акций общества. По решению общего собрания акционеров общество вправе произвести консолидацию размещенных акций, в результате которой две или более акций общества конвертируются в одну новую акцию той же категории (типа). При этом в устав общества вносятся соответствующие изменения относительно номинальной стоимости и количества размещенных и объявленных акций общества соответствующей категории (типа).

По решению общего собрания акционеров общество вправе произвести дробление размещенных акций общества, в результате которого одна акция общества конвертируется в две или более акций общества той же категории (типа). При этом в устав общества вносятся соответствующие изменения относительно номинальной стоимости и количества размещенных и объявленных акций общества соответствующей категории (типа)

Консолидация долгов (займов)

Консолидация долга — продление срока действия долга, кредита посредством превращения долга в более долгосрочный или бессрочный, объединение предприятий нескольких долгов (кредитов) в единый с возможным изменением величины ссудного (задолгао) процента. Применяется как метод управления государственнымдолговм.Консолидация государственного долга производится путем продления срока действия кратко- и среднесрочных ссуд или путем унификации ранее выпущенных кратко- и среднедолгаых кредитов в один долгосрочный заем. Так формируется консолидированный долг как часть общей суммы государственной задолженности в результате денежной эмиссии долгосрочных ссуд. Это приводит к тому, что отодвигаютсдолгоки выплат по долгу. Погашение старой государственной задолженности с помощью эмиссии ценных бумаг новых кредитов называется рефинансированием.

Консолидация ссуд, как правило, предполагает увеличение сроков обращения выпущенных кредитов путем перевода текущих обязательств и краткосрочных ссуд в долгосрочные.Обычно консолидация носит принудительный характер и осуществляется путем добавления обязательствупонов к облигациям старых кредитов, срок действия которых продлевается, или путем замены облигаций старых ссуд на облигации нового ссуды.Часто консолидацию кредитов объединяют с конверсией ссуд. Впервые консолидация кредитов проведена в 1749 в Британии в связи с конверсией государственных 4%-ных облигаций в 3.5%-нные. В дореволюционной Российской Федерации консолидации применялись к государственным железнодорожным займам. Так, в 1870-84 разнотипные отдельные железнодорожные кредиты со сроками обращения до 4 лет были объединены в 6 денежных эмиссий «5%-ные консолидированные облигации Российских железных дорог» со сроками обращения до 8 лет.

В 1936 в бывшем СССР была проведена консолидация свободно обращавшихся ссуд, ранее размещенных по подписке (Третьего кредита индустриализации, всех эмиссий ценных бумаг ссуды «Пятилетка — в четыре года», первых 3 эмиссий кредита второй пятилетки), с обменом старых облигаций на новые долговые обязательства Государственного внутреннего ссуды второй пятилетки со сроком обращения до 20 лет (при этом срок кредитов был увеличен вдвое).

Консолидация юридических споров

В ответ на проблемную ситуацию ведущие арбитражные институты начали включать в свои регламенты положение о возможности консолидирования (объединения предприятий) дел. Основанием для консолидации в арбитражных регламентах, как правило, является отнесение споров арбитражным соглашением к одному арбитражному регламенту, а также наличие взаимосвязи между спорами. Взаимосвязь между спорами признается в ситуации, если споры возникли в связи с соглашениемором или же в связи с несколькими функционально и экономически взаимозависимыми договорами. Квалификация споров как взаимосвязанных зависит от конкретного дела и пдоговоромрбитражного института.

Консолидации финансовой отчетности

предприятия, имеющие дочерние предприятия, кроме финансовых отчетов о собственных хозяйственных операциях, представляют консолидированную финансовую отчетность собственникам (учредителям) в определенные ими сроки. Напомним, что дочернее предприятие — это предприятие, которое находится под контролем материнского предприятия, а материнское предприятие — это предприятие, осуществляющее контроль дочерних предприятий. Материнское и дочерние предприятия ведут отдельный бухгалтерский учет своей деятельности и составляют отдельные финансовые отчеты. Однако именно материнское предприятие в конце года составляет и представляет в соответствующие органы консолидированную финансовую отчетность группы предприятий путем включения в ее состав информации обо всех дочерних предприятиях группы.

Консолидация (Consolidation) — это

При этом консолидированную финансовую отчетность следует отличать от сводной финансовой отчетности. В отличие от консолидированной, сводная отчетность — не нова для украинских бухгалтеров. Практика представления сводных отчетов существовала еще во времена вертикального управления экономикой и централизованного планового распределения ресурсов. Отчеты подведомственных предприятий группировали в отчеты треста, главного управления, затем отчеты средних уровней управления и предприятий, непосредственно подчиненных министерству, объединяли в общий отчет министерства с включением данных о централизованных операциях. При этом метод обобщения большинства показателей сводной отчетности (численность работников, фонд оплаты труда, основные и оборотные средства, объем реализации, расхода на производство, прибыли и убытки и др.) был прост — арифметическое суммирование показателей индивидуальных отчетов предприятий.

Консолидация (Consolidation) — это

С образованием концернов, консорциумов, холдинговых компаний и других структур актуальной стала консолидация финансовой отчетности их отдельных составляющих. Теперь уже рассматривают экономическую единицу, в которой материнское и дочерние предприятия, являясь отдельными юрлицами, представляют собой экономически связанные стороны. Именно поэтому для получения реальной картины функционирования группы предприятий простого суммирования показателей отчетности недостаточно. Для этого необходима консолидированная отчетность, составленная с использованием специальных методов, которые исключают совместные статьи и двойной счет.Следует также учитывать фактор экономической совместимости предприятий, привлеченных к консолидации. Экономическая совместимость предполагает, что деятельность дочернего предприятия связана с деятельностью материнской компании.

Консолидация (Consolidation) — это

Так, например, предприятие-производитель и банк не соответствуют требованию совместимости, поэтому их отчеты не подлежат консолидации, что указывается в примечаниях к консолидированным отчетам. Консолидированная финансовая отчетность содержит консолидированные:баланс, отчет о финансовых результатах, отчет о движении денежных средств, отчет о собственном капитале, примечания к консолидированной финансовой отчетности. Для формирования консолидированной финансовой отчетности материнское и дочерние предприятия представляют свои финансовые отчеты за один тот же период и на ту же дату баланса.

Консолидация информации

Впервые термин «консолидация информации» был введен в обращение Analystami Gartner в конце 1980-х годов, как пользователецентрический процесс, который включает доступ и исследование информации, ее анализ, выработку интуиции и понимания, которые ведут к улучшенному и неформальному принятию решений». Позже в 1996 году появилось уточнение – «инструменты для анализа данных, построения отчетов и запросов могут помочь бизнес-пользователям преодолеть море данных для того, чтобы синтезировать из них значимую информацию, — сегодня эти инструменты в совокупности попадают в категорию, называемую бизнес-интеллект (Business Intelligence)». Иногда используется как синоним «поддержки принятия решений», хотя Business Intelligence понятие технически более широкое.

Необходимо различать:физическую консолидацию — реально собранную в одном месте информацию, логическую консолидацию или федеративную – информацию распределенную, но с точки зрения пользователя находящуюся в едином хранилище, имеющую общий каталог и единообразный доступ к ней.В нашем случае речь идёт о логической (федеративной) консолидации информации и далее применяется именно этот термин. процесс консолидации информации – это процесс превращения данных в информацию и знания о бизнесе, целью которого является сопровождение и поддержка принятия неформальных решений. То есть информационное обеспечение бизнеса, причем в самом широком смысле, основанный на принципе треста таких составляющих как информация, бизнес-процессы, аппаратные средства, программные средства, люди.

Роль аппаратных средств – виртуализация ресурсов, которая реализуется по двум противоположным направлениям: концепция «консолидации серверов», позволяющая физически консолидировать на одной вычислительной системе задачи и данные, требующие разных сред. Разделение ресурсов одной вычислительной системы на несколько виртуальных вычислительных систем, в каждой из которых может обеспечиваться своя операционная среда, концепция «вычислений по требованию», позволяющая динамически «собирать» виртуальную систему именно такой мощности, какая требуется для решения конкретной задачи. Представление ресурсов, находящихся в разных узлах сети (возможно, глобальной сети) как единой вычислительной системы.

консолидация серверов — это сокращение числа физически обособленных серверов, обслуживающих информационную систему, за счет переноса их функциональной нагрузки на один или несколько более мощных компьютеров. При этом другие участки архитектуры ИС вполне могут оказаться за рамками проекта обновления. Несомненно, что многообразие встречающихся в реальной жизни моделей информационных систем не позволяет создать единственно верный и универсально применимый сценарий консолидации. Говоря о консолидации, имеем в виду одну или несколько из ее возможных моделей: территориальную консолидацию, физическую консолидацию, консолидацию данных и консолидацию приложений. Выбор между этими моделями может зависеть как от специфики самого предприятия, так и от задач, которые консолидация должна помочь решить.

Консолидация перелома кости

консолидация перелома — это сращение перлома кости. Сращение перелома развивается тремя путями. В тех случаях, когда имеется идеальное полное сопоставление костных отломков, устойчивая фиксация перелома на фоне восстановленного кровообращения в зоне повреждения, наблюдается первичное сращение перелома практически без образования костной мозоли. При неполном сопоставлении отломков, при их относительной подвижности и при нарушении кровообращения этой области развивается вторичное сращение перелома с образованием хрящевой мозоли. И, наконец, при неполном сопоставлении костных отломков в условиях их подвижности на фоне нарушенного кровообращения в этой зоне наблюдается несращение перелома.

Консолидация (Consolidation) — это

Срастание (консолидация) перелома происходит путем регенерации всех слоев кости (периост, эндост. гаверсовы каналы) при одновременном рассасывании и частичном обызвествлении травматической гематомы, образующейся в зоне перелома. Регенерат имеет вид веретенообразного утолщения, называемого костной мозолью. Выделяют первый период, связанный непосредственно с травмой и развитием асептического воспаления, второй определяется характером костеобразования, третий период обусловлен перестройкой костной мозоли.

реди местных причин замедленного сращения называют расстройства кровообращения, множественность переломов, интерпозицию тканей, гнойную инфекцию мягких тканей, чрезмерную лучевую нагрузку. Высокая активность пациента, особенно при плохой репозиции и ретенции костных отломков, а также неправильный остеосинтез и использование излишне большого груза при скелетном вытяжении замедляют формирование костной мозоли. Его признаками являются патологическая подвижность после, максимального срока сращения, а также рентгенологически определяемая щель и наличие боли в области перелома.

Консолидация памяти

консолидация памяти — это укрепление памяти. Если предполагается воспроизведение запоминаемой информации через значительный промежуток времени, то должна осуществиться консолидация, закрепление информации в нейрональных сетях.

Консолидация (Consolidation) — это

процесс консолидации длится от нескольких минут до нескольких часов. По сути, консолидация памяти — это передача информации из кратковременной в долговременную память. консолидация улучшается при многократном воспроизведении осознанно воспринятой информации. В процессе консолидации происходит не простое накопление данных, а интеграция, ассоциация с другими данными в памяти подобного типа. Это обеспечивает быстрый поиск необходимых данных.Гиппокамп и медиальная часть височной доли играют роль в процессе закрепления, или консолидации, следов памяти.

Под этим подразумеваются те изменения, физические и психологические, которые должны произойти в мозгу, для того, чтобы полученная им информация могла перейти в постоянную память. Гиппокамп и медиальная височная область участвуют в формировании и компании следов памяти, а не служат местами постоянного хранения информации. Лэрри Сквайр высказал предположение, что в процессе усвоения каких-либо знаний височная область устанавливает связь с местами хранения следов памяти в других частях мозга, прежде всего в коре. Потребность в таких взаимодействиях может сохраняться довольно долго — в течение нескольких лет, пока идет процесс реорганизации материала памяти. Когда реорганизация и перестройка закончены, и информация постоянно хранится в коре, участие височной области в ее закреплении и извлечении становится ненужной.

Консолидация осадочных пород

консолидация осадков (consolidatio)— укрепление, упрочение] — это переход мягких, рыхлых осадков в более твердые, плотные (консолидированные) в результате уплотнения при сжатии, перекристаллизации, синерезиса, цементации или др. процессов.

Степень консолидации грунта — это отношение осадки (деформации) образца грунта в компрессионном приборе в некоторый момент Т к полной осадке его, наблюдаемой по окончании процесса консолидации под данной нагрузкой.

В зависимости от характера грунта следует различать два типа процесса консолидации. консолидация первого типа наблюдается в грунтах со слабыми водно-коллоидными связями (пылеватые и песчанистые глинистые грунты), обусловливается водопроницаемостью грунта и условиями оттока выжимаемой из грунта воды, это так называемая фильтрационная консолидация. консолидация второго типа наблюдается в глинистых грунтах со значительными водно-коллоидными структурными связями, которые осложняют проносе уплотнения.

tradesmarter.ru

Консолидация

Термин «Консолидация» используется не только в экономике, но и во многих других науках. Даже если мы будем рассматривать его только с экономической точки зрения, все равно существует великое множество вариаций и определений. Экономика ведь многогранная, объединяет множество различных наук и сфер. Итак, давайте начнем давать определения слову «Консолидация» в различных областях знаний.

Определения понятия «Консолидация»

- Консолидация в сфере банковских и кредитно-долговых обязательств. Если компания или физическое/юридическое лицо взяли кредит, термин консолидации к ним вполне применим. В данном случае определением термина станет продление срока выплаты взятого кредита. Допустим, сначала вы взяли кредит на один год, а потом попросили банк продлить срок на два года. Произошла консолидация взятого вами кредита. Если человек или предприятие взяли одновременно несколько кредитов, а потом объединили их, назначив один общий срок уплаты и общую процентную ставку, тоже произошла консолидация.

- Консолидация в сфере государственной экономики. У любого государства имеется валютный резерв, деньги из которого изымаются только при крайней необходимости. Как правило, в валютных резервах деньги хранятся в государственной валюте. Если государственная валюта в резерве (хотя, в принципе, может быть и не только резерв, но подобные случаи очень большая редкость) будет замещена на валюту иностранного государства, которая носит характер международной (это могут быть доллар или евро, которые используются несколькими странами одновременно, и по которым совершается большая часть расчетов на международных рынках), происходит консолидация. Как видите, в двух различных сферах экономики определение поставленного в заголовке данной статьи термина будет совершенно разным. Продолжаем искать различия дальше.

- Консолидация в сфере торговли на биржевых или товарных рынках страны или мира. Обычно на рынках мира (причем неважно, фондовый это рынок, товарный или еще какой-нибудь) продаются какие-либо активы. Активы могут продаваться по различным ценам, цены эти неизбежно претерпевают изменения при отсутствии такого явления как монополизация, что характерно для большинства нормальных рынков. Итак, цены меняются. Если цена резко повысилась или резко понизилась, а потом вошла в стабильное русло и меняется на минимальные интервалы, происходит консолидация цены. Если представлять рассматриваемую ситуацию графически, мы можем представить цену актива как кривую линию, меняющуюся вдоль оси OX. Если после экстремума функция идет практически параллельно оси OX, можно смело заявлять о явлении консолидации.

- В сфере валютной торговли на рынке Форекс у консолидации есть два значения:

1) Переинвест полученных от успешной сделки средств – то есть вы не снимаете свой заработок, не выводите его из брокерского терминала, а повторно вкладываете в торговлю. Просторечное слово «переинвестировать» в экономике меняется на «консолидацию».

2) Если график изменения курса акции или валюты сосредотачивается в каком-то определенном месте, подобное сосредоточение также принято относить к консолидации. Здесь рассматриваемое понятие в некоторой степени пересекается с определением при торговле на биржевых и товарных рынках.

Это основные определения термина «Консолидация», которые на данный момент выделяются в экономической науке. Вообще, любое финансовое изменение и консолидация в том числе влечет за собой определенные последствия. Эти последствия обязательно нужно учитывать, чтобы проведение консолидационных работ не сказалось на бизнесе отрицательно.

utmagazine.ru

Консолидация - это... Что такое Консолидация?

КОНСОЛИДАЦИЯ — (consolidation) Увеличение номинальной цены (nominal price) акций компании в результате замены определенного количества акций более низкого номинала на одну с более высоким номиналом. Например, пять акций с номиналом 20 пенсов каждая могут быть… … Финансовый словарь

Консолидация — особый вид предметной официальной инкорпорации, представляющий собой укрупнение, сведение нескольких близких по содержанию нормативных актов в один акт в целях единого регулирования данных общественных отношений. Консолидация законодательства… … Элементарные начала общей теории права

КОНСОЛИДАЦИЯ — [лат. consolidatio Словарь иностранных слов русского языка

КОНСОЛИДАЦИЯ — КОНСОЛИДАЦИЯ, консолидации, мн. нет, жен. (книжн., спец.). Действие по гл. консолидировать и консолидироваться. Консолидация долга. Консолидация государственных обязательств. Консолидация всех партийных сил. Толковый словарь Ушакова. Д.Н. Ушаков … Толковый словарь Ушакова

Консолидация — (лат. consolidatio) вид систематизации законодательства. Целью консолидации является устранение множественности нормативных актов, их унификация и создание в структуре законодательства однородных блоков. Консолидация является промежуточным этапом … Политология. Словарь.

консолидация — объединение, укрепление; закрепление, упрочнение, сплочение, упрочение, консолидирование. Ant. разъединение, распад, распадение Словарь русских синонимов. консолидация 1. см. упрочение. 2. см … Словарь синонимов

консолидация — и, ж. consolidation f. 1. Превращать текущие краткосрочные государственные долги в долгосрочные. Консолидация займов, обязательств. БАС 1. 2. Укрепление чего л.; сплочение, объединение вокруг чего л. БАС 1. Новейшие предпринимательские… … Исторический словарь галлицизмов русского языка

консолидация — объединять Многомерные базы данных обычно характеризуются наличием в рамках каждого измерения иерархий или отношений между элементами данных, заданных с помощью формул. Консолидация подразумевает вычисление сводных показателей по этим формулам… … Справочник технического переводчика

Консолидация — (consolidation) Увеличение номинальной стоимости (nominal price) акций компании в результате замены определенного количества акций более низкого номинала на одну с более высоким номиналом. Например, пять акций номиналом 20 пенсов каждая могут… … Словарь бизнес-терминов

КОНСОЛИДАЦИЯ — (лат. consolidatio) 1) один из видов систематизации законодательства. Цель К. устранение множественности нормативных актов, их унификация и создание в структуре законодательства крупных однородных блоков в качестве важнейшего промежуточного звена … Юридический словарь

dikc.academic.ru

Консолидация фондовых бирж как инструмент управления мировой финансовой системой

Рост объемов национальных и мировых финансовых рынков; происходящие технологические изменения и усилившаяся конкуренция среди инфраструктурных организаций на фондовом рынке (традиционных бирж и электронных торговых площадок), а также стирание национальных границ финансовых рынков, означающее усиление трансграничной конкуренции финансовой инфраструктуры, поставили новые серьезные вызовы перед национальными фондовыми биржами в условиях финансовой глобализации.

В новых условиях особое значение приобрела экономия на масштабе, поскольку требуются существенные вложения в технологии, дающие преимущества перед конкурентами, а также, при прочих равных условиях, эмитенты предпочитают более глубокие и ликвидные рынки, где они могут привлечь максимальный объем капитала при минимальной цене. Соответственно, стала развиваться тенденция к консолидации бирж, начавшаяся с национального уровня.

В Европе практически во всех странах господствует единая фондовая биржа или холдинг национальных фондовых бирж (Немецкая биржа в Германии, Итальянская биржа в Италии, холдинг Испанские биржи в Испании и т.д.). При этом, помимо горизонтального объединения фондовых бирж, подобные национальные холдинги, как правило включают и биржи, торгующие производными финансовыми инструментами, а также иные инфраструктурные организации (клиринговые и депозитарные компании и др.).

Эта тенденция распространилась и на другие регионы. Национальный холдинг возник в Канаде (группа Торонтской фондовой биржи). В Азиатско-Тихоокеанском регионе стали объединяться биржи на наиболее крупных фондовых рынках: в Гонконге (холдинг Гонконгской биржи и клиринговой компании - Hong Kong Exchange and Clearing Limited, включивший Фондовую биржу Гонконга, Гонконгскую фьючерсную биржу и Гонконгскую клиринговую компанию), Австралии (Австралийская фондовая биржа и Сиднейская фьючерсная биржа), Кореи (Корейская биржа, образованная в результате слияния Корейской фондовой биржи, Корейской фьючерсной биржи и Корейской ассоциации участников фондового рынка) и др. В ЮАР в 2001 г. произошло поглощение фондовой биржей Йоханнесбурга Южноафриканской фьючерсной биржи.

Лишь наиболее крупные и отчасти изолированные фондовые рынки США, Японии и Китая позволяют иметь несколько фондовых бирж, хотя фактически устанавливается дуополия (за исключением Японии, где преобладающий объем торгов приходится на Токийскую фондовую биржу, в США рынок делят Нью-Йоркская фондовая биржа и NASDAQ, а в Китае - Шанхайская и Шеньженьская фондовые биржи). Но и здесь усиление конкуренции, в том числе и с электронными торговыми площадками, приводит к существенным изменениям. Так, 7 марта 2006 г. завершилось слияние Нью-Йоркской фондовой биржи и электронной биржи Archipelago Holdings, Inc., в результате которого произошло акционирование Нью-Йоркской фондовой биржи и появилась новая компания - NYSE Group, Inc. NYSE Group, включающая Нью-Йоркскую фондовую биржу (NYSE) и NYSE Arca (бывшие биржа Archipelago и Тихоокеанская биржа). Это слияние тем более показательно, что отражает объединение ведущей традиционной биржи и электронной торговой площадки.

В конце 2006 г. закончилось соперничество между двумя чикагскими биржами, торгующими производными финансовыми инструментами. Чикагская товарная биржа (Chicago Mercatile Exchange - CME) объявила о покупке своего конкурента - другой чикагской биржи Chicago Board of Trade (CBOT). Это позволит CME стать крупнейшей в мире биржей, торгующей производными инструментами. Хотя обе чикагские биржи - срочные, их специализация различается. Обе биржи работают с фьючерсами/опционами на процентные ставки и фондовые индексы, но СМЕ работает еще и с фьючерсами/опционами на иностранные валюты и сырье, а СВОТ - с сельскохозяйственными и энергетическими фьючерсами/опционами. Если регулирующие органы США одобрят слияние, то сделка завершится в середине 2007 г. Объединенная компания будет называться CME Group.

Однако, в условиях глобализации консолидации на национальном уровне для активного участия в глобальной конкурентной борьбе становится недостаточно. Фондовые биржи вынуждены выходить на рынки других стран, чтобы расширить поле своей деятельности и диверсифицировать ее. Возможны различные варианты экспансии за пределы национального рынка: слияние или поглощение с зарубежной торговой площадкой, открытие собственной торговой площадки за рубежом, предоставление услуг зарубежным торговым площадкам, сотрудничество с другими фондовыми биржами (по отдельным проектам или более широкое).

Одним из первых ярких примеров формирования значительного регионального фондового рынка за счет слияния нескольких национальных фондовых бирж стало формирование европейской биржи Euronext, объединившей рынки Франции, Нидерландов, Бельгии и Португалии, а также включившей в свой холдинг Лондонскую биржу по торговле производными финансовыми инструментами LIFFE (сейчас - Euronext.liffe). Изначально альянс был создан в результате подписания соглашения между Парижской, Амстердамской и Брюссельской биржами. В результате образовалась панъевропейская биржа EURONEXT NV, в рамках которой произошло интегрирование торговой, клиринговой и расчетной систем фондовых, срочных и товарных рынков трех бирж. Euronext стала, таким образом, первой интернациональной биржей в мире, члены которой были полностью интегрированы, а рынки преобразованы в единую систему. Немаловажную роль в этом сыграла валютная интеграция в Европе - введение единой валюты евро. В 2002 г. было открыто португальское отделение биржи - Euronext Lisbon в результате присоединения к холдингу биржи BVLP.

Активное развитие получили процессы трансграничных слияний на фондовом рынке Северной Европы. Они начались с создания в 1998 г. фондовыми биржами Копенгагена и Стокгольма альянса Norex, к которому впоследствии присоединились и остальные скандинавские биржи, а позднее - биржи стран Балтии. Альянс ставит перед собой задачу достаточно тесной интеграции: в нем действуют единые правила членства и единые правила торгов. Впоследствии в результате процессов слияний в Северной Европе процесс консолидации был оформлен организационно путем создания холдинга OMX, который в настоящее время объединяет рынки Стокгольма, Хельсинки, Копенгагена, Рейкьявика, Таллинна, Риги и Вильнюса. Он контролирует около 80% рынка ценных бумаг стран Северной Европы и Балтии. На торговой площадке OMX - SAXESS - ведут свои торги и другие члены альянса Norex, не входящие в группу OMX, в частности Фондовая биржа Осло. Кроме того, у OMX есть своя ниша, в которой холдинг занимает одни из ведущих позиций на глобальном рынке - предоставление технологических решений биржам других стран. Он поставляет программное обеспечение более чем 60 биржам из 50 стран мира.

Так, например, OMX и Singapore Exchange Limited (SGX) подписали соглашение о разработке новой системы распространения данных азиатской биржи. Система будет способна передавать пакетные данные из множественных источников и позволит брокерам предоставлять своим клиентам более полную информацию. Это сотрудничество будет поддерживать усилия Сингапурской биржи по обновлению IT-инфраструктуры и средств торговли и клиринга с целью повышения общей эффективности и улучшения качества услуг, предоставляемых участникам рынка сингапурского рынка капиталов.

2 августа 2006 г. OMX и Итальянская биржа подписали соглашение о сотрудничестве сроком на 5 лет, целью которого является предоставление ИТ-решений для итальянского рынка производных финансовых инструментов IDEM. OMX обеспечит этот рынок центральной системной инфраструктурой, системами надзора и сетевыми услугами.

Экспансию на соседний рынок Центральной и Восточной Европы путем создания новой торговой площадки начали Немецкая биржа и Венская фондовая биржа, которые в 2000 г. совместно создали в Вене «биржу для новой Европы» (New Europe Exchange - NewEx).

Тем не менее, одной лишь региональной экспансией в условиях глобализации деятельность фондовых бирж ограничиться не могла. Возникла потребность в формировании инфраструктуры, объединяющей ведущие фондовые рынки и, в свою очередь, выступающей катализатором глобализационных процессов. До последнего времени крупных шагов в этом направлении не наблюдалось, межконтинентальные проникновения бирж носили единичный характер и вновь создаваемые площадки не могли составить серьезную конкуренцию национальным и региональным биржам. Однако, в 2006 г. ситуация кардинально поменялась.

Процесс глобального расширения через поглощение начала американская фондовая биржа NASDAQ, которая стремится приобрести Лондонскую фондовую биржу. В результате проведения ряда трансакций в 2006 г. ей уже удалось получить пакет акций британской биржи в размере 28,75%. Кроме того, в последнее время были распространены новые заявления о том, что NASDAQ стремится приобрести североевропейский холдинг OMX. Еще до этого NASDAQ пошла по пути создания собственных торговых площадок на других континентах, создав путем приобретения контрольного пакета европейской биржи EASDAQ биржу NASDAQ Europe, в Германии - NASDAQ Deutschland, а в Японии создала биржу NASDAQ Japan. Однако все эти проекты были закрыты в 2002-2003 гг.

Покупка Лондонской фондовой биржи NASDAQ изменила бы всю конфигурацию среди ведущих фондовых бирж и стала бы важным прецедентом крупных трансграничных поглощений. Поэтому на нее отреагировал основной конкурент NASDAQ - NYSE Group, которая договорилась о слиянии с панъевропейской биржей Euronext. В результате была создана новая компания NYSE Euronext, акции которой уже проходят листинг на биржевых площадках. По оценкам на конец марта 2007 г., капитализация новой компании составляет около 22,3 млрд. евро. Объединение американской и европейской бирж также открывает новые возможности для преодоления ограничений, создаваемых национальным законодательством (например, законом Сарбанеса-Оксли в США, принятым в 2002 г.). Кроме того, NYSE Euronext нацелена на дальнейшую глоабльную экспансию в форме привлечения компаний с ведущих развивающихся рынков - Китая, Индии, России.

NYSE Group также рассматривает возможность частичного поглощения National Stock Exchange of India Limited (NSE), базирующейся в Бомбее. Акции NSE будут приобретены за 115 млн. долл. NYSE Group планирует приобрести пятипроцентный пакет - максимальный объем, разрешенный индийскими законами для продажи иностранным инвесторам.

Следует все же отметить, что достаточно крупные межконтинентальные слияния и поглощения происходили и до усиления активности NASDAQ и NYSE Group на этом направлении. Так, в 2001 г. американская Интернет-система по торговле товарными продуктами Intercontinental Exchange (ICE) приобрела Международную нефтяную биржу (IPE), располагающуюся в Лондоне, в настоящее время - ICE Futures, которая является крупнейшей в Европе площадкой для совершения сделок по фьючерсным контрактам в сфере торговли энергоносителями.

В Северной Америке межконтинетальные альянсы представлены слиянием Мексиканской срочной биржи (Mexican Derivatives Exchange - MexDer) и испанской биржи по торговле деривативами MEFF, на основании подписанного соглашение о совместной деятельности между этими биржами. Целью соглашения является объединение усилий двух бирж по развитию рынка опционов в Мексике. В соответствии с условиями соглашения MEFF, в частности, предоставила MexDer свою торговую систему и вошла в число акционеров MexDer с долей 7,5%.

Немецкая биржа (Deutsche Boerse) изначально пошла по иному пути экспансии - создание электронной торговой платформы, объединяющей различные биржи. Сейчас на этой платформе (Xetra) торгует 18 европейских бирж. Холдинг Немецкой биржи включает, помимо торговой платформы, клиринговую и информационную компании, биржу по торговле производными финансовыми инструментами Eurex, созданную совместно с Швейцарской фондовой биржей и базирующуюся в Цюрихе.

Немецкая биржа оказалась менее удачливой в части слияний и поглощений - так, Euronext отвергла ее предложение в пользу NYSE Group. Тем самым не состоялось объединение крупнейших фондовых площадок континентальной Европы, которое могло бы стать одним из знаковых событий в европейской финансовой интеграции. Финансовая глобализация продемонстрировала свое превосходство над региональной финансовой интеграцией и, вполне вероятно, что приобретения американских бирж в Европе на этом не ограничатся.

Помимо слияний и поглощений NYSE Group использует и другие формы расширения своей деятельности за пределы американского рынка. Так, в конце января она заключила стратегический альянс с Токийской фондовой биржей. Основные направления, по которым будет вестись сотрудничество в рамках альянса - это совместная разработка технологий и электронных торговых систем, одновременное размещение ценных бумаг и совместное создание продуктов в сфере рыночной информации. Кроме того, планируется гармонизация правил торгов на двух биржах и уже намечено первое конкретное направление сотрудничества - разработка совместных биржевых индексных фондов.

Форма альянсов является довольно распространенной формой взаимодействия между биржами в глобальном и региональном масштабах. Помимо уже упомянутого североевропейского альянса Norex, в 1998 г. биржами по торговле производными финансовыми инструментами (ПФИ) CME, MATIF, SIMEX был создан GLOBEX Alliance для осуществления межконтинентальной торговли главными инструментами бирж в единой торговой системе. Альянс позволяет осуществлять непрерывную торговлю производными инструментами. В настоящее время альянс включает: CME, Euronext NV, подразделение по торговле ПФИ Сингапурской биржи (Singapore Exchange - Derivatives Trading), Испанскую биржу финансовых фьючерсов и опционов (MEFF), Монреальскую биржу (Bourse de Montreal)и BM&F.

Кроме того, несмотря на во многом уже сложившуюся систему национальных фондовых бирж, семь ведущих инвестиционных банков Европы и США выступили с инициативой создания новой панъевропейской фондовой биржи. В альянс вошли - швейцарские Credit Suisse и UBS, немецкий Deutsche Bank, а также американские Citigroup, Goldman Sachs, Merrill Lynch и Morgan Stanley. Причиной создания новой биржи стало недовольство инвестиционных банков высокими комиссиями европейских бирж, которые, по их мнению, на 80% выше, чем на американских торговых площадках. На новой бирже, кроме снижения комиссий, планируется также упростить торги крупными пакетами акций. Предполагается, что новая торговая площадка будет открыта в Лондоне в начале 2008 г., а в последующие годы эта биржа может стать серьезным конкурентом NYSE Euronext и Лондонской фондовой бирже. Западные аналитики отмечают, что появление мощного конкурента заставит европейские биржи значительно снизить стоимость своих услуг для клиентов. Инвестиционные банки, организаторы данного союза, участвуют примерно в половине биржевых торгов в Европе и угроза того, что они лишат ликвидности существующих игроков рынка и переведут многие компании на свою платформу, очень высока. Однако, возможность серьезной конкуренции с упомянутыми гигантами, на наш взгляд, весьма сомнительна, поскольку требует значительного первоначального вложения средств в условиях экономии на масштабе. Это вложение может не окупить планируемой выгоды за счет снижения комиссии.

Как мы видим, на практике довольно сложно провести различие между различными формами экспансии ведущих мировых фондовых бирж, и обычно они используют те формы, которые доступны для достижения поставленных целей, исходя из существующих финансовых ограничений. Начало недружественного поглощения биржей NASDAQ Лондонской фондовой биржи и последующее начавшееся слияние NYSE Group и Euronext открыли новую стадию взаимодействия фондовых бирж. Крупные межконтинентальные слияния и поглощения создают новую архитектуру мирового финансового рынка, и в этих условиях все большее количество фондовых бирж может стать целью для региональной или глобальной экспансии той или иной биржи.

Сергей Гриняев

csef.ru

Консолидация фондовых бирж как инструмент управления мировой финансовой системой

Рост объемов национальных и мировых финансовых рынков; происходящие технологические изменения и усилившаяся конкуренция среди инфраструктурных организаций на фондовом рынке (традиционных бирж и электронных торговых площадок), а также стирание национальных границ финансовых рынков, означающее усиление трансграничной конкуренции финансовой инфраструктуры, поставили новые серьезные вызовы перед национальными фондовыми биржами в условиях финансовой глобализации.

В новых условиях особое значение приобрела экономия на масштабе, поскольку требуются существенные вложения в технологии, дающие преимущества перед конкурентами, а также, при прочих равных условиях, эмитенты предпочитают более глубокие и ликвидные рынки, где они могут привлечь максимальный объем капитала при минимальной цене. Соответственно, стала развиваться тенденция к консолидации бирж, начавшаяся с национального уровня.

В Европе практически во всех странах господствует единая фондовая биржа или холдинг национальных фондовых бирж (Немецкая биржа в Германии, Итальянская биржа в Италии, холдинг Испанские биржи в Испании и т.д.). При этом, помимо горизонтального объединения фондовых бирж, подобные национальные холдинги, как правило включают и биржи, торгующие производными финансовыми инструментами, а также иные инфраструктурные организации (клиринговые и депозитарные компании и др.).

Эта тенденция распространилась и на другие регионы. Национальный холдинг возник в Канаде (группа Торонтской фондовой биржи). В Азиатско-Тихоокеанском регионе стали объединяться биржи на наиболее крупных фондовых рынках: в Гонконге (холдинг Гонконгской биржи и клиринговой компании - Hong Kong Exchange and Clearing Limited, включивший Фондовую биржу Гонконга, Гонконгскую фьючерсную биржу и Гонконгскую клиринговую компанию), Австралии (Австралийская фондовая биржа и Сиднейская фьючерсная биржа), Кореи (Корейская биржа, образованная в результате слияния Корейской фондовой биржи, Корейской фьючерсной биржи и Корейской ассоциации участников фондового рынка) и др. В ЮАР в 2001 г. произошло поглощение фондовой биржей Йоханнесбурга Южноафриканской фьючерсной биржи.

Лишь наиболее крупные и отчасти изолированные фондовые рынки США, Японии и Китая позволяют иметь несколько фондовых бирж, хотя фактически устанавливается дуополия (за исключением Японии, где преобладающий объем торгов приходится на Токийскую фондовую биржу, в США рынок делят Нью-Йоркская фондовая биржа и NASDAQ, а в Китае - Шанхайская и Шеньженьская фондовые биржи). Но и здесь усиление конкуренции, в том числе и с электронными торговыми площадками, приводит к существенным изменениям. Так, 7 марта 2006 г. завершилось слияние Нью-Йоркской фондовой биржи и электронной биржи Archipelago Holdings, Inc., в результате которого произошло акционирование Нью-Йоркской фондовой биржи и появилась новая компания - NYSE Group, Inc. NYSE Group, включающая Нью-Йоркскую фондовую биржу (NYSE) и NYSE Arca (бывшие биржа Archipelago и Тихоокеанская биржа). Это слияние тем более показательно, что отражает объединение ведущей традиционной биржи и электронной торговой площадки.

В конце 2006 г. закончилось соперничество между двумя чикагскими биржами, торгующими производными финансовыми инструментами. Чикагская товарная биржа (Chicago Mercatile Exchange - CME) объявила о покупке своего конкурента - другой чикагской биржи Chicago Board of Trade (CBOT). Это позволит CME стать крупнейшей в мире биржей, торгующей производными инструментами. Хотя обе чикагские биржи - срочные, их специализация различается. Обе биржи работают с фьючерсами/опционами на процентные ставки и фондовые индексы, но СМЕ работает еще и с фьючерсами/опционами на иностранные валюты и сырье, а СВОТ - с сельскохозяйственными и энергетическими фьючерсами/опционами. Если регулирующие органы США одобрят слияние, то сделка завершится в середине 2007 г. Объединенная компания будет называться CME Group.

Однако, в условиях глобализации консолидации на национальном уровне для активного участия в глобальной конкурентной борьбе становится недостаточно. Фондовые биржи вынуждены выходить на рынки других стран, чтобы расширить поле своей деятельности и диверсифицировать ее. Возможны различные варианты экспансии за пределы национального рынка: слияние или поглощение с зарубежной торговой площадкой, открытие собственной торговой площадки за рубежом, предоставление услуг зарубежным торговым площадкам, сотрудничество с другими фондовыми биржами (по отдельным проектам или более широкое).

Одним из первых ярких примеров формирования значительного регионального фондового рынка за счет слияния нескольких национальных фондовых бирж стало формирование европейской биржи Euronext, объединившей рынки Франции, Нидерландов, Бельгии и Португалии, а также включившей в свой холдинг Лондонскую биржу по торговле производными финансовыми инструментами LIFFE (сейчас - Euronext.liffe). Изначально альянс был создан в результате подписания соглашения между Парижской, Амстердамской и Брюссельской биржами. В результате образовалась панъевропейская биржа EURONEXT NV, в рамках которой произошло интегрирование торговой, клиринговой и расчетной систем фондовых, срочных и товарных рынков трех бирж. Euronext стала, таким образом, первой интернациональной биржей в мире, члены которой были полностью интегрированы, а рынки преобразованы в единую систему. Немаловажную роль в этом сыграла валютная интеграция в Европе - введение единой валюты евро. В 2002 г. было открыто португальское отделение биржи - Euronext Lisbon в результате присоединения к холдингу биржи BVLP.

Активное развитие получили процессы трансграничных слияний на фондовом рынке Северной Европы. Они начались с создания в 1998 г. фондовыми биржами Копенгагена и Стокгольма альянса Norex, к которому впоследствии присоединились и остальные скандинавские биржи, а позднее - биржи стран Балтии. Альянс ставит перед собой задачу достаточно тесной интеграции: в нем действуют единые правила членства и единые правила торгов. Впоследствии в результате процессов слияний в Северной Европе процесс консолидации был оформлен организационно путем создания холдинга OMX, который в настоящее время объединяет рынки Стокгольма, Хельсинки, Копенгагена, Рейкьявика, Таллинна, Риги и Вильнюса. Он контролирует около 80% рынка ценных бумаг стран Северной Европы и Балтии. На торговой площадке OMX - SAXESS - ведут свои торги и другие члены альянса Norex, не входящие в группу OMX, в частности Фондовая биржа Осло. Кроме того, у OMX есть своя ниша, в которой холдинг занимает одни из ведущих позиций на глобальном рынке - предоставление технологических решений биржам других стран. Он поставляет программное обеспечение более чем 60 биржам из 50 стран мира.

Так, например, OMX и Singapore Exchange Limited (SGX) подписали соглашение о разработке новой системы распространения данных азиатской биржи. Система будет способна передавать пакетные данные из множественных источников и позволит брокерам предоставлять своим клиентам более полную информацию. Это сотрудничество будет поддерживать усилия Сингапурской биржи по обновлению IT-инфраструктуры и средств торговли и клиринга с целью повышения общей эффективности и улучшения качества услуг, предоставляемых участникам рынка сингапурского рынка капиталов.

2 августа 2006 г. OMX и Итальянская биржа подписали соглашение о сотрудничестве сроком на 5 лет, целью которого является предоставление ИТ-решений для итальянского рынка производных финансовых инструментов IDEM. OMX обеспечит этот рынок центральной системной инфраструктурой, системами надзора и сетевыми услугами.

Экспансию на соседний рынок Центральной и Восточной Европы путем создания новой торговой площадки начали Немецкая биржа и Венская фондовая биржа, которые в 2000 г. совместно создали в Вене «биржу для новой Европы» (New Europe Exchange - NewEx).

Тем не менее, одной лишь региональной экспансией в условиях глобализации деятельность фондовых бирж ограничиться не могла. Возникла потребность в формировании инфраструктуры, объединяющей ведущие фондовые рынки и, в свою очередь, выступающей катализатором глобализационных процессов. До последнего времени крупных шагов в этом направлении не наблюдалось, межконтинентальные проникновения бирж носили единичный характер и вновь создаваемые площадки не могли составить серьезную конкуренцию национальным и региональным биржам. Однако, в 2006 г. ситуация кардинально поменялась.

Процесс глобального расширения через поглощение начала американская фондовая биржа NASDAQ, которая стремится приобрести Лондонскую фондовую биржу. В результате проведения ряда трансакций в 2006 г. ей уже удалось получить пакет акций британской биржи в размере 28,75%. Кроме того, в последнее время были распространены новые заявления о том, что NASDAQ стремится приобрести североевропейский холдинг OMX. Еще до этого NASDAQ пошла по пути создания собственных торговых площадок на других континентах, создав путем приобретения контрольного пакета европейской биржи EASDAQ биржу NASDAQ Europe, в Германии - NASDAQ Deutschland, а в Японии создала биржу NASDAQ Japan. Однако все эти проекты были закрыты в 2002-2003 гг.

Покупка Лондонской фондовой биржи NASDAQ изменила бы всю конфигурацию среди ведущих фондовых бирж и стала бы важным прецедентом крупных трансграничных поглощений. Поэтому на нее отреагировал основной конкурент NASDAQ - NYSE Group, которая договорилась о слиянии с панъевропейской биржей Euronext. В результате была создана новая компания NYSE Euronext, акции которой уже проходят листинг на биржевых площадках. По оценкам на конец марта 2007 г., капитализация новой компании составляет около 22,3 млрд. евро. Объединение американской и европейской бирж также открывает новые возможности для преодоления ограничений, создаваемых национальным законодательством (например, законом Сарбанеса-Оксли в США, принятым в 2002 г.). Кроме того, NYSE Euronext нацелена на дальнейшую глоабльную экспансию в форме привлечения компаний с ведущих развивающихся рынков - Китая, Индии, России.

NYSE Group также рассматривает возможность частичного поглощения National Stock Exchange of India Limited (NSE), базирующейся в Бомбее. Акции NSE будут приобретены за 115 млн. долл. NYSE Group планирует приобрести пятипроцентный пакет - максимальный объем, разрешенный индийскими законами для продажи иностранным инвесторам.

Следует все же отметить, что достаточно крупные межконтинентальные слияния и поглощения происходили и до усиления активности NASDAQ и NYSE Group на этом направлении. Так, в 2001 г. американская Интернет-система по торговле товарными продуктами Intercontinental Exchange (ICE) приобрела Международную нефтяную биржу (IPE), располагающуюся в Лондоне, в настоящее время - ICE Futures, которая является крупнейшей в Европе площадкой для совершения сделок по фьючерсным контрактам в сфере торговли энергоносителями.

В Северной Америке межконтинетальные альянсы представлены слиянием Мексиканской срочной биржи (Mexican Derivatives Exchange - MexDer) и испанской биржи по торговле деривативами MEFF, на основании подписанного соглашение о совместной деятельности между этими биржами. Целью соглашения является объединение усилий двух бирж по развитию рынка опционов в Мексике. В соответствии с условиями соглашения MEFF, в частности, предоставила MexDer свою торговую систему и вошла в число акционеров MexDer с долей 7,5%.

Немецкая биржа (Deutsche Boerse) изначально пошла по иному пути экспансии - создание электронной торговой платформы, объединяющей различные биржи. Сейчас на этой платформе (Xetra) торгует 18 европейских бирж. Холдинг Немецкой биржи включает, помимо торговой платформы, клиринговую и информационную компании, биржу по торговле производными финансовыми инструментами Eurex, созданную совместно с Швейцарской фондовой биржей и базирующуюся в Цюрихе.

Немецкая биржа оказалась менее удачливой в части слияний и поглощений - так, Euronext отвергла ее предложение в пользу NYSE Group. Тем самым не состоялось объединение крупнейших фондовых площадок континентальной Европы, которое могло бы стать одним из знаковых событий в европейской финансовой интеграции. Финансовая глобализация продемонстрировала свое превосходство над региональной финансовой интеграцией и, вполне вероятно, что приобретения американских бирж в Европе на этом не ограничатся.

Помимо слияний и поглощений NYSE Group использует и другие формы расширения своей деятельности за пределы американского рынка. Так, в конце января она заключила стратегический альянс с Токийской фондовой биржей. Основные направления, по которым будет вестись сотрудничество в рамках альянса - это совместная разработка технологий и электронных торговых систем, одновременное размещение ценных бумаг и совместное создание продуктов в сфере рыночной информации. Кроме того, планируется гармонизация правил торгов на двух биржах и уже намечено первое конкретное направление сотрудничества - разработка совместных биржевых индексных фондов.

Форма альянсов является довольно распространенной формой взаимодействия между биржами в глобальном и региональном масштабах. Помимо уже упомянутого североевропейского альянса Norex, в 1998 г. биржами по торговле производными финансовыми инструментами (ПФИ) CME, MATIF, SIMEX был создан GLOBEX Alliance для осуществления межконтинентальной торговли главными инструментами бирж в единой торговой системе. Альянс позволяет осуществлять непрерывную торговлю производными инструментами. В настоящее время альянс включает: CME, Euronext NV, подразделение по торговле ПФИ Сингапурской биржи (Singapore Exchange - Derivatives Trading), Испанскую биржу финансовых фьючерсов и опционов (MEFF), Монреальскую биржу (Bourse de Montreal)и BM&F.

Кроме того, несмотря на во многом уже сложившуюся систему национальных фондовых бирж, семь ведущих инвестиционных банков Европы и США выступили с инициативой создания новой панъевропейской фондовой биржи. В альянс вошли - швейцарские Credit Suisse и UBS, немецкий Deutsche Bank, а также американские Citigroup, Goldman Sachs, Merrill Lynch и Morgan Stanley. Причиной создания новой биржи стало недовольство инвестиционных банков высокими комиссиями европейских бирж, которые, по их мнению, на 80% выше, чем на американских торговых площадках. На новой бирже, кроме снижения комиссий, планируется также упростить торги крупными пакетами акций. Предполагается, что новая торговая площадка будет открыта в Лондоне в начале 2008 г., а в последующие годы эта биржа может стать серьезным конкурентом NYSE Euronext и Лондонской фондовой бирже. Западные аналитики отмечают, что появление мощного конкурента заставит европейские биржи значительно снизить стоимость своих услуг для клиентов. Инвестиционные банки, организаторы данного союза, участвуют примерно в половине биржевых торгов в Европе и угроза того, что они лишат ликвидности существующих игроков рынка и переведут многие компании на свою платформу, очень высока. Однако, возможность серьезной конкуренции с упомянутыми гигантами, на наш взгляд, весьма сомнительна, поскольку требует значительного первоначального вложения средств в условиях экономии на масштабе. Это вложение может не окупить планируемой выгоды за счет снижения комиссии.

Как мы видим, на практике довольно сложно провести различие между различными формами экспансии ведущих мировых фондовых бирж, и обычно они используют те формы, которые доступны для достижения поставленных целей, исходя из существующих финансовых ограничений. Начало недружественного поглощения биржей NASDAQ Лондонской фондовой биржи и последующее начавшееся слияние NYSE Group и Euronext открыли новую стадию взаимодействия фондовых бирж. Крупные межконтинентальные слияния и поглощения создают новую архитектуру мирового финансового рынка, и в этих условиях все большее количество фондовых бирж может стать целью для региональной или глобальной экспансии той или иной биржи.

Сергей Гриняев

csef.ru

Что такое ценовая консолидация на Форекс и причины возникновения данного явления

Работа на рынке Форекс требует от трейдера знания, и что особенно важно – понимания, огромного количества терминов. И именно поэтому новичкам бывает особенно тяжело разобраться в тонкостях трейдинга – они просто не понимают часть терминологии.

Одним из достаточно распространенных явлений и непонятных терминов, которые пугают начинающего трейдера, является консолидация. Попробуем разобраться, что же она представляет.

Определение и причины появления

Если говорить простыми словами, то консолидация на Форекс – это ограниченная область, в рамках которой происходит лишь незначительное колебание цены. В некоторых случаях консолидацией называют боковое движение тренда, при котором происходит лишь незначительное изменение цены, меняющееся в рамках достаточно узкого коридора.

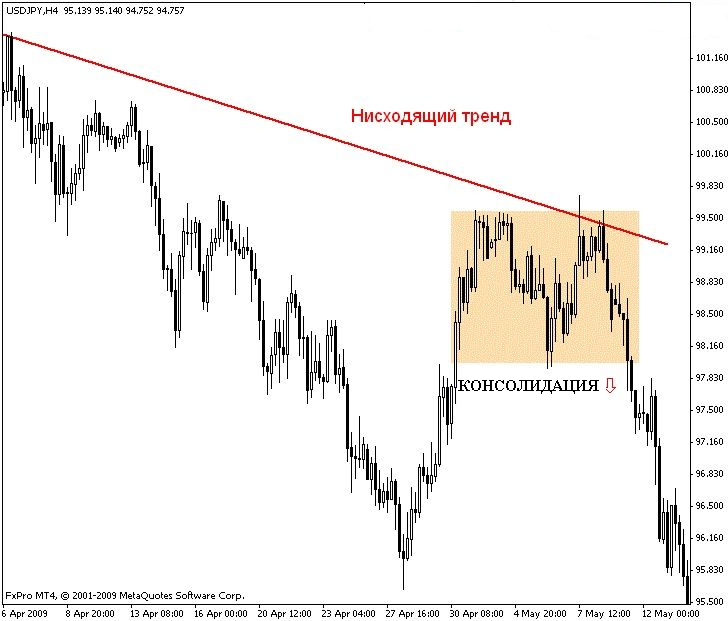

Вот как выглядит консолидация на графике.

Причина появления консолидации кроется в своеобразном равновесии между количеством сделок на продажу и на покупку.

Как правило, подобная ситуация возникает на рынке перед выходом важных новостей. Количество сделок снижается, трейдеры предпочитают не рисковать, опасаясь резкого изменения направления тренда или скачка цен.

Кратковременная консолидация может наблюдаться как на восходящем, так и на нисходящем тренде. Так бывает, если трейдеры не довольны ценой, считая ее завышенной или заниженной. В подобной ситуации трейдеры стараются фиксировать прибыль по ордерам, выставляя тейк-профит и стоп-лосс.

Примеры консолидации при восходящем и нисходящем тренде.

.png)

Использование консолидации

Консолидации интересна многим трейдерам по простой причине: в большинстве случаев после нее на рынке происходит значительный прорыв, который может принести немалую прибыль. Но для того, чтобы получить ее, изначально следует отыскать рынок с консолидацией.

Некоторые трейдеры предпочитают контролировать несколько рынков сразу. Это обусловлено тем, что у более стабильных валют движение цены в рамках узкого канала может наблюдаться в течение нескольких дней, недель и даже месяцев.

Но при этом важно учесть: чем продолжительнее консолидация, тем более нестабильным становится рынок.

Считается, что наиболее подходящей для дальнейшей торговли является ценовая консолидация, при которой ширина канала составляет минимум 20 пунктов. Если вы нашли ее, то следующим шагом должно стать определение границ канала. Это крайне важный шаг, который ни в коем случае нельзя попускать. Дело в том, что границы канала являются своеобразным ориентиром при открытии ордеров.

Как использовать консолидацию в трейдинге?

Необходимо открыть два ордера. При этом один будет на покупку, и открывается он на один пункт выше верхней границы канала. Соответственно, ордера на продажу открываются на один пункт ниже нижней границы канала.

За консолидацией необходимо внимательно наблюдать – рынок выходит из нее остаточно резко и стремительно, поэтому открываемые ордера непременно должны быть дополнены стоп-лоссами. В противном случае, если тренд пойдет не в ту сторону, в которую вы предполагаете, потери могут быть существенными.

Вывод

Консолидация – неотъемлемая часть рынка. Невозможно представить себе валюту, при которой подобное явление не возникало бы.

Преимуществом применения консолидации в трейдинге является то, что нет значительного количества правил и условностей. Другими словами, установить два ордера и стопы по ним, и получить неплохую прибыль сможет даже начинающий трейдер.

- 1057889

fxbook.su

Консолидация Форекс

Консолидация – это боковой тренд или узко диапазонная коррекция. Такое положение на рынке свидетельствует о наступлении определенного равновесия, который вызван балансом спроса и предложения или отсутствием большего количества игроков на рынке. Данная ситуация свидетельствует о стабилизации курса на бирже после его повышения или снижения. Обычно это происходит после важных политических заявлений или выхода определенных экономических новостей, что вызывает активное движение валюты, заканчивающееся консолидацией цены на уровне, который устраивает и покупателей и продавцов.

пример консолидации на форекс

Определить довольно просто, для этого не требуются специальные индикаторы, это можно легко сделать путем визуальной оценки графика цен. Если цена довольно долго движется в одном направлении в сторону уменьшения или увеличения – это и является трендом. Нужно помнить, что в данной ситуации торговать нужно только по тренду – во время восходящей консолидации только покупать, а во время нисходящей – продавать.

Различают 3 вида консолидации рынка Форекс:

- Восходящая. Появляется во время восходящего тренда, когда большее количество участников рынка понимает, что стоимость определенного финансового инструмента является заниженной и начинает фиксировать прибыль по открытым ранее ордерам на продажу;

- Нисходящая. Возникает во время нисходящего тренда, в момент, когда большинство рыночных участников осознает, что цена отдельного финансового инструмента завышена и начинает фиксировать прибыль по открытым ранее ордерам на продажу;

- Боковая. Появляется в тот момент, когда спрос и предложение на определенный финансовый инструмент являются примерно одинаковыми.

Каждая из моделей консолидации и соответствующие им торговые стратегии могут применять как начинающие, так и опытные трейдеры. Для достижения успеха на Форекс нужно уметь применять для своих целей мощный направленный импульс, который появляется при выходе из консолидированной зоны.

Это интересно:

fx96.ru