Биржа Bitmex: как пополнить счет и заняться маржинальной торговлей. Криптовалютные биржи с маржинальной торговлей

Маржинальная торговля криптовалютой на бирже. Практический инструктаж по трейдингу биткоинами

Новостной фон вокруг криптовалюты достаточно хороший, а значит, что спрос на цифровую валюту остается высоким. Многие аналитики прогнозируют криптовалютам неминуемый успех.

На сегодня, многие компании уже начали применять данную технологию. Криптовалюту легализируют и признают платежным средством целые государства. При помощи биткоина можно купить как элитную виллу, так и сувенир в маленьком магазине.

Самое главное это то, что заработать на торговле криптовалютой может каждый.

Способов заработка на криптовалютах предостаточно, например:

- маржинальная торговля,

- купить на долгосрок,

- принять участие в ICO

- или просто торговать на бирже.

Участие в ICO и покупка на долгосрок – это вложения в будущие, поскольку рынок перестал расти столь стремительно, а значит заработать быстро не получится, а цена купленных токенов может не вырасти вовсе. Для получения прибыли необходимо торговать на бирже. Сравним классический трейдинг и маржинальную торговлю.

Что эффективно работает при торговле криптовалютой?

Трейдер получает прибыль при изменении курса. Главная задача – купить дешевле и продать дороже. Время, когда можно было покупать бездумно прошло. На данный момент трейдер должен комплексно анализировать ситуацию на рынке и находить лучшие точки входа и выхода.

При торговле криптовалютами хорошие результаты показывает фундаментальный анализ. Это связано с тем, что рынок цифровой валюты на данный момент максимально зависим от новостного фона. Волатильность высокая.

Хорошие новости, могут моментально поднять цену биткоина или любой другой монеты. Трейдер должен отслеживать такую информацию. Рекомендуется применять экономический календарь.

Технический анализ также эффективен. Разнообразные индикаторы помогают трейдерам определять точки входа в рынок.

Торговля криптовалютой приносит существенную прибыль многим трейдерам. Для успешной торговли необходимо овладеть базовыми навыками, регулярно отслеживать свежую информацию, анализировать рынок.

Также, всегда следует помнить, что торговля на бирже – это высокорисковый вид заработка. Это, пожалуй, самый большой недостаток торговли на биржах.

Доход в большей степени привязан к навыкам и опыту трейдера, а не от размера его депозита. Однако тем трейдерам, которые имеют незначительные суммы на депозите, будет очень сложно рассчитывать на высокую прибыль. И тут, целесообразно использовать кредитное плечо (маржинальная торговля) для торговли.

Маржинальная торговля криптовалютой. Какие здесь преимущества?

При использовании кредитного плеча, наш трейдер берет в долг у некого брокера дополнительные ресурсы под определенный процент. Биржа их выдает под залог имеющихся на балансе средств трейдера. Полученные деньги, используются для торговли на рынке. От классического трейдинга, такой способ отличается тем, что трейдер помимо собственных денег использует и кредитные средства.

Какие преимущества дает использование кредитного плеча?

- Для начала торговли достаточно минимальной суммы на балансе.

- Даже небольшая сумма на депозите позволяет торговать большими объемами, а значит, что доход трейдера будет большим.

О самом важном в маржинальной торговле

Как происходит маржинальная торговля на криптовалютах?

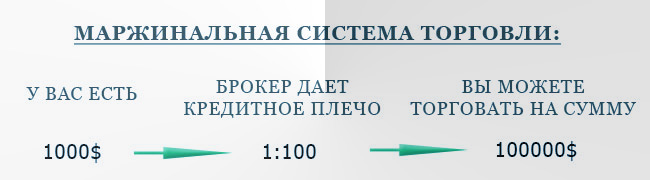

Как уже было сказано ранее, трейдер берет в долг кредитные средства под проценты. Процент кредитования зависит от биржи (обычно около 0.1% в сутки). Сумму, которую может занять трейдер — определяет биржа, она выражается в виде коэффициента кредитного плеча.

Пример расчета: кредитное плечо с коэффициентом 1:1 говорит нам о заеме у биржи суммы, которая равняется сумме на его счете. Для коэффициента 1:2 сумма в два раза превысит ту, что на счете, а при 1:3 в три раза и тд.

Пример маржинальной торговли криптовалютами на бирже

Заработок на повышении курса. Предположим, что вы зарегистрированы на одной из бирж, которая предоставляет возможность торговли с кредитным плечом. На вашем счету – 400 долларов. В планах у Вас приобрести монеты ETH, цена одной монеты – 400 долларов. Кредитное плечо будет использоваться 1:3.

В итоге мы получаем 3 монеты эфириума. После покупки, курс монеты может вырасти, упасть ну или остаться без изменений.

Рассмотрим все ситуации:

Рост курса. Представим ситуацию, что через пять дней цена одной монеты эфириума возросла до 500 долларов, и Вы успешно продали все монеты за 1500 долларов.

Какая прибыль от такой торговли на бирже? Чистая прибыль с учетом процента за кредитование в таком случае составит 296 долларов. Без использования кредитного плеча прибыль составила бы всего 100 долларов.

Падение курса. К сожалению, курс может пойти вниз и трейдер понесет убытки из-за принудительного закрытия сделки биржей (Margin Call).

В случае если цена одной монеты опустится ниже 266 долларов (плюс проценты за кредитование), тогда трейдер потеряет весь свой капитал. Чтобы обезопасить себя от полной потери всех денежных средств, необходимо обязательно устанавливать Stop Loss.

При достижении определенной отметки актив автоматически будет продан. Вы понесете некоторые убытки, однако это существенно меньше, чем потерять все деньги.

Цена без изменений. Иногда курс биткоина или любой другой криптовалюты находится в узком ценовом диапазоне.

Цена может оставаться неизменной месяцами. За каждый день использования кредитных средств начисляются проценты. В данном случае не стоит переживать, поскольку комиссия за один месяц составляет 24 доллара. Если Вы убеждены в росте цены, тогда стоит подождать и перетерпеть локальные убытки.

Заработок на понижении курса

Получать прибыль можно не только на повышении курса, но и на понижении.

Маржинальная торговля, в данном случае будет отличаться. Когда же вы убержены, что цена на определенную монету пойдет вниз – открываем шорт. Полученный актив продаем. Когда цена актива достигает своего минимума, следует его вновь купить. Полученная разница в цене и есть прибыль. Открыть шорт можно и без использования кредитного плеча, однако для увеличения прибыли рекомендуется все же его применять.

Приведем пример расчета: На вашем счету – 150 долларов. Кредитное плечо – 1:10. Цена одной монеты LTC – 150 долларов. Полученные 10 монет лайткоина меняем на 1500 долларов.

Падение курса. Предположим, что цена лайткоина снизилась до 100 долларов за одну монету. Для возврата 9 монет бирже необходимо потратить 900 долларов. Прибыль без вычета комиссии за кредитование составит 450 долларов.Повышение курса. При повышении цены монеты лайткоина до 166 долларов, Вы сольете средства на счету. Важно установить Stop Loss. Как можно заметить, чем больше коэффициент кредитного плеча, тем выше риски.

Итог: плюсы маржинальной торговли

Итак, маржинальная крипто торговля, позволяет трейдеру существенно увеличить свою прибыль без дополнительных вливаний средств. Однако, сравнивая данный метод с обычным трейдингом, он несет в себе большие риски. Всегда стоит выставлять Stop Loss для минимизации убытков.

О маржинальной торговле криптовалютой

infofx.ru

Маржинальная торговля криптовалютой: преимущества и риски

Инвестор Джозеф Ким потерял в результате маржинальной торговли на криптовалютной бирже свыше 600 тысяч долларов за два месяца. Причем взял он эти средства у компании Consolidated Trading LLC, сотрудником которой являлся до инцидента. Теперь азартному трейдеру грозит до 20 лет лишения свободы. Давайте разберемся, что представляет собой маржинальная торговля и какие риски несут подобные операций для новичков рынка.

Что такое маржинальная торговля

Это одна из наиболее прибыльных, но в то же время самых рискованных стратегий, суть которой заключается в проведении спекулятивных торговых операций с использованием денег, предоставленных в кредит. Другими словами, криптотрейдер берет у брокера займ под залог оговоренной суммы и возвращает его с процентами. Благодаря маржинальной торговле инвесторы располагают капиталом, превосходящим их собственные средства. Чтобы совершить сделку пользователь должен пополнить маржинальный счет на торговой площадке. Этот депозит гарантирует кредитору возврат средств в случае неудачи трейдера.

Деньги, заимствованные с целью увеличения инвестиционного дохода, называются кредитным плечом. Это соотношение депозита с лотом, с которым работает пользователь на бирже. Размер этого инструмента отличается на площадках и устанавливается организаторами ресурса. Плечо 1:1 означает, что инвестор может занять сумму, равную его счету. Если на вашем балансе есть 1 биткоин, вам доступен второй для торговли. Таким образом можно существенно увеличить прибыль.

Функцию маржинальной торговли поддерживают многие криптовалютные биржи, в том числе крупнейшая платформа Bitfinex. Особо стоит отметить ресурс Bitmex, который предлагает плечо в размере от x5 до x100 в зависимости от выбранного инструмента. При таких условиях можно моментально заработать целое состояние, но и риск разориться в считаные минуты гораздо выше. Намного скромнее предложение CEX. IO, где максимальная сумма кредита равна трехкратному объему депозита. Маржинальная торговля с небольшим плечом (1:3) также доступна на популярной площадке GDAX.

Существует два варианта торговых операций с использованием займов: длинная позиция, когда трейдер делает ставку на то, что актив вырастет в цене, и короткая — игра на понижение курса.

Насколько опасна маржинальная торговля для начинающего инвестора

Несмотря на то, что это очень прибыльный инструмент, который дает трейдерам с ограниченным капиталом возможность заработать намного больше и быстрее, маржинальный трейдинг связан со значительными рисками. Если стоимость монеты упадет до критической отметки при ставке на повышение, брокер может принудительно закрыть сделку (маржин-колл), в результате чего пользователь потеряет весь свой депозит. При утрате заемных средств площадка имеет право вычесть убыток из маржинального счета.

Операции на бирже с помощью кредитного плеча похожи на азартные игры. Известно немало случаев, когда трейдеры получали таким способом огромную прибыль, но жажда наживы не позволяла им остановиться, что в конечном итоге приводило к колоссальным потерям. Некоторые инвесторы при столкновении с первыми серьезными убытками повышают ставки с целью отыграть позиции, вместо того, чтобы принять неудачу и сделать выводы. Конечно же, такой энтузиазм влечет за собой еще большие потери.

Именно такая ситуация произошла с Джозефом Ким, который проиграл свыше 600 тысяч долларов на маржинальной торговле во времена, когда крипторынок находился в стадии бурного роста. Трейдер начинал с малых сумм, однако чем больше он терял, тем выше поднималась планка следующей маржинальной сделки. Но парень не растерялся и решил покрыть свои издержки за счет компании, в которой работал. Уже бывший сотрудник Consolidated Trading вывел с корпоративных кошельков криптовалюту на сумму более чем в $2 миллиона.

За 2 месяца Ким перевел со счета фирмы 284 биткоина, но вернул обратно только 102. По его словам, он до последнего старался исправить свои ошибки. Азартный трейдер проводил сделки с активами компании на сотни тысяч долларов, рассчитывая получить прибыль и покрыть заимствованные средства: “Почему я не остановился, когда у меня было достаточно денег, чтобы рассчитаться с долгами. Чувство вины будет преследовать меня всю жизнь”.

Как снизить риски при маржинальном трейдинге

И таких примеров можно привести очень много. В декабре 2017 года своим опытом анонимно поделился еще один горе-трейдер. Сначала все шло гладко — парень смог увеличить капитал почти в 70 раз! Вам любопытно, как у него это получилось? Он просто угадал, что биткоин вырастет в цене. Но из-за отсутствия грамотно спланированной стратегии, когда курс BTC сильно колебался, бедняга потерял все свои сбережения буквально за месяц.

Наученный горьким опытом инвестор хочет, чтобы его пример стал уроком для тех, кто торгует крупными суммами наугад или с помощью рискованных стратегий. Прежде чем обратиться к маржинальной торговле, оцените все риски волатильного рынка. Не рассчитывайте, что сможете угадать направление курса актива по одним лишь графикам. Чтобы понять, от чего зависит стоимость криптовалюты, необходимо учесть целый ряд факторов, особенно если вы планируете совершать короткие сделки или заниматься маржинальной торговлей.

Учитесь на чужих ошибках, анализируйте потенциальные угрозы и принимайте обдуманные решения! А чтобы лучше понимать, как устроен рынок криптовалют, воспользуйтесь опытом профессиональных инвесторов. Пройдите бесплатное обучение от клуба Golden Island и узнайте, как построить прибыльный бизнес на инвестициях в цифровые активы, куда вложить средства для заработка с минимальными рисками и как отличить перспективный проект от хайпа и мошенничества.

golden-island.net

Маржинальная торговля на криптобирже Cex.io: инструкция

Содержание

Криптовалютная биржа Cex.io в данный момент является одной из немногих, на которых доступна маржинальная торговля. В качестве актива для торговли с кредитным плечом трейдеры могут выбрать следующие валютные пары

Криптовалютная биржа Cex.io в данный момент является одной из немногих, на которых доступна маржинальная торговля. В качестве актива для торговли с кредитным плечом трейдеры могут выбрать следующие валютные пары

- BTC/USD;

- BTC/EUR;

- ETH/BTC.

На другие инструменты сервис маржинальной торговли пока не распространяется, однако администрация биржи обещает в скором времени расширить ассортимент.

Особенности маржинальной торговли на Cex.io

Кредитное плечо предоставляется 1:2 или 1:3, что гораздо ниже аналогичного рычага на Форекс (где он достигает 1:1000), однако тоже позволяет получать дополнительную прибыль от торговли.

Такой малый размер плеча объясняется тем, что кредиторами на криптовалютных биржах являются другие трейдеры, имеющие некоторые свободные средства. Для обеспечения рычага даже 1:100 просто не наберется достаточного количества кредитных предложений. Однако за сумму, всего в три раза превышающую залоговый депозит, не придется платить гигантские проценты – средняя ставка составляет 2%.

Открытие длинной позиции с кредитным плечом

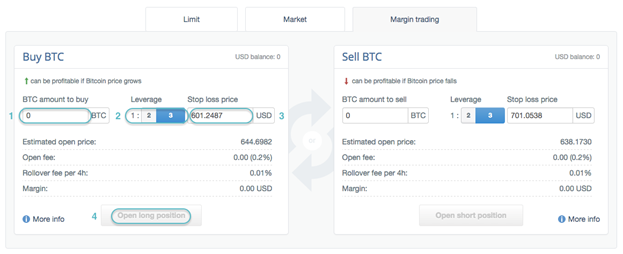

Для того чтобы открыть позицию на покупку, используя заемные средства, нужно перейти по вкладке Margin Trading и настроить ордер следующим образом:

- Выбирается объем сделки.

- Нужно выбрать один из двух вариантов кредитного плеча. Чем больше плечо, тем больше потенциальная прибыль, но выше и риски.

- Стоп-лосс – важный параметр, позволяющий ограничить потери в конкретной сделке, а значить, и риск для депозита. Он настраивается автоматически, однако параметр можно изменить, вплоть до разрешения войти в просадку на размер депозита.

- Нажав Open Long Position, трейдер открывает сделку на покупку по заданным параметрам.

В случае, если во время настройки ордера цена изменилась, сделка не откроется, и трейдеру будет предложено войти в рынок уже по другой цене.

За открытыми позициями можно наблюдать в соответствующей таблице. Там будут отображаться все изменения цены и, соответственно, прибыльность и убыток сделки. Когда прибыль от сделки достигнет ожидаемого значения, либо измениться стратегия трейдера, позицию можно закрыть, нажав кнопку «Close».

Открытие длинной позиции с кредитным плечом

Помимо обеспечения большего объема сделок, маржинальная торговля на Cex.io позволяет открывать сделки на продажу даже того актива, которым трейдер физически не обладает. При открытии сделки происходит займ этого актива по тому же принципу, что и при получении заемных средства на покупку. Сам по себе алгоритм открытия «шорта» аналогичен открытию длинной позиции, только вместо ордера Buy нужно выбрать Sell.

По количеству активов для маржинальной торговли Cex.io несколько уступает другим крупным биржам, вроде Poloniex, однако самые ликвидные пары для трейдинга с плечом доступны. Кроме того, ограниченный выбор активов концентрирует интерес трейдеров именно на этих инструментах, что повышает ликвидность.

Источник: bitexpert.io

ecrypto.ru

Особенности маржинальной торговли криптовалютой

Для начала определимся с употребляемыми терминами.

Маржа (англ. Margin — разница, преимущество) — общий термин, применяемый в финансовой сфере для обозначения разницы между однородными показателями (ценами, курсами, процентными ставками и т.д.).

Маржа на фондовой бирже — это залог (в виде депозита на торговом счете), который вносит трейдер для получения кредита с целью проведения спекулятивных торговых операций с ценными бумагами.

Маржинальная торговля криптовалютой (англ. Margin trading Cryptocurrency) — это проведение спекулятивных операций на криптовалютной бирже с использованием криптоактива или фиатных средств, которые предоставлены трейдеру в кредит под залог.

История возникновения

Раньше, минимальный размер ордера на покупку или продажу на Forex-бирже должен быть не менее одного лота (стандартный лот составляет 100 000 единиц базовой валюты. Например, при торговле валютной парой EUR/USD, 1 лот = 100 000.00 USD). Такой огромный минимальный порог делал невозможным участие в торгах обычных трейдеров, с капиталом, скажем 1 000.00 USD.

Однако с появлением маржинальной торговли, биржевой брокер (посредник между трейдером и рынком Forex) предоставлял трейдеру кредит размером 1:100. Это значит, что при внесении трейдером депозита 1 000.00 USD брокер выделял ему кредит 100 000.00 USD. Соотношение кредитных средств и собственных — называется «кредитным плечом», а маржинальная торговля зачастую называется торговля с кредитным плечом.

Ещё одно название кредитного плеча — это Леверидж ( англ. Leverage — рычаг). То есть отношение заёмного и собственного капитала.

Благодаря такому кредиту у трейдера появлялась возможность учавствовать в торгах с заявкой объёмом 1 лот (100 000.00 USD). Но для того, чтобы в торгах мог участвовать даже трейдер с начальным капиталом 100.00 USD биржевой брокер предоставлял возможность делать ставки размером 0,1 лот (мини лот 0,1=10 000.00 USD).

Условия предоставления кредита

Условия на которых брокер предоставлял кредит согласовывалось в виде договора оферты, который размещался на сайте торговой площадки. Принятие условий оферты даёт право трейдеру получить кредитное плечо. Суть этих условий сводится к тому, что трейдеру на время открытия позиции на покупку или продажу выделяется целевой кредит для торговли выбранным инструментом. Кредит в полной сумме подлежит возврату брокеру сразу после закрытия позиции.

Дело в том, что в принципе, маржинальная торговля представляет собой открытие сделки на покупку или продажу, с последующим обязательством трейдера закрыть сделку соответствующей обратной операцией на ту же сумму. Результат от операции «купил-продал» отображается на торговом счете трейдера.

Если в результате торгов трейдер получал доход, то он прибавлялся к депозиту на торговом счете, а если трейдер получал убытки, то эта сумма вычиталась из суммы депозита.

Торговая платформа в автоматическом режиме постоянно следит за ходом торгов и не допускает случая, при котором убытки трейдера превысили бы размер предоставленного депозита (залога).

Информация о размере залога, с учетом результатов торгов по всем открытым позициям, в режиме реального времени, выводится на экран пользователя.

Как только величина убытка от открытой позиции трейдера приближается к заранее оговоренному проценту от суммы депозита (обычно 70%-80%), то трейдер получает предупреждение пополнить сумму депозита. Такое предупреждение раньше называлось «Margin call». Так как в прошлом веке торговля велась в телефонном режиме, то представитель брокера звонил трейдеру с предупреждением пополнить сумму депозита.

Если трейдер не успевал пополнить счет, то его позиция принудительно закрывалась брокером. Такое закрытие позиции трейдера называется «Stop out».

После закрытия позиции от суммы депозита отнимался полученный убыток и списывалась комиссия за открытие позиции, минус комиссионные за пользование кредитными средствами.

В настоящее время, услуги, предоставляемые современными форекс-брокерами, как правило, клиенто-ориентированы и не включают комиссию за пользование кредитными средствами. Это связано с тем, что предоставление кредитного плеча не несет в себе риск потери брокером суммы выдаваемого кредита. По сути кредит выдаётся трейдеру только для целевого использования при совершении спекулятивных сделок на бирже и физически не может быть потрачен трейдером ни на какие другие цели.

Основные особенности маржинальной торговли криптоактивами

Учитывая высокую волатильность криптовалюты, торговля на крипто-биржах несет в себе высокие риски потерь. А применение маржинальной торговли способно полностью разорить трейдера… Либо сказочно обогатить. Причём это может произойти за считанные минуты.

— Прежде всего главной особенностью крипто рынка, является размер кредитного плеча. На фондовом рынке стоимость ценных бумаг позволяет участвовать в торгах даже мелким трейдерам, с депозитом 100.00 USD. Но эффект от такой торговли будет «микроскопический». Поэтому для увеличения эффекта применяется рычаг 1:25. Для оптимизации рисков, многие регуляторы ограничивают размер плеча нормативными актами, примерно, та таком уровне. Как правило, данный размер левериджа позволяет ощутить результаты торговли и правильно соотнести риски.

На рынке Forex волатильность фиатных валют очень низкая и торговля без кредитного плеча не имеет смысла. Поэтому форекс-брокеры предлагают кредитное плечо 1:100 и даже 1:1000.

Волатильность криптовалютного рынка настолько высока, что позволяет заработать приличный доход даже без кредитного плеча. Поэтому небольшое, по-сравнению, с рынком Forex, плечо в соотношении 1:3 уже достаточно, чтобы сделать риск потери всего депозита слишком высоким. Однако среди крипто-бирж существуют такие, которые могут предложить кредитное плечо 1:100.

— Если на Forex или фондовой бирже кредит выдаёт биржевой брокер, то при торговле криптовалютой существуют биржи, которые самостоятельно не кредитуют (например, Bitfinex). Для того, чтобы трейдер получил кредитное плечо, необходимо наличие инвесторов, которые бы предоставили свои средства в качестве кредита. Разумеется, что они предоставляют свои активы на платной основе. Причём процент за пользования кредитными средствами у каждого инвестора свой. И это является ещё одной особенностью маржинальной торговли криптовалютой.

Алгоритм торговли при таком виде кредитования выглядит, примерно следующим образом. Трейдер, желающий получить кредитное плечо выставляет ордер с указанной суммой и условиями кредитования. Такая заявка сначала попадает в Книгу ордеров на обеспечение, где происходит автоматический поиск заёмных средств для обеспечения сделки, удовлетворяющий заданному условию кредитования. Если заёмные средства найдены, то позиция перемещается в Книгу торговых ордеров (другими словами «Стакан сделок»), где находятся все остальные ордера.

Такой вид кредитования позволяет инвесторам получать довольно высокий пассивный доход от собственных средств, даже не участвуя в торговле, а только предоставляя кредит другим трейдерам для маржинальной торговли. Недостатком подобного кредитования является слишком маленькое кредитное плечо. В среднем, оно составляет 1:2 или 1:2,5. С другой стороны, при малом кредитном плече, риск утраты депозита не так велик. Кроме этого пользователю открывается возможность выбора — или быть активным трейдером или стать кредитором.

— Другие крупные крипто-биржи, такие как Kraken, предоставляют пользователям собственные кредитные средства. Это говорит о солидной собственной капитализации биржи. Причём размер левериджа может достигать 1:5 и зависит от ликвидности торгового актива. Преимущество такого вида кредитования состоит в том, что алгоритм торговли ничем не отличается от обычного. После автоматического обеспечения трейдера заёмными средствами от биржи, все ордера сразу попадают либо в Стакан сделок либо исполняются по рыночной цене, в зависимости от типа ордера (отложенный или рыночный).

К недостаткам следует отнести высокие риски из-за большого кредитного плеча и отсутствие у инвестора возможности пассивного заработка в качестве кредитора.

В заключении хочется предостеречь неопытных трейдеров от соблазна быстро заработать, используя маржинальную торговлю на криптовалютной бирже. Нужно очень взвешено относится к выбору размера кредитного плеча, с учётом объёма вашего депозита и ваших способностей в трейдинге. Необходимо всегда помнить о рисках, которые в себе таят кредитные рычаги на высоковолатильном рынке.

Источник

bitnews.today

Как не прогореть на маржинальной торговле криптовалютой

Содержание

Чикагский криптвалютный трейдер Джозеф Ким может лишиться свободы на 20 лет из-за того, что слишком активно торговал средствами своей компании Consolidated Trading LLC на криптовалютном рынке.

Чикагский криптвалютный трейдер Джозеф Ким может лишиться свободы на 20 лет из-за того, что слишком активно торговал средствами своей компании Consolidated Trading LLC на криптовалютном рынке.

Кима обвиняют в краже почти $2 млн. своего работодателя при ставках на лайткоин и биткоин. Чем же показателен этот случай для новичков криптоиндустрии, которые решат вдруг заняться маржинальной торговлей?

О маржинальной торговле

Для начала разберемся с основными терминами. Маржинальной торговлей на рынке акций, ценных бумаг или криптовалюты называют процесс, при котором трейдер берет у брокера взаймы некоторую сумму, предоставляя залог – маржу, то есть часть будущей прибыли.

При этом, пока трейдер пользуется своим кредитом, на его счет капают определенные проценты. Выгода здесь в том, что, получив кредит, игрок получает возможность закупить криптовалюту на гораздо большую сумму, чем у него есть на балансе. Инструмент в виде заемных денег называется кредитным плечом.

Иными словами, маржинальная торговля – это такой способ быстро ввести в оборот крупную сумму денег, которой трейдер физически не располагает. Однако в этом же и главная опасность: маржинальная торговля сопряжена с высоким риском. А на криптовалютном рынке из-за высокой волатильности цифровых денег от него застраховаться практически невозможно.

Как работает маржинальная торговля криптовалютой

Размер кредитного плеча определяет торговая площадка, дабы не раздувать волатильность. Оптимальное плечо – это 1:1, то есть у трейдера есть право занять такую же сумму, какая у него есть в наличии, чтобы в случае неудачи сразу же покрыть убытки.

Однако криптовалютные биржи отличаются чрезмерной жадностью и малым отсутствием контроля. Поэтому сплошь и рядом процветают схемы с «плечом» 100:1, из-за которого можно в одночасье разориться или обогатиться. Подобную торговлю предлагают и Bitfinex, и CEX.io, и Bitmex, и другие криптобиржи.

На торговых площадках работает два основных типа маржинального трейдинга:

- Торговля на высокой позиции. В этом случае трейдер играет на повышение курса, то есть ставит на то, что какая-либо криптовалюта пойдет в рост и тем самым он получит прибыль по отношению к более низкому курсу;

- Торговля на низкой позиции. По-иному она называется игрой на понижение. Здесь трейдер ставит на то, что криптовалютный актив подешевеет, а он заработает на разнице между высоким и низким курсом.

Преимуществ маржинальной торговли для инвесторов несколько:

- выход на большую маржу с низких стартовых позиций;

- сокращается срок получения оборотных средств;

- большой объем денег дает возможность оперировать более высокими ставками

Однако опасность значительно перевешивает все достоинства: как в рулетке, поставив всё на «красное» и получив «черное», можно прогореть в один момент.

Если вы играете на повышение с биткоином, а курс вопреки всем прогнозам валится вниз, то по достижении некой критической точки придется срочно продавать все активы, чтобы не уйти в минус.

Ситуация так называемого маржин-колла предполагает, что брокер принудительно закрывает сделку, если происходит определенная просадка и трейдер не вкинул на счет дополнительную сумму. Здесь биржа вполне имеет право вычесть убыток из депозита маржинального счета.

В данной ситуации самое главное – вовремя остановиться, иначе можно потерять ещё больше. Но история знает немало случаев, когда трейдеры, потеряв существенную сумму, повышали и повышали ставки в попытках отыграться. А потом теряли ещё больше.

Случай Джозефа Кима

Ситуация Джозефа Кима – это как раз классический пример упрямой игры вопреки прогнозам.

Трейдер занимался маржинальной торговлей биткоинами и лайткоинами, и потерял почти $600 тысяч за два месяца. Тем не менее выводов Ким не сделал, решив закрыть убытки за счет компании Consolidated Trading LLC, в которой до недавнего времени трудился.

Пока рынок рос Джозеф Ким успел вывести с корпоративных кошельков LTC и BTC на сумму не менее $2 млн.

Как работала эта схема. В сентябре 2017 года Ким решил подзаработать на коротких ставках, поддерживая курс за счет сумм на счетах компании. Чем больше он терял, тем большие суммы по марже вкидывал.

В итоге, как выяснил чикагский суд, незадачливый трейдер за два месяца перевел 980 LTC и ещё 55 BTC на свой кошелек. Потом оказалось, что количество биткоинов даже больше – порядка 280. Компании он вернул обратно лишь 102 монеты.

Таким образом, вкидывая все больше средств Джозеф Ким, стремился покрыть убытки от предыдущих сделок.

В итоге компании удалось вернуть только $1,4 млн. Безвозвратные потери составили около $600 млн. Ну а Кима могут приговорить к 20 годам тюрьмы.

Как формируется стоимость криптовалют

Рынок криптовалют действует уже достаточно давно, однако, для многих до сих остается секретом, из чего создается стоимость цифровых денег.

На самом деле этого точно не знает никто, каким бы специалистом в сфере виртуальных финансов он ни был. Многие сходятся во мнении, что цена биткоина и прочих виртуальных денег – это лишь следствие спроса на них.

Именно поэтому прежде, чем приступать к трейдингу, рекомендуется самостоятельно изучать все стратегии заработка. Более того – десятой дорогой обходить советы всевозможных «экспертов» с неоконченным экономическим образованием, которые предлагают моментально обогатиться на биткоине.

Читайте также: Типичные ошибки криптовалютных трейдеров

Итак, основные советы:

- Не надо слушать тех, кто прогнозирует будущий курс, исходя только из текущих графиков. Криптовалюты отличаются высокой волатильностью, а потому непредсказуемостью;

- Изучать все возможные факторы, особенно когда речь идёт о маржинальной торговле и коротких сделках;

- Всегда отдавать себе отчёт о степени рисков на криптовалютном рынке, следить за новостями и не обольщаться быстрым ростом актива. Если что-либо растет более чем на 30% за сутки – перед нами схема типичного пампа;

- Всегда ставить ровно столько, сколько вы готовы потерять и ни копейкой больше.

Казалось бы, такие простые правила. Но кто и когда им следовал, когда впереди маячат сказочные доходы?

ecrypto.ru

Маржинальная торговля криптовалютой на бирже |

Что такое маржинальная торговля биткоинами или другой криптовалютой? Это торговля с использованием средств, которые трейдер одалживает на определенной бирже, используя собственный депозит как залог (термин “маржа” является синонимом термина “залог”). Биржа, которая предоставляет трейдеру кредит, за пользование кредитом взимает проценты (например, ежедневно в размере 0.01% от его суммы).

Выбор криптовалюты

Как выбрать криптовалюту новичку для первых шагов в маржинальной торговле? Когда разумный игрок начинает знакомится с таким перспективным (хотя и требующим осознанного подхода) видом торговли, как торговля с маржинальным кредитом (маржинальная торговля, МТ), он, конечно же, стремится наряду с базовыми знаниями получить и некоторый практический опыт по данной теме. Для того, чтобы с самого начала не понести ненужных убытков при маржинальной торговле, начинающим рекомендуется обдуманно выбирать подходящие валютные пары, на которых они смогут протестировать МТ. Помимо этого, советуем также не вовлекать в маржинальную торговлю значительных сумм, пока вы не освоитесь с ее ведением, и, само собой, не использовать слишком большое кредитное плечо, увеличивая риски раньше, чем вы будете к этому готовы.

Какие криптовалюты больше подходят новичкам для тестирования маржинальной торговли? В первую очередь — те, которые характеризуются умеренной изменчивостью цены. Конечно, волатильность не должна быть вообще близкой к нулю (что характерно для некоторых маловостребованных криптовалют), иначе вы можете купить актив и ждать существенного движения цены неделями, если не месяцами.

Хотя, в зависимости от рыночной конъюнктуры, типичная волатильность на тех или иных торговых парах в разные периоды может колебаться, все же более или менее можно выделить криптовалюты, для которых умеренная волатильность более типична, а критически резкие ценовые скачки наименее вероятны. В первую очередь это наиболее капитализированные криптовалюты.

В ходе развития криптовалютной экосистемы, вслед за биткоином были созданы еще несколько тысяч криптовалют. Многие из них, однако, не имея ни яркой технической «индивидуальности», ни талантливых разработчиков, в итоге образовали обширную, но почти не капитализированную массу бледных «клонов» немногих действительно успешных криптовалют. В число последних вошли, помимо биткоина, действительно оригинальные разработки (к примеру, такие, как Ripple, Dash или Ethereum), а также монеты, которые, благодаря наличию активной команды, хорошему продвижению или большой скорости транзакций, смогли занять достойное место в криптосемействе — например, Litecoin, технически являющийся лишь форком (ответвлением) биткоина.

Но не одна лишь капитализация способствует изменению волатильности. Помимо активности рынка и факторов, специфичных для конкретной торговой площадки (например, поведения крупных трейдеров), на волатильность могут влиять также и соотношения курсовых трендов биткоина и прочих криптовалют. Поясним это на более конкретном примере.

Допустим, что в период активного рыночного движения, связанного с криптовалютой Litecoin, начался очередной памп биткоина. Цена биткоина растет в долларах, и его курс к другим криптовалютам (не растущим в этот момент к доллару) тоже, конечно, должен укрепиться, и в данном случае, курс лайткоина в паре LTC/BTC окажется ослаблен. Более того, из лайткоина в растущий биткоин пойдет отток средств тех трейдеров, которые захотят «прицепиться» к биткоин-пампу, и это вызовет дополнительное ослабление курса лайткоина, уже не только на паре LTC/BTC, но и на парах типа LTC/USD (кстати, и между ослабляющим влиянием такого оттока и мерой капитализации альткоина тоже заметна взаимосвязь). В результате, если курс лайткоина рос, то этот тренд, скорее всего, погасится, а если падал, то падение, помимо внутренних причин, несколько усилится за счет двух внешних факторов, описанных выше. Таким образом, волатильность альткоинов на парах типа LTC/BTC потенциально выше, чем на парах типа «альткоин-фиат» (например, LTC/USD или LTC/EUR, применительно к лайткоину).

Какие криптовалютные пары больше подходят для тестирования маржинальной торговли?

В первую очередь к интересным для маржинальной торговли криптовалютам нужно причислить биткоин. Да, с одной стороны, в обстановке общего многомесячного роста цены биткоина, курсу BTC/USD присущи заметные колебания (рост, условно говоря, идет по принципу «два шага вверх, один шаг вниз»). С другой, если сравнить графики, показывающие курс BTC/USD, и аналогичные графики для менее капитализированных валют, то падения курса в 30-50%, происходящие в сравнительно сжатые сроки (например, день или несколько дней) встречаются на биткоине значительно реже (примерно один-два раза в год), и обычно обусловлены крайне негативными новостями, которые трудно не заметить при постоянном слежении за событиями.

Вдобавок, биткоин демонстрирует сильный положительный тренд в масштабах месяцев и даже лет. Многие аналитики подтверждают, что подобные темпы роста должны сохраниться и продолжиться в дальнейшем.

Исходя из вышесказанного, пары типа «биткоин-фиат» (такие, как BTC/USD и BTC/RUB) хорошо подходят для маржинальной торговли с «длинной» позицией и умеренным плечом — то есть для торговли, рассчитанной на ожидание хорошей цены, быть может, недолгое, быть может, более длительное. В последнем случае рекомендуется не забывать учитывать в своих торговых планах проценты за использование маржинального кредита, правда, обычно крайне умеренные, например, равные 0.08% в день.

Курс Ethereum (ETH) в настоящее время то демонстрирует относительную стабильность, то становится растущим, однако будущее этой криптовалюты, в связи с проходящими на ней изменениями нельзя назвать достаточно определенным. В предстоящие месяцы возможны сильные колебания курса ETH, что же касается общего тренда эфириума — он может стать отчетливо положительным, если существующие на этой монете проблемы перегрузки сети будут решены его командой (и в этом случае темпы роста ETH могут превышать таковые у биткоина), в противном же случае, сильного роста в ближайшие месяцы ждать не стоит. Из пар, связанных с ETH, более перспективна пара ETH/USD, но и паре ETH/BTC тоже можно уделить внимание.

Риск маржинальной торговли

В чем риск маржинальной торговли на криптовалютах с высокой волатильностью и почему не всякая волатильность хороша при маржинальной торговле, особенно когда МТ тестирует новичок.

Некоторая умеренная волатильность дает торговле оборот: после того, как вы купите актив на заемные средства, в ходе «раскачки», относительно средних значений курса актива, его цена через некоторое время сравняется с той ценой, по которой вы планировали его продать; если вы заранее разместили лимитный ордер на продажу актива, то он будет продан автоматически, в противном случае вы можете продать его самостоятельно, когда сочтете нужным. Так или иначе, после продажи актива кредит вы сможете закрыть, а прибыль поступит в ваше распоряжение.

Высокая же волатильность хоть и несколько ускоряет торговые обороты, однако угрожает «маржин коллом», в том числе из-за внезапных скачков и «проколов» курса, когда цена может кратковременно измениться на десятки процентов, иногда даже в разы. Подобные ценовые события более вероятны на слабо-капитализированных парах, обладающих значительной волатильностью (обычно их вероятность можно примерно оценить, изучив годовой график с курсом пары). Конечно, «прокол» может произойти и в благоприятную для вас сторону, но в этом случае ваш лимитный ордер (если он был заблаговременно создан) просто сработает несколько раньше, чем при нормальном течении событий, причем с той же прибылью, что и ожидалось изначально.

Приведем конкретный пример того, как резкий скачок цены (либо вследствие «прокола», либо при общей ценовой неустойчивости) может повлиять на вашу торговлю, в ситуации, когда вы купили актив на заемные средства.

Допустим, вы купили 3 единицы некой криптовалюты по цене 30 USD за каждую, причем 30 долларов были ваши собственные, а еще 60 вы получили благодаря маржинальному кредитованию (плечо 1:3). Вы определили для себя цену фиксации прибыли на уровне 36 USD и выставили лимитный ордер на продажу 3 единиц криптовалюты по данной цене. Однако, прежде чем цена дошла до этого значения в ходе естественного роста, произошел резкий ее «скачок», например, в 1.5 раза от уровня в 30 USD (для простоты примем, что это произошло в тот момент, когда проценты по кредиту составили сумму в 0.3 USD). Дальнейшее зависит от направления ценового скачка.

Если цена возрастет, то ваш лимитный ордер окажется мгновенно выкуплен по цене 36 USD (несмотря на то, что пик «прокола» пришелся на сумму 45 USD), и вы получите прибыль, равную

Если же цена, пусть и кратковременно, упадет до 20 USD, этого как раз хватит для того, чтобы по вашему займу сработал «маржин колл», и актив был немедленно продан по цене, немного большей, чем 20 USD (потому что сумма долга с процентами равна 60+0.3 USD).

Этой суммы хватит на погашение маржинального кредита, однако ни 30 ваших долларов, вложенных в сделку, ни купленных в ней криптовалют у вас не останется.

Обратим внимание на то, что в качестве залога по займу используются все активы пользователя, поэтому, если займ был взят, например, в долларах (после чего на этот займ был куплен актив), а в качестве обеспечения выступают какие-либо криптовалюты, то резкое понижение их курса уменьшит сумму обеспечения, что повысит риск «маржин колла», особенно при неблагоприятном курсе актива, купленного на заем.

Конечно, можно сторониться валютных пар, где часто случаются сильные «проколы», но лучше эффективно усилить защиту от «проколов», используя стоп-лосс. Стоп-лосс — это лимитный ордер (в нашем примере — на продажу), который вы можете самостоятельно создать и поместить в биржевой стакан, установив в этом ордере цену продажи актива, меньшую, чем текущая цена, но все еще далекую от той цены, при снижении до которой сработает «маржин колл». Теперь, если цена пойдет в нежелательном для вас направлении, актив будет продан по заданной цене, и вы избежите «маржин колла». Таким образом, благодаря исполнению лимитного ордера подобного типа задолго до наступления критической точки, означающей «маржин колл», можно сильно минимизировать убытки от непредвиденного скачка цены.

Как маржинальная торговля приносит прибыль

Пример того, как может работать кредитное плечо при маржинальной торговле. Начнем с описания работы маржинального кредита при открытии более простой для понимания “длинной” биржевой позиции, при которой вы покупаете криптовалюту, дожидаетесь ее роста и продаете дороже цены покупки.

Маржинальный кредит на растущем рынке

Допустим, что на бирже, предлагающей маржинальное кредитование, ваш депозит равен 300 USD, один ETH тоже стоит 300 USD, и вы уверены, что эта криптовалюта подорожает еще больше. Из всех размеров плеча вы выбираете, например, плечо 1:5, как оптимальное для данной ситуации. Комиссию за использование заемных средств примем равной 0.1% в сутки (0.1% соответствует 0.001 от суммы кредита).

Благодаря использованию плеча вы можете приобрести не 1, а 5 единиц ETH (1 ETH приобретается на ваши средства, и 4 — на заемные). После этого возможны разные сценарии изменения цены ETH — рост, снижение и флет (отсутствие существенных изменений). Рассмотрим их.

1. Если курс ETH в течение 2 дней вырастет до 360 USD, и вы продадите ETH на этом пике, ваша прибыль будет равна (за вычетом депозита 300 USD, кредита 1200 USD и процентов):

360*5-300 -1200 ; (1200*0.001*2) = 1800-300-1200-2.4=297.6 USD

Отметим, что в тех же торговых обстоятельствах, но без использования плеча, ваша прибыль составила бы только 360-300=60 USD. То есть, проще говоря, исходная прибыль, при торговле с плечом, умножается на размеры плеча, после чего уменьшается на сумму комиссии за пользование кредитными средствами.

2. Если цена ETH начнет падать, то при достижении ею некоторой критической точки вы потеряете весь свой депозит из-за ;маржин колла ;. В данном случае эта критическая точка будет находиться на отметке немного выше 240 USD за один ETH, потому что при снижении цены ниже этой отметки, даже если будут проданы все имеющиеся ETH (например, по цене 235 USD), вы не сможете полностью погасить сумму кредита, а для биржи это неприемлемо. Цена срабатывания “маржин колла”, в данном случае, не равна точно 240 USD, потому что в сумму к возврату нужно включать и проценты за пользование кредитом; естественно, что проценты увеличат сумму к возврату тем больше, чем больше был срок пользования кредитом.

В более общем случае, цену, грозящую ;маржин коллом ;, можно вычислить, умножив текущую цену актива (ТЦ) на долю биржи (ДБ) в купленном вами активе и добавив к получившемуся числу проценты по кредиту (ПК), умноженные на текущий срок кредита (ТСК) (в нашем примере это 0.1% за каждый день существования кредита). Доля биржи при плече 1:5 составит (5-1)/5=0.8=80%, при плече 1:10 (10-1)/10=0.9=90% и так далее.

Так, при покупке 3 биткоинов по цене 4000 USD и с плечом 1:10, кредитными средствами будут оплачены 9/10 (90%) купленного актива, значит, 2 дня спустя критическая ценовая отметка будет на 0.2% выше 4000*0.9=3600 USD, то есть она будет равна 3600*1.002=3607.2 USD за один биткоин.

3. Наконец, в ситуации, когда вы ждали существенного роста, может наступить и так называемый “флет” — отсутствие существенных движений цены актива. Этот ценовой “штиль”, может продлиться дни или, реже, недели (зависит от общей волатильности актива). Впрочем, даже если вы не продадите актив, купленный с плечом, в течение значительного времени, то и в этом случае, скорее всего, проценты за пользование кредитом так и не образуют больших сумм. Давайте посчитаем, во что обойдется для разных сроков уплата процентов, используя наш старый пример c ETH (будем исходить из того, что проценты по маржинальному кредиту простые, а не сложные). Сумму кредита можно оценить как 1200 USD, поэтому проценты будут равны:

- 1200*0.1%*10=12 USD (через 10 дней после открытия кредита)

- 1200*0.1%*30=36 USD (через 30 дней после открытия кредита)

- 1200*0.1%*120=144 USD (через 120 дней после открытия кредита)

- 1200*0.1%*249=298.8 USD (через 249 дней после открытия кредита)

- 1200*0.1%*250=300 USD (через 250 дней после открытия кредита)

В последнем случае, при неизменной цене, сумма процентов по кредиту сравнялась бы с залоговыми средствами, и маржинальный кредит был бы погашен за счет залога (хотя еще за день до этого контроль над активом был бы у вас в наличии). На практике гораздо более вероятно, что за прошедшее время или сработал бы “маржин колл”, или цена актива ушла бы вверх весьма значительно.

Помимо общего накопления процентов, как мы уже видели на примерах 1) и 2) постепенно сдвигаются вниз сумма чистой прибыли, возрастают убыток и цена “маржин колла”. Все эти негативные последствия становятся реально значимыми только при очень больших задержках по кредиту, например, когда вы не платили его в течение нескольких месяцев. Не рекомендуется все же забывать о взятых маржинальных кредитах и надолго забрасывать торговлю, не закрыв торговых позиций, открытых на кредитные средства.

В ситуации, когда цена движется вниз, вы можете либо надеяться на лучшее и ждать роста, либо принять решение продать актив прежде, чем вы лишитесь всего депозита, либо, если вы уверены в том, что верно определили общий ценовой тренд и считаете просадки временными, пополнить свой биржевой счет, чтобы надежно отодвинуть точку срабатывания “маржин колла”.

Во втором случае ваш убыток (по аналогии с прибылью, как это было описано выше), окажется равен изменению цены, умноженному на размер плеча и скорректированному на размер комиссии за пользование кредитом. Если мы вернемся к нашему примеру с ETH, купленными по цене 300 USD, то при продаже их, спустя два дня, по цене 280 USD вы выручите 1400 USD, но после возврата маржинального кредита и процентов от них уцелеет только 1400-1200-2.4 = 197.6 USD, это и будет оставшийся ваш депозит.

Чтобы подстраховаться от “маржин колла”, некоторые трейдеры используют специальную разновидность биржевого ордера, известную под названием ;стоп лосс ;. При создании этого ордера указывается, на каком ценовом уровне, в обстановке снижения цены, актив должен быть автоматически продан (во избежание еще больших убытков при дальнейшем снижении цены). На ряде бирж можно настроить рассылку так называемых алертов, предупреждающих клиента о приближении к “маржин коллу” и напоминающих о возможности закрыть позицию или пополнить биржевой депозит.

Маржинальный кредит на падающем рынке

В обстановке планомерного снижения цены актива (в том числе, еще не начавшегося, но ожидаемого вами) маржинальное кредитование также можно использовать для получения прибыли. Принцип работы маржинального кредита в данном случае несколько отличается от того, что был описан выше.

Чтобы получить прибыль, вам нужно открыть так называемую “короткую” торговую позицию, то есть в момент времени перед ожидаемым падением цены какой-либо криптовалюты взять в долг у биржи некоторое количество данного актива и продать его; количество актива, которое вы можете взять в долг, зависит от того, какое обеспечение вы можете предоставить.

После этого вы ждете снижения цены, и, когда оно происходит, закупаетесь ранее проданным активом на деньги, вырученные от его продажи. Поскольку цена закупа актива ниже, чем цена, по которой вы его изначально продали, в ходе закупа вы получаете то же количество актива, которое вы взяли в долг у биржи при открытии позиции, за меньшие деньги; после возврата маржинального кредита и процентов избыток средств остается в вашем распоряжении и образует вашу прибыль.

Вы можете, например, при наличии обеспечения 1050 USD взять в долг 3 ETH, без плеча, в момент, когда цена ETH будет равна 350 USD; получив заемные монеты, вы продаете их за 350*3=1050 USD. Если ваши прогнозы окажутся верны, и цена ETH упадет, например, до 280 USD, то вы сможете откупить 3 ETH за 840 USD, вернуть их бирже, и получить прибыль в размере 210 USD (точнее, немного меньше из-за необходимости выплаты процентов по кредиту). Если же цена ETH возрастет до критического уровня, в данном случае, немного меньшего, чем 700 USD, то сработает “маржин колл”, потому что при повышении цены выше указанного уровня будет уже невозможно купить и вернуть занятые у биржи ETH в полном объеме, и вдобавок уплатить проценты по кредиту.

При открытии коротких позиций для увеличения ваших прибылей опять-таки можно использовать плечо, по принципу, сходному с описанным в предыдущем разделе. Конечно, использование плеча все так же увеличивает риск “маржин колла”, если цена пойдет вверх вместо ожидаемого вами отрицательного тренда; точно так же можно минимизировать риск “маржин колла” благодаря использованию “стоп-лоссов” и алертов.

myfundraise.ru

как пополнить счет и заняться маржинальной торговлей

Содержание

Всем привет! Сегодня хочу сделать обзор биржи Bitmex. Что это за биржа, какие ее плюсы и минусы, а также самое главное – как тут заработать? Часто ли Вы были в ситуации, когда рынок падает (и биток, и альты): Вы быстро все продаете, активы теряют в цене, потом ждете очередной рост? Конечно, бывало, особенно на коррекциях.

Всем привет! Сегодня хочу сделать обзор биржи Bitmex. Что это за биржа, какие ее плюсы и минусы, а также самое главное – как тут заработать? Часто ли Вы были в ситуации, когда рынок падает (и биток, и альты): Вы быстро все продаете, активы теряют в цене, потом ждете очередной рост? Конечно, бывало, особенно на коррекциях.

Как трейдеры продолжают зарабатывать на движениях курса? Легко – они используют маржинальную торговлю. Сразу оговорюсь, что маржинальная торговля очень и очень рисковый вид трейдинга, так как Вы можете в течение минуты умножить свой депозит в несколько раз или же слить все под «ноль». Чтобы этого не произошло, добавим немного полезной информации в статье.

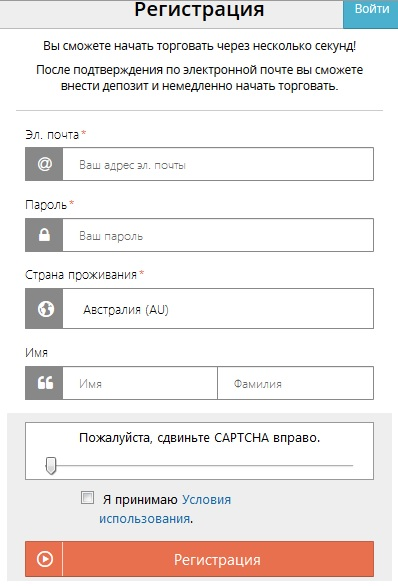

Регистрация на бирже

Регистрацию можете пройти на официальном сайте https://www.bitmex.com/

Регистрация по ссылке дает возможность экономии на торговых комиссиях. Все как обычно: почта, пароль, подтверждаете через письмо на почте свою регистрацию.

Bitmex, регистрация на бирже

Входите на биржу, выбираете «Аккаунт» — «Мой аккаунт» – «Включить двухфакторную аутентификацию» – Google Authenticator – считываете через приложение Google Aut специальный QR code. После этого у Вас будет включена двухфакторная аутентификация. Это защитит Ваш аккаунт от возможного взлома. Большой плюс биржи Bitmex – Вам не требуется дополнительных документов или верификации аккаунта.

Bitmex, включите двухфакторную аутентификацию

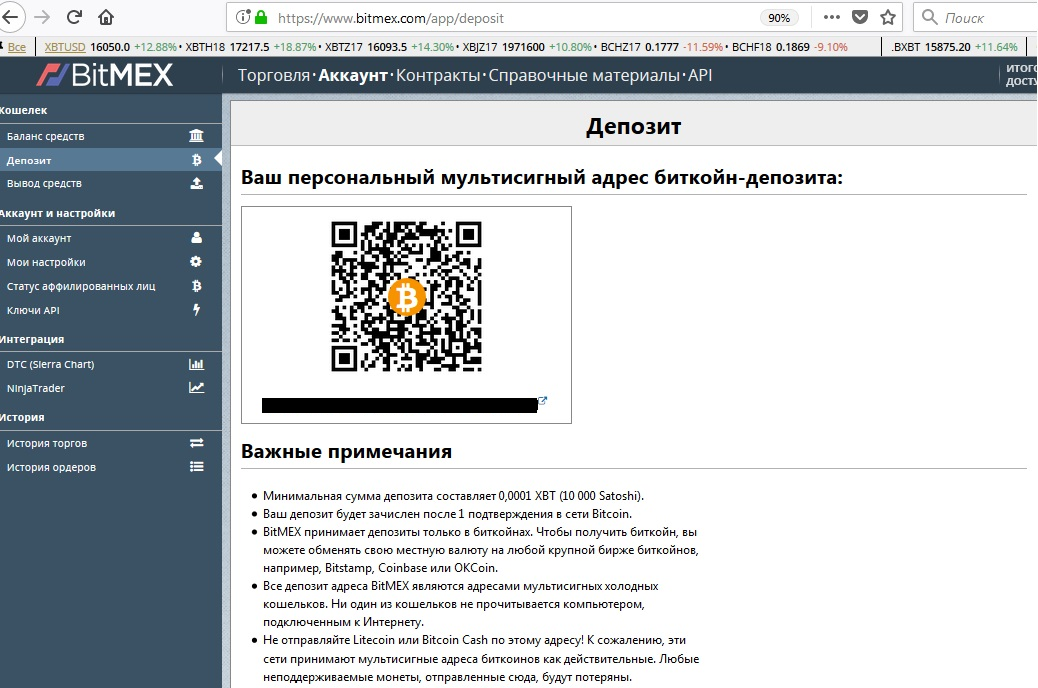

Как пополнить счет

В разделе депозит копируете адрес кошелька для пополнения биткоином (да, пополнять можно только через биткоины). Зачисление зависит от скорости работы сети биткоина. В среднем это может занять от 1-2 часов до суток.

Bitmex, пополнение счета только в биткоинах!

Разъяснение по ценообразованию

Первое, что нужно различать. На бирже Bitmex можно торговать двумя инструментами: бессрочный своп и фьючерс. Для расчета цены на данные инструменты биржа Bitmex использует реальные значения торгов пары BTC/USD с бирж: GDAX – 50% и Bitstamp – 50%.

Пример. Цена на GDAX составляет 15 000$, а на Bitstamp – 15 200$. Среднее – 15 100$ + индекс справедливой цены (как его называет сама биржа). В последний входит много компонентов. Более подробно об этом расписано в разделе Контракты. Нажав на каждый компонент, Вы сможете прочитать более подробное пояснение.

Bitmex, индекс цен биткоина

Ключевой момент – на бирже Bitmex торгуются контракты. Стоимость одного контракта – 1 USD в отношении к биткоину. Обозначение XBT – является эквивалентом BTC.

Иными словами, скажем, у Вас есть 0,05 ВТС на балансе и цена 10 000$ за ВТС. Значит, Вы можете купить 500 контрактов.

Чтобы рассчитать, какой объем Вы можете купить, зайдите в раздел «Торговля» и нажмите на значок калькулятора. Появится окно с калькулятором и полями для ввода значений. На примере видно, что 500 контрактов при цене 10 000$ стоят 0,05 XBT – BTC (видно в поле – Начальная сумма). Тут же можно рассчитать прибыль от Вашей сделки, то есть точку выхода. Если Вы купили 500 контрактов по 10 000$, а продать решили по 10100$, тогда Ваш заработок составит 0,0004 XBT (поле – Прибыль/убыток).

Bitmex, калькулятор прибыли/убытка

Как торговать в лонг и шорт

Bitmex предоставляет возможность торговать как на рост цены, так и на ее понижение. В терминологии трейдеров: лонг и шорт.

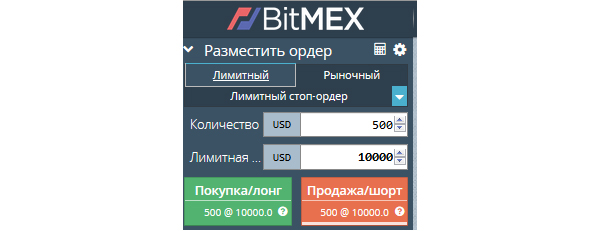

Bitmex, размещение ордера

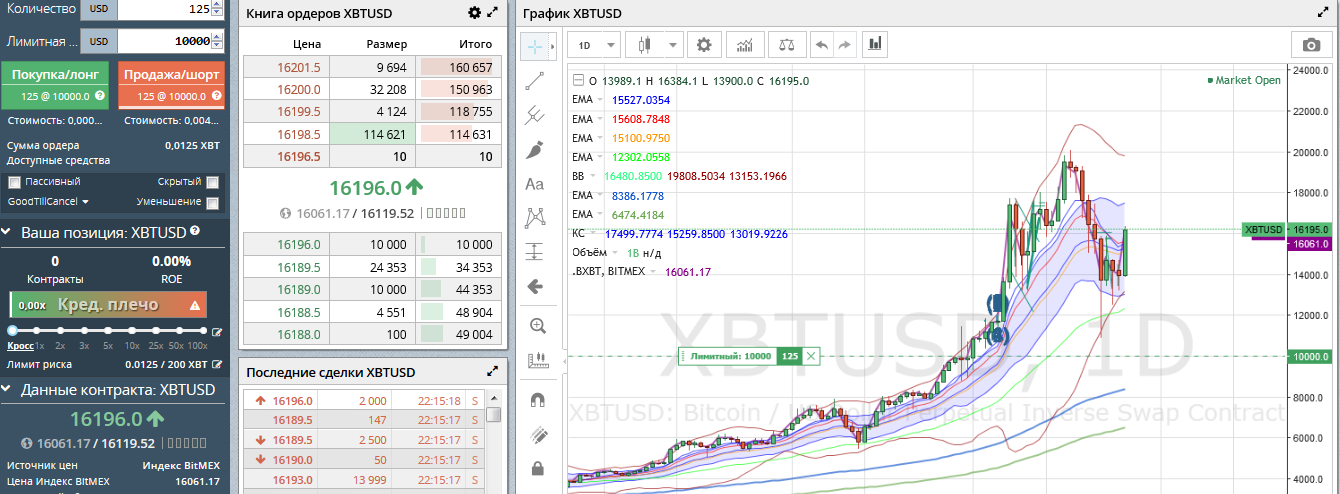

К примеру, рынок растет, Вы решаете сыграть на повышение. Скажем, текущая цена 10 000$. Ваш депозит равен 0,05 XBT. Вы решили купить 125 контрактов (25% от депозита, далее объясню, почему не стоит заходить всем депозитом сразу). Зайдя на 125 контрактов, Вы потратите 0,0125 XBT. На графике биржи у Вас появится ордер на покупку.

Bitmex, покупка контрактов

Если цена достигла Вашего ордера, значит, ее исполнят и у Вас будет открытая позиция на 125 контрактов (бессрочный своп). Допустим, цена выросла и составляет 10 500$. Вы хотите получить свою прибыль. Для этого Вы вводите такое же количество контрактов 125 и цену 10 500$. Нажимаете на кнопку Продажа/шорт (то есть совершаете обратную операцию!). Позиция закрывается и Вы получаете прибыль.

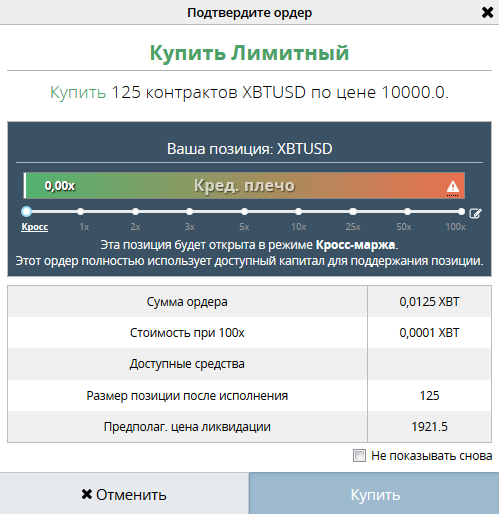

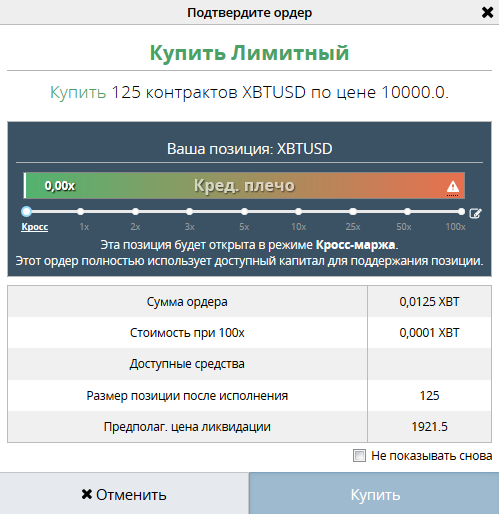

Важный момент! Если Вы открываете позицию лонг/шорт, перед выставлением ордера система просит у Вас подтверждение:

Bitmex, подтверждение и цена ликвидации

В графе «Предполаг. цена ликвидации» указана цена, при наступлении который Ваш ордер биржа ликвидирует. К примеру, при Вашем ордере резко просел рынок до 1921,5$ и биржа ликвидировала Ваш ордер, он автоматически закроется и Вы потеряете 0,0125 XBT.

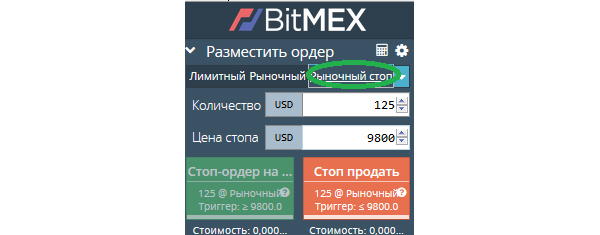

Чтобы минимизировать Ваши риски, можете выставить стоп-ордер в графе рыночный стоп. Выставлять стоп-ордер нужно по цене ниже(!), чем цена закупки. Если рынок резко обвалится, то Ваш стоп-ордер закроет 125 контрактов по 9 800$ (как в примере) и Ваши потери будут минимальными.

Bitmex, рыночный стоп

Как торговать с кредитным плечом

Очень важный момент (я бы сказал из-за этого момента биржу Bitmex как любят, так и желают ей… разное) – кредитное плечо.

Что это такое и зачем оно необходимо?! Скажем, Вы решили, что покупать/продавать по 500 ордеров, очень долго и необходим больше депозит. Ваш баланс также составляет 0,05 XBT. Включаете плечо с положения «кросс» на любое из положений «1х, 2х, 3х… 100х». Сразу скажу – новичкам больше 3х-5х очень не советую.

Bitmex, кредитное плечо

Пример. Вы взяли те же данные по ордеру, только добавили плечо 50х.

Bitmex, ордер с кредитным плечом

Стоимость Вашего ордера составит 0,0002 XBT, цена ликвидации – 9889,5$. Но сумма ордера все та же – 0,0125 XBT. Это значит, что в случае покупки позиции лонг на 125 контрактов по цене 10 000$ и плече 50х, Ваш риск увеличивается, так как цена ликвидации намного ближе к цене закупки. При наступлении цены ликвидации (резкое движение рынка или Вы не поставили стоп-ордер выше цены ликвидации) Ваша позиция закроется и со счета снимется сумма ордера. Если же Вы выбираете плечо 10х, тогда цена ликвидации составит 9164,5$ и т.д. Чем меньше плечо – тем больше шансов, что Ваша позиция не будет резко закрытой, так как цена ликвидации будет дальше от цены входа в сделку.

Стратегии торгов в шорт и лонг

Теперь приведу пару стратегий, как действовать во время падения рынка.

Допустим, вышла новость, что взломана какая-то большая криптобиржа, курс биткоина начал падать. Текущая отметка 10 000$. Ваш депозит (тут неважно какая сумма) к примеру 0,05 XBT. Заходите в шорт, то есть продаете n-е количество контрактов по Вашему усмотрению и ставите сразу же ордер на закрытие – то есть ставите лонг, скажем на 9500$. В итоге Ваша дельта заработка 500$ или 500 пунктов цены.

Если вспомните запрет ICO в Китае, то цена прошла с 5 000$ на 2 980$ очень быстро и в этом случае, чтобы не сливать свои битки (как делали многие), Вы можете смело открывать позицию шорт и зеркальную ей позицию лонг на закрытие и получение маржи.

Второй вариант – рынок растет, все больше инвесторов закупают биткоин, цена растет. Входите в лонг и зеркально ставите продать/шорт от уровня, который считает возможным для достижения.

Мой совет по распределению депозита. Никогда не входите на весь депозит в любую сделку! Особенно с плечом 25, 50 или 100х. При большой волатильности Ваш ордер снесет и депозит вместе с ним. Используйте 10-25% на случай продолжения торговли, если сделку закрыть стопом или же ее закрыл рынок.

Помимо пары XBTUSD, есть возможность торговать ETC, ETH, BCH, DASH, LTC, XMR, XRP, XTZ, ZEC по отношению к биткоину. Индексы для расчета цены используются с биржи Poloniex.

Резюме

Подводя итоги по бирже Bitmex, нужно подчеркнуть основные моменты, которые важны для всех. Считайте это кратким отзывом о бирже Bitmex.

Преимущества биржи:

- легкая регистрация;

- отсутствие верификации;

- легкость в использовании;

- большая ликвидность, особенно на паре XBTUSD.

Недостатки:

- малое количество торговых пар;

- малая ликвидность на остальных парах, кроме XBTUSD;

- наличие торговых комиссий.

Источник: hyipstat.top

ecrypto.ru