Контактная информация. Моск биржа

Контакты — Московская Биржа | О бирже

Телефон: +7 (495) 232-3363, +7 (495) 363-3232

Адрес офиса на Б. Кисловском: 125009 г. Москва, Большой Кисловский пер., д. 13 Адрес офиса на Воздвиженке: 125009 г. Москва, ул. Воздвиженка, д.4/7, стр.1

Контакты для СМИ

Лев Быстровe-mail:

Контакты для инвесторов и аналитиковАнтон Терентьевe-mail:

Форма обратной связи по вопросам оформления документов и получения консультаций доб. 3377, e-mail:

Консультационная поддержка потенциальных эмитентов российских и иностранных ценных бумаг

доб. 25027, e-mail:

e-mail:

По вопросам допуска ценных бумаг к торгам

доб. 24134

По вопросам поддержания ценных бумаг и контроля эмитентов

доб. 24136

По вопросам допуска биржевых облигаций

доб. 24137

По вопросам допуска иностранных ценных бумаг

доб. 24135

Продажа услуг УЦ и техническая поддержка ЭДО (СКЗИ, ключи, сертификаты):

доб. 1110, e-mail:

По вопросам оформления документов, предоставляемых в целях подключения к СЭД:

доб. 3555, форма обратной связи

Продажа услуг ЭДО (Универсальный файловый шлюз, Клиент ЦЭД, ОТС-Клиент):

доб. 3377, e-mail:

Программное обеспечение, сетевое оборудование выделенной сети, сервис размещения оборудования и приложений ЭДО (УФШ, ЦЭД, ОТС) (с 08.00 мск до 24.00 мск по рабочим дням):

+7 (495) 733-9507, +7 (495) 287-7691, +7 (495) 363-3232, доб. 12345e-mail:

Вопросы, связанные с порядком проведения торгов, совершением операций в Торговой системе участниками торгов на рынках:

Фондовый рынок

+7 (495) 705-9657+7 (495) 733-9507 (MOEX Board)

Срочный рынок

+7 (495) 733-9507

Валютный рынок

+7 (495) 705-9631

РЕПО и депозиты

+7 (495) 705-9650

Товарный рынок

+7 (495) 705-9676

www.moex.com

Московская биржа и ее структура

Введение

Московская биржа — это крупнейшая по объему торгов и количеству клиентов биржа в России, а также во всей Восточной Европе. В данный момент на бирже насчитывается почти 1 700 000 физических и юридических лиц, тогда как в конце 2013 года их число было лишь около 1 100 000. ОАО Московская биржа появилась в результате слияния многочисленных мелких фондовых и валютных бирж и с момента основания имеет историю более чем в 150 лет. Сегодня это уникальный организм, который имеет множество филиалов по всей стране и использует в работе самые разнообразные инструменты в сочетании с передовым техническим оборудованием. Напомню, что общую статью о различиях валютного и фондового рынка я писал здесь, а о работе Санкт-Петербургской фондовой биржи, ориентированной на иностранные акции — тут.

Но для начала вспомним, что вообще представляет из себя любая фондовая биржа и зачем она нужна. Упрощенно фондовая биржа предназначена для сведения финансовых потоков покупателей и продавцов акций и облигаций. Первые рассчитывают получить прибыть не ниже банковского депозита, давая кредит на тот бизнес, который должен эту прибыль обеспечить. Вторые либо проводят первичное размещение активов (компании-эмитенты) либо уже являются частными держателями акций, решившими выйти в наличные деньги. Однако многие участники рынка не отличают фондовый рынок от валютного, считая покупку акций чем-то сродни казино — ведь курс любой акции может как быстро подняться, так и редко упасть.

На самом же деле акции нужно понимать как владение частью бизнеса компании. Хороший бизнес рано или поздно принесет результат — если только вы сумеете его выбрать и проявить достаточное терпение, не расставаясь с ним (продавая акцию) при заметных курсовых колебаниях. Для того, чтобы снизить риск отдельного эмитента, были созданы индексы акций, включающие в себя сразу десятки или даже сотни эмитентов. Индексы на длительных периодах растут вверх вместе с мировой экономикой. С недавних пор на Московской бирже действует компания FinEX, которая позволяет купить индекс не только российских акций, но и некоторых других стран. Кроме того, с появлением ИИС стало возможным увеличить свою доходность на несколько процентов в год — например, приобретая на данный счет ОФЗ. Таким образом биржа, в частности Московская, фактически позволяет инвестировать в любой крупный бизнес страны — средняя цена на российские акции невысока и обычно колеблется от сотен до нескольких тысяч рублей.

Первые биржи в России. Московская биржа

Первые упоминания о биржах в России приходятся на 1703 год, когда была организована своеобразная платформа в Санкт-Петербурге, которая имела исключительно торговый характер. В Москве подобная площадка появилась лишь более чем через сто лет в 1839 году, а продажа ценных бумаг на ней была начата не ранее 1860 года. На это же время пришелся взрыв массового интереса россиян к биржам и спекуляциям на них — т.е. случилось ровно то, что повторится через 130 лет. Как и сегодня, сделки на биржах могли вестись через крупные банки, например через Московский банк (Банк Рябушинских). Сохранились интересные данные этого банка за 1910-е годы, по которым можно судить как о стратегии покупателей акций тех лет, так и о суммах, которые инвестировали состоятельные клиенты:

К спекулятивным счетам здесь условно отнесены те, где операции с ценными бумагами составляли не менее 70% от их общего числа. Владельцы личного портфеля были более пассивны, ориентируясь на дивиденды, рентные выплаты и на пользование кредитом. При этом общее количество спекулятивных счетов было выше: ими пользовались примерно 73% всех клиентов Московского банка.

За последние полвека, предшествовавшие революции, в России появилось более 100 бирж — хотя торговля ценными бумагами велась менее, чем в десяти из них. Тем не менее к 1914 году там ходило около 700 различных ценных бумаг, а на четырех крупнейших мировых биржах число российских ЦБ было немногим менее 200 с высокой оценкой надежности. При этом если брать аналог того, что мы сегодня понимаем под фондовым индексом, то Россия за 1867-1917 годы обогнала США, хотя и проходила через неоднократные сильные кризисы — в частности 1869, 1885, 1899-1901, 1910 и 1912 годов. Однако после революции и проблесков НЭПа к 1930 году все биржи в России были закрыты всерьез и надолго.

Возрождение биржевой деятельности началось после распада СССР — в 1990-х годах на территории РФ работало уже более полутора тысяч бирж. После кризиса 1998 года количество площадок сократилось и началось агрегирование, т.е. слияние множества мелких площадок в крупные филиалы. Укрепляются лидеры: площадки ММВБ и РТС. Соответствующие индексы — индекс ММВБ и индекс РТС — и сегодня являются ключевыми индексами Московской биржи.

Воссоздание Московской биржи

В 1992 году в России была образована Московская межбанковская валютная биржа (ММВБ), которая специализировалась на организации аукционов по покупке и продаже валюты. Чуть позже к этому добавилась торговля ценными бумагами, а в 1995 году на базе ММВБ был сформирован валютный рынок, где появились фьючерсы на доллары и евро. Тогда же образовалась фондовая биржа РТС, которая стала расширяться в направлении количества торгуемых фондовых активов.

И ММВБ, и РТС стали стремительно развиваться в указанных направлениях — в частности благодаря тому, что их интересы не пересекались. Тем не менее в 2011 году было принято решение о слиянии обеих организаций с образованием Московской биржи:

Несмотря на бытующее мнение, что слияние двух бирж было плодотворным, эксперты считают данное решение неудачным. Более того, в декабре 2011 года произошла цепь скандальных событий, спровоцированных сбоями в работе общей системы.

Системная ошибка стала причиной серьезных убытков для многих трейдеров, возмещать которые биржа отказалась. Следующий скандал разразился в 2014 году, когда система стала покупать фьючерсы по цене ниже продажной. Всего лишь за несколько минут было проведено сделок на 780 млн. долларов, прежде чем ошибка была выявлена и ликвидирована. Сделки аннулированы не были.

Структура Московской биржи

В рамках торговых инструментов структуру Московской биржи можно разделить на пять секций (рынков):

-

Товарный рынок

На товарном рынке заключаются крупные контракты по реальным товарам — это может быть зерно (другая с/х продукция), нефть или металлы, в том числе драгоценные (с октября 2013 года).

-

Фондовый рынок

Фондовый рынок занимается продажей акций и отдельных паев ПИФ, ИСУ, а также различных облигаций. На июнь 2017 года на бирже находится 290 видов акций от 232 эмитентов и 1145 видов облигаций от 339 эмитентов (не считая иностранных). Подробную градацию можно увидеть тут: http://www.moex.com/ru/listing/securities.aspx. Сделки на этом рынке идут в режиме Т+2, т.е. выполнение обязательств осуществляется через два дня после заключения договора. Вот так это выглядит на примере брокера Промсвязьбанка:

-

Срочный рынок

На срочном рынке обращаются фьючерсы и опционы, базовым активом для которых может быть как валюта (валютные фьючерсы), так и различные товары и металлы (товарные фьючерсы, фьючерс на золото). Часто встречаются и фьючерсы на активы фондовой секции, например фьючерс на индекс РТС. Этот рынок используется как для спекулятивной торговли, так и для хеджирования сделок.

-

Валютный рынок

Валютный рынок предназначен для покупки и продажи иностранной валюты, а также валютных активов. По данным за 2015 год около 85% сделок на валютной секции Московской биржи приходилось на пару USD/RUB, еще 10% — на пару EUR/RUB. В 85% случаев участниками сделки были российские банки, еще 10% — дочки зарубежных банков.

-

Денежный рынок

На денежном рынке заключаются сделки РЕПО и происходит оформление разных форм кредитов, в том числе межбанковских. Кроме крупных банков, одним из главных игроков здесь выступает Пенсионный Фонд РФ.

Техническая организация работы биржи

Любая биржа представляет собой чрезвычайно сложное в техническом отношении устройство, имеющее огромное множество каналов для обмена данными и использующее для обслуживания ряд юридических лиц, наделенных различными функциями. В упрощенном виде схему работы можно представить так, как на рисунке ниже:

Итак, как осуществляется движение сделок на бирже? Инвестор не может попасть туда напрямую, поэтому он вынужден заключить договор с уполномоченным участником — брокером. Через него инвестор подает заявки на выполнение операций в одной из рассмотренных выше секций биржи. Кстати, далеко не все брокеры предоставляют доступ сразу ко всем секциям. Далее, брокер транслирует поручение на биржу, т.е осуществляет маршрутизацию поручения. Сама биржа после этого проводит квитовку отчета на исполнение, которую можно понимать как операцию сравнения с брокерским счетом. Результатом должно быть подтверждение о списании необходимых платежей и о совершении необходимых зачислений (например, акций на инвесторский счет). Итог операций транслируется обратно к брокеру и через него в виде отчета в личном кабинете — к инвестору.

Вместе с этим «Национальный Клиринговый Центр» (НКЦ) осуществляет операцию клиринга, т.е. заносит сделки в базу данных и делает переоценку рисков продолжительных операций с ценными бумагами на фондовом рынке (что может вызвать необходимость внесения на счет дополнительного гарантийного обеспечения). Предусмотрены три клиринговые сессии: дневная, промежуточная и вечерняя длительностью от нескольких минут до часа. Наконец, расчеты и депозитарное обслуживание (хранение ценных бумаг) осуществляют НКО «Национальный расчетный депозитарий», ЗАО «Депозитарно-клиринговая компания» и НКО «Расчетная палата РТС». На схеме выше они объединены в аббревиатуру ЦД (центральный депозитарий).

Объем и структура торгов на Московской бирже

При наличии пяти различных секций на бирже интересно заметить, что объем сделок на одной из них может в десятки раз превосходить другую. Сначала посмотрим на структуру рынка в начале 2014 года:

Здесь видно, что в объемах торгов доминируют денежный и валютный рынок, тогда как на фондовый рынок приходится менее 5% оборота — при общем объеме на январь 2014 в 35.1 трлн. рублей торговалось лишь 0.7 трлн. руб. акций и 0.75 трлн. облигаций.

Теперь сравним ситуацию с текущим моментом. В мае 2017 года общий объем торгов на рынках Московской биржи составил 71,1 трлн. рублей, что почти ровно в раза выше. Однако здесь нужно вспомнить про девальвацию рубля в конце 2014 года, в результате которой активы в долларах сильно прибавили в стоимости. Распределение общей суммы по секторам (из пресс-релиза Московской биржи):

-

Рынок акций, депозитарных расписок и ПИФов — 0,74 трлн. рублей

-

Рынок облигаций — 1,21 трлн. рублей

-

Срочный рынок — 6,5 трлн. рублей

-

Валютный рынок — 29,3 трлн. рублей

-

Денежный рынок — 29,7 трлн. рублей

Итого, валютный и денежный рынок составили 83% общего оборота — это только на 1.4% меньше, чем в январе 2014 года. Этот факт показывает примерное постоянство распределения торговых предпочтений вне зависимости от времени, хотя для маленьких долей разрыв в относительных величинах оказывается весомым — так, фондовый рынок в мае 2017 получил 2.75% против 4.1% в январе 2014.

Как и сколько зарабатывает Московская биржа?

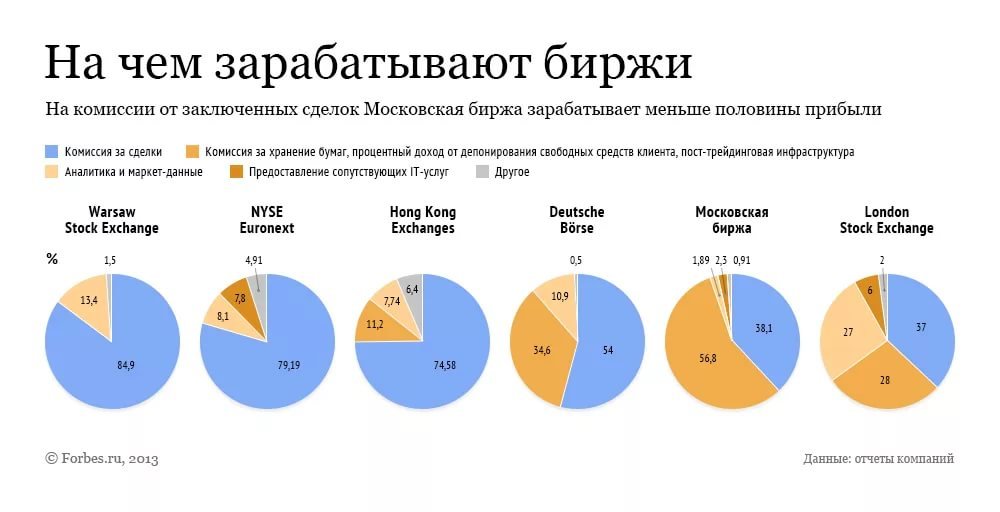

Московская биржа — это не только площадка для совершения сделок ее участниками, но и собственный бизнес. Иногда можно услышать мнение, что биржи зарабатывают только на комиссиях со сделок. Это не так, хотя в ряде случаев эта статья доходов действительно является у биржи основной. Однако Московская биржа в 2013 году получила на комиссии от заключенных сделок менее половины прибыли:

Как видно, депонирование средств и оказание депозитарных услуг оказалось более доходным. Ниже более свежие данные из последнего отчета Московской биржи по МСФО (из этого же отчета взят ряд приведенных далее скринов):

Итого, информационные услуги востребованы на сегодня чуть больше, а комиссия с денежного и валютного рынка составляет почти половину общего дохода. Еще примерно столько же собирают срочный и фондовый рынок вместе с расчетно-депозитарными услугами биржи. В абсолютных числах комиссионный доход в 2016 году составил 19,80 млрд. рублей, что на 11.3% лучше предыдущего года. Для сравнения: актуальные месячные обороты на денежном или валютном рынке примерно в 1000 раз выше.

Конкурс ЛЧИ

Московская биржа проводит ежегодный конкурс с довольно странным названием, которое расшифровывается как лучший частный инвестор. Странным это название является потому, что речь идет не об инвестициях, а о трейдинге — участники конкурса в течение трех месяцев пытаются заработать в различных секциях биржи максимальную сумму. Об этом конкурсе я подробно писал здесь, советую почитать. Но если кратко, то таким образом биржа пытается привлечь новых участников — однако происходит это в ущерб их интересам, поскольку стабильно выдавать доходность выше рынка не под силу даже гениальному трейдеру. Так что попытки новичков повторить результаты лучших участников конкурса чаще всего приводят лишь к потерям средств. Сама же биржа зарабатывает на комиссиях, которые частично переходят к акционерам биржи — как частным лицам, так и крупным компаниям.

Акционеры Московской биржи

Данные за март 2015 года. Фактически примерно половину акций («Остальные») можно считать находящимися в свободном обращении на бирже.

Сравнение Московской биржи с мировыми биржами

IPO и акции Московской биржи

Размещение собственных ценных бумаг (IPO) предусматривает передачу на реализацию акций или облигаций различным финансовым учреждениям. IPO Московской биржи состоялось 15 февраля 2013 года при начальной цене 55 рублей за акцию. Рыночная капитализация Московской биржи после проведения первичного размещения таким образом составила около 127 млрд. рублей или приблизительно 4.2 млрд. $. Это, кстати, было крупнейшее IPO биржи в мире с 2007 года. В качестве организаторов размещения были выбраны: АО Сбербанк, ВТБ, Credit Suiss и J.P.Morgan, а сами акции были размещены исключительно в России. Стоимость акции Московской биржи на момент статьи составляет 106.9 рублей, что дает с момента размещения среднегеометрическую доходность около 16% годовых. Пока неплохо.

Время работы Московской биржи

-

На фондовом рынке торги проходят с 9:30 до 19:00 по московскому времени, с перерывом на дневной клиринг с 14:00 до 14:05

-

На товарном, валютном и срочном рынках торги идут с 10:00 до 23:50 с клирингом в 14:00 до 14:05 и вечерним клирингом в 18:45-19:00

Биржа не работает в праздничные дни, а также по субботам и воскресеньям. Для сравнения — мировой валютный рынок форекс, доступ к которому можно получить через форекс-брокеров (самый крупный в России — Альпари) работает круглосуточно пять дней в неделю.

Дивидендная политика биржи

Московская биржа за недолгое время своего существования показывает себя (пока что) весьма привлекательным эмитентом. Ее акции можно покупать не только в расчете на рост котировок, но и ожидать по ним неплохую дивидендную доходность:

Здесь все выглядит хорошо: и хороший процент текущей дивидендной доходности, и ежегодный рост выплат, и величина этого роста. Как было отмечено выше, цена акций биржи с 2013 года по сегодня выросла примерно в два раза, что коррелирует с ее операционными доходами:

Однако дивиденд на акцию за пять лет вырос заметно сильнее — в 6.3 раза! Это показывает текущую готовность биржи делиться своими доходами — увеличение коэффициента выплат до 70% от прибыли в 2016 году лишь подтверждает это.

Биржевой и внебиржевой рынки

Перед тем, как перейти к последней главе о работе с биржей через посредника (брокера), различим биржевой и внебиржевой рынки. Исходя из определения, биржа – это площадка для торговли ценными бумагами, где операции совершаются по заранее обговоренным правилам. Здесь ведется торговля проверенных и надежных эмитентов, которые допускаются до площадки только после тщательной проверки (листинга), а сама биржа следит за выполнением обязательств участниками. Такими биржами являются Московская или Санкт-Петербургская фондовая биржа.

В отличие от биржевой торговли, внебиржевой рынок – это сфера, где торговля ведется без участия биржи как гаранта исполнения сделок, но с соблюдением установленных, хотя и менее жестких, правил. Стоимость ценных бумаг на таком рынке существенно колеблется в силу малой ликвидности, а сделки носят договорной характер. Хотя быть сторонами сделки, как и на стандартной бирже, тут могут как физические, так и юридические лица — скажем, два банка или две инвестиционные компании. Примером внебиржевой площадки может служить RTS Board, для доступа к которой также нужно открыть брокерский счет — однако он будет без доступа к торговому терминалу (который есть только у брокера).

Как начать работу с биржей. Выбор брокера

Выше представлен рейтинг брокеров Московской биржи по торговым оборотам. О некоторых из них можно прочитать в моей рубрике «брокеры», где в том числе указаны взимаемые за сделку комиссии. Рекомендовать какого-то одного очень сложно, поскольку при выборе нужно учитывать большое число параметров, а их приоритет оказывается для разных людей разным. Но к примеру, есть неплохие отзывы о Промсвязьбанке, сочетающему низкие комиссии с неплохой на сегодня надежностью. До недавнего времени лично мне был интересен вариант брокера «Открытие», который помимо стандартного доступа на Московскую биржу предоставлял льготный доступ и на американский рынок. Общее число участников на текущий момент составляет 537 компаний.

После знакомства со статистикой и выбора подходящего брокера необходимо заключить с ним специальное соглашение. Все серьезные брокеры в обязательном порядке должны иметь лицензию ЦБ РФ. Для работы с ним понадобятся лишь:

-

паспорт гражданина РФ, где указан адрес прописки;

-

денежные средства для открытия депозита

Средняя сумма для открытия счета довольно невелика и составляет около 30 000 рублей, хотя некоторые брокеры и вовсе не имеют входного порога. После предоставления документации (в ряде случаев все можно сделать онлайн, где может быть необходимо указать о себе дополнительные сведения) сотрудники брокерской компании оформляют счет и вручают клиенту логин и пароль для входа в торговую программу. Наиболее известным и универсальным терминалом для работы на фондовом рынке в России является QUIK, хотя многие брокеры имеют свои собственные разработки. В общем, все довольно несложно и в среднем время открытия брокерского счета не превышает трех дней. Теперь вы можете работать на любой из секций биржи, предоставленной брокером.

Заключение

В статье была рассмотрена структура Московской биржи, ее техническая реализация и ряд связанных с биржей данных. Для инвестора наибольший интерес может представлять фондовая секция Московской биржи (хотя ее объем составляет менее 5% от общего оборота средств), тогда как спекулянты чаще работают на срочном рынке. Фондовая секция позволяет инвестировать в большое число отдельных акций и облигаций — а также в некоторые индексы через компанию FinEX. Причем в последнем случае можно делать коллективные инвестиции не только в российский, но в некоторые другие мировые рынки. Другая возможность — инвестировать в российскую недвижимость путем покупки обращающихся на бирже закрытых ПИФов. Наконец, на бирже можно приобрести и сами акции Московской биржи с очень неплохими текущими показателями.

Поделиться в соцсетях

Подписаться на статьи

Рекомендуемые статьи

investprofit.info

Московская биржа - это... Что такое Московская биржа?

| Московская биржа | |

| |

|

| |

| 19 декабря 2011 года | |

| РТС, ММВБ | |

| Афанасьев Александр Константинович | |

| Российский рубль, доллар США, евро | |

| rts.micex.ru | |

Московская Биржа – крупнейшая в России и Восточной Европе по объему торгов и количеству клиентов биржевая Группа. Образована 19 декабря 2011 года в результате слияния бирж ММВБ и РТС. Входит в ТОП-20 ведущих мировых площадок по объёму торгов ценными бумагами и суммарной капитализации торгуемых акций. Занимает 9-ое место в ТОП-10 крупнейших бирж по торговле производными финансовыми инструментами.

Общий объём торгов на всех рынках в 2011 году составил 10 трлн долларов США - порядка 300 трлн рублей. Суммарное количество сделок за год - 358,5 млн.[источник?]

Московская Биржа играет сегодня ключевую роль в развитии российского финансового сектора. Это единственное место прозрачного рыночного ценообразования на российские активы, где осуществляется полный комплекс трейдинговых и пост-трейдинговых услуг. На Московской Бирже участникам доступна полная инфраструктура по торговле акциями, облигациями, валютой, инвестиционными паями, товарами, производными финансовыми инструментами на все виды активов.

История Московской Биржи

|

|

СТРУКТУРА ГРУППЫ «МОСКОВСКАЯ БИРЖА»

В Группу «Московская Биржа» входят: ЗАО «Фондовая биржа ММВБ», ЗАО АКБ «Национальный Клиринговый Центр», НКО ЗАО Национальный расчетный депозитарий» (НКО ЗАО НРД), ЗАО Депозитарно- клиринговая компания» (ЗАО ДКК), ЗАО «Национальная товарная биржа» (ЗАО НТБ), ООО «ММВБ-Финанс», ЗАО «ММВБ-ИТ», ЗАО «Клиринговый центр РТС», ООО «И-Сток», ОАО «Мосэнергобиржа», Фондовая биржа ПФТС (Украина), ЧАО «Украинский биржевой холдинг», ООО «Украинский центральный контрагент», АО «Товарная биржа ЕТС», ТОО «Клиринговый центр ЕТС», RTS Exchange Europe Ltd, ООО «Технический центр РТС», региональные представительства – ЗАО «ММВБ-Поволжье», ЗАО «ММВБ-Урал», ЗАО «ММВБ-Юг», ЗАО «ММВБ-Северо-Запад».

Организаторами торгов в рамках Группы являются ОАО Московская Биржа и ЗАО "Фондовая биржа ММВБ". Расчеты и депозитарное обслуживание осуществляют НКО ЗАО «Национальный расчетный депозитарий» (НКО ЗАО НРД), ЗАО "Депозитарно-клиринговая компания" и НКО "Расчетная палата РТС". Клиринговые услуги оказывают ЗАО "Клиринговый центр РТС" и ЗАО "Национальный клиринговый центр".

ИНДЕКСЫ

Индекс ММВБ] представляет собой ценовой, взвешенный по рыночной капитализации (free-float) композитный индекс российского фондового рынка, включающий 30 наиболее ликвидных акций крупнейших и динамично развивающихся российских эмитентов, виды экономической деятельности которых относятся к основным секторам экономики, представленных в ЗАО "Фондовая биржа ММВБ".

Индекс РТС]представляет собой ценовой, взвешенный по рыночной капитализации (free-float) индекс широкого рынка акций России, включающий 50 наиболее ликвидных акций крупнейших и динамично развивающихся российских эмитентов, виды экономической деятельности которых относятся к основным секторам экономики, представленных в ЗАО "Фондовая биржа ММВБ".

Московская Биржа также рассчитывает:

Фондовый рынок

Фондовый рынок Группы "Московская Биржа" – крупнейший фондовый рынок стран СНГ, Восточной и Центральной Европы. ЗАО "Фондовая биржа ММВБ", осуществляющая организацию торговли на фондовом рынке Московской Биржи, входит в тридцатку ведущих фондовых бирж мира.

Фондовый рынок Московской Биржи включает в себя три сектора рынка:

- Основной рынок – наиболее ликвидный биржевой рынок с Центральным контрагентом и полным предварительным депонированием. В секторе "Основной рынок" ведутся торги с акциями, облигациями, депозитарными расписками и паями. Включает в себя различные режимы торгов, в том числе Режим основных торгов (анонимные безадресные сделки), Режим переговорных сделок, режимы сделок РЕПО, режимы размещения и выкупа ценных бумаг, а также ряд специальных режимов. Расчеты в Режиме основных торгов осуществляются а день заключения сделки (Т+0).

- Standard – биржевой рынок акций и паев с Центральным контрагентом в расчетами T+4. Помимо основной торговой сессии, включает в себя также вечернюю торговую сессию с 19:00 до 23:50.

- Classica – классический адресный рынок акций, без 100% предварительного депонирования бумаг и возможностью расчетов по сделкам в долларах США.

В феврале 2012 года состоялся перевод вторичного рынка государственных ценных бумаг на Фондовую биржу ММВБ из Секции ГЦБ. В результате перевода рынка количество участников, заключающих сделки с ГЦБ, возросло с 293 участников Секции до 634 компаний-участников фондового рынка и их сотен тысяч клиентов.

Валютный рынок Московской Биржи является одним из наиболее значимых сегментов финансового рынка России. Участники валютного рынка Московской Биржи - 600 кредитных организаций. Прямой доступ к торгам предоставляется также клиентам Участников торгов: банкам, не являющимся участниками торгов, некредитным организациям и частным инвесторам.

В системе электронных торгов заключаются сделки по доллару США, евро, украинской гривне, казахскому тенге, белорусскому рублю, китайскому юаню, а также с валютными свопами. В 2011 году запущены торги инструментом – "Бивалютная корзина". Сделки на валютном рынке Московской Биржи заключаются в соответствии с порядком, предусмотренным Правилами проведения операций по покупке и продаже иностранной валюты на единой торговой сессии (Правила ЕТС).

Рынок фьючерсов и опционов FORTS – ведущая площадка по торговле производными финансовыми инструментами в России и странах Восточной Европы. FORTS cочетает в себе развитую инфраструктуру, надежность и гарантии ОАО Московская Биржа, а также самые современные технологии торговли фьючерсами и опционами, проверенные в течение более чем десяти лет стабильного и успешного развития рынка.

В настоящий момент на срочном рынке FORTS обращаются производные финансовые инструменты, базовыми активами которых являются: Индекс РТС, Индекс ММВБ, Российский индекс волатильности, отраслевые индексы, акции, облигации федерального займа, иностранная валюта, ставка трёхмесячного кредита MosPrime и товары. Входит в ТОП-10 крупнейших деривативных площадок мира. Фьючерс на Индекс РТС – самый ликвидный инструмент фондового рынка России и один из наиболее торгуемых на индексные активы в мире.

С 15 июля 2009 года на Московской Бирже действует Рынок Инноваций и Инвестиций (РИИ Московской Биржи) – биржевой сектор для высокотехнологичных компаний, созданный ОАО Московская Биржа совместно с ОАО "РОСНАНО" на базе существовавшего ранее Сектора Инновационных и растущих компаний (Сектор ИРК).

Основная задача РИИ Московской Биржи – содействие привлечению инвестиций, прежде всего, в развитие малого и среднего предпринимательства инновационного сектора российской экономики.

Для организации эффективного взаимодействия по проекту РИИ, который обладает высокой значимостью для инновационного развития России, при Московской Бирже создан Координационный совет РИИ Московской Биржи, в который вошли представители профильных министерств и ведомств, институтов развития, законодательной власти и профессиональных ассоциаций.

Проекты по организации и развитию биржевых товарных рынков реализованы через ЗАО "Национальная товарная биржа". Национальная товарная биржа учреждена в июле 2002 года. Основным направлением развития НТБ является организация биржевого товарного рынка (наличного товара, производных инструментов) в России. Национальная товарная биржа имеет лицензию Федеральной службы по финансовым рынкам России № 129 от 26 сентября 2002 года на организацию биржевой торговли по товарным секциям:

1. Электроэнергия

2. Энергоносители (нефть и нефтепродукты, газ и газовый конденсат, уголь)

3. Черные металлы

4. Цветные металлы и сплавы

5. Строительные материалы

6. Лес и лесоматериалы

7. Зерновые, зернобобовые и технические культуры

8. Сельскохозяйственная продукция

9. Фармацевтическая продукция

10. Водные биологические ресурсы

11. Продукция химической промышленности

12. Стандартные контракты

С 2002 года НТБ участвует в подготовке, организации и проведении биржевых торгов при проведении государственных закупочных и товарных интервенций для регулирования рынка сельскохозяйственной продукции, сырья и продовольствия Российской Федерации. НТБ является уполномоченной биржей Министерства сельского хозяйства Российской Федерации.

В апреле 2008 года на НТБ запущены торги поставочными фьючерсными контрактами на пшеницу 3 и 4 класса на условиях EXW с поставкой на элеваторах Южного федерального округа России и поставочными фьючерсными контрактами на пшеницу на условиях FOB порт Новороссийск.

В декабре 2008 года на НТБ введены в обращение поставочные фьючерсные контракты на пшеницу 5 класса на условиях EXW с поставкой на элеваторах Южного федерального округа России. При реализации проектов на товарном рынке НТБ использует биржевую торговую систему и инфраструктуру Группы "Московская Биржа". Подробнее - http://www.micex.ru/markets/commodity/today.

Статистика

Динамика объема торгов на рынках Группы «Московская Биржа», трлн руб.

| 55,2 | 114,8 | 161,3 | 191,8 | 208,8 | 297,9 |

Международное сотрудничество

С учетом активно идущих процессов глобализации и вступления России во Всемирную торговую организацию Московская Биржа реализует стратегию развития, предусматривающую интеграцию в инфраструктуру мирового рынка капитала. Растет число зарубежных участников рынков Группы «Московская биржа», доля операций иностранных инвесторов в обороте торгов акциями на бирже ММВБ превышает 20 %. В рамках международного сотрудничества Московская Биржа ведет активный диалог с такими биржами как Нью-Йоркская фондовая биржа, NASDAQ, Чикагская товарная биржа, Лондонская фондовая биржа, Немецкая биржа, Венская фондовая биржа, Группа OMX, Шанхайская фондовая биржа и другими. Со многими из этих бирж Московская Биржа подписала меморандумы о взаимодействии. С 2002 года ММВБ является членом-корреспондентом, а в 2007 становится аффилированным членом Всемирной федерации бирж, объединяющей свыше 100 бирж мира, на которые в совокупности приходится 97 % капитализации мирового фондового рынка. В 2007 году уровень участия ММВБ в этой организации повышен с корреспондентского до аффилированного. Группа «Московская Биржа» совместно с Международной ассоциацией бирж СНГ участвует в проектах создания условий для формирования интегрированного фондового рынка стран СНГ на технологической основе национальных бирж стран Содружества.

Группа «Московская Биржа» поддерживает контакты с международными профессиональными финансовыми организациями, такими как Международная ассоциация фондовых бирж(FIBV), Федерация европейских фондовых бирж(FESE), Федерация евро-азиатских фондовых бирж (FEAS), Ассоциация участников международных фондовых рынков (ISMA) и другими.

Партнерские проекты в России «Сколково»

10 октября 2011 года ММВБ и Фонд «Сколково» подписали соглашение о сотрудничестве в области развития рынка инноваций и инвестиций ММВБ. Сотрудничество между Фондом «Сколково» и ММВБ направлено на обеспечение реализации совместных проектов по поддержке инновационных компаний с использованием инструментов Фонда «Сколково» и РИИ ММВБ, организацию совместных мероприятий по продвижению РИИ ММВБ, информационно-аналитическую поддержку инновационных компаний. В целях укрепления сотрудничества между ММВБ и Фондом «Сколково» совет директоров ЗАО ММВБ включил в состав координационного совета по Рынку инноваций и инвестиций ММВБ вице-президента, директора по развитию и планированию Фонда «Сколково» Алексея Бельтюкова.

Московская Биржа - достопримечательность

| Достопримечательность | |

| Московская биржа в Китай-городе | |

| |

| Страна | Россия |

| Город | Москва, Ильинка, 6/1 (угол Рыбного переулка) |

| Автор проекта | А. С. Каминский, основа планировки - М. Д. Быковский |

| Первое упоминание | 1836 год |

| Строительство | 1873—1875 (перестройка) |

| Статус | Объект культурного наследия, федерального значения |

Координаты: 55°45′16″ с. ш. 37°37′34″ в. д. / 55.754444° с. ш. 37.626111° в. д. (G) (O) (Я)55.754444, 37.626111

Биржа в Китай-городе (Москва) — памятник архитектуры второй половины XIX века. Выстроена в 1873—1875 арх. А. С. Каминским в стиле поздней эклектики на месте постройки 1830-х гг. (арх. М. Д. Быковский). В настоящее время здание занимает Торгово-промышленная палата России. По имени Биржи названа прилегающая к Ильинке Биржевая площадь.

История постройки

Традиционная, стихийная «биржа» московского купечества находилась у старого Гостиного Двора в Китай-городе (Хрустальный переулок). В 1828 купечество обратилось к генерал-губернатору, князю Д. В. Голицыну с предложением учредить в Москве биржу. Биржа была открыта через одиннадцать лет, 8 ноября 1839.

Вид со стороны Биржевой площади, фото 1880-х гг.

Вид со стороны Биржевой площади, фото 1880-х гг. Для строительства московское купечество выкупило участок на углу Ильинки и Рыбного переулка, на котором когда-то стояла церковь Дмитрия Солунского, упразднённая ещё в XVIII веке. Первое здание биржи стоимостью в полмиллиона рублей (частично профинансированное Николаем I) было выстроено в 1836—1839 годах архитектором М. Д. Быковским в стиле ранней «ренессансной» эклектики. Между двумя арочными входами по бокам низкого здания Быковский разместил террасу с тонкими металлическими столбиками. Здесь, на воздухе, долгое время и собирались биржевые маклеры, не желавшие почему-то входить в главный биржевой зал.

Для перестройки Биржи в 1866 был выкуплен смежный участок по Рыбному переулку. Новое здание было выстроено в 1873—1875 А. С. Каминским — зятем Павла Третьякова и домашним архитектором рода Третьяковых в период, когда городским головой был C. М. Третьяков. Новое здание приобрело классический портик со стороны Ильинки и двухэтажный неоренессансный боковой фасад по Рыбному переулку. Оно было рассчитано на одновременный приём до 1150 человек.

В 1925 был надстроен ещё один этаж по проекту архитектора И.С. Кузнецова.

Особенности биржевой деятельности

Московская биржа развивалась преимущественно как товарно-сырьевая. Основными биржевыми товарами были хлопок-сырец, хлопчатобумажная пряжа, миткаль; впоследствии, список дополнили нефть, каменный уголь и т. п. минеральное сырьё. Биржа физически контролировала складские запасы биржевых товаров, так, в 1913 в ведение её комитета состояли 33 биржевые артели, ответственные за приём-отпуск товаров и охрану складов.

Из финансовых активов на бирже первоначально обращались только государственные облигации. Начиная с 1870-х гг., в котировальные списки также включались акции и облигации частных предприятий, однако даже в 1913 государственные бумаги оставались основой фондового рынка:

Структура бумаг, допущенных к торговле на Московской бирже в 1913: Государственные облигации - 11.7 млрд. руб. (60.5% от всех допущенных к торговле бумаг) Акции 40 акционерных обществ - 0.8 млрд. руб. по номиналу Акции 29 банков - 0.5 млрд. руб. по номиналу (источник: Энциклопедия "Москва", М., 2004)Оборот биржи может быть оценен только косвенно, так как биржевые сделки не регистрировались.

Организация биржи

Вид до перестройки 1870-х гг.

Вид до перестройки 1870-х гг. Вплоть до 1870 биржа работала по уставу Петербургской биржи; только в 1870 Московская биржа получила собственный, отличный от петербургского, устав. Управлял делами биржи особый биржевой комитет. Первым председателем Комитета был городской голова В. А. Куманин, и вплоть до 1859 городские головы председательствовали в Комитете ex officio, а затем председатель стал избираться комитетом. Биржу возглавляли:

Комитет, избираемый на три года, помимо председателя включал шестерых старшин и одного гофмаклера. Выборщиками, то есть членами биржи, могли быть московские купцы и общества, обладающие минимальным имущественным цензом и оплачивающие взносы на содержание биржи; число их не превышало пятисот. Капитал Московской биржи на 1 января 1889 составлял 191437 руб. 69 коп. Весь XIX век Московская биржа резко отставала от трех других старейших бирж страны. В 1915 в обществе состояло 406 членов, в том числе 82 единоличных предпринимателя, 82 торговых дома, 242 товарищества и акционерных общества.

Московское биржевое общество, помимо непосредственных прав на управление биржей, имело право на представительство в высших финансовых органах Российской империи и города Москвы, в том числе на выдвижение одного члена совета Государственного банка, двух членов Московской казённой палаты и т. п. Биржа также имела представительство в советах московских коммерческих училищ, на которые регулярно отчисляла пожертвования.

Биржевые маклеры избирались купцами 1-й и 2-й гильдий из своей среды, преимущественно из «невинно падших», то есть обанкротившийся не по своей вине, и утверждались правительством. В числе прочего от маклера требовалось русское подданство, свидетельство о зачислении в гильдию или об управлении делами купца 1-й гильдии, возрастной ценз был равен 30 годам. Сами маклеры брали свидетельства 2- ой гильдии. Делились они на две категории — по торговым сделкам и фондовые (операции с ценными бумагами). Число их колебалось: в 1866 — 25, в 1869 — 75, в 1894 — 68.

См. также

- Исторические фондовые биржи Российской империи:

Ссылки

med.academic.ru

Россия, Москва, Б.

Россия, Москва, Б.