Как торговать фьючерсами – особенности торговли. Торговля фьючерсами на бирже

Как торговать фьючерсами – основы и порядок торговли фьючерсами на российских биржах

Финансовый инструмент под названием «фьючерс» представляет собою вид биржевого контракта, в котором покупатель и продавец фиксируют главные параметры договора, включая срок и цену. При этом фактическая сделка состоится в будущем.

Таким образом, фьючерсный контракт является задокументированным обязательством, гарантирующим, что в установленный срок продавец товара осуществит его поставку, а покупатель внесет за него соответствующую сумму.

Содержание статьи:Минусы и плюсы торговли фьючерсами

Основной недостаток фьючерсных контрактов в их ограниченном сроке обращения. Фьючерсы действительны только в течение трех месяцев, по завершении которых оформляют новые договоры с аналогичными параметрами.

Торговля фьючерсами идеально подходит для новичков и обладает рядом неоспоримых преимуществ

- Размер минимального стартового капитала составляет всего 2 000 руб.

- Кредитное плечо равно 1:7.

- Размер комиссии меньше, чем при работе с акциями.

Кроме этого, поскольку в момент подписания фьючерсного контракта не совершается прием и передача товара (базового актива), отпадает необходимость вносить какие-либо денежные средства, кроме оплаты маржи (необходимого залога).

Особенности торговли фьючерсами таковы, что эти сделки могут быть полезны не только для профессиональных игроков рынка, но и для простых обывателей, желающих получить какой-либо товар к определенной дате.

Например, человек, занимающийся ювелирным делом, через три месяца планирует изготовить крупную партию изделий.

Чтобы избежать трудностей с хранением купленного золота, ювелиру целесообразно приобрести фьючерс на драгоценный металл.

Читайте также: Независимый рейтинг Форекс-брокеров — лучшие Forex-брокеры в России

Виды контрактов и расшифровка

- Фьючерсы на индексы

Этот вид контракта предполагает, что базовым активом будет выступать определенный фондовый индекс. То есть предметом торгов становится не какой-либо физический товар или акция, а значение индекса.

Такие фьючерсы являются расчетными. Их котировки исчисляются не в валюте, а в пунктах. Они хороши как для спекулятивного использования на значениях индекса, так и для защиты рискованных открытых позиций (хеджирования), входящих в расчет индекса акций или других ЦБ.

К примеру, если взять фьючерс на индекс ММВБ, то проводимые с ним финансовые операции будут являться портфельной торговлей, проводимой с эмитентами, входящими в структуру индекса. При этом в конце установленного срока, когда действие контракта завершится, передачи ценных бумаг не будет.

Список самых популярных индексов

- В США — YM, NQ, ES, ER2

- В Европе — DAX, CAC40, SMI, Z

- В Азии — HIS, SPI

- В России — PTC

Котировка фьючерса осуществляется в пунктах назначенной цены и составляет 0,01 пункта биржевого товара: если цена индекса для ММВБ равна 1 520,20, соответственно фьючерс будет иметь стоимость 152 020 руб.

- Фьючерсы на акции

В качестве биржевого товара часто выступают акции различных эмитентов.

Технически торговля фьючерами на акции не особо отличается от торговли самими ценными бумагами, однако она имеет ряд преимуществ.

- Нет необходимости вносить крупную залоговую сумму.

- Более низкий размер комиссии.

Самыми популярными российскими предприятиями, чьи акции считаются ликвидными, являются Газпром, Лукойл, ВТБ, Норильский Никель, Сбербанк, Роснефть.

- Фьючерсы на валюту

Это один из самых популярных и ликвидных видов фьючерсов, рассчитанных на небольшие компании, занимающиеся экспортом и импортом товаров.

Основные преимущества работы с такими контрактами

- Валюты отличаются низкой изменчивостью курса

- Электронный рынок функционирует круглые сутки

Торговля валютными фьючерсами ведется на платформе IMM, а сами контракты заключаются на евро, швейцарский франк, британский фунт стерлингов, японскую йену, канадский доллар.

- Фьючерсы на товары

Популярные виды фьючерсов — это контракты на различные товары. На мировом рынке хорошие котировки имеют сельскохозяйственные культуры, драгоценные металлы и энергоносители.

На зерновые

Фьючерсы на зерновые культуры обладают большим спросом. Поучаствовать в торгах можно посредством электронной площадки CME-Globex, где предлагаются контракты на пшеницу, овес, кукурузу, рис, кофе и какао, а также на другое сырье — сахар, мясо, соя.

На драгоценные металлы

Самыми высокими котировками обладает золото. Именно в этот металл инвестируют, чтобы сохранить деньги и минимизировать риски.

Помимо золота, есть возможность приобрести фьючерсы на серебро, медь, платину, палладий, алюминий и сталь.

На энергоносители

Торговля фьючерсами на нефть и нефтепродукты позволяет получить хорошую прибыль и сохранить свои средства.

Контракты заключаются посредством площадки CME Globex, где представлены нефть, бензин, мазут и природный газ.

Читайте также: Беспроигрышные стратегии для торговли бинарными опционами

Порядок заключения и исполнения сделок купли-продажи

Выделяют три основные стратегии торговли фьючерсами, позволяющие получить прибыль и сократить возможные риски:

- открытие длинной позиции,

- открытие короткой позиции,

- спрэд.

Выбор стратегии основывается на прогнозировании изменения цены на биржевой актив.

Длинная позиция

Когда брокер считает, что цена выбранного товара будет расти, он открывает длинную позицию. То есть осуществляется заключение сделки, при которой брокер обязуется в определенный день приобрести фиксированное количество биржевого товара по заранее оговоренной стоимости.

Это соглашение обеспечивается соответствующей суммой залога, которую вносит игрок на свой счет. Сохранность и неприкосновенность данной суммы гарантирует биржа.

В случае если брокер верно спрогнозировал рост цены на биржевой товар, он имеет право продать контракт и получить в качестве вознаграждения разницу между номинальной и фактически повысившейся стоимостью.

При успешном стечении обстоятельств такая стратегия дает доход, сильно превышающий размер первоначальной залоговой суммы.

Короткая позиция

Эта стратегия рассчитана на последующее падение цены выбранной позиции. Это означает, что брокер обязуется осуществить поставку товара в указанный срок, но при этом он планирует продать контракт в момент максимальной пиковой стоимости товара, а затем выкупить его снова, когда цена снизится.

К назначенной дате договор будет выполнен, а брокер получит прибыль от разницы цен.

Короткую позицию применяют опытные игроки рынка, поскольку в случае ошибочных прогнозов, брокер понесет серьезные убытки.

Спрэд или «разрыв»

Эта стратегия хорошо подходит для новичков и всех тех, кто сомневается в своих силах. Ее используют, когда невозможно точно определить вектор изменения цен.

Реализуя стратегию спрэда, брокер одновременно производит покупку нескольких разных контрактов на одну и ту же позицию, но с неодинаковыми сроками исполнения. Прибыль формируется за счет разницы цен на заключенные контракты.

В этом случае доход будет меньше по сравнению с другими стратегиями, однако и риск потерпеть неудачу тоже существенно сократится.

Читайте также: Как выбрать валютную пару для торговли на Форексе правильно — советы новичку

Брокеры, торгующие фьючерсами

Брокеры торгующие фьючерсами, в качестве площадки для работы используют различные электронные платформы, позволяющие проводить сделки через Интернет. Гарантии за выполнение контракта лежат на бирже, а при заключении сделки контрагенты остаются скрытыми.

Для большинства фьючерсов фактическая поставка оговоренного товара отсутствует, а полученная прибыль или убыток отражается на счету брокера.

Чаще всего используют американские электронные платформы

- QST — функционирует в нескольких вариантах, причем как с абонентской платой, так и без нее, поэтому подходит для начинающих брокеров.

- CQG Trader — хорошая платформа с удобной таблицей котировок.

- Ninja Trader — позволяет создавать собственные индикаторы и торговые системы.

- R-Trader — не взимает абонентскую плату и имеет расширенную версию с графиками.

- MultiCharts — дает возможность создавать и налаживать новые торговые системы.

- Т4 — предлагает использовать русскоязычный интерфейс.

- Trade Navigator — позволяет создавать собственные модули.

- eSignal — отличается удобным интерфейсом и позволяет проводить тестирование.

- XTrader — быстрая, профессиональная площадка с реализованной функцией торговых роботов.

Обычно брокерская комиссия составляет от 0,01 % от суммы сделки или имеет фиксированный размер, например, несколько долларов США.

Торговля фьючерсами имеет стандартную для биржи закономерность — большая прибыль предполагает большой риск. Поэтому главные параметры успеха — это умение составить точный прогноз и способность оценить свои возможности.

crediti-bez-problem.ru

Торговля фьючерсами на Чикагской бирже, 26 мая, золото

Здравствуйте, уважаемы коллеги трейдеры! Я Дмитрий Пелин, автор блога биржевые-записки.рф, продолжаю серию статей о фьючерсной торговле по моей стратегии. Сегодня хочу рассказать работе с золотом на Чикагской товарно-сырьевой бирже на примере довольно успешной сессии от 26 мая. В будущем обязательно покажу и неудачи, без которых не обходится, чтобы подробно рассмотреть способы контроля над рисками и варианты действий в сложных ситуациях.

Также дополнительно, в отдельных статьях, мы поговорим о способах оптимизации входов и подтверждающих сигналах, которые можно использовать в торговле.

Психология моей торговой системы

Многие трейдеры, а зачастую и биржевые гуру – преподаватели технического анализа, не совсем правильно представляют себе основную проблему, которая возникает при любой биржевой игре. Я имею в виду «проблему правого края» на графике, которую обычно называю для себя «проблемой нового поворота». Никто не может знать, что будет с ценой в следующий момент. Весь классический анализ существует для того, чтобы попытаться предсказать будущее на основании истории котировок.

Я не отвергаю науки, которой пользуется множество людей, но вижу своё решение проблемы: чтобы справиться с автомобилем на извилистой дороге, совершенно необязательно знать заранее, что ждёт за поворотом – достаточно уметь рулить и нажимать на тормоз. Точно так же при торговле, совершенно нет необходимости гадать, какая цена актива будет через секунду – за правым краем графика. Важнее уметь правильно реагировать на её изменения. В этом вся суть моей стратегии – торговать от уровней поддержки и сопротивления, правильно реагируя на любой пробой или отскок.

Мой выбор – Чикагская товарно-сырьевая биржа (CME)

Я пользуюсь стандартными фьючерсными контрактами на волатильные активы, такие как золото, нефть и газ, очень люблю индекс S&P 500. У каждой торговой площадки в мире есть свои объективные преимущества и недостатки, мы о них уже говорили. Но существуют и просто личные симпатии и предпочтения. Мой выбор Чикагской товарно-сырьевой биржи тоже неслучаен. Многие трейдеры предпочитают NYSE, потому что любят работать с акциями, но есть несколько причин, по которым CME для меня привлекательней:

- Наличие большого набора волатильных инструментов при малом размере депозита. Торгуя на Нью-Йоркской фондовой бирже NYSE суммой менее 5000$, вам придётся работать с акциями, имеющими малый дневной ход – не получится за 15 минут увидеть реальную прибыль при короткомстопе;

- Есть прекрасная мобильная торговая платформа Globex, которая позволяет торговать из любого места и не оказываться вне рынка из-за разницы во времени;

- Торговля фьючерсами на Чикагской бирже, в отличие от акций, проходит круглосуточно, 5 дней в неделю;

- Можно торговать мини-контрактами и иметь при этом самый малый риск.

Торговля без индикаторов

Я не использую никаких индикаторов в качестве сигналов для входа и выхода. Сами по себе, любые индикаторы не могут дать никакой дополнительной информации – они построены на цене актива. Есть люди, для которых удобнее следить не за графиком в чистом виде, а за его упрощённым вариантом в виде разных индикаторов. Мне это мешает, я не доверяю такому подходу. Использую объёмы для анализа ситуации, но это не производная цены, а дополнительная информация о ситуации на рынке. Она тоже не должна быть сигналом торговли, но иногда помогает. Если вспомнить психологию моей системы – это похоже на знание погоды на трассе и времени суток. Когда дождливо – дорога будет скользкой и нужно сбавить скорость, а если глубокая ночь, то следует остерегаться уснувших за рулём на встречной полосе.

Я предпочитаю простые бары без дополнительной раскраски. Тем более, не люблю японских свечей. Мой основной график – 3 минуты. При таком быстром движении свечи совершенно бессмысленны, они не работают. Дополнительная раскраска баров тоже скорее мешает, раздражая зрение и создавая путаницу. Все что нужно для нормальной работы содержится в обычных барах. Из них прекрасно видно максимум и минимум, а также цену открытия и закрытия. Простота – основа совершенства.

Торговля по тренду

В начале любой торговли я всегда определяюсь с направлением. Не совсем правильно сказать, что сделки открываются только по тренду. Это важно только для позиционных трейдеров, которые держать позиции неделями. Но нужно обязательно знать, в какую сторону сейчас движется рынок. На дневном графике несложно посмотреть общее направление. Нет единой системы, каждый опытный внутридневной трейдер сам определяет его, иногда даже на уровне интуиции. Самое простое, что можно предложить – посмотреть, как расположены максимумы и минимумы.

Когда последующие дневные High и Low выше предыдущих, то направление торговли выбирается вверх, если наоборот – следует шортить. Во многом, такое решение условно, но если снова вернуться к психологии торговли и вспомнить про дорогу, то желательно знать заранее, в какую сторону вы собираетесь ехать. Выбор может быть любым, но никогда не нужно ехать по встречной.

Построение и выбор уровней

Уровни поддержки и сопротивления я строю на часовом графике. Процесс этот достаточно стандартный и знаком большинству трейдеров, независимо от того, по какой стратегии они торгуют. Когда происходит перелом текущего тренда на выбранном интервале, всегда есть вершина или впадина графика. Именно через них и проводятся уровни. Есть ситуации, когда график образует своеобразные горизонтальные полки, как бы упираясь длительное время в стену. Эти места принято называть «проторговками», их тоже желательно использовать в качестве уровней.

Суть состоит в том, что при достижении ценой определённых значений, на рынке происходит одна из двух возможных ситуаций – движение либо продолжается в выбранном направлении и наступает пробой уровня, либо возвращается в обратную сторону, что называют отскоком. Причин для этого может быть несколько, но наиболее частая заключается в скоплении стоповых ордеров или отложенных заявок большого числа участников рынка.

Уровни могут быть сильными и слабыми. Сильные уровни тестируются многократно, оставаясь долгое время непреодолимой преградой. Слабые, напротив, легко пробиваются. В случае ложного пробоя, когда цена незначительно выходит за определённые значения, это только усиливает выбранный уровень, повышая его достоверность.

Отмеченные на часовом графике линии для будущей торговли я обычно прореживаю, выбирая наиболее перспективные, касание которых было неоднократным. Особую ценность представляют те из них, которые одновременно отработали на дневных графиках. Чем длиннее временной интервал, том серьёзнее поддержка или сопротивление, найденные на нём.

Непосредственно торговля

Сама по себе, торговля от уровней несложна. Если снова вспомнить психологию моей системы, она сводится к «рулению» от уровня, когда цена отскакивает и возвращается к движению в каналедо следующего места возможного отскока. Я не торгую пробой, и делаю это совсем не случайно. Большинство пробоев на трехминутных графиках – ложные. Замечено, что в четырёх случаях из пяти цена стремится оставаться в торговом канале, а не покидать его.

На приведённом примере я вошёл в шорт с очень хорошими условиями для размещения стопа, который определяет успех торговли. Хочу пояснить, что мне это удалось не сразу – первый раз вход был выбит утром, сразу над консолидацией. Это нормальное явление, не нужно в таких случаях нервничать – придерживайтесь стратегии, и все получится. Следующие два потенциальных входа я пропустил, считаячто за ложным пробоем может последовать движение вверх. Только спустя три часа мне удалось открыть нормальную сделку, прибыль по которой составила 340$. Это хорошая сумма один торговый день при моём размере депозита.

Управление рисками и цели в торговле

Моё твёрдое мнение, что риск по каждой отдельной сделке каждый трейдер должен определять для себя сам. Это касается абсолютного значения допустимого убытка и относительной величины просадки в процентах. У всех различные финансовые возможности и цели. Неразумно терять в каждой попытке внутри дня более 10 процентов, но это может быть 5, 15 или даже всего 0.5% – все зависит от самой суммы депозита и общего капитала трейдера.

Гораздо важнее, на мой взгляд, определить цели торговли и соотношение прибыли к размеру возможного убытка. Если планируемый стоповый ордер больше 1/3 от тэйк профита, торговля не просто убыточна, а даже разорительна. Я всегда планирую 1 к 3, 1 к 4 или даже 1 к 6 – чем больше, тем лучше. Это главное правило, которого следует придерживаться всегда.

Как вы помните, я работаю от уровней. При этом наиболее вероятны ложные пробои, когда цена возвращается обратно. Достаточно установить такой стоповый приказ, чтобы учесть в нем среднюю величину возможных обманных движений и избежать ненужных касаний. Не следует искать предыдущие экстремумы или пользоваться дополнительными индикаторами – на рынке не существует точного решения этой проблемы. Немного здравого смысла и наблюдательности помогут найти правильное значение, а спокойное отношение к неизбежным убыткам добавит шансов на успех.

Перевод в безубыток и перенос стопа

Страх и жадность – главные враги при торговле. Если сделка открыта по плану, то в случае успеха она принесёт хорошую прибыль, в 4–5 раз больше чем возможный убыток. Это значит, что можно спокойно сделать 4–5 неудачных попыток, но остаться «при своих».

Торговля от уровней обеспечивает достаточно точные входы, больше чем с 50% вероятности. Я обычно не тороплюсь передвигать стоп в безубыток, практически никогда этого не делаю. Если прибыль уже дошла до 2–3 стопа, то можно начать передвигать защитный приказ, чтобы зафиксировать этим часть дохода. Не следует делать этого раньше – потом будешь кусать локти, если такой приказ будет ненароком выбит, а цена продолжит своё движение в нужном направлении.

xn----8sbbeobemdhax7dgy7m.xn--p1ai

Как торговать фьючерсами – особенности торговли

Фьючерсный контракт представляет собой обязательства двух сторон. Одна из них обязуется поставить в определенный срок актив, вторая сторона обязуется оплатить его по установленной заранее цене. Следить за исполнением договора призваны биржи, достаточно простой и полностью прозрачный механизм, обязывает обе стороны соблюдать условия фьючерса. Составляется спецификация согласно устоявшимся стандартам, которая определяет параметры договора, в том числе она содержит всю необходимую информацию, с помощью которой реализуется торговля фьючерсами.

Фьючерсный контракт представляет собой обязательства двух сторон. Одна из них обязуется поставить в определенный срок актив, вторая сторона обязуется оплатить его по установленной заранее цене. Следить за исполнением договора призваны биржи, достаточно простой и полностью прозрачный механизм, обязывает обе стороны соблюдать условия фьючерса. Составляется спецификация согласно устоявшимся стандартам, которая определяет параметры договора, в том числе она содержит всю необходимую информацию, с помощью которой реализуется торговля фьючерсами.

Основной особенностью фьючерсного контракта является возможность передачи своих обязательств от покупателя или продавца третьей стороне. Это гарантирует одновременно и реализацию договоренностей и позволяет конечному продавцу и покупателю избавиться от значительной части рисков. Возникает огромный интерес к фьючерсам у участников рынка, даже не задействованных в фактической продаже и приобретении активов.

Как финансовый инструмент, фьючерс позволяет торговать на изменении стоимости и получать немалую прибыль, благодаря существенному торговому плечу. Сравнительно небольшими средствами имеется возможность управлять позициями на порядок дороже. Естественно при этом возрастают риски.

Предполагается, что подробности о том, что такое фьючерс уже изучены в прошлых материалах, потому сейчас пойдет речь о конкретных параметрах фьючерсного контракта и о том, как торговать фьючерсами.

Основные обозначения, термины и понятия

1) Единица измерения и объемы базового актива

1) Единица измерения и объемы базового актива

Спекулятивная торговля фьючерсами не предполагает фактической его реализации, то есть предоставление актива или его приобретение, потому часто новички упускают из виду действительное наполнение лота. Будь то баррели или бушели, унции или пункты, всегда важно знать, с чем связан фьючерс и какой именно актив должен в итоге перейти от продавца к покупателю. Это дает возможность прогнозировать поведение цены на сам актив и естественно оценивать сам фьючерс. Кроме того проще становится оценить размер одного контракта. Например, фьючерс на кукурузу предполагает договор на поставку 5000 бушелей определенного сорта. Валютный фьючерс на фунт стерлингов начинает торговать с минимальным объемом £62 500.

Все эти подробности можно узнать из спецификаций, получить представления о фьючерсах на различные типы активов, выставленных на сайте, посвященном CME, или же конкретно той биржи, на которой будет реализовываться торговля фьючерсами.

2) Размер тика и минимальная цена изменения

Спецификацией фьючерсного контракта строго определяется минимальное изменение цены. Фактическая величина тика выражается по-разному для различных активов. К примеру, для индексного фьючерса E-mini S&P 500 тик составляет всего четверть индексного пункта. Отталкиваясь от этого значения, можно выразить стоимость одного тика, его вес, через оценку пункта индекса. Для валютных фьючерсов часто тик составляет всего 0,0001. Стоимость вычисляется, отталкиваясь от курса соответствующей валюты. Особенно важно знать размер тика и его стоимость, чтобы оперативно и не путаясь разобраться в ситуации на рынке, когда в единой таблице представлена информация о многих договорах, а надо оценить существенность того или иного изменения, чтобы выгодно торговать.

3) Маржа и ее размер

3) Маржа и ее размер

Каждый фьючерс обеспечивается в равной степени обеими сторонами, которые его заключили определенным гарантийным обязательством (ГО), именно оно называется начальной маржей. Средства не списываются со счета, однако фиксируются, блокируются, и использовать их нельзя, пока контракт не будет закрыт встречным предложением. Кроме начальной маржи при торговле фьючерсами существует также маржа для поддержания позиции внутри торгового дня и маржа для переноса позиции на следующий торговый день.

Прибыль, получаемая от торговли фьючерсами, составляется фактически из вариационной маржи для внутридневного поддержания позиции. Она рассчитывается в ходе клиринга на конец дня и определяется начальными и конечными параметрами фьючерса, ценой базового актива на момент закрытия договора, и указанной в момент его заключения.

4) Срок исполнения обязательства

Абсолютно любой фьючерс имеет строго определенное время исполнения, то есть на конкретную дату обе стороны фьючерсного договора должны исполнить свои обязательства. Игроки, который торгуют фьючерсами только для спекулятивных операций, в лучшем случае не должны доходить до ситуации, когда фьючерс остается за ними на момент окончания срока. В противном случае придется либо приобретать/продавать актив, которого нет, либо терять средства, потому как будет списано биржей ГО.

5) Время торговли контракта

5) Время торговли контракта

Фьючерсы – это финансовый инструмент срочного рынка, определенно важно знать, когда именно им нужно торговать, в какие моменты возможны наибольшие вливания по объему и когда наступает короткая ежедневная пауза, в которую исполнять какие-либо приказы невозможно. Только так можно рассчитывать на успех, успевая словить момент формирования нового тренда. Для каждого типа базового актива фьючерсного договора определяется свое время наибольшей активности рынка.

Перерывы для различных инструментов определяются правилами биржи. Если для S&P неторговое время длится 15 минут с 00:15 до 00:30 мск, то для валют оно уже составляет 1 час с 01:00 до 02:00 мск. В это же время выполняется перерасчет всех позиций, вычисление маржи и прочих параметров для торговли фьючерсами. Этот процесс называется ценовым приведением. Все позиции пересчитываются, кредитуются или дебетуются все задействованные торговые счета.

6) Пределы ценового колебания

Для большинства фьючерсов определяется в спецификации даже границы изменения цены. Ценовой предел определяет ограничения, в которых может изменяться стоимость внутри каждого торгового дня.

7) Маржин колл

Защитный механизм для биржи. Ситуация Маржин колл возникает в тот момент, когда внутридневное изменение цены фьючерса превышает допустимое значение покрываемое маржей. В этом случае брокер в обязательном порядке предупреждает торговца о невозможности его текущими средствами обеспечивать открытые позиции и настоятельно предлагает пополнить счет, закрыть часть позиций или перестать торговать. Если никаких действий не предпринято, то автоматически происходит фиксация убытков части позиций или всех по допустимой границе, исходя из остатка средств на счету участника рынка.

Как правильно торговать фьючерсами

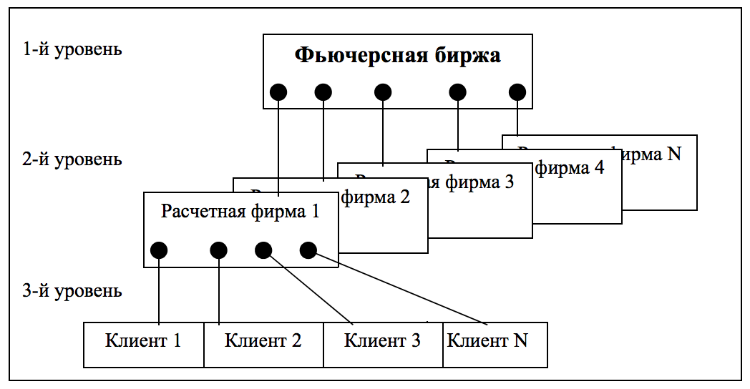

В большинстве своем торговля фьючерсами происходит на соответствующих фьючерсных биржах. Притом путь от биржи до конечного клиента представляется схемой из трех составляющих:

В большинстве своем торговля фьючерсами происходит на соответствующих фьючерсных биржах. Притом путь от биржи до конечного клиента представляется схемой из трех составляющих:

- Фьючерсная биржа

- Расчетная фирма

- Клиент

Биржа осуществляет полное ведение и обслуживание счетов расчетных фирм, которыми являются профессиональные участники рынка с лицензированием своей деятельности, то есть брокеры. Именно брокеры рассчитывают параметры операций и осуществляют ведение счетов клиентов, с которых они будут торговать.

В некоторых случаях, например на московской срочной бирже схема несколько изменена. На первом месте там находится клиринговая компания, которая полностью ведет все счета клиентов. Расчетная фирма в этом случае не занимается расчетом гарантийных обслуживаний, что делает более безопасным деятельность клиентов.

В любом случае все необходимые действия и расчеты для реализации торговли определяются биржей и выполняются на первых двух уровнях. Клиенту достаточно лишь выполнить достаточное прогнозирование интересующего торгового инструмента, предоставить своему брокеру все необходимые ордера.

Первое, что надо сделать, чтобы начать торговать – это определить все параметры фьючерса. Дата начала торгов и время исполнения фьючерса. Обязательно следует учитывать, что торговля фьючерсами завершается за день до наступления срока исполнения. Определяется по спецификации Гарантийное обслуживание и стоимость контракта. Тик минимального изменения стоимости инструмента.

Количество возможных контрактов, которыми может торговать игрок, определяется размером свободных средств на счете, не задействованных в обеспечении ранее открытых позиций и маржи по фьючерсному договору. Допустим, контракт оценивается в $2000, при этом размер ГО определяется биржей в размере 15%, то есть $300. При наличии средств на счету в размере $1500 можно либо приобрести четыре позиции в расчете на его подорожание, либо взять обязательство на продажу 4-х контрактов в расчете на их удешевление. По каждому из них соответственно имеется возможность, вложив только $300, торговать суммой $2000.

Количество возможных контрактов, которыми может торговать игрок, определяется размером свободных средств на счете, не задействованных в обеспечении ранее открытых позиций и маржи по фьючерсному договору. Допустим, контракт оценивается в $2000, при этом размер ГО определяется биржей в размере 15%, то есть $300. При наличии средств на счету в размере $1500 можно либо приобрести четыре позиции в расчете на его подорожание, либо взять обязательство на продажу 4-х контрактов в расчете на их удешевление. По каждому из них соответственно имеется возможность, вложив только $300, торговать суммой $2000.

Если прогнозы сбылись, и стоимость контракта изменилась в нужную сторону, например на $100 за торговый день, то во время клиринга проводимого ежедневно биржей будет начислена вариационная маржа в размере ста долларов на счет клиента, при закрытии позиции так же будет возвращено гарантийное обязательство в размере трехсот долларов.

В противном случае, когда рынок идет в противоположную сторону, то вариационная маржа вычисляется отрицательным числом и списывается со счета клиента. Естественно, когда средств на обеспечение ГО уже открытых позиций не хватает, возникает ситуация маржин колл со всеми вытекающими последствиями, о которых говорилось ранее.  Собственно на этом и заканчиваются особенности торговли фьючерсами, в остальном все происходит, как и на любом другом срочном рынке.

Собственно на этом и заканчиваются особенности торговли фьючерсами, в остальном все происходит, как и на любом другом срочном рынке.

У клиента имеется возможность маржинальной торговли с приличным торговым плечом, которое может значиться в пределах от 1:2 до 1:10, определяя ликвидность фьючерса и его рискованность, особенно учитывая огромное количество факторов, которые влияют на его цену. Научиться техническим тонкостям, которыми изобилует торговля фьючерсами, достаточно просто, учитывая доступность и популярность торговых платформ используемых для этого. Гораздо сложнее вникнуть в суть фьючерсных договоров, выбрать именно те базовые активы, поведение которых будут адекватно прогнозироваться трейдером для получения прибыли.

forex-traider.ru

Фьючерсная торговля контрактами: секреты, особености

Добавлено в закладки: 0

Фьючерсная торговля – это разновидность торговли на бирже ее товарами посредством фьючерсных соглашений на поставку актива в оговоренное время по стоимости, установленной сторонами. Фьючерс стандартен согласно ряду требований, за исключением стоимости выставляемого товара, которая фиксируется при проведении торгов на бирже.

Фьючерсная торговля – это разновидность торговли на бирже ее товарами посредством фьючерсных соглашений на поставку актива в оговоренное время по стоимости, установленной сторонами. Фьючерс стандартен согласно ряду требований, за исключением стоимости выставляемого товара, которая фиксируется при проведении торгов на бирже.

Стандартизация соглашения предусматривает покупаемый вид и стоимость товара, его объем, рыночные условия обращения, базисное число, размер дополнительных плат за отказ, условия и сроки поставки, форму оплаты, пеню за несоблюдение контрактных требований и др.

Для торговли фьючерсами особое значение имеет стоимостный уровень и назначение товара, на который заключается договор, их объем и время поставки.

Исключение фьючерсной торговли составляет обезличивание соглашения, согласно которому сторонами являются продавец и Клиринговая биржевая палата или покупатель и Расчетная палата. Это дает возможность сторонам самостоятельно осуществлять деятельность, упразднив ряд контрактные обязательства.

Объектов фьючерсной торговли немало. Это обусловлено тем, что торговля фьючерсными контрактами – лишь биржевая операция с контрактами, а не самим товарными объектами. Поэтому их основу может составлять не только товар, но и торговый объект, например акции. Единственное ограничение – взаимосвязь с рынком реального товара, реальных средств и т.д.

Особенности фьючерсов

Разобраться с фьючерсами наилучшим образом поможет форвардный контракт. Фьючерсы или контракты о предстоящем приобретении характеризуются рядом принципов:

Разобраться с фьючерсами наилучшим образом поможет форвардный контракт. Фьючерсы или контракты о предстоящем приобретении характеризуются рядом принципов:

- заключение сделок осуществляется только в рамках биржи, относительно форвардных соглашений, которые проводятся на внебиржевом уровне;

- фьючерсы – стандартные типовые договора, форма, содержание и условия которых оговариваются двусторонне при совершении сделки.

- исполнение и расчетные операции фьючерсов проводятся биржей и расчетной организацией, которая ее обслуживает, Клиринговой палатой, благодаря механизму гарантийного залога при заключении договора.

- благодаря возможности досрочного прекращения договорных обязательств любой из сторон, получение дивидендов от заключения сделки всегда гарантированы. При несоблюдении же условий форвардного соглашения, высоких штрафных санкций не избежать.

- форвардные соглашения могут заключаться на основе любых фондовых активов, фьючерсные же контракты имеют ограничения, связанные с нестабильностью цен.

Таким образом, фьючерсы имеют ряд особенностей:

- биржевая форма соглашения, разработка и обращение с которым осуществляется в рамках биржи;

- стандартная форма документа согласно всем требованиям, за исключением стоимости;

- биржевые гарантии относительно выполнения обязательств, предусмотренных фьючерсным контрактом;

- возможность преждевременного прекращения обязательств соглашения любой из сторон.

Преимущества стандартизация фьючерса:

- возможность мгновенного заключения сделки;

- увеличение их количества;

- упрощенная расчетная система;

- участие в биржевых играх лиц и организаций, которые не имеют биржевых активов;

- проведение торговли посредством ссылки на типовой договор.

Секреты торговли на фьючерсном рынке заключаются в возможности каждой из сторон заблаговременно располагать информацией о количестве активов, подлежащих купле-продаже. Например, фьючерс на 10000 условных единиц значит куплю-продажу именно 10000, а не 8000 или 3000. Биржевая торговля фьючерсами основывается на продаже целых чисел контрактов, а не их частей.

Гарантии фьючерса обеспечиваются наличием страхового фонда и выполнением Клиринговой палатой обязательств.

Любой фьючерс имеет временные ограничения по функционированию, благодаря чему возможно узнавать дату наступления заключительного дня торговли соглашения. По его истечении обязана быть выполнена поставка актива и получен конечный финансовый результат. Ввиду того, что каждый день на бирже проводятся торги фьючерсами с разными временными рамками поставки, специалисты разработали биржевой ежедневник на несколько лет, в котором видны конкретные даты выполнения всех торгуемых фьючерсов.

Фьючерсный контракт, который заключается на поставки актива, и есть форвардное соглашение. Цель фьючерса – извлечение выгодного стоимостного дисконта по купле-продаже. В этом смысле фьючерс – это контракт на ценовую несоответствие, а не куплю-продажу биржевого актива.

На основании этого стоит отметить:

На основании этого стоит отметить:

Во-первых, необязательно, чтобы сущность фьючерса составлял действительно имеющиеся материальные фиксированные средства. В его основе может быть любой актив, который удовлетворяет рыночным условиям. Это может быть стоимость, ее индекс, процентная ставка, валютный курс и т.п.

Во-вторых, фьючерс – это финансовый инструмент, инструмент рыночных капиталов, а сам рынок соглашений – доля рынка капиталов. Фьючерс – взаимосоответствующий нынешнему хозяйственно – рыночному механизму перевод средств относительно количества финансов и сроков их оборота.

В-третьих, фьючерс имеет статус межнационального финансового инструмента.

В-четвертых, фьючерс – инструмент, способный в короткие сроки выровнять ценовой диапазон, погасив его варьирование на разных рынках, моментально усреднить финансовый спрос. Вследствие фьючерсных рынков отнюдь не каждая инверсия рыночного финансового капитала влияет на пользование активов, но тем самым наращивает уровень беспроигрышности рыночной экономики.

Заключение фьючерсного договора основывается на требованиях обычного соглашения или форвардного контракта. Если фьючерс проходит весь период до момента окончания его действия и по нему проведена поставка, контракт вновь выполняет условия типового форвардного договора по поставке актива через определенный период времени. Именно фьючерсом он является и в интервале между его заключением и исполнением.

biznes-prost.ru

Торговля фьючерсами: с чего начать новичку?

Итак, вы отважились на торговлю фьючерсами и хотите, чтобы она была прибыльной! Какие знания необходимы для начала торговли, как поступить, чтобы не потерять деньги, доведя сделку до реальной ставки и не поставить под удар отношения с брокером? С чего начать? Глупый вопрос – начинают всегда и во всем с начала. Но вот КАКИМ должно быть это начала у продавца фьючерсов? Для начала неплохо было бы раздобыть нужную информацию и пополнить пробелы в знаниях вопроса. Но и этого, порой недостаточно, чтобы успешно (повторюсь, успешно, а не абы как) зарабатывать на международном срочном рынке. Торговля фьючерсами на бирже – это многочасовая кропотливая работа.

Итак, вы отважились на торговлю фьючерсами и хотите, чтобы она была прибыльной! Какие знания необходимы для начала торговли, как поступить, чтобы не потерять деньги, доведя сделку до реальной ставки и не поставить под удар отношения с брокером? С чего начать? Глупый вопрос – начинают всегда и во всем с начала. Но вот КАКИМ должно быть это начала у продавца фьючерсов? Для начала неплохо было бы раздобыть нужную информацию и пополнить пробелы в знаниях вопроса. Но и этого, порой недостаточно, чтобы успешно (повторюсь, успешно, а не абы как) зарабатывать на международном срочном рынке. Торговля фьючерсами на бирже – это многочасовая кропотливая работа. Основы торговли фьючерсами. Ты – новичок? Прочти!

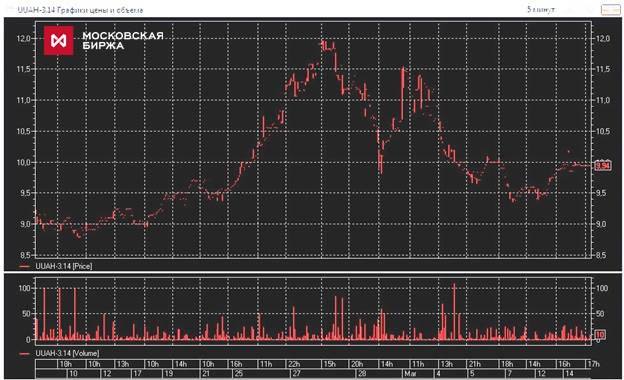

В качестве примера возьмем инвестирование в золото, однако все наши аргументы впишутся в любой инструмент срочного рынка: нефть, платину и так далее по списку. Для начала обозначим нужный инструмент. Используем для этой цели два наикрупнейших биржевых холдинга: CME и ICE. Ищем пункт меню под названием «Продуктс». Выбираем подраздел «Металлс» и в открывшейся колонке ищем фьючерс на золото, он обозначен так – «GC Gold». Кликнув на это обозначение, вы автоматически попадете на открывшуюся страничку со ссылкой на спецификацию контакта. Данная таблица содержит массу универсальных данных по фьючерсу. Как видите, прибыльная торговля фьючерсами – это занятие, требующее знаний, умений и навыков. Однако здесь не обойтись и без удачи, как бы наивно это не звучало.Узнаем сведения о ликвидности фьючерса с поставкой

Основы торговли фьючерсами на этом не заканчиваются. Далее вам нужно узнать сведения о ликвидности фьючерса с поставкой – это важно, поскольку в одно и то же время в строчке спецификации может быть больше двух десятков контрактов на золото с различными сроками поставки. Для выявления самого активно торгуемого, необходимо зайти в раздел «фьючерсы», представленный на нашем сайте. Здесь помимо месяцев вы сразу же сможете просмотреть биржевое значение. Слева вы увидите разделы, выберите из них «Металс», а в таблице, открывшейся при клике на раздел, выберите строку «Голд». Вам откроются 20 контрактов по золоту с котировкой на пять лет вперед. В колонке «Вольюм» нужно найти самый большой объем. Это только сначала все кажется сложным и почти инопланетянским. Если вы намерены всерьез заняться торговлей фьючерсами, то обязательно разберетесь во всех тонкостях и нюансах. Следующее самое необходимое знание – это день завершения торгов и день начала ставок по выбранному вами фьючерсу. Особенно важен этот пункт, если поставка намечается не через пару месяцев, а уже совсем скоро. Эти знания помогут вам не упустить время и не остаться с носом, то есть, с контрактом на руках за пару часов до его аннулирования. Если события разовьются не в лучшую сторону, вы рискуете закрыть контракт на неликвидном рынке, да еще и с гигантскими спрэдами – это в лучшем случае, а в худшем… в худшем случае вам придется ломать голову и думать, куда деть ящик с золотыми слитками и чем расплачиваться.

Основы торговли фьючерсами на этом не заканчиваются. Далее вам нужно узнать сведения о ликвидности фьючерса с поставкой – это важно, поскольку в одно и то же время в строчке спецификации может быть больше двух десятков контрактов на золото с различными сроками поставки. Для выявления самого активно торгуемого, необходимо зайти в раздел «фьючерсы», представленный на нашем сайте. Здесь помимо месяцев вы сразу же сможете просмотреть биржевое значение. Слева вы увидите разделы, выберите из них «Металс», а в таблице, открывшейся при клике на раздел, выберите строку «Голд». Вам откроются 20 контрактов по золоту с котировкой на пять лет вперед. В колонке «Вольюм» нужно найти самый большой объем. Это только сначала все кажется сложным и почти инопланетянским. Если вы намерены всерьез заняться торговлей фьючерсами, то обязательно разберетесь во всех тонкостях и нюансах. Следующее самое необходимое знание – это день завершения торгов и день начала ставок по выбранному вами фьючерсу. Особенно важен этот пункт, если поставка намечается не через пару месяцев, а уже совсем скоро. Эти знания помогут вам не упустить время и не остаться с носом, то есть, с контрактом на руках за пару часов до его аннулирования. Если события разовьются не в лучшую сторону, вы рискуете закрыть контракт на неликвидном рынке, да еще и с гигантскими спрэдами – это в лучшем случае, а в худшем… в худшем случае вам придется ломать голову и думать, куда деть ящик с золотыми слитками и чем расплачиваться. Финансовая сторона вопроса

Необходимо определиться с количеством приобретаемых контрактов. Нужно помнить, что на вашем счете всегда должен оставаться запас средств, так сказать, на экстренный случай, если по завершению сделки рынок окажется не в вашей стороне. На срочном рынке данные расчеты осуществляются на основании так называемых маржинальных залогов. Как только вы открываете позицию по контракту, на счете замораживается фиксированная сумма, определяемая биржей. Эта сумма будет недоступной, пока вы являетесь владельцем срочного контракта. Как только он закроется, средства освободятся.Время торговли фьючерсами – следите за часами и не забывайте о разнице во времени

На сайте биржи мы не советуем вам смотреть залоги, ей Богу, можно сломать глаза! Мы рекомендуем вам наш ресурс, на страницах которого можно ознакомиться с почти интуитивно простой таблицей маржинальных залогов для наиболее востребованных контрактов. Чтобы вы долго не искали фьючерс на золото, сразу обозначим его местонахождение – он числится в разделе COMEX – в части СМЕ, исторически занимающейся драгметаллами. Не думайте, что торги по фьючерсам проходят с круглосуточной активностью. Они работают с перерывом и различной активностью. Посмотрите на сайте биржи в разделе «Спецификация» торговые часы – «Hours», обязательно переведите их в местное время. Торговля по контракту на золото происходит с 45-ти минутным перерывом: в Чикаго это время - с 15-ти минут пятого до пяти вечера. Не забывайте о разнице с Москвой – она составляет 9 часов. Стоит отметить, что время самых активных электронных торгов фьючерсами практически идентично времени классических открытых торгов в зале биржи. Расписание торгов «на полу» биржи Чикаго: будние дни по Мск: с 7ч 20мин до 12ч 30мин, или с 16ч 20мин до 21ч 30 мин. Что еще нужно знать новичку в торговле фьючерсами? Вам предстоит научиться пользоваться данными из спецификации и вычислять стоимость торгового плеча, контракта и минимального шага цены. В этом вам помогут строчки «Minimum Fluctuation» и «Contract Size». Разберитесь с объемами контрактов по золоту, один контракт составляет сто тройских унций – это около 3 кг 100 гр. Минимальное движение цены золота в любую сторону приведет к «квантовому» изменению вашего счета на 10$ из расчета 100 унций на 10 центов. Отметим, что большинству инструментов на срочном рынке свойственен «шаг» от 5-ти до 15-ти долларов за тик. Далее необходимо смотреть размеренность котировки, для этого обратите внимание на строку «Price Quotation» - она показывает котировки, публикующиеся на бирже, а так же стоимость унции в валюте. На сей день, 1 унция оценивается в 1672,9 долларов. На странице «Quotes» вы можете ознакомиться с этой и другими котировками. Запомните информацию о полной стоимости контракта – он равен котировке, умноженной на объем. Иными словами, один «золотой» фьючерс с вашего счета равен сумме, превышающей 167 000 долларов США. Итак, в этой статье мы постарались как можно проще преподнести информацию по торговле фьючерсами. Мы искренне надеемся, что знания, которые вы почерпнули из этой статьи, станут для вас полезными!utmagazine.ru

Торговля фьючерсами на фондовом рынке / Блог компании ITI Capital / Хабр

Не так давно в нашем блоге был опубликован топик, посвященный фьючерсным контрактам на фондовом рынке. Он вызвал определенный интерес публики, однако многие хабрапользователи не удовлетворились упрощенной теорией и стали задавать более глубокие практические вопросы. Мы не можем оставить их без ответа, поэтому сегодня публикуем материал, с углубленным описанием торговли фьючерсами.

Как организованы фьючерсные биржи

Сначала опять немного теории. Как и многие другие биржевые площадки, фьючерсные биржи организованы по трехуровневому принципу.На первом уровне иерархии находится сама биржа, которая включает в себя расчетную палату (обслуживает счета участников торгов), торговую систему (средство, позволяющее сводить заявки и регистрировать сделки), и клиринговую палату. Из-за необходимости вести учет гарантийного обеспечения (ГО — подробнее о нем ниже) клиринг часто ведется в режиме реального времени, что накладывает определенные требования на техническую инфраструктуру торговой системы.

Биржа осуществляет ведение счетов всех своих участников, которые именуются расчетными фирмами (РФ).

Расчетные фирмы — это второй уровень иерархии. Ими являются профессиональные участники рынка, которые обладают лицензиями на работу — брокеры. Расчетная фирма ведет счета своих клиентов (физлиц и юрлиц), которые и являются непосрдественными участниками торгов — они представляют третий уровень иерархии.

Стрелочки на рисунке символизируют торговые счета участников. Брокеры (расчетные фирмы) обслуживают счета своих клиентов, а счета брокеров ведет биржа. Такой способ организации торгов на срочном рынке переносит часть функций клиринга на расчетные фирмы, снижая нагрузку на клиринговую палату биржи.

На срочной секции FORTS Московской биржи заложен несколько иной, хотя и похожий принцип. На FORTS также есть трехуровневая иерархия: клиринговая палата — расчетные фирмы — клиенты. Но в отличие от общего случая, рассмотренного выше, клиринговая палата ведет торговые счета всех клиентов каждой расчетной фирмы. Соответственно и ГО клиентов в режиме онлайн расчитывает биржа, а брокеру это делать не обязательно. Такая организация, когда и клиринг и расчет ГО по сделкам осуществляются централизованно биржей более безопасен для участников торгов.

Еще один интересный вопрос организации торговли на срочном рынке, в том числе фьючерсами — это система гарантирования исполнения сделок.

Как гарантировать исполнение сделки

Поскольку при заключении фьючерсного контракта всегда есть две стороны — продавец и покупатель, то при движении цены в любую сторону один из них всегда будет нести убыток, а второй получать равную по величине прибыль. Получается, что сумма прибылей и убытков всех участников торгов равна нулю с точностью до уплаченных бирже клиринговых сборов.Если же убыток по позициям (отрицательная вариационная маржа), какого-либо проигравшего участника превышает величину его свободных денежных средств, то возникает риск неисполнения им своих обязательств. Если ему неоткуда взять деньги для пополнения счета и закрытия убыточной позиции, то по его обязательствам будем отвечать брокер.

Если у расчетной фирмы таких клиентов много и ее собственных средств не хватит на погашение их обязательств, то в ход идут резервные фонды, формируемые самой биржей и, наконец, ее уставный фонд.

Такая многоуровневая система в целом с высокой степенью вероятности гарантирует участникам исполнение заключенных сделок. Помимо фондов, формируемых биржей, есть и другие принципы организации торговли, нацеленные на снижение рисков.

Во-первых, это правило, которое заставляет участников или донести денежные средства в случае убытка, либо принудительно ликвидировать часть позиций. Также один участник торгов не может иметь более 20% открытых позиций на бирже по любому из торгуемых контрактов. В противном случае для одного торговца риск станет слишком большим, кроме того появляется возможность манипулирования ценами.

Но несмотря на все правила, порядок и способ определения гарантийного обеспечения является самым важным элементом построения системы гарантирования срочных сделок.

Начальная маржа (ГО)

Иногда величину гарантийного обеспечения называют «начальной маржей». Вот каким принципам может удовлетворять ее разумный выбор:- Величина ГО должна быть как можно выше. Цель этого — обеспечение гарантированного исполнения обязательств участниками торгов.

- Величина ГО должна быть как можно ниже. Цель повышения — привлечение спекулянтов, которые обеспечивают ликвидность рынка.

То, что остается после блокировки ГО называется свободными средствами, открывать дальнейшие позиции можно исключительно на эти деньги. То есть открытие новых позиций уменьшает величину свободных средств и одновременно увеличивает ГО. И наоборот — закрытие позиций освобождает ГО и ведет к увеличению свободных средств.

Начальная маржа не может быть слишком низкой — это увеличивает риск неисполнения своих обязательств участниками торгов. Размер ГО должен быть достаточным, чтобы покрыть выигрыш денежных средств при максимально возможном двухдневном росте или падении цены. Биржа каждый день по каждому инструменту устанавливает лимиты дневного изменения цены, так что величина ГО не может быть меньше двойного лимита. Речь идет о двух днях, чтобы участники торгов могли успеть пополнить свой счет, при неудачном развитии событий в первый день.

Вариационная маржа

Множество вопросов к прошлому топику сводились к пониманию понятия вариационной маржи. Еще раз разберемся в том, что это такое.Вариационная маржа, которая начисляется и списывается по результатам ежедневного клиринга — это, собственно, и есть прибыль или убыток участника торгов.

В отличие от инвестиционного счета с акциями, на фьючерсном счете отсутствует понятие нереализованной прибыли/убытка по открытой позиции. Весь нереализованный за торговый день убыток (или прибыль) списываются или зачисляется на счет в виде отрицательной или положительной вариационной маржи. В результате такого списания/зачисления изменяется денежный остаток счета и происходит одновременная переоценка стоимости позиций.

Она позволяет спекулянтам легко избавляться от своих обязательств при закрытии всех контрактов (иначе им в будущем пришлось продавать или покупать у кого-то базисный актив фьючерса, что совсем не входит в их планы) и сразу получить прибыль или убыток. Биржа «не помнит» на следующий день кто, что и по какой цене купил или продал, ей интересно лишь, сколько у кого каких обязательств.

Поговорим подробнее про переоценку. В случае покупки акций, со счета списываются денежные средства в размере покупке, а на счет-депо зачисляются ценные бумаги. Далее цены на рынке могут изменяться в ту или иную сторону, но количество бумаг на счете и количество денег уже не меняется.

Все не так на срочном рынке. Разница вытекает из самого описания фьючерса:

Фьючерс — это зарегистрированная маклером электронная запись о принятых участником торгов обязательствах по поставке или принятию определенного количества базисного актива в определенную дату в будущем. Сам по себе фьючерс не является активом или пассивом — это лишь запись о заключении сделки. Поэтому при покупке или продаже фьючерса денежные средства с участников сделки не списываются, а блокируются в виде ГО. Получается, что в любой момент времени в течение торгового дня верно равенство:Сальдо счета = свободные седства + ГО = неизменная величина. ГО изменяется при каждой подаче и снятии заявки и при каждой сделке. Запрещено совершать операции, выводящие свободные средства в отрицательную зону. Внутри торгового дня свободные средства должны быть положительны.После же торгов происходит клиринг — то есть перерасчет всех позиций и начисление/списание вариационной маржи. Маржа добавляется или списывается со свободных средств. Если их недостаточно, то на счете торговца образуется дебетовое сальдо, которое он обязан покрыть за счет дополнительных денег или закрытия части своих позиций до конца следующего торгового дня.

Рассмотрим пару примеров расчета вариационной маржи:

Пример 1.

На утро у торговца было открыто 6 «длинных» контрактов. Цена закрытия (цена клиринга) вчера составляли 19,900.

Никаких операций в течение дня торговец не совершал, цена закрытия сегодняшнего дня составила 20,000. Вариационная маржа, как видно, положительна и составляет

6* (20,000 — 19,900) = 600 рублей

Пример 2.

На утро у торговца контракты отсутствовали. В течение торговго дня он купил 6 контрактов по средневзвешенной цене 19,850. Цена закрытия торгового дня составила 20,000. Вариационная маржа вновь положительна и составляет:

6* (20,000 – 19,850) = 900 рублей

Пример 3.

На утро у торговца было 6 длинных контрактов. Цена закрытия (цена клиринга) вчера составила 19,900.

В течение дня он продал все контракты по 19,850. Цена закрытия торгового дня составила 20,000. Вариационная маржа отрицательна и составляет

6*(19,850 – 19,900) = -300 рублей.

Таким образом вариационная маржа по одному длинному контракту вычисляется по формуле:

Vm = (c1 – c0)* Стоимость шага/минимальный шаг,

Где c1 – цена продажи контракта (если он был продан до закрытия) или цена закрытия сессии (расчетная цена), а с0 — цена покупки контракта (если куплен сегодня) или цена закрытия предыдущей торговой сессии (если был куплен ранее).

Для короткого контракта все наоборот:

Vm = — (c1 – c0)* Стоимость шага/минимальный шаг,

Где с1 — цена откупа контракта (если откуплен до закрытия), или цена закрытия сессии (расчетная цена), а с0 – цена продажи контракта (если он был продан сегодня) или цена закрытия предыдущей торговой сессии (если был продан ранее).

Для контрактов, курс которых привязан к доллару, расчеты сложнее.

Пример 4. Индекс РТС

В определенный день торговец продал 10 контрактов по 164,700 и закрыл свою короткую позицию по 163,900. Курс доллара США на тот день был равен, допустим, 35 рублей.

Вариационная маржа положительна и составляет:

Vm = 10*(164,700 – 163,900)*0.1/5*35.00= 4 572 рубля

Для определения вариационной маржи использовались те же формулы, что и в примерах выше, но нужно понимать, что стоимость шага зависит от текущего курса доллара.

Выход на поставку

Еще один распространенный вопрос в комментариях к прошлому топику был о том, как происходит поставка, в случае поставочных контрактов.

При длинной позиции по фьючерсным поставочным контрактам у покупателя на счету должно быть достаточное количество денег, чтобы при поставке он мог оплатить поставляемый базисный актив.

Наоборот, в случае выхода на поставку с короткой позицией, у покупателя долен быть зарезервирован сам базисный актив в количестве достаточном для продажи по цене исполнения.

Для выхода на поставку у торговца должны быть средства для ее осуществления и он должен подать уведомление о своем желании осуществить поставку. Неисполнение любого из этих условий влечет штраф в виде потери ГО.

На сегодня все. Спасибо за внимание, будем рады ответить на вопросы в комментариях (кое-что освещено в FAQ на нашем сайте).

Ссылки и статьи по теме:

habr.com

Торговля фьючерсами на бирже – обзор заработка

Какими бывают фьючерсы?

Фьючерсы могут быть:

- обычными, то есть, связанными с товарами

- могут быть и валютными.

У последних есть своя специфика, которая проявляется в быстром темпе заключения сделок и в том, что к таким контрактам намного легче получить реальный доступ.

Также фьючерсы могут различаться по времени на которое они заключены. В частности торговля фьючерсами на бирже может подразумевать:

- исполнение контракта в ближайшее время,

- на протяжении нескольких недель,

- через несколько месяцев или даже через год.

Как можно догадаться, чем больше срок, тем выше риски в данном случае. С другой стороны, одна из сторон может зато получить серьёзную прибыль, в то время как уровень дохода от краткосрочных контрактов не особенно велик.

Кроме этого, фьючерсы различаются в зависимости от того, кто именно и как предоставляет по ним гарантии. Иногда это делает брокер, иногда – биржа. Периодически дополнительное обеспечение поступает от страховой компании (если фьючерс был застрахован) или же от самого покупателя. Всё это обозначается в теле самого контракта.

Наконец, различают фьючерсы по видам товаров. Поставляться может нефть, пшеница, какой-нибудь нематериальный продукт, например, программное обеспечение или же конкретная разработка. Здесь у разных активов есть своя специфика, которую было бы неплохо учитывать. Скажем, у фермера есть свои риски, и покупатель, далёкий от аграрной деятельности, их всё равно должен уметь просчитывать, чтобы понимать, выгодный ли это контракт для него или нет. То есть, необходимо достаточно быстро разбираться в факторах риска: не угрожает ли полям наводнение, не вмешается ли одна страна в нефтяную войну между разными странами и так далее.

Плюсы и минусы торговли фьючерсами

Как и любой другой способ получения доходов, этот обладает своими преимуществами и недостатками. В частности, торговля фьючерсами на российской бирже может похвастаться следующим:

- Не очень высокой конкуренцией. Этот рынок ещё является относительно новым для РФ, поэтому возможностей здесь предоставляется больше как для трейдеров, так и для брокеров.

- Активными темпами развития. Фьючерсный рынок уже не первый год лидирует по скорости роста.

- Прозрачной схемой образования цены. При наличии нужных знаний разобраться с тем, что влияет на образование цены на нефть, газ, муку или любой другой товар, можно. Для этого есть соответствующие прогнозы, аналитика, мировые новости и прочее. То есть, такая схема для трейдера может оказаться гораздо понятнее торговли на Форексе, например.

- Доступная для понимания система гарантий.

- Большое количество возможностей, связанных с активным развитием этого сектора.

Минусы фьючерского рынка:

- Высокий риск. Больше всего заработать можно на контрактах, которые исполняются через определённое время, но именно у них – самый большой уровень риска.

- Затруднительно быстро получить доход. В отличие от альтернатив, фьючерсы предполагают необходимость ждать времени исполнения контракта.

- Недостаточно развитая на данный момент законодательная база.

- Необходимость во многом подстраиваться под работу Московской биржи. Именно она контролирует торговлю фьючерсами и гарантирует их исполнение. Так что время торговли фьючерсами на Московской бирже вам точно нужно будет узнать.

- Меньше информации, чем по другим видам сделок в свободном доступе.

Подведение итогов

Торговля фьючерсами позволяет достаточно неплохо зарабатывать, если как следует разобраться в этой схеме, определиться, с какими именно контрактами и на что вы будете иметь дело. Однако такой способ получения прибыли связан с определённым риском, и его трудно минимизировать, принимайте это во внимание.

workininternet.com