Протоколы передачи финансовых данных. Инструкция по применению. Удс расшифровка биржа

Расшифровка и коды фьючерсов на разных рынках

Трейдер, впервые столкнувшийся со срочными контрактами, не сможет быстро соотнести коды обозначения фьючерсов и их базовых активов.

Обозначение фьючерсных контрактов всегда формируется из латинских букв, совмещенных с арабскими цифрами. Эти цифры обозначают месяц и год экспирации контракта. Именно эти цифры помогают инвестору идентифицировать какой-то конкретный фьючерс. Связано это с тем, что данные контракты — это инструменты срочного рынка, которые ограничены по времени своего обращения.

Как расшифровать обозначение фьючерсного контракта

Полное наименование фьючерса выражается в совокупности буквы инструмента, буквы расчетного месяца и последней цифры обозначения года.

Всего есть 3 значения – C, M и Y.

- C – название актива

- M – месяц

- Y – год

К примеру вот как выглядит обозначение фьючерса на акции Газпрома:

В качестве примера рассмотрим фьючерс – Е-mini S&P 500, который обозначается тикером ES. Возьмем мартовский контракт на 2019 год, он будет выглядеть следующим образом: ES + буква Н, означающая «март» + цифра 9, так как год 2019. Следовательно, мы будем искать фьючерс с кодом «ESH9».

Коды фьючерсов по месяцам

- Январь – F

- Февраль – G

- Март – H

- Апрель – J

- Май – K

- Июнь – M

- Июль – N

- Август – Q

- Сентябрь – U

- Октябрь – V

- Ноябрь – X

- Декабрь – Z

Как вы уже поняли из примера выше, годы обозначаются последней цифрой в дате:

- 2018 – 8

- 2019 – 9

- 2020 – 0

- 2021 – 1

На отечественном срочном рынке нумерация контрактов происходит аналогичным образом. Ниже мы покажем все расшифровки кодов срочных контрактов, торгующихся на GLOBEX (США) и FORTS (Россия), без данных месяца и года.

Традиционно спекулянты для работы с валютой предпочитают рынок FOREX, но институциональные инвесторы не могут позволить себе тех рисков, которые несет работа на FOREX, поэтому они используют более надежные площадки, такие как срочные рынки. Именно поэтому Нью-Йоркская биржа срочных инструментов предлагает самое широкое разнообразие всех известных валютных пар.

Коды Фьючерсов на валюту

6N – новозеландский доллар.6R – российский рубль.6S – швейцарский франк.DX – долларовый индекс Соединенных Штатов.6A – австралийский доллар.6В – британский фунт.6С – канадский доллар.6J – японскую йену.6Е – евро.RF – евро против швейцарского франка.RP – евро против британского фунта.RY – евро против японской иены.AU — AUD/USDED — евро-долларEu — евро-рубльGU — фунт стерлингов – доллар СШАSi — USD/RUB

Коды Фьючерсов на углеводороды и их производные

Сырьевой рынок наиболее интересен инвесторам благодаря активам на топливо, которые занимают второе место по полярности после золота и его производных. В первую очередь речь идет о торговле нефтяными фьючерсами марки Brent. Изучив буквенные когда этих инструментов трейдер сможет беспрепятственно настраивать интерфейс своего рабочего места, а также программировать автоматические торговые системы, в которых необходимо указывать именно тикер обращающегося на рынке инструмента для корректной работы.

BR — нефть марки Brent.CL — нефть марки Light.UR — фьючерс на нефть сорта «URALS»WTI – нефть марки WTI.НО – топливо для печей.QM – контракт мини на нефть.NG – горючий газ.XRB – бензин 95.DZ — дизельное топливо марки Л-0,2-62 (ГОСТ 305-82)CU — фьючерс на медь Grade AGD — фьючерс на аффинированное золото в слиткахPD — фьючерс на аффинированный палладий в слиткахPT — фьючерс на аффинированную платину в слитках

Одним из любимых инструментов сырьевых трейдеров являются фьючерсы на зерно, обращающиеся на GLOBEX и СВОТ. Сезонная волатильность позволяет забирать ощутимые движения внутри ценового коридора. В то же время реальные производители и потребители могут хэджировать свои риски благодаря инструментам срочного рынка. Изучив таблицу тиккеров на сельхозпродукцию инвестор сможет без труда отыскать интересующий его инструмент в интерфейсе терминала.

Полезные статьи:Расшифровка Фьючерсов на сельхозпродукцию

ZC – кукуруза.ZL – соевое масло.ZO – овес.ZR – неочищенный рис.ZS – соевые бобы.ZW – пшеница.

Коды фьючерсов на мясопродукты

GF – говядина.HE – свинина.LE – живой скот.

Коды Фьючерсов на мировые индексы

Индексы фондовых и срочных рынков призваны отразить общий настрой рынка и освободить инвестора от монотонной задачи исследовать цены на каждую ликвидную акцию и воспринимать фондовый рынок как единое целое. Крупным инвесторам будет интересна возможность купить сразу весь индекс в виде фьючерса, а не выбирать какой-то конкретный пакет акций.

- Это значительно уменьшает риски инвестора в плане банкротства или поглощения конкретных корпораций, в бумаги которых трейдер вкладывал средства.

Индекс не может обанкротиться или объявить дефолт.

Если какой-то эмитент перестает отвечать требованиям вхождения в индекс, то его просто заменять на более подходящую корпорацию. Это в разы повышает стабильность и надежность инвестиций для инвестора.

ES – мини-индекс на S&P 500.FCE – французский индекс САС 40.FDAX – немецкий индекс DAX.FESX – американский индекс Dow Jones 50.FTSE – американский индекс на Futsee 100.HSI – азиатский индекс HANG SENG.MX — фьючерс на индекс ММВБRc — фьючерс на индекс РТС (Потребительские товары и розничная торговля)RI — фьючерс на индекс РТСRk — фьючерс на индекс РТС (Телекоммуникации)Ro — фьючерс на индекс РТС (Нефть и Газ)RS — фьючерс на индекс RTS StandardER2 – мини на инд. Рассел 2000.FESX – инд. Доу Джонс Евростокс 50.FSMI – инд. FSMI Швейцария.HSI – инд. HANG SENG.IBX – инд. IBEX 35 .MC – мини на инд. S&P 400.MDAX – инд. MDAX Германия.NI – инд. NIKKEI 225 Япония.NQ – мини M NASDAQ 100.SPMIB – инд. взвешенный по капитализации агентства S&P и Borsa Italiana.VIX – инд. волатильности фондового рынка.YM – мини на инд. Доу Джонс.

Коды Фьючерсов на металлы

Деривативы, связанные с металлами, особенно интересны контрактами на золото, серебро и платину. Банковские металлические счета редко используются для инвестирования в золото по причине высокого спрэда и риска банкротства того банка, в котором расположен такой счет. Покупка физического золота требует существенных затрат на его хранение. Именно поэтому инвесторы все чаще работают с этим ценным металлом именно на бирже через деривативы. Знание тикеров помогает трейдеру легко находить интересующий его контракт и вести с ним работу.

ALUM — алюминий.GOLD – золото.HG – медь.PL – платина.LEAD – свинец.NICK – никель.РА – палладий.SI – серебро.ZINC – цинк.

Потребительские товары

Потребительские товары также имеют свои фьючерсы. С данными активами в первую очередь работают крупные ретейлеры и производители. Частные инвесторы или мелкие фонды предпочитают обходить стороной такие нишевые инструменты срочного рынка. Работа с данными инструментами предполагает полное понимание рынка сбыта этих товаров и их особенностей.

С – какао.SB – сахар сырец.СТ – хлопок.JO – апельсиновый сок.LB – пиломатериалы лес.KC – кофе робуста.SB – сахар.W – белый сахар.SU — фьючерс на сахарный песок, изготовленный в соответствии с ГОСТ 21-94

Коды фьючерсов на российские акции

CH — обыкновенные акции ОАО «Северсталь»FS — обыкновенные акции ОАО «ФСК ЕЭС»GM — акции ГМК «Норильский никель»GZ — акции ОАО «Газпром»HY — обыкновенные акции ОАО «РусГидро»LK — акции НК «ЛУКойл»MT — обыкновенные акции ОАО «МТС»NK — обыкновенные акции ОАО «НОВАТЭК»OC — обыкновенные акции ОАО «ОГК-3»OD — обыкновенные акции ОАО «ОГК-4»PZ — обыкновенные акции ОАО «Полюс Золото»RN — акции ОАО «НК Роснефть»RT — акции ОАО «Ростелеком»SG — привилегированные акции ОАО «Сургутнефтегаз»SP — привилегированные акции ОАО «Сбербанк России»SR — обыкновенные акции ОАО «Сбербанк России»TN — привилегированные акции ОАО «Транснефть»TT — обыкновенные акции ОАО «Татнефть»UI — обыкновенные акции ОАО «Уралсвязьинформ»UK — обыкновенные акции ОАО «Уралкалий»VB — обыкновенные акции ОАО Банк ВТБ

Фьючерсы гособлигаций

FGBS – SCHATZ немецкие долгоср. госуд. облигации на срок 1,75 — 2,25 лет.FGBM – EUROBOBL немецкие долгоср. госуд. облигации на срок 4,5 — 5,5 лет.FGBL – EUROBUND немецкие долгоср. госуд. облигации на срок 8,5 — 10,5 лет.GE – 3-х месячную процентную ставку на евро/доллар.GLONG – гос. ценные бумаги британии.ZB – 30-ти летние амер. бонды.ZN – 10-ти летние амер. казнач. облигации.MP — фьючерсный контракт на ставку трехмесячного кредита MosPrimeСтавку трехмесячного кредита MosPrimeO2 — фьючерс на «двухлетние» облигации федерального займаO4 — фьючерс на «четырехлетние» облигации федерального займаO6 — фьючерс на «шестилетние» облигации федерального займаO10 — фьючерс на «десятилетние» облигации федерального займаO15 — фьючерс на «пятнадцатилетние» облигации федерального займа

Как вы можете заметить, первые буквы представляют собой начало, или часть наименования актива на английском языке. Латинские буквы сокращены, что позволяет предугадать наименование, без обращения к таблице. К сожалению, большинство вышеперечисленных активов имеют ликвидность только на зарубежных рынках. В России интересными активами считаются фьючерсы на валюту, национальные индексы и нефть.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter, и мы её обязательно исправим! Огромное спасибо вам за помощь, это очень важно для нас и наших читателей!

equity.today

Архив изменений — Московская Биржа

С 10 октября 2016 г. на валютном рынке планируется запуск торгов фиксированными своп контрактами по валютным парам USD/RUB, EUR/RUB, CNY/RUB. Торги будут проходить как в системном, так и во внесистемном режимах. Отличием новых инструментов от существующих своп контрактов со стандартными датами исполнения обязательств является привязка исполнения обязательств по второй части к датам исполнения обязательств по фиксированным поставочным фьючерсам. Период между датами исполнения обязательств по второй части фиксированных своп контрактов – 3 месяца (квартал), максимальная глубина фиксированных своп контрактов – 1 год, по валютной паре юань/рубль – полгода (аналогично фиксированным поставочным фьючерсам).

Параметры новых инструментов установлены в соответствии с параметрами действующих своп контрактов со стандартными сроками исполнения вторых частей. Размеры лотов 100 000 единиц валюты совпадают с фиксированными поставочными фьючерсами. Шаг цены – 0,0001 рубля (по китайским юаням – 0,000001 рубля).

Запуск торгов фиксированными своп контрактами дает возможность:

- прекращения обязательств фиксированными поставочными фьючерсами в соответствующую дату исполнения обязательств. В связи с этим основные параметры новых своп контрактов установлены аналогичными поставочным фьючерсам – единая дата исполнения и единый размер лота

- синхронизации с беспоставочными фьючерсами – днем исполнения своп контракта и поставочного фьючерса (поставочный TOD в пятницу) является расчетный день, следующий за днем исполнения расчетного фьючерсного контракта на срочном рынке (расчетный ТОМ в четверг, привязанный к фиксингу на валютном рынке)

- переноса позиций по фиксированным поставочным фьючерсам на более длительный срок новыми своп инструментами

- хеджирования и арбитража в условиях усиления волатильности российского валютного рынка

Материалы:

Обращаем Ваше внимание, что с 10 октября вступают в силу новые редакции документов валютного рынка.

Тестирование.

Обращаем внимание на то, что новые своп-контракты доступны для тестирования на тестовом стенде UATCUR_GATEWAY валютного рынка Московской биржи.

Для подключения просьба направлять запрос на [email protected]

На валютном рынке Московской Биржи с 30 мая 2016 г. меняется шаг цены в основном режиме (CETS) по следующим инструментам:

| USDRUB_TOD | 0,001 руб. | 0,0025 руб. |

| USDRUB_TOM | 0,001 руб. | 0,0025 руб. |

| USDRUB_SPT | 0,001 руб. | 0,0025 руб. |

| EURRUB_TOD | 0,001 руб. | 0,0025 руб. |

| EURRUB_TOM | 0,001 руб. | 0,0025 руб. |

| EURRUB_SPT | 0,001 руб. | 0,0025 руб. |

| GBPRUB_TOD | 0,001 руб. | 0,0025 руб. |

| GBPRUB_TOM | 0,001 руб. | 0,0025 руб. |

| UAHRUB_TOD | 0,001 руб. | 0,0025 руб. |

| BYNRUB_TOD | 0,001 руб. | 0,0025 руб. |

| BYNRUB_TOM | 0,001 руб. | 0,0025 руб. |

| KZTRUB_TOD | 0,001 руб. | 0,0025 руб. |

По другим спот-инструментам и сделкам своп шаг цены не изменится.

В режиме внесистемных сделок (CNGD) шаг цены по данным инструментам не меняется.

Изменения с 30 мая 2016 года

- Снижение обеспечения по разнонаправленным позициям по EUR и USD. Снижение требования к обеспечению, рассчитанному по разнонаправленным позициям участника в EUR и USD. Учет межпродуктовых спредов при расчете обеспечения будет происходить с предоставлением скидки по рыночному риску по противоположным позициям EUR и USD. В настоящее время обеспечение по EUR и USD составляет 8%. Фактически при разнонаправленных позициях участник депонирует 16%. При использовании дисконта по противоположным позициям фактическая ставка обеспечения будет снижена до уровня 8 – 9,5%.

- Учет процентного риска с позиции по TOM. Cвопы O/N будут маржироваться также, как и длинные свопы. Процентный риск будет учитываться по инструментам и сделкам своп начиная с ТОМ (сейчас с SPT позиции). В результате приведения маржирования по овернайт-свопам к принципам маржирования по длинным свопам по овернайт-свопу будет взиматься обеспечение под процентный риск как при положительной, так и отрицательной своп разнице.

- Изменение технологии режима полного обеспечения по украинской гривне (UAH) и казахстанскому тенге (KZT).

Изменения с 4 июля 2016 г.

- Новые лоты и шаг цены по белорусскому рублю в связи с его деноминацией

Изменяется код валюты в стандарте ISO 4217 – буквенный код BYN (вместо BYR), цифровой код 933 (вместо 974). Новые параметры инструментов валютной пары белорусский рубль / российский рубль.

| BYNRUB_TOD | BYN | 1 000 белорусских рублей, для внесистемных сделок – 1 белорусский рубль | 0,0025 руб., для внесистемных сделок – 0,0001 руб. | Т+0 | 10:00 – 10:45 (11:00 во внесистемном режиме торгов) |

| BYNRUB_TOM | BYN | 1 000 белорусских рублей, для внесистемных сделок – 1 белорусский рубль | 0,0025 руб., для внесистемных сделок – 0,0001 руб. | Т+1 | 10:00 – 23:50 |

| BYN_TODTOM | BYN | 100 000 белорусских рублей, для внесистемных сделок – 1 белорусский рубль | 0,0001 руб. | T+0/t+1 | 10:00 – 11:00 |

Внимание: 30 июня 2016 года не будут проводиться торги инструментами BYRRUB_TOM и BYR_TODTOM, 01 июля 2016 года не будут проводиться торги всеми инструментами валютной пары BYR/RUB. 04 июля 2016 года будут проводиться торги всеми инструментами валютной пары BYN/RUB.

Изменения с 18 июля 2016 г.

- Организация торгов поставочными фьючерсами по USD, EUR и CNY.

- Организация торгов инструментами с расчетами TOD и TOM, а также сделками своп овернайт по валютной паре швейцарский франк/российский рубль (CHF/RUB). Торги швейцарским франком организуются с целью расчета риск-параметров для облигаций, номинированных в швейцарских франках, включения их в РЕПО с ЦК, а также приема швейцарских франков в обеспечение.

На начальном этапе будут запущены следующие сделки спот и сделки своп:

| CHFRUB_TOD | CHF | 1 000 швейцарских франков, для внесистемных сделок – 1 швейцарский франк | 0,0025 руб., для внесистемных сделок – 0,0001 руб. | Т+0 | 10:00 – 10:45 (11:00 во внесистемном режиме торгов) |

| CHFRUB_TOM | CHF | 1 000 швейцарских франков, для внесистемных сделок – 1 швейцарский франк | 0,0025 руб., для внесистемных сделок – 0,0001 руб. | Т+1 | 10:00 – 23:50 |

| CHF_TODTOM | CHF | 100 000 швейцарских франков, для внесистемных сделок – 1 швейцарский франк | 0,0001 руб. | T+0/t+1 | 10:00 – 11:00 |

Внимание: для возможности совершать операции с новой валютной парой необходимо зарегистрировать в НКЦ Счета для возврата в швейцарских франках.

- Урегулирование клиентских позиций в течение 15 минут во внесистемном режиме по HKD, CNY, BYR и KZT. Торги в основном режиме торгов с заключением системных сделок TOD сокращаются на 15 минут. Окончание торгов – 10:45 вместо 11:00.

Временной регламент проведения торгов на валютном рынке и рынке драгоценных металлов

Презентация

Изменения в клиринге и расчетах

Запись вебинара 11.07.2016г. "Поставочные фьючерсы на валютном рынке. Новации в клиринге"

Вебинар от 17 мая 2016

Тестирование новаций. Обращаем Ваше внимание, что на сервере для разработчиков INETCUR_GATEWAY доступен для тестирования следующий функционал:

- Поставочные фьючерсы на валютном рынке

- Сегрегация до конечного клиента (привязка конечного клиента к ТКС - привязка к ИНН/паспорту)

- Учет процентного риска по инструментам TOM

- Межпродуктовые спреды между EUR и USD

- Управление рисками по клиентским позициям в рамках проекта Разделение статусов Участников торгов и Участников клиринга на ВР

- Возможность установки ограничения Трейдер-счёт для Мастер-логинов SMA

По вопросам тестирования нового функционала просим обращаться на [email protected], указав идентификатор фирмы на тестовом стенде.

Новым пользователям, для получения доступа к тестовой системе, необходимо заполнить заявку на сайте биржи.

Общая информация

С 18 июля 2016 г. на валютном рынке Московской Биржи начались торги поставочными фьючерсами по валютным парам USD/RUB, EUR/RUB и CNY/RUB.

Организуются торги в системном и внесистемном режиме поставочными фьючерсами с фиксированными датами исполнения обязательств (MMYY) для валютных пар: USD/RUB и EUR/RUB (от Т+2 до года), для CNY/RUB (от Т+2 до полугода).

Следует учитывать, что "Т" в данном случае и далее при описании поставочных фьючерсов в соответствии со спецификациями и списком параметров поставочных фьючерсов является следующим расчетным днем после дня заключения сделки по фьючерсному контракту.

Основным отличием поставочных фьючерсов с фиксированной датой исполнения обязательств, от поставочных фьючерсов с плавающей датой исполнения обязательств, является привязка каждой биржевой книги заявок к определенной дате исполнения контракта. Период между датами исполнения контрактов – 3 месяца (квартал).

Учитывая жесткую привязку каждого контракта к дате исполнения обязательств (по аналогии со срочным рынком), идентификатор будет включать в себя месяц и год исполнения контракта (USDRUB_MMYY), например: USDRUB_0916, USDRUB_1216, и т.д. …

Для синхронизации дат исполнения фьючерсов на срочном рынке и валютном рынке днем исполнения контракта является пятница, следующая за третьим четвергом последнего месяца каждого квартала (март/июнь/сентябрь/декабрь). При этом последним днем заключения фьючерсного контракта всегда является день, предшествующий дню исполнения обязательств по фьючерсному контракту и отстоящий от него на три торговых дня (обычно вторник, предшествующий данной пятнице).

Биржа вправе, по согласованию с Клиринговым центром, установить иную дату дня исполнения контракта и последнего дня заключения контракта, отличную от определяемой (например, в случае объявления этого дня нерабочим/неторговым/нерасчетным днем после начала торгов этим контрактом).

Автоматизация операций с фьючерсными контрактами с фиксированной датой в Diasoft FA# Treasury

Комиссия

Комиссионное вознаграждение взимается согласно тарифам, установленным на сегодняшний день по действующим поставочным фьючерсам (LTV).

Клиринг и расчеты

- Вариационная маржа по фьючерсным контрактам рассчитывается с расчетного дня, следующего за днем заключения контракта, до дня исполнения контракта включительно.

- Исполнение контракта осуществляется по расчетной цене, рассчитанной в день исполнения контракта.

- При расчете единого лимита по расчетному коду, позиции по фьючерсным контрактам маржируются совместно с позициями по другим сделкам, заключенным c базисным активом контракта (LTV, своп, спот), и совместно с самим базисным активом контракта, учитываемым по расчетному коду, с применением календарных спрэдов в полном соответствии с методологией, применяемой в настоящее время на валютном рынке.

- НКЦ будет осуществлять прекращение встречных однородных обязательств по фьючерсным контрактам и своп-контрактам* до наступления даты исполнения. Указанные обязательства прекращаются в ходе утренней клиринговой сессии, проводимой в расчетный день, следующий за днем заключения контрактов, после начисления вариационной маржи. * Под встречными однородными обязательствами по фьючерсным контрактам и своп контрактам следует понимать обязательства противоположной направленности, по одному базисному активу и валюте, с одной датой исполнения, с одинаковыми лотами, с одним и тем же ТКС и кодом клиента, указанным в заявках, или отсутствием кода клиента в заявках.

- Переоценка позиций по заключенным контрактам будет проходить ежедневно в ходе клиринговой сессии перед началом торгов до даты исполнения контракта включительно.

С 1 января 2016 г. на валютном рынке вводятся дифференцированные коэффициенты расчета дополнительного комиссионного сбора в зависимости от объема заявки, по которой заключена сделка. Подробнее в разделе Тарифы/Дополнительный комиссионный сбор.

В Отчет по обязательствам Участника торгов по Дополнительному Комиссионному Сбору – CUX16 вносятся уточняющие поправки в описания полей отчета и примечания.

Структура xml-файла не меняется (изменятся только описания полей). Новые стили (на русском и английском языках) выложены на сайте.

Отчет по обязательствам ДКС внесен в документ Параметры заявок и отчетные документы валютного рынка и рынка драгоценных металлов.

В целях унификации уровней защиты Центрального контрагента на всех рынках Группы "Московская Биржа" и перехода на единый счет для учета коллективного клирингового обеспечения на Валютном рынке Московской Биржи формируется Гарантийный фонд из взносов участников, осуществляющих сделки на условиях частичного депонирования ( Категории Участников клиринга "О" и "Б").

В Гарантийный фонд можно вносить активы:

- российские рубли;

- иностранную валюту: доллары США, евро;

- ценные бумаги: ОФЗ

До 01.06.2015 г. взнос в Гарантийный фонд можно вносить в рублях и/или долларах США и/или евро. С 01.06.2015 можно будет вносить взнос в Гарантийный фонд валютного рынка в ценных бумагах (ОФЗ). Учет взноса, переоценка, предоставление Отчета о гарантийных фондах будет осуществляться с 01.06.2015.

Обращаем внимание, что срок исполнения обязанности по внесению взноса в Гарантийный фонд: 15 июня 2015 г. (включительно)

Подробная информация, порядок действий и реквизиты для внесения средств в Гарантийный фонд валютного рынка представлены на сайте Банка НКЦ.

С 3 августа 2015 г. на валютном рынке вводятся в действие следующие новации:

- Ввод в действие новых редакций Правил торгов и Правил допуска, в которые внесены необходимые изменения с целью соответствия требованиям Положения Банка России №437-П "О деятельности по проведению организованных торгов", вступившего в силу 06 февраля 2015 года.

- Изменения в отчетные документы:

В выписке из реестра заявок (CUX22):

-

добавлено обязательно поле ASP - аналог собственноручной подписи Участника торгов,

-

в поле UserID помимо торгового идентификатора участника торгов может отображаться идентификатор спонсируемого доступа.

В выписке из реестра сделок (CUX23):

-

новое допустимое значение поля AddSession: Y - Основная сессия (урегулирование неисполненных обязательств),

-

в поле UserID помимо торгового идентификатора участника торгов может отображаться идентификатор спонсируемого доступа.

В Выписке из реестра сделок сделки аналитического учета (CUX33):

В соответствии с требованиями Положения Банка России № 437-П добавляется новый отчет CUX24:

- Выписка из реестра транзакций, выдаваемый по запросу участника торгов.

Новая редакция документа Структура торговых и клиринговых XML-отчётов на Валютном рынке Московской Биржи представлена на сайте.

Новая редакция документа Параметры заявок и отчетные документы валютного рынка и рынка драгоценных металлов представлена на сайте.

- Запуск спонсируемого клиентского доступа. Новый сервис позволяет участникам торгов предоставлять своим клиентам прямое техническое подключение к торговой системе валютного рынка Московской Биржи. Подробнее

Материалы:

- Описание изменений и дополнений в Правилах организованных торгов ПАО Московская Биржа на валютном рынке и рынке драгоценных металлов (в новой редакции)

- Описание изменений и дополнений в Правилах допуска к участию в организованных торгах ПАО Московская Биржа (в новой редакции)

С 9 февраля 2015 года на валютном рынке Московской Биржи реализуется возможность совершать кросс-сделки*:

- По регистрационному коду Участника торгов.

Для разрешения совершения кросс-сделок по регистрационному коду Участнику необходимо направить персональному менеджеру соответствующее Заявление.

- По определенным клиентским кодам Участника торгов.

Для разрешения совершения кросс-сделок новым, а также уже зарегистрированным клиентам, Участник торгов должен направить стандартный файл регистрации, отметив в Поле 11 - "РАЗРЕШИТЬ КРОСС-СДЕЛКИ".

* Пункт 1.13.4. Положения № 437-П от 17.10.2014 "О деятельности по проведению организованных торгов" (вступает в силу с 6 февраля 2015 г.) предусматривает, что "заявки, поданные за счет одного и того же лица (в соответствии с кодом этого лица, определяемым в соответствии с пунктами 1.2 - 1.6 настоящего Положения), не являются основанием для заключения договора, за исключением договоров, заключаемых с участием центрального контрагента".

При подаче заявок необходимо учитывать следующее:

- Если у Участника торгов, зарегистрировавшего клиента, не установлено значение " РАЗРЕШИТЬ КРОСС-СДЕЛКИ " этому клиенту, то при подаче заявок встречной направленности, содержащих код данного клиента, заявка, поданная позже по времени, отклоняется.

- Если у одного из двух Участников торгов, зарегистрировавших одного и того же клиента, не установлено значение " РАЗРЕШИТЬ КРОСС-СДЕЛКИ "этому клиенту, то при подаче заявок встречной направленности, содержащих код данного клиента, заявка, поданная позже по времени, отклоняется.

- Если одновременно у двух Участников торгов, зарегистрировавших одного и того же клиента, установлены значения " РАЗРЕШИТЬ КРОСС-СДЕЛКИ " этому клиенту, то при подаче заявок проверка разрешения совершения кросс-сделок НЕ производится.

Технологические особенности регистрации.

На валютном рынке Московской Биржи со 2 февраля 2015 г. меняется шаг цены в основном режиме (CETS) по следующим инструментам:

| USDRUB_TOD | 0,0005 руб. | 0,001 руб. |

| USDRUB_TOM | 0,0005 руб. | 0,001 руб. |

| USDRUB_SPT | 0,0005 руб. | 0,001 руб. |

| EURRUB_TOD | 0,0005 руб. | 0,001 руб. |

| EURRUB_TOM | 0,0005 руб. | 0,001 руб. |

| EURRUB_SPT | 0,0005 руб. | 0,001 руб. |

| GBPRUB_TOD | 0,0005 руб. | 0,001 руб. |

| GBPRUB_TOM | 0,0005 руб. | 0,001 руб. |

| UAHRUB_TOD | 0,0001 руб. | 0,001 руб. |

| BYRRUB_TOD | 0,0001 руб. | 0,001 руб. |

| BYRRUB_TOM | 0,0001 руб. | 0,001 руб. |

| KZTRUB_TOD | 0,0001 руб. | 0,001 руб. |

По другим спот-инструментам и сделкам своп шаг цены не изменится.

В режиме внесистемных сделок (CNGD) шаг цены по данным инструментам не меняется.

На валютном рынке Московской Биржи с 1 декабря 2014 г. запущен проект по Разделению статусов Участника торгов и Участника клиринга. Реализация проекта будет способствовать привлечению на валютный рынок новых категорий участников торгов и клиринга.

В настоящее время на валютном рынке все участники торгов являются одновременно и участниками клиринга. С запуском проекта можно стать участником торгов валютного рынка, не являясь участником клиринга. И наоборот, можно стать участником клиринга, не являясь участником торгов. В таком случае участник клиринга будет называться "Общий участник клиринга", т.е. участник клиринга, имеющий право действовать в качестве клирингового брокера.

По новой схеме участники торгов будут подавать заявки и заключать сделки, а становиться стороной по сделкам и рассчитываться по возникшим обязательствам будут участники клиринга. Разделение статусов будет производиться путем выделения отдельных Регистрационных кодов (ClearingFirmID) для Участников клиринга и отдельных Регистрационных кодов (FirmID) для Участников торгов. Участники торгов будут подавать заявки с указанием расчетных кодов, привязанных к ClearingFirmID Участника клиринга.

Для получения допуска к торгам без получения допуска к клиринговому обслуживанию, кандидату необходимо предоставить Бирже подтверждение о наличии Расчетного кода, переданного ему Общим участником клиринга для указания его в заявках. Стать Общим Участником клиринга можно будет предоставив в НКЦ информацию об идентификаторе и наименовании участника торгов, который вправе будет подавать заявки с указанием переданного ему Расчетного кода.

Информация о проекте на сайте НКЦ.

www.moex.com

Протоколы передачи финансовых данных. Инструкция по применению

Написано множество статей и «гидов» о том, как стать трейдером и начать торговать на Бирже. Алготрейдинг, роботы, опционные стратегии – эти термины слышали многие. К сожалению, в большинстве таких «roadmap» забывают предупредить о технической стороне вопроса, с которой многим предстоит столкнуться – выбор торговой стратегии и соответствующего протокола передачи данных.КЕМ БЫТЬ? Для начала определяемся с выбором направления в торговле и оцениваем свои технические навыки. Существуют 4 основных вида торговли:

- Ручная торговля (долгосрочные инвестиции/мало сделок). Здесь используется «клиент» брокерской системы. Это не требует практически никаких специальных знаний и больших затрат.

- Алгоритмическая торговля со стратегией, не требующей высокоскоростных подключений. Этот вид торговли предполагает использование средств автоматизации от брокера. Они обойдутся дешевле по деньгам, и к тому же не требуют особых навыков.

- Алгоритмическая торговля с высокоскоростной стратегией. Этот вид торговли предусматривает самописный робот поверх шлюзов биржи (через инфраструктуру брокера, либо через удаленное подключение напрямую к серверам биржи). Такой вариант дороже по деньгам, чем первые два, и требует навыков программирования.

- HFT трейдинг. Этот вид торговли предусматривает колокацию, либо собственную разработку поверх шлюзов биржи. Достаточно дорогостоящий вариант, аналогично третьему.

1 и 2 ВИДЫ По первому и второму видам торговли вы будете взаимодействовать только с брокером и использовать тот софт, который он предоставляет (поэтому на данный критерий стоит обратить особое внимание при выборе брокерской компании). При выборе этих видов, решения, разработанные самой Биржей, вам будут недоступны. Предоставленное брокером ПО (клиентское место для брокерской системы, система технического анализа и т.п.) устанавливается на ваш ПК или мобильное устройство, а подключение (как правило, через Интернет) выполняется к серверам брокера. Также во втором виде некоторые брокеры, помимо стандартного клиентского софта, могут давать возможность подключения через программный интерфейс (API) своих систем с целью разработки клиентом собственного ПО для торговли.

3 И 4 ВИДЫ Здесь клиенты используют прямые протоколы, предоставляемые биржей. В плане технологий и протоколов эти виды торговли не отличаются друг от друга, кроме как местом расположения серверов, программных компонентов и каналами подключения. Важно учитывать поддержку брокерами способов подключения в целом и конкретных биржевых протоколов, в частности.

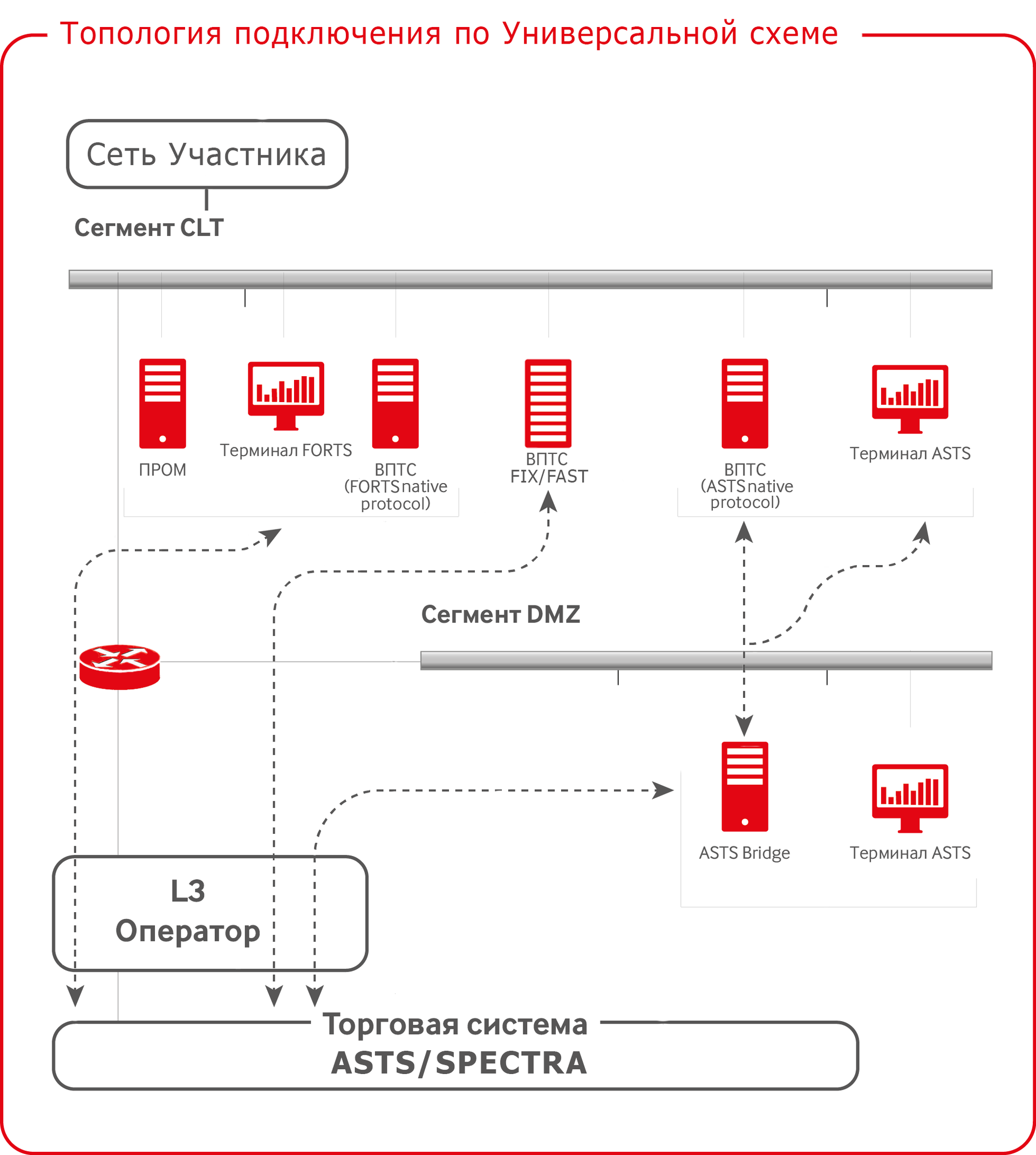

Немного о способах подключения. Как выглядит топология расположения программных компонентов при использовании самой популярной «Универсальной схемы» подключения? В офисе/дата-центре брокерской компании размещается маршрутизатор, подключенный к биржевой инфраструктуре по выделенному каналу через L3 оператора связи. На этом маршрутизаторе организуется три VLANa: DMZ (является DMZ-сегментом торговой сети биржи), CLT (сеть для клиентского ПО), TST (сегмент для доступа к тестовым биржевым сервисам-не так важен в данном контексте, поэтому не изображен на схеме). Иконка с подписью «ВПТС» — это и есть разработанная вами система. Аббревиатура расшифровывается как «внешнее программно-техническое средство» – это наш официальный термин для обозначения любого софта, подключающегося к биржевой инфраструктуре. Подробнее про Универсальное подключение смотрите Схему 1.Схема 1.

В отличие от подключения по Универсальной схеме, схема размещения сервера с роботом на колокации гораздо проще:Схема 2.

Проще говоря, всё что нужно сделать (не считая «бумажной работы» :) ) – это разместить сервер в биржевом дата-центре (сейчас это дата-центр М1 на Варшавке, но полным ходом идёт переезд в ЦОД DataSpace на Дубровке, который станет основным). Одним сетевым интерфейсом сервер смотрит на специально выделенный для скоростных роботов пул наших серверов доступа, а вторым интерфейсом – в Интернет – это так называемый управляющий канал, предназначенный для обслуживания робота. Это было небольшое отступление в сторону «железно-сетевой» истории, а теперь, о главном…

ПРОТОКОЛЫ ПЕРЕДАЧИ ФИНАНСОВЫХ ДАННЫХ Определились с видом торговли и подключением? Теперь выбираем подходящий протокол передачи финансовой информации. В настоящий момент биржа предлагает для разработчиков следующие протоколы прямого доступа к биржевым рынкам:

| ASTS Bridge | Фондовый, Валютный | Торговля+получение всех рыночных данных. 100% поддержка всех операций. |

| Plaza II | Срочный | Торговля+получение всех рыночных данных. 100% поддержка всех операций. |

| FIX | Фондовый, Валютный, Cрочный, ОТС | Торговые операции в основных режимах торгов (без поддержки переговорных сделок), Trade Capture (только фондовый и валютный), Drop Copy |

| FAST | Фондовый, Валютный, Срочный | Получение анонимных рыночных данных. |

| Информационно-статистический сервер (ИСС) | Все | Получение анонимных рыночных данных через веб-сервисы биржи. |

ASTS Bridge Сразу проясним небольшую терминологическую путаницу в названиях и переводах: биржевой шлюз – это Bridge. Gateway, который тоже очень хочется перевести как шлюз – это уже другая история (см.нашу первую публикацию на Хабре). Его мы называем сервером доступа. Шлюз — это нативный протокол торгово-клиринговой системы ASTS, существующий с 1998 года (ранее решение именовалось TEAP (TCP/IP версия) или TEServer (RS-232 версия, более не поддерживаемая). Многим разработчикам протокол известен под именем MTESRL, по названию соответствующей DLL. В силу «нативности» этого протокола его основная особенность – это поддержка всех транзакций и всех рыночных данных со всех рынков, работающих на торгово-клиринговой системе ASTS. Использование данного протокола рекомендуется, в первую очередь, тем, кому необходим доступ к клиринговым данным и операциям (просмотр своих позиций, обязательств, риск-параметров, установка разного рода лимитов, перевод бумаг и денег между счетами и т.п.), а также участие в торгах в режимах переговорных сделок (то есть не «быстрые» анонимные торги в «стакане», а прямое заключение сделок с конкретным контрагентом). API предоставляется в виде динамической библиотеки – в 32- и 64-битных версиях для Windows и Linux. Архитектура подключения выглядит следующим образом: динамическая библиотека попадает в пакет разработанного вами софта, этот пакет устанавливается на ПК/сервер, имеющий сетевой доступ к так называемой серверной части шлюза. Серверная часть – это своего рода прокси-сервер, который находится у брокера и подключен к биржевой инфраструктуре по выделенным сетевым каналам. В случае же упомянутого выше HFT-трейдинга, когда ваш софт установлен в дата-центре биржи на условиях колокации, промежуточное звено в виде серверной части шлюза уже не требуется – вы подключаетесь напрямую на биржевые Gateway’и. Интересной особенностью шлюзового протокола является поддержка «интерфейсов». Интерфейс – это имеющий версию набор доступных пользователю таблиц и транзакций, с соответствующей структурой и типами данных. Практически при каждом обновлении торгово-клиринговой системы появляются новые возможности для пользователей, которые требуют модификации структуры таблиц или изменения формата транзакций. Наличие версионированных интерфейсов позволяет пользователям, не готовым к изменениям, остаться на старой версии интерфейса и не дорабатывать свой софт. На текущий момент мы поддерживаем возможность подключения всеми версиями интерфейсов, созданными за все прошедшие годы (десятилетия!), но в следующем году планируем стать строже – см. ниже.

Plaza II Основным протоколом подключения к срочному рынку на текущий момент является протокол Plaza II. Для подключения по этому протоколу биржа предоставляет API CGate. Что это дает? С одной стороны, это позволяет участникам торгов реализовать полноценный функционал для доступа к торгам, включая клиринговую функциональность по лимитированию разделов, установок ограничений по инструментам и просмотру обязательств маркет-мейкера. С другой стороны, это позволяет клиентам участников торгов реализовывать собственных высокоскоростных роботов с минимальным набором функций (поставить заявку/снять заявку). API предоставляется в виде набора динамических библиотек – в 32- и 64-битных версиях для Windows и Linux.

Архитектура подключения предусматривает две опции:

- Ваш ВПТС, установленный на вашем ПК/сервере, подключается на серверы брокера и попадает в инфраструктуру биржи через сервер брокера.

- Ваш ВПТС напрямую (используя интернет/выделенные каналы связи или доступ из зоны колокации) попадает на публичные серверы биржи и работает непосредственно с биржей, минуя инфраструктуру брокера.

Практически с каждым релизом срочного рынка биржа вносит изменения и улучшения в свой собственный программный код, который передается клиентам в виде API. Для пользователя это выглядит как новый дистрибутив с новыми версиями библиотек внутри. Помимо самого кода, периодически вместе с релизом меняется и структура отдаваемых пользователям данных. Разумеется, мы почти во всех случаях старается сохранить обратную совместимость структуры данных и дать пользователям достаточное количество времени на адаптацию к новым структурам.

FIX и FAST Это стандартные международные протоколы обмена данными. На просторах Рунета и на Хабре, в частности, про них есть масса информации, поэтому не будем перегружать ими наш краткий обзор. Всем желающие могут прочитать их тут и, например, тут.

Кто быстрее? Один из самых популярных вопросов в нашу службу поддержки: кто быстрее — FIX/FAST или нативный протокол. Чаще всего его задают создатели «роботов». О скоростях и задержках в передаче данных можно говорить много и долго, – это тема для целой статьи (берем на заметку!). Поэтому пока ограничимся статистикой. Статистика, полученная в результате замеров, говорит о том, что на валютном рынке за первые полтора года существования протокола FIX его доля по числу заявок выросла до 92%, за последующие два года – превысила 99%. На фондовом рынке доля заявок, полученных через FIX достигает 60%, но это объясняется другим составом и числом инвесторов. В зоне колокации практически все системы используют FIX/FAST. Немного иная ситуация на срочном рынке: FIX тут пользуется меньшей популярностью. В силу его архитектурного расположения в системе его скорость слегка уступает скорости нативного протокола, но мы ведем работу по улучшению его характеристик по latency.

ИСС Не путать с «ИИС»! :) Этот протокол несколько выбивается из общего ряда, так как охватывает сегмент задач, связанных не с осуществлением сделок, а с работой с биржевыми данными. По сути, это API к веб-сервисам биржи, реализованный по концепции Restful. Он даёт возможность получения общей рыночной информации — котировки, сделки, индексы, объёмы, итоги торгов и так далее- по протоколу http/https. Сервис доступен только через Интернет, поэтому минимизация задержек в получении данных к нему не применима. Используется этот протокол для показа биржевых котировок на сайтах (в том числе, все данные на сайте moex.com транслируются именно оттуда), загрузки итогов торгов для аналитики, отрисовки графиков на различных демо-панелях и табло, да и в любых других работающих через Интернет приложениях. Также из числа доступных всем пользователям продуктов через ИСС работает наш информационный терминал MOEX Trade Info и мобильные приложения (пользуясь случаем, хотим сказать всем пользователям наших приложений под iOS/Android, что да, мы знаем, что текущие версии этих приложений уже безнадёжно морально устарели :) но мы работаем над полностью новыми версиями, с учётом всех ваших пожеланий).

«Old school»: среди существующих протоколов подключения есть такие, которые постепенно становятся историей. К примеру, библиотека Client gate, которая раньше позволяла подключиться к Срочному рынку. К концу следующего года она будет выведена из эксплуатации и разработка систем под неё уже не производится.

Политика поддержки интерфейсов Сейчас на Бирже реализуется проект по переходу на 2-х годичный жизненный цикл поддержки ПО и соответствующих биржевых интерфейсов. Подробнее об этом есть информация на нашем сайте.

Как разрабатывать и тестировать свой софт Информация по биржевым протоколам, а также предоставление всего сопутствующего биржевого софта в целях разработки, открыты, бесплатны и доступны всем желающим. Описание основных протоколов можно найти на нашем сайте, а более конкретную техническую документацию на ФТП. Для целей тестирования доступен ряд круглосуточно работающих тестовых систем и техническая поддержка на [email protected], работающая с 8:00 до 24:00. По завершении разработки, чтобы ваша система была допущена к «боевому» подключению, необходимо пройти процесс сертификации. Заключается он в подключении к тестовой системе со включенным логированием и выполнении некоторых типовых операций. В процессе этого тестового прогона сотрудники тех.поддержки проверяют корректность реализации работы с API (исходные коды и ваш софт мы не смотрим, всё только на основе логов).

habr.com

Таблица Арбитража EXMO (способы прыжков с биржи на биржу)

27 марта 2017Прежде чем начать Арбитраж:

- 1. Посмотрите есть ли такая разница в цене между биржами, как указано в таблице

- 2. Проверьте все точки, соответствует ли комиссия на каждой из них

- 3. А так же, есть ли объем обмена по данному направлению

- 4. Только после этого, начинайте прыгать по биржам

P.S. Помните, что цена на бирже может измениться в любой момент, если такое происходит, не стоит торопиться продавать дешевле, поставьте ордер на ту цену, которая нужна - и ждите.

Важно! Не стоит начинать Арбитраж с биржами у которых маленький торгов по нужной вам валютной паре, если у вас большое криптовалюты. Это может затянуть процесс обратного на исходную биржу. И помните, что только вы решаете как и куда переводить. Мы показываем только, какие есть.

Если, на каком-то кошельке, обменнике или бирже изменились комиссии, сообщите пожалуйста нам об этом, и мы пересчитаем таблицу.

Не забываем, что Арбитраж с биржи на биржу делается только в криптовалюте. И когда будете пользоваться обменниками, то обязательно регистрируйтесь для получения бонусов и скидок.

Как пользоваться таблицей?

Пример: У вас доллары на EXMO, смотрим на биржи EXMO и BTC-E, курс на BTC-E на 20$ больше чем на EXMO. Супер! То что нужно, в таблице в третьем столбике смотрим "Минимальная разница" - самое главное чтобы разница не была меньше указанной суммы, и проверьте чтобы цена была столько же или чуть ниже, чем указано в скобках (750 $). У нас сейчас на EXMO - 705 $, а на BTC-E 725 $. Теперь открываем обменник XMLGOLD, проверяем процент перевода (он должен соответствовать таблице - 0% на кошелек OKPAY), теперь открываем кошелек OKPAY и проверяем, что там перевод на биржу EXMO - 1%. Так же не забудьте посмотреть в таблице на столбик "Примечания", как раз в этой графе написано "OKPAY - верифицирован" - это значит, что для этой стратегии Арбитража нужен кошелек OKPAY с подтвержденными данными, это вы должны подтвердить свою личность и открыть себе все ограничения по кошельку. Если всё соответствует, можете начинать Арбитраж по данной выбранной стратегии, но а если нет, посмотрите другую стратегию. Покупаем на EXMO - Bitcoin, переводим Bitcoin сразу на биржу BTC-E и продаем на 18 $ дороже, если разница больше чем 18, продаем ЗА больше. Чем больше разница между биржами, тем больше вы заработаете. Вот и всё! Теперь с биржи BTC-E выводим с помощью обменника XMLGOLD - доллары на кошелек OKPAY - за 0%, а с OKPAY уже вводим обратно на биржу EXMO - доллары за 1%. Ваша сумма в долларах должна быть больше =) И снова поехали по тому же кругу, либо по другим стратегиям Арбитража, если разница между биржами соответствует или больше.

В таблице подсчитаны все убытки, для того чтобы выйти в плюс. Будьте внимательны и проверяйте проценты комиссий, а так же и валюты - бывает такое что, на данный момент комиссия изменена, или нет объема на тот или иной перевод, а так же может быть такое, что перевод не может быть в той валюте, которая вам нужна. Либо нужно подождать, либо выбрать другой способ Арбитража, который указан в таблице.

Совет: Если вы работаете с каким либо обменником в первый раз - обменяйте на маленькую сумму, чтобы узнать как он работает, сколько занимает времени и т.д. Если вас всё устроит, то только после этого, обменивайте более крупные суммы.

30179 Автор admin

mirinternetbiznesa.com

| 1 | 26.06.2018 | BRX0 | BR-11.20 | Фьючерсный контракт на нефть Brent | 02.11.2020 | 02.11.2020 | итоги |

| 2 | 26.06.2018 | BRK0 | BR-5.20 | Фьючерсный контракт на нефть Brent | 01.05.2020 | 01.05.2020 | итоги |

| 3 | 26.06.2018 | BRN9 | BR-7.19 | Фьючерсный контракт на нефть Brent | 01.07.2019 | 01.07.2019 | итоги |

| 4 | 26.06.2018 | SAH9 | SUGR-3.19 | Фьючерсный контракт на сахар-сырец | 28.02.2019 | 01.03.2019 | итоги |

| 5 | 18.06.2018 | USZ8 | U500-12.18 | Фьючерсный контракт на индекс акций американских эмитентов (US500) | 20.12.2018 | 20.12.2018 | итоги |

| 6 | 18.06.2018 | USU8 | U500-9.18 | Фьючерсный контракт на индекс акций американских эмитентов (US500) | 20.09.2018 | 20.09.2018 | итоги |

| 7 | 15.06.2018 | SiM0 | Si-6.20 | Фьючерсный контракт на курс доллар США - российский рубль | 18.06.2020 | 18.06.2020 | итоги |

| 8 | 15.06.2018 | RSZ8 | RTSS-12.18 | Фьючерсный контракт на Индекс голубых фишек | 20.12.2018 | 20.12.2018 | итоги |

| 9 | 15.06.2018 | EuZ9 | Eu-12.19 | Фьючерсный контракт на курс евро-российский рубль | 19.12.2019 | 19.12.2019 | итоги |

| 10 | 15.06.2018 | RIM0 |

www.moex.com