Как можно прогнозировать цену акций на рынке. Зависимость цены от времени на бирже

От чего зависят колебания на бирже? | Деньги

До июня торги обычно идут в хорошем объеме, но лето есть лето. Это и отпуск, и каникулы, и человек хочет получить определенную часть своих денег обратно. Вот и получается, что торговля идет на спад и практически нет объема вложений. В сентябре люди возвращаются к своей работе, и до декабря можно получать хорошие дивиденды, в том случае если биржа достаточно стабильна.

А вот самым трудным месяцем является декабрь. Это самый нестабильный месяц. Люди предпочитают покупать подарки, а не акции мировых компаний. Большинство вложенных денег инвесторы хотят получить назад. Каждый имеет право забрать то, что он вкладывал 1 год или 6 месяцев. И в это время мега-компании теряют свои акции, акции падают в цене, а в январе новые инвесторы покупают эти акции по низкой цене и снова выигрывают деньги.

Это как круговорот в природе, только здесь круговорот денег. Вот такой примерный расклад на бирже в течение года.

Существует несколько принципов, которых придерживаются инвесторы при покупке акций любых компаний. Несколько советов по этому поводу.

1. Не покупайте акции по цене ниже 15 $ за акцию, так как лидирующие компании никогда не будут стоить так дешево. А с дешевыми компаниями легко проиграть — они не имеют хорошей поддержки.

2. Всегда делайте анализ своих ошибок на торгах за предыдущие дни. Это очень поможет вам понять, что же вы делаете не так, как нужно.

3. Каждый вечер просматривайте компании на следующий день, которые, по вашему мнению, могут быть лидерами завтра и смогут дать вам хороший денежный процент.

4. Биржа существует во всех развитых странах, поэтому очень полезно наблюдать, как она работает в других государствах. Если в Китае во вторник торги закончились повышением акций, то возможно, это положительно повлияет на другие страны в этот же торговый день. Китай — это один из биржевых лидеров.

5. Не покупайте акции в самом начале торгового дня в первый час и не покупайте акции в последний час торгов, т. е. при их завершении. Биржа в этот период не имеет четкой тенденции, неизвестно, на повышение или на понижение пойдут торги. Проследите, какая реакция будет у биржи через час, и тогда поймете, на повышение или на понижение торгов вам сегодня играть, если вы занимаетесь ежедневными вложениями.

Тысячелетний опыт китайских инвесторов советует придерживаться основных пунктов торговых операций. Если не следовать этим советам, то можно остаться с дырой в кармане. Так что удачи вам и не падайте духом!.

shkolazhizni.ru

цена и объем, как они связаны?

Тем, кто интересуется VSA-анализом, привет! Также рад трейдерам, которые впервые начали свое знакомство с VSA. Исследования взаимосвязи объема и цены на бирже начали проводить задолго до рождения технического анализа.

Статью подготовил трейдер-аналитик AcademyFX Андрей Миклушевский.

Это были так называемые «читатели ленты». С развитием технологий появились новые возможности отображения, как ленты, так и самих объемов. Поэтому сегодня я хочу поговорить с Вами об этих закономерностях VSA анализа.

Фаза накопления/распределения

Фаза "накопления" и Фаза "распределения" появляется:

- когда одни участники рынка соглашаются с ценой оппонента, не требуя повышения/понижения;

- когда появляется высокий/средний объем при небольшом изменении цены.

накопление и распределение могут происходить за длительные периоды времени или за один день

Рыночное движение цены

Рыночное движение цены на низком объеме во время повышения/снижения цены, в результате которого цена вновь подходит/переписывает предыдущий уровень сопротивления или поддержки.

- Это является опровержением происходящего.

- Появляется дивергенция цены и объема.

- Это сигнал о предстоящем развороте (вверх/вниз).

Пробой диапазона

Рынок, который готовится к пробою вверх/вниз торгового диапазона, обычно показывает понижающийся объем до пробоя, с заметно более высоким объемом после начала пробоя.

Направленные тренды

При направленных трендах:

- наблюдается растущий объем при движении цены в направлении основного тренда;

- снижение объема при коррекциях цены.

Давайте подумаем, если эти закономерности работают на фондовой бирже столько лет, почему бы не воспользоваться этими возможностями на рынке Форекс?

На Forex можно использовать фьючерсные объемы, т.к это единственно верные объемы торгов для валютных инструментов. Данные отображаются с чикагской валютной биржи.

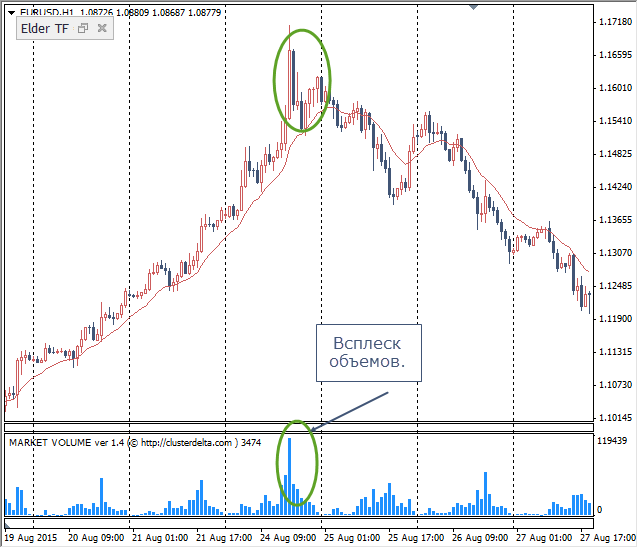

Давайте рассмотрим эти закономерности на примерах

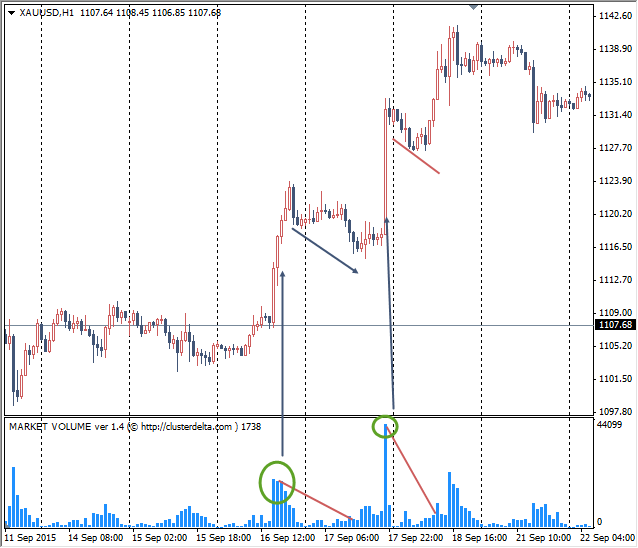

На графике отмечена зона всплеска объема при относительно небольшом изменении цены. Продавцы были заинтересованы в выкупе массивного предложения на покупку, не требуя существенного повышения цены.

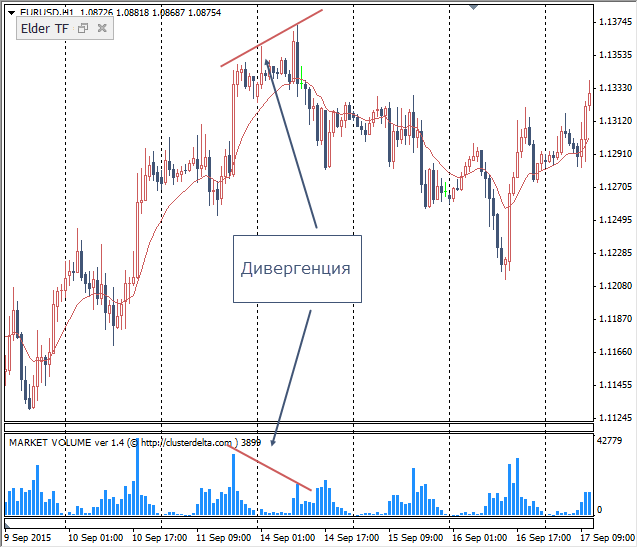

Дивергенция

Вы видите на графике уменьшение объемов на росте цены, переписывание локального максимума. Это является дивергенцией.

В данном примере заметно:

- снижение объема перед пробоем диапазона;

- рост объема в момент пробоя.

Во время устойчивого однонаправленного движения:

- рост объемов направлен в сторону движения цены;

- спад объемов на коррекции цены котировок.

Как видим, все работает точно также, как и на Forex, законы рынка везде одинаковы. Данный подход к анализу графиков давно и прочно закрепился у трейдеров и долгие годы подтверждает взаимосвязь движения цены и объема.

Также команда AcademyFX разработала авторский спецкурс, который даст Вам:

- 11 паттернов vsa;

- S/L 5-15 пунктов;

- соотношение риск-прибыль от 1 к 3 и выше;

- сигналы по системе каждый день;

- торговля по ценовым уровням;

- разоблачение действий маркетмейкера;

- возможность заходить вместе с крупными игроками.

*Записавшись на спецкурс, Вы бесплатно получаете индикатор "Price Action", который значительно упращает торговлю по системе VSA.

Оставить заявку

*на бесплатный вебинар и обсудить VSA-анализ с Андреем Миклушевским и другими трейдерами.

pro-ts.ru

Как можно прогнозировать цену акций на рынке

Начинающий инвестор, сталкивающийся впервые с реалиями фондового или валютного рынков, задается вопросом: каким законам и правилам подчинено движение цен на биржах? И если действительно есть какие-то закономерности, то каким образом можно хотя бы на короткий срок предсказать движение цены активов?

Действительно, если неискушенным взглядом посмотреть на графики движения цен на биржевых площадках, то может показаться, что там царит хаотичное движение цен вверх и вниз, делая одних богатыми, а других инвесторов — трейдеров оставляя ни с чем.

На самом деле формирование цен на открытых, конкурентных и свободных рынках (где отсутствует «воля» высшего начальства или монополиста – капиталиста) происходит под влиянием многих факторов. Эти факторы охватывают широкий спектр событий, начиная от политических, связанных с каким – нибудь очередным глобальным потеплением, плохой погодой на средиземноморских курортах и заканчивая банальными событиями, происходящими в совете директоров корпорации, изменению настроения потребителя и т.п. Все это вместе и формирует некоторый, напоминающий пульсирование кардиограммы рисунок движения цены акций, облигаций или доллара с рублем.Однако не все так просто и однозначно, и все, что происходит на рынке, подчинено некоторым законам, о которых должен знать любой, кто собирается зарабатывать на фондовом или валютном рынке (как в прочем и любом другом).

В этой статье будет рассказано о том, какими способами можно «предсказать» движение цен на рынках, какие нужны для этого сведения и информация, и как все это заставить работать на то, чтобы с определенной долей вероятности получать свою прибыль на рынке.

Содержание статьи

Фундаментальный анализ – азбука инвестора

Среди всех методов, используемых для прогнозирования цен на финансовых рынках, фундаментальный анализ — это базовый метод, который является основой не только для принятия решений, но и служит для построения прогнозов с использованием более «изощренных» способов рыночного прогнозирования, которые так или иначе применяют алгоритмы обработки информации.

Главные принципы фундаментального анализа были еще сформулированы в 30-х годах прошлого века Б. Грэхэмом (учителем нашего современника — Уоррена Баффета), которые можно кратко сформулировать следующим образом:

- направление движение цены актива (акции, облигации, недвижимости или нефти) определяется в большей степени факторами, формируемыми внешними условиями рынка

- текущие колебания цен – это естественный фон, который можно не принимать в расчет с точки зрения общего перспективного движения стоимости ценных бумаг;

- рыночные котировки акции представляют собой пассивное отражение истинной ценности акции, лежащей в их основе;

- каждая акция имеет свою внутреннюю стоимость, и рыночная цена акции всегда стремится к ее внутренней стоимости;

- если рыночная цена акции превышает её справедливую стоимость, акция полагается переоцененной рынком, в противном случае акция недооценена.

Собственно на этих принципах и строится методология проведения прогнозирования активов с позиций фундаментального анализа, который состоит из следующих этапов:

- макроэкономический анализ – это, например, изучение динамики промышленного производства в стране, уровень инфляции, занятости, коррупционные факторы, качество деловой среды и т.п.

- анализ отрасли, где работает компания, чьи акции есть желание купить. Здесь в первую очередь нужно обратить внимание на: «стареющая» ли эта отрасль экономики (например, как угольная и нефтяная) или перспективная, как там конкуренция, есть ли какие-либо специальные налоговые льготы, обеспеченность сырьем, что происходит с логистикой, кадровым обеспечением и т.п.

- анализ предприятия-эмитента. В изучении деятельности компании, как правило, приоритет должен быть в исследовании не того, какие зарплаты получает генеральный директор и на каких машинах он ездит, а на то, какие дивиденды платит акционерам, какие инвестиционные программы существуют, как относятся сами работники к тому, что они производят на своем предприятии и т.п. Естественно, также инвестора должно интересовать — какая доля рынка у этой компании, и вообще как она конкурирует или собирается работать на рынке в перспективе 3-5 -20 лет.

- анализ рынка акции — если рассматривать акции, которые инвестор предполагает прибрести или торговать ими, то его должно интересовать два главных фактора — это ликвидность ценной бумаги и ее цикличность (волатильность). Ликвидность – это возможность акцию либо быстро купить в нужном количестве, и также не менее быстро ее продать. Понятно, что ликвидность акции или актива определяется спросом/предложением на рынке. Чем качественнее актив, тем соответственно и больше спрос на него, тем больше его ликвидность. Что касается волатильности, то это степень изменения цены акции (актива) в конкретный промежуток времени. Чем более волатильна бумага, тем она сильнее подвержена рыночным колебаниям, тем менее устойчивый ее бизнес. С другой стороны, именно волатильность позволяет инвесторам и трейдерам делать свои состояния, покупая активы на минимумах цены и продавая их на максимумах.

Одной из разновидностей фундаментального анализа является, например, консенсус – прогноз

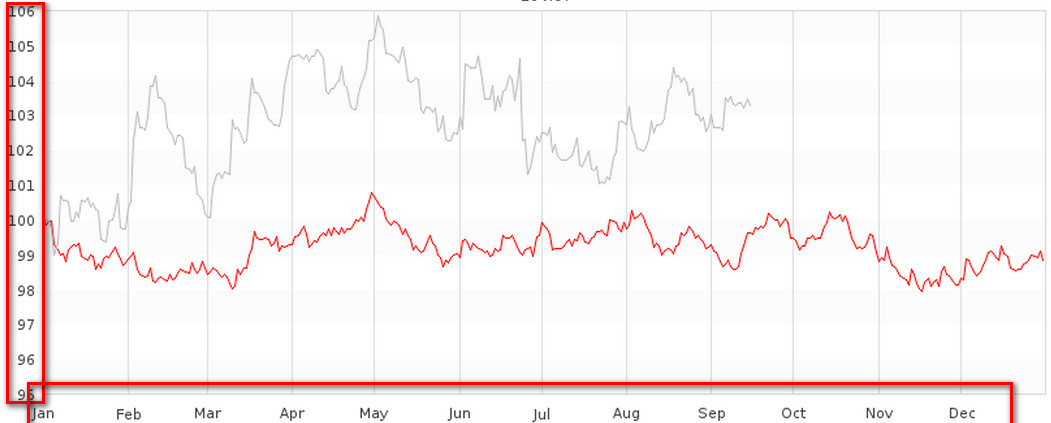

Консенсус прогноз — это один из методов прогнозирования, основанный на усреднении прогнозов различных аналитических агентств (например, Bloomberg, Baron’s, RBC). Усреднение осуществляется с учетом весовых коэффициентов в зависимости от точности прогноза. Консенсус-прогноз меняется во времени в зависимости от макроэкономической ситуации и новостного фона. Ниже приведён график зависимости рыночной цены акций ПАО «Газпром» от времени и соответствующие консенсус – прогнозы.

На рисунке видно, что кривая справедливых цен ПАО «Газпром», рыночные цены и консенсус-прогноз почти сходятся к концу прогнозного периода. Графический анализ динамики справедливых цен данных акций позволяет говорить, что она справедливо оценена рынком и представляет интерес для краткосрочных сделок, но ни в коем случае для средне или долгосрочного инвестирования.

В целом же фундаментальный анализ, несмотря на сложности и трудоемкость сбора и обработки информации, дает возможность инвестору оценить перспективы заработка на конкретном рынке с определенным классом активов в перспективе нескольких лет, что в принципе является оптимальным для тех, кто делает ставку на долгосрочный рост своих авуаров.

Технический анализ финансовых инструментов – математика плюс информация

Другим элементом анализа и прогнозирования рыночных активов является технический анализ. Многие «гуру рынка» часто противопоставляют два вида рыночного прогноза — фундаментальный и технический. Однако на самом деле эти два способа лишь дополняют друг друга, и если, скажем, фундаментальные факторы оценки рынка нефти (добыча и спрос, пожары на буровых, войны и прочее), то технический анализ отражает это с помощью графических методов, в которых отражены все процессы изменения цены во времени.

Основными принципами тех. анализа являются:

- Цена актива, торгующегося на свободном рынке, в любой момент времени отражает все события, происходящие как в макро экономике, политике, так и процессы внутри самого бизнеса, компании или, как говорят на рынке, — «все учтено в цене»

- Второй принцип гласит — все на рынке повторяется, и изменения цен носят волновой характер. Например, это прекрасно описывает волновой принцип Эллиота.

- Третий принцип предполагает, что движение цен на различных рынках подчинено тенденциям, например, тенденция роста фондового рынка США на протяжении почти 7 лет или падение цены нефти обусловлено тенденциями непросто снижения спроса на нее, а очередной сменой технологического цикла, когда на замену приходят новые энергетические технологии.

Инструментами технического анализа являются различные группы методов, такие, например, как:

- «Свечные паттерны» — изучение и составление прогнозов на основе анализа повторяющихся фигур на графике цен

- Использование специальных индикаторов, как, например, скользящие средние, метод схождения/расхождения скользящего среднего (MACD), индикатор — «аллигатор» Вильямса и т.п.,

- Индикатор Момент (Momentum). Данный индикатор представляет собой отношение цены закрытия за текущий период к цене t периодов назад.

- ADX – индикатор смены тренда или настроений рынка.

В качестве примера работы технического анализа можно привести график цены серебра за последние несколько лет. Как видно из него, изменение движения цены отображается различными характерными линиями индикаторов. Например, схождение в одной точке трех параллельных красных линий (скользящие средние, или индикатор Вильямса «аллигатор») сигнализирует о смене тренда. Это также подтверждает и индикатор ADX, который на сильных поворотных моментах достигает своих предельных значений, уходя в район значений более 75%.

При всей своей наглядности и относительной простоте все же технический анализ представляет собой некоторые сильно упрощенные методы статистического анализа, что совсем не способствует их эффективности. Графический технический анализ ещё более неопределённый, так как фигуры, образуемые котировками акций, можно трактовать двояко.

Таким образом, с помощью методов технического анализа можно распознавать тенденцию и её разворот, однако вероятность адекватного результата не гарантирована.

tv-bis.ru

лучшее время и дни / Tradehow

Для достижения наилучших результатов при торговле бинарными опционами важно правильно подобрать оптимальное время для работы. Время совершения сделок имеет такое же важное значение, как и цена, по которой совершаются торговые операции. Цена без привязки ко времени не имеет смысла.

Любой график изменения цены практически всегда строится с привязкой ко времени, потому что только так можно понять, как изменилась цена за минуту или год и когда она изменялась больше. В связи с этим трейдер, который нацелен на положительный результат, обязан определить для себя лучшее время для торговли бинарными опционами.

Когда лучше всего торговать в зависимости от времени суток

Перед глазами трейдера всегда должно висеть расписание торговых сессий. Оно поможет учесть время закрытия и открытия бирж в различных странах мира. Это связано с тем, что график работы валютно-товарных бирж имеет большое значение в формировании движений цены тех или иных торговых инструментов. Особенно сильное влияние время работы бирж оказывает на валюты тех стран, в которых эти биржи находятся. При выборе торгового инструмента также не стоит забывать учитывать свой часовой пояс и время перехода на зимнее/летнее время.

В моменты открытия бирж, как правило, наблюдаются сильные движения по тем инструментам, к которым эти биржи имеют прямое отношение. Так как в эти моменты трейдеры начинают активно входить в рынок, покупая или продавая валюты, акции и другие торговые инструменты. Тем самым вызывая изменение их цены за счёт увеличения и уменьшения их общей массы на рынке. Также активизация может наблюдаться и в конце работы биржи, так как в этот момент происходит закрытие сделок, что также меняет количество валюты на рынке и соответственно, её стоимость.

Лучшие дни для торговли в течение недели

Понедельник у большинства трейдеров считается днем флетового движения. И на самом деле, если проанализировать график, можно убедиться, что по понедельникам обычно не бывает сильных движений (только в редких случаях). Это связано с тем, что в первый день после выходных публикуется очень мало макроэкономических показателей, которые и являются двигателями рынка. Поэтому понедельник подойдет для применения торговых систем, которые работают во флете.

Макроэкономические показатели по дням недели.

Что касается вторника, среды и четверга, то это основные дни в течение недели, когда стоит торговать.

В эти дни рекомендуется использовать торговые стратегии, предназначенные для работы в тренде. В эти дни происходят основные движения на рынке, в которых можно хорошо заработать.

Последний день недели — пятница, может отличаться сильными направленными движениями цены, которые вызваны закрытием сделок перед выходными. Кроме того, по пятницам часто выходят важные новости, из-за чего цена может очень резко менять направление. В этот день многие трейдеры предпочитают не торговать.

Время для торговли в зависимости от графика выхода новостей

Экономические новости играют важную роль при формировании ценовых движений. В связи с этим трейдер, при торговле просто обязан анализировать время публикации макроэкономических показателей и учитывать их в своей торговле. Тем более что эти показатели выходят по определенному графику.

В моменты выхода важных новостей оптимально будет вообще воздержаться от работы в рынке, если только вы не используете стратегию торговли на новостях. Ведь реакция рынка практически непредсказуема, цена сильно колеблется в разные стороны, прежде чем выберет направление для движения. Этими колебаниями рынок избавляется от «балласта» в виде маленьких сделок трейдеров, которые незначительны, но не дают рынку дойти до нужных уровней цены.

Время для торговли и рабочий тайм фрейм

При выборе периода дня, недели, месяца, на который будет приходиться активная фаза торговли, необходимо учесть тайм фрейм, где проводится анализ рынка.

Тайм-фрейм – определённый временной промежуток, за который показывается изменение цены. В торговле стандартными считаются интервалы: секунда, минута, 5 минут, 30 мин, 1 час, 4 часа, день, неделя, месяц. Некоторые торговые платформы позволяют настроить график с собственным временным промежутком, например, 3 минуты.

От тайм-фрейма, как правило, зависит и продолжительность сделок, но не всегда. Если сделка находится в рынке 2―3 недели, анализ ведется на дневных графиках и учитывать выход новостей средней важности совсем нецелесообразно. На больших тайм-фреймах влияние макроэкономических факторов сглаживается и перестает играть определяющую роль. В таких случаях уже стоит учитывать сезонные движения инструментов.

Например, в летнее время активность рынков значительно ниже, чем осенью. Также активизация рынков происходит в январе — феврале. В этом случае это объясняется тем, что в посленовогоднее время рынок «пустой» и движения цены не находят сильных препятствий. Поэтому рынки имеют сильную волатильность.

Торговля во время Новогодних, Рождественских и других праздников

В праздничные дни рынок ведет себя не так, как в остальное время. Особенно это касается периода новогодних и рождественских праздников (примерно с 20 декабря по 5 января). В праздничные дни на рынках часто наблюдается флет с необъяснимыми, на первый взгляд, резкими скачками цены.

Флет объясняется малой активностью участников рынка, а скачки цены вызывают более-менее крупные вливания денег в рынок. Эти вливания вызывают необоснованно резкие движения цены (по сравнению с обычными торговыми периодами) в связи с тем, что их некому остановить, нет противовеса. В любом случае торговля в праздники непредсказуема и может привести к необоснованной потере средств. Поэтому в такие дни лучше отдыхать.

Определяем лучшее время

Для того чтобы наиболее точно определить, когда лучше совершать сделки для достижения оптимального торгового результата, лучше всего применять аналитический метод. Недостатком такого метода является то, что он требует продолжительного периода для накопления данных для анализа. Чтобы применить аналитический метод нужно сделать следующие шаги:

- Торгуем 2-3 месяца по выбранной торговой системе.

- Анализируем результаты с учетом дней недели и времени суток. Проще говоря, определяем по каким дням недели и времени суток был наилучший результат по вашей стратегии. Возможно, некоторые дни недели вообще придется исключить из торгового графика, так как они приносят только убыток. Торговать в такие дни нет никакого смысла. Аналогично поступаем со временем суток (лучше всего вести анализ по торговым сессиям).

- Полученные результаты анализа встраиваем в торговую систему и автоматически улучшаем результаты торговли.

Действуя по этому алгоритму без проблем можно исключить те временные периоды, которые неблагоприятны для торговли бинарными опционами и начать получать максимальную прибыль.

tradehow.ru

Сезонные графики форекс

Сезонность по Ларри Вильямсу

Темой влияния сезонности на цены биржевых активов Ларри Вильямс занялся в 1973 году. Многие исследователи истории возникновения технического анализа считают его «крестным отцом» применения данного метода на рынке сырьевых товаров. Благодаря этому, именно Ларри Вильямса считают истинным родоначальником торговли по сезонности.

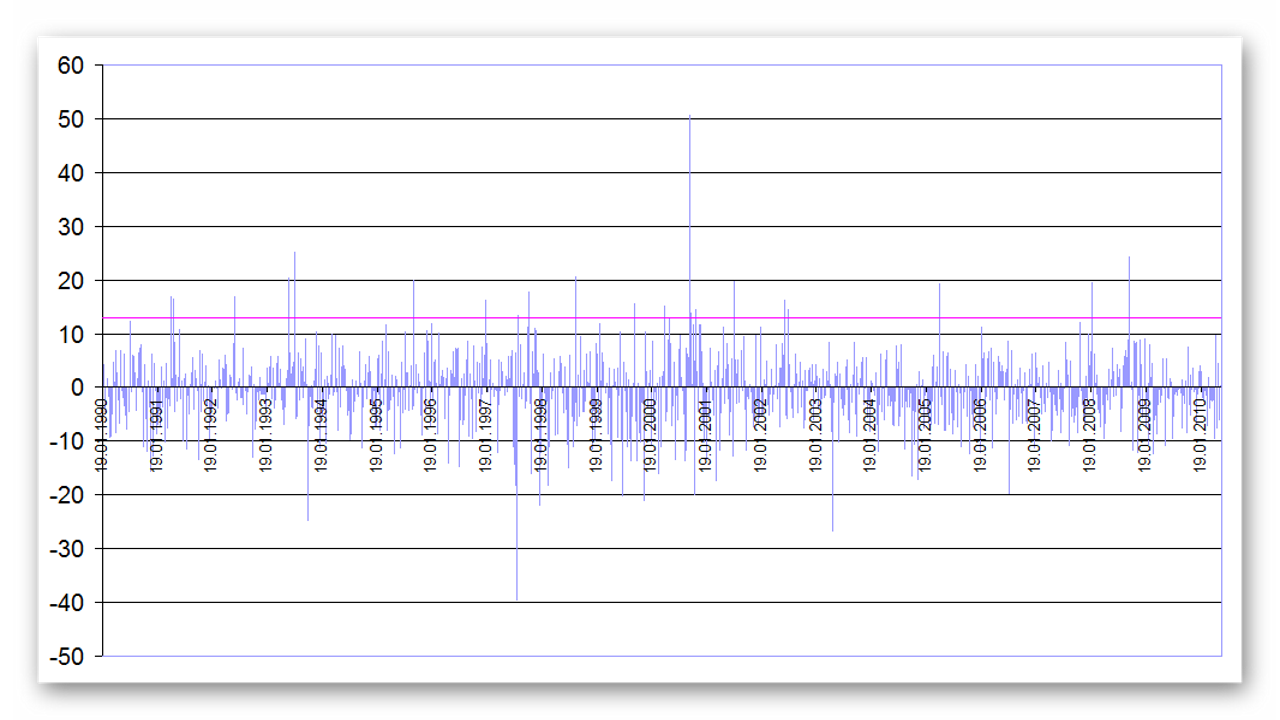

По своей сути, сезонные модели подразумевают изменение поведения инструмента в зависимости от времени года. Для примера возьмем историю торгов акций Apple за последние 20 лет. На графике ниже отображена разница закрытия текущей недели, против закрытия предыдущей. Как видим, на графике прослеживается определенная периодичность смены пиков и впадин, что как раз таки связано с изменением сезонного спроса.

Сезонность рынка Форекс

Сезонность фондового и товарного рынков давно известна. Аналогичным образом описанный принцип работает и на Форекс, следуя тем же законам изменения спроса и предложения. Закономерности существуют — например, все мы знаем, что осенью рубль падает.

Описание функций сервиса «Сезонные движения по валютам»

Чтобы торговать на основе сезонной колебаний, необходим подходящий графический инструмент. До этого момента, на форекс таких инструментов не существовало, поэтому мы приняли решение создать такой своими силами.

Благодаря приведенным средним значениям валютных пар, взяв за основу годовой отрезок, можно отследить закономерности движений на различных отрезках в течении каждого года на протяжении пятнадцати лет.

Как строится график исторических котировок? Усредняется цена по периоду пять, десять и пятнадцать лет. Берутся годовые отрезки, синхронизируются колебания. Точка отсчета бралась равной сто, строго по началу года, пересчет изменений котировок на годовом отрезке накладывался в виде относительных отклонений.

На странице, в окне выбора инструмента выбираем из выпадающего списка интересующую нас валютную пару. Отобразить можно одновременно только один инструмент.

Далее, трейдеру предлагается выбрать к какой исторической средней предстоит соотнести текущий курс валютной пары. Выбор кривых осуществляется кликом по окошку с соответствующей цифрой периода усреднения (пять, десять или пятнадцать лет). Окно «Общий» выведет сразу три кривых исторических средних. Выбранный режим анализа указан сверху и снизу графического поля. Возможно отобразить либо одну сезонную линию (совместно с котировками), либо три.

Оси графика отображают относительные отклонения (ось Y), календарные месяцы годовой продолжительности (ось X). За точку отсчета берется начало года. Графики текущий и аналитический совмещаются, дальше, с течением времени откладываются относительные изменения цены (проценты отклонения). Функция настройки данных осей недоступна пользователю, отображается автоматически.

Практическое применение

Как видим, устоявшееся понятие сезонного анализа, как чисто фундаментального инструмента не совсем верно. Да, мы можем оценивать потенциал актива по циклам урожая, производства и роста спроса потребителей. Но, в то же время, мы можем оценивать сезонные перспективы с помощью технического анализа.

Как можно применять эти данные на практике ? Очень просто: находите закономерности, которые повторяются на кривых 5, 10 и 15 лет, т.е. устойчивые. Например, пара USDJPY всегда растет с ноября по декабрь. Как мы можем извлечь выгоду из этого знания? Конечно же, при торговле внутри дня эти данные вам не помогут, а вот если вы торгуете на D1, то вполне можете с ноября по декабрь брать по данной паре только сигналы на покупку, а сигналы на продажу — игнорировать.

Схожим образом можно составлять сет-файлы для советников, зная например, что USDCHF первую половину мая всегда растет, не очень разумно открывать в это время продажи, согласитесь.

tradelikeapro.ru

Технический анализ акций - методы и решения

Технический анализ рынка ценных бумаг представляет собой систему прогнозирования цен основанную на информации полученной в результате рыночных торгов. В отличие от фундаментального анализа акций, основанного на изучении производственной деятельности предприятия, в основе технанализа лежит выделение и изучение определенных закономерностей в движении графика котировок.

- Иными словами, при использовании технического анализа, трейдер совершая торговую операцию, руководствуется только графическим изображением, при этом он может быть абсолютно не знаком с деятельностью компании ценными бумагами которой он торгует.

Технический анализ акций актуален при краткосрочной торговле ценными бумагами.

Технический анализ инвестиционных свойств ценных бумаг задействует множество инструментов, но основные факторы, от которых он зависит – это объем торгов, динамика цен и исторические данные.

Теория построена на трех основных правилах:

- В движение графика котировок уже учтены различные факторы, влияющие на изменение цен. Поэтому, не имеет смысла отдельно изучать зависимость цен от политических или экономических новостей.

- Изменения цен происходят не случайным образом, а подвержены влиянию некоторых тенденций. То есть, разбив график на временные интервалы, можно увидеть изменение цены в одном направлении.

- Цикличность рынка. При возникновении определенных ситуаций, реакция участников рынка всегда одинаковая. Поэтому при их повторном появлении, на графике котировок появляются похожие графические модели, распознав которые можно предугадать дальнейшее движение цен.

Для оценки информации, технический анализ фондового рынка имеет несколько методик. Основаны они на математических расчетах (индикаторы) и графических рисунках (фигуры). А самым первым инструментом для прогнозирования цен была японская методика Кэйсен. Она с успехом используется и по сей день, под названием японские свечи.

Японские свечи как метод анализа цены акций

Японские свечи – это вид графика, который используется в техническом анализе рынка акций. Он состоит из прямоугольных фигур – свечей, каждая из которых соответствует определенному временному интервалу –

- если график с минутным таймфреймом (М1), то каждая свеча имеет интервал в минуту

- если это график М5 – то свеча имеет интервал в 5 минут

Свеча состоит из двух элементов – тела и тени. Границы тела показывают уровень цены открытия и закрытия на данном временном промежутке. А границы верхней и нижней тени показывают максимальную и минимальную цену за этот же интервал.

Существует два вида свечей – бычья и медвежья. Бычья свеча отражает рост цен за указанный интервал и ее тело не закрашено. На цветных графиках растущая свеча имеет зеленый цвет, а падающая красный.

- У восходящей (бычьей) свечи верхняя граница тела – указывает цену закрытия, а нижняя цену открытия.

- Нисходящая (медвежья) свеча характеризует падение цены и ее тело закрашено в темный цвет. На такой свече верхняя граница тела указывает цену открытия, а нижняя – цену закрытия.

Японские свечи

Прогнозирование цены с помощью японских свечей основано на анализе формы отдельно взятых свечей, а также их комбинаций. Существует довольно много различных свечей имеющих названия и подающих свои сигналы о возможном изменении рынка.

Технический анализ фондового рынка легко поддается при использовании закономерностей свечей – это видят все профессиональные трейдеры как участники рынка и действуют соответственно.

Наиболее точный прогноз дают свечи «молот» и «повешенный». Они сигнализируют о развороте графика. Обе свечи имеют небольшое тело и длинную тень. «Молот» располагается внизу графика и говорит о развороте тренда вверх, а «Повешенный» – на вершине графика, говорит о развороте тренда вниз.

Помимо «молота» и «повешенного» к основным видам японских свечей относятся «Утренняя звезда», «Вечерняя звезда», “Харами”, различные «доджи», также сигнализирующие о развороте и «марубодзу» – свеча, появление которой сигнализирует о сохранении тренда.

Комбинации свечей разной формы встречаются значительно реже, чем появление отдельных сигналов разворота от одной свечи. Существует несколько десятков основных комбинаций, состоящих из 2-3 свечей, о всех мы поговорим в отдельных статьях.

Главное что вы должны понять – японские свечи это вид ценовой линии, которая имеет много скрытых возможностей.

По мимо свечей есть и другие виды графиков, например линейные и столбиковые (бары):

Линейный график

Столбиковый график

Фигуры технического анализа акций

Паттернами в техническом анализе ценных бумаг называют повторяющиеся комбинации данных о стоимости и объеме торгов. Выражены они в качестве графических изображений и сигнализируют о смене или продолжении текущей тенденции. Технический анализ рынка при помощи паттернов может быть выражен на разных видах графиках – свечами, линиями или барами.

Существует довольно большое количество паттернов для торговли, наиболее используемыми фигурами являются «Голова и плечи», «Двойная вершина», «Треугольник», «Флаг», «Вымпел», «Прямоугольник».

«Голова и плечи» – одна из наиболее ярко выраженных графических фигур сигнализирующих о развороте графика котировок. Состоит она из трех элементов – правого и левого плеча, а также верхней точки – головы. На основании плеч фиксируется линия пробоя – так называют уровень при прохождении которого тренд меняет направление. Если линия пробоя наклонена вниз – это считается более точным сигналом о будущем снижении цены, чем в случае если линия имеет наклон в вверх.

В стандартном исполнении «голова и плечи» сигнализируют о возможном нисходящем тренде. Но существует зеркальное отображение этого паттерна, который располагается в основании графика и сигнализирует о возможном повышении цены.

Еще одна фигура разворота, которая обычно возникает после продолжительного повышения котировок, носит название «двойная вершина». Эту модель довольно трудно распознать, а ее главная особенность – это ярко выраженный сигнал о смене тренда на вершинах. Например, в виде японской свечи «падающая звезда». Как и у паттерна «голова и плечи», у модели «двойная вершина», существует зеркальное отображение – «двойное дно».

Графическая модель «Треугольник», в отличие от предыдущих фигур не является ярко выраженным сигналом разворота. Существует три вида этой фигуры – симметричный треугольник, нисходящий и восходящий. Формирование на графике паттерна «треугольник», означает, что на данном временном промежутке завязалась нешуточная борьба между «быками» и «медведями». В большинстве случаев нисходящий «треугольник» прогнозирует падение цены, восходящий – увеличение, а симметричный «треугольник» сигнализирует о том, что в ближайшее время между покупателями и продавцами сохранится паритет.

Паттернами, которые прогнозируют продолжение тенденции, являются Флаг и Вымпел. Они очень похожи и имеют примерно одинаковую форму, только у «флага» границы параллельны, а у «вымпела» сходятся под острым углом.

Биржевая торговля с использованием паттернов – это высший пилотаж трейдерской профессии. Ведь чтобы разглядеть, ту или иную фигуру, требуется немалый опыт торговли.

Индикаторы теханализа акций

Индикаторы, применяемые трейдерами в техническом анализе акций эмитентов, представляют собой ни что иное, как различные математические функции. Они рассчитываются на основании предыдущих торговых сессий и используют статистические данные об изменении стоимости и объеме торгов. Как правило, в их основе лежит метод усреднения, то есть, расчет производится без учета внешних факторов, влияющих на торговлю. Это и является самым главным недостатком технических индикаторов.

Современные индикаторы выполнены в очень удобном интерфейсе. Трейдеру, даже не нужно задумываться о ситуации на рынке, а достаточно просто взглянуть на экран монитора, где в форме графиков и диаграмм указывается самое оптимальное время для открытия сделок.

Индикаторы бывают двух видов – подтверждающие тенденцию или предсказывающие разворот тренда. Последние, получили название осцилляторов. Одни из самых востребованных технических индикаторов – это индикатор MACD и стохастический осциллятор, они очень часто встречаются на торговых платформах трейдеров и на их основе сделано большое количество других инструментов для торговли.

MACD – индикатор разработанный Джеральдом Аппелем основанный на соотношении скользящих средних. Он имеет вид графика и гистограммы. На графике показана сигнальная линия (signal), которая рассчитывается, как сглаживающая скользящая средняя от (MACD) – разности экспоненциальных скользящих средних за короткий и длинный периоды. А гистограмма представляет собой разность между MACD и signal. Если гистограмма выше сигнальной линии – это рекомендация к покупке, если ниже – к продаже.

MACD

Стохастический осциллятор (стохастик) был изобретен Джорджем Лейном и согласно толкованию автора показывает зоны перекупленности и перепроданности.

Осциллятор представляет собой две линии –

- Сплошная (К), которая представляет собой отношение разницы цены закрытия текущего периода и самой низкой цены за последние периоды к разнице максимальной цены за последние периоды и самой низкой цены за последние периоды.

- Вторая линия (D) является скользящей средней относительно первой функции (К).

Если линии пересекли верхнюю отметку в 80 и развернулись в обратном направлении, при этом основная линия ниже пунктирной – это рекомендация к продаже.

Если графики пересекли нижнюю отметку в 20 и устремились вверх, при этом сплошная линия выше пунктирной – это сигнал к покупке.

Стохастик

Выбор инструментов для технического анализа

Игнорировать технический анализ акций в краткосрочной торговле – значит терять деньги.

На фондовом рынке существует множество финансовых инструментов. Только на Московской фондовой бирже торгуется около 2000 различных ценных бумаг. Чтобы правильно построить технический анализ рынка необходимо уделить пристальное внимание его ликвидности.

Ликвидность показывает насколько данные ценные бумаги востребованы на бирже. Ликвидные акции имеют большой спрос на рынке и проблем с их куплей/продажей никогда не возникает. Ценные бумаги с низкой ликвидностью имеют небольшой спрос на рынке, и очень часто на протяжении нескольких торговых сессий их цена остается неизменной. Такие ценные бумаги иногда очень трудно реализовать, так как нет желающих их приобрести.

На рисунке показаны графики высоколиквидных акций ОАО «Магнит» и низколиквидных акций ОАО «Челябинский кузнечно-прессовый завод». Зеленый график котировок акций ЧКПЗ представляет собой ломанную линию, которая означает, что торговые операции в этот интервал с этими ценными бумагами не совершались. За последние 30 дней торговые операции с акциями ЧКПЗ совершались только в 6 торговых днях. Для сравнения, среднее ежедневное количество сделок акций ОАО Магнит за этот же временной интервал, достигает 8 432.

Использование технического анализа лучше всего подходит для торговли высоколиквидными акциями. Например, «голубыми фишками». Наиболее ликвидными, на Московской Фондовой бирже считаются акции компаний: Газпром, Сбербанк, Сургутнефтегаз, Лукойл, Магнит, ВТБ, НОВАТЭК, Татнефть, Роснефть, МТС, Уралкалий, Норильский никель, Транснефть. Но если на МБ только 10-15 наиболее ликвидных компаний, то на биржах NASDAQ, AMEX, EURONEXT, NYSE около ТЫСЯЧИ высоко ликвидных компаний.

Полезные статьи:Тема технического анализа слишком объемная для одной статьи, ведь профессионалы используют не только графики, но и индикаторы объемов, анализ волатильности, уровни поддержки и сопротивления, поиск и анализ трендов и другие приемы. Обо всем этом мы расскажем в подробностях в нашей рубрике Технический анализ рынка.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter, и мы её обязательно исправим! Огромное спасибо вам за помощь, это очень важно для нас и наших читателей!

equity.today