Что такое валютные фьючерсы. Фьючерсы курсы валют

Валютный фьючерс

Появление фьючерсных контрактов на валюту было следствием перемен в мировой экономике, сложившейся после второй мировой войны. По Бреттонвудскому соглашению доллар США был приравнен к 1/35 унции золота, а курсы других национальных денежных единиц зафиксированы по отношению к золотому содержанию доллара с допустимыми отклонениями в пределах 1%. Ситуация полностью изменилась в августе 1971 года, когда США объявили о девальвации доллара и запрете свободного обмена доллара на золото. В последующие недели были сняты ограничения на движение курсов марки ФРГ, канадского доллара, японской иены и других валют, что привело к свободному колебанию курсов и значительно усилило их неустойчивость. Следствием такого положения дел стало появление рынка Форекс (Forex, сокращение от английского FOReign EXchange – зарубежный обмен) – межбанковской торговли валютой по свободной цене. С этого момента в качестве объекта для инвестиций, а впоследствии и онлайн трейдинга, появившегося с развитием Интернета, стало возможным использовать не только банковские депозиты, акции, облигации, но и валюту.

доллара и запрете свободного обмена доллара на золото. В последующие недели были сняты ограничения на движение курсов марки ФРГ, канадского доллара, японской иены и других валют, что привело к свободному колебанию курсов и значительно усилило их неустойчивость. Следствием такого положения дел стало появление рынка Форекс (Forex, сокращение от английского FOReign EXchange – зарубежный обмен) – межбанковской торговли валютой по свободной цене. С этого момента в качестве объекта для инвестиций, а впоследствии и онлайн трейдинга, появившегося с развитием Интернета, стало возможным использовать не только банковские депозиты, акции, облигации, но и валюту.

В 1970 году Международная коммерческая биржа впервые ввела в обращение производные финансовые инструменты – валютные фьючерсы, но спрос на них до упомянутых выше событий практически отсутствовал и активная торговля началась только в 1972 году на Чикагской торговой бирже и в 1974 году на Нью-Йоркской торговой бирже. Немного позже появились фьючерсные контракты на процентную ставку, индексы акций, казначейские векселя.

Валютный фьючерс – это контракт между двумя участниками сделки о покупке или  продаже определенного количества одной валюты по заранее согласованной цене, выраженной в другой валюте, в более поздний, заранее установленный день, с твердым обязательством выполнения. Таким образом, отсрочка исполнения – это главное отличие валютной фьючерсной сделки от сделки с немедленной поставкой, или спот сделки, заключенной на рынке Форекс.

продаже определенного количества одной валюты по заранее согласованной цене, выраженной в другой валюте, в более поздний, заранее установленный день, с твердым обязательством выполнения. Таким образом, отсрочка исполнения – это главное отличие валютной фьючерсной сделки от сделки с немедленной поставкой, или спот сделки, заключенной на рынке Форекс.

Две валюты, лежащие в основе фьючерсного контракта, называются валютной парой. Та из них, в которой выражен контракт, называется базисной, а та, в которой он торгуется, называется котируемой. Сама цена контракта называется котировкой.

Разделяют два вида валютных фьючерсов:

- с участием доллара США;

- не содержащие доллар США, или на основе кросс-курсов.

Во фьючерсных контрактах с участием доллара США в качестве базисной валюты обычно выступает доллар, но не всегда. Так, например, в контракте с участием пары евро-доллар на Московской бирже базисной валютой является евро. Хотя фьючерсы с участием доллара пользуются большей популярностью, тем не менее спрос на контракты с кросс-курсами за все время также сильно вырос из-за заметного укрепления положения ЕС и Японии в мировой экономике. Одним из самых ликвидных контрактов считается фьючерсный контракт на валютную пару евро-иена, торгуемый на Токийской бирже.

Валютный фьючерс является стандартизированной сделкой, и эта стандартизация касается:

- объема контракта;

- срока обращения контракта;

- даты окончания торговли;

- расчетной даты;

- метода котировки цены;

- минимального изменения цены;

- пределов цены;

- гарантийного обеспечения, или депозитной маржи.

Сообразно тому, какие цели преследует тот или иной субъект рынка валютных фьючерсов, можно выделить две основные группы участников:

- хеджеры;

- спекулянты.

Хеджеры (от английского hedge – страховать) преследуют главную цель – застраховать себя от риска колебания курсов. Хеджирование с помощью фьючерсов дает клиентам возможность заранее устанавливать фиксированный обменный курс. Это означает, что потенциальный убыток от падения или роста валютного курса может быть сглажен, компенсирован, хотя бы уменьшен доходом от фьючерсного контракта. Одним из вариантов хеджирования является операция своп – совершение спот сделки купли-продажи на рынке Форекс с одновременным заключением фьючерсной контрсделки с теми же валютами.

Спекулянты перенимают на себя риск, исходящий из фьючерсной сделки, с целью извлечения прибыли и предпочитают контракты со значительной амплитудой курсовых колебаний. Ранее довольно распространенной разновидностью спекулянтов были арбитражеры – участники торговли, получающие прибыль за счет разницы цен, существующей на разных рынках, однако с развитием электронных средств связи и онлайн трейдинга такие возможности стали возникать гораздо реже.

Спекулянты перенимают на себя риск, исходящий из фьючерсной сделки, с целью извлечения прибыли и предпочитают контракты со значительной амплитудой курсовых колебаний. Ранее довольно распространенной разновидностью спекулянтов были арбитражеры – участники торговли, получающие прибыль за счет разницы цен, существующей на разных рынках, однако с развитием электронных средств связи и онлайн трейдинга такие возможности стали возникать гораздо реже.

Хеджеры, в свою очередь, условно подразделяются на следующие две большие группы:

- импортеры и экспортеры;

- инвесторы и заемщики.

Импортеры и экспортеры имеют фиксированные контракты в иностранной валюте на поставку товаров и предоставление услуг, платежи за которые будут произведены в установленный срок в будущем. Соответственно, экспортер страхуется от изменения курса заключением фьючерсного контракта на продажу валюты, а импортер – на покупку.

Заемщики и инвесторы хеджируют риски колебания валютного курса, возникающие вследствие проведения различных финансовых операций в иностранной валюте: финансовых вложений в акции и другие инвестиционные инструменты, предоставления ссуд, получения займов и кредитов, прямых инвестиций. Возникающий риск в этом случае может быть покрыт путем продажи соответствующей валюты на срок для инвесторов и путем ее покупки для заемщиков.

Фьючерсные валютные сделки, в отличие от спот рынка Форекс, заключаются на бирже. В настоящее время такая торговля функционирует в режиме онлайн по всему миру практически круглосуточно. С развитием онлайн трейдинга, упростившего доступ к рынку и работу на нем, круг участников торгов расширился за счет небольших бизнесов и физических лиц, занимающихся финансовыми вложениями. Для этой категории инвесторов фьючерсы более надежны, чем операции на рынке Форекс, в силу большего надзора и регулируемости.

Для совершения сделки нет необходимости выкладывать всю сумму, как это происходит, например, при покупке акций. Достаточно внесения гарантийного депозита, размер которого определяется биржей, но обычно не превышает 10%. За счет такого кредитного плеча инвесторы получают большую потенциальную доходность по сравнению с банковскими депозитами или вложениями в акции и другие ценные бумаги.

Для совершения сделки нет необходимости выкладывать всю сумму, как это происходит, например, при покупке акций. Достаточно внесения гарантийного депозита, размер которого определяется биржей, но обычно не превышает 10%. За счет такого кредитного плеча инвесторы получают большую потенциальную доходность по сравнению с банковскими депозитами или вложениями в акции и другие ценные бумаги.

Поскольку фьючерсы являются производным инструментом, то графики их ценового движения коррелируют с графиками для той же валютной пары на рынке Форекс и процесс принятия решений при заключении сделки схож. Онлайн трейдинг дополнительно дает возможность на основе самой свежей и актуальной информации гибко оперировать сразу всем спектром финансовых инструментов: фьючерсами, опционами, акциями, облигациями, инвестициями в паевые фонды и так далее.

Таким образом, валютный фьючерс – это ликвидный производный финансовый инструмент, обращающийся на бирже и предназначенный для страхования рисков или получения дохода. В сочетании с постоянно расширяющимся перечнем других инструментов и появлением доступа к рынку в режиме онлайн он предоставляет возможность для реализации все более сложных финансовых комбинаций и стратегий.

goldok.ru

Валютные фьючерсы. Особенности анализа и торговли

Фьючерс обязан своему возникновению попыткам стандартизации системы залоговых аукционов на поставку сельхозпродукции будущего урожая.

В XIX веке на биржевых площадках продавали не только текущий урожай, в ходу были сделки по будущему урожаю. Биржа выступала гарантом поставки товара и окончательных расчетов по фьючерсной сделке для обеих сторон, она же определяла сумму залога.

Фьючерсная сделка ограничивалась сроком поставки продукции, по концу которого получатель залога должен был поставить товар или вернуть залог. Цену будущего урожая, размер залога и сроки поставки определяла биржа.

«Побочный эффект» залоговой системы – возникновение эффекта «плеча», актив покупался/продавался за процент от общей стоимости (как правило 10%), прибыль фиксировалась как за общее количество (100%), впрочем, как и убыток.

Интерес со стороны спекулянтов заставил биржевые площадки расширить количество инструментов, на которые «выписывался» фьючерс, возникли контракты на сырье, акции, фондовые индексы, облигации, валюту и т.д. Участники торгов определили обращение фьючерсов как рынок деривативов, связанные с ними активы назвали базовыми.

Основные понятия и определения

Фьючерс – производный инструмент, привязанный к определенному виду товара, акции, индекса, валюты, облигации и т.д., ограниченный сроком обращения, суммой гарантийного обеспечения и количеством базового актива.

Различают биржевой и внебиржевой рынок обращения таких контрактов. Биржа предлагает выработанный стандарт параметров, сроков и правила торговли, гарантирует условия исполнения, выступает продавцом и покупателем контрактов, обеспечивая ликвидность торгов. На внебиржевом рынке цена и продолжительность времени действия контракта регулируется частными договоренностями между сторонами сделки с привлечением третьей стороны, например, биржи, гарантирующей расчет.

Экспирация

Наименование контракта на бирже называется «тикером» и содержит буквенные и цифровые обозначения для идентификации базового актива и сроков действия фьючерса. Мировые биржевые площадки выписывают контракты сроком на месяц, квартал, полгода и год. Дату окончания действия фьючерса называют датой экспирации.

Расчетный и поставочный вид

В зависимости от базового актива фьючерсы разделяют на расчетный и поставочный. На дату экспирации поставочного фьючерса продавец обязан поставить покупателю базовый актив в количестве, определенном в спецификации контракта, в расчете на один лот. Расчетные фьючерсы при экспирации «сгорают», биржа, произведя расчет финансового результата по формуле – цена покупки минус цена продажи, перечисляет сумму прибыли на счет одной из сторон, списывая ее у другой, проигравшей стороны.

Открытый Интерес

Фьючерсы ограничены по количеству только спросом, он не конечный, как пакет акции или величина урожая и т.д. По желанию покупателя или продавца, биржа открывает позицию, условно «выписывая» контракт, направление сделки значения не имеет, договор возникает из спроса, при бесконечном предложении площадки стать второй стороной любой сделки, покупки или продажи. Поэтому зарегистрированные на бирже открытые контракты не имеют направления, характеризуются по общему числу - Открытому интересу.

Сложность понимания правил изменения этого параметра на одну единицу заключается в росте числа открытых контрактов при двусторонней сделке любого вида связки: Биржа – Продавец; Биржа - Покупатель. Падение объема Открытого Интереса происходит при офсетной сделке Продавца или Покупателя.

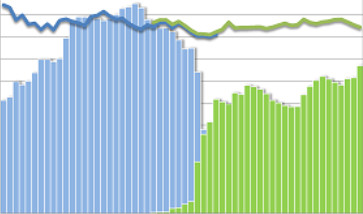

Открытый интерес всегда распределяется с течением времени действия контракта в виде «колокола». В начале своего запуска он равен нулю, с появлением спроса величина интереса растет, достигая максимальных значений по мере экспирации более «ближних» контрактов», падая при приближении срока экспирации.

На картинке можно наблюдать действия участников торгов по мере приближения конца срока действия «старого фьючерса» слева офсетными сделками, контракты покрываются, что приводит к падению Открытого интереса и росту его значения в новом контракте справа.

Ролирование

Переход с одного фьючерса с одним календарным сроком действия на другой с сроком «календарно выше» в рамках однотипного базового актива называется ролированием.

Клиринг

Вне зависимости от расчетного или поставочного контракта, чтобы избежать дефолта торгов по производным инструментам, расчет финансового результата производится биржей ежедневно и называется клирингом. Колебание курса фьючерса в течение сессии отражается в вариационной марже, положительной или отрицательной, окончательно списываемой или прибавляемой на счет участника торгов в момент клиринга.

Гарантийное обеспечение контракта (маржа)

Открыть позицию по контракту возможно при наличии минимальной суммы, равной размеру залога за контракт, установленному спецификацией биржи, называемой гарантийным обеспечением или маржой.

Маржин-колл

Если на момент клиринга после списания вариационной маржи итоговая сумма средств будет меньше требуемого гарантийного обеспечения, биржа выставит трейдеру требование пополнение счета маржин-колл.

Стоп-аут

Торговая площадка производными инструментами оставляет за собой право принудительного закрытия позиций клиента, если уровень гарантийного обеспечения опустился ниже минимального порога, установленного биржей.

«Потолок» - ценовые пределы фьючерса

Условиями биржи на каждый фьючерс установлены предельные отклонения дневных торгов, равные, как правило, размеру гарантийного обеспечения. При цене, равной максимальному отклонению, площадка останавливает торги – «стоп-торги».

Стоп-торги

Торговля фьючерсом останавливается на некоторое время. За этот промежуток биржа пересчитывает и увеличивает размер гарантийного обеспечения, устанавливая новый «потолок», проводит внеочередной клиринг. После открытия торгов в случае неоднократного достижения потолка, торги закрываются до начала следующих суток.

Валютный фьючерс

Производный инструмент на валютные пары называется валютным фьючерсом. Контракт распространен на всех мировых биржах, торгуется на валютных секциях, представляет собой лот, содержащий от 100 до 1000 единиц базового актива с залогом от 1 до 10% полной стоимости лота.

Национальные биржи в обязательном порядке котируют фьючерсы на местную валюту относительно нескольких мировых валют и двух трех ликвидных основных валютных пар рынка Форекс. Основные объемы и широкий ассортимент фьючерсов на различные валютные пары сложился на десяти площадках.

Ведущая фьючерсная валютная биржа

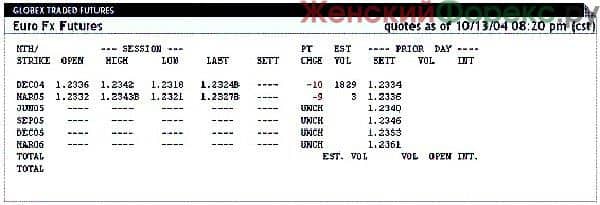

Chicago Mercantile Exchange (CME), год основания - конец XIX века. Электронные торги проходят через платформу Globex круглосуточно. Площадка занимает первое место в мире по торговле валютными производными инструментами, предлагая доступ к более 50 валютным парам и около 30 опционам на них, являясь законодателем стандарта спецификации валютного фьючерса по обозначению, срокам и шагу цены.

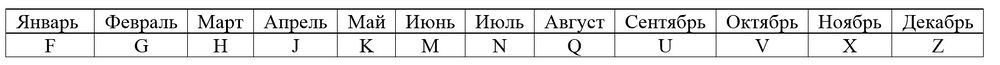

Правила маркировки валютных фьючерсов. Сроки экспирации обозначаются одной буквой:

Маркировка фьючерсных контрактов валютных пар:

Особенности маржинального обеспечения фьючерсной торговли

Размер гарантийного обеспечения зависит от времени торговли. Несмотря на непрерывность формата электронных торгов: пять дней в неделю и 24 часа в сутки; в течение дня гарантийное обеспечение в два раза выше, чем во время «американской сессии – времени работы бирж США.

Размер маржи фьючерса на основные валютные пары (в долларах США):

Арбитражные ситуации в торговле валютой на рынке Форекс и фьючерсами

Вне зависимости от географического положения биржевой площадки, курсы валютных пар и фьючерсов на них полностью идентичны и совпадают по изменениям цены. Это связано с арбитражерами, скупающими малейшее расхождение в движении валют и фьючерсов. Сделки проходят разнонаправленно и одновременно в производном инструменте и валюте и продолжаются до «выравнивания» курсов.

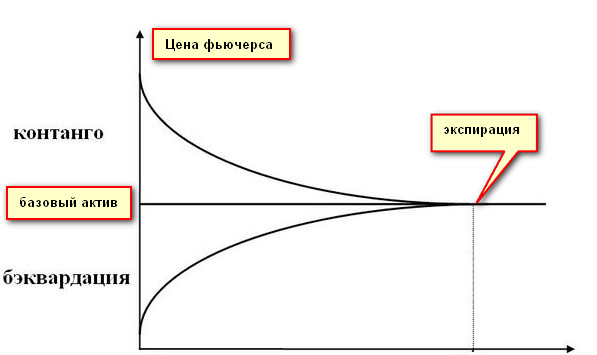

Цена фьючерса несколько завышена от валютного курса в начале календарного действия контракта и равняется ей по цене на момент экспирации. Биржа, выписывая контракт (продавцу или покупателю), закладывает стоимость банковской процентной ставки из расчета срока действия контракта. Чем ближе экспирация, тем ставка меньше или исчезает вовсе.

Арбитражеры используют эту особенность, чтобы получить «безрисковую прибыль», покупая «ближний» по сроку действия фьючерс и продавая дальний или следующий за ним, зарабатывая на разнице их стоимости, что сравнивается на момент экспирации.

Бэквардация и контанго

Расхождения по ценам фьючерса и валютной пары Форекс не всегда одинаковы и зависят не только от размера процентной ставки и срока действия производного инструмента. Конъюнктура рынка иногда снижает цену фьючерса ниже стоимости базового актива – это называется бэквардация. Превышение фьючерсом курса валюты называется контанго.

Хеджирование валютных рисков

Иногда экспортеры вынуждены работать по всему миру со странами контрагентами в национальных валютах. Такие торговые контракты подвержены риску резкого изменения валютного курса внутри страны. Продажа фьючерса на валютную пару, содержащую денежные единицы страны и основную мировую валюту (например, RUB/ USD), позволит экспортеру не потерять средства при курсовой девальвации, получив положительный финансовый результат на фьючерсном рынке, и покрыть потери при конвертации полученной суммы за поставку в национальной валюте. Подобные рыночные конструкции с покупкой/продажей базового актива и приобретением противоположной позиции по фьючерсу, полностью или частично нивелируя потери, называют хеджирующими сделками.

fx-wiki.ru

Валютные фьючерсы. Ключевые особенности

Лучшие брокеры РФ и мира

На рынке Форекс совершается огромный оборот денежных средств. За день через него проходят триллионы американских долларов, что, конечно же, привлекает большое количество спекулянтов. От всего этого оборота на валютные фьючерсы приходится примерно 1/100 от него. Благодаря этому обеспечивается высокая ликвидность и многие другие преимущества для спекулянтов. Здесь может возникнуть вполне логичный вопрос, для чего нужны классические фьючерсы, если есть валютные фьючерсы онлайн. Для того чтобы ответить на данный вопрос, стоит углубиться в изучение основных особенностей, которыми сопровождается работа с этими инструментами. Благодаря этому вы сможете найти для себя наиболее подходящий вариант и заработать на этом.

На рынке Форекс совершается огромный оборот денежных средств. За день через него проходят триллионы американских долларов, что, конечно же, привлекает большое количество спекулянтов. От всего этого оборота на валютные фьючерсы приходится примерно 1/100 от него. Благодаря этому обеспечивается высокая ликвидность и многие другие преимущества для спекулянтов. Здесь может возникнуть вполне логичный вопрос, для чего нужны классические фьючерсы, если есть валютные фьючерсы онлайн. Для того чтобы ответить на данный вопрос, стоит углубиться в изучение основных особенностей, которыми сопровождается работа с этими инструментами. Благодаря этому вы сможете найти для себя наиболее подходящий вариант и заработать на этом.Особенности торговли валютными фьючерсами

Фьючерсный контракт, независимо от его использования, основан на одном и то же принципе. Спекулянт приобретает или продает определенный объем актива по указанной заранее цене и в определенное время.

Главное отличие заключается в том, что для торговли фьючерсами нет отдельной площадки. Как правило, торговля осуществляется на крупных биржах, и наибольший объем отображают торговые площадки США. Особенно популярной является Чикагская биржа. Большое количество спекулянтов обеспечивает высокую ликвидность, что только привлекает новых трейдеров.

Из этого не стоит делать вывод о том, что на рынке Форекс торговые операции с валютными фьючерсами являются незаконными. Здесь все инструменты подчиняются определенным правилам, и работают в условиях определенных ограничений. Котировки валютных фьючерсов на рынке Форекс всегда выражаются в американской валюте. На следующей картинке вы можете увидеть, как выглядят фьючерсы на евро, которые торгуются на Чикагской бирже.

Трейдер в любой момент может получить у брокера данные о фьючерсах. То есть посредник предоставляет информацию об объемах сделок, ограничениях по ценам и так далее.

Трейдер в любой момент может получить у брокера данные о фьючерсах. То есть посредник предоставляет информацию об объемах сделок, ограничениях по ценам и так далее.Особенности торговли валютными фьючерсами

Все существующие методики торговли фьючерсами можно разделить на две категории:

- Спекулятивные.

- Хеджирующие.

Эти две системы преследуют совершенно разные цели. Если хеджирующие стратегии нацелены в первую очередь на сокращение рисков, то спекулятивные нацелены исключительно на получение прибыли на изменениях котировок.

Лучшие статьи

Хеджирование валютных фьючерсов

Трейдеров, предпочитающих хеджирование, часто привлекает рынок валютных фьючерсов. Главная задача таких трейдеров, как уже было сказано ранее, заключается в сокращении рисков по активу, когда котировки изменяются не в выгодную для трейдера сторону. К тому же с помощью хеджирования предоставляется возможность составить прогноз и реализовать различные защитные тактики во время ведения международного бизнеса.

Допустим, компания хочет узнать, какой точно будет прибыль в американских долларах при реализации продукции в Европе, где она продается за евро. Хеджирование заключается в приобретении такого количества долларов, которое компания хочет получить от продажи своей продукции в будущем.

Допустим, компания хочет узнать, какой точно будет прибыль в американских долларах при реализации продукции в Европе, где она продается за евро. Хеджирование заключается в приобретении такого количества долларов, которое компания хочет получить от продажи своей продукции в будущем.Спекуляция валютными фьючерсами

Спекулятивные стратегии предполагают покупку или продажу валютных фьючерсов с целью получения заработка на разнице цен. При этом трейдер может приобрести как валютный фьючерс, так и спот. А вот для того чтобы разобраться, что лучше из этого, стоит взглянуть на плюсы и минусы.

Преимущества фьючерсных контрактов:

- Небольшое значение спреда, которое здесь меньше.

- Посредник предоставляет свои услуги по более выгодным ценам.

- Трейдеру предоставляется возможность использовать большое кредитное плечо.

Недостатки:

Недостатки:- Для заработка требуется наличие крупного начального капитала.

- Торговля ограничена во времени.

- Фьючерсная организация может потребовать денежные взносы.

Для торговли валютными фьючерсами используется большой ассортимент торговых стратегий. Самыми эффективными считаются те торговые методики, которые основаны на техническом анализе, которые предполагает проведение анализа при помощи индикатора Ганна, уровней Фибоначчи и так далее. Часто применяются специальные торговые методики, в том числе и арбитражный подход.

Заключение

Из всего сказано выше можно сделать вывод, что валютные фьючерсы очень похожи на обычные. Это связано с тем, что они были созданы по тем же принципам, а также обладают схожей спецификой использования. Таким образом, валютные фьючерсы не стоит считать экзотическим инструментом, плохо подходящим для получения дохода.

Валютные фьючерсы являются удобным инструментом для тех трейдеров, которые предпочитают получать доход при помощи хеджирования заключенных сделок и спекуляций. Также валютные фьючерсы можно эффективно использовать для защиты имеющегося капитала от колебаний котировок валюты в будущем.

Если нравится нажми хоть на одну кнопку!

womanforex.ru