Содержание

Курсовые разницы

Вопрос от пользователя Ирина:

Организация ООО на упрощенной системе налогообложения (доходы минус расходы) закупает импортные товары для продажи в РФ, расчет с поставщиками осуществляется в долларах и евро.

Вопросы:

1. Как учитывать в налоговом и бухгалтерском учете курсовые разницы при покупке валюты у Банка?

2. Как учитывать в налоговом и бухгалтерском учете операции расчетов за товар в валюте с иностранными поставщиками, операции по оприходованию товара от этих поставщиков;

3. Можно ли делать переоценку валютных остатков для бухгалтерского учета и с какой периодичностью, если переоценка валютных остатков необходима.

Считаются ли доходом положительные отклонения между курсом ЦБ и курсом продажи валюты банком, получившиеся при покупке валюты у банка для расчета с поставщиками, если организация применяет упрощенную систему налогообложения доходы минус расходы?

Ответ:

— В соответствии со статьей 346. 15 Налогового кодекса Российской Федерации (далее — Кодекс) налогоплательщики при определении объекта налогообложения по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, учитывают доходы, определяемые в порядке, установленном пунктами 1 и 2 статьи 248 Кодекса, и не учитывают доходы, указанные в статье 251 Кодекса.

15 Налогового кодекса Российской Федерации (далее — Кодекс) налогоплательщики при определении объекта налогообложения по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, учитывают доходы, определяемые в порядке, установленном пунктами 1 и 2 статьи 248 Кодекса, и не учитывают доходы, указанные в статье 251 Кодекса.

Согласно пункту 1 статьи 248 Кодекса к доходам относятся доходы от реализации товаров (работ, услуг) и имущественных прав и внереализационные доходы. При этом доходы от реализации определяются в порядке, установленном статьей 249 Кодекса, а внереализационные доходы — в порядке, установленном статьей 250 Кодекса.

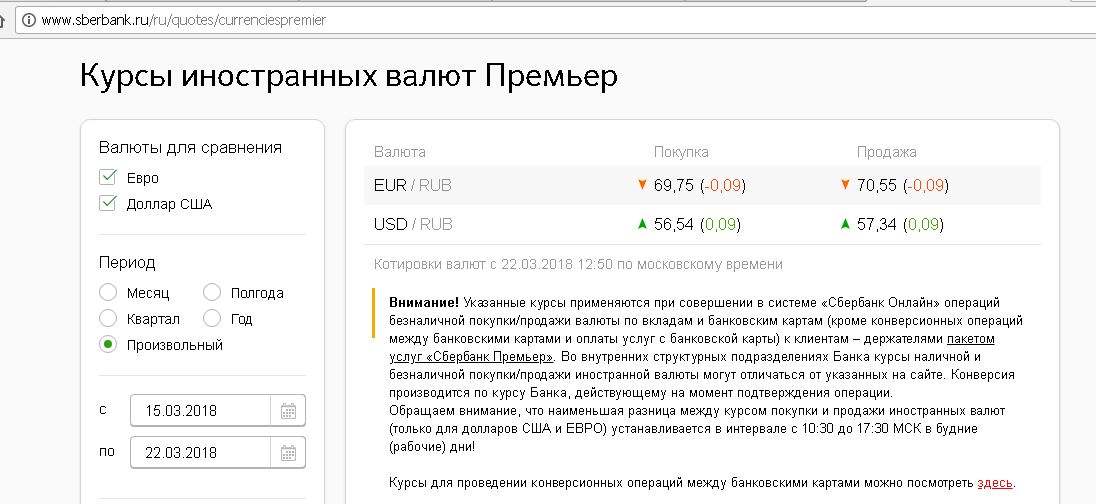

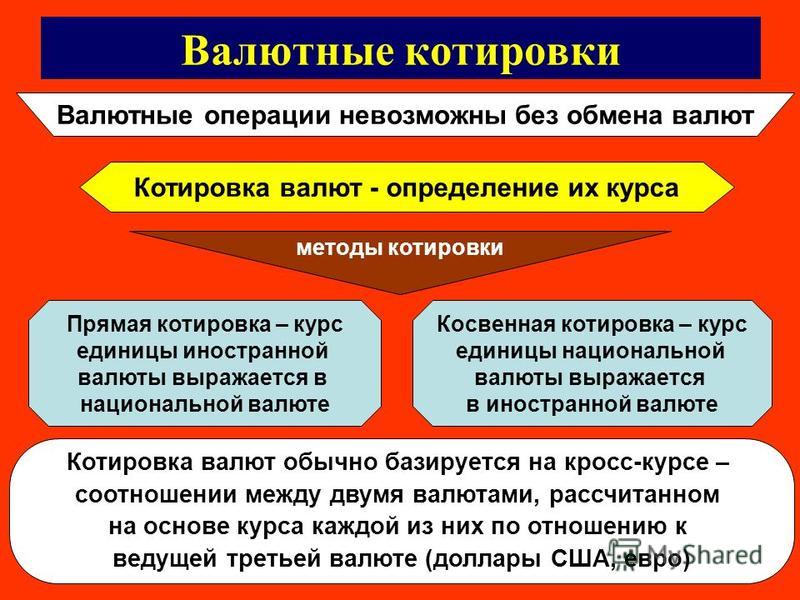

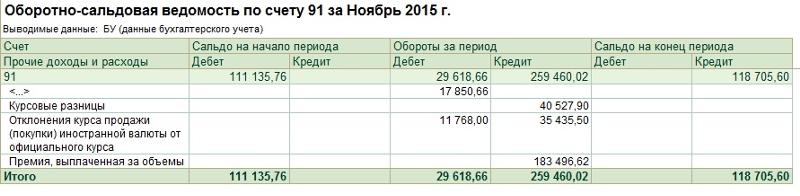

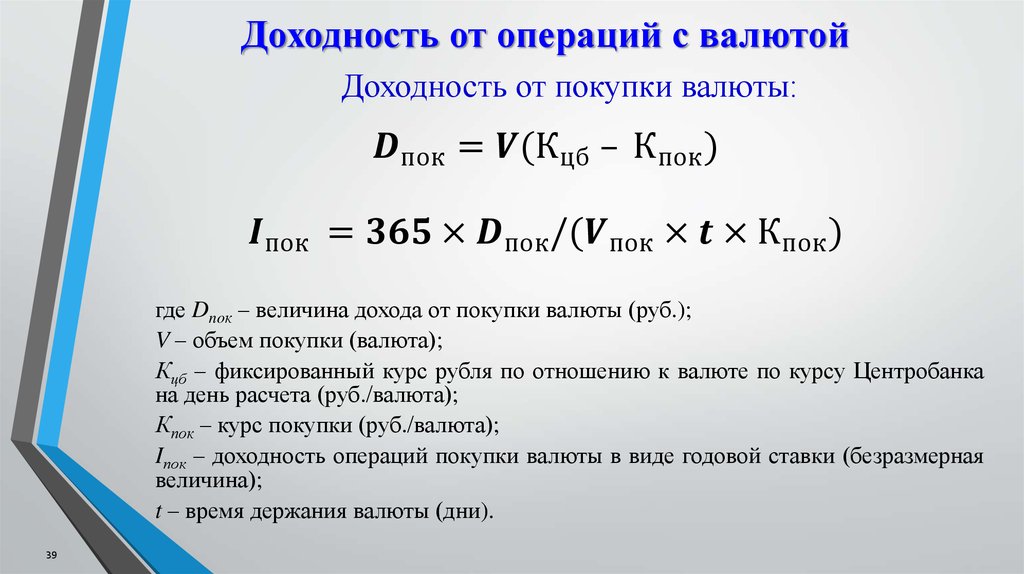

Согласно пункту 2 статьи 250 Кодекса к внереализационным доходам относятся доходы в виде положительной (отрицательной) курсовой разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса, установленного Банком России на дату перехода права собственности на иностранную валюту.

В этой связи у организации, применяющей упрощенную систему налогообложения, при покупке валюты по курсу ниже курса ЦБ РФ, действующего на дату перехода права собственности на валюту, образуется положительная курсовая разница, которая учитывается в составе доходов на основании пункта 1 статьи 346. 15 Кодекса.

15 Кодекса.

Курсовая разница, возникающая при покупке валюты по курсу выше курса Банка России, при применении УСН с объектом «доходы минус расходы» в расходах не учитывается, так как она не поименована в п. 1 ст. 346.16 НК РФ.

— В соответствии с пунктом 2 статьи 346.17 Кодекса расходами налогоплательщика признаются затраты после их фактической оплаты. В целях гл. 26.2 Кодекса оплатой товаров (работ, услуг) и (или) имущественных прав признается прекращение обязательства налогоплательщика — приобретателя товаров (работ, услуг) и (или) имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав.

Согласно пп. 2 п. 2 ст. 346.17 расходы на оплату стоимости товаров, приобретенных для дальнейшей реализации, учитываются по мере реализации указанных товаров.

Пунктом 3 ст. ст. 346.18 Кодекса предусмотрено, что доходы и расходы, выраженные в иностранной валюте, учитываются в совокупности с доходами и расходами, выраженными в рублях. При этом доходы и расходы, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу Банка России, установленному соответственно на дату получения доходов и (или) дату осуществления расходов.

При этом доходы и расходы, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу Банка России, установленному соответственно на дату получения доходов и (или) дату осуществления расходов.

Таким образом, покупная стоимость товаров, выраженная в иностранной валюте, для целей налогообложения учитывается по курсу, установленному Банком России на дату осуществления расходов, то есть на дату оплаты товаров поставщику, а расходы на оплату товара учитываются при определении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, по мере реализации приобретенных товаров.

Аналогичный порядок признания расходов на оплату товара, выраженного в иностранной валюте, изложен в письме Минфина России от 25.04.2017 N 03-11- 11/24828.

02.08.2022

Оплата с долларового счета операций в рублях — Юридическая консультация

Александр Кузнецов (Ставрополь) 27. 05.2022 Рубрика: Налоги

05.2022 Рубрика: Налоги

Нужно ли платить налог, если я с долларового кошелька оплачу услуги связи на свой телефон (пополню счет) в рублях? Внутри банковского приложения возникает конвертация, а потом – оплата услуг связи. Необходимо ли подавать декларацию, если доллар продан в убыток?

НДФЛ

Руслан Гладченко

Консультаций: 33

Из текста вопроса можно сделать вывод, что вы совершаете данные операции не с целью купли (продажи) иностранной валюты, как имущества, и соответственно осуществляете их не как банковскую операцию, за вас это делает банковская организация, имеющая соответствующую лицензию Банка России (п. 6 ч. 1 ст. 5 и ст. 13 Федерального закона от 02.12.1990 № 395-1 «О банках и банковской деятельности»).

То есть в данном случае вы действуете как физическое лицо, которое использует свои счета как рублевый, так и валютный, для совершения оплаты внешних услуг. И речь может идти исключительно о налоге на доходы физического лица (НДФЛ) при курсовой разнице, возникшей от конвертации из одной национальной валюты в иную.

Курсовая разница, образующаяся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса, установленного Банком России на дату перехода права собственности на иностранную валюту, носит характер материальной выгоды.

Обмен иностранной валюты в условиях ограничений

В целях налогообложения НДФЛ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить (п. 1 ст. 41, ст. 209 НК РФ) и определяемая для физических лиц в соответствии с гл. 23 НК РФ.

При приобретении иностранной валюты физическое лицо не получает экономической выгоды, поэтому обязанность уплачивать НДФЛ у него в данном случае не возникает.

Статья 212 НК РФ содержит исчерпывающий перечень случаев, когда материальная выгода признается доходом для целей взимания НДФЛ, и этот перечень не включает разницу между фактическим курсом продажи (покупки) кредитными организациями иностранной валюты физическим лицам и курсом, устанавливаемым Банком России.

Следовательно, такая курсовая разница не может быть признана доходом, подлежащим обложению НДФЛ.

Обратите внимание: изложенные выводы актуальны исключительно к описываемой ситуации. При приобретении (продаже) иностранной валюты не путем банковской конвертации такие сделки с позиции налогового законодательства будут рассматриваться как купля (продажа) имущества.

Сказали спасибо:

Паритет процентных ставок (IRP) Определение, формула и пример

Что такое паритет процентных ставок (IRP)?

Паритет процентных ставок (IRP) — это теория, согласно которой разница процентных ставок между двумя странами равна разнице между форвардным обменным курсом и спотовым обменным курсом.

Ключевые выводы

- Паритет процентных ставок — это фундаментальное уравнение, определяющее взаимосвязь между процентными ставками и обменными курсами валют.

- Основная предпосылка паритета процентных ставок заключается в том, что хеджируемый доход от инвестирования в разные валюты должен быть одинаковым, независимо от их процентных ставок.

- Parity используется форекс-трейдерами для поиска арбитражных возможностей.

Паритет процентных ставок

Понимание паритета процентных ставок (IRP)

Паритет процентных ставок (IRP) играет важную роль на валютных рынках, связывая процентные ставки, обменные курсы спот и обменные курсы.

IRP — это фундаментальное уравнение, которое регулирует взаимосвязь между процентными ставками и обменными курсами валют. Основная предпосылка IRP заключается в том, что хеджируемые доходы от инвестиций в разные валюты должны быть одинаковыми, независимо от их процентных ставок.

IRP — это концепция отсутствия арбитража на валютных рынках (одновременная покупка и продажа актива с целью получения прибыли от разницы в цене). Инвесторы не могут зафиксировать текущий обменный курс в одной валюте по более низкой цене, а затем купить другую валюту в стране, предлагающей более высокую процентную ставку.

Инвесторы не могут зафиксировать текущий обменный курс в одной валюте по более низкой цене, а затем купить другую валюту в стране, предлагающей более высокую процентную ставку.

Формула IRP:

Ф

0

знак равно

С

0

×

(

1

+

я

с

1

+

я

б

)

куда:

Ф

0

знак равно

Форвардная ставка

С

0

знак равно

Спотовая ставка

я

с

знак равно

Процентная ставка в стране

с

я

б

знак равно

Процентная ставка в стране

б

\begin{align} &F_0 = S_0 \times \left ( \frac{ 1 + i_c }{ 1 + i_b } \right ) \\ &\textbf{где:}\\ &F_0 = \text{Forward Rate} \\ &S_0 = \text{Спотовая ставка} \\ &i_c = \text{Процентная ставка в стране }c \\ &i_b = \text{Процентная ставка в стране }b \\ \end{aligned}

F0=S0×(1+ib1+ic), где: F0= Форвардная ставкаS0=Спотовая ставкаic= Процентная ставка в стране cib= Процентная ставка в стране b

Форвардный обменный курс

Понимание форвардных ставок имеет основополагающее значение для IRP, особенно в том, что касается арбитража. Форвардные обменные курсы для валют – это обменные курсы на момент времени в будущем, в отличие от спотовых обменных курсов, которые представляют собой текущие курсы. Форвардные ставки можно получить в банках и у валютных дилеров на период от менее недели до пяти лет и более. Как и котировки спотовой валюты, форварды котируются со спредом между ценой покупки и продажи.

Форвардные обменные курсы для валют – это обменные курсы на момент времени в будущем, в отличие от спотовых обменных курсов, которые представляют собой текущие курсы. Форвардные ставки можно получить в банках и у валютных дилеров на период от менее недели до пяти лет и более. Как и котировки спотовой валюты, форварды котируются со спредом между ценой покупки и продажи.

Разница между форвардным курсом и курсом спот называется своп-пунктами. Если эта разница (форвардный курс минус курс спот) положительна, она называется форвардной премией; отрицательная разница называется форвардной скидкой.

Валюта с более низкой процентной ставкой будет торговаться с форвардной премией по отношению к валюте с более высокой процентной ставкой. Например, доллар США обычно торгуется с форвардной премией по отношению к канадскому доллару. И наоборот, канадский доллар торгуется с форвардным дисконтом по отношению к доллару США.

Покрытый и непокрытый паритет процентных ставок

IRP считается «покрытым», когда условие отсутствия арбитража может быть выполнено за счет использования форвардных контрактов в попытке хеджировать валютный риск. И наоборот, IRP «непокрывается», когда условие отсутствия арбитража может быть выполнено без использования форвардных контрактов для хеджирования валютного риска.

И наоборот, IRP «непокрывается», когда условие отсутствия арбитража может быть выполнено без использования форвардных контрактов для хеджирования валютного риска.

Отношения отражены в двух методах, которые инвестор может использовать для конвертации иностранной валюты в доллары США.

Первый вариант, который может выбрать инвестор, — это инвестировать иностранную валюту на месте по безрисковой ставке иностранной валюты на определенный период. Затем инвестор одновременно заключает соглашение о форвардном курсе для конвертации доходов от инвестиций в доллары США с использованием форвардного обменного курса в конце периода инвестирования.

Второй вариант — конвертировать иностранную валюту в доллары США по спотовому обменному курсу, а затем инвестировать доллары на тот же срок, что и в варианте А, по местному (американскому) безрисковому курсу. При отсутствии арбитражных возможностей денежные потоки по обоим вариантам равны.

Арбитраж определяется как одновременная покупка и продажа одного и того же актива на разных рынках с целью получения прибыли от незначительных различий в заявленной цене актива. В мире иностранной валюты арбитражная торговля включает в себя покупку и продажу различных валютных пар, чтобы использовать любую неэффективность ценообразования.

В мире иностранной валюты арбитражная торговля включает в себя покупку и продажу различных валютных пар, чтобы использовать любую неэффективность ценообразования.

IRP подвергается критике из-за предположений, которые с ним связаны. Например, модель покрытого IRP предполагает, что для валютного арбитража доступны бесконечные средства, что, очевидно, нереалистично. Когда фьючерсные или форвардные контракты недоступны для хеджирования, непокрытая IRP, как правило, не сохраняется в реальном мире.

Пример покрываемого паритета процентных ставок

Предположим, что казначейские векселя Австралии предлагают годовую процентную ставку 1,75%, в то время как казначейские векселя США предлагают годовую процентную ставку 0,5%. Если инвестор в Соединенных Штатах стремится воспользоваться процентными ставками Австралии, ему придется обменять доллары США на австралийские доллары, чтобы купить казначейский вексель.

После этого инвестору придется продать годовой форвардный контракт на австралийский доллар. Однако при покрытом IRP транзакция будет иметь доход только в размере 0,5%; в противном случае условие отсутствия арбитража будет нарушено.

Однако при покрытом IRP транзакция будет иметь доход только в размере 0,5%; в противном случае условие отсутствия арбитража будет нарушено.

Какова концептуальная основа IRP?

IRP — это фундаментальное уравнение, определяющее взаимосвязь между процентными ставками и обменными курсами валют. Его основная предпосылка заключается в том, что хеджируемые доходы от инвестиций в разные валюты должны быть одинаковыми, независимо от их процентных ставок. По сути, на валютных рынках должен существовать арбитраж (одновременная покупка и продажа актива с целью получения прибыли от разницы в цене). Другими словами, инвесторы не могут зафиксировать текущий обменный курс в одной валюте по более низкой цене, а затем купить другую валюту в стране, предлагающей более высокую процентную ставку.

Что такое форвардные обменные курсы?

Форвардные обменные курсы для валют — это обменные курсы на момент времени в будущем, в отличие от спотовых обменных курсов, которые являются текущими курсами. Форвардные ставки можно получить в банках и у валютных дилеров на период от менее недели до пяти лет и более. Как и котировки спотовой валюты, форварды котируются со спредом между ценой покупки и продажи.

Форвардные ставки можно получить в банках и у валютных дилеров на период от менее недели до пяти лет и более. Как и котировки спотовой валюты, форварды котируются со спредом между ценой покупки и продажи.

Что такое очки обмена?

Разница между форвардным курсом и курсом спот называется своп-пунктами. Если эта разница (форвардный курс минус курс спот) положительна, она называется форвардной премией; отрицательная разница называется форвардной скидкой. Валюта с более низкой процентной ставкой будет торговаться с форвардной премией по отношению к валюте с более высокой процентной ставкой.

В чем разница между покрытым и непокрытым IRP?

Считается, что IRP покрывается, когда условие отсутствия арбитража может быть выполнено за счет использования форвардных контрактов в попытке хеджировать валютный риск. И наоборот, IRP не покрывается, когда условие отсутствия арбитража может быть выполнено без использования форвардных контрактов для хеджирования валютного риска.

Отклонение между долларом США и фунтом стерлингов, фунтом стерлингов/евро и евро/долларом США

Отклонение на форексе – это измерение волатильности валютной пары по сравнению с ее текущим средним значением. Стандартное отклонение помогает форекс-трейдерам измерять величину риска, связанного с движением цены, чтобы сделать более осознанный выбор в отношении покупки, продажи и удержания пар.

Что такое отклонение на Форекс?

Отклонение на форексе — это измерение волатильности валютной пары по сравнению с ее текущим средним значением. Стандартное отклонение помогает форекс-трейдерам измерять величину риска, связанного с движением цены, чтобы сделать более осознанный выбор в отношении покупки, продажи и удержания пар.

Валютные пары со временем меняются вверх и вниз, поэтому стандартное отклонение имеет решающее значение для определения того, какие валютные пары являются безопасными, а какие — рискованными. Валютная пара с высоким стандартным отклонением будет испытывать более значительные движения цены, чем нисходящее отклонение.

Стандартное отклонение на Forex

Стандартное отклонение валютной пары является мерой ее волатильности. Чем выше стандартное отклонение, тем больше волатильность ценовых колебаний наблюдается в валютной паре. Отклонение на форекс со временем будет меняться, поэтому важно знать, как его рассчитать:

- Отклонение = (Закрытие – Среднее)2 / Среднее

Эта формула расширяет расчеты, используемые для расчета среднего значения валютной пары. . Например, недельное среднее значение GBPUSD — это среднее значение цен закрытия за последние пять дней, поэтому, чтобы найти стандартное отклонение для GBP/USD, вы должны использовать следующую формулу:

- Отклонение = (Закрытие – Среднее за неделю)2 / Среднее за неделю

Отклонение против волатильности

Стандартное отклонение является важным показателем для анализа валютной пары. Он измеряет диапазон цен, между которыми может колебаться валютная пара. Отклонение валютной пары используется в сочетании с другими финансовыми факторами, такими как процентные ставки, экономические и политические факторы, для определения будущей стоимости этой валютной пары.

Отклонение валютной пары используется в сочетании с другими финансовыми факторами, такими как процентные ставки, экономические и политические факторы, для определения будущей стоимости этой валютной пары.

С другой стороны, волатильность используется как мера неотъемлемого риска (как вверх, так и вниз) для валютной пары.

Концептуально легко понять, как отклонение может измерять волатильность. Чем больше колеблется цена валютной пары, тем выше будет ее отклонение, и чем меньше колеблется цена валютной пары, тем меньше будет ее отклонение.

Валютная пара с высоким отклонением будет иметь более высокий риск колебаний и принесет более высокую ставку вознаграждения. Для сравнения, валютная пара с низким отклонением будет иметь меньший риск колебаний и приведет к более низкой ставке вознаграждения.

Что влияет на отклонение?

Несколько факторов на рынке форекс могут повлиять на то, насколько сильно валютная пара отклоняется от своего среднего значения. Четыре основные причины изменения валютной пары:

Четыре основные причины изменения валютной пары:

Экономические индикаторы

Экономические индикаторы, такие как процентные ставки и валовой внутренний продукт (ВВП), помогают предсказать будущее направление валютной пары. Высокие процентные ставки ведут к бычьему рынку, а низкие процентные ставки ведут к медвежьему рынку. Высокий ВВП может привести к бычьему рынку, в то время как низкий ВВП может привести к медвежьему рынку.

Влияние процентной ставки

Например, GBPUSD торгуется с медвежьим уклоном, когда процентные ставки в Великобритании выше, чем в Соединенных Штатах (США). То же самое касается пары EURUSD, которая торгуется с медвежьим уклоном, когда европейские процентные ставки выше, чем в Соединенных Штатах.

Эффект ВВП

Точно так же GBPUSD торгуется с бычьим уклоном, когда ВВП Великобритании выше, чем в Соединенных Штатах (США). То же самое касается пары EURUSD, которая торгуется с бычьим уклоном, когда ВВП Европы выше, чем в США.

Экономические новости

Экономические новости также могут влиять на отклонение валютной пары. Чем выше индекс, тем больше люди оптимистичны в отношении экономики; это оптимистично для пары. Чем ниже индекс, тем больше люди пессимистично относятся к экономике; это медвежий для пары.

Политические новости

Политические новости также могут влиять на отклонение валютной пары. Чем больше политическая неопределенность, тем больше будет колебаться цена валютной пары. Например, политическая неопределенность может привести к повышению курса доллара США по отношению к евро.

Основы валютных пар

Рынок форекс является крупнейшим финансовым рынком в мире со значительным отрывом, каждый день из рук в руки переходит более 5 триллионов долларов. Мировые валюты торгуются на нескольких биржах, каждая из которых имеет свой ежедневный объем торгов.

Объем торгов можно разделить на две категории: спотовый рынок и форвардный рынок. Спотовый валютный рынок, который намного больше из двух категорий, представляет текущую торговлю валютами. Форвардный валютный рынок представляет собой форму торговли, при которой поставка и расчет происходят позже.

Спотовый валютный рынок, который намного больше из двух категорий, представляет текущую торговлю валютами. Форвардный валютный рынок представляет собой форму торговли, при которой поставка и расчет происходят позже.

Спотовый рынок используется для торговли основными валютными парами, наиболее популярными в отрасли. Форвардный рынок используется для торговли специализированными валютными парами, известными как экзотические валютные пары.

- Стандартные валютные пары

Наиболее широко продаваемыми валютными парами в мире являются основные валютные пары. Это стандартные валютные пары, и они являются наиболее часто торгуемыми инструментами на рынке форекс. Основные валютные пары составляют примерно 80% мирового рынка.

- Экзотические валютные пары

Большинство других валютных пар на рынке Форекс являются экзотическими валютными парами. Это валютные пары, которые более волатильны и менее ликвидны, чем стандартные валютные пары, поэтому они торгуются меньшими суммами.

Самая ликвидная из экзотических валютных пар будет торговаться примерно на 100 миллионов долларов в день как со стороны покупки, так и со стороны продажи. Напротив, наименее ликвидная из экзотических валютных пар создает иллюзию торговли сотнями миллионов долларов в день. На самом деле сумма, которая проходит через рынок, намного меньше.

Отклонение валютной пары USD/GBP

Отклонение USD/GBP сильно варьируется в зависимости от того, находится ли Великобритания в рецессии или в периоде восстановления. GBP/USD достигает низкого отклонения во время рецессии, в то время как USD/GBP достигает высокого отклонения. GBP/USD достигает высокого отклонения во время восстановления, в то время как USD/GBP достигает низкого отклонения.

Это происходит потому, что Великобритания вступает в рецессию, когда у нее высокие процентные ставки и низкий ВВП, а США вступают в рецессию, когда у них низкие процентные ставки и высокий ВВП.

- Отклонение GBP/USD по отношению к USD/GBP

В долгосрочной перспективе стандартное отклонение пары USD/GBP останется стабильным, даже если в игре будет та же сумма денег. Это связано с тем, что количество денег в игре зависит от количества ликвидности на рынке.

Это связано с тем, что количество денег в игре зависит от количества ликвидности на рынке.

По мере того, как доллар США становится сильнее по отношению к фунту стерлингов, фунт стерлингов растет, отклонение увеличивается, и доллар/фунт падает. По мере того, как GBP становится сильнее по отношению к доллару США, фунт стерлингов снижается, отклонение уменьшается, и курс доллар/фунт растет.

Роль Банка Англии в отклонении USD/GBP

Инфляционное давление тщательно контролируется Банком Англии, который устанавливает процентные ставки на основе последнего индекса потребительских цен (ИПЦ). Цель банка — удержать инфляцию на целевом уровне в два процента.

Когда инфляция растет, банк повышает процентные ставки, а когда инфляция снижается, банк снижает процентные ставки. Если уровень инфляции в Великобритании выше, чем уровень инфляции в США, это приведет к нисходящей коррекции курса USD/GBP.

Отклонение в валютной паре GBP/EUR

Валютная пара GBP/EUR сильно изменилась за последние пять лет. В 2007 году GBP/EUR имел высокое отклонение, а EUR/GBP имел низкое отклонение. В 2010 году GBP/EUR начал расти, а его отклонение уменьшилось, а EUR/GBP начал падать, а его отклонение увеличилось.

В 2007 году GBP/EUR имел высокое отклонение, а EUR/GBP имел низкое отклонение. В 2010 году GBP/EUR начал расти, а его отклонение уменьшилось, а EUR/GBP начал падать, а его отклонение увеличилось.

GBP/EUR — очень ликвидная валютная пара, а EUR/GBP — не очень ликвидная валютная пара. Когда ликвидность одной из этих валютных пар выше, чем ликвидность другой, отклонение будет расти, поскольку рынок становится более волатильным.

- Отклонение EUR/GBP против GBP/EUR

В долгосрочной перспективе отклонение EUR/GBP останется стабильным, даже если в игре будет та же сумма денег. Это связано с тем, что количество денег в игре зависит от количества ликвидности на рынке.

По мере того, как евро укрепляется по отношению к фунту стерлингов, фунт стерлингов растет, а пара евро/фунт падает. По мере того, как GBP укрепляется по отношению к EUR, GBP снижается, а EUR/GBP растет.

Роль Brexit в отклонении GBP/EUR

Три фактора влияют на отклонение пары GBP/EUR. Brexit, денежно-кредитная политика и экономические прогнозы. Brexit, вероятно, окажет наиболее значительное влияние, хотя это не единственный фактор, который будет влиять на цену EUR/GBP.

Brexit, денежно-кредитная политика и экономические прогнозы. Brexit, вероятно, окажет наиболее значительное влияние, хотя это не единственный фактор, который будет влиять на цену EUR/GBP.

Банк Англии и Европейский центральный банк (ЕЦБ) в настоящее время не согласны с денежно-кредитной политикой. Банк Англии намерен повысить процентные ставки, а ЕЦБ снизить процентные ставки. Если Великобритания поднимет процентные ставки, а ЕЦБ нет, это повлияет на цену EUR/GBP.

Отклонение валютной пары EUR/USD

Пара EUR/USD является очень ликвидной валютной парой, а USD/EUR – не очень ликвидной валютной парой. Когда ликвидность одной из этих валютных пар выше, чем ликвидность другой, отклонение будет расти, поскольку рынок становится более волатильным.

Когда EUR/USD растет, USD/EUR падает, а отклонение EUR/USD увеличивается. Когда EUR/USD падает, USD/EUR растет, а отклонение EUR/USD падает. Рост EUR/USD означает повышение процентных ставок, поэтому пара USD/EUR растет.

- Отклонение USD/EUR против EUR/USD

В долгосрочной перспективе отклонение USD/EUR останется стабильным, даже если в игре будет та же сумма денег. Это связано с тем, что количество денег в игре зависит от количества ликвидности на рынке.

По мере укрепления евро по отношению к доллару США доллар растет, а доллар/евро падает. По мере того, как доллар США укрепляется по отношению к евро, доллар США падает, а курс доллар/евро растет.

Роль ФРС в отклонении EUR/USD

Федеральный резервный банк отвечает за денежно-кредитную политику в Соединенных Штатах, поэтому в их обязанности входит следить за инфляцией и удерживать ее на уровне двух процентов. Для этого Федеральная резервная система устанавливает процентные ставки в США и следит за состоянием экономики США.

Когда США находятся в периоде инфляции, Федеральная резервная система повышает процентные ставки. Когда в США нет инфляционного периода, Федеральная резервная система снижает процентные ставки. Если в США будет расти инфляция, а в Еврозоне нет, это создаст нисходящую коррекцию цен, которая сдвинет EURUSD.

Если в США будет расти инфляция, а в Еврозоне нет, это создаст нисходящую коррекцию цен, которая сдвинет EURUSD.

Как читать ценовой график

Торговля валютными парами отличается от торговли акциями и облигациями по нескольким причинам. Во-первых, их волатильность не привязана к установленному графику, как для акций, облигаций, товаров и фьючерсов.

Волатильность на рынке Forex определяется спросом и предложением. Спрос и предложение будут влиять на цену валютной пары независимо от времени суток, недели или месяца. Рынок Форекс открыт 24 часа, пять дней в неделю.

Другая причина заключается в том, что валютные пары оцениваются иначе, чем акции и облигации. USD/JPY торгуется между 0,03 и 0,04, а USD/CAD торгуется между 0,02 и 0,03.

Можно купить и продать большое количество акций без изменения цены акции, но невозможно купить и продать большое количество валютных пар без изменения цены валютной пары.

Это связано с тем, что цена валютной пары основана на стоимости двух валют по отношению друг к другу. Когда вы покупаете доллар/канадский доллар, вы покупаете не только канадский доллар; вы покупаете его относительно доллара США.

Когда вы покупаете доллар/канадский доллар, вы покупаете не только канадский доллар; вы покупаете его относительно доллара США.

USD/CAD — это отношение стоимости доллара США к канадскому доллару. Когда вы покупаете USD/CAD, вы покупаете доллар США по отношению к канадскому доллару, поэтому цена USD/CAD будет расти или падать в зависимости от колебаний цены канадского доллара.

Чтобы покупать и продавать множество валютных пар, не влияя на цену валютной пары, вы должны покупать и продавать валютные пары одинаковой стоимости.

Заключение

Отклонения трудно предсказать, но вы лучше поймете, как работает отклонение, если выполните описанные выше шаги. Когда вы узнаете, как одна валютная пара торгуется по отношению к другой валютной паре, вы лучше поймете, как работает рынок в целом.

Bound показывает обменные курсы в режиме реального времени на рынке форекс с помощью нашей платформы автоматического хеджирования, предназначенной для улучшения защиты валюты для бизнеса.