Содержание

Финансы с нуля

Финансы относятся к экономическим отношениям и выражают одну из важнейших сторон производственных отношений. Их сущность и назначение правильно раскрываются лишь при рассмотрении их как экономической категории. Рассматривая финансы как определенную систему денежных отношений, следует подчеркнуть, что не всякие денежные отношения могут рассматриваться как финансовые отношения. Организация денежного обращения, система ценообразования, реализация и покупка населением товаров в торговле и т.п. основаны на денежных отношениях, на использовании стоимости и ее форм, но они от этого не становятся финансовыми отношениями. Задача состоит в том, чтобы из всей совокупности многообразных денежных отношений, выделить те, которые характеризуют специфику финансов. Эту задачу наиболее часто решают финансы предприятий, выражающие совокупность таких денежных отношений, которые связаны с мобилизацией и использованием денежных доходов и накоплений, образуемых в процессе их производственной деятельности. Именно в сфере материального производства финансы выступают в качестве важнейшего средства за производством и распределением продуктов. В дальнейшем через финансовые отношения производится распределение и перераспределение национального продукта.

Именно в сфере материального производства финансы выступают в качестве важнейшего средства за производством и распределением продуктов. В дальнейшем через финансовые отношения производится распределение и перераспределение национального продукта.

Исходной базой для управления финансами предприятия является его финансовое состояние, сложившееся фактически. Но для того, что бы оно было удовлетворительным, необходимо в процессе финансовой деятельности правильно использовать основные элементы финансового состояния: эффективность использования основных и оборотных средств, отдача производственного потенциала, рентабельность продаж и т.д. Эту задачу решает данное учебное пособие.

При написании учебного пособия автор стремился в максимальной мере использовать положение системного подхода, в соответствии с которыми изучаемый предмет представляет собой систему знаний с их логическими связями, последовательностью, направленностью, которые должны предопределять содержание изучаемых тем.

|

Далее

Новое:

Последнее

Похожие страницы:

1. принципы и формы предпринимательства.

2. Процесс предпринимательства

3. Государственная регистрация

4. Закон о предпринимательстве

- 2023.01.10789

- 2023.01.10788

- 2023.01.10787

- 2023.01.10786

- 2023.01.10785

- 2023.01.10784

- 2023.01.10783

- 2023.01.10782

- 2023.01.10781

- 2023.01.10780

- 2023.01.10779

- 2023.01.10778

- 2023.01.10777

- 2023.01.10776

- 2023.01.10775

- 2023.01.10774

- 2023.01.10773

- 2023.01.10772

- 2023.01.10771

- 2023.01.10770

- 2023.01.10769

- 2023.01.10768

- 2023.01.10767

- 2023.01.10766

- 2023.01.10765

- 2023.01.10764

- 2023.01.10763

- 2023.01.10762

- 2023.

01.10761

01.10761 - 2023.01.10760

- 2023.01.10759

- 2023.01.10758

- 2023.01.10757

- 2023.01.10756

- 2023.01.10755

- 2023.01.10754

- 2023.01.10753

- 2023.01.10752

- 2023.01.10751

- 2023.01.10750

- 2023.01.10749

- 2023.01.10748

- 2023.01.10747

- 2023.01.10746

- 2023.01.10745

- 2023.01.10744

- 2023.01.10743

- 2023.01.10742

- 2023.01.10741

- 2023.01.10740

- 2023.01.10739

- 2023.01.10738

- 2023.01.10737

- 2023.01.10736

- 2023.01.10735

- 2023.01.10734

- 2023.01.10733

- 2023.01.10732

- 2023.01.10731

- 2023.01.10730

- 2023.01.10729

- 2023.01.10728

- 2023.01.10727

- 2023.01.10726

- 2023.01.10725

- 2023.01.10724

- 2023.01.10723

- 2023.01.10722

- 2023.01.10721

- 2023.01.10720

- 2023.01.10719

- 2023.01.10718

- 2023.01.10717

- 2023.01.10716

- 2023.

01.10715

01.10715 - 2023.01.10714

- 2023.01.10713

- 2023.01.10712

- 2023.01.10711

- 2023.01.10710

- 2023.01.10709

- 2023.01.10708

- 2023.01.10707

- 2023.01.10706

- 2023.01.10705

- 2023.01.10704

- 2023.01.10703

- 2023.01.10702

- 2023.01.10701

- 2023.01.10700

- 2023.01.10699

- 2023.01.10698

- 2023.01.10697

- 2023.01.10696

- 2023.01.10695

- 2023.01.10694

- 2023.01.10693

- 2023.01.10692

- 2023.01.10691

- 2023.01.10690

Плавание валютного курса — Энциклопедия по экономике

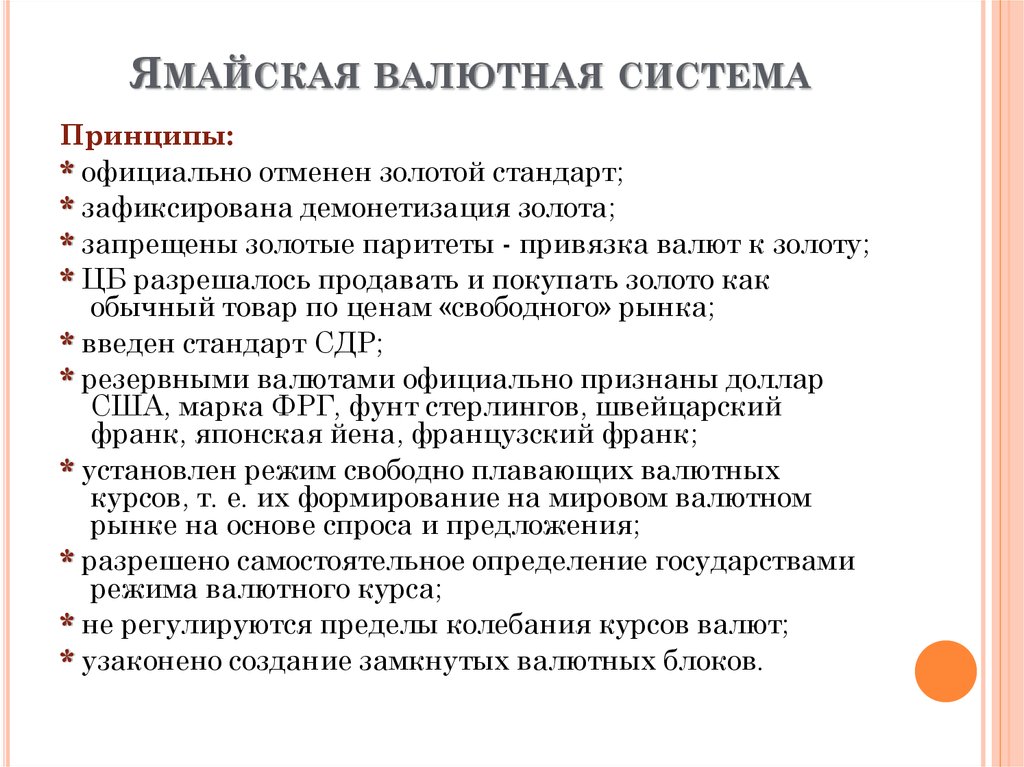

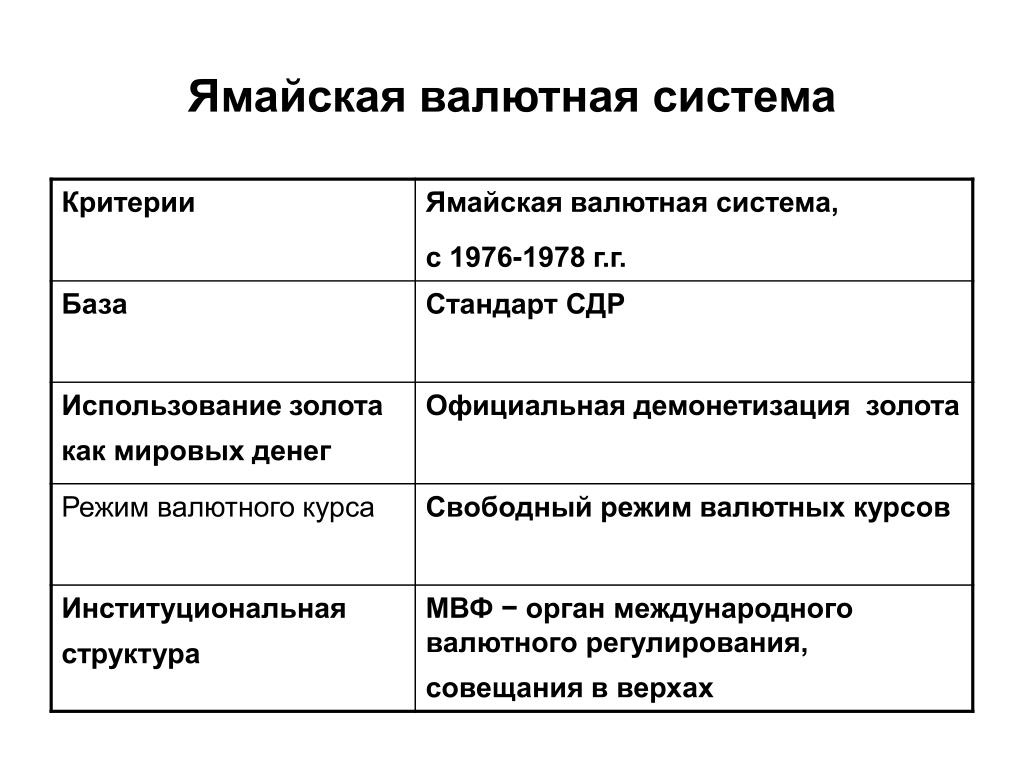

Режим плавающих валютных курсов. Введение плавающих вместо фиксированных валютных курсов в большинстве стран (с марта 1973 г.) не обеспечило их стабильности, несмотря на огромные затраты на валютную интервенцию. Этот режим оказался неспособным обеспечить выравнивание платежных балансов, покончить с внезапными перемещениями горячих денег, валютной спекуляцией, способствовать решению проблемы безработицы. Поэтому страны предпочитают режим регулируемого плавания валютного курса, поддерживая его разными методами валютной политики. Возврат к твердым валютным паритетам маловероятен. Вместе с тем обязательства стран—членов МВФ по регулированию валютных курсов расплывчаты и декларативны, хотя устав Фонда предусматривает введение стабильных, но регулируемых паритетов.

[c.93]

Поэтому страны предпочитают режим регулируемого плавания валютного курса, поддерживая его разными методами валютной политики. Возврат к твердым валютным паритетам маловероятен. Вместе с тем обязательства стран—членов МВФ по регулированию валютных курсов расплывчаты и декларативны, хотя устав Фонда предусматривает введение стабильных, но регулируемых паритетов.

[c.93]

Режим европейской валютной змеи оказался малоэффективным, так как не был подкреплен координацией валютно-экономи-ческой политики стран ЕС. В итоге часто изменялись курсовые соотношения в целях уменьшения спекулятивного давления на отдельные валюты. Некоторые страны покидали валютную змею , чтобы не тратить свои валютные резервы для поддержания курса валют в узких пределах. С середины 70-х годов одни страны (ФРГ, Нидерланды, Дания, Бельгия, Люксембург и периодически Франция) участвовали в совместном плавании валютных курсов, другие (Великобритания, Италия, Ирландия и периодически Франция) предпочитали индивидуальное плавание своих валют. [c.99]

[c.99]

Свободное плавание валютных курсов не гарантирует прогнозируемого развития международных финансов. Так, неизбежно негативное влияние на экономику краткосрочных колебаний курсов валют и резкого возрастания валютных рисков по текущим операциям. [c.715]

Плавание валютных курсов имело ряд особенностей в связи с тем, что многие страны предпринимали определенные усилия по ограничению колебаний валютных курсов, что делало их плавание грязным . Например, правительство Японии неоднократно воздействовало на курс иены в сторону его понижения, с тем чтобы обеспечить японским экспортерам конкурентные преимущества на международных рынках. Страны Европейского сообщества делали попытки сократить пределы колебаний между курсами своих [c.779]

Хотя первые попытки регулирования плавания курсов нельзя было назвать удачными, в конечном счете начала формироваться система управляемого плавания валютных курсов, при которой внешняя несбалансированность расчетов (платежного баланса) регулируется за счет как постепенного изменения валютных курсов, так и одновременного проведения внутренних макроэкономических преобразований. Валютная политика страны стала неотъемлемым элементом ее макроэкономической политики.

[c.780]

Валютная политика страны стала неотъемлемым элементом ее макроэкономической политики.

[c.780]

К основным формам валютной политики страны, направленным на регулирование курса национальной валюты, можно отнести а) финансирование временных платежных дисбалансов за счет собственных золотовалютных резервов без изменения курса национальной валютЫ, б) валютный контроль со стороны государства или валютная монополия, в) постоянная фиксация валютного курса за счет интервенций на валютной бирже, г) свободное плавание валютных курсов, д) управляемое плавание или система периодически пересматриваемых валютных паритетов. [c.115]

За последние 10 лет значительно расширилось использование ЭКЮ при размещении займов на частных рынках капиталов, во внешнеторговых расчетах между компаниями, а также физическими лицами, которые открывают банковские счета в ЭКЮ («частная» ЭКЮ). ЕВРОПЕЙСКАЯ «ВАЛЮТНАЯ ЗМЕЯ» -режим совместного плавания валютных курсов стран Европейского экономического сообщества (ЕЭС), существовавший с апреля 1972 г. по март 1979 г. После того как большинство западных стран перешли к плавающим курсам своих валют, страны ЕЭС в целях стимулирования своей экономической и валютной интеграции договорились о сужении пределов колебаний своих валют по отношению друг к другу ( 1,125%) и коллективном плавании своих валют по отношению к доллару и другим валютам (пределы колебаний 2,25%). Осуществление этого режима, получившего название «змея в туннеле», вызвало серьезные трудности и

[c.102]

по март 1979 г. После того как большинство западных стран перешли к плавающим курсам своих валют, страны ЕЭС в целях стимулирования своей экономической и валютной интеграции договорились о сужении пределов колебаний своих валют по отношению друг к другу ( 1,125%) и коллективном плавании своих валют по отношению к доллару и другим валютам (пределы колебаний 2,25%). Осуществление этого режима, получившего название «змея в туннеле», вызвало серьезные трудности и

[c.102]

ПЛАВАНИЕ ВАЛЮТНЫХ КУРСОВ ЧИСТОЕ — см. ЧИСТОЕ ПЛАВАНИЕ ВАЛЮТНЫХ КУРСОВ [c.528]

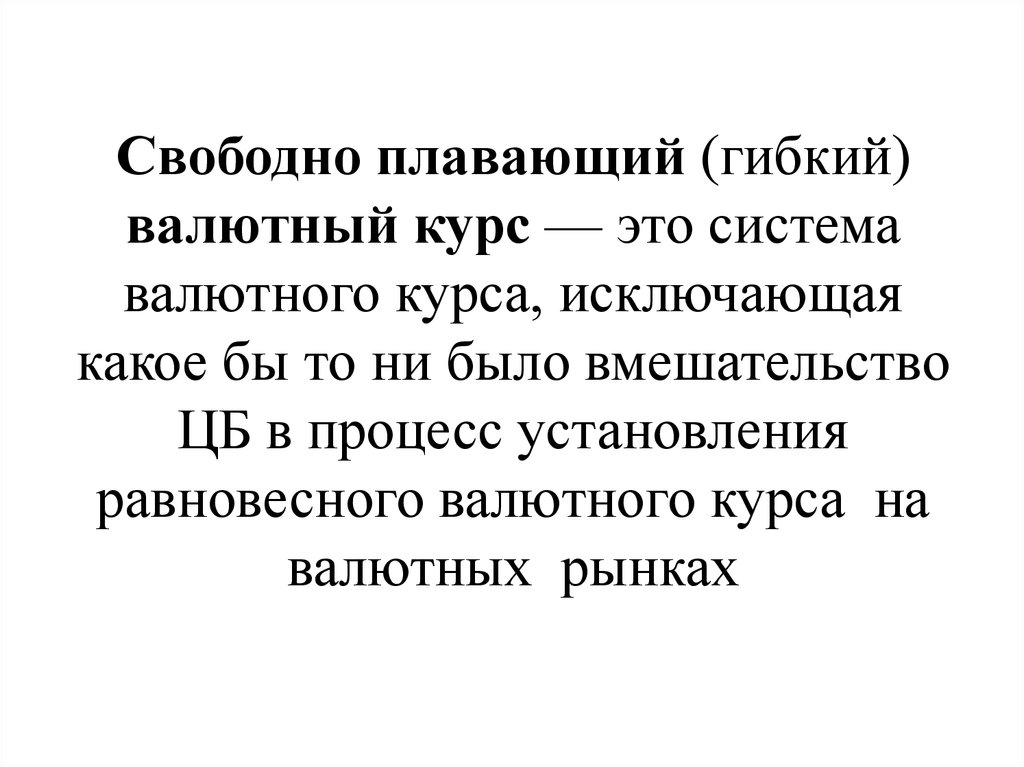

ЧИСТОЕ ПЛАВАНИЕ ВАЛЮТНЫХ КУРСОВ -1) система плавающих курсов, при которой власти не пытаются воздействовать на рыночный спрос и предложение валю- [c.843]

ЧИСТОЕ ПЛАВАНИЕ ВАЛЮТНЫХ КУРСОВ — 1) система плавающих курсов, при которой власти не пытаются воздействовать на рыночный спрос и предложение валюты 2). курсы валют, образующиеся на чисто рыночной основе без внешнего вмешательства. [c.450]

Период расчета резервов 243 Плавание валютного курса

[c. 380]

380]

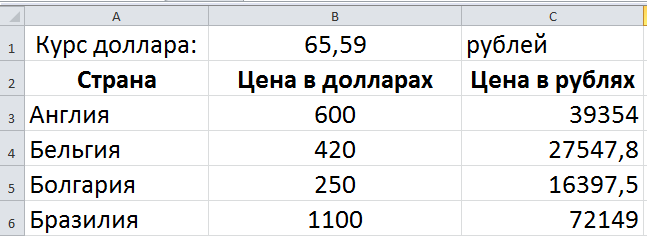

Официальный курс доллара США к рублю устанавливается Банком России с учетом результатов торгов на ММВБ. С целью поддержания стабильного курса Банк России ежедневно проводит фиксинг валютного курса и с целью поддержания официального курса рубля ввел режим грязного плавания валютного курса, т.е. периодически вмешивается в формирование спроса и предложения на валюту на ММВБ, прежде всего на доллар США, с помощью специальных валютных интервенций. Курс других валют определяется на основе кросс-курса. При этом в качестве промежуточной (третьей) валюты используются курсы этих валют к американскому доллару. [c.420]

В свободном плавании находятся валюты США, Канады, Великобритании, Японии, Швейцарии, ряда других стран и стран ЕВС. Однако центральные банки этих стран часто поддерживают валюты при резких колебаниях их курсов. Именно поэтому существует управляемое , или грязное , плавание валютных курсов. Так, центральные банки США, КанадЫ и ЕЦБ для выравнивания краткосрочных колебаний курсов своих валют

[c. 292]

292]

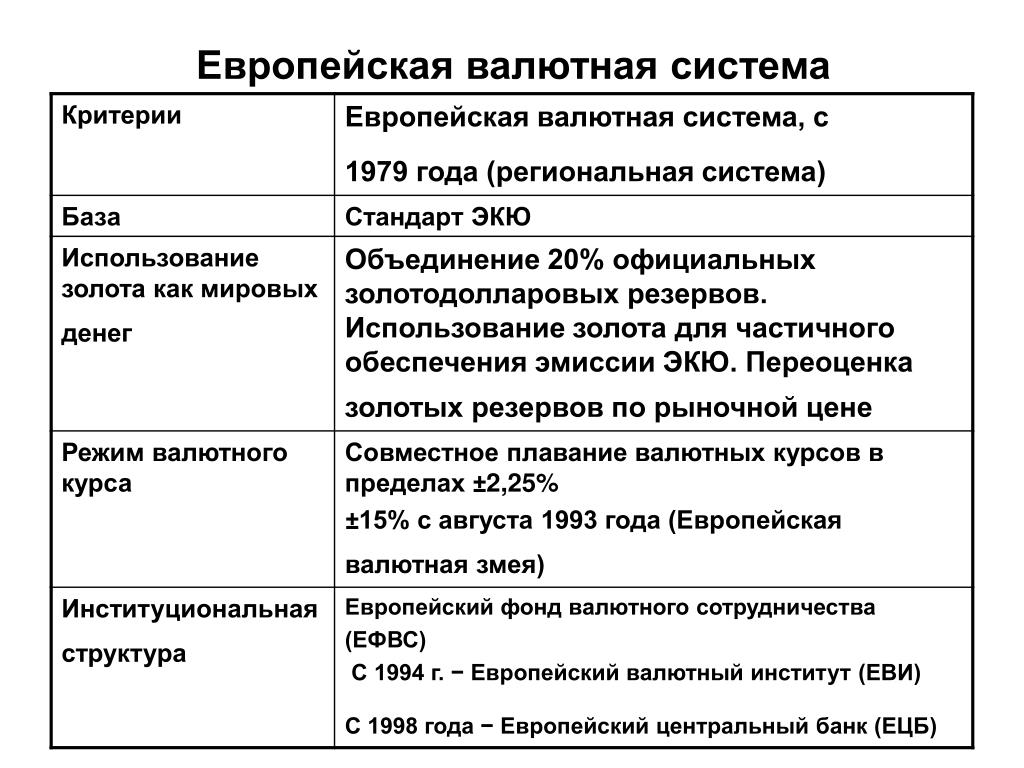

Режим валютных курсов основан на совместном плавании валют в форме европейской валютной змеи в установленных пределах взаимных колебаний ( 2,25% от центрального курса, для некоторых стран, в частности Италии, + 6% до конца 1989 г., затем Испании с учетом нестабильности их валютно-экономичес-кого положения. С августа 1993 г. в результате обострения валютных проблем ЕС рамки колебаний расширены до + 15%). [c.100]

Нередки случаи, когда развивающиеся страны меняют режимы валютных курсов, переходя по различным причинам (неустойчивое валютное положение, отсутствие необходимого опыта и др.) от одного режима к другому. Так, Иран в 1975 г. привязал свой риал к СДР, а через несколько месяцев к доллару, в котором устанавливаются цены на нефть — главный экспортный товар страны. Таиланд в 1997 г. отошел от режима валютного курса бата на основе корзины валют главных торговых партнеров и перешел к режиму регулируемого плавания своей денежной единицы. Тогда же Южная Корея перешла от прикрепления воны к доллару США к свободному плаванию. При этом и бат и вона были значительно девальвированы.

[c.119]

При этом и бат и вона были значительно девальвированы.

[c.119]

Устав МВФ не ограничивает страны-члены в выборе режима валютного курса. Поэтому в России используется то регулируемое, то свободное плавание курса рубля. Вместе с тем Статья IV обязывает страны-члены при проведении валютной политики сотрудничать с Фондом. Нормы, которыми страны должны руководствоваться, сводятся к трем основным положениям 1) избегать манипулирования валютными курсами или валютной системой, направленного на то, чтобы препятствовать эффективной пере- [c.556]

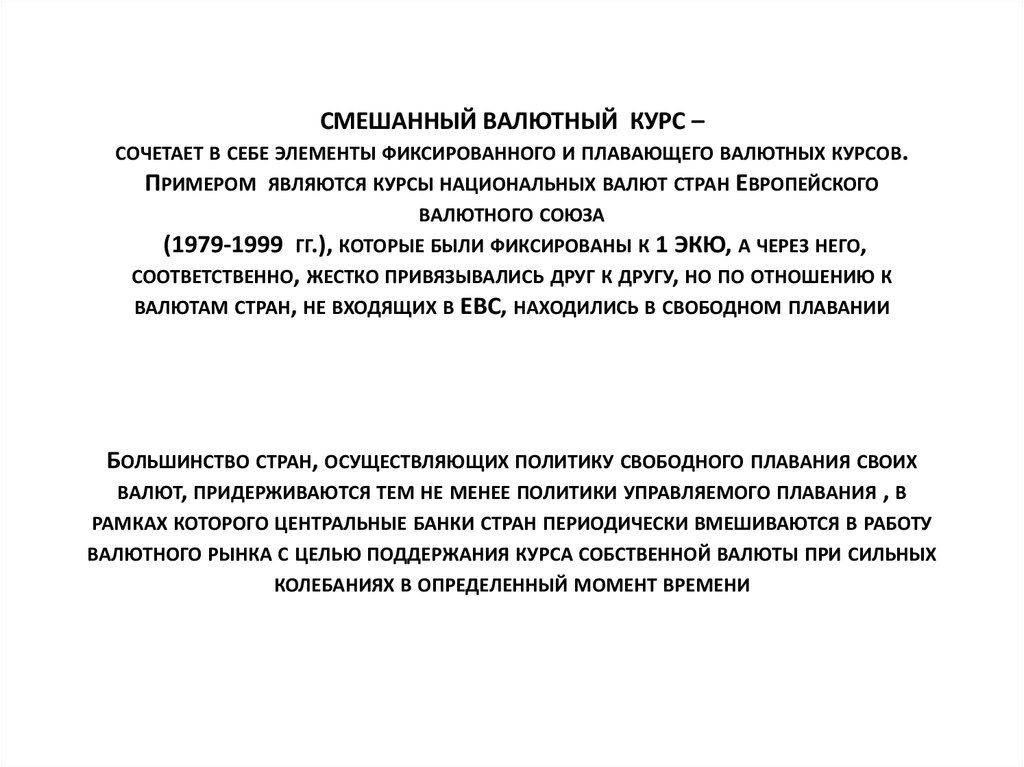

При управляемом, или грязном , плавании кроме спроса и предложения на величину валютного курса значительное влияние оказывают центральные банки стран, а также разнообразные временные рыночные искажения. Смешанное плавание означает, во-первых, установление двух режимов валютных курсов внутреннего — для операций внутри одной страны или группы стран и внешнего — для операций с другими странами. Во-вторых, смешанное плавание может означать привязку курсов своих валют к ценам какого-либо товара, например нефти, как это сделано в странах ОПЕК. И, в-третьих, смешанное плавание означает введение системы целевых зон, или валютных коридоров, как это было в России в середине 90-х годов.

[c.518]

И, в-третьих, смешанное плавание означает введение системы целевых зон, или валютных коридоров, как это было в России в середине 90-х годов.

[c.518]

На валютных рынках в результате соотношения спроса и предложения устанавливается уровень валютного курса. Уровень валютного курса — это фактически сложившийся курс одной валюты по отношению к другой на определенную дату и время в определенном секторе валютного рынка. Также уровень валютного курса может определяться правительством страны. В этом случае курс называют фиксированным жестко либо с периодическими пересмотрами. Курсы, складывающиеся на рынке, называют плавающими. Свободно плавающие валютные курсы формируются, если государство не вмешивается в процесс их стихийного рыночного определения. Курсы управляемого валютного плавания формируются, если государство через интервенции центрального банка вмешивается в свободный рыночный механизм для сглаживания курсовых колебаний. [c.640]

Однако ряд статистических исследований дает невысокие количественные оценки взаимосвязи платежного баланса и валютного курса. Так, для ФРГ и Франции в условиях так называемого свободного плавания валют изменения состояния текущего платежного баланса на 10% объясняют вариацию курсов их валют (улучшение текущего платежного баланса в общем повышает валютный курс), и гипотеза о том, что в среднесрочном и долгосрочном планах изменения валютного курса в основном определяются изменением платежного баланса, не подтверждается.

[c.668]

Так, для ФРГ и Франции в условиях так называемого свободного плавания валют изменения состояния текущего платежного баланса на 10% объясняют вариацию курсов их валют (улучшение текущего платежного баланса в общем повышает валютный курс), и гипотеза о том, что в среднесрочном и долгосрочном планах изменения валютного курса в основном определяются изменением платежного баланса, не подтверждается.

[c.668]

Большинство стран не намерены были допускать значительного роста или падения курсов национальных валют в краткосрочный период. Следовательно, они осуществляли интервенции на международных валютных рынках для поддержания курса национальной валюты они покупали ее, когда этот курс снижался, и продавали при повышении курса. Валютные интервенции привели к грязному плаванию обменных курсов и неравновесию платежных балансов. [c.796]

Изменчивость и приспособление. Критики утверждают, что эти управляемые валютные курсы были чрезмерно непостоянными. Они изменялись, считают они, даже тогда, когда соответствующие экономические и финансовые условия конкретной страны были весьма стабильными. По мнению критиков, управляемое плавание не сумело справиться с несбалансированностью платежного баланса, как это (предположительно) удалось бы сделать

[c.857]

По мнению критиков, управляемое плавание не сумело справиться с несбалансированностью платежного баланса, как это (предположительно) удалось бы сделать

[c.857]

ГРЯЗНОЕ» ПЛАВАНИЕ ВАЛЮТНЫХ КУРСОВ (dirty float) — колебание валютного курса страны, при котором государство, хотя публично и отрицает интервенции на валютных рынках, на самом деле тайно их осуществляет для воздействия на валютный курс. Такой политики придерживались правительства многих стран в начале 70-х гг. во время кризиса Бреттон-Вудской валютной системы, когда сохранять фиксированные валютные курсы было уже невозможно, а принять полностью политику «плавающих» курсов они не были готовы. К такому «плаванию» можно отнести движение курсов валют в рамках Европейской «валютной змеи » и Европейской валютной системы. [c.77]

ЧИСТОЕ ПЛАВАНИЕ ВАЛЮТНЫХ КУРСОВ ( lean floating) — свободное колебание валютного курса данной страны, при котором государственная политика не предусматривает воздействие прямых интервенций на курс валюты на валютных рынках. На практике Ч.п.в.к. встречается редко, так как правительства все-таки при определенных ситуациях прибегают к прямым интер-

[c.474]

На практике Ч.п.в.к. встречается редко, так как правительства все-таки при определенных ситуациях прибегают к прямым интер-

[c.474]

В системе свободного плавания валютный курс формируется под воздействием рыночного спроса и предложения. FOREX при этом наиболее приближен к модели совершенного рынка количество участников как на стороне спроса, так и на стороне предложения огромно, любая информация передается в системе мгновенно и доступна всем участникам рынка, искажающая роль центральных банков незначительна и непостоянна. Однако центральные банки постоянно проводят мониторинг валютного рынка, производят действия, направленные на стабилизацию курса национальной валюты, поэтому свободное плавание иногда называют грязным плаванием. [c.39]

Спонтанное изменение валютного курса в случае нарушения плате ного баланса может способствовать восстановлению баланса. Однако и соответствии с общей концепцией монетаризма Фридмен ставит акцсш на чисто денежных феноменах, а их отрыв от закономерностей реально ч сектора нередко делает неэффективной политику плавающих курсов Например, изменение соотношения цен в местной и иностранной валют, в результате плавания валютного курса еще не означает автоматически ч изменения экспорта и импорта п масштабах, способных восстанови и равновесие платежного баланса. Повышение конкурентоспособности л варов, вызванное понижением валютного курса, может быть нейтралил> вано низкой эластичностью экспорта, то есть неспособностью промыт ленности существенно увеличить производство продукции для вывоза и границу. Аналогичным образом при удовлетворении иностранных товаром вследствие повышения валютного курса импорт может и не возрасти, эки номика окажется не в состоянии поглотить дополнительное количеств. заграничной продукции.

[c.424]

Повышение конкурентоспособности л варов, вызванное понижением валютного курса, может быть нейтралил> вано низкой эластичностью экспорта, то есть неспособностью промыт ленности существенно увеличить производство продукции для вывоза и границу. Аналогичным образом при удовлетворении иностранных товаром вследствие повышения валютного курса импорт может и не возрасти, эки номика окажется не в состоянии поглотить дополнительное количеств. заграничной продукции.

[c.424]

Введение плавающих валютных курсов не смогло обеспечить их стабильности, несмотря на огромные затраты на валютные интервенции. Процессы колебания валютных курсов в условиях свободного перемещения капиталов оказались самоусиливающимися. Давление огромной массы денег, используемых для инвестиций (как правило, портфельных) в различные регионы мира, приводило к раскачиванию курсов национальных валют, когда они сначала резко укреплялись, а затем еще более резко обесценивались, и краху национальных валютных систем. В этих условиях страны предпочитают режим регулируемого плавания валютного курса, поддерживая его различными методами валютной политики, иногда довольно жесткими. [c.337]

[c.337]

Страны ЕС ввели режим европейской валютной змеи — режим совместно колеблющихся валютных курсов при узких пределах их взаимных колебаний. Вначале (апрель 1972 г. — март 1973 г.) применялся режим змеи в туннеле . В графическом изображении змея обозначала узкие пределы колебаний курсов валют шести стран ЕС (ФРГ, Франции, Италии, Нидерландов, Бельгии, Люксембурга) между собой ( 1,125%), а туннель — внешние пределы их совместного плавания к доллару и другим валютам ( + 2,25%). Европейская валютная змея как бы символизировала солидарность коллективно плавающих европейских валют. С отменой туннеля с 19 марта 1973 г. были сохранены пределы колебаний курсов ряда валют между собой (+1,25%, а с января 1976 г. +4,5%, с 1993 г. +15%). Если курс валюты страны опускался ниже этого предела, центральный банк был обязан осуществлять валютную интервенцию — скупать национальную валюту на иностранную. Колебания определялись через кросс-курс с участием доллара в качестве промежуточного соизмерителя курсов. Для координации валютной интервенции, регулирования расчетов и взаимной кредитной поддержки был создан ЕФВС (1973—1995 гг.), а затем Европейский валютный институт (1994 г.), с июля 1998 г. — Европейский центральный банк.

[c.188]

Для координации валютной интервенции, регулирования расчетов и взаимной кредитной поддержки был создан ЕФВС (1973—1995 гг.), а затем Европейский валютный институт (1994 г.), с июля 1998 г. — Европейский центральный банк.

[c.188]

Грязное плавание обменных курсов (dirty float) — система управляемых плавающих курс он, когда государства время от времени осуществляют интервенции на валютных рынках, чтобы избежать повышения или снижения курса национальной валюты. [c.796]

Несистема Скептики считают, что управляемое плавание — это, по существу, несистема . То есть правила и руководящие принципы, определяющие поведение каждой страны в отношении к своему валютному курсу, являются недостаточно четкими или обязательными, чтобы сделать систему жизнеспособной в долгосрочном плане. В общих чертах, отдельным странам не удастся избежать соблазна вмешательства в функционирование валютных рынков не просто в целях сглаживания краткосрочных или спекулятивных колебаний стоимости их валют, а для оказания серьезной подцерж-

[c. 857]

857]

Что это такое, как это работает, история

Что такое плавающий обменный курс?

Плавающий обменный курс — это режим, при котором цена национальной валюты устанавливается рынком форекс на основе спроса и предложения по отношению к другим валютам. Это отличается от фиксированного обменного курса, при котором правительство полностью или преимущественно определяет курс.

Плавающий обменный курс

Ключевые выводы

- Плавающий обменный курс определяется спросом и предложением на открытом рынке.

- Плавающий обменный курс не означает, что страны не пытаются вмешиваться и манипулировать ценой своей валюты, поскольку правительства и центральные банки регулярно пытаются удерживать цену своей валюты на благоприятном для международной торговли уровне.

- Фиксированная биржа — это еще одна валютная модель, в которой валюта привязана или удерживается на одном и том же уровне по отношению к другой валюте.

- Плавающие обменные курсы стали более популярными после провала золотого стандарта и Бреттон-Вудского соглашения.

Инвестопедия / Сабрина Цзян

Как работает плавающий обменный курс

Системы плавающего обменного курса означают, что долгосрочные изменения цен на валюту отражают относительную экономическую мощь и разницу в процентных ставках между странами.

Краткосрочные движения валюты с плавающим обменным курсом отражают спекуляции, слухи, стихийные бедствия и повседневный спрос и предложение на валюту. Если предложение превысит спрос, валюта упадет, а если спрос превысит предложение, валюта вырастет.

Экстремальные краткосрочные движения могут привести к вмешательству центральных банков даже в условиях плавающей ставки. Из-за этого, хотя большинство основных мировых валют считаются плавающими, центральные банки и правительства могут вмешаться, если национальная валюта станет слишком высокой или слишком низкой.

Слишком высокая или слишком низкая валюта может негативно повлиять на экономику страны, повлияв на торговлю и способность платить по долгам. Правительство или центральный банк попытаются принять меры, чтобы перевести свою валюту на более выгодную цену.

Правительство или центральный банк попытаются принять меры, чтобы перевести свою валюту на более выгодную цену.

Плавающий обменный курс по сравнению с фиксированным обменным курсом

Цены на валюту могут определяться двумя способами: по плавающему курсу или по фиксированному курсу. Как упоминалось выше, плавающий курс обычно определяется открытым рынком через спрос и предложение. Поэтому, если спрос на валюту высок, стоимость будет расти. Если спрос низкий, это приведет к снижению цены на эту валюту.

Фиксированная или фиксированная ставка определяется правительством через его центральный банк. Курс устанавливается по отношению к другой основной мировой валюте (например, доллару США, евро или иене). Чтобы поддерживать свой обменный курс, правительство будет покупать и продавать свою собственную валюту по отношению к валюте, к которой она привязана. Некоторые страны, которые решили привязать свои валюты к доллару США, включают Китай и Саудовскую Аравию.

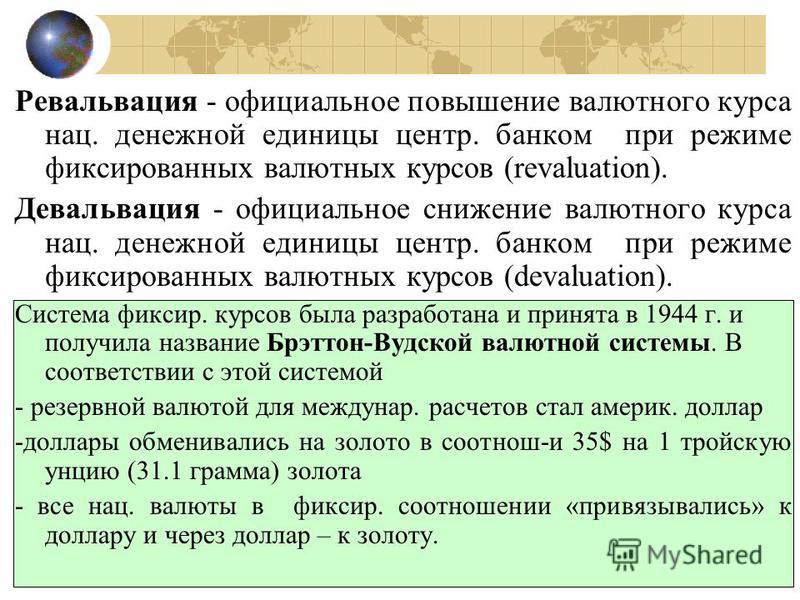

После распада Бреттон-Вудской системы между 1968 и 1973 годами валютам большинства крупнейших экономик мира было разрешено свободно плавать.

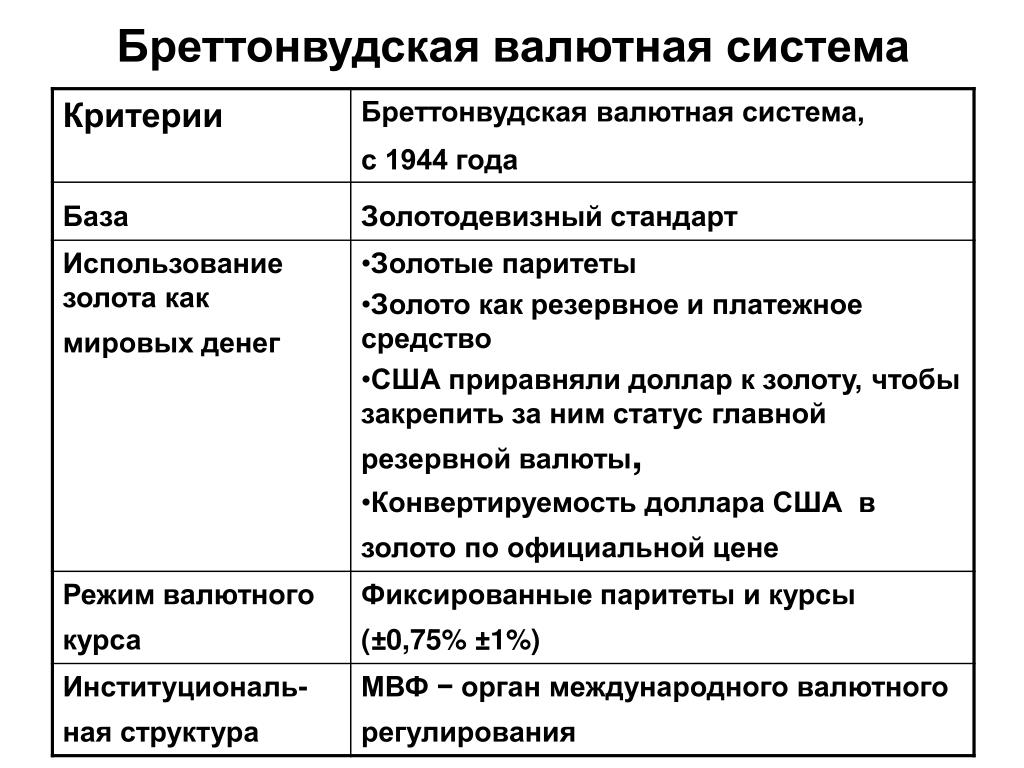

История плавающих обменных курсов в рамках Бреттон-Вудского соглашения

Бреттон-Вудская конференция, на которой был установлен золотой стандарт для валют, состоялась в июле 1944 года. В общей сложности на ней собрались 44 страны, а число участников ограничивалось союзниками во Второй мировой войне. Конференция учредила Международный валютный фонд (МВФ) и Всемирный банк, а также установила руководящие принципы для системы фиксированного обменного курса. Система установила цену на золото в размере 35 долларов за унцию, при этом страны-участницы привязали свою валюту к доллару. Допускаются корректировки плюс или минус один процент. Доллар США стал резервной валютой, с помощью которой центральные банки проводили интервенции для корректировки или стабилизации ставок.

Первая крупная трещина в системе появилась в 1967 году, когда произошло резкое падение цен на золото и атака на британский фунт, что привело к его девальвации на 14,3%. Президент Ричард Никсон отменил золотой стандарт в США в 1971 году.

К концу 1973 года система рухнула, и участвующим валютам было разрешено свободно плавать.

Неудачная попытка вмешательства в валюту

В системах с плавающим обменным курсом центральные банки покупают или продают свои местные валюты для корректировки обменного курса. Это может быть направлено на стабилизацию волатильного рынка или достижение существенного изменения курса. Группы центральных банков, например, стран «Большой семерки» (Канада, Франция, Германия, Италия, Япония, Великобритания и США), часто совместно проводят скоординированные интервенции, чтобы усилить воздействие.

Вмешательство часто бывает кратковременным и не всегда успешным. Яркий пример неудачной интервенции произошел в 1992 году, когда финансист Джордж Сорос возглавил атаку на британский фунт. Валюта вошла в Европейский механизм обменных курсов (ERM) в октябре 1990 года; ERM был разработан для ограничения волатильности валюты в качестве подготовки к евро, который все еще находился на стадии планирования. Сорос считал, что курс фунта стерлингов слишком высок, и предпринял согласованную атаку на валюту. Банк Англии был вынужден девальвировать валюту и выйти из ERM. Неудачная интервенция обошлась Министерству финансов Великобритании в 3,3 миллиарда фунтов стерлингов. Сорос, с другой стороны, заработал более 1 миллиарда долларов.

Сорос считал, что курс фунта стерлингов слишком высок, и предпринял согласованную атаку на валюту. Банк Англии был вынужден девальвировать валюту и выйти из ERM. Неудачная интервенция обошлась Министерству финансов Великобритании в 3,3 миллиарда фунтов стерлингов. Сорос, с другой стороны, заработал более 1 миллиарда долларов.

Центральные банки также могут косвенно вмешиваться в валютные рынки, повышая или понижая процентные ставки, чтобы повлиять на приток средств инвесторов в страну. Поскольку попытки контролировать цены в пределах жесткого коридора исторически терпели неудачу, многие страны предпочитают свободно плавать в обращении своей валюты, а затем используют экономические инструменты, чтобы подтолкнуть ее в том или ином направлении, если она движется слишком далеко для их комфорта.

Режимы валютных курсов в развивающихся странах: исторический монетаристский взгляд

Недавние валютные кризисы в Ливане, Турции и Аргентине вновь выдвинули на первый план вопрос об оптимальном режиме обменного курса в развивающейся стране. Почти 70 лет назад Милтон Фридман опубликовал «Дело в пользу гибких обменных курсов» (Friedman 1953). В нем он утверждал, что система «привязанных, но регулируемых» паритетов была крайне нестабильной и делала сильный шаг в сторону гибких режимов обменных курсов. Однако документ касался исключительно развитых стран; он не охватывал бедные страны или страны со средним уровнем дохода. Хотя сегодня почти каждая развитая страна имеет гибкий режим обменного курса, аналогичный тому, за который выступает Фридман, в большинстве развивающихся стран по-прежнему действует «традиционная привязка» (IMF 2019).).

Почти 70 лет назад Милтон Фридман опубликовал «Дело в пользу гибких обменных курсов» (Friedman 1953). В нем он утверждал, что система «привязанных, но регулируемых» паритетов была крайне нестабильной и делала сильный шаг в сторону гибких режимов обменных курсов. Однако документ касался исключительно развитых стран; он не охватывал бедные страны или страны со средним уровнем дохода. Хотя сегодня почти каждая развитая страна имеет гибкий режим обменного курса, аналогичный тому, за который выступает Фридман, в большинстве развивающихся стран по-прежнему действует «традиционная привязка» (IMF 2019).).

Важный вопрос, который необходимо прояснить, — взгляды Фридмана на валюту и денежные режимы в развивающихся странах. В своем выступлении перед Конгрессом в 1973 году Фридман сказал: «Хотя я уже давно поддерживаю систему плавающих обменных курсов для основных стран, я никогда не утверждал, что это обязательно лучшая система и для развивающихся стран».

В недавней статье я исследую эволюцию взглядов Фридмана на денежные и валютные режимы в бедных странах и странах со средним уровнем дохода (Эдвардс, 2020). Более конкретно, я анализирую, при каких условиях он считал гибкие ставки правильной системой для развивающихся стран и когда он считал уместным иметь альтернативные режимы. Конечно, для Фридмана обменный курс и монетарные режимы были двумя сторонами одного и того же вопроса. Если страна выбрала строгое денежное правило, она должна была иметь гибкий обменный курс. При фиксированном обменном курсе (и свободной мобильности капитала) количество денег было эндогенным (Фридман 19).48).

Более конкретно, я анализирую, при каких условиях он считал гибкие ставки правильной системой для развивающихся стран и когда он считал уместным иметь альтернативные режимы. Конечно, для Фридмана обменный курс и монетарные режимы были двумя сторонами одного и того же вопроса. Если страна выбрала строгое денежное правило, она должна была иметь гибкий обменный курс. При фиксированном обменном курсе (и свободной мобильности капитала) количество денег было эндогенным (Фридман 19).48).

Милтон Фридман в Индии: 1955 и 1963 годы

В 1955 году Милтон Фридман отправился в Индию, чтобы консультировать правительство Неру. Он подготовил небольшой меморандум, который касался, в том числе, и вопроса обменного курса. В то время иностранная валюта была нормирована и распределялась по усмотрению. Фридман писал, что есть только два способа справиться с внешними дисбалансами: «Во-первых, раздувать или сдувать внутреннюю инфляцию в ответ на мнимый профицит или дефицит платежного баланса; во-вторых, позволить обменному курсу колебаться… [метод], который был принят Канадой с таким заметным успехом» (Фридман 19). 55). Он добавил, что если полностью свободное обращение будет исключено (по политическим причинам), система аукционов будет надежным вторым лучшим решением. Это позволит «покупателям использовать его для всего, что они пожелают, и в любой валютной зоне, которую они пожелают».

55). Он добавил, что если полностью свободное обращение будет исключено (по политическим причинам), система аукционов будет надежным вторым лучшим решением. Это позволит «покупателям использовать его для всего, что они пожелают, и в любой валютной зоне, которую они пожелают».

Фридман вернулся в Индию в 1965 году. На этот раз он особенно критически относился к жесткому, но регулируемому режиму Бреттон-Вудса. Он заявил, что простая девальвация не является решением в стране с хронической инфляцией. В лекции, прочитанной в Мумбаи, он сказал: «Возникнет искушение изменить ее [рупию] стоимость по сравнению с ее нынешним уровнем… а затем попытаться удержать ее на новом фиксированном уровне. Это было бы еще одной ошибкой. Даже если новые обменные курсы правильны, когда они установлены, после того, как вы их привязали, нет никакой гарантии, что они останутся правильными на неопределенный срок» (Фридман 19).68).

Режим «единой валюты»

В начале 1970-х взгляды Милтона Фридмана на валютные режимы в развивающихся странах изменились. С этого момента он считал, что гибкая ставка была вторым лучшим решением. Его предпочтительным обменным курсом было валютное управление или то, что он называл режимом «единой валюты». Он впервые заговорил об этом в 1972 году, когда читал Горовицкие лекции в Израиле. Они были опубликованы годом позже как Деньги и экономическое развитие 9.0074 . Это единственная (крупная) работа Фридмана со словом «развитие» в названии.

С этого момента он считал, что гибкая ставка была вторым лучшим решением. Его предпочтительным обменным курсом было валютное управление или то, что он называл режимом «единой валюты». Он впервые заговорил об этом в 1972 году, когда читал Горовицкие лекции в Израиле. Они были опубликованы годом позже как Деньги и экономическое развитие 9.0074 . Это единственная (крупная) работа Фридмана со словом «развитие» в названии.

В середине второй лекции Горовица Фридман очень подробно объяснил, что тогда стало ключевым компонентом его взглядов на валюту и монетарные режимы в развивающихся странах (1973b). По его словам, альтернативой плавающему обменному курсу — и почти всегда предпочтительным вариантом — была «единая валюта» или режим, при котором бедная страна безвозвратно фиксирует стоимость своей валюты 9 .0074 к продвинутой нации. Он указал, что такой режим очень хорошо послужил Гонконгу: «[Его] валюта [тесно связана] с британским фунтом стерлингов. Через Валютный совет печатание бумажных денег требует депонирования британской валюты в установленном соотношении».

Фридман еще раз подверг критике Бреттон-Вудскую систему с ее частыми и крупными девальвациями. Кроме того, он указывал, что в «привязанных, но регулируемых» режимах, когда обменный курс выходит за пределы своего долгосрочного равновесного значения, большинство стран (включая Израиль и Индию) склонны вводить валютный контроль, и зачастую очень неэффективный режим множественных обменных курсов.

Вывод Фридмана был простым и противоречивым: «Я пришел к выводу, что единственный способ воздержаться от использования инфляции в качестве метода налогообложения — это избежать наличия центрального банка» (1973). Затем он добавил: «Причина, по которой я считаю плавающую ставку второй лучшей для такой [развивающейся] страны, заключается в том, что она оставляет гораздо больше возможностей для государственного вмешательства».

Во время лекций Горовица Фридман также обратился к ползающему колышку. Он считал, что система «мини-девальваций» была хорошим прагматичным решением для развивающейся страны. Он сказал: «Бразильская система [скользящей привязки], безусловно, является улучшением по сравнению с системой, в которой вы держите обменный курс фиксированным в течение длительных периодов времени… Бразильская система кажется мне лучше, чем отсутствие попыток изменить обменные курсы, но менее хороша, чем обменный курс, который меняется быстрее» (1973).

Он сказал: «Бразильская система [скользящей привязки], безусловно, является улучшением по сравнению с системой, в которой вы держите обменный курс фиксированным в течение длительных периодов времени… Бразильская система кажется мне лучше, чем отсутствие попыток изменить обменные курсы, но менее хороша, чем обменный курс, который меняется быстрее» (1973).

Обменные курсы как номинальные якоря: Чили и Израиль

В 1970-х и 1980-х годах ряд стран полагался на фиксированные обменные курсы как на способ контроля очень быстрой инфляции. Двумя наиболее известными случаями были Чили и Израиль. Что делало этот опыт интересным, так это его разные результаты: в то время как Чили оказалась в серьезном кризисе в 1982 году, Израиль успешно стабилизировал экономику.

В 1994 году Фридман опубликовал статью, в которой сравнивал оба опыта. Фридман начинает с указания на элемент удачи: сразу после того, как Чили зафиксировала обменный курс по отношению к доллару США в 1979, внешние условия испортились. Доллар укрепился на мировых рынках, и условия торговли стали против Чили. Напротив, когда Израиль зафиксировал стоимость шекеля в 1985 году, внешние шоки были благоприятными (падение цен на нефть и ослабление доллара). Важное различие между двумя случаями заключалось в том, что Израиль девальвировал шекель на 20%, прежде чем зафиксировать его по отношению к доллару. Делая это, он создал «подушку» для реального повышения стоимости, не вызывая переоценки. Вместо этого Чили жестко зафиксировала обменный курс в то время, когда песо уже был переоценен (в 1979). Кроме того, в то время как Израиль ввел политику доходов, которая включала временное замораживание заработной платы и цен, Чили внедрила ретроспективную систему индексации заработной платы, которая при снижении инфляции привела к автоматическому увеличению реальной заработной платы. Наконец, Израиль привязал обменный курс к доллару США в качестве временной меры, направленной на то, чтобы скорректировать ожидания в краткосрочной перспективе.

Доллар укрепился на мировых рынках, и условия торговли стали против Чили. Напротив, когда Израиль зафиксировал стоимость шекеля в 1985 году, внешние шоки были благоприятными (падение цен на нефть и ослабление доллара). Важное различие между двумя случаями заключалось в том, что Израиль девальвировал шекель на 20%, прежде чем зафиксировать его по отношению к доллару. Делая это, он создал «подушку» для реального повышения стоимости, не вызывая переоценки. Вместо этого Чили жестко зафиксировала обменный курс в то время, когда песо уже был переоценен (в 1979). Кроме того, в то время как Израиль ввел политику доходов, которая включала временное замораживание заработной платы и цен, Чили внедрила ретроспективную систему индексации заработной платы, которая при снижении инфляции привела к автоматическому увеличению реальной заработной платы. Наконец, Израиль привязал обменный курс к доллару США в качестве временной меры, направленной на то, чтобы скорректировать ожидания в краткосрочной перспективе. Через несколько месяцев шекель был девальвирован «через нерегулярные промежутки времени, чтобы компенсировать разницу между примерно 20-процентной инфляцией в Израиле и более низкой инфляцией у его торговых партнеров» (Фридман 19).94). Вместо этого Чили объявила, что фиксированная ставка останется на неопределенный срок, даже в свете очевидного завышения курса и даже если она по-прежнему оставляет возможность девальвации открытой.

Через несколько месяцев шекель был девальвирован «через нерегулярные промежутки времени, чтобы компенсировать разницу между примерно 20-процентной инфляцией в Израиле и более низкой инфляцией у его торговых партнеров» (Фридман 19).94). Вместо этого Чили объявила, что фиксированная ставка останется на неопределенный срок, даже в свете очевидного завышения курса и даже если она по-прежнему оставляет возможность девальвации открытой.

Ближе к концу этой статьи Фридман писал: «По понятным причинам центральный банк Чили не хотел или не мог принимать радикальные дефляционные меры, которые были бы необходимы для поддержания фиксированного курса песо в 1982 году» (1994). В своих мемуарах 1998 года он писал: «Я последовательно придерживался мнения, что такая страна, как Чили, с центральным банком, должна позволить своей валюте плавать. Альтернативой является упразднение центрального банка и унификация его валюты с валютой его основного торгового партнера» (Фридман 19).98).

Долгосрочное влияние Фридмана на режимы обменных курсов

Взгляды Фридмана на обменные курсы и валютные режимы оказали огромное влияние на развитые страны. Напротив, идеи Фридмана оказали гораздо меньшее влияние на развивающиеся страны. В 2018 году только 24 развивающиеся страны, большинство из которых были крошечными островами, имели то, что Фридман назвал «единым валютным режимом». По данным МВФ (2019 г.), в 2018 г. наиболее популярным режимом среди развивающихся стран по-прежнему оставалась обычная привязка.

Напротив, идеи Фридмана оказали гораздо меньшее влияние на развивающиеся страны. В 2018 году только 24 развивающиеся страны, большинство из которых были крошечными островами, имели то, что Фридман назвал «единым валютным режимом». По данным МВФ (2019 г.), в 2018 г. наиболее популярным режимом среди развивающихся стран по-прежнему оставалась обычная привязка.

Существует несколько возможных объяснений отсутствия единых валютных режимов в развивающихся странах. Возможно, самым важным из них является отсутствие современного успешного опыта, служащего примерами передовой практики. Провал аргентинского эксперимента с валютным фондом (между 1991 и 2001 гг.) породил большой скептицизм в отношении достоинств сверхфиксированных режимов (Bluestein 2006, Edwards 2010). Многие из причин провала аргентинского эксперимента были связаны с вопросами, поднимаемыми Милтоном Фридманом на протяжении многих лет. Например, несмотря на введение валютного фонда, центральный банк не был упразднен. Начиная с 19В 1995 г. он начал ослаблять свои операционные правила, и кредит был создан с уменьшенным обеспечением твердой валюты. Фискальная политика была проциклической, и дефицит, в основном вызванный расточительством провинций, со временем значительно вырос. Кроме того, заработная плата не была достаточно гибкой, чтобы допускать корректировку относительных цен (или внутреннюю девальвацию), когда это было необходимо. После десяти лет фиксированного обменного курса на уровне одного песо за доллар США в начале 2002 г. от паритета отказались. К 2003 г. экономика Аргентины пришла в упадок, и репутация валютных режимов, основанных на единых валютах и валютных фондах, сильно пострадала.

он начал ослаблять свои операционные правила, и кредит был создан с уменьшенным обеспечением твердой валюты. Фискальная политика была проциклической, и дефицит, в основном вызванный расточительством провинций, со временем значительно вырос. Кроме того, заработная плата не была достаточно гибкой, чтобы допускать корректировку относительных цен (или внутреннюю девальвацию), когда это было необходимо. После десяти лет фиксированного обменного курса на уровне одного песо за доллар США в начале 2002 г. от паритета отказались. К 2003 г. экономика Аргентины пришла в упадок, и репутация валютных режимов, основанных на единых валютах и валютных фондах, сильно пострадала.

Ссылки

Блустейн, П. (2006), И деньги продолжали течь (и уходить) Уолл-стрит, МВФ и банкротство Аргентины , P Государственные дела.

Эдвардс, С. (2010 г.), Left Behind, University of Chicago Press

Эдвардс, С. (2020 г.), «Милтон Фридман и обменные курсы в развивающихся странах», Рабочий документ NBER 27975.

Фридман, М. ( 1948a), «Денежно-финансовая основа экономической стабильности», American Economic Review XXXVIII.

Фридман, М. (1953), «Дело в пользу гибких обменных курсов», М. Фридман (редактор), Очерки позитивной экономики , University of Chicago Press, стр. 157–203.

Фридман, М. (1955 [1992]), «Индийский меморандум», С. Рой и У. Э. Джеймс (ред.) Основы политической экономии Индии: на пути к повестке дня на 1990-е годы , Sage Publications.

Фридман, М. (1963 [1968]), «Инфляция: причины и последствия» в М. Фридман, «Совет по экономическому образованию, Азия, Бомбей», перепечатано Доллары и дефицит: инфляция, денежно-кредитная политика и платежный баланс , Prentice-Hall.

Фридман, М. (1973a), Деньги и экономическое развитие: лекции Горовица 1972 года, Praeger Publishers.

Фридман, М. (1973b), «Заявление и свидетельство», в Конгрессе США, Объединенный экономический комитет, Слушания перед Подкомитетом по международной экономике, Насколько хорошо работают колебания валютных курсов?, стр.

01.10761

01.10761 01.10715

01.10715