Содержание

Как обменять доллары и евро на Московской бирже

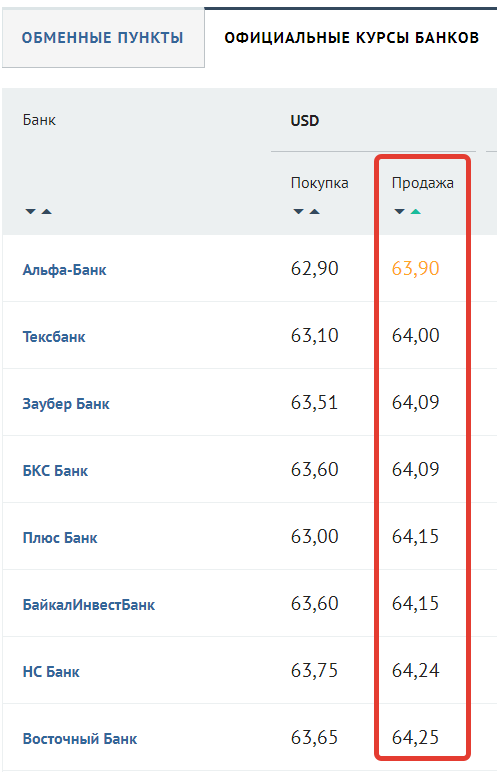

Почему покупать валюту на бирже — выгодно

Основная причина — узкий спред, то есть разница между лучшей ценой на покупку и продажу. В банкоматах и приложениях банков он может достигать 20% к биржевому курсу и более. На бирже инвестор может обменять валюту на рыночных условиях, поэтому биржевой спред, как правило, самый выгодный. Например, по паре доллар-рубль он составляет меньше 1%.

Далее расскажем, как обменять валюту по рыночному курсу.

Как устроены валютные торги

Торги валютой на Московской бирже проходят на Валютном рынке. Что важно о нем знать:

- Ежедневный оборот ~ 800 млрд ₽.

- Торги проходят в рабочие дни с 10:00 до 19:00 мск.

- Доступны основные мировые валюты: доллар, евро, юань, фунт, йена и другие.

- На бирже можно обменять суммы от 1 $ или 1 € или лоты, кратные 1000 единиц валюты.

- Узкий спред — меньше рубля по паре доллар-рубль.

- Более миллиона частных инвесторов и тысячи российских компаний покупают и продают валюту на бирже ежемесячно.

- Банк России использует курс на Московской бирже для установки официального курса валют.

Шаг 1. Откройте брокерский счет

Для обмена валюты на бирже вам понадобится брокерский счет. Открыть его можно в брокере или банке онлайн на сайте, а также при посещении офиса. Понадобится паспорт, а также аккаунт на Госуслугах (для регистрации на сайте). Дистанционное открытие счета займет от нескольких минут до пары часов.

Брокер обычно подключает инвестора к торгам на фондовом (акции, облигации, фонды) и валютном рынках.

Шаг 2. Установите приложение для торговли на бирже

Терминал — это программа (приложение) для торговли на бирже. У многих брокеров его можно скачать в магазинах AppStore и Google Play.

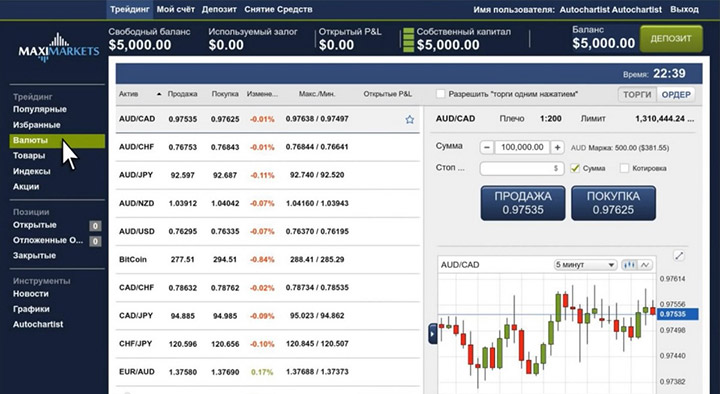

Загружаем и запускаем терминал, открываем вкладку «Валюты». Доллары и евро на Московской бирже можно менять лотами по 1000 единиц или от 1 $ и 1 € с шагом в 1 цент. Например, для суммы в долларах, кратной 1000, подойдет валютная пара доллар-рубль, которую можно найти в терминале по коду USDRUB_TOM (для лота от 1 $ — USDRUB_TMS) или USD/RUB.

Как выглядят валютные инструменты в приложениях брокеров

Шаг 3. Совершите сделку

Купить или продать валюту на бирже можно в рабочие дни с 10:00 до 19:00. Совершить сделку через брокерское приложение так же просто, как обменять валюту в приложении банка. Надо выставить объем заявки (в лотах), цену сделки и ждать ее исполнения. Если биржевая цена пересечет цену вашей заявки, сделка будет исполнена.

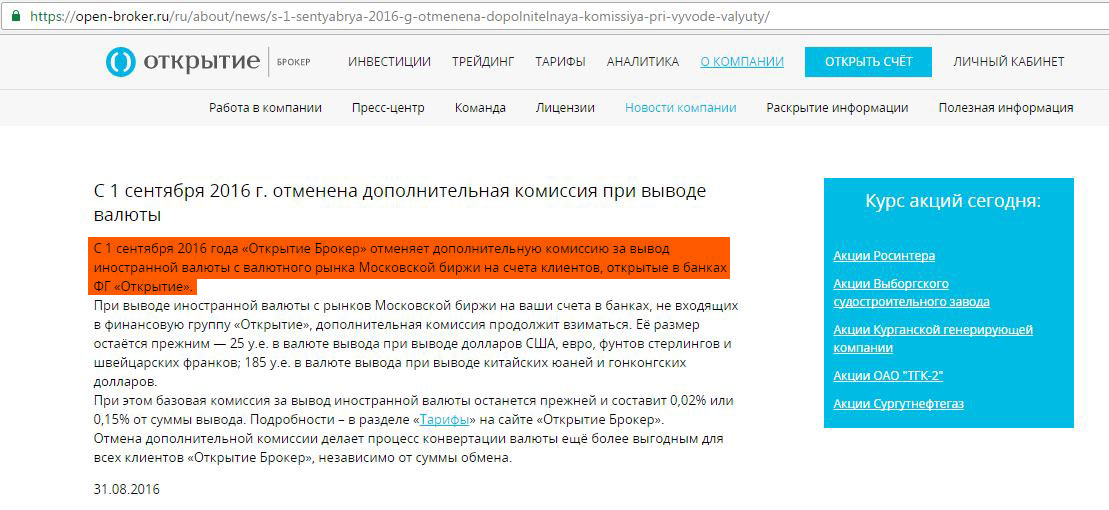

Купленную валюту можно вывести с брокерского счета на банковский. Обязательно уточните, дает ли компания возможность вывести купленную валюту, если это не доллар, евро или фунт. Также важно знать, что некоторые брокеры берут дополнительную комиссию за перевод валюты с брокерского на банковский счет — учтите это в своем плане.

Коротко об обмене валюты на Московской бирже:

- На Московской бирже можно обменивать основные мировые валюты по рыночному курсу.

- Для обмена валюты необходимо открыть брокерский счет и установить приложение для торговли на бирже (терминал).

- Купленную на бирже валюту можно вывести на банковский счет.

Сравните условия разных страховых компаний перед тем, как определиться с выбором. Одна короткая заявка отправляется сразу в несколько страховых.

Что такое форекс-брокер?

Кто такой форекс-брокер?

Форекс-брокер — это компания, предоставляющая финансовые услуги, которая предоставляет трейдерам доступ к платформе для покупки и продажи иностранной валюты.

Форекс — это сокращение от иностранной валюты. Сделки на рынке форекс всегда заключаются между парой двух разных валют.

Форекс-брокер также может быть известен как розничный форекс-брокер или брокер по торговле валютой.

Понимание форекс-брокера

Валютный рынок по необходимости является глобальным и круглосуточным рынком.

В число клиентов форекс-брокера входят розничные валютные трейдеры, которые используют эти платформы для спекуляций на курсе валют. Среди их клиентов также крупные фирмы, предоставляющие финансовые услуги, которые торгуют от имени инвестиционных банков и других клиентов.

Любая отдельная брокерская фирма форекс будет обрабатывать лишь небольшую часть объема всего валютного рынка.

Основные выводы

- Forex или иностранная валюта, торговля в основном осуществляется между парами валют стран, которые представлены в G10.

- Клиентами форекс-трейдеров являются валютные спекулянты или инвесторы крупных институциональных клиентов.

- Заинтересованные инвесторы могут выбрать онлайн-трейдеров на рынке Форекс.

Нажмите «Играть», чтобы узнать все о форекс-брокерах

Роль форекс-брокера

Большинство операций с иностранной валютой осуществляется между парами валют 10 стран, входящих в G10. Страны и их валюты включают доллар США (USD), евро (EUR), фунт стерлингов (GBP), японскую иену (JPY), австралийский доллар (AUD), новозеландский доллар (NZD), канадский доллар (CAD) и швейцарский франк (CHF).

Большинство брокеров позволяют клиентам торговать в других валютах, в том числе валютах развивающихся рынков.

Используя форекс-брокера, трейдер открывает сделку, покупая валютную пару, и закрывает сделку, продавая ту же пару. Например, трейдер, который хочет обменять евро на доллары США, покупает пару EUR/USD. Это равносильно покупке евро за доллары США.

Чтобы закрыть сделку, трейдер продает пару, что эквивалентно покупке долларов США за евро.

Если обменный курс выше, когда трейдер закрывает сделку, трейдер получает прибыль. В противном случае трейдер терпит убытки.

Открытие Форекс-счета

В наши дни открыть торговый счет на рынке Форекс довольно просто, и это можно сделать онлайн. Перед торговлей форекс-брокер потребует от клиента внести деньги на новый счет в качестве залога.

Брокеры также предоставляют кредитное плечо клиентам, чтобы они могли торговать большими суммами, чем у них есть на депозите. В зависимости от страны, из которой торгует трейдер, это кредитное плечо может в 30-400 раз превышать сумму, доступную на торговом счете.

Высокое кредитное плечо делает торговлю на рынке Форекс очень рискованной, и большинство трейдеров теряют деньги, пытаясь это сделать.

Как форекс-брокеры зарабатывают деньги

Форекс-брокеры получают компенсацию двумя способами. Во-первых, через спред спроса и предложения валютной пары.

Например, когда Евро-США. Долларовая пара стоит 1,20010 спроса и 1,20022 предложения, спред между этими двумя ценами составляет 0,00012, известный как 1,2 пипса. Когда розничный клиент открывает позицию по цене предложения, а затем закрывает ее по цене предложения, форекс-брокер получает эту сумму спреда.

Во-вторых, некоторые брокеры взимают дополнительную комиссию. Некоторые взимают комиссию за транзакцию или ежемесячную плату за доступ к определенному программному интерфейсу или плату за доступ к специальным торговым продуктам, таким как экзотические опционы.

Форекс-индустрия регулируется Комиссией по торговле товарными фьючерсами и Национальной фьючерсной ассоциацией.

Конкуренция среди форекс-брокеров в настоящее время очень высока, и большинство фирм считают, что они должны устранить как можно больше комиссий, чтобы привлечь розничных клиентов. Многие теперь предлагают бесплатные или очень небольшие торговые сборы сверх спреда.

Некоторые форекс-брокеры также зарабатывают на собственных торговых операциях. Это может быть проблематично, если их торговля создает конфликт интересов с их клиентами. Регулирование ограничило эту практику.

Регулирование форекс-брокеров

Отрасль регулируется Комиссией по торговле товарными фьючерсами (CFTC) и Национальной фьючерсной ассоциацией (NFA).

Любой, кто рассматривает возможность открытия форекс-счета, может изучить доступных брокеров на веб-сайте NFA или в обзорах брокеров Investopedia.

Брокерские конторы и биржи | River Financial

Основные моменты

- Биржи и брокерские конторы — это разные типы рынков с уникальными функциями.

- Биржи подбирают трейдеров, позволяя им выполнять заказы друг с другом.

- Брокерские компании работают со своими клиентами напрямую.

Введение

Брокерские конторы и биржи — это организации, которые позволяют инвесторам конвертировать один актив в другой. Обычно государственная валюта, такая как доллар США, является одним из активов, участвующих в торговле, но это не обязательно. Например, когда вы покупаете биткойн за доллары, вы конвертируете свои доллары в биткойны. И брокерские конторы, и биржи могут предлагать любой тип пары активов и могут работать в любое время по своему выбору. Однако эти две модели работают совершенно по-разному за кулисами, и это приводит к некоторым важным различиям в том, что трейдер может сделать на любом типе рынка.

Функциональные структуры

Биржа — это рынок, который облегчает подбор покупателей и продавцов для любой данной пары активов. Этот тип платформы позволяет трейдерам легко находить контрагентов, которые готовы принять другую сторону их торговли. При совершении сделок на бирже есть много потенциальных контрагентов, с которыми вы могли бы торговать. Биржа никак не участвует в торгах. Он никогда не покупает и не продает активы, которые торгуются на его платформе. Вместо этого он сопоставляет соответствующих трейдеров вместе, позволяя им торговать друг с другом.

При совершении сделок на бирже есть много потенциальных контрагентов, с которыми вы могли бы торговать. Биржа никак не участвует в торгах. Он никогда не покупает и не продает активы, которые торгуются на его платформе. Вместо этого он сопоставляет соответствующих трейдеров вместе, позволяя им торговать друг с другом.

Когда трейдер заключает сделку с брокерской конторой, брокерская контора всегда занимает другую сторону их сделки. Трейдер покупает актив у брокера или продает его брокеру. Брокерские услуги не подбирают трейдеров и не требуют, чтобы соответствующий трейдер выполнял ордер. Поскольку портфель брокера меняется с каждой сделкой, технически они также торгуют.

Брокерская компания имеет два основных способа управления своей внутренней позицией. Во-первых, брокер может торговать с основная модель , что означает изменение их подверженности активам по мере совершения сделок. Брокерская компания, использующая основную модель, может по-прежнему проводить некоторые собственные торговые операции, чтобы сбалансировать свой портфель. В качестве альтернативы брокерская компания может работать с агентской моделью , что означает, что они просто размещают заказ для клиента на другой платформе. Например, в рамках агентской модели брокерская компания может продать 10 биткойнов трейдеру, купив 10 биткойнов на другой платформе от его имени.

В качестве альтернативы брокерская компания может работать с агентской моделью , что означает, что они просто размещают заказ для клиента на другой платформе. Например, в рамках агентской модели брокерская компания может продать 10 биткойнов трейдеру, купив 10 биткойнов на другой платформе от его имени.

Характеристики биржи

Это структурное различие между двумя моделями приводит к ощутимым различиям в функциональности бирж и брокерских контор.

Поскольку биржи согласовывают трейдеров, для выполнения ордера должно быть не менее двух трейдеров, готовых принять противоположные стороны одной и той же сделки. Кроме того, обе стороны должны иметь свои активы на бирже во время сделки.

Обычно это не проблема, но для менее ликвидных активов или крупных транзакций бирже может не хватить ликвидности для выполнения ордера. На бирже цена актива определяется субъектами, которые торгуют им. Биржа зарабатывает деньги, взимая комиссию с трейдеров после того, как они сопоставляются и ордер выполняется.

Благодаря этой модели расчеты по сделкам могут производиться мгновенно, при этом обе стороны получают активы, которые они приобрели.

биржи

Цена активов

определяется на рынке

Security

БЕЗОПАСНОСТЬ ВАГО

Плата

LOW-MEDIA другая сторона сделки, поэтому они могут быть более гибкими при расчете активов. Многие брокерские конторы позволяют трейдерам зафиксировать сделку по определенной цене, даже если они не могут сразу заплатить за актив. Это полезно для трейдеров, которые решают торговать активом в короткие сроки или предпочитают хранить свои активы в другом месте, пока они не будут проданы. В брокерских компаниях ликвидность определяется самой брокерской компанией, а не другими трейдерами на рынке. Пока брокер готов принять заказ, трейдер сможет выполнить свою сделку. Брокерская компания устанавливает свою цену на активы, но на эту цену влияет цена актива на других рынках. Брокерские конторы зарабатывают деньги, взимая спред, то есть цена, по которой они готовы продать, выше, чем цена, по которой они готовы купить.

Брокера

Цена активов

Определено с помощью брокера

Security

Строго регулируется с минимальными требованиями

Плата

Средние сборы

Пользователи

Долгосрочные инвесторы

, которые должны использовать модель.

Это зависит. Биржи требуют некоторого планирования заранее, потому что вам нужно, чтобы ваши активы были на платформе, прежде чем вы сможете торговать ими, а перемещение финансовых активов может занять несколько дней или даже недель. Кроме того, многим людям неудобно оставлять активы на бирже из-за риска их потери или кражи. Трейдеры на биржах больше подвержены риску проскальзывания, потому что им не хватает ценовой гарантии, которую предлагает брокерская компания.

Однако биржи передают вам право собственности на актив, как только произойдет сделка, в то время как брокерским компаниям может потребоваться больше времени, чтобы все рассчитаться. Брокерская компания также может взимать более высокий спред или комиссию, чем биржа, а это означает, что конечная цена может быть менее благоприятной.