Российская банковская система немного пострадала от обвала рубля

Российская банковская система сильно пострадала от резкого повышения процентной ставки и обвала рубля.

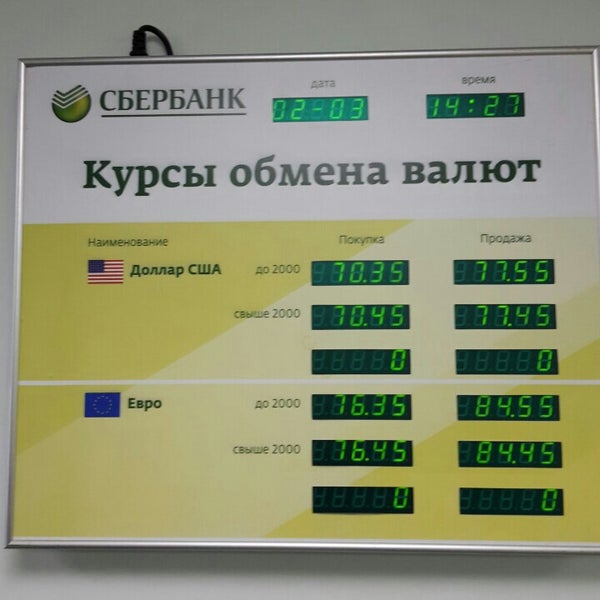

Акции двух крупнейших банковских групп России, Сбербанка и ВТБ, упали во вторник на фоне слухов о прекращении банком кредитования клиентов.

Цена акций Сбербанка.

Блумберг

Ходят слухи, что кредиторы прекратили выдачу новых кредитов клиентам по всей стране, поскольку обвал рубля продолжался, и на момент написания статьи он упал почти на 13% по отношению к доллару. Российские банки также были застигнуты врасплох решением ЦБ поднять процентные ставки на 650 базисных пунктов в одночасье с 10,5% до 17%.

Российские банки также были застигнуты врасплох решением ЦБ поднять процентные ставки на 650 базисных пунктов в одночасье с 10,5% до 17%.

И Сбербанк, и ВТБ выступили с заявлениями, опровергающими слухи. В Сбербанке отметили, что «несмотря на повышенную волатильность на финансовых рынках и повышение экстренной ключевой ставки ЦБ, Сбербанк продолжает кредитовать клиентов — как физических лиц, так и компании». Между тем в ВТБ заявили, что хотя его бизнес работал в обычном режиме, «значительное повышение ставки ЦБ создало необходимость пересмотреть условия работы с корпоративными клиентами, чем сейчас занимается банк».

Несмотря на опровержения банков, акции обеих компаний упали на 13% на фоне роста опасений по поводу состояния российской банковской системы.

В другом месте Газета.ру утверждает, что банки повсеместно приостанавливают деятельность по конвертации валюты, при этом несколько крупных банков сообщают, что они не хотят обменивать на этих уровнях, потому что «евро не должен стоить 100 рублей».

Компания «Уэллс-Фарго

Новость свидетельствует о том, что банковская система России с трудом адаптируется к резким изменениям финансовых условий в стране. Это вызовет особую озабоченность у российских властей и, в частности, у центрального банка, поскольку в этом месяце российский частный сектор должен погасить кредиты в иностранной валюте на сумму около 35 миллиардов долларов.

Значительная часть этой суммы принадлежит российскому банковскому сектору. Это проблема, поскольку, в отличие от экспортеров сырьевых товаров страны, которые могут продавать свою продукцию в долларах и евро, большая часть операций банков ведется в местной валюте. Это означает, что падение курса рубля увеличивает стоимость выплат, поскольку они должны конвертировать рублевые доходы обратно в иностранную валюту.

Что это значит?

Что ж, российский центральный банк старается быть максимально приспособленным. Наряду с повышением процентной ставки он объявил, что увеличил максимальный объем иностранной валюты, которую он предоставляет российским банкам через аукционы по соглашениям об обратном выкупе иностранной валюты в течение 28 дней, с 1,5 миллиарда долларов до 5 миллиардов долларов.

Он также снизил процентную ставку, взимаемую с валюты, которую он предоставляет банкам, с 1,5 % выше лондонской межбанковской ставки предложения (Libor) — эталонной процентной ставки, по которой банки кредитуют друг друга, — до 0,5 % выше Libor. Более низкая процентная ставка должна сделать для банков менее дорогостоящим заимствование у центрального банка и, следовательно, более привлекательным.

Тем не менее, ходят слухи, что в российской банковской системе заканчиваются залоговые средства — высококачественные кредиты и другие финансовые ценные бумаги, — которые им приходится отдавать в залог центральному банку, чтобы получить доступ к этим деньгам. В ответ на это Эльвира Набиуллина, глава Центрального банка России, объявила на прошлой неделе, что «Банк России планирует рассмотреть вопрос о введении кредитования в иностранной валюте под залог нерыночных активов». То есть центральный банк может принять решение об обмене активами более низкого качества на наличные деньги, что фактически позволит государству взять на себя больший риск от имени банков.

В ответ на это Эльвира Набиуллина, глава Центрального банка России, объявила на прошлой неделе, что «Банк России планирует рассмотреть вопрос о введении кредитования в иностранной валюте под залог нерыночных активов». То есть центральный банк может принять решение об обмене активами более низкого качества на наличные деньги, что фактически позволит государству взять на себя больший риск от имени банков.

Если этого недостаточно, чтобы подчеркнуть серьезность этой проблемы, то во вторник министр экономического развития Алексей Улюкаев объявил о плане правительства по стабилизации рубля, который будет включать «увеличение предоставления валютной ликвидности банкам в России».

Теперь вопрос заключается в том, сделали ли центральный банк и правительство достаточно, чтобы предотвратить потерю доверия к валюте, которая может быстро превратиться в опасность для банковской системы (потенциально в форме изъятия банков, когда люди спешат снять свои сбережения, например). После двухдневного двузначного падения курса рубля признаки не выглядят обнадеживающими.

| Если у вас возникли проблемы или вы забыли пароль, загляните на нашу страницу часто задаваемых вопросов (нажмите) или напишите по адресу: globalresearch@unicredit. |