Содержание

что это такое в экономике, виды валюты, ее функции и курс

Валюта — это деньги в обращении конкретного государства, которые определяют стоимость товаров и услуг. Например, валюта России — рубль, Израиля — шекель.

По закону валюта — это не только банкноты и монеты. Это также средства на банковских вкладах и счетах и деньги, которые изъяли из обращения для замены на актуальные.

У каждой валюты есть стандартный трехбуквенный код. Евро — EUR, рубль — RUB. Эти обозначения признают во всем мире. Рассказываем, какие бывают валюты и почему их стоимость постоянно меняется.

- Зачем нужна валюта

- Какие валюты бывают

- Цифровая валюта

- Курс валют

- Что влияет на стоимость валюты

- Что такое твердые и мягкие валюты

Зачем нужна валюта

Валюту можно использовать в пределах государства или на международном уровне — но не всегда. Внутри страны валюта позволяет:

- определять стоимость товаров или услуг и оплачивать их;

- накапливать сбережения;

- вступать в финансовые отношения: например, платить налоги, выдавать зарплаты, оформлять займы.

На международном уровне валюта нужна, чтобы вести взаиморасчеты между государствами.

Как получать оплату в валюте

Какие валюты бывают

Есть разные способы классификации валют: по отношению к стране выпуска, по конвертируемости и по отношению к валютным запасам.

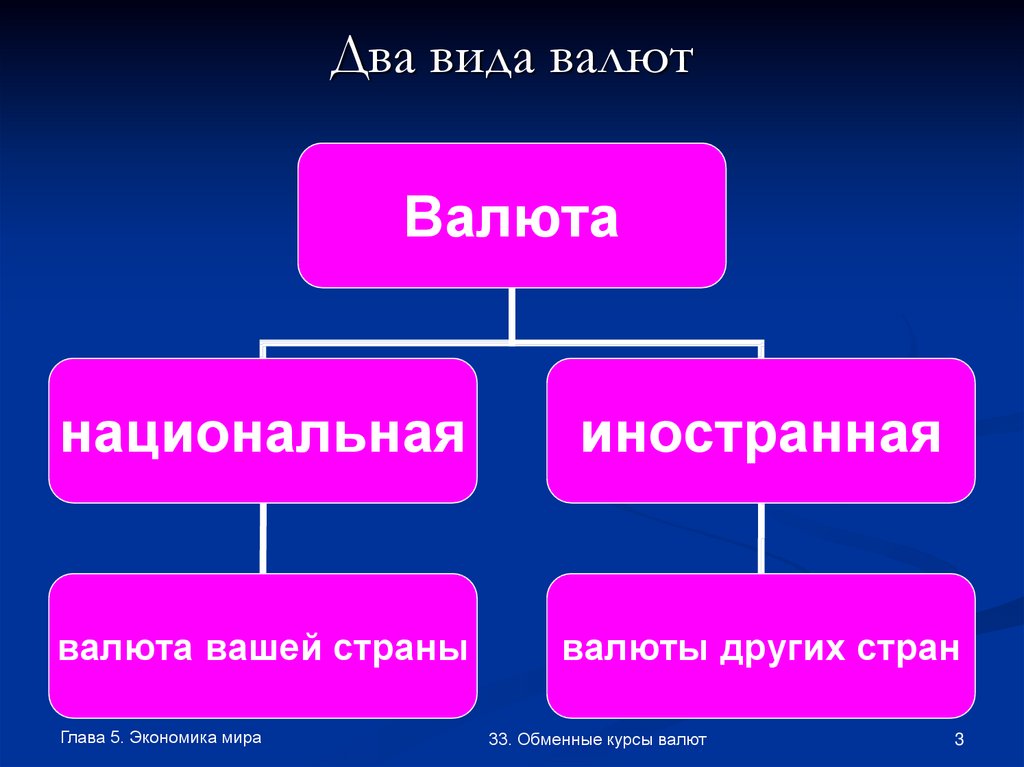

По отношению к стране-эмитенту. Эмиссия — это выпуск денег и ценных бумаг, а государство-эмитент — страна, выпускающая деньги. Все валюты в этом случае делят на три вида:

- Национальные. Деньги, которые выпускают и используют на территории конкретного государства. Например, рубли в России.

- Иностранные. Деньги в обращении или на счетах иностранных государств. Например, японская иена для России.

- Коллективные. Интернациональные денежные единицы, которые используют для международных сделок. Например, евро или доллар США.

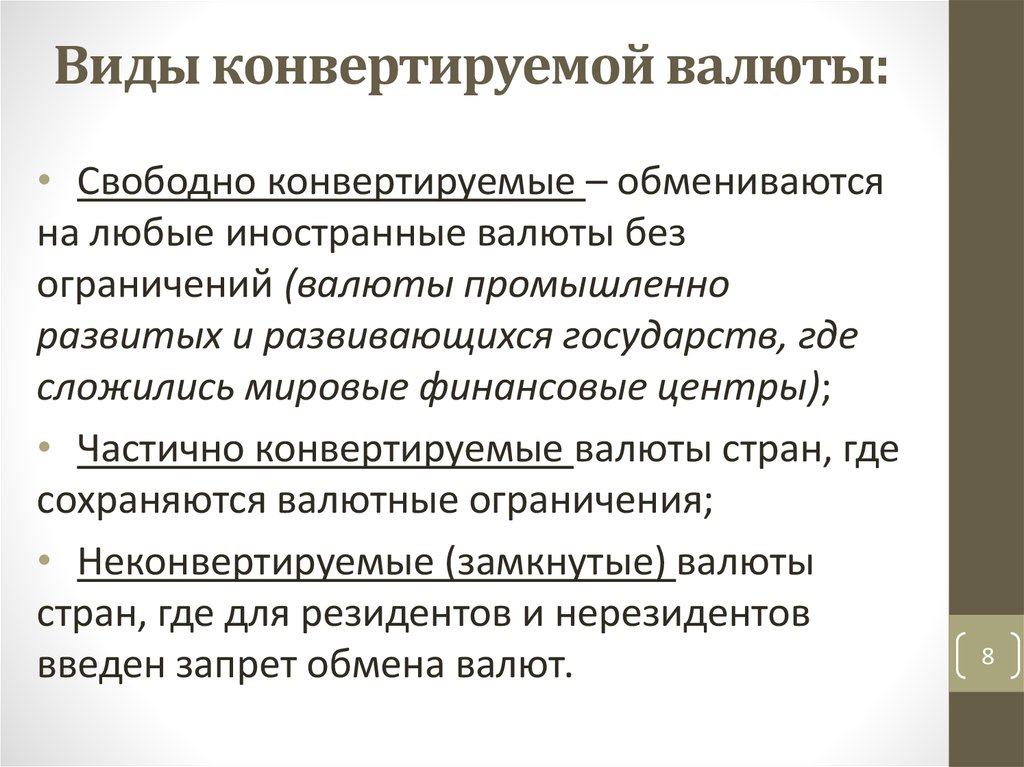

По конвертируемости. Конвертируемость — это возможность обмена национальных денег на другие валюты. В зависимости от возможности свободно покупать и продавать валюту выделяют три вида:

В зависимости от возможности свободно покупать и продавать валюту выделяют три вида:

- Свободно конвертируемые. Это валюта, которую можно продавать и покупать без ограничений. Их 17, включая евро, канадский и американский доллар, британский фунт стерлингов.

- Частично-конвертируемые. Это деньги, которые можно обменять на валюту некоторых стран. Таких валют в мире много, в том числе рубль. У частично-конвертируемых валют также есть ограничение при переводах: иногда используют двойную конвертацию. Например, чтобы обменять рубль на исландскую крону, понадобится сначала перевести рубли в доллары, а затем доллары — в кроны. При оплате банковской картой с частично-конвертируемой валютой за рубежом банк-эмитент снимает высокую комиссию за конвертацию.

- Неконвертируемые. Это деньги, которые функционируют только в пределах одной страны: их нельзя обменять на валюту другого государства. Например, кубинский песо и северокорейский вон.

По отношению к валютным запасам. Центральные банки государств создают денежные резервы для проведения международных расчетов. Валюта, которую накапливают банки, называется резервной. Их всего шесть: доллар, евро, фунт стерлингов, иена, швейцарский франк и юань. Остальные валюты считают нерезервными.

Центральные банки государств создают денежные резервы для проведения международных расчетов. Валюта, которую накапливают банки, называется резервной. Их всего шесть: доллар, евро, фунт стерлингов, иена, швейцарский франк и юань. Остальные валюты считают нерезервными.

Цифровая валюта

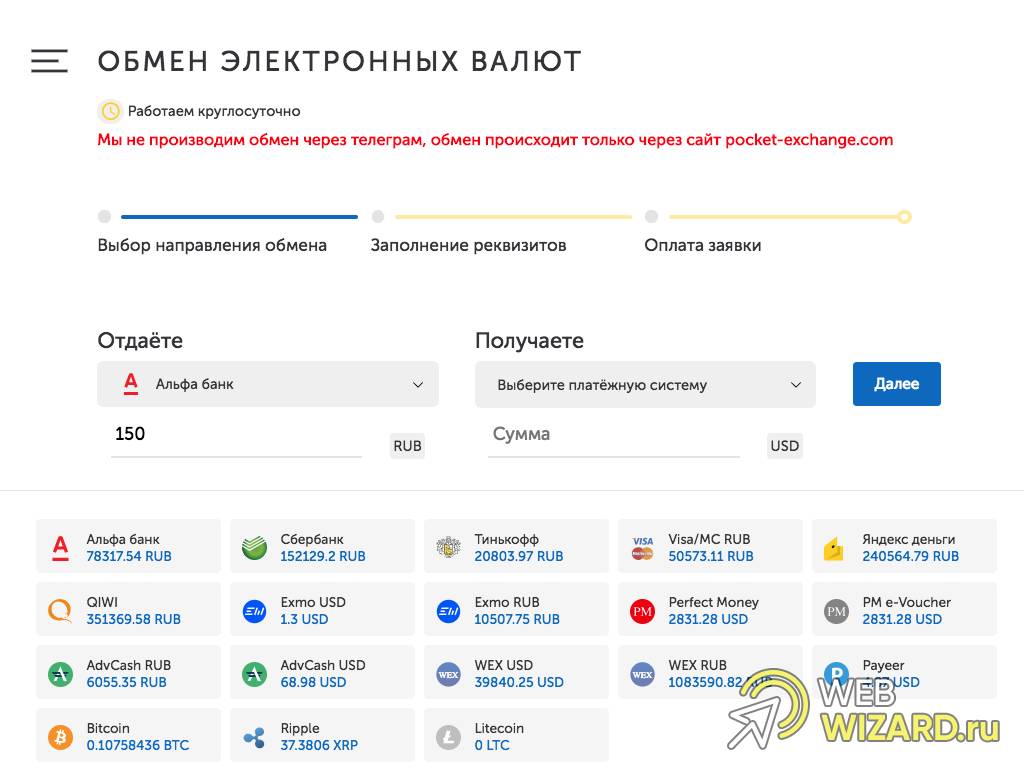

Цифровая валюта — это все виды электронных денег: виртуальная валюта, интернет-деньги и криптовалюта. Рассказываем, чем они различаются.

Виртуальная валюта. Это деньги, которые используют в определенном сообществе. Например, в компьютерной игре: чтобы покупать виртуальные предметы, можно зарабатывать деньги в миссиях или оплачивать их реальными деньгами. Или в соцсетях — например, в «Одноклассниках» используют валюту «ОК». Такие деньги невозможно перевести в обычную валюту, их используют только внутри платформы.

Интернет-деньги. Эти деньги выпускает и хранит электронная платежная система, например WebMoney, PayPal, «Яндекс.Деньги». Электронные деньги не то же, что безналичные рубли: рубли хранятся на счете в банке, все платежи и переводы тоже проводит банк.

Электронные деньги не то же, что безналичные рубли: рубли хранятся на счете в банке, все платежи и переводы тоже проводит банк.

Платежные системы позволяют совершать разные финансовые операции: переводить деньги другому лицу, оплачивать счета, рассчитываться за покупки в магазинах. Это конвертируемая валюта: ее можно обналичить или перевести в деньги на банковский счет

Криптовалюта. Ценность этого вида цифровой валюты определяет спрос пользователей, а курс не зависит от курса национальных валют. В отличие от других цифровых денег, криптовалюта децентрализована — то есть единого центра выпуска криптовалют не существует.

Возможности криптовалюты различаются в разных странах. В России ее можно использовать только для инвестирования, но покупка и продажа товаров за криптовалюту в стране запрещена. А в Японии биткоинами можно оплатить чашку кофе.

Курс валют

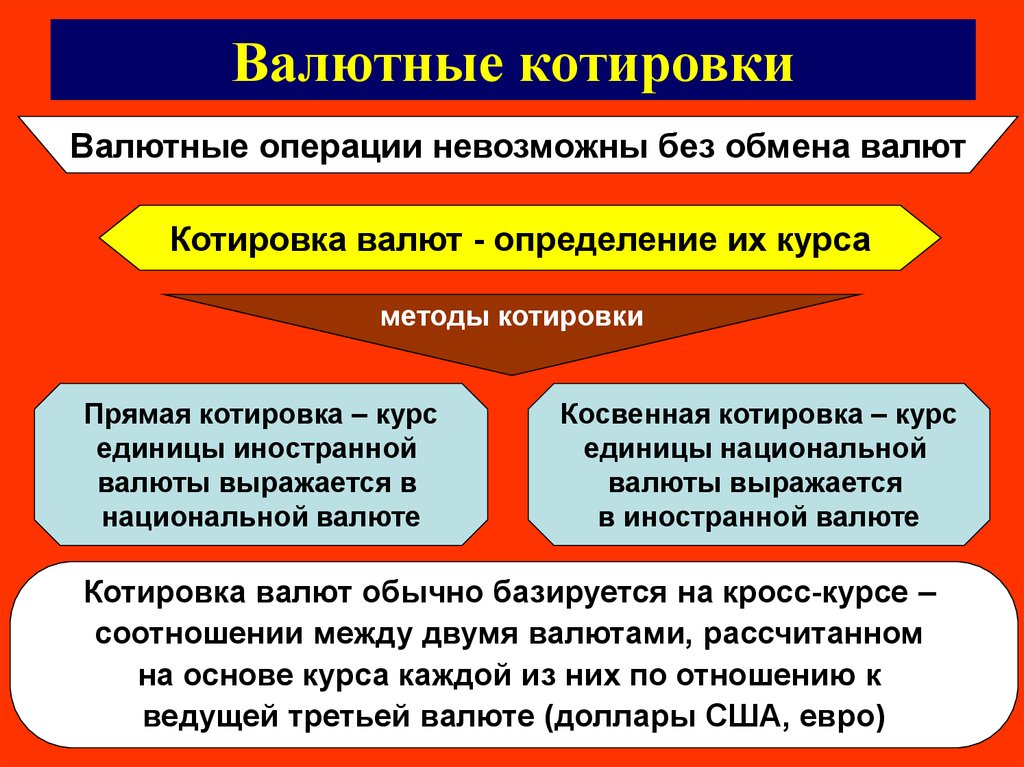

Чтобы понимать, как одна валюта соотносится по цене с другой, используют курс — стоимость одной валюты в единицах другой. Есть три вида курса:

Есть три вида курса:

Что такое валютный курс и конвертация

- Прямой — с его помощью определяют стоимость национальной валюты за единицу иностранной.

- Обратный — показывает стоимость иностранной валюты за единицу национальной.

- Кросс-курс — соотносит две валюты с курсом доллара США. Это нужно, если одну валюту нельзя напрямую обменять на вторую. Например, чтобы обменять евро на канадские доллары, надо сравнить обе валюты с долларом, а потом друг с другом.

Валютный курс изменяется в реальном времени. График курса позволяет отслеживать и прогнозировать динамику ценности национальных денег.

Курс валют в реальном времени

Курс валют показывает, как соотносятся между собой деньги разных стран, а также отражает состояние экономики государств.

Что влияет на стоимость валюты

Ценность валюты определяют спрос и предложение. Валюту постоянно покупают и продают за другую валюту. При недостатке денег спрос растет и цена валюты увеличивается. Если страна перенасыщена деньгами, предложение превышает спрос и цена валюты падает. Если этот процесс не остановить, деньги могут обесцениться — это приведет к инфляции

Если страна перенасыщена деньгами, предложение превышает спрос и цена валюты падает. Если этот процесс не остановить, деньги могут обесцениться — это приведет к инфляции

Чтобы этого не произошло, за курсом валюты следит Центральный банк — финансовая организация, которая контролирует всю финансовую систему страны. Центробанк устанавливает официальный курс, но на биржах и в банках свои курсы. Центробанк может только поддерживать их на приемлемом уровне: повышать или снижать ключевую ставку, выпускать дополнительные деньги.

Иногда Центробанк теряет контроль над стоимостью валюты и она становится непредсказуемой. Это случается из-за непредвиденных обстоятельств: политических кризисов, техногенных катастроф, военных конфликтов.

Что такое твердые и мягкие валюты

В разных странах на валюту влияют разные факторы, поэтому их курсы ведут себя по-разному. Валюты со стабильным, устойчивым курсом, который имеет незначительные колебания, называют твердыми. Среди них американский и канадский доллары, евро, швейцарский франк, иена.

Валюты с нестабильным курсом, который постоянно колеблется, называют мягкими. Примеры — бразильский реал, украинская гривна, российский и белорусский рубли.

Что нужно запомнить

- Валюта — это денежная единица страны. Она нужна, чтобы оплачивать товары и услуги, выдавать зарплаты и выполнять другие финансовые обязательства.

- Курс валют — стоимость валюты одной страны, выраженная в деньгах другой. На его размер в основном влияет спрос на валютном рынке.

- Бывают разные виды валют по конвертируемости. Доллар или евро можно обменять на любые деньги без ограничений — это свободно конвертируемые валюты. Для некоторых валют есть ограничения: например, чтобы купить исландскую крону, нужно сначала обменять рубли на доллары, а затем доллары — на кроны. Но есть и такие валюты, которые вообще нельзя обменять: например, кубинский песо.

Валютообменная машина HESS ForEx 711

Одно из направлений деятельности компании «БайТехСервис» — поставка и установка валютообменных терминалов, которые используются для автоматизации процесса обмена валют на белорусские рубли в режиме самообслуживания и повышают качество клиентского сервиса.

Предлагаем автоматизировать процесс валютообменных операций с помощью внедрения программно-технического комплекса для автоматического обмена иностранной валюты на базе специаализированных аппаратов HESS ForEx 711

Использование HESS ForEx 711 позволит:

- обменять валюту в любое удобное для клиента время;

- организовать круглосуточный обмен валюты в местах массового скопления людей;

- увеличить скорость обслуживания клиентов;

- исключить возможность ошибок и злоупотреблений со стороны кассиров;

- сократить транзакционные издержки.

|

|

|

|

валютообменная машина HESS ForEx 711

cтрана производства: ГЕРМАНИЯ

Аппарат предназначен для проведения валютнообменных операций в режиме самообслуживания (USD, EUR, RUR) на белорусские рубли. Выдает полученную при обмене сумму денег как денежными купюрами, так и монетами. Удобство и простота использования гибкой модульной системы производства HESS (Германия), которая может быть использована под любые запросы.

Выдает полученную при обмене сумму денег как денежными купюрами, так и монетами. Удобство и простота использования гибкой модульной системы производства HESS (Германия), которая может быть использована под любые запросы.

Графически анимированный монитор с сенсорным экраном предлагает пошаговые указания пользователю по любой транзакции. Машина может быть легко включена в общую компьютерную сеть банка. Администрирование осуществляется через программу «Web-master». Через систему администрирования осуществляется мониторинг остатков валют и отслеживание курсов валют в режиме реального времени.

Технические возможности:

- Диспенсор 4-х кассетный (Wincor CMD v4) для выдачи банкнот

- 10-дюймовый LCD-сенсорный экран

- Поддержка до 6 языков интерфейса

- Купюроприёмник MEI с кассетой на 1200 банкнот

- Термопринтер для чеков (Zebra TTP 2020)

- Подключение к локальной сети (TCP/IP)

- Возможность приёма до 15 валют

- Фронтальная загрузка денежных купюр

- Приём купюр по одной

Дополнительные опции:

-

Дополнительный блок выдачи монет любого номинала -

Источник бесперебойного питания -

Возможность подключения электрической сигнализации -

Удаленное администрирование через интернет «Web-master» -

Выдача 4 номиналов национальной валюты - Возможность окраски корпуса в любые цвета

|

Размеры:

|

Преимущества:

Удобство и простота использования гибкой модульной системы производства HESS (Германия), которая может быть использована под любые запросы.

Дружественный интерфейс позволяет пользователю легко выбрать вид валюты для обмена.Сдача может быть выдана монетами в местной валюте, при наличии устройства для выдачи монет. Все транзакции подтверждаются чеком.

Машина может быть легко включена в общую компьютерную сеть банка. Администрирование осуществляется через программу

«Web-master». Через систему администрирования осуществляется мониторинг остатков валют и отслеживание курсов валют в режиме реального времени.

Интерактивный гид пользователя

Вам будет интересно

Банкоматы NCR

ООО «БайТехСервис» является

официальным партнером компании NCR на территории РБ, имеет право поставлять банкоматы

и запасные части NCR, а также оказывать услуги по гарантийному и послегарантийному

обслуживанию банкоматов. Соответствуем стандарту PCI Pin Security.

Узнать больше

POS-терминалы

БАЙТЕХ осуществляет продажу и сервисное обслуживание POS-терминалов VeriFone. Соответствуем стандарту PCI Pin Security.

Соответствуем стандарту PCI Pin Security.

Узнать больше

Деятельность по Обмену валюты | Лицензия на обмен валют

Описание

Компания BMG имеет 10 летний опыт предоставления услуг по созданию, регистрации и лицензирования на деятельность по обмену валют в Украине. BMG успешно реализовало более 1000 проектов, открыли более 100 финансовых организаций и получили более 300 лицензий на финансовую деятельность, среди которых лицензия на обмен валют.

Услуги BMG на право заниматься — деятельность по обмену валюты:

- Срок создание деятельности по обмену валюты: 1,5 месяца

- Срок получения лицензия на обмен валюты: 4-6 месяца

- Тип услуги: регистрация деятельность по обмену валюты «под ключ»

- Гарантия: гарантируем получение разрешения лицензия на обмен валют в полном объеме в срок

- Способ оплаты: согласно договора

- Стоимость регистрация деятельность по обмену валюты: запросить стоимость

- Стоимость лицензирования на деятельность по обмену валюты: запросить стоимость

- Опыт с 2008 года

Получить бесплатную консультацию по поводу получению на Ваше предприятие лицензия на обмен валют, созданию деятельность по обмену валюты Вы можете по телефону: +380442211110 или оставив заявку на сайте, и мы свяжемся с Вами в ближайшее время:

Уже работают с нами:

Лицензия на обмен валют — лицензионная деятельность по обмену валют Национального банка (НБУ) на осуществление валютных операций.

Финансовая компания, — юридическое лицо, которое в соответствии с законодательством Украины не является банком, предоставляет одну или несколько финансовых услуг и внесенного в государственный реестр финансовых учреждений, который ведется Национальной комиссией, осуществляющей государственное регулирование в сфере рынков финансовых услуг или Национальной комиссией по ценным бумагам и фондовому рынку.

Источники происхождения средств для формирования собственного (уставного, добавочного) капитала финансового учреждения, оплаты доли в уставном капитале (пакета акций) финансового учреждения — документально подтвержденные [на основании официальных документов, надлежащим образом заверенных их копий или других источников, если такая информация является публичной ( открытой)] сведения, позволяющие сделать обоснованный вывод о наличии достаточных финансовых возможностей у участников финансового учреждения и / или любого другого лица в цепи владения корпоративными правами финансового учреждения для формирования собственного (уставного, добавочного) капитала финансовых компаний.

Как организовать деятельность по обмену валюты?

С целью создания, регистрации, оформлению лицензии на деятельность по обмену валюты:

- Регистрация юридического лица

- Приведение к нормативам финансовой компании

- Внесение компании в реестр финансовых компаний

- Приведение к нормативам финансовой валютно-обменной компании

- Получение разрешительного документа — лицензия на обмен валют

ЗАКАЗАТЬ БЕСПЛАТНУЮ КОНСУЛЬТАЦИЮ

Условия получения лицензия на обмен валют

Национальный банк выдает лицензию на обмен валют при условии соблюдения следующих требований:

1. Срок деятельности финансовой компании.

- С целью обмена валют в наличной форме срок деятельности не распространяется, в других случаях — срок деятельности не менее одного года — для финансовой компании, в сфере предоставления резидентам таких же финансовых услуг в валюте Украины. Срок подтверждается документом, а также другими документами, подтверждающими начало фактического предоставления финансовой компанией соответствующих финансовых услуг в валюте Украины.

2. Соответствие финансового состояния финансовой компании.

3. Соответствие финансовой компании, его руководителей, владельцев существенного участия в ней требованиям к деловой репутации и профессиональной пригодности.

4. Соответствие структуры собственности финансовой компании требованиям.

5. Представление в Национальный банк полного пакета документов для получения разрешительного документа на деятельность по обмену валют — лицензия на обмен валют.

6. Отсутствие:

- Осуществления финансовой компанией в течение последних шести месяцев, предшествующих дате поступления пакета документов, и в течение срока рассмотрения пакета документов существенных нарушений требований к организации защиты помещений финансовых компаний в Украине и / или существенных нарушений требований валютного законодательства в количестве, составляющем 50 и более процентов от количества структурных подразделений финансовой компании и / или двух и более случаев применения Национальным банком в финансовой компании в течение года, предшествующего дате поступления пакета документов, и в течение срока рассмотрения пакета документов мер воздействия на нарушение требований валютного законодательства в виде штрафа, ограничения, приостановления или прекращения осуществления отдельных видов валютных операций, остановки разрешения — лицензия на обмен валют.

- Осуществления финансовой компанией в течение последних шести месяцев, предшествующих дате поступления пакета документов, и в течение срока рассмотрения пакета документов нарушения требований нормативно-правовых актов Национального банка, валютного законодательства Украины, законодательства Украины по вопросам регулирования рынков финансовых услуг, законодательства в сфере предотвращения и противодействия легализации (отмыванию) доходов, полученных преступным путем, или финансированию терроризма и финансированию распространения оружия массового уничтожения и/или наличии двух и более фактов применения в финансовой компании в течение года, предшествующего дате поступления пакета документов, и в течение срока рассмотрения пакета документов мер воздействия за нарушение вышеупомянутого законодательства Украины.

Финансовая компания, имеющая право заниматься на деятельность по обмену валюты и имеющая разрешения — лицензия на обмен валют, предусматривающую использование наличных в национальной и/или иностранной валютах, обязаны в течение срока его действия обеспечивать соответствие помещений (своих помещений и/или помещений их структурных подразделений) требованиям законодательства Украины, включая требования нормативно-правовых актов Национального банка, регулирующих порядок торговли валютными ценностями в наличной форме и по вопросам организации защиты помещений финансовой компании в Украине, а также обеспечить соблюдения требований законодательства Украины.

ЗАКАЗАТЬ БЕСПЛАТНУЮ КОНСУЛЬТАЦИЮ

Требования к финансовому состоянию на деятельность по обмену валюты

Финансовое состояние финансовой компании должен отвечать запланированным ею в бизнес-плане объемам и характеру на деятельность по обмену валюты.

Бизнес-план финансовой компании должен быть составлен с учетом требований Положения НБУ. Расчеты доходов и расходов в бизнес-плане должны быть обоснованными. Национальный банк имеет право требовать от финансовой компании представления дополнительных документов для обоснования расчетов, предусмотренных бизнес-планом.

Национальный банк вправе признать финансовое состояние финансовой компании таким, что не соответствует требованиям, если данные бизнес-плана финансовой компании и/или финансовой отчетности свидетельствуют о том, что нет пропорциональных ее объема и характера деятельности ресурсов для надлежащего осуществлению деятельность по обмену валюты.

Финансовая компания для получения лицензии на обмен валют обязаны обеспечить наличие минимального собственного капитала:

1. Для осуществления валютных операций, связанных с предоставлением кредитов (займов) и / или привлечением финансовых активов — в сумме 100 миллионов гривен.

Для осуществления валютных операций, связанных с предоставлением кредитов (займов) и / или привлечением финансовых активов — в сумме 100 миллионов гривен.

2. Для осуществления валютных операций по переводу средств, которые не предусматривают использования наличности в национальной и иностранной валютах — в сумме 10 миллионов гривен.

3. Для осуществления торговли валютными ценностями в наличной форме или осуществления других валютных операций, предусматривающих использование наличности в национальной и / или иностранной валютах, если:

- Финансовая компания имеет не более 50 пунктов обмена валют, в которых осуществляются соответствующие валютные операции (торговля валютными ценностями в наличной форме или осуществления других валютных операций, предусматривающих использование наличности в национальной и / или иностранной валюте) — в сумме 5 миллионов гривен.

- Финансовая компания имеет более 50 пунктов обмена валют, в которых осуществляются соответствующие валютные операции (торговля валютными ценностями в наличной форме или осуществления других валютных операций, предусматривающих использование наличности в национальной и / или иностранной валюте) — размер минимального собственного капитала определяется из расчета 5 миллионов гривен плюс 5 миллионов гривен на каждые следующие 50 пункты обмена валют, в которых осуществляются указанные валютные операции.

4. Для других валютных операций в сумме 15 миллионов гривен.

Требования к размеру минимального собственного капитала не входят в случае осуществления финансовой компании двух или более видов валютных операций.

Финансовая компания, которая обращается за получением лицензия на обмен валют, обязана иметь денежные средства в размере, достаточном для выполнения бизнес-плана в первый год своей деятельности по обмену валюты, но не менее 1 миллион гривен.

Финансовая компания обязано по основаниям и в порядке, раскрывать / подтверждать информацию об источниках происхождения средств для формирования собственного капитала, оплаты доли в уставном капитале (пакета акций) финансовой компании.

Требования к деловой репутации с целью деятельности по обмену валют

Финансовая компания, ее руководители, владельцы существенного участия в ней:

- Не должны быть объектами применения санкций со стороны иностранных государств (кроме государства, осуществляет вооруженную агрессию против Украины), межгосударственных объединений, международных организаций или Украины (требование применяется в течение срока действия санкций и трех лет после отмены санкций).

- Не должны быть включены в перечень лиц, связанных с осуществлением террористической деятельности или относительно которых применены международные санкции (требование применяется в течение пребывания в перечне и в течение трех лет после исключения лица из перечня).

- Не должны допускать фактов предоставления недостоверной информации Национальном банке или иным государственным органам (требование применяется в течение трех лет со дня установления факта предоставления такой информации).

- Руководители финансового учреждения, физические лица — владельцы существенного участия в финансовом учреждении не должны иметь судимости за совершение преступлений.

Руководитель финансовой компании должен отвечать следующим требованиям по профессиональной пригодности и деловой репутации:

1. Иметь:

- Высшее образование.

- Стаж работы на руководящих должностях не менее двух лет.

2. Не иметь:

- Задолженности по уплате налогов и сборов.

- Просроченного более 30 календарных дней финансового обязательства, сумма которого превышает 150 000 гривен, перед любым банком или другим юридическим или физическим лицом (физическим лицом — предпринимателем, самозанятым лицом).

- Опыта работы в должности руководителя в юридическом лице, определенной банкротом или в отношении которого было возбуждено производство по делу о банкротстве (требование применяется в течение трех лет со дня возбуждения производства по делу о банкротстве).

- Опыта работы на руководящей должности, в органах управления и / или контроля или должности ответственного работника по вопросам финансового мониторинга или выполнения обязанностей указанных лиц в юридическом лице, к которому были применены санкции иностранными государствами (кроме государства, осуществляет вооруженную агрессию против Украины ), межгосударственными объединениями, международными организациями или Украины (требование применяется в течение срока действия санкций и трех лет после отмены санкций).

- Опыта работы на руководящей должности, в органах управления и / или контроля или должности ответственного работника по вопросам финансового мониторинга или выполнения обязанностей указанных лиц в юридическом лице, которая была включена в перечень лиц, связанных с осуществлением террористической деятельности или относительно которых применены международные санкции (требование применяется в течение пребывания в перечне и в течение трех лет после исключения лица из перечня).

ЗАКАЗАТЬ БЕСПЛАТНУЮ КОНСУЛЬТАЦИЮ

Выдача лицензии на обмен валют

Решение о выдаче лицензии на обмен валют или отказе в ее выдаче, отзыве (аннулировании) лицензия обмен валют — деятельность по обмену валюты принимает Правление Национального банка, а решение о приостановлении, возобновлении лицензии на валютную деятельность — Правление Национального банка или Комитет по вопросам надзора.

Решение Национального банка о выдаче лицензии на обмен валют или отказе в ее выдаче, а также остановки, обновления, отзыва (аннулирования) лицензии на обмен валют является обязательным для исполнения.

Национальный банк выдает заявителю лицензию на обмен валют путем внесения учетной записи об этом в электронный реестр в течение трех рабочих дней со дня принятия Правлением Национального банка решения о выдаче лицензии на обмен валют.

Лицензия на обмен валют вступает в силу со дня внесения в электронный реестр учетной записи о выдаче лицензии.

Национальный банк имеет право отказать в выдаче лицензии на обмен валют финансовой компании, если:

1. Представленные документы содержат неполную, недостоверную информацию или не соответствуют требованиям законодательства Украины, нормативно-правовых актов Национального банка, в том числе требованиям Положения НБУ.

2. Не представлены документы, информацию, объяснения на запрос Национального банка, оставленный в соответствии с Положением НБУ.

3. У Национального банка есть документально подтвержденная информация о:

Осуществление финансовой компанией в течение последних шести месяцев, предшествующих дате поступления пакета документов, и в течение срока рассмотрения пакета документов существенных нарушений требований к организации защиты помещений финансовой компании в Украине и / или существенных нарушений требований валютного законодательства в количестве, составляющем 50 и более процентов от количества пунктов обмена валют финансовой компании и / или двух и более случаев применения Национальным банком к финансовой компании в течение года, предшествующего поступления пакета документов, и в течение срока рассмотрения пакета документов мер воздействия за нарушение требований валютного законодательства в виде штрафа, ограничения, приостановления и прекращения осуществления отдельных видов валютных операций, остановки лицензии на обмен валют — финансовой компании, которое обращается за получением лицензии в случае расширение / изменения перечня валютных операций, которые планирует осуществлять эта финансовая компания.

Осуществление финансовой компанией в течение последних шести месяцев, предшествующих дате поступления пакета документов, и в течение срока рассмотрения пакета документов фактов нарушения требований нормативно-правовых актов Национального банка, валютного законодательства Украины, законодательства Украины по вопросам регулирования рынков финансовых услуг, законодательства в сфере предотвращения и противодействия легализации (отмыванию) доходов, полученных преступным путем, или финансированию терроризма и финансированию распространения оружия массового уничтожения и / или наличии двух и более фактов применения в финансовой компании в течение года, предшествующего дате поступления пакета документов, и в течение срока рассмотрения пакета документов мер воздействия за нарушение вышеупомянутого законодательства Украины — по финансовой компании, обращаются в Национальный банк за получением лицензии на обмен валют в случаях, не связанных с расширением / изменением перечня валют их операций.

4. Финансовое состояние финансовой компании не соответствует установленным требованиям.

5. Финансовая компания и / или хотя бы один из ее руководителей и / или хотя бы один из владельцев существенного участия в финансовой компании не соответствуют установленным требованиям.

6. Структура собственности финансовой компании Национальным банком признано непрозрачной.

7. Финансовая компания, которое намеревается получить лицензию на обмен валют, допускала существенные нарушения финансовых обязательств в течение последнего года, предшествовавшего дате поступления пакета документов, в отношении любого банка или другого юридического или физического лица (физического лица — предпринимателя, самозанятого лица).

8. Финансовая компания не соблюдала других требований Положения НБУ.

ЗАКАЗАТЬ БЕСПЛАТНУЮ КОНСУЛЬТАЦИЮ

Регистрация пункта обмена валют

Финансовая компания, имеющие лицензию на осуществление деятельности по обмену валют / торговли валютными ценностями в наличной форме, имеют право открывать на территории Украины пункты обмена иностранных валют — регистрация пункта обмена валют в установленном Национальным банком порядке.

Финансовая компания, получившая лицензию на осуществление валютных операций, предусматривающих использование наличности в национальной и / или иностранной валютах, которая планирует открыть структурное подразделение (регистрация пункта обмена валют), что потребует увеличения минимального размера собственного капитала финансовой компании, подает документы не позднее чем за один месяц до открытия новых пунктов обмена валют в Национальный банк.

Структурные подразделения финансовой компании, пункты обмена валют осуществляют валютные операции в соответствии с положениями, регламентирующими проведение валютных операций, и в пределах полномочий, предоставленных финансовой компанией — юридическим лицом.

Заказать бесплатную консультацию:

Консультация Бесплатно!

Оставьте заявку и мы свяжемся с Вами в ближайшее время!

Как это работает, история, плюсы и минусы

Что такое валютный рынок?

Валютный рынок (также известный как форекс, валютный рынок или валютный рынок) — это глобальный внебиржевой рынок, который определяет обменный курс валют по всему миру. Участники этих рынков могут покупать, продавать, обменивать и спекулировать на относительных курсах различных валютных пар.

Участники этих рынков могут покупать, продавать, обменивать и спекулировать на относительных курсах различных валютных пар.

Валютные рынки состоят из банков, форекс-дилеров, коммерческих компаний, центральных банков, фирм по управлению инвестициями, хедж-фондов, розничных форекс-дилеров и инвесторов.

Ключевые выводы

- Валютный рынок — это внебиржевая (OTC) торговая площадка, которая определяет обменный курс мировых валют.

- На сегодняшний день это крупнейший финансовый рынок в мире, состоящий из глобальной сети финансовых центров, которые работают 24 часа в сутки и закрываются только по выходным.

- Валюты всегда торгуются парами, поэтому «стоимость» одной из валют в этой паре зависит от стоимости другой.

Основы рынка Forex

Понимание валютного рынка

Валютный рынок, также называемый валютным рынком, валютным рынком или валютным рынком, был одним из первоначальных финансовых рынков, сформированных для придания структуры растущей мировой экономике. По объему торгов это, безусловно, крупнейший финансовый рынок в мире. Помимо предоставления места для покупки, продажи, обмена и спекуляции валютами, рынок форекс также позволяет конвертировать валюту для международных торговых расчетов и инвестиций.

По объему торгов это, безусловно, крупнейший финансовый рынок в мире. Помимо предоставления места для покупки, продажи, обмена и спекуляции валютами, рынок форекс также позволяет конвертировать валюту для международных торговых расчетов и инвестиций.

Валюты всегда торгуются парами, поэтому «стоимость» одной из валют в этой паре зависит от стоимости другой. Это определяет, сколько валюты страны А может купить страна Б, и наоборот. Установление этого отношения (цены) для мировых рынков является основной функцией валютного рынка. Это также значительно повышает ликвидность на всех других финансовых рынках, что является ключом к общей стабильности.

$702 млрд

Размер валютного рынка в 2021 году.

Стоимость валюты страны зависит от того, является ли она «свободным плаванием» или «фиксированным плаванием». Свободно плавающие валюты — это валюты, относительная стоимость которых определяется силами свободного рынка, такими как отношения спроса и предложения.

Фиксированный плавающий курс — это когда руководящий орган страны устанавливает относительную стоимость своей валюты по отношению к другим валютам, часто привязывая ее к какому-либо стандарту. Свободно плавающие валюты включают доллар США, японскую иену и британский фунт, а примеры валют с фиксированным плаванием включают панамский бальбоа и саудовский риал.

Одной из самых уникальных особенностей рынка форекс является то, что он состоит из глобальной сети финансовых центров, которые работают 24 часа в сутки и закрываются только по выходным. Когда один крупный форекс-хаб закрывается, другой хаб в другой части мира остается открытым для бизнеса. Это увеличивает ликвидность, доступную на валютных рынках, что повышает его привлекательность как крупнейшего класса активов, доступного для инвесторов.

Наиболее ликвидными торговыми парами в порядке убывания ликвидности являются:

- EUR/USD

- USD/JPY

- GBP/USD

Кредитное плечо Форекс

Кредитное плечо, доступное на валютных рынках, является одним из самых высоких, которые трейдеры и инвесторы могут найти где угодно. Кредитное плечо — это кредит, предоставляемый инвестору его брокером. С помощью этого кредита инвесторы могут увеличить размер своей торговли, что может привести к большей прибыльности. Тем не менее, предостережение: потери также увеличиваются.

Кредитное плечо — это кредит, предоставляемый инвестору его брокером. С помощью этого кредита инвесторы могут увеличить размер своей торговли, что может привести к большей прибыльности. Тем не менее, предостережение: потери также увеличиваются.

Например, инвесторы, у которых есть счет на рынке форекс в размере 1000 долларов, могут торговать валютой на сумму 100 000 долларов с маржой в 1%. Это называется кредитным плечом 100:1. Их прибыль или убыток будут основаны на условной сумме в 100 000 долларов.

Типы валютных рынков

Существует три основных рынка форекс: спотовый рынок форекс, форвардный рынок форекс и фьючерсный рынок форекс.

Спотовый рынок Forex: Спотовый рынок — это немедленный обмен валюты на текущей бирже. На месте. Это составляет большую часть всего рынка форекс и включает покупателей и продавцов со всего спектра финансового сектора, а также тех, кто обменивает валюту.

Форекс-рынок: Форекс-рынок предполагает соглашение между покупателем и продавцом об обмене валюты по согласованной цене в установленную дату в будущем. Обмен реальных валют не происходит, только стоимость. Форвардный рынок часто используется для хеджирования.

Обмен реальных валют не происходит, только стоимость. Форвардный рынок часто используется для хеджирования.

Фьючерсный рынок Форекс: Фьючерсный рынок подобен форвардному рынку тем, что существует согласованная цена на согласованную дату. Основное отличие заключается в том, что рынок фьючерсов регулируется и происходит на бирже. Это устраняет риск, присущий другим рынкам. Фьючерсы также используются для хеджирования.

Преимущества и недостатки рынка иностранной валюты

Преимущества

- Здесь меньше правил, чем на других рынках, что означает, что инвесторы не обязаны соблюдать строгие стандарты или правила, существующие на других рынках.

- Отсутствуют клиринговые палаты и центральные органы, осуществляющие надзор за рынком форекс.

- Большинству инвесторов не придется платить традиционные сборы или комиссии , которые вы платили бы на другом рынке.

- Так как рынок открыт 24 часа в сутки, вы можете торговать в любое время суток, а это значит, что для участия в рынке нет ограничения по времени.

- Наконец, если вы беспокоитесь о риске и вознаграждении, вы можете входить и выходить в любое время, когда захотите, и вы можете купить столько валюты, сколько можете себе позволить, исходя из баланса вашего счета и правил вашего брокера в отношении кредитного плеча.

Недостатки

- Несмотря на то, что нерегулируемый рынок дает преимущества, он также создает риски, поскольку отсутствует существенный надзор, который может гарантировать безрисковые сделки.

- Кредитное плечо может помочь увеличить прибыль, но также может привести к большим потерям. Поскольку нет установленных ограничений на кредитное плечо, инвесторы могут потерять огромные суммы денег, если их сделки будут двигаться в неправильном направлении.

- В отличие от акций, которые также могут приносить доход в виде дивидендов, и облигаций, выплачиваемых в виде процентов, операции с иностранной валютой основаны исключительно на повышении курса, что означает, что остаточная доходность по ним меньше, чем по некоторым другим активам.

- Отсутствие прозрачности на валютном рынке может навредить трейдеру, поскольку он не имеет полного контроля над исполнением своих сделок, может не получить лучшую цену и может иметь ограниченный доступ к информации, такой как котировки.

История валютного рынка

Пока люди торгуют, существует валютный рынок. Древние цивилизации торговали товарами и валютой с помощью металлических монет, стоимость которых основывалась на их весе.

Первый настоящий рынок форекс был в Амстердаме примерно 500 лет назад. Биржа позволяла людям свободно торговать валютой для стабилизации обменных курсов. В 1875 году был введен золотой стандарт, что означало, что странам разрешалось печатать только валюту, равную сумме их золотых резервов. Золото было предпочтительным металлом из-за того, что оно было редким, ковким, трудно поддающимся коррозии и труднодоступным.

В 1913 году в Лондоне насчитывалась 71 торговая фирма на рынке Форекс, что больше, чем три 10 годами ранее; однако золотой стандарт не выдержал во время мировых войн из-за того, что странам приходилось печатать больше денег для покрытия расходов.

После Второй мировой войны была создана Бреттон-Вудская система. Он призвал к привязке большинства валют к доллару США, который был обеспечен золотыми резервами.

В 1971 году президент Никсон объявил о замораживании конвертируемости доллара в золото из-за роста инфляции и возможного бегства золота. В 1973 года золотой стандарт был полностью отменен, доллар США больше не был обеспечен золотыми резервами, а иностранная валюта перешла на систему свободного плавания. Валюты могли свободно привязываться к любой выбранной ими валюте или оставаться непривязанными, позволяя спросу и предложению валюты определять ее стоимость.

Какие существуют типы валютных рынков?

Существуют различные валютные рынки, связанные с типом продукта, используемого для торговли иностранной валютой. К ним относятся спотовый рынок, рынок фьючерсов, форвардный рынок, рынок свопов и рынок опционов.

Каковы функции иностранной валюты?

Функции обмена иностранной валюты заключаются в облегчении конвертации валюты, управлении валютным риском посредством фьючерсов и форвардов, а также в получении прибыли спекулятивными инвесторами от торговли иностранной валютой.

Каково значение валютного рынка?

Валютные рынки выполняют важную функцию в обществе и мировой экономике. Они позволяют конвертировать валюту, облегчая глобальную торговлю (через границы), которая может включать инвестиции, обмен товарами и услугами и финансовые операции.

Итог

Валютный рынок — это внебиржевой глобальный рынок, на котором происходит покупка и продажа мировых валют, определяя их обменные курсы. Биржевой рынок состоит из банков, форекс-дилеров, коммерческих компаний, центральных банков, фирм по управлению инвестициями, хедж-фондов, розничных форекс-дилеров и инвесторов, которые торгуют валютными парами.

Основные виды валютных курсов

РЕКЛАМА:

Вот некоторые из основных типов валютных курсов: 1. Система фиксированных обменных курсов 2. Система гибких обменных курсов 3. Система регулируемых плавающих курсов.

1. Система фиксированного обменного курса (или система фиксированного обменного курса).

РЕКЛАМА:

2. Гибкая система обменного курса (или система плавающего обменного курса).

Гибкая система обменного курса (или система плавающего обменного курса).

3. Система управляемой плавающей ставки.

1. Система фиксированного обменного курса:

Система фиксированного обменного курса относится к системе, в которой обменный курс валюты устанавливается правительством.

РЕКЛАМА:

1. Основной целью принятия этой системы является обеспечение стабильности внешней торговли и движения капитала.

2. Для достижения стабильности правительство обязуется покупать иностранную валюту, когда обменный курс становится слабее, и продавать иностранную валюту, когда обменный курс укрепляется.

3. Для этого правительству необходимо иметь большие резервы иностранной валюты для поддержания обменного курса на установленном им уровне.

4. В соответствии с этой системой каждая страна сохраняет фиксированную стоимость своей валюты в терминах некоторого «внешнего стандарта».

РЕКЛАМА:

5. Этот внешний эталон может быть золотом, серебром, другим драгоценным металлом, валютой другой страны или даже какой-либо расчетной единицей, согласованной на международном уровне.

6. Когда стоимость национальной валюты привязана к стоимости другой валюты, это называется «привязкой».

7. Когда стоимость валюты фиксируется в какой-либо другой валюте или в золоте, это называется «паритетной стоимостью» валюты.

Информацию о «Достоинствах и недостатках системы фиксированного обменного курса» см. в Power Booster.

РЕКЛАМА:

Девальвация и переоценка :

Девальвация относится к снижению стоимости национальной валюты правительством. С другой стороны, ревальвация относится к увеличению стоимости национальной валюты правительством.

Девальвация Против. Амортизация:

Основание | Девальвация | Амортизация |

Значение: | Под девальвацией понимается снижение цены национальной валюты по отношению ко всем иностранным валютам в режиме фиксированного обменного курса. | Под обесценением понимается падение рыночной цены национальной валюты по отношению к иностранной валюте при режиме гибкого обменного курса. |

Возникновение: | Это происходит благодаря Правительству. | Это происходит благодаря рыночным силам спроса и предложения. |

Курсовая система: | Происходит при системе фиксированного обменного курса. | Происходит при гибкой системе валютных курсов. |

2. Гибкая система обменных курсов :

Система гибкого обменного курса относится к системе, в которой обменный курс определяется силами спроса и предложения различных валют на валютном рынке.

1. Стоимость валюты может свободно колебаться в соответствии с изменениями спроса и предложения иностранной валюты.

2. Официальное (государственное) вмешательство на валютном рынке отсутствует.

3. Гибкий обменный курс также известен как «плавающий обменный курс».

4. Обменный курс определяется рынком, т.е. путем взаимодействия тысяч банков, фирм и других учреждений, стремящихся покупать и продавать валюту для целей совершения операций в иностранной валюте.

Информацию о «Достоинствах и недостатках системы гибкого обменного курса» см. в Power Booster.

РЕКЛАМА:

Система фиксированного обменного курса против системы гибкого обменного курса :

База | Фиксированный обменный курс | Гибкий обменный курс |

Определение обменного курса: | Официально фиксируется правительством в золоте или любой другой валюте. | Определяется силами спроса и предложения иностранной валюты. |

Правительственный контроль: | Существует полный государственный контроль, поскольку только правительство может его изменить. | Государственное вмешательство отсутствует и свободно колеблется в зависимости от рыночных условий. |

Стабильность обменного курса: | Обменный курс обычно остается стабильным, и возможны лишь небольшие колебания. | Обменный курс продолжает меняться. |

3. Система управляемой плавающей ставки :

Традиционно международные экономисты-монетаристы сосредоточили свое внимание на структуре фиксированного или гибкого обменного курса. С окончанием Бреттон-Вудской системы многие страны приняли метод управляемых плавающих обменных курсов.

РЕКЛАМА:

Относится к системе, в которой обменный курс определяется рыночными силами, а центральный банк влияет на обменный курс посредством интервенций на валютном рынке.

1. Это гибрид фиксированного обменного курса и системы гибкого обменного курса.

2. В этой системе центральный банк вмешивается в валютный рынок, чтобы ограничить колебания обменного курса в определенных пределах. Цель состоит в том, чтобы удерживать обменный курс близко к желаемым целевым значениям.

3. Для этого центральный банк поддерживает резервы иностранной валюты, чтобы гарантировать, что обменный курс остается в пределах целевого значения.

4. Он также известен как «грязное плавание».

Курсы валют | Безграничная экономика |

Введение обменных курсов

В финансах обменный курс между двумя валютами — это курс, по которому одна валюта будет обменена на другую.

Цели обучения

Объясните концепцию валютного рынка и валютного курса

Ключевые выводы

Ключевые моменты

- Валютные курсы определяются на валютном рынке, открытом для широкого круга покупателей и продавцов, где торговля валютой ведется непрерывно.

- На розничном рынке обмена валюты валютные дилеры устанавливают разные курсы покупки и продажи.

- Курс иностранной валюты также рассматривается как стоимость валюты одной страны в единицах другой валюты.

Ключевые термины

- обменный курс : Сумма одной валюты, которую лицо или организация определяет как эквивалентную другой при покупке или продаже в любой конкретный момент.

В финансах обменный курс (также известный как курс иностранной валюты, валютный курс или курс) между двумя валютами — это курс, по которому одна валюта будет обменена на другую. Он также рассматривается как стоимость валюты одной страны по отношению к другой валюте. Например, межбанковский обменный курс 91 японской иены (JPY, ¥) к доллару США (USD, US$) означает, что 91 йена будет обменена на каждый доллар США или что 1 доллар США будет обменен на каждую йену. 91.

Курсы валют : На розничном рынке обмена валюты валютные дилеры будут указывать разные курсы покупки и продажи.

Обменные курсы определяются на валютном рынке, который открыт для широкого круга покупателей и продавцов, где торговля валютой ведется непрерывно. Обменный курс спот относится к текущему обменному курсу. Форвардный обменный курс относится к обменному курсу, который котируется и торгуется сегодня, но с поставкой и оплатой в конкретную дату в будущем.

Как работает валютный рынок

На розничном рынке обмена валюты валютные дилеры будут указывать разные курсы покупки и продажи. Большинство сделок осуществляется в местной валюте или из нее. Курс покупки — это курс, по которому торговцы деньгами будут покупать иностранную валюту, а курс продажи — это курс, по которому они будут продавать валюту. Указанные ставки будут включать надбавку на маржу (или прибыль) дилера в торговле, в противном случае маржа может быть возмещена в виде комиссии или иным образом.

Различные курсы также могут быть указаны для различных видов обмена, таких как наличные деньги (обычно только банкноты), документарная форма (например, дорожные чеки) или электронные переводы (например, покупка кредитной картой). Обычно существует более высокий обменный курс для документарных транзакций (например, для дорожных чеков) из-за дополнительного времени и затрат на очистку документа, в то время как наличные деньги доступны для перепродажи немедленно.

Обычно существует более высокий обменный курс для документарных транзакций (например, для дорожных чеков) из-за дополнительного времени и затрат на очистку документа, в то время как наличные деньги доступны для перепродажи немедленно.

Поиск равновесного обменного курса

Есть два метода найти равновесный обменный курс между валютами; метод платежного баланса и модель рынка активов.

Цели обучения

Различия между моделями платежного баланса и рынка активов

Ключевые выводы

Ключевые моменты

- Модель платежного баланса предполагает, что валютные курсы находятся на равновесном уровне, если они обеспечивают стабильное сальдо счета текущих операций.

- Модель платежного баланса в основном фокусируется на торгуемых товарах и услугах, игнорируя растущую роль глобальных потоков капитала.

- Модель определения обменного курса на рынке активов утверждает, что обменный курс между двумя валютами представляет собой цену, которая просто уравновешивает относительное предложение и спрос на активы, выраженные в этих валютах.

Сюда входят финансовые активы.

Сюда входят финансовые активы.

Ключевые термины

- амортизировать : Уменьшение стоимости с течением времени.

- паритет покупательной способности : Теория долгосрочных равновесных обменных курсов, основанная на относительных уровнях цен двух стран.

Страны кровно заинтересованы в обменном курсе своей валюты по отношению к валюте своего торгового партнера, поскольку это влияет на торговые потоки. Когда внутренняя валюта имеет высокую стоимость, ее экспорт стоит дорого. Это приводит к торговому дефициту, сокращению производства и безработице. Если стоимость валюты низка, импорт может быть слишком дорогим, хотя ожидается, что экспорт вырастет.

Паритет покупательной способности

Паритет покупательной способности — это способ определения стоимости продукта после поправки на разницу в цене и обменный курс. В самом деле, не имеет смысла говорить, что книга стоит 20 долларов в США и 15 фунтов в Англии: сравнение не эквивалентно. Если мы знаем, что обменный курс составляет 2 фунта стерлингов за доллар, книга в Англии продается за 30 долларов, поэтому книга на самом деле дороже в Англии

Если мы знаем, что обменный курс составляет 2 фунта стерлингов за доллар, книга в Англии продается за 30 долларов, поэтому книга на самом деле дороже в Англии

Цена предполагает, что обменные курсы будут корректироваться до тех пор, пока стоимость товаров не станет одинаковой в обеих странах. Конечно, не все продукты можно продавать на международном уровне (например, стрижки), и существуют транспортные расходы, поэтому закон не всегда действует.

Концепция паритета покупательной способности важна для понимания двух моделей равновесных обменных курсов, представленных ниже.

Модель платежного баланса

Модель платежного баланса утверждает, что валютные курсы находятся на равновесном уровне, если они обеспечивают стабильное сальдо счета текущих операций. Страна с дефицитом торгового баланса испытает сокращение своих валютных резервов, что в конечном итоге снизит или обесценит стоимость ее валюты. Если валюта недооценена, экспорт ее страны становится более доступным на мировом рынке, а импорт становится более дорогим. После промежуточного периода импорт сократится, а экспорт возрастет, что стабилизирует торговый баланс и приведет валюту к равновесию.

После промежуточного периода импорт сократится, а экспорт возрастет, что стабилизирует торговый баланс и приведет валюту к равновесию.

Модель рынка активов

Подобно паритету покупательной способности, модель платежного баланса в основном фокусируется на материальных товарах и услугах, игнорируя растущую роль глобальных потоков капитала. Другими словами, деньги гонятся не только за товарами и услугами, но и в большей степени за финансовыми активами, такими как акции и облигации. Потоки от операций с финансовыми активами идут в статью счета операций с капиталом платежного баланса, компенсируя таким образом дефицит счета текущих операций. Увеличение потоков капитала породило модель рынка активов.

Доля акций : Ключевое различие между моделями платежного баланса и модели рынка активов заключается в том, что первая включает в расчет финансовые активы, такие как акции.

Модель рынка активов рассматривает валюты как важный элемент в нахождении равновесного обменного курса. На цены активов в основном влияет готовность людей удерживать существующее количество активов, что, в свою очередь, зависит от их ожиданий относительно будущей стоимости активов. Модель определения обменного курса на рынке активов утверждает, что обменный курс между двумя валютами представляет собой цену, которая просто уравновешивает относительное предложение и спрос на активы, выраженные в этих валютах. Эти активы не ограничиваются расходными материалами, такими как продукты или автомобили. Они включают в себя инвестиции, такие как акции, выраженные в валюте, и долговые обязательства, выраженные в валюте.

На цены активов в основном влияет готовность людей удерживать существующее количество активов, что, в свою очередь, зависит от их ожиданий относительно будущей стоимости активов. Модель определения обменного курса на рынке активов утверждает, что обменный курс между двумя валютами представляет собой цену, которая просто уравновешивает относительное предложение и спрос на активы, выраженные в этих валютах. Эти активы не ограничиваются расходными материалами, такими как продукты или автомобили. Они включают в себя инвестиции, такие как акции, выраженные в валюте, и долговые обязательства, выраженные в валюте.

Реальные и номинальные ставки

Реальные обменные курсы представляют собой номинальные курсы, скорректированные с учетом разницы в уровнях цен.

Цели обучения

Рассчитайте номинальный и реальный обменные курсы для набора валют

Ключевые выводы

Ключевые моменты

- Мерой различий в уровнях цен является паритет покупательной способности.

Концепция паритета покупательной способности позволяет оценить, каким должен быть обменный курс между двумя валютами, чтобы обмен был на одном уровне с покупательной способностью валют двух стран.

Концепция паритета покупательной способности позволяет оценить, каким должен быть обменный курс между двумя валютами, чтобы обмен был на одном уровне с покупательной способностью валют двух стран. - Если бы все товары могли свободно продаваться, а иностранные и местные резиденты покупали одинаковые наборы товаров, паритет покупательной способности (ППС) сохранялся бы для обменного курса и уровня цен двух стран, а реальный обменный курс всегда был бы равен 1.

- Когда вы выходите в Интернет, чтобы узнать текущий обменный курс валюты, он обычно выражается в номинальном выражении.

- Изменения номинальной стоимости валюты с течением времени могут происходить из-за изменения стоимости валюты или из-за соответствующих цен на товары и услуги, для покупки которых используется валюта.

- Чтобы рассчитать номинальный обменный курс, просто измерьте, сколько одной валюты необходимо для приобретения одной единицы другой. Реальный обменный курс представляет собой произведение номинального обменного курса на относительные цены потребительской корзины товаров в двух странах.

Ключевые термины

- реальный обменный курс : Покупательная способность одной валюты по отношению к другой при текущих обменных курсах и ценах.

- номинальный обменный курс : Сумма валюты, которую вы можете получить в обмен на другую валюту.

Валюта сложна, и ее стоимость может быть измерена несколькими различными способами. Например, валюта может быть измерена с точки зрения других валют или с точки зрения товаров и услуг, которые можно купить. Обменный курс между двумя валютами определяется как курс, по которому одна валюта будет обменена на другую. Однако этот показатель можно интерпретировать с разных точек зрения. Ниже приведены описания двух наиболее распространенных способов описания обменных курсов.

Номинальный обменный курс

Номинальная стоимость – это экономическая стоимость, выраженная в денежном выражении (то есть в единицах валюты). На него не влияет изменение цены или стоимости товаров и услуг, которые можно купить за валюту. Следовательно, изменения номинальной стоимости валюты с течением времени могут происходить из-за изменения стоимости валюты или из-за соответствующих цен на товары и услуги, для покупки которых используется валюта.

На него не влияет изменение цены или стоимости товаров и услуг, которые можно купить за валюту. Следовательно, изменения номинальной стоимости валюты с течением времени могут происходить из-за изменения стоимости валюты или из-за соответствующих цен на товары и услуги, для покупки которых используется валюта.

Когда вы выходите в Интернет, чтобы найти текущий обменный курс валюты, он обычно выражается в номинальном выражении. Номинальная ставка устанавливается на открытом рынке и зависит от того, сколько одной валюты можно купить за другую валюту.

Реальный обменный курс

Реальный обменный курс — это покупательная способность одной валюты по отношению к другой при текущих обменных курсах и ценах. Это отношение количества единиц валюты данной страны, необходимого для покупки потребительской корзины товаров в другой стране после приобретения валюты другой страны на валютном рынке, к количеству единиц валюты данной страны, которые было бы необходимо купить эту потребительскую корзину непосредственно в данной стране. Реальный обменный курс – это номинальный курс, скорректированный с учетом разницы в уровнях цен.

Реальный обменный курс – это номинальный курс, скорректированный с учетом разницы в уровнях цен.

Мерой различий в уровнях цен является паритет покупательной способности (ППС). Концепция паритета покупательной способности позволяет оценить, каким должен быть обменный курс между двумя валютами, чтобы обмен был на одном уровне с покупательной способностью валют двух стран. Используя курс ППС для гипотетической конвертации валюты, определенная сумма одной валюты имеет одинаковую покупательную способность независимо от того, используется ли она непосредственно для покупки рыночной корзины товаров или используется для конвертации по курсу ППС в другую валюту, а затем для покупки рыночной корзины с использованием этой валюты. валюта.

Бакалея : Паритет покупательной способности оценивает и сравнивает цены на товары в разных странах, например, на продукты. Затем ППС используется для определения реальных обменных курсов.

Если бы все товары могли свободно продаваться, а иностранные и местные резиденты покупали одинаковые наборы товаров, паритет покупательной способности (ППС) сохранялся бы для обменного курса и уровня цен двух стран, а реальный обменный курс всегда был бы равен 1. Однако поскольку эти предположения почти никогда не выполняются в реальном мире, реальный обменный курс никогда не будет равен 1,9.0005

Однако поскольку эти предположения почти никогда не выполняются в реальном мире, реальный обменный курс никогда не будет равен 1,9.0005

Расчет обменных курсов

Представьте, что есть две валюты, A и B. На открытом рынке 2 A могут купить одну B. Номинальный обменный курс будет A/B 2, что означает, что 2 As можно купить B. Этот обменный курс также можно выразить как Б/А 0,5.

Реальный обменный курс представляет собой произведение номинального обменного курса на относительные цены потребительской корзины товаров в двух странах. Итак, в этом примере, скажем, требуется 10 A, чтобы купить определенную корзину товаров, и 15 B, чтобы купить ту же самую корзину. Реальный обменный курс был бы номинальным курсом A/B (2), умноженным на цену корзины товаров в B (15), и делением всего этого на цену корзины товаров, выраженную в A (10). В этом случае реальный обменный курс A/B равен 3,9.0005

Выбор политики обменного курса

Правительство должно учитывать свое экономическое положение, торговый баланс и то, как оно хочет использовать свои инструменты политики при выборе режима обменного курса.

Цели обучения

Объясните факторы, которые страны учитывают при выборе политики обменного курса

Основные выводы

Ключевые моменты

- Свободно плавающий обменный курс увеличивает волатильность обменного курса, что может быть серьезной проблемой для развивающихся стран, поскольку большая часть их обязательств выражена в других валютах. валюты.

- Плавающие обменные курсы автоматически приспосабливаются к торговому дисбалансу, а фиксированные — нет.

- Большим недостатком введения режима фиксированной ставки является то, что страна не может свободно использовать свою денежно-кредитную или фискальную политику. Поскольку эти инструменты предназначены для сохранения фиксированной ставки, страны не могут использовать свою денежно-кредитную или фискальную политику для решения других экономических проблем.

Ключевые термины

- фиксированный обменный курс : Система, в которой стоимость валюты привязана к стоимости другой отдельной валюты, к корзине других валют или к другому показателю стоимости, например золоту.

- плавающий обменный курс : Система, в которой стоимость валюты по отношению к другим валютам может свободно колебаться в зависимости от рыночных сил.

Когда страна принимает решение о режиме обменного курса, она должна учитывать несколько важных моментов. К сожалению, не существует системы, которая может обеспечить все возможные положительные результаты; есть компромисс независимо от того, какой режим выбирает нация. Ниже приведены несколько соображений, которые страна должна учитывать при выборе режима.

Стадия экономического развития

Свободно плавающий обменный курс увеличивает волатильность иностранной валюты, что может быть серьезной проблемой для развивающихся стран. Развивающиеся страны часто имеют большую часть своих обязательств, номинированных в других валютах, а не в местной валюте. Предприятия и банки в странах с такой экономикой получают доход в местной валюте, но вынуждены конвертировать ее в другую валюту, чтобы погасить свои долги. Если произойдет неожиданное обесценивание местной валюты, предприятиям и банкам будет гораздо труднее погасить свои долги. Это ставит под угрозу стабильность финансового сектора всей экономики.

Если произойдет неожиданное обесценивание местной валюты, предприятиям и банкам будет гораздо труднее погасить свои долги. Это ставит под угрозу стабильность финансового сектора всей экономики.

Развивающиеся страны : Развивающиеся страны, отмеченные голубым цветом, могут предпочесть фиксированный или регулируемый обменный курс плавающему обменному курсу. Это связано с тем, что внезапное обесценивание их валюты представляет собой серьезную угрозу стабильности их экономики.

Платежный баланс

Гибкие обменные курсы служат для корректировки торгового баланса. Когда в экономике с плавающим обменным курсом возникает торговый дефицит, спрос на иностранную (а не внутреннюю) валюту будет увеличиваться, что приведет к увеличению цены иностранной валюты по отношению к национальной валюте. Это, в свою очередь, делает цены на иностранные товары менее привлекательными для внутреннего рынка и уменьшает торговый дефицит. При фиксированных обменных курсах такая автоматическая ребалансировка не происходит.

Денежно-кредитная и фискальная политика

Большим недостатком введения режима фиксированной ставки является то, что страна не может свободно использовать свою денежно-кредитную или налогово-бюджетную политику. Как правило, фиксированные ставки не устанавливаются законом, а поддерживаются за счет государственного вмешательства в рынок. Правительство делает это посредством покупки и продажи своих резервов, корректировки процентных ставок и изменения фискальной политики. Поскольку правительство должно использовать свои монетарные и фискальные инструменты для поддержания фиксированного обменного курса, оно не может использовать эти инструменты для решения других макроэкономических условий, таких как уровень цен, занятость и рецессии, возникающие в результате экономического цикла.

Системы обменных курсов

Существует три основных типа систем обменного курса: плавающий, фиксированный курс и фиксированный плавающий курс.

Цели обучения

Дифференциация систем общего обменного курса

Ключевые выводы

Ключевые моменты

- Плавающий обменный курс или колеблющийся обменный курс — это тип режима обменного курса, при котором стоимость валюты может свободно колебаться в зависимости от валютного рынка.

- Система фиксированного обменного курса (также известная как система фиксированного обменного курса) — это валютная система, в которой правительства пытаются поддерживать постоянную стоимость своей валюты по отношению к определенной валюте или товару.

- Привязанные плавающие валюты привязаны к некоторому диапазону или значению, либо фиксированному, либо периодически корректируемому. Это гибрид фиксированного и плавающего режимов.

Ключевые термины

- Режим обменного курса : Способ, которым орган власти управляет своей валютой по отношению к другим валютам и валютному рынку.

- плавающий обменный курс : Система, в которой стоимость валюты по отношению к другим валютам может свободно колебаться в зависимости от рыночных сил.

- фиксированный обменный курс : Система, в которой стоимость валюты привязана к стоимости другой отдельной валюты, к корзине других валют или к другой мере стоимости, такой как золото.

- фиксированный плавающий обменный курс : Валютная система, которая фиксирует обменный курс вокруг определенного значения, но все еще допускает колебания, обычно в пределах определенных значений.

Одним из ключевых экономических решений, которое должна принять страна, является то, как она будет оценивать свою валюту по сравнению с другими валютами. Режим обменного курса — это то, как страна управляет своей валютой на валютном рынке. Режим обменного курса тесно связан с денежно-кредитной политикой этой страны. Существует три основных типа режимов обмена: плавающий обмен, фиксированный обмен и обмен с фиксированным плавающим курсом.

Валютные режимы : На приведенной выше карте показано, какие страны приняли какой валютный режим. Темно-зеленый — для свободного обращения, неоново-зеленый — для управляемого плавания, синий — для привязки валюты, а красный — для стран, использующих валюту другой страны.

Плавающий обменный курс

Плавающий обменный курс или колеблющийся обменный курс — это тип режима обменного курса, при котором стоимость валюты может колебаться в зависимости от валютного рынка. Валюта, которая использует плавающий обменный курс, известна как плавающая валюта. Доллар является примером плавающей валюты.

Многие экономисты считают плавающие обменные курсы наилучшим из возможных режимов обменных курсов, поскольку эти режимы автоматически приспосабливаются к экономическим обстоятельствам. Эти режимы позволяют стране смягчить воздействие потрясений и иностранных экономических циклов, а также предотвратить возможность возникновения кризиса платежного баланса. Однако они также порождают непредсказуемость в результате своего динамизма.

Однако они также порождают непредсказуемость в результате своего динамизма.

Фиксированный обменный курс

Система фиксированного обменного курса или система фиксированного обменного курса — это валютная система, в которой правительства пытаются поддерживать постоянную стоимость валюты по отношению к конкретной валюте или товару. В системе с фиксированным обменным курсом правительство страны определяет стоимость своей валюты с точки зрения фиксированного веса актива, другой валюты или корзины других валют. Центральный банк страны всегда стремится покупать и продавать свою валюту по фиксированной цене.

Чтобы валюта сохраняла свою «привязанную» стоимость, центральный банк страны поддерживает резервы иностранной валюты и золота. Они могут продать эти резервы, чтобы вмешаться на валютный рынок, чтобы восполнить избыточный спрос или принять избыточное предложение валюты страны.

Самая известная система с фиксированным курсом — это золотой стандарт, при котором денежная единица привязана к определенной мере золота. Режимы также привязаны к другим валютам. Эти страны могут либо выбрать единую валюту для привязки, либо «корзину», состоящую из валют основных торговых партнеров страны.

Режимы также привязаны к другим валютам. Эти страны могут либо выбрать единую валюту для привязки, либо «корзину», состоящую из валют основных торговых партнеров страны.

Привязанный плавающий обменный курс

Привязанные плавающие валюты привязаны к некоторому диапазону или значению, которое либо фиксировано, либо периодически корректируется. Это гибрид фиксированного и плавающего режимов. Существует три типа режимов фиксированного плавающего курса:

- Ползучая полоса: Рыночная стоимость национальной валюты может колебаться в пределах диапазона, определяемого полосой колебания. Этот диапазон определяется международными соглашениями или односторонним решением центрального банка. Полосы периодически корректируются центральным банком страны. Как правило, диапазоны корректируются в соответствии с экономическими обстоятельствами и показателями.

- Ползучая привязка: Ползучая привязка — это режим обменного курса, обычно рассматриваемый как часть режимов фиксированного обменного курса, который допускает постепенное снижение или повышение обменного курса.

Система представляет собой метод полного использования привязки в режиме фиксированного обменного курса, а также гибкости в режиме плавающего обменного курса. Система предназначена для привязки к определенному значению, но в то же время «скользит» в ответ на неопределенность внешнего рынка. Имея дело с внешним давлением, направленным на повышение или снижение обменного курса (например, разница в процентных ставках или изменения валютных резервов), система может выдерживать частые, но умеренные изменения обменного курса, чтобы свести к минимуму экономические потрясения.

Система представляет собой метод полного использования привязки в режиме фиксированного обменного курса, а также гибкости в режиме плавающего обменного курса. Система предназначена для привязки к определенному значению, но в то же время «скользит» в ответ на неопределенность внешнего рынка. Имея дело с внешним давлением, направленным на повышение или снижение обменного курса (например, разница в процентных ставках или изменения валютных резервов), система может выдерживать частые, но умеренные изменения обменного курса, чтобы свести к минимуму экономические потрясения. - Привязка с горизонтальными полосами: эта система аналогична ползучим полосам, но валюта может колебаться в пределах более широкого диапазона, превышающего один процент от стоимости валюты.

Фиксированные обменные курсы

Фиксированный обменный курс — это тип режима обменного курса, при котором стоимость валюты привязана к мере стоимости, такой как золото или другая валюта.

Цели обучения

Объясните механизмы, с помощью которых страна поддерживает фиксированный обменный курс

Ключевые выводы

Ключевые моменты

- Фиксированный обменный курс обычно используется для стабилизации стоимости валюты по отношению к валюте, к которой она привязана.

- Режим фиксированного обменного курса следует рассматривать как инструмент контроля за движением капитала. В результате фиксированный обменный курс можно рассматривать как средство регулирования потоков с рынков капитала на счет операций с капиталом страны и из него.

- Обычно правительство поддерживает фиксированный обменный курс, покупая или продавая собственную валюту на открытом рынке.

- Другой метод поддержания фиксированного обменного курса — просто запретить торговлю валютой по любому другому курсу.

Ключевые термины

- фиксированный обменный курс : Система, в которой стоимость валюты привязана к стоимости другой отдельной валюты, к корзине других валют или к другому показателю стоимости, например золоту.

Фиксированный обменный курс, иногда называемый фиксированным обменным курсом, представляет собой тип режима обменного курса, при котором стоимость валюты фиксируется по отношению к стоимости другой отдельной валюты, к корзине других валют или к другой мере стоимости, такой как золото. .

Причины для режимов фиксированного обменного курса

Фиксированный обменный курс обычно используется для стабилизации стоимости валюты по отношению к валюте, к которой она привязана. Это упрощает торговлю и инвестиции между двумя странами и делает их более предсказуемыми, что особенно полезно для небольших стран, в которых внешняя торговля составляет значительную часть их ВВП.

Это мнение о том, что фиксированные курсы ведут к стабильности, верно лишь отчасти, поскольку спекулятивные атаки, как правило, нацелены на валюты с режимами фиксированного обменного курса, и на самом деле стабильность экономической системы поддерживается главным образом за счет контроля над капиталом. Контроль за движением капитала — это меры, основанные на резидентности, такие как налоги на сделки, другие ограничения или прямые запреты, которые правительство страны может использовать для регулирования потоков капитала с рынков капитала в счет операций с капиталом страны и из него. Режим фиксированного обменного курса следует рассматривать как инструмент контроля над капиталом.

Контроль за движением капитала — это меры, основанные на резидентности, такие как налоги на сделки, другие ограничения или прямые запреты, которые правительство страны может использовать для регулирования потоков капитала с рынков капитала в счет операций с капиталом страны и из него. Режим фиксированного обменного курса следует рассматривать как инструмент контроля над капиталом.

Как работает режим фиксированной биржи

Обычно правительство поддерживает фиксированный обменный курс, покупая или продавая собственную валюту на открытом рынке. Это одна из причин, по которой правительства поддерживают резервы иностранной валюты. Если обменный курс слишком далеко отклоняется от желаемого, правительство покупает на рынке собственную валюту, используя свои резервы. Это создает больший спрос на рынке и подталкивает цену валюты вверх. Если обменный курс слишком сильно превышает желаемый, правительство продает собственную валюту, тем самым увеличивая свои золотовалютные резервы.

Другой метод поддержания фиксированного обменного курса — просто сделать незаконным обмен валюты по любому другому курсу. Этот метод редко используется, потому что его трудно обеспечить и он часто приводит к черному рынку иностранной валюты. Некоторые страны, такие как Китай в 1990-х годах, очень успешно используют этот метод из-за государственной монополии на всю конвертацию денег. Китай использовал этот метод по отношению к доллару США.

Флаг КНР : Китай известен своим фиксированным обменным курсом. Это была одна из немногих стран, которые могли установить фиксированный курс, сделав незаконным торговлю своей валютой по любому другому курсу.

Управляемый плавающий код

В режимах управляемого плавания обменные курсы колеблются, но центральные банки пытаются влиять на обменные курсы, покупая и продавая валюты.

Цели обучения

Опишите управляемый плавающий обменный курс и объясните, почему страны выбирают управляемые плавающие курсы

Основные выводы

Ключевые моменты

- Как правило, центральный банк устанавливает диапазон, в пределах которого может свободно колебаться стоимость его валюты.

Если валюта падает ниже нижнего предела диапазона или превышает его потолок, центральный банк принимает меры, чтобы вернуть стоимость валюты в пределы диапазона.

Если валюта падает ниже нижнего предела диапазона или превышает его потолок, центральный банк принимает меры, чтобы вернуть стоимость валюты в пределы диапазона. - Управление со стороны центрального банка обычно принимает форму покупки или продажи крупных партий своей валюты для обеспечения ценовой поддержки или сопротивления.

- Управляемый плавающий режим представляет собой гибрид фиксированного и плавающего режимов. Управляемый плавающий курс использует преимущества плавающих режимов, позволяя центральным банкам вмешиваться и минимизировать риск неблагоприятных последствий из-за радикальных колебаний валютных курсов, характерных для плавающих режимов.

Основные термины

- Режим управляемого плавающего курса : Система, в которой обменные курсы могут колебаться изо дня в день в определенном диапазоне, прежде чем центральный банк вмешается для его корректировки.

Режимы управляемого плавания, также известные как «грязные плавания», — это режимы, при которых обменные курсы колеблются изо дня в день, а центральные банки пытаются влиять на обменные курсы своих стран, покупая и продавая валюты. Почти все валюты управляются, поскольку центральные банки или правительства вмешиваются, чтобы повлиять на стоимость их валют. Поэтому, когда страна утверждает, что имеет плавающую валюту, она, скорее всего, существует как управляемая плавающая валюта.

Почти все валюты управляются, поскольку центральные банки или правительства вмешиваются, чтобы повлиять на стоимость их валют. Поэтому, когда страна утверждает, что имеет плавающую валюту, она, скорее всего, существует как управляемая плавающая валюта.

Как работает управляемый плавающий обменный курс

Как правило, центральный банк устанавливает диапазон, в пределах которого может свободно колебаться стоимость его валюты. Если валюта падает ниже нижнего предела диапазона или превышает его потолок, центральный банк принимает меры, чтобы вернуть стоимость валюты в пределы диапазона.

Индия : В Индии действует управляемый режим плавающей биржи. Курс рупии может колебаться вместе с рынком в пределах установленного диапазона, прежде чем вмешается центральный банк.

Управление центральным банком обычно принимает форму покупки или продажи больших партий своей валюты, чтобы обеспечить ценовую поддержку или сопротивление. Например, если валюта оценивается выше своего диапазона, центральный банк продаст часть своей валюты, которая находится в резерве. Пуская в обращение больше своей валюты, центральный банк снизит стоимость валюты.

Например, если валюта оценивается выше своего диапазона, центральный банк продаст часть своей валюты, которая находится в резерве. Пуская в обращение больше своей валюты, центральный банк снизит стоимость валюты.