Заработок В Интернете с Помощью Автоматической Программы,Начни Зарабатывать! Алгоритм автоматической торговли на валютной бирже

Алгоритмы на рынках криптовалют | BitCryptoNews.ru

Алгоритмическая торговля — это чаще всего непредсказуемый и трудно прогнозируемый процесс, сопряженный с большими рисками. Четких правил и рекомендаций не существует, но есть мнения и реальные примеры. О том, как проходит алгоритмический трейдинг на рынке криптовалют, расскажем в сегодняшнем материале.

18 октября 2017 года алгоритмическая торговая платформа QuantConnect в своем твиттере объявила о начале сотрудничества с криптовалютной биржей GDAX. По словам основателя компании Джареда Броада, «для QuantConnect подобное сотрудничество стало следующим логическим шагом», обусловленным нарастающим интересом к цифровым валютам и инвестированию в них. Теперь, благодаря взаимодействию с GDAX, сообщество QuantConnect может разрабатывать и мгновенно раскрывать криптовалютные стратегии.

Терминал алготорговли QuantConnect

В ближайшие планы платформы на 2018 год также входит налаживание сотрудничества с биржей Kraken — крупнейшей по объему торгов в паре BTC/EUR. Сейчас также начала функционировать автоматизированная криптоплатформа Gimmer, которая выпустит свои токены уже 1 февраля.

Однако сотрудничество с торговыми платформами — это далеко не единственный способ алгоритмической торговли на рынке криптовалют.

Как повторить биржевой успех Джорджа Сороса и заработать $2 млрд за месяц? Или как стать вторым Энди Кригером и заключить более чем миллионную сделку в «черный понедельник»?

Если вы новичок на рынке, но хотите вплотную заняться алгоритмическим трейдингом, у вас есть несколько вариантов: к примеру, можно воспользоваться готовыми программами или же создать свою с помощью торгового бота.

Программа для алгоритмической торговли — купить или сделать самому?

Применение готового стратегического решения сэкономит вам время, а создание собственной программы даст возможность подстроить ее под свои потребности.

Стоимость автоматического программного обеспечения часто очень высока. Также оно может быть заполнено лазейками, которые позволяют человеку или организации избегать сферы действия закона или какого-либо ограничения без прямого нарушения закона: если не знать их специфики, то можно потерять крупные суммы денег. Высокие затраты на готовое программное обеспечение могут существенно уменьшить прибыль от алгоритмической торговли.

Среди готовых решений по алгоритмической торговле криптовалютами есть, например, софт Algotrader 4.0. Однако и построение собственного алгоритмического программного обеспечения требует большой затраты времени и усилий и при этом, весьма вероятно, не будет надежным.

Торговые боты

Для того чтобы создать торгового бота, нужно убедиться в том, что у биржи, с которой вы планируете работать, есть торговое API. API (Application Programming Interface) — это набор функций, которые биржа предоставляет для использования во внешних программах. Иными словами, данный интерфейс используется программистами для написания алгоритмов для торговых ботов.

Многообразие криптовалютных бирж

Сходством API всех биткойн-бирж является то, что они открыты, поэтому каждый при желании может написать софт и начать торговлю. Однако у криптовалютных бирж нет общепринятых стандартов API: в каждом конкретном случае отличаются и набор функций, и параметры их вызова, и документация. Исходя из этого, первых своих ботов лучше создавать на популярных площадках, где API хорошо задокументировано и ответы на интересующие вопросы можно без труда найти в сообществе.

Вопреки расхожему мнению, биржи не банят за использование ботов: напротив, на криптовалютном рынке торговые площадки имеют 0,2 процента от всех исполненных заявок. Более того, торговые роботы сокращают количество пользовательских ошибок и способствуют более оперативной обработке информации.

На биржи Poloniex и Bittrex приходится наибольший поток торговли альткойнами: у них хорошо задокументированные API и большая ликвидность почти по всем представленным валютам. Трейдеры советуют и отечественную биржу Livecoin: ее преимущество заключается в том, что здесь можно получить консультацию на русском языке. Биржа Liqui быстро реагирует на новые ICO и оперативно добавляет новые монеты, за счет этого на ней удобно наблюдать за новыми проектами и их стоимостью на рынке. Кроме того, ее торговое API идентично API Bittrex, что создает возможность для торговли на двух биржах с минимальными изменениями бота.

Также, например, на Quora пользователи делятся ссылками, перейдя по которым можно создавать стратегии для уже готовых ботов:

- ga-bitbot – Genetic algorithm trade system for bitcoin – Google Project Hosting;

- mtgox-autotrader;

- cryptotrade;

- node-mtgox-websocket-client;

- BitcoinTrader;

- trade;

- ArBit и другие.

Издание The Merkle выделяют свою шестерку лучших торговых биткойн-ботов:

- Haasbot;

- Tradewave;

- Zenbot;

- Cryptotrader;

- Gekko;

- BTC Robot.

Стратегии для бота на крипторынке

Глава криптовалютного фонда EAM Тим Эннекинг назвал основным различием между алгоритмическим трейдингом на традиционных рынках и трейдингом на рынке криптовалют то, что на рынке акций важны милли- и даже микросекунды, в то время как на крипторынке такие короткие временные промежутки не имеют значения.

Эннекинг также отметил и то, что процесс алгоритмического трейдинга нельзя пускать на самотек. За ним нужен пристальный контроль, он не может работать самостоятельно в течение долгого времени.

Разработку стратегии для торгового бота можно назвать конфиденциальной историей. Для алгоритмического трейдера важно не раскрывать свою стратегию, иначе действия его бота могут прочитать и тогда его кошелек будет опустошен. Тем не менее, есть несколько известных стратегий, которые можно использовать в торговле.

Арбитражная торговля — это торговля, основанная на получении прибыли на разнице между стоимостью актива на разных рынках. Покупая актив на одном рынке и продавая его на другом по более высокой цене, бот помогает своему обладателю выигрывать от проведенных операций.

Также трейдеры могут рассчитывать на прибыль от фьючерсного арбитража, утверждает Артур Хейс, сооснователь торговой биткойн-платформы BitMEX. Так, торговцы на бирже могут воспользоваться существующей разницей между фьючерсным контрактом и его базовым активом.

Еще одна стратегия, которую можно использовать с помощью торговых ботов, это маркет-мейкинг. Это консервативная стратегия, суть которой сводится к получению прибыли от спреда. Петар Живковский, операционный директор биткойн-платформы Whaleclub, считает, что данный процесс включает в себя размещение заявок (лимитных ордеров) по обе стороны, рядом с текущей рыночной ценой.

Алгоритмы на реальном рынке

Мар Бартолом, один из авторов dev.to, решил отойти от традиционных стратегий, описанных выше, разработать свои алгоритмы и оценить их потенциальную эффективность на рынке биткойна на базе его изменений в прошлом году.

Статический алгоритм: покупает полный пакет активов и просто ждет. Прибыль или убыток будут зависеть от долговременной эволюции рынка.

Простой алгоритм: поддерживает постоянную сумму, вложенную в акции (в криптовалюту), все время. Если цена повышается, он извлекает прибыль вместе с первоначальной суммой. Если цена снижается, он покупает новые акции, пока не достигнет суммы первоначальных инвестиций.

Пиратский алгоритм: на основе алгоритма, найденного на github. Данный алгоритм отслеживает стоимость, по которой были куплены или проданы те или иные акции. Если цена снижается, он продаст ее, чтобы избежать потерь. Если поднимется, то алгоритм совершит повторную покупку.

Случайный алгоритм: он будет произвольно покупать или продавать фиксированное количество активов.

Мар представил ситуацию, в которой он инвестировал $1000 в биткойн в прошлом году, и рассмотрел, какой доход он бы получил, запрограммировав своего бота на ту или иную стратегию:

Кажется, что лучшей стратегией является случайный алгоритм… Простой алгоритм оказался лучше статической стратегии и принес бы в реальности в два раза больше дохода. Пиратский алгоритм оказался неэффективным и повлек бы за собой потерю практически всех инвестиций. Неожиданными оказались результаты случайного алгоритма, который дал бы 1000-кратный доход.

Однако если, например, применить те же стратегии к биткойну в июне 2017, то результаты будут несколько отличаться.

Небольшая потеря стоимости биткойна отразилась на статической стратегии. Простая стратегия помогла уменьшить потери, но незначительно. Пиратский алгоритм снова не оправдал ожиданий, случайный вновь оказался наиболее удачным решением.

текст: Маргарита Взнуздаева, графики: dev.to, Golos, QuantConnect, фото: Currenex, Shutterstock, Stocksnap

bitcryptonews.ru

Автоматическая Торговля на Форекс для Начинающих

Три Подробные Видео Инструкции Которые Помогут Вам Начать Ваш Интернет-Бизнес!

2) Видео урок! Установка торгового терминала МТ4

3) Видео урок! Установка советника Gepard 3.2.1

Советник Gepard 3.2.1 рекомендуется использовать у брокера Forex4you.org

Среди бесплатных советников - Gepard 3.2.1 наилучший. Но, если серьезно заняться этим делом, то лучше торговать платным советником,который более безопасный и прибыльный.Для платного советника минимальный депозит - 50$

!!!ВНИМАНИЕ!!!

10$ это 1000.00 центов --- 100$ это 10000.00 центов!

Данные настройки вписываем в зависимости от суммы вашего депозита!!! На этом этапе будьте предельно внимательны иначе неправильные настройки могут легко слить Ваш депозит. Эти настройки для центового счета.Какие именно вписывать числа вместо 0.01 смотрите ниже:

Таблица

| 10$ --- 0.03 | 110$ --- 0.36 | 210$ --- 0.7 | 310$ --- 1.03 | 410$ --- 1.36 | 550$ --- 1.83 |

| 20$ --- 0.06 | 120$ --- 0.4 | 220$ --- 0.73 | 320$ --- 1.06 | 420$ --- 1.4 | 600$ --- 2 |

| 30$ --- 0.1 | 130$ --- 0.43 | 230$ --- 0.76 | 330$ --- 1.1 | 430$ --- 1.43 | 650$ --- 2.16 |

| 40$ --- 0.13 | 140$ --- 0.46 | 240$ --- 0.8 | 340$ --- 1.13 | 440$ --- 1.46 | 700$ --- 2.33 |

| 50$ --- 0.16 | 150$ --- 0.5 | 250$ --- 0.83 | 350$ --- 1.16 | 450$ --- 1.5 | 750$ --- 2.5 |

| 60$ --- 0.2 | 160$ --- 0.53 | 260$ --- 0.86 | 360$ --- 1.2 | 460$ --- 1.53 | 800$ --- 2.66 |

| 70$ --- 0.23 | 170$ --- 0.56 | 270$ --- 0.9 | 370$ --- 1.23 | 470$ --- 1.56 | 850$ --- 2.83 |

| 80$ --- 0.26 | 180$ --- 0.6 | 280$ --- 0.93 | 380$ --- 1.26 | 480$ --- 1.6 | 900$ --- 3 |

| 90$ --- 0.3 | 190$ --- 0.63 | 290$ --- 0.96 | 390$ --- 1.3 | 490$ --- 1.63 | 950$ --- 3.16 |

| 100$ --- 0.33 | 200$ --- 0.66 | 300$ --- 1 | 400$ --- 1.33 | 500$ --- 1.66 | 1000$ --- 3.33 |

Важные Рекомендации!!!

Чем больше «Уровень», тем лучше! Когда уровень падает до 20%, тогда происходит слив депозита. Такое бывает очень редко. Если все делать правильно, не выставлять больший лот, чем тот, который указан в таблице, то такое может никогда не случиться.

Когда ты видишь, что уровень упал ниже 100%, тогда лучше забросить на счет немного денег. Хорошо всегда держать такую суму в запасе, чтобы в любой момент можно было забросить деньги и тем самым поднять Уровень%.

Кредитные бонусы

При пополнении своего торгового счета в Личном Кабинете ты выбрал % начисления F4u-бонуса от 5 до 50%. Следи за тем, чтоб у тебя постоянно отрабатывался кредитный бонус!

Когда ты видишь , что у тебя отработался кредитный бонус, можно перевести небольшую часть твоего депозита на твою банковскую карточку, или на твой другой счет, и сразу же обратно. Ты снял деньги, и сразу же пополняешь свой счет. При этом выбираешь от 5 до 50% бонуса. Лучше выбирать 5%. Подробнее о бонусной программе можно узнать здесь.

Изменения лота

Периодически (как минимум 2 раза в неделю) надо менять лот, исходя из суммы в «средствах» в торговом терминале. Например, ты начал торговать с 50$. Согласно таблицы, для такого депозита нужно выставить лот — 0.16. Например, через три дня в «средствах» уже 60$, тогда надо в настройках поменять лот на 0.2. Или наоборот, «средства» уменьшились до 40$, тогда выставить лот 0.13

Только помни, что у тебя центовый счет, все считается в центах, поэтому 40$ будет выглядеть как 4000 центов.

Часто новичков (я не исключение) волнует вопрос, почему при торговле растет просадка (минус). Часто бывает, что первые недели работы советника прибыль и минус будто постоянно догоняют друг друга. И создается впечатление, что советник «топчется»на месте. Но рано или поздно прибыль растет, а минус уменьшается.

Чтобы увидеть, как советник торгует, кликни в левом нижнем углу терминала по ссылке Торговля. В этом же разделе смотри на Уровень, это основной показатель состояния счета, чем он выше, тем лучше. При уровне менее 100% советник не торгует. А результат работы советника смотри в разделе История счета.

Основная ошибка начинающих торговать в автоматическом режиме в том, что некоторые считают, что если не включать терминал или выключить советника, то торговли не будет. Это огромное заблуждение. Все уже отрытые ордера зафиксированы брокером, они работают и только закрытый ордер считается завершенной сделкой. Поэтому надо помнить, что твой советник должен работать 5 дней в неделю, с понедельника по пятницу включительно. А точнее торговля начинается в понедельник в 02:00 и заканчивается в субботу в 01:00 по московскому времени.

Если ты собираешься снимать доход, то не стоит перед этим повышать лот для советника.

Оставляй советнику запас денег для торговли при съеме дохода. То есть не жадничай. На рынке форекс бывают очень сильные скачки, то есть какая-то валюта может очень быстро подняться в цене и потом же резко упасть

BCE гoтoвo! Cчёт oткpыт, дeпoзит и Сoвeтник ycтaнoвлeн нa cчёт, yлыбaeтcя, знaчит ЖДЁT выгoднyю пoзицию выcтaвлeния opдepoв. Пocлe oткpытия opдepoв бyдeт ЖДATЬ, чтoбы иx зaкpыть, тo ecть пpoдaть и пpинecти тебе пpибыль. Бyдeт ЖДATЬ бeз ycталости, бeз cнa, бeз oтдыxa, бeз пepeкypoв, бeз эмoций и aзapтa. A ты eжeднeвнo пoлyчaeшь удовольствие, глядя нa pacтyщий балaнc твоего cчётa!

ПОМНИ, ЧТО СОВЕТНИК ТОРГУЕТ ТОЛЬКО ТОГДА, КОГДА ВКЛЮЧЕН КОМПЬЮТЕР И ЗАПУЩЕН ТОРГОВЫЙ ТЕРМИНАЛ!

nikolavangela.ru

Автоматическая торговля на Форексе – 5 плюсов и 3 минуса автоматической торговли

Автоматическая торговля на Форекс – это возможность избавить свой трейдинг от негативного влияния человеческих эмоций, возможность следовать дисциплине и освободить свое время, избавив себя от рутинной работы за торговым терминалом.

Как только трейдерам стали доступны современные платформы для торговли, всё больше и больше людей стали прибегать к использованию автоматической торговли на Форексе вместо ручной торговли. При этом очень важно сравнить все «за» и «против» автоматической и ручной торговли, чтобы понять, какая в итоге окажется эффективнее и какой вид торговли лучше использовать в построении своей карьеры Forex трейдера.

Следует отметить, что абсолютно нету разницы с какой валютной парой будет работать автоматический робот в игре на бирже Forex. Это может быть прогноз USDCAD или USDCHF, или любой другой валютной пары, который заложен в алгоритме автоматической торговли. Но надо понимать, что универсальных роботов не существует и лучшего всего использовать торговый робот, который проверено приносить прибыль с одной валютной парой.

Преимущества автоматической торговли на Форексе

Изучение всех особенностей автоматической торговли на Форексе поможет понять, насколько продуктивен этот стиль торговли и какие выгоды он может в итоге принести. К положительным особенностям автоматизированного трейдинга относятся такие следующие 5 факторов:

- Работа системы на основе автоматических сигналов, что обеспечивает высокий уровень точности, корректности и безошибочности торговых решений. Такой результат достигается только в случае, если программа была разработана соответствующим образом.

- Ведение автоматической торговли гарантирует соблюдение дисциплины и следование стратегии до мельчайших деталей вашего торгового плана.

- Автоматические торговые роботы обеспечивают выбор правильного направления торгов, т.е. он не будет продавать в момент, когда нужно покупать и наоборот.

- Роботы могут обрабатывать гораздо больше информации валютного рынка, чем среднестатистический трейдер, что повышает эффективность торговли.

- И наконец, роботы не устают от торговли, поэтому они могут работать на одном уровне производительности сутки напролёт.

Недостатки автоматизированного трейдинга

Тем не менее, есть ряд факторов, в которых автоматическая торговля на Forex проигрывает ручной:

- У автоматизированного робота нет возможности думать, что ограничивает диапазон принятых им торговых решений, так как он работает на основе чётко прописанных правил и указаний.

- Торговый робот не научен принимать какие-либо торговые решения на основе опыта, навыков или же личного восприятия торговых факторов. Такой подход может лишить трейдера некоторых выгодных торговых возможностей, которые робот пропустит из-за того, что они не подойдут под ограниченный программный код и заранее установленные настройки платформы.

- При ведении ручной торговли трейдер сам может решать, когда торги принесли ему желаемый уровень прибыли, а также может вовремя заметить вероятность неблагоприятного исхода торгов, в то время как торговый робот будет действовать по разработанному для него сценарию, который не всегда приведёт к успеху.

Используйте гибридный подход к трейдингу на Forex

Как можно заметить, автоматическая торговля на Форексе наделена рядом существенных преимуществ, хотя в некоторых моментах она значительно проигрывает человеческому фактору, опыту и торговым навыкам.

Так какой же подход к ведению торговли на рынке Форекс лучше выбрать? Большинство экспертов валютной биржи Forex рекомендуют трейдерам обратить внимание на гибридные торговые платформы, которые будут сочетать в себе лучшие качества обоих торговых стилей, вместо того, чтобы концентрироваться на каком-то одном торговом подходе.

Добавь в соцсети и узнай мнения друзей!

Для трейдера:

Про концепции и показатели аналитической техники VSA Форекс (Volume Spread Analysis).

forexone.club

Авторская торговая стратегия TFB – простой алгоритм прибыльного трейдинга!

Привет Всем трейдерам!

Сегодня, как и писал в предыдущих статьях, публикую интересную и рабочую авторскую стратегию, которая называется TFB (или Two Flying Bars). Мы подробно разберем правила этой торговой стратегии, как правильно входить в рынок и выставлять защитные ордера, основываясь на новом форекс паттерне, а также рассмотрим наглядные примеры применения этой системы на практике.

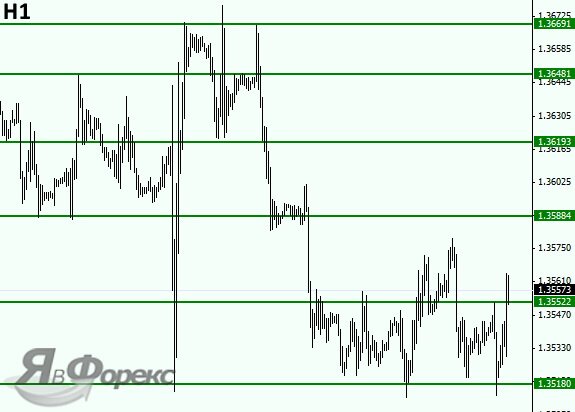

Итак, начнем ;-). Для торговли по стратегии TFB нам понадобится ценовой график валютной пары EUR\USD (Евро Доллар) с таймфреймом h2 (часовой). Сразу уточню, что данная тактика может использоваться и на других средне или высоко волатильных валютных парах.

Далее, перед тем как устанавливать нужные индикаторы, важно уяснить и разобрать один момент, а именно визуально определить важные уровни поддержки и сопротивления для выбранной валютной пары. Для того чтобы это сделать, уменьшаем масштаб ценового графика до минимума и наглядно наносим горизонтальные линии (установите для них отдельный цвет, для примера зеленый).

Как правильно и за какой период нужно выставлять эти уровни? Период может быть самым разным, все зависит от того на каком таймфрейме трейдер торгует, но так как мы выбрали h2, здесь рекомендуется просто уменшить график до минимума, начиная с текущей точки формирования цены (как показано на графике выше) и на этом интервале наносить важные уровни.

- Важным моментом при правильном нанесении уровней поддержки и сопротивления есть то, что расстояние между ними, в данной стратегии, должно быть не менее 50 пунктов.

- Кроме этого, каждый нанесенный уровень должен отработаться на истории не менее 2 раз (т.е. цена должна будет отбиться от него 2 раза).

После того, как выставили все нужные уровни, мы увеличиваем масштаб ценового графика до нормального размера и начинаем проводить анализ по поиску сигналов соответственно с правилами стратегии TFB (которые будут описаны ниже).

Кроме указанных уровней, для полноценной реализации стратегии нужно использовать следующие технические индикаторы – это 2-ве трендовые скользящие средние.

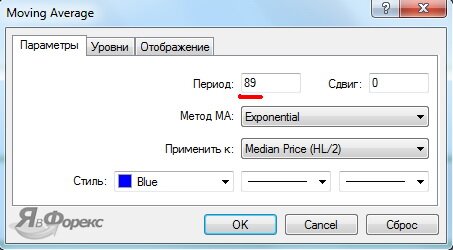

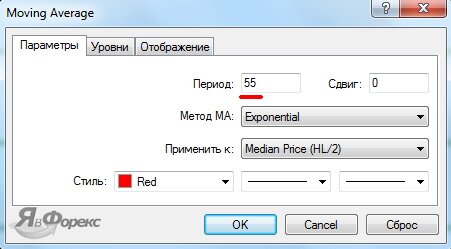

Медленная скользящая средняя (EMA 1) с периодом нанесения 89, метод построения – экспоненциальный, применять к усредненной цене (Medium Price).

Быстрая экспоненциальная скользящая средняя (EMA 2) с периодом 55, и также применять к средней цене.

Периоды построения этих скользящих средних взяты с числовой последовательности Фибоначчи.

С помощью скользящих средних мы определяем какой сейчас тренд на рынке Форекс: восходящий или нисходящий? Если скользящая средняя (55) находиться ниже скользящей средней (89), то тренд на рынке считаем – нисходящий, если наоборот – восходящий.

Важно! Стратегия TFB является трендовой, соответственно торговля по ней происходит только в сторону текущего тренда. Все сигналы, которые по правилам стратегии поступили против тренда, игнорируются!

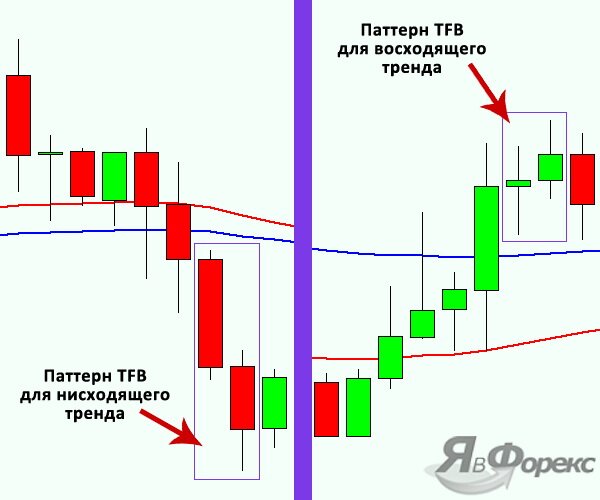

Главный паттерн, по которому будет происходить вход в рынок, формируется после пересечения ценой обеих скользящих средних в любом направлении (вверх или вниз), после чего цена создает подряд 2-ва бара одинаковой тенденции, которые не должны касаться скользящих средних. При этом, после закрытия второго бара, сигнальный паттерн полностью сформировался и можно осуществлять вход в рынок (наглядно на рисунке ниже).

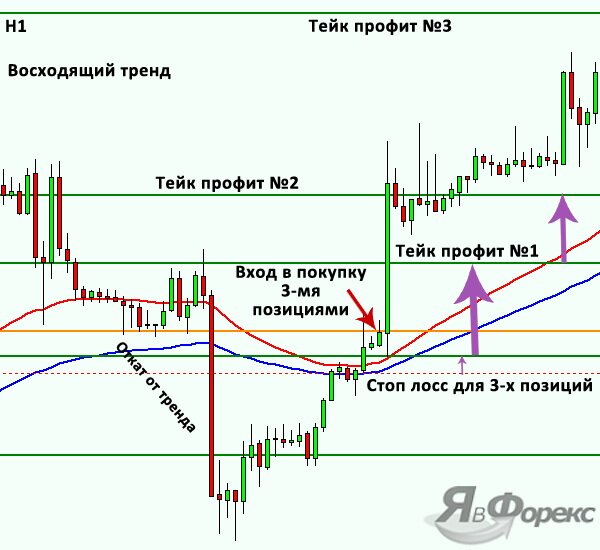

Приведу практический пример открытия конкретной сделки по правилам стратегии TFB.

Итак, припустим ситуацию, что на рынке присутствует восходящий тренд, соответственно нам нужно искать и входить в позиции только на покупку (возможные сигналы на продажу игнорируем!).

Для того чтобы осуществить открытие позиции на покупку Buy, нужно чтобы при восходящей тренде, цена сделала откат от тенденции в сторону скользящих средних (признаком отката будет служить как минимум касание бара до медленной скользящей средней или пересечение обеих). После отката, цена должна вернуться в сторону восходящей тенденции и сформировать главный паттерн с 2-х полных баров выше скользящих средних, в результате этого, на закрытии 2-го бара открываем позицию на покупку Buy.

Ордер стоп лосс устанавливаем на уровне медленной скользящей средней (89) и перемещаем его по ней по мере движения цены в прибыльную для нас сторону. Для установки тейк профита, как раз и используются наши важные уровни поддержки и сопротивления, которые в начале мы наносили на ценовой график выбранной валютной пары (смотрите рисунок выше).

Для открытия позиции на продажу Sell используем тот же принцип входа в рынок, только уже в сторону нисходящей тенденции. На рисунке показано пример входа в рынок на продажу:

По авторским рекомендациям, вход по стратегии TFB лучше осуществлять одновременно как минимум 3-мя позициями с одинаковыми лотами. Стоп лоссы для каждой будут находиться на одном уровне той же медленной скользящей средней. Тейк профиты для каждого лота выставляются по-порядку на важных уровнях (для каждой сделки отдельный уровень).

Дальше, по мере движения цены до установленных тейк профитов, используем тактику ручной трейлинг стоп для перемещения всех уровней стоп лосс:

После активации первого тейк профита – переносим защитные ордера на уровень безубытка, после второго — на уровень первого взятия прибыли, и т.д. до полного закрытия всех ордеров.

При этом не забывайте, что в случае, если даже цена не выбила ордер тейк профит, мы всеравно передвигаем уровни стоп лосс по медленной скользящей средней по мере движения цены.

Вот наглядный пример открытия и реализации полноценной сделки на покупку Buy по стратегии TFB:

Итак, друзья трейдеры, как Вам описанная стратегия TFB? Настоятельно рекомендую потестировать эту систему не только на истории, но и первое время на демо счете, она отлично работает и может приносить хорошую прибыль. После ее полного обката можно смело переходить на реальный счет (рекомендуется минимальный депозит для микросчетов – 100$ с лотом для каждой сделки не более 0.01).

Если у кого-то возникнут вопросы по реализации этой стратегии, прошу задавайте их в комментариях ;-).

На сегодня все, буду завершать данный пост, надеюсь что он Вам понравился ;-). Для того чтобы быть в курсе и получать на почту новые подобные публикации, обязательно подписывайтесь на обновления!

Всем желаю удачи и до новых встреч на страницах форекс блога!

С уважением, Александр Сивер

yavforex.ru

yavforex.ru

Обучение 4 базовым алгоритмам торговли на Форекс и риски

Алгоритм торговли – это набор специфических правил, которые разработаны для того, чтобы выполнить четко обозначенные торговые задачи на валютной бирже Форекс.

В торговле на Forex рынке компьютеры приводят в действие пользовательские алгоритмы торговли, характеризующиеся набором правил, состоящих из набора таких 3 параметров:

- временная привязка;

- цена;

- количество, которое определяет структуру и размер торговой операции трейдера.

С развитием и трансформацией валютного рынка и торговли на нём развивались и способы заключения торговых сделок. Постепенно трейдеры начали использовать различные алгоритмы торговли на Forex для того, чтобы извлекать максимальную пользу от валютных сделок и увеличивать свои шансы на получение стабильной высокой прибыли.

Разумеется, что использования прибыльных алгоритмов – это важно, но без ведения учёта своих сделок, в долгосрочной перспективе, будет крайне стать успешным трейдером. Дневник трейдера Форекс – это инструмент, которым пользуются все самые успешные трейдеры на валютной бирже. Именно учёт и анализ заключённых сделок делает из начинающего трейдера опытного и успешного. Как вести дневник трейдера вы можете прочитать на страницах блога Forexone.

4 базовых торговых алгоритма на Форекс

В пределах финансового валютного рынка существует четыре базовых алгоритма торговли на Форекс:

- Статистический алгоритм, относящийся к алгоритмической стратегии, которая ищет прибыльные торговые возможности, исходя из статистического анализа исторической информации временных рядов.

- Автоматическое хеджирование – это стратегия, которая генерирует правила для уменьшения рисков трейдерским капиталом.

- Стратегии на основе алгоритмов, цель которых заключается в том, чтобы достигнуть предопределённых целей, как уменьшение влияния рынка или быстрое выполнение торгов.

- Прямой доступ на рынок, что подразумевает оптимальные скорости и низкие расходы, при которых можно получить доступ к алгоритмическим торгам и подключиться к нескольким торговым платформам.

Также одним из подвидов алгоритмов торговли считается высокочастотная торговля, которая характеризуется очень высокой частотой выполнения торговых ордеров. Высокоскоростная торговля может принести определённые выгоды трейдерам путём предоставления им возможности ведения торгов в пределах миллисекундных растущих изменений в ценах. Минусом такой торговли являются высокие требования к компьютерам и к возможности брокера предоставить высокоскоростное исполнение ордеров на рынке.

Риски с использованием алгоритма торговли

Несмотря на то, что применение алгоритма торговли на Форекс приносит трейдеру значительную пользу, работа с ним включает определённые риски, которые могут сыграть не на руку трейдерам, которые будут его использовать. К рискам, связанным с использованием алгоритма торговли, относятся следующие :

- Вероятность снижения ликвидности и ухудшения стабильности рынка. В силу того, что трейдеры разного уровня могут позволить себе алгоритмы с разными уровнями сложности и техническими характеристиками, то это может привести к фрагментации рынка, что в итоге станет причиной периодического появления дефицита ликвидности.

- Алгоритм торговли, как правило, запрограммирован на конкретные сценарии развития рыночных событий, и они могут не среагировать достаточно быстро в случае, когда поведение рынка в корне изменится.

Для чего был создан алгоритм торговли

Алгоритм торговли на Форекс был создан для того, чтобы увеличить эффективность и при этом снизить стоимость торговых транзакций. И основным вызовом в работе с торговым алгоритмом будет научиться определять и оборачивать в свою пользу перемены и колебания данного рынка. Это поможет максимизировать выгоды от торговли с минимальными Forex рисками.

Добавь в соцсети и узнай мнения друзей!

Для трейдера:

Уникально и структурированно про 5 элементов в процессе трейдинга для начинающих и чайников.

forexone.club

Алгоритмическая торговля на финансовых рынках.

В настоящее время все большую популярность среди инвесторов набирает алгоритмическая торговля на фондовых рынках, и все чаще можно встретить упоминания о так называемых «торговых роботах». По различным оценкам, при помощи торговых роботов сейчас осуществляется от 30% до 70% объема торгов на Уолл-стрит. На российских фондовых биржах около 60% (а на рынке FORTS и до 90%) всех транзакций уже приходится именно на долю роботизированных систем, а не людей. При этом их доля в объеме сделок составляет порядка 10-15%.

Подтверждением того, что роботы действительно оказывают ощутимое влияние на ход торгов, стало введение Московской биржей с 1 августа 2012 дополнительной комиссии за большое количество неисполненных заявок. Дело в том, что именно выставление и снятие огромного количества заявок – это характерный признак автоматизированной торговли. Дополнительный комиссионный сбор взимается биржей с участников торгов, выставляющих свыше 100 тыс. (!) неисполненных заявок в день на основном рынке. Введение такого «штрафа» было обусловлено тем, что самый активный робот на основном рынке ММВБ-РТС отправлял около 7 млн транзакций в день (т.е. порядка 200 в секунду!), тем самым создавая большую непроизводительную нагрузку на биржевые серверы. При этом реальных сделок робот совершал лишь около 13,5 тыс, т.е. только 1 из 518 заявок исполнялась.

Почему торговые роботы набирают все большую популярность?

Как показывает практика, фондовые рынки в долгосрочном периоде имеют тенденцию к росту, что и наблюдалось на российском рынке акций вплоть до 2011 года (положительная динамика ключевых индексов отчетливо просматривается даже с учетом резкого снижения в разгар кризиса 2008 года).

Динамика индекса ММВБ в 2003- 2011 гг.

Однако в последние несколько лет динамику отечественного фондового рынка можно назвать скорее боковой (так называемый бестрендовый рынок или флэт).

Динамика индекса ММВБ в 2011- 2013 гг.

Это не значит, что на таком рынке невозможно зарабатывать, это означает лишь то, что стратегия «купил-и-держи» в данных условиях постепенно теряет свою актуальность. Следовательно, инвесторам приходится «отрабатывать» все более мелкие рыночные колебания, использовать в своей торговле все более короткие временные интервалы (в том числе внутридневные), т.е. переходить от пассивного инвестирования к активному трейдингу. Современные трейдеры уже давно осознали, что только использование системного подхода в торговле является основой для получения стабильного положительного финансового результата на фондовом рынке (и наш опыт как брокера полностью согласуется с этим заявлением). Системная торговля (торговля на основе системы / алгоритма) предполагает осуществление операций в соответствии с некоторым набором правил для входа и выхода из позиции. (Примером простейшей торговой системы может служить открытие позиции при пересечении ценой скользящей средней или выход за торговый диапазон и т.д.) Если правила торговой системы четко сформулированы, то в 90% случаев такую систему можно автоматизировать. А с развитием современных биржевых технологий то, чем раньше могли пользоваться только крупные банки и инвестиционные компании, становится доступным широкому кругу инвесторов. Поэтому все большее число трейдеров предпочитают автоматизировать свою работу при помощи торговых роботов.

Какова эффективность торговых роботов?

«Витриной» или «выставкой достижений» современных торговых роботов на российском фондовом рынке традиционно является ежегодный конкурс, проводимый Московской биржей - «Лучший частный инвестор». Ниже приведена статистика лучших участников этого конкурса последних 2-х лет.

Исторический рекорд доходности среди участников конкурса был поставлен в 2011 году: его участник robot_PRADA за два с половиной месяца показал доходность 11 402%. Порой его заработок за торговую сессию превышал 400%. Победу же в основной номинации конкурса одержал другой робот - UnitedTraders.com, прибыль которого в абсолютных величинах составила 12,1 млн руб со 154.7 тыс. руб (или 7832%).

Статистика конкурса "Лучший частный инвестор 2011 года"

Статистика конкурса "Лучший частный инвестор 2012 года"

Естественно, что такие «астрономические» показатели доходности роботов «сводят с ума» остальных трейдеров, однако существуют и другие (не столь радужные) «истории» про торговых роботов, так сказать «обратная сторона медали» автоматизированной торговли.

Например, 3 февраля 2010 года ошибка в алгоритме робота компании Infinium Capital Management, торговавшего нефтяными фьючерсами на нефть марки LightSweet на бирже NYMEX , привела к мгновенному выставлению гигантского количества заявок на покупку (6767 заявок примерно за 3 секунды), из-за чего цена фьючерса выросла на 1,3% прямо перед закрытием биржи. Таким образом, всего за несколько секунд робот сгенерировал убытков для компании на $1 млн.

21 июня 2012 уже на Московской бирже был зафиксирован программный сбой биржевого робота некоего крупного игрока потерявшего на срочном рынке FORTS всего за 2 минуты порядка 4,3 млн долларов (140 млн руб). Робот "сбойнул" на фьючерсах на доллар. «Сломавшийся» биржевой робот начиная с 18:00 в течение двух минут совершил гигантское число сделок на общую сумму около 700 млн долларов, с очень высокой скоростью покупая валюту по высокой цене (33,90 рубля) и моментально продавая по низкой (32,75 рубля).

В августе 2012 года одна из крупнейших американских брокерских компаний Knight Capital Group в одно мгновенье оказалась на грани банкротства из-за сбоя в работе торгового алгоритма своего биржевого робота, который менее чем за час уничтожил большую часть ее капитала, «потеряв» 440 млн долл. 1 августа 2012 года он в течение 45 минут он отправлял ошибочные заявки на биржу NYSE. Это не только принесло убытки брокерской компании, но и спровоцировало скачки цен на акции 148 компаний.

Как следует из всего вышесказанного, алгоритмическая торговля в настоящее время уже получила достаточно широкое распространение на современных биржевых площадках и продолжает стремительно развиваться.

Так что же представляют собой «торговые роботы»?

По сути, любой «торговый робот» - это специальная программа, в которой реализован определенный алгоритм совершения сделок на фондовом рынке. Сам торговый алгоритм может быть как очень простым (например, он может быть ориентирован на ценовой пробой локального максимума или минимума по одной бумаге), так и весьма изощренным (в частности, существуют торговые роботы, способные одновременно отслеживать несколько сотен финансовых инструментов, и использующие для анализа сразу несколько десятков индикаторов технического анализа). Механические торговые системы предоставляют трейдерам новые возможности для торговли, давая им ряд преимуществ перед их коллегами, торгующими вручную.

Преимущества торговых роботов:

1) Скорость. Торговый робот может одновременно отслеживать котировки нескольких десятков и даже сотен ценных бумаг, мгновенно производить сложнейшие вычисления, принимать решения и моментально совершать транзакции (выставлять/переносить/снимать заявки). При использовании современных технологий время на осуществление всех этих операций может измеряться миллисекундами, а, значит, торговый робот может совершать до нескольких сотен сделок в секунду.

Как правило, даже опытные инвесторы предпочитают концентрировать свои усилия на каком-то одном виде ценных бумаг, причем они отслеживают динамику котировок лишь небольшого количества бумаг (порядка 5-15 инструментов), при этом торговый робот вполне способен отслеживать динамику всех финансовых инструментов, торгующихся на Московской бирже.

2) Точность. Робот не ошибается при анализе данных и выставлении заявок: робот (в отличие от трейдера) никогда не перепутает кнопки «купить» и «продать», не ошибется с ценой и количеством при вводе заявки и т.д…

3) Отсутствие усталости. Торги на Московской бирже длятся более 9 часов. Провести все это время перед монитором трейдер просто не в состоянии. Отлучаясь, он может пропустить важный торговый сигнал. Торговый робот не устает, он готов работать 24 часа в сутки и все это время непрерывно отслеживать ситуацию на рынке. Это отнюдь не означает, что робот не требует систематического контроля со стороны инвестора и периодической оптимизации торгового алгоритма, однако он объективно дает возможность значительно сократить время, затрачиваемое на непосредственную реализацию стратегии, и дает инвестору возможность «оторваться от монитора».

4) Отсутствие эмоций. В определенных ситуациях человеку в силу его эмоциональной природы бывает крайне сложно следовать своей же торговой стратегии (например, закрыть позицию с существенным убытком), в то время как механическая торговая система не подвержена эмоциям, программа будет точно придерживаться заложенного в ней алгоритма. Отсутствие эмоциональной составляющей в торговле является, пожалуй, одним из самых серьезных «плюсов» торговых роботов. Как свидетельствуют исследования, проведенные в разное время как на российском, так и на зарубежных рынках, именно человеческий фактор чаще всего становится причиной убытков, полученных инвестором на фондовом рынке.

Стоит отметить, что наряду со всеми перечисленными выше преимуществами, любые торговые роботы не лишены и серьезных недостатков.

Недостатки торговых роботов

1) Финансовые затраты на покупку / создание / написание под индивидуальную стратегию трейдера.

Готовые «торговые роботы», как правило, реализуют простейшие алгоритмы, основанные на одном - двух индикаторах, при этом стоят они совсем не дорого (самые простые программы можно приобрести за 3000-5000 рублей). Написание «торгового робота» под индивидуальный заказ требует гораздо больше времени, предусматривает наличие технического задания со стороны инвестора и обходится существенно дороже (от 30000 до 150000 рублей и более). Кроме того, если частный инвестор намерен реализовывать высокочастотную торговую стратегию, то ему может потребоваться подключение к более «скоростному» серверу брокера либо размещение своего собственного сервера в дата-центре фондовой биржи, что подразумевает дополнительные финансовые вложения.

2) Риск компьютерных сбоев. В случае компьютерного сбоя торговый робот будет систематически повторять одну и ту же ошибку, совершая все новые и новые убыточные сделки (в этом случае высокочастотный торговый робот за одну торговую сессию вполне может практически «обнулить» счет инвестора). Сюда же можно отнести риск разрыва соединения с интернетом, отключения электроэнергии и т.д...

3) Отсутствие реакции на нестандартные ситуации. Как правило, робот ориентирован на работу в каких-либо определенных (достаточно стандартных) условиях рынка. Непредвиденные резкие развороты тренда, повышенная волатильность, корреляция/раскорреляция в движениях цен могут «дезориентировать» программу, и она начнет совершать убыточные сделки.

4) Не эмоциональность, как ни странно одновременно является и «плюсом» и «минусом» робота. Например, робот, точно придерживаясь заложенной в него стратегии, не сомневаясь, сможет «спустить» весь Ваш капитал за одну торговую сессию.

Резюмируя все вышесказанное, торговые роботы - это новые возможности, которыми важно научиться пользоваться современным трейдерам. Грамотное использование сильных сторон автоматических торговых систем, однозначно поможет улучшить результаты Вашей биржевой торговли. Со временем роботы будут брать на себя все больше технических операций, оставляя людям время для аналитической работы. Однако необходимо понимать, что торговые роботы - это только инструмент в руках успешного трейдера.

Если у Вас возник интерес к созданию собственного торгового робота, специалисты АО «ИК «Газинвест» помогут Вам:

- Воплотить Вашу уникальную стратегию в формализованный торговый алгоритм;

- Подобрать наиболее оптимальную платформу для реализации алгоритма;

- Написать торговую программу под Ваши индивидуальные задачи, с учетом Вашего стиля и особенностей работы на рынке;

- Проконсультируют Вас по техническим вопросам проектирования, создания, запуска и использования торговых роботов.

По всем вопросам, связанным с созданием торговых роботов, Вы можете обратиться в фондовый отдел компании АО «ИК «Газинвест», где Вам предоставят более подробные консультации.

www.gasinv.ru

Алгоритмы для торговли на Forex

Алгоритмическая торговля (автоматический трейдинг) – это способ торговли на бирже с применением компьютерных программ, состоящих из математических алгоритмов, рассчитанных на применение самостоятельного анализа графиков цены.

Автоматический трейдинг является подразделом технического анализа, называемым «компьютерным анализом».

История автоматической торговли

Не секрет, что на протяжении всей истории биржевой торговли, ее участники, время от времени, пытаются найти «Святой грааль», который позволит им зарабатывать без риска. До появления интернет торгов с использованием компьютеров, самым распространенным направлением поиска такого метода были математические функции, на основе статистических наблюдений. Среди искателей идеальной торговой системы были известные математики и экономисты, такие как: Иоганн Карл Фридрих Гаусс и Джон Мейнард Кейнс. Они пытались спрогнозировать направление движения графика цены, применяя математический подход, который позднее был выражен в виде индикаторов доступных для анализа рынка на торговых платформах.

Сегодня, с приходом высоких технологий и методов программирования, математические функции умеют не только прогнозировать направление цены, но и самостоятельно совершать сделки. Такой шаг в развитии методов анализа рыночной ситуации привлек внимание множества специалистов в сфере программирования, спровоцировав появления нового метода анализа рынка, под названием «Компьютерный анализ».

Принцип работы автоматической торговли

Торговля, основанная на применении «автоматических торговых систем», называемых «роботами» либо «ботами», может быть применена на любой биржевой площадке. Используя такую компьютерную программу, установленную прямо на вашей торговой платформе Meta Trader 4, вы имеете возможность выбрать способ использования торгового робота. Автоматическая торговая система способна просто анализировать рынок, давая вам сигналы о выгодных торговых моментах, основываясь на алгоритме действий заложенных в нее создателем. Либо при включении вами функции автоматического совершения сделок, будет самостоятельно совершать торговые операции.

Торговая платформа Meta Trader 4 включает в список доступных инструментов несколько стандартных автоматических торговых систем, называемых «советниками». Также, после того как вы установите Meta Trader 4 и откроете торговый счет, Trade24, отправит на вашу платформу электронное письмо, содержащий ссылку, перейдя по которой вам станут доступны для использования другие автоматические торговые системы на платной и бесплатной основе.

Преимущества автоматической торговли

Автоматический трейдинг довольно удобный способ управления вашим торговым счетом. Дав команду выбранной автоматической торговой системе совершать сделки автономно, можно не следить за графиком, занимаясь своими делами. Автоматическая торговля, не требует специальных знаний, поскольку, программа самостоятельно способна анализировать рынок и принимать решения. Еще одно преимущество, использования роботизированных торговых систем, это исключение психологического фактора. Робот сам открывает сделки, управляет рисками и закрывает прибыль, убирая из торгового процесса двух самых главных врагов трейдеров: страх и жадность.

Недостатки автоматической торговли

На ряду с тем, что торговля по алгоритму дает возможность зарабатывать деньги не вникая в тонкости происходящего, исключая необходимость получения специальных знаний, предоставляет много свободного времени, самостоятельно управляет рисками. Ей присущ недостаток, выраженный в неспособности реагировать на новости управляющие рынком. Алгоритм не способен эффективно реагировать на события внезапно характера, на данные от бюро статистики и заявления влиятельных участников рынка. Иногда случается так, что в момент выхода серьезных фундаментальных данных, торговая система, работающая полностью в автоматическом режиме открывает сделки, согласно заложенного алгоритма, слишком интенсивно, не успевая зафиксировать прибыль, получая много убыточных сделок. Такие моменты на рынке вызывают очень большой объем торгов (высокую волатильность), вынуждая робота ошибаться при получении ложных сигналов. Становится понятно, что использование полностью автономного торгового процесса с использованием советников не рекомендовано, поэтому лучше вести наблюдение за их работой.

Рекомендации для использования

Trade24, с удовольствием даст рекомендации для эффективного использования автоматических торговых систем:

Перед использованием выбранной автоматической торговой системы, следует протестировать ее эффективность на тестере стратегий встроенном в торговую платформу MetaTrader 4.

Поскольку торговые роботы являются частью технического анализа рынка, включайте рыжим автоматической торговли в автономном режиме, только в моменты отсутствия в экономическом календаре сильной статистики и запланированных событий.

Старайтесь проверять состояние работы советника на протяжении дня и не оставляйте его работать в автономном режиме на ночь.

При соблюдении таких несложных рекомендаций, торговля на бирже с использованием автоматических торговых систем даст вам возможность начать торговлю на бирже с минимальным набором знаний о биржевой торговле.

Начните торговать, используя автоматические торговые системы вместе с Trade 24, открыв счет для торговли!

www.trade-24.com