Фондовая биржа NASDAQ – акции, время работы, детали. Биржа насдак

Фондовая биржа NASDAQ (Насдак)

История биржи NASDAQ

История фондовой электронной площадки Насдак примечательна тем, что создавалась данная биржа изначально вовсе для других целей, но смогла перерасти в межконтинентальную биржевую платформу, которая пользуется небывалым успехом во всем мире, как у компаний, так и у трейдеров или инвесторов. Истоки второй в мире биржи тянутся от 1938 года, когда регулирующим органом Соединённых штатов Америки был издан «пакт Мелони», который для регуляции брокерского рынка обязал всех независимых от какой-либо биржи участников, т.е. брокеров, вступить в SRO – саморегулируемую организацию. Такая организация должна была регулярно формировать отчеты о деятельности биржевых игроков и отправлять их на проверку Комиссии по ценным бумагам и рынкам. Первой саморегулируемой организацией в США стала NASD – Национальная ассоциация дилеров ценных бумаг. Однако создание СРО не удовлетворило расчетам и торговля по инсайдам, а также манипуляции рынком продолжались последующие годы.  В 1968 году Комиссией по ценным бумагам было принято решение создать автоматизированную систему учета биржевых сделок, в результате чего к аббревиатуре NASD добавилось AQ – automated quotations. Первая сделка на созданной электронной бирже была проведена в начале февраля 1971 года. Изначально биржа была вовсе не схожа с другими фондовыми рынками, поскольку представляла собой лишь электронное табло с отображением ценовых котировок, а также заявками спроса и предложения. Однако созданный внебиржевой электронный рынок не пользовался популярностью, и в 1975 году было решено допустить к листингу на NASDAQ небольшие мировые компании. Это решение оказало значительную роль восхождению компании, поскольку огромное количество компаний, которые хотели выпустить свои акции в свободное обращение не могли это сделать на других биржах с учетом жестких требований. Кроме того, рассвет Hi-Tech сферы пришёлся как раз на этот период, и биржа NASDAQ охватила практически весь сектор компаний, которые были созданы в гараже энтузиастами-новаторами – Microsoft, Google, Apple и т.д.

В 1968 году Комиссией по ценным бумагам было принято решение создать автоматизированную систему учета биржевых сделок, в результате чего к аббревиатуре NASD добавилось AQ – automated quotations. Первая сделка на созданной электронной бирже была проведена в начале февраля 1971 года. Изначально биржа была вовсе не схожа с другими фондовыми рынками, поскольку представляла собой лишь электронное табло с отображением ценовых котировок, а также заявками спроса и предложения. Однако созданный внебиржевой электронный рынок не пользовался популярностью, и в 1975 году было решено допустить к листингу на NASDAQ небольшие мировые компании. Это решение оказало значительную роль восхождению компании, поскольку огромное количество компаний, которые хотели выпустить свои акции в свободное обращение не могли это сделать на других биржах с учетом жестких требований. Кроме того, рассвет Hi-Tech сферы пришёлся как раз на этот период, и биржа NASDAQ охватила практически весь сектор компаний, которые были созданы в гараже энтузиастами-новаторами – Microsoft, Google, Apple и т.д.

Хотите зарабатывать на акциях супер-компаний, таких как Google, Apple, MicroSoft, FaceBook? Инвестируйте в них с самым надежным фондовым брокером – RoboForex.

В начале 80-ых годов на Насдак уже торговали более 1000 компаний, поэтому потребовалась соответствующая градация рынка, что привело к созданию соответствующего фондового индекса Nasdaq National Market. В 1985 года было дополнительно организовано ещё два индекса Nasdaq Financial Index и Nasdaq-100. В начале 90ых годов с силу высокой популярности доткомов, и соответственно высокой популярности и прибыльности биржи, руководство Насдак приняло решение искать пути выхода на Европейский рынок. В 1992 году биржа заключила партнёрское соглашение с Лондонской биржей, но сотрудничество продлилось недолго, поэтому в 98 совместными усилиями США и Европы был создан филиал NASDAQ Europe, большая доля которой принадлежала американцам. После краха доткомов в 2001 году, европейское направление биржи было закрыто и структура впоследствии передана в руки Deutche Borse AG.

В начале 80-ых годов на Насдак уже торговали более 1000 компаний, поэтому потребовалась соответствующая градация рынка, что привело к созданию соответствующего фондового индекса Nasdaq National Market. В 1985 года было дополнительно организовано ещё два индекса Nasdaq Financial Index и Nasdaq-100. В начале 90ых годов с силу высокой популярности доткомов, и соответственно высокой популярности и прибыльности биржи, руководство Насдак приняло решение искать пути выхода на Европейский рынок. В 1992 году биржа заключила партнёрское соглашение с Лондонской биржей, но сотрудничество продлилось недолго, поэтому в 98 совместными усилиями США и Европы был создан филиал NASDAQ Europe, большая доля которой принадлежала американцам. После краха доткомов в 2001 году, европейское направление биржи было закрыто и структура впоследствии передана в руки Deutche Borse AG.  В 2007 году произошло слияние NASDAQ со шведской корпорацией OMX, в состав которой входило несколько северо-западных фондовых площадок. Группа Nasdaq OMX и по сей день является контролирующей организацией американского фондового рынка NASDAQ. И в данном партнёрстве американцам также принадлежит большая часть компании.

В 2007 году произошло слияние NASDAQ со шведской корпорацией OMX, в состав которой входило несколько северо-западных фондовых площадок. Группа Nasdaq OMX и по сей день является контролирующей организацией американского фондового рынка NASDAQ. И в данном партнёрстве американцам также принадлежит большая часть компании.

Особенности современной торговли на NASDAQ

В активах компании находится внушительная доля пакета акций лондонской биржи LSE, часть петербургской биржи, а также большие доли акций других бирж по всему миру. В состав группы Насдак входит более 3.5 тысяч брокерских компаний, локализованных в самых разных частях мира, обеспечивая 10% все деятельности связанной с фондовым рынком на планете. Кроме того, биржевая площадка владеет более чем 50-ью операционными офисами в 26 странах мира, численность сотрудников которых превышает 10 тысяч человек. Суммарная капитализация биржи увеличивается с каждым днем.

На текущий момент на базе биржи основано свыше 40 тысяч различных индексов и бондов, самые популярные из которых NASDAQ Composite, Nasdaq Financial, Nasdaq-100 и NASDQ Biotechnology. Численность индексов постоянно пересматривается и варьируется. Так, например, есть индекс, в который входят исключительно национальные компании.

Функционирование биржи

Регулярные торги на Американской бирже NASDAQ проводятся ежедневно с понедельника по пятницу с 9-30 до 16-00 по Североамериканскому времени, что соответствует 16-30/23-00 по МСК в летний период или 17-30/24-00 в зимний период. Также имеются пред торговые, и после торговые сессии, которые проводятся на платформе Select Net, в то время как основные сделки проводятся через платформы PRIMEX и Super Montage.  Основное отличие NASDAQ от прочих заключается в том, что она реализована полностью на электронно-технической основе. Маркет-мейкеры также присутствуют на этой бирже, но работают исключительно алгоритмы, которые исполняют сделки клиентов за свой счет, если на рынке нет встречных заявок, удовлетворяющих требованиям. Таким образом, обеспечивается высокая ликвидность по инструментам. Количество маркет-мейкеров в Насдаке на порядок меньше чем на NYSE, однако они обеспечивает широкий охват инструментов. Современная биржа NASDAQ разделена на два рынка – NASDAQ National Market (NM) и Nasdaq Small Cap Market (SCM). На первом рынке торгуются акции самых крупных и популярных компаний, коих насчитывается более 4 тысяч. На рынке SCM представлены более 1000 акций компаний малой капитализации. Несмотря на присвоение ярлыка «второго эшелона» ликвидность по этим компаниям ничуть не уступает основному рынку, в частности это связано с тем, что многие инвесторы именно на этом рынке ищут новую «восходящую звезду». Сегодня биржа Насдак пользуется огромной популярностью как у трейдеров и инвесторов за счет огромного количества инструментов, высокой волатильности и ликвидности. Компании также заинтересованы в листинге на NASDAQ в первую очередь за счет скопления огромного количества инвесторов со всего мира, а также за счет менее жесткой процедуры листинга, чем на других популярных биржах США.

Основное отличие NASDAQ от прочих заключается в том, что она реализована полностью на электронно-технической основе. Маркет-мейкеры также присутствуют на этой бирже, но работают исключительно алгоритмы, которые исполняют сделки клиентов за свой счет, если на рынке нет встречных заявок, удовлетворяющих требованиям. Таким образом, обеспечивается высокая ликвидность по инструментам. Количество маркет-мейкеров в Насдаке на порядок меньше чем на NYSE, однако они обеспечивает широкий охват инструментов. Современная биржа NASDAQ разделена на два рынка – NASDAQ National Market (NM) и Nasdaq Small Cap Market (SCM). На первом рынке торгуются акции самых крупных и популярных компаний, коих насчитывается более 4 тысяч. На рынке SCM представлены более 1000 акций компаний малой капитализации. Несмотря на присвоение ярлыка «второго эшелона» ликвидность по этим компаниям ничуть не уступает основному рынку, в частности это связано с тем, что многие инвесторы именно на этом рынке ищут новую «восходящую звезду». Сегодня биржа Насдак пользуется огромной популярностью как у трейдеров и инвесторов за счет огромного количества инструментов, высокой волатильности и ликвидности. Компании также заинтересованы в листинге на NASDAQ в первую очередь за счет скопления огромного количества инвесторов со всего мира, а также за счет менее жесткой процедуры листинга, чем на других популярных биржах США.

Прямой доступ на рынок акций от 100USD

investment-school.ru

Фондовая биржа "Насдак" - особенности работы, условия и отзывы

Каждый, когда-либо слышавший финансовые отчеты в новостях, или лично торговавший акциями, знает, что есть места, называемые биржами. Одной из самых известных из них является NASDAQ. Здесь люди покупают и продают свои доли в капитале зарегистрированных на ней компаний.

Однако мало кто задумывается о том, как именно работает фондовая биржа. Высоконадежные компьютерные системы используются для обмена ценными бумагами между покупателями и продавцами. Также здесь устанавливаются цены открытия и закрытия. В данной статье сделана попытка дать общее представление о различных услугах и методах, с помощью которых эти транзакции осуществляются на рынке акций фондовой биржи NASDAQ.

Откуда берутся акции? Они принадлежат компаниям, зарегистрированным на бирже "Насдак". Если акционерное общество хочет стать публичным, оно выбирает торговую площадку, на которой будет продавать свои акции. Несколько тысяч компаний выбрали NASDAQ.

Что это такое?

NASDAQ ("Насдак") – фондовая биржа, которая позволяет инвесторам покупать и продавать акции с помощью автоматической, прозрачной и быстрой компьютерной сети. Аббревиатура, составляющая ее название, первоначально обозначала автоматическую котировку Национальной ассоциации фондовых дилеров, созданную в 1971 г. NASD предложила альтернативу собственной системе транзакций с наличными деньгами, обременявшей инвесторов неэффективной торговлей и задержками.

Состав

NASDAQ в настоящее время насчитывает около 3200 публично торгуемых компаний и является второй по величине фондовой биржей (по объему ценных бумаг) и крупнейшим электронным фондовым рынком. На ней осуществляется торговля акциями предприятий различных типов, включая те, которые выпускают товары производственного назначения, потребительские товары длительного и кратковременного пользования, производят энергию, занимаются финансами, здравоохранением, технологиями, транспортом и предоставлением коммунальных услуг. Но больше всего биржа известна своими высокотехнологичными акциями.

Чтобы котироваться в NASDAQ, компании должны соответствовать конкретным финансовым критериям. Они обязаны поддерживать курс акций не менее 1 $, а их объем в обращении должен составлять не менее 1,1 млн долларов США. Для небольших компаний, неспособных удовлетворить этим финансовым требованиям, существует NASDAQ Small Caps. Фондовая биржа переводит участников с одного рынка на другой в соответствии с изменениями их статуса.

Торговля

Электронная фондовая биржа NASDAQ не предлагает никаких реальных торговых площадок. Она является рынком дилеров, поэтому брокеры покупают и продают акции через маркет-мейкера, а не прямо друг у друга. Маркет-мейкер владеет и оперирует определенным запасом ценных бумаг, хранящихся на его биржевых счетах. Когда брокер желает приобрести акции, он делает это непосредственно у маркет-мейкера.

Когда NASDAQ только начинала работу, торговля осуществлялась с помощью электронной доски объявлений и по телефону. Сегодня покупки и продажи на бирже совершаются с использованием автоматизированных торговых систем, которые предлагают полные отчеты о торгах и объемах ежедневных операций. Автоматизированная торговля также предлагает автоматическое выполнение сделок на основе параметров, установленных трейдером.

Объем торгов

Плата за котировку на бирже "Насдак" значительно ниже, чем на других фондовых рынках. Максимальная комиссия составляет 150 тыс. долларов США. Такая низкая стоимость позволяет торговать многими новыми, быстро растущими и волатильными акциями.

Хотя Нью-Йоркская фондовая биржа по-прежнему считается более крупной, поскольку ее рыночная капитализация намного выше, объем торгов на NASDAQ выше, чем на любой другой американской бирже, и составляет около 1,8 млрд сделок в день.

Информационный дисплей

Не имеющая физической торговой площадки, биржа "Насдак" для создания ощутимого присутствия построила на Таймс-сквер на Манхэттене MarketSite. Большой наружный электронный дисплей на башне 24 часа в сутки предоставляет текущую финансовую информацию. Время работы фондовой биржи NASDAQ – с понедельника по пятницу, с 9:30 до 16:00 по Североамериканскому восточному времени, за исключением крупных праздников.

Индексы

Как и любая фондовая биржа, "Насдак" использует индекс или набор акций, которые используются для создания моментального снимка рынка. NYSE в качестве основного индекса предлагает Dow Jones Industrial Average (DJIA), а NASDAQ – NASDAQ Composite и NASDAQ 100.

Если композитный индекс отражает изменение стоимости более 3000 торгуемых акций, то DJIA отражает пики и падения 30 крупнейших компаний. Первый из них часто просто упоминается под названием биржи и чаще всего цитируется финансовыми журналистами и репортерами.

NASDAQ 100 представляет собой взвешенный по капитализации модифицированный индекс 100 крупнейших компаний, акции которых торгуются на NASDAQ. Они охватывают целый ряд секторов рынка, хотя самые крупные из них, как правило, связаны с технологиями. Каждый год компании могут включаться и удаляться из NASDAQ 100 в зависимости от их стоимости.

Оба индекса включают как американские предприятия, так и зарегистрированные за пределами США. Это отличает их от других основных индексов, поскольку DJIA не учитывает иностранные компании.

История NASDAQ

Основанная Национальной ассоциацией дилеров ценных бумаг биржа НАСДАК открылась 8 февраля 1971 года. Первый в мире электронный фондовый рынок начался с торговли более чем 2500 беспроцентными ценными бумагами. В то время NASDAQ представляла собой электронный информационный бюллетень. Поначалу никакой реальной торговли между покупателями и продавцами не происходило. Вместо этого биржа уравнивала шансы трейдеров, сужая спред между ценой предложения и спроса акций.

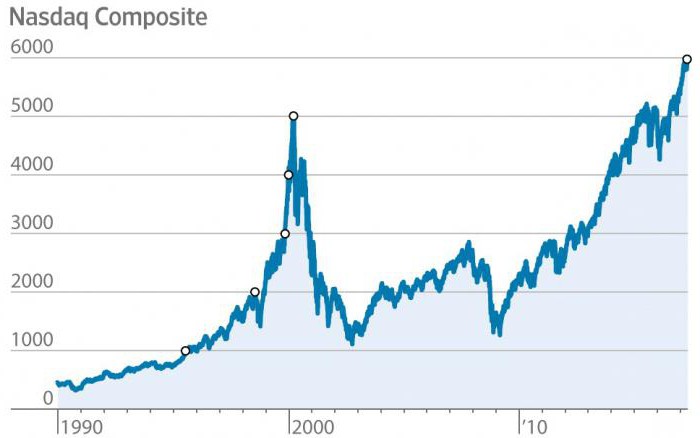

Благодаря своему высокотехнологичному характеру NASDAQ Composite сильно пострадал от пузыря доткомов в конце 1990-х годов, упав с более чем 5000 до менее 1200 пунктов. Другие важные даты в истории биржи следующие:

- 1975 год – NASDAQ изобретает современное IPO (первичное публичное размещение), регистрируя компании, поддерживаемые венчурным капиталом, и позволяя синдикатам андеррайтинга торговать в качестве маркет-мейкеров.

- 1985 год – был создан индекс NASDAQ-100.

- 1996 год – появился первый веб-сайт www.nasdaq.com.

- 1998 год – NASDAQ слился с Американской фондовой биржей, образовав рыночную группу NASDAQ-AMEX. AMEX был приобретен NYSE Euronext в 2008 г., и его данные были интегрированы в NYSE.

- 2000 год – участники биржи проголосовали за ее реструктуризацию и превращение в открытое акционерное общество NASDAQ Stock Market, Inc.

- 2007 – год приобретения шведской финансовой компании ОМХ и смены названия на NASDAQ ОМХ Group. Тогда же была куплена Бостонская фондовая биржа.

- 2008 год – приобретение старейшей в США Филадельфийской фондовой биржи.

- 2009 – год создания первой в отрасли мобильной веб-версии сайта nasdaq.com.

Основные сервисы

В целом, для работы фондовой биржи требуются 3 отдельных компонента:

- интерфейс – то, благодаря чему брокеры и маркет-мейкеры получают доступ к торговой системе;

- поиск встречных заявок – компьютерная система, которая связывает покупателей и продавцов, когда их цены совпадают;

- услуги котировки – предоставление данных о котировках покупки и продажи акций.

Разумеется, есть много других услуг, предоставляемых внутри биржи, включая широковещательную рассылку MarketSite, ведение записей и резервное копирование. Но три описанные выше службы являются самыми важными. На них следует остановиться более подробно.

Секреты американской фондовой биржи NASDAQ

Из трех основных биржевых служб наиболее простой является сервис предоставления котировок. Ежедневно и ежесекундно цены на акции колеблются. И люди во всем мире хотят следить за ними в режиме реального времени. Брокеры желают предоставлять котировки своим клиентам, а новостные компании – показывать во время своих программ. Чтобы удовлетворить эту потребность, "Насдак" собирает данные о самых последних ценах, заявленных в биржевой компьютерной системе, которая позволяет видеть, что происходит внутри движка поиска встречных заявок, и затем рассылает эту информацию по всему миру.

Покупатели и продавцы заключают сделки со своими брокерами в электронном виде. Данные с сотен компьютеров (по одному для каждого брокера) поступают в систему NASDAQ. Затем сделки обрабатываются программой поиска встречных заявок, которая на бирже "Насдак" выполнена в виде одного высоконадежного компьютера. Именно здесь и происходит реальная торговля.

Пример работы

Простейший способ представить особенности работы биржи NASDAQ – это рассмотреть следующий пример. Предположим, на ней зарегистрирована компания ABC. Система поиска хранит все касающиеся ее неудовлетворенные заявки. Скажем, 3 клиента хотят продать свои акции. Они размещают свои заявки, в которых указывают, сколько акций и по какой цене они желают их реализовать:

- Клиент 1: продам 50 акций по 15,40 $.

- Клиент 2: продам 200 акций по 15,25 $.

- Клиент 3: продам 100 акций по 15,20 $.

Предположим, другие 4 человека хотят приобрести долю в капитале компании ABC. Они размещают свои заявки с указанием количества и цены акций.

- Клиент А: куплю 100 акций по 15,15 $.

- Клиент Б: куплю 200 акций по 15,10 $.

- Клиент В: куплю 150 акций по 15,00 $.

- Клиент Г: куплю 75 акций по 14,95 $.

Сейчас совпадений нет. Самая низкая цена на стороне продажи составляет 15,20 $, а наиболее высокое предложение по покупке составляет 15,15 доллара США. Разница между минимальной ценой продажи и максимальной ценой покупки называется спредом. Как правило, для популярных акций он составляет 1–2 цента. Когда ценные бумаги торгуются в малых объемах, значение спреда может быть значительно больше. Из-за наличия разницы в ценах данные заявки будут активны до тех пор, пока они не будут удовлетворены.

Предположим, клиент А регистрирует новое предложение. Он хочет купить 50 акций за 15,25 $. Вместо этого он получит ценные бумаги клиента 3 по 15,20 $, потому что это самая низкая цена, доступная в списке продавцов. 100 акций, которые продаются за 15,20 долларов США, будут разделены – 50 останутся в списке, а остальные 50 закроют транзакцию. Клиент 3 счастлив, потому что он получил желаемую цену, а клиент А доволен, потому что получил небольшую скидку.

В заключение

Система поиска встречных заявок делает подобные вещи для тысяч зарегистрированных акций фондовой биржи NASDAQ, и миллионы операций обрабатываются каждый день. Как только подходящее предложение будет найдено, информация о завершенной транзакции из поисковой системы возвратится брокерам покупателя и продавца. Данные также поступают на серверы котировок, чтобы любой интересующийся мог видеть, что произошло.

Разумеется, это очень упрощенное объяснение. В действительности, из-за огромного числа людей, принимающих участие в торгах, для поддержания работы системы требуются тысячи компьютеров и брокеров, в результате чего процессы очень быстро усложняются.

fb.ru

Фондовая биржа NASDAQ - акции, время работы, детали

Фондовая биржа NASDAQ (National Associations of Securitas Dealers Automate Quotations) – одна из крупнейших бирж в мире. Создаваясь для привлечения начинающих компаний высокотехнологичного сектора, со временем NASDAQ вырос в межконтинентальную платформу, продолжая собирать инвесторов со всей планеты. Сегодня ключевые индексы площадки являются одними из самых уважаемых в мире.

Капитализация компаний в листинге на NASDAQ, достигла 6.8 трлн. долл. США, что вывело ее на второе место в мире.

На первом — Нью-Йоркская фондовая биржа NYSE, на третьем — Лондонская биржа LSE. Отслеживание показателей NASDAQ важно уже потому, что тренд, задаваемый за океаном, через несколько часов находит отражение в Европе. Не в последнюю очередь благодаря OMX – концерну фондовых бирж Европы.

| Площадка, страна | NASDAQ. США. |

| Год основания, владелец | 1971, NASDAQ OMX Group |

| Капитализация | 6.8 трлн. долл. США. |

| Индексы | NASDAQ Composite, NASDAQ NMCI, NASDAQ-100 Index |

| Количество компаний на торгах | Свыше 3.7 тысячи |

| Официальный сайт | www.nasdaq.com |

| Время работы (Москва) | 09:30 – 16:00 (+7 часов зимой, +8 летом) |

История NASDAQ

Считается, что NASDAQ возник в начале 1970-х годов, когда владельцами была внедрена первая в мире электронная доска купли-продажи активов (только BID и ASK). На самом деле, истоки второй биржи в мире лежат в 1938 году, когда Конгрессом США был принят Акт Мелони. Он, осуждая разрозненность фондовых рынков, приказал всем независимым брокерам вступить в СРО.

В теории, саморегулируемые организации (на английском Self-Regularity Organization), должны были вести учет деятельности биржевых игроков и формировать отчеты, впоследствии направлявшиеся в Комиссию по ценным бумагам и рынкам. Первой из СРО стала NASD – National Association of Securities Dealers — куда вошло большинство свободных трейдеров.

Даже спустя 30 лет ситуация оставалась неудовлетворительной — манипуляции и инсайд были часты, а акции компаний каждый день падали и взлетали без причины, принося кому-то миллионы. В 1968 году Комиссией по ценным бумагам и биржам США было принято решение о разработке автоматической программы учета торгов — она получила название NASD Automated Quotations или NASDAQ.

Уже 08 февраля 1971 года состоялась первая сделка в рамках новой площадки. Стоит отметить, что NASDAQ не была похожа на традиционную биржу и представляла собой электронную доску объявлений, где указывалась ценная бумага, цена спроса и предложения. С учетом видимого коридора цены, волатильность была невысокой, а возможностей для спекулятивной торговли — исчезающее мало. Этим

обусловлен массовый исход трейдеров (даже числящихся в NASD) и низкая популярность площадки. К 1975 году с целью сохранения жизнеспособности было принято решение о допуске к участию малых компаний со всего мира. И то, что львиную долю из них составили структуры развивающегося hi-tech-сектора, можно списать на совпадение. Энтузиастам, строившим цифровую эпоху в гаражах, идти было некуда.

К 1982 году число компаний превысило тысячу, и им стала необходима градация. С этой целью был введен фондовый индекс NASDAQ National Market. Когда число претендентов в него привело к судебным тяжбам и протестам эмитентов, в 1985 году были внедрены еще два индекса: NASDAQ 100 и NASDAQ Financial Index. Как следует из названия, финансовым структурам отвели второй индикатор.

Биржа NASDAQ

В 1992 году NASDAQ заключил партнерское соглашение с Лондонской фондовой биржей LSE, что позволило, во-первых, выйти на европейский рынок, во-вторых, на некоторое время сформировать конкурента NYSE. Союз оказался недолгим, и через несколько лет пути площадок разошлись. В 1998 году в Европе была создана EASDAQ, которая была куплена американцами и превращена в NASDAQ Europe.

В 2001 году направление было закрыто (причиной стал крах доткомов – точка com), но в 2007 году вновь открыто как Equiduct, а впоследствии перешло в управление Deutsche Borse AG.

В 2007 году произошло слияние NASDAQ и шведской корпорации OMX, объединяющей ряд скандинавских фондовых площадок. Условия оказались неравны: американцам досталось 72% акций, европейцам 28%.

В настоящее время группа компаний NASDAQ OMX занимает второе место по капитализации в мире, представляя интересы компаний большинства стран, и косвенно – через NASDAQ Dubai – участвует в деятельности Лондонской фондовой биржи. Таким образом, дельцам из Нового Света удалось зайти в Старый, чему так препятствовала LSE, и получить над ней косвенный контроль.

Современная фондовая биржа NASDAQ

Сегодня на NASDAQ OMX Group работает 3.7 тысячи брокерских компаний по всему миру, обеспечивая до 10% всей фондовой деятельности планеты. В 26 странах присутствуют более 50 операционных офисов, общая численность сотрудников превышает 10 тыс. человек. Суммарная капитализация вплотную подошла к 9.6 трлн. долл. США и продолжает увеличиваться.

Полезные статьи:Крупные биржи нередко выступают «поставщиками» информационных услуг и наработок на развивающиеся биржи. NASDAQ не исключение: по расчетам сотрудников, технологии и консультативные услуги предоставляются более чем 70 площадкам в 50 странах мира. Несмотря на попытку охватить все сферы, традиционными считаются розничная торговля, здравоохранение, высокие технологии и финансы.

В общей сложности на базе NASDAQ построено свыше 41 тысячи фондовых индексов, самые известные из которых — сам NASDAQ Composite, NASDAQ 100, NASDAQ Biotechnology, Pre-Market NDX и After Hours NDX. Также на основных площадках рассчитываются Dow Jones Industrial Average и S&P 500. Индексам стоит уделить особое внимание, вот по какой причине.

Численность NASDAQ Composite постоянно меняется и в последние десятилетия плавает между 3.7 и 5.5 тысячи компаний. Индекс неравновзвешен, стоимость акции зависит от номинала и общей капитализации компании. Расчет индекса начался 05 февраля 1971 года с отметки 100 пунктов, в настоящее время составляет около 4 000 пунктов.

Еще одним значимым индексом является NASDAQ National Market Composite Index, чье принципиальное отличие от Composite — включение в листинг только национальных компаний. Однако профессиональные инвесторы присматриваются к ключевому индексу NASDAQ 100 Index и двум сопутствующим — Industrial Index и Financial Index, направленным на промышленные и финансовые предприятия.

Еще одним значимым индексом является NASDAQ National Market Composite Index, чье принципиальное отличие от Composite — включение в листинг только национальных компаний. Однако профессиональные инвесторы присматриваются к ключевому индексу NASDAQ 100 Index и двум сопутствующим — Industrial Index и Financial Index, направленным на промышленные и финансовые предприятия.

Примечательно, что в рамках биржи NASDAQ рассчитываются фондовые индикаторы конкурентов. В частности, AMEX Composite (AMEX стала частью NYSE в 2008 году), FTSE NASDAQ 500 Index, NYSE Composite, группа S&P и многие другие. Сама площадка предоставляет полный комплекс услуг, включая работу с инвестициями, акциями, деривативами, опционами, инвестиционными фондами, ETF и Форекс.

С целью освещения торгов в 2013 году NASDAQ приобретает известнейшее в мире информационное агентство Thomson Reuters. Большинство котировок, предоставляемых брокерам, сайтам и порталам, дает именно Reuters.

Интересная вещь. Как и у NYSE, начало и окончание торгов на NASDAQ обозначается ударом гонга. Но hi-tech-биржа отважилась на столь же технологичный шаг: за умеренную плату любой желающий может заказать Bell Ceremony — по заказу состоятельного клиента в 12 часов дня пробьет гонг, и на светодиодное табло NASDAQ Tower будет выведена любая его информация.

На месте работает множество репортеров, которые снимают происходящее на видео и, после обработки, транслируют ролик на экранах биржи и телеканалах Reuters. По завершению мероприятия видеомассив передается заказчику и он вправе делать с ним абсолютно все. Требований немного, максимум 50 гостей и классическая одежда, а вот о цене почему-то умалчивают. В числе воспользовавшихся — Walt Disney, Google Inc, Dreamworks и другие.

Среди наиболее популярных акции NASDAQ:

- Amazon, Inc.(AMZN)

- Apollo Group, Inc.(APOL)

- Apple Inc.(AAPL)

- com, Inc.(BIDU)

- Cisco Systems, Inc.(CSCO)

- Dell Inc.(DELL)

- eBay Inc.(EBAY)

- Garmin Ltd.(GRMN)

- Google Inc.(GOOG)

- Intel Corporation(INTC)

- Life Technologies Corporation(LIFE)

- Logitech International, SA(LOGI)

- Marvell Technology Group, Ltd.(MRVL)

- Microsoft Corporation(MSFT)

- News Corporation, Ltd.(NWSA)

- Oracle Corporation(ORCL)

- Patterson Companies Inc.(PDCO)

- QUALCOMM Incorporated(QCOM)

- Starbucks Corporation(SBUX)

- Symantec Corporation(SYMC)

- Teva Pharmaceutical Industries Ltd.(TEVA)

- Vertex Pharmaceuticals(VRTX)

- Wynn Resorts Ltd.(WYNN)

- Yahoo! Inc.(YHOO)

Интересно знать

Торговля на NASDAQ сохранила первичные черты: в рамках сессии маркет-мейкеры борются за исполнение ордера клиента, а котировка позиции и индекса формируется как среднее арифметическое между BID и ASK по ордеру. В задачи игроков входит постоянное обеспечение оборачиваемости акций, и, если они не в состоянии исполнить ордер, они закрывают его за свой счет.

Торговля на NASDAQ сохранила первичные черты: в рамках сессии маркет-мейкеры борются за исполнение ордера клиента, а котировка позиции и индекса формируется как среднее арифметическое между BID и ASK по ордеру. В задачи игроков входит постоянное обеспечение оборачиваемости акций, и, если они не в состоянии исполнить ордер, они закрывают его за свой счет.

Для участия в листинге NASDAQ важно определиться с выбором рынка — их существует три —

- Global Market

- Capital Market

- Global Select Market

Последний является самым желанным, но и требования к нему очень высоки — вроде капитализации в сотни миллионов долларов. Capital Market самый доступный, порог входа равен 4 млн. долл. США. Вне зависимости от рынка, эмитент должен держать трех-четырех маркет-мейкеров.

Для работы в рамках листинга необходимо соблюдение стандартов по прибыли и оборотам, выход на IPO недолог и редко занимает больше двух лет.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter, и мы её обязательно исправим! Огромное спасибо вам за помощь, это очень важно для нас и других читателей!

equity.today

Фондовая биржа NASDAQ, рынок акций. Описание крупнейшей биржи США

Каждый из финансистов или тех, кто той или иной степенью сегодня связан с экономикой, наверняка знает что такое фондовая биржа. National Association of Securities Dealers Automated Quotation – полное название американской биржи NASDAQ уже давно занимает лидирующую позицию во всем мире.

Каждый из финансистов или тех, кто той или иной степенью сегодня связан с экономикой, наверняка знает что такое фондовая биржа. National Association of Securities Dealers Automated Quotation – полное название американской биржи NASDAQ уже давно занимает лидирующую позицию во всем мире.

Биржа NASDAQ была основана NASDAQ OMX Group, который до сих пор являются ее владельцем. Образованные люди знают, что торговать на бирже NASDAQ ценными бумагами выгодно и просто. На сегодняшний день эта фондовая биржа является крупнейшим мировым электронным ресурсом.

Краткая история возникновения Nasdaq

Впервые биржа Насдак появилась в 1971 году, когда специалистами из Конгресса США было проведено исследование, касающееся состояния на внебиржевом рынке ценных бумаг. Первые торги проходиои по телефону. После обвала рынка финансов, который произошел в 1987 году, руководством биржи NASDAQ из Америки, были разрешены размещения ордеров электронным способом. Система получила название SOES.

1992 год стал одним из важных для Насдак, так как они соединились с Лондонской фондовой биржей, а еще через несколько лет – с American Stock Exchange. Для американской биржи эти слияния послужили тем, что уже в 21 веке они приняли статус одной из лучших крупнейших электронных фондовых бирж по обороту, как долларов, так и акций.

Покупка фондовой Филадельфийской биржи для NASDAQ в 2007 году дала ей все основания войти в тройку лучших национальных бирж Америки.

Сейчас для выхода на фондовый рынок и прохождения листинга, компании-соискателю нужна регистрация Комиссии по ценным бумагам и рынкам США, другими словами SEC и необходимость иметь минимум три брокерские или дилерские учреждения по определенным акциями.

Торговля на бирже насдак

Заниматься торговлей на NASDAQ можно применяя разные стратегии, которые успешно используются в торгах. Вот некоторые из них:

-

торговля от уровней;

-

кратковременные скальпы с возможностью держать позиции несколько секунд;

-

удерживающие несколько дней позиции, так называемые свинги;

-

акционная торговля, находящаяся в разных секторах и др.

Маркет-мейкеры отвечают за процесс потока непрерывных котировок и поддерживают ликвидность акций в группах. Каждый из участников американской фондовой биржи имеет свой ряд индексов, который рассчитывается, основываясь на рыночной капитализации. Расчет ведется, учитывая разные нефинансовые сектора.

Преимущества и недостатки американской биржи:

Сейчас биржа Насдак насчитывает более 3700 мировых корпораций и фирм со всех уголков Земли. Это одна из самых ликвидных площадок с максимальным уровнем волатильности. С каждым днем биржа Насдак продолжает развиваться все больше, привлекая тем самым акции новых известных мировых брендов и инвесторов.

Преимущества фондовой биржи:

-

Американская биржа Насдак привлекает не только трейдеров, но и инвесторов, которые соблазняются возможностью получить высокий уровень волатильного ресурса, в отличие от конкурентов, что является главным преимуществом.

-

NASDAQ акции – это мощный инструмент для финансов, который принесетдейтрейдерам хороший заработок.

-

Биржевые акции – это ценные бумаги фирм, которые связанны с высокими технологиями. С самого начала создания американская биржа была нацелена на эти компании и продолжает сотрудничать с ними до сегодняшнего дня.

-

Торгуют на Насдаке такие известные мировые лидеры как Google Inc, Intel Corporation и Microsoft Corporation. Сейчас на биржу все чаще выходят и жители стран СНГ.

Недостатки:

-

Среди недостатков можно отметить большой спред, но ведь риск – дело благородное. – Правда?

На биржу Насдак можно выйти при помощи компании SDG Trade, где специалисты предоставят всю необходимую консультацию, предложат попробовать и расскажут более подробно о демо-счете бирже, ну и, конечно же, помогут не только освоиться в данном ресурсе, но и получить большую прибыль.

Обучение торговле акциями Открыть торговый счет У вас есть вопросы?

sdg-trade.com

NASDAQ биржа

История успеха и стремительного взлета NASDAQ не имеет аналогов в мире. Финансисты, анализируя историю развития финансовых рынков, даже ввели новый термин – феномен NASDAQ. Давайте же разберемся с историей развития биржи Насдак (именно так читается название биржи на русском языке по правилам транскрипции). Начнем издалека. История развития биржевого мира очень разнообразна, однако конец 20 столетия выделил монополистов отрасли – достаточно долго на этом поприще соперничали Франкфуртская, Лондонская, Токийская и Нью-Йоркская биржа (а также еще несколько признанных флагманов) с переменным успехом.

NASDAQ – новый соперник признанных флагманов биржевого мира, который только за 20 лет (срок ничтожно малый для этой отрасли) сумел утереть нос всем перечисленным выше «аристократам». Сегодня площадка NASDAQ забирает первое место по количеству IPO и суммарному объему торгуемых ценных бумаг у «столпа Уолл-стрит» - NYSE.

Рынок NASDAQ

Как ни странно, началась биржа NASDAQ с ничем не примечательной информационной базы. Эту базу организовывает NASD – Национальная ассоциация дилеров ценных бумаг. Если с первой частью аббревиатуры «Насдака» все понятно, то как быть с приставкой AQ? Удивительно, однако, глубинного смысла здесь нет – аббревиатура в расшифровке и переводе означает «автоматизированные котировки». Листинг – включение ценных бумаг в котировальный список. С начала 1982 года крупные корпорации, которые соответствуют суровым требованиям листинга NASDAQ, включаются в информационную базу. Именно 1982 год принято считать годом создания биржи. В 1984 году на NASDAQ начинают торговаться акции крупных корпораций, удовлетворяющим требованиям листинга. Площадка расширяется – создана вторая группа, в которой представлены компании с меньшей капитализацией.

Как ни странно, началась биржа NASDAQ с ничем не примечательной информационной базы. Эту базу организовывает NASD – Национальная ассоциация дилеров ценных бумаг. Если с первой частью аббревиатуры «Насдака» все понятно, то как быть с приставкой AQ? Удивительно, однако, глубинного смысла здесь нет – аббревиатура в расшифровке и переводе означает «автоматизированные котировки». Листинг – включение ценных бумаг в котировальный список. С начала 1982 года крупные корпорации, которые соответствуют суровым требованиям листинга NASDAQ, включаются в информационную базу. Именно 1982 год принято считать годом создания биржи. В 1984 году на NASDAQ начинают торговаться акции крупных корпораций, удовлетворяющим требованиям листинга. Площадка расширяется – создана вторая группа, в которой представлены компании с меньшей капитализацией.

Площадка начинает свой стремительный взлет. Организаторам удалось отыскать незанятую нишу – они забрали к себе всех тех, кто не имел доступа к торгам к солидным биржам. Однако хорошая идея была также подкреплена замечательным исполнением – изначально NASDAQ делала упор в своем развитии на высокие технологии. К слову, один из богатейших людей планеты – Билл Гейтс работает исключительно с NASDAQ.

Почему стоит купить акции NASDAQ?

По сравнению с консервативными гигантами, NASDAQ – куда более совершенная структура. Инновационные идеи и их удачное внедрение – вот причина успеха Насдака. Перечень инновационных идей ниже:

- Брокерская элита на NASDAQ не в чести – услуги доступные и дешевые, кормить дорогих брокеров здесь не стали

- Множество промежуточных звеньев, которые ранее были задействованы в процессе циркуляции акций, не использовались на NASDAQ

- Финансовый минимум для вхождения на фондовый рынок ликвидирован.

- Скорость торговых процедур, благодаря использованию мощного оборудования, значительно увеличена - это сказывается на росте экономической активности.

Финансисты сходятся во мнении – к ошеломительному взлету и возможности конкурировать с площадками, имеющими более чем 100-летнюю историю развития Насдак, привели исключительно высокие технологии. NASDAQ никогда не имел торговых залов, в которых толпятся брокеры - операции на рынке проводятся только при помощи компьютерных сетей. Существует огромное количество терминалов – участвовать в торгах на NASDAQ можно из любой точки планеты.

В истории развития NASDAQ навеки укоренились процессы глобализации мировой экономики. NASDAQ удачно внедряет глобальные стратегии – биржа стремилась объединить американские, азиатские и европейские фондовые рынки. Сказано-сделано – в Токио руководство Насдака подписывает историческое соглашение с Softbank Corporation про создание совместной площадки Nasdaq Japan. Насдак смог проникнуть на европейский финансовый рынок путем создания Nasdaq Europe. Кстати, реализация столь смелого шага стало возможным, только благодаря покупке биржи EASDAQ.

Успех NASDAQ

Сегодня NASDAQ – не только одна из крупнейших биржевых контор. Насдак успешно задает темы развития фондового рынка. Достижения Насдака в электронных торгах успешно перенимают ведущие фондовые биржи мира. Но давайте обратимся к конкретике – чем же отличаются классические биржи от NASDAQ? Фондовые биржи работали и 100 лет назад, когда никто не слышал про интернет или телефон. Классическая фондовая биржа имеет специфику – если исчезают все людские изобретения за последнюю сотню лет, она, в отличие от NASDAQ, продолжает функционировать.

Сегодня NASDAQ – не только одна из крупнейших биржевых контор. Насдак успешно задает темы развития фондового рынка. Достижения Насдака в электронных торгах успешно перенимают ведущие фондовые биржи мира. Но давайте обратимся к конкретике – чем же отличаются классические биржи от NASDAQ? Фондовые биржи работали и 100 лет назад, когда никто не слышал про интернет или телефон. Классическая фондовая биржа имеет специфику – если исчезают все людские изобретения за последнюю сотню лет, она, в отличие от NASDAQ, продолжает функционировать.

Голосовые торги в зале, так называемая «голосовая яма», книги приказов по акциям – вот, на чем базируется традиционная фондовая биржа. На Насдаке нет брокеров-переговорщиков – информация доступна в режиме он-лайн, после принятия решения достаточно нажать лишь одну кнопку.

Современные реалии - рынок NASDAQ

Сегодня площадка принадлежит компании NASDAQ OMX Group, Inc. со штаб-квартирой на Манхэттене. Торговая сессия начинает в 9.30 и заканчивается в 16.00 по местному времени (начало в 17.30 и конец в 00.00 по МСК). Все торговые операции на бирже NASDAQ осуществляются на платформах Primex и SuperMontage. Торговать на бирже можно и после завершения регулярной сессии – платформа SelectNet позволяет получить доступ к послеторговой сессии до 20.00 по местному времени (соответственно, до 4.00 по МСК).

Разделение рынка

В рамках NASDAQ работает два рынка:

- NASDAQ National Market

- The Nasdaq Small Cap Market

Первый рынок предназначается для ценных бумаг самых крупных компаний-эмитентов. Получить листинг на площадке NASDAQ National Market достаточно сложно – критерии корпоративного управления, капитализации и финансового положения необычайно строги. На NNM обращается около 4 тысяч акций крупных корпораций. Второй рынок ориентирован на акции компании с небольшой капитализацией. Сегодня в листинг площадки вошло больше 1000 ценных бумаг.

Индекс насдак

На Насдаке существует более 10 индексов – мы же выделим самые известные.

• NASDAQ Composite Свободный индекс, включающий в себя около 5 000 компаний (участвуют не только американские, но и иностранные эмитенты) - NASDAQ Composite. Акции каждого эмитента оказывают влияние на NASDAQ Composite пропорционально рыночной стоимости компании. Абсолютный рекорд развития индекса был достигнут в 2000-м году – достигнута рекордная отметка пятитысячного уровня.

• NASDAQ National Market Composite

Аналогичный по своей сути индекс - NASDAQ National Market Composite. Главное отличие от NASDAQ Composite – индекс формируется на основе акций из листинга Национального рынка.

• NASDAQ-100 Index Еще один известный индекс - NASDAQ-100 Index. Индекс рассчитывают на основании рыночной капитализации ста самых крупных компаний из нефинансового сектора.

Торговля на NASDAQ

Волатильность NASDAQ привлекает инвесторов со всего земного шара. Сегодня Насдак пользуется популярностью у инвесторов из России, так среди граждан других постсоветских стран. Количество компаний, дочерних компаний заокеанских брокеров в нашей стране стремительно растет – NASDAQ покоряет новые горизонты.

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

utmagazine.ru

Nasdaq — WiKi

NASDAQ (сокр. от англ. National Association of Securities Dealers Automated Quotation, читается как «Насдак» — Автоматизированные котировки Национальной ассоциации дилеров по ценным бумагам) — американская биржа, специализирующаяся на акциях высокотехнологичных компаний (производство электроники, программного обеспечения и т. п.). Одна из трёх основных фондовых бирж США (наряду с NYSE и AMEX), является подразделением NASD, контролируется SEC. Собственник биржи — американская компания NASDAQ OMX Group. Помимо NASDAQ, ей принадлежат также 8 европейских бирж.

Основана 8 февраля 1971 года. Название происходит от автоматической системы получения котировок, положившей начало бирже. На данный момент на NASDAQ торгуют акциями более 3 200 компаний[2], в том числе и двух российских[3].

История биржи

Предыстория NASDAQ

В 1938 году Конгрессом США был принят документ, получивший название «Акт Мэлони» (Maloney Act). Этот акт обязал всех брокеров, не являющихся членами какой-либо биржи (которых значительно больше, чем брокеров-членов бирж), присоединиться к SRO[4], которая будет ответственна за регулирование внебиржевого рынка. В следующем году такая SRO (Self-Regulatory Organization) была сформирована. Она была названа National Association of Securities Dealers, или сокращённо NASD — Национальная ассоциация дилеров ценных бумаг.

NASD обязана:

- принимать правила и процедуры с целью предотвращения мошеннических и манипулятивных действий

- делать все возможное для предупреждения нарушений её членами законодательства о ценных бумагах, норм или правил самой NASD

- поддерживать честные и одинаковые для всех принципы торговли

- защищать интересы инвесторов и публики[5].

Появление NASDAQ

В 1968 году по инициативе Конгресса США Комиссия по ценным бумагам и биржам провела специальное исследование по поводу «неудовлетворительного состояния внебиржевого рынка ценных бумаг». Дело в том, что финансовая отчётность по компаниям зачастую отсутствовала или публиковалась нерегулярно, а сам внебиржевой рынок, несмотря на достаточно высокие прибыли, имел низкую ликвидность.

По результатам расследования, проведенного комиссией, Национальной ассоциации торговцев ценными бумагами (NASD) была поручена систематизация и автоматизация всего розничного рынка ценных бумаг.

Как раз в конце 60-х годов началось активное развитие компьютерных технологий, которые позволили решить эту задачу. В итоге была создана внебиржевая электронная система торговли ценными бумагами NASD Automated Quotations (NASDAQ). Первые сделки на бирже NASDAQ были заключены 8 февраля 1971 года.

Изначально NASDAQ представлял собой лишь информационную базу, «доску объявлений», в которой транслировались усреднённые, а потом лучшие котировки дилеров внебиржевого рынка.

Развитие биржи

В 1982 году акции американских компаний, соответствующих более высоким требованиям листинга, были выделены в NASDAQ National Market (NNM). Прежде всего, это было сделано для отсеивания мелких компаний, стремящихся войти в листинг системы (а их было очень много). Для осуществления данной цели требования для участия компаний в деятельности на National Market были ужесточены. Только в 1990 году оформилась вторая группа акций, представляющих компании с небольшой капитализацией (около 40 % от общего числа компаний), — Nasdaq Small Cap Market (SCM)[6][7].

В 1984 году на бирже начала работать система исполнения малых ордеров — Small Order Execution System (SOES). Эта система дала возможность исполнять ордера маленького объёма против лучших котировок маркетмейкеров, что серьёзно расширило торговые возможности[5].

В 1990 году была запущена торговая система SelectNet, которая расширила возможности для нахождения и исполнения сделок по лучшей цене и большего объёма, чем возможные с помощью SOES[5].

Функционирование биржи

Время работы

Регулярная торговая сессия Nasdaq начинается в 9:30 и заканчивается в 16:00 по североамериканскому восточному времени (UTC−5). Торговые операции проводятся на базе платформ SuperMontage и Primex. После окончания регулярной сессии, возможно проведение торгов до 20:00 в послеторговую сессию через платформу SelectNet[7].

Схема торговли

Схема, по которой ведется торговля на бирже NASDAQ, отличается от традиционной биржевой. Несколько маркетмейкеров здесь соревнуются за исполнение ордера клиента. На данный момент на бирже их около шестисот. Основная функция маркетмейкера в NASDAQ (так же, как и в NYSE) — непрерывное выставление котировок и поддержание ликвидности по определенной группе акций во время торговли. То есть, маркетмейкер обязан исполнить поступивший ордер клиента за счёт собственных резервов в случае отсутствия на рынке соответствующего противоположного предложения. Некоторые маркетмейкеры поддерживают несколько сотен акций, другие — несколько тысяч. В итоге, в среднем, по одному виду акций ликвидность поддерживают четырнадцать маркетмейкеров, а по другим — до пятидесяти. Котировки системы NASDAQ по данной акции — результат сопоставления котировок, предоставляемых маркетмейкерами и альтернативными торговыми системами[7].

Рынки NASDAQ

NASDAQ National Market (NNM)

NASDAQ National Market (NNM) — рынок для наиболее активно торгуемых на бирже NASDAQ ценных бумаг крупнейших компаний-эмитентов. Рынок был выделен в 1982 году. Сейчас на нём обращается более 4 000 ценных бумаг. Для получения листинга на NASDAQ National Market компания должна отвечать жёстким критериям финансового положения, капитализации и корпоративного управления[5].

NASDAQ Nasdaq Small Cap Market (SCM)

The Nasdaq Small Cap Market — рынок NASDAQ для акций компаний малой капитализации. В листинг SCM входит более 1000 ценных бумаг[8].

Компьютерные торговые системы

SOES

SOES (Small Order Execution System) — это система исполнения мелких ордеров. SOES была предназначена для дневных трейдеров, торгующих на рынке NASDAQ пакетами до 1000 акций. Она позволяла мелким инвесторам получить доступ к системе Nasdaq и её маркетмейкерам. Система была запущена после биржевого краха 1987 года. Её главной задачей было обеспечение ликвидности рынка для обычных инвесторов. SOES позволяла индивидуальным инвесторам осуществлять сделки по акциям NASDAQ с институциональными инвесторами, которые постоянно выставляют по этим акциям свои котировки на покупку/продажу.

Участие маркетмейкеров в SOES по всем акциям Nasdaq стало обязательным в 1988 году. Причиной этого стало то, что во время биржевого кризиса 1987 года множество мелких инвесторов не смогли получить доступ к котировкам маркетмейкеров. До этого момента брокерам для исполнения клиентских ордеров приходилось звонить маркетмейкерам по телефону, а поскольку во время биржевого кризиса дозвониться до маркетмейкеров было практически невозможно, многие клиентские ордера остались без исполнения. Система SOES должна была обеспечить для индивидуальных клиентов доступ на рынок Nasdaq, а значит — укрепить к нему доверие.

На данный момент система SOES на бирже не используется[9].

SelectNet

В 1988 году на бирже NASDAQ была введена в эксплуатацию система подтверждения сделок (Order Confirmation Transaction service — OCT). Система позволяла избавиться от проблем передачи ордера по телефону и постановки ордера в минуты быстрого движения рынка. Теперь ордера передаются электронно через OCT, и при наличии встречной заявки исполняются автоматически. В 1990 году OCT была переименована в SelectNet. В этот период расширились возможности проведения переговоров между продавцом и покупателем, а также появилась возможность направлять ордер всем маркетмейкерам одновременно[10].

ECN

SuperSOES

SuperMontage

SuperMontage — новая система отображения котировки движения ордеров. Она официально была запущена в действие 7 октября 2003 года в Европе, а 14 октября 2003 и в США. Система SuperMontage сменила устаревшую платформу SuperSoes и на данный момент служит для торговли акциями NASDAQ National Market и Nasdaq Small Cap Market. Кроме того, SuperMontage обеспечивает доступ к торговле акциями, обращающимися на других биржах США[7].

Сайт

В 1999 году сайт биржи был взломан группой хакеров под названием United Loan Gunmen. Хакеры оставили на сайте записку, в которой сообщали, что взлом был проведен для того, чтобы «акции резко подскочили вверх, сделав счастливыми всех инвесторов, а затем, мы надеемся, все инвесторы повесят на бамперы своих мерседесов наклейки „Спасибо ULG!“». Помимо этого хакеры создали себе e-mail аккаунт на сервере NASDAQ. Во время этого инцидента никакого нарушения финансовых транзакций не произошло[11].

Сделки

Первая попытка купить LSE

В марте 2006 года NASDAQ предпринял первую попытку приобрести LSE (Лондонская фондовая биржа). Однако сделка не состоялась. По словам руководства Лондонской биржи, NASDAQ предложил сильно заниженную цену из расчета $17,42 за акцию. После отрицательного ответа со стороны LSE, NASDAQ занялась скупкой её акций и уже менее чем через два месяца стала крупнейшим акционером LSE, собрав пакет из 25,1 % акций[12].

Вторая попытка купить LSE

20 ноября 2007 года Nasdaq приобрела дополнительный пакет акций LSE и увеличила свою долю в ней до 28,75 %. После этого NASDAQ вновь объявил о намерении купить LSE, предложив 2,7 миллиарда фунтов, ($5,1 миллиарда), то есть по цене 12,43 фунта на акцию. Но через 7 часов Nasdaq получила отказ от LSE. Исполнительный генеральный директор LSE Клара Фёрс объяснила, что Nasdaq «не смогла оценить значительные показатели роста и перспективы её группы как самостоятельной компании»[13].

NASDAQ и OMX

25 мая 2007 года Nasdaq договорилась о приобретении своего шведского конкурента OMX за 25,1 миллиарда шведских крон (3,7 миллиарда долларов). Таким образом, она наконец выходит на европейский рынок после двух неудачных попыток приобрести Лондонскую фондовую биржу (LSE). После слияния ей же будет принадлежать треть биржи International Exchange St Petersburg (IXSP) в Санкт-Петербурге, которая была создана при участии OMX.

Объединённая компания будет называться NASDAQ OMX Group. Акционеры NASDAQ получат 72 % акций новой биржи, а шведам достанется 28 %. Листинг на бирже будут иметь более 4 000 компаний, включая Volvo, Nokia и Microsoft. Их совокупная капитализация достигнет 5,5 триллионов долларов[14].

Индексы NASDAQ

Общие сведения

Как и любая другая торговая система, биржа NASDAQ имеет ряд своих индексов деловой активности. Основной (сводный) — NASDAQ[15]. На данный момент на NASDAQ котируются акции не только высокотехнологичных компаний, поэтому возникла целая система индексов, каждый из которых отражает ситуацию в соответствующей отрасли экономики. Сейчас существует тринадцать таких индексов, в основе которых лежат котировки ценных бумаг, торгуемых в электронной системе NASDAQ[6].

NASDAQ Composite

Индекс высокотехнологичных компаний NASDAQ Composite достиг своего пика в марте 2000 года, после чего произошло обвальное падение

Индекс высокотехнологичных компаний NASDAQ Composite достиг своего пика в марте 2000 года, после чего произошло обвальное падение NASDAQ Composite — это сводный индекс NASDAQ. Он включает в себя более пяти тысяч компаний (как американских, так и иностранных), которые входят в листинг NASDAQ. Акции любой из них влияют на индекс пропорционально своей рыночной стоимости. Рыночная стоимость рассчитывается очень просто: общее число акций компании умножается на текущую рыночную стоимость одной акции. Расчёты этого индекса начались 5 февраля 1971 года с уровня 100, в 2000 году он достигал даже пятитысячной отметки, но после всеобщего падения рынка компьютерных и информационных технологий находится сейчас в районе до четырех тысяч пунктов[6].

NASDAQ National Market Composite index

Индекс NASDAQ National Market Composite по своей сути аналогичен индексу NASDAQ Composite с той разницей, что составлен на основе акций из листинга Национального рынка (National Market)[6].

NASDAQ-100 Index

NASDAQ-100 Index — индекс, который рассчитывается на основе рыночной капитализации 100 крупнейших компаний нефинансового сектора, зарегистрированных на бирже NASDAQ[16].

Другие индексы NASDAQ

Кроме вышеназванных существуют и иные индексы, например:

И так далее.

См. также

Примечания

Ссылки

ru-wiki.org

Биржа NASDAQ (Насдак), Торговля на NASDAQ, Индекс NASDAQ (Насдак) Composite, NASDAQ и Facebook, Котировки NASDAQ,

NASDAQ (по-русски читается как Насдак, сокращение от английского National Association of Securities Dealers Automated Quotation) - относительно молодая торговая площадка. Несмотря на свою молодость, NASDAQ является крупнейшей электронной площадкой в мире. Требования для листинга компаний на NASDAQ менее суровые, чем для NYSE, поэтому на данной площадке очень много компаний высокотехнологического сектора экономики.

NASDAQ

Биржа NASDAQ (Насдак)

С момента своего основания NASDAQ (Насдак) никогда не являлся биржей. Это была внебиржевая площадка, которая одной из первых внедрила в свою работу компьютерные технологии, что позволило автоматизировать различные процессы. Изначально на NASDAQ выводились средние цены на акции на внебиржевом рынке, что позволяло иметь приблизительное представление о текущей цене среди внебиржевых дилиров. По соей сути NASDAQ выполнял только информационную функцию - никаких торгов на NASDAQ долгое время не проводилось. Первая сделка на NASDAQ была совершена в феврале 1978 года.

Относительная легкость прохождения процедуры листинга на NASDAQ привела к тому, что огромное количество компаний для размещения своих акций (IPO и SPO) выбирали именно данную площадку. Наплыв небольших компаний был настолько велик, что NASDAQ пришлось выделить акции более крупных компаний в NASDAQ National Market.

На текущий момент NASDAQ значительно расширил свое присутствие не только на американском рынке, но и на рынке Европы: сейчас компании принадлежат крупные пакеты акций многих европейских бирж, в том числе и LSE (Лондонской фондовой биржи).

Индекс NASDAQ (Насдак) Composite

Индекс NASDAQ (Насдак) Composite - сводный индекс 5000 акций, торгуемых на электронной бирже NASDAQ. Рассчитывается индекс по методу простой скользящей средней: сумма произведений акций на цену этих акций делится на число акций, т.е. на 5000.

Расчет индекса начался со значения 100 в 1971 году. Максимальная отметка была достигнута в 2000 году, незадолго до краха доткомов.

Торговля на NASDAQ

Электронная площадка NASDAQ открывает широкие возможности как инвесторам, ищущим очередной Microsoft или Apple, так и спекулянтам: ликвидность на NASDAQ одна из самых высоких в мире.

Для возможности торговать на NASDAQ достаточно открыть брокерский счет у лицензированного брокера, имеющего выход на площадку и завести на свой брокерский счет деньги.

Для российских инвесторов выход на NASDAQ может быть интересен по причине того, что здесь можно купить акции российских интернет компаний, недоступных на отечественной бирже. Брокерский счет можно открыть непосредственно у американского брокера, либо у российских субброкеров (которые, как правило, зарегистрированы на Кипре).

NASDAQ и Facebook

Одним из грандиозных событий для NASDAQ в 2012 году стало IPO Facebook. Это было ожидаемое в среде инвесторов событие. Спрос на акции превысил в разы предложение акций Facebook.

Тем не менее, инвесторам надолго запомнится сбой в системе NASDAQ, который произошел в первые часы торговли акциями Facebook, в результате чего у них не было возможности продать свои акции довольно долгое время.

В следующие несколько месяцев после размещения акции Facebook потеряют более половины своей стоимости. Аналитики и инвесторы будут называть многие причины провального размещения акций, в том числе не забудут и про сбой в NASDAQ.

betafinance.ru