Что такое валютные пары Форекс — описание самых ликвидных и предсказуемых пар. Биржа пара

Валютные пары

Когда вы впервые зарегистрируетесь в бинарной конторе, первое, что вы увидите — активы, с которыми вам предлагается работать и чьи уровни цены нам нужно прогнозировать.

Их, как правило, 3 типа:

- валютные пары;

- акции;

- индексы.

Именно с валютных пар большинство начинает и правильно делает. Ибо для работы с акциями нужно очень хорошо разбираться в сути фондового рынка, в торговых сессиях (акции не торгуются круглосуточно, в отличие от валютных пар), уметь разбираться в квартальной отчетности компаний, что эти акции выпускают.

С валютными парами тоже хватает нюансов но, по моему мнению, с ними работать новичку намного удобнее. Вы, безусловно, можете попробовать все варианты, но я как начинал с валютных пар, так и активно работаю с ними дальше.

Парные валюты

Очевидно, что все валюты торгуются в парах. При этом:

- первая валюта называется базовой;

- вторая котируемой.

Чтобы не перепутать, порядок в них всегда одинаковый, поэтому пара отображается, как EUR/USD, а не USD/EUR. Правильный их порядок регулируется международной организацией ISO (International Organization of Standardization). Серьезная контора, так что не злите ее и не путайтесь.

Котировка валютной пары читается следующим образом:

В форексе все несколько сложнее. Как мы уже узнали в уроке про бинарные опционы и форекс, в валютных торгах всегда есть 2 цены, ведь есть покупатель и продавец.

Покупатель хочет дешевле купить, продавец – дороже продать. Поэтому в форексе всегда две цены: продажи (бид) и покупки (аск). Плюс разница между ними (спред).

В бинарных все проще, поскольку цены на платформе

binguru.net

Что такое парный трейдинг?

Парный трейдинг нередко называют спред-трейдингом либо статистическим арбитражем. Термин предполагает стратегию по захвату аномалий. Кроме того, выгоду получает участник, работающий на фундаментальных разницах курсов акций. Стратегия «парный трейдинг» работает, если рынок стабилен. Развитие ее основано на идее поиска коррелирующих ценных бумаг. Трейдер вычисляет момент, когда цены расходятся, управляет средствами в своем распоряжении очень аккуратно, тщательно соблюдая правила входа, выхода, действующие на рынке. Это позволяет добиться неплохой прибыли при относительно небольшом риске. Существует специальная платформа для автоматизации парного трейдинга на ММВБ, позволяющая сделать рабочий процесс проще, эффективнее.

Работа: сложно, но просто

При работе методом парного трейдинга (Юдина или другим способом) участник рынка находит коррелирующие ценные бумаги. Акции, чья цена уменьшается, необходимо продать, а полученные деньги вложить в другие бумаги. Это фактически самохеджирование. Следовательно, эта логика эффективна даже в том случае, когда на рынке ничего не меняется. Считается, что одно из основных преимуществ парного трейдинга на "Фортс" – независимость от внешних условий.

При понижении рынка акции, чей курс падает, становятся источником дохода. При повышении рынка прибыль можно получить через те ценные бумаги, стоимость которых возрастает. Но нужно понимать, что все акции при таком подходе имеют пару. Когда одна бумага из пары растет, вторая становится источником убытка. При удачном формировании пакета ценных бумаг прибыль, которую получает трейдер, существенно превышает убытки. Выбрать удачный комплект для портфеля помогает советник для парного трейдинга.

Предсказуемость и надежность

Использование такой стратегии заработка на рынке ценных бумаг – это лучший способ получения денег в условиях, когда акциям свойственны существенные перемены стоимости. Разумный парный трейдинг на "Форекс" превращает ситуацию на рынке в предсказуемую, а значит, проще продумать стратегию заработка денег и получить свою прибыль.

Парный трейдинг – это метод формирования предсказуемого торгового диапазона для работы трейдера с минимальными рисками в жестких границах торговли. Ключевая особенность стратегии – поиск подходящего времени, то есть технология не подходит для людей нервных, нетерпеливых, неспособных выжидать нужный момент. В некоторой степени парный трейдинг сравним с действиями паука. Будешь достаточно терпеливым и внимательным – и добыча, прибыль будет твоя. Но для этого придется дождаться, когда курс ценной бумаги выйдет за границы нормального значения.

Это важно!

Прорабатывая собственную стратегию торговли на "Форекс", очень важно владеть теоретической базой. В частности, количественные методы и способы анализа в парном трейдинге довольно сильно отличаются от других стратегий.

При выборе в пользу парного трейдинга торговля происходит не акциями, как в классическом варианте, когда участник рынка рассчитывает на продажу приобретённых акций по новой цене, и разница между курсами остается в кармане трейдера. А вот парный трейдинг на "Фортс" предполагает работу с парами акций, то есть стратегия отличается от классического варианта довольно сильно.

Хаотичность захватывает рынок

Рынок ценных бумаг активно развивается, и особенно заметно это в последние годы. За десятилетие рынок "Форекс" изменился буквально до неузнаваемости. Стратегии, безупречно работавшие 5-7 лет тому назад, сейчас показывают полную неэффективность. Современный рынок ценных бумаг довольно хаотичен, а изменения на нем происходят едва ли не случайно, поэтому предположить их заранее не удается даже специалистам. Периоды спокойствия на бирже ценных бумаг присутствуют, но они слишком короткие, чтобы можно было делать на них ставку. Вне этих «островков стабильности» делать точные прогнозы сложно. Это и стало причиной популярности парного трейдинга опционами и ценными бумагами.

Если трейдер строит стратегию на умении предсказывать развитие рынка, если он выбирает только одну акцию и полностью концентрируется на ней, высока вероятность, что участник биржевой торговли останется в итоге ни с чем. Опытные люди говорят, что зачастую события развиваются в противоположность предсказанному направлению. Похожему вопросу посвящены различные книги, написанные еще в 90-е годы прошлого столетия. Правда, тогда при высокой нестабильности ситуация была прогнозируемой, предсказуемой, чего не скажешь о наших днях. Инструменты, предложенные в те годы, потеряли свою актуальность, и на смену им пришли индикаторы парного трейдинга, позволяющие посредством этой методики торговли на "Форекс" действительно зарабатывать деньги. Парный трейдинг многими профессионалами признается как самый актуальный из существующих методов работы на бирже.

Рисковать или нет?

Рано или поздно с такой дилеммой сталкивается практически любой трейдер. Получить деньги через "Форекс", но избежать при этом рискованных ситуаций хотел бы каждый, но не всякий считает, что подобное возможно. Не секрет, что чем риск выше, тем больше вероятность заработка, а с минимальной опасностью для капитала трейдер ничего не получит. Но такова официальная позиция, вразрез с которой идет парный трейдинг. Конечно, исключить потери полностью невозможно, даже если воспользоваться этой методикой, зато удастся свести их к минимуму.

Парный трейдинг представляет собой нейтральную трейдинговую инвестиционную систему, базирующуюся на нескольких (два и более) активах. Новички считают, будто бы этот подход доступен лишь «акулам рынка», но фактически можно прибегнуть к методике даже тогда, когда в распоряжении нет крупного капитала. Парный трейдинг вот уже не первый год доступен каждому заинтересованному.

Базовые особенности

Что означает термин «тренд-нейтральность»? Он предполагает наличие стратегии, не связанной с ценовыми импульсами. Следовательно, заработок возможен как при повышении цены актива, так и при падении. Но доходным становится лишь грамотно составленный портфель ценных бумаг. Набрав «что попало», на успех рассчитывать не приходится.

Идентификация тренда – одна из основных сложностей заработка на "Форекс". Описываемая система позволила обойти ее. Кроме того, парный трейдинг позволяет работать с разными рынками, отсутствует строгая привязка к направлению. Это и стало источником столь большой популярности стратегии. Немалую роль сыграли события 2008 года, получившие в специализированной литературе наименование «Великая Рецессия». Практика показала, парный трейдинг позволяет сохранить капитал даже в условиях непредсказуемого падения рынка.

Стратегия: подходим с умом

Основа парного трейдинга, как упомянуто выше, – корреляция ценных бумаг. Само по себе явление применяется уже не первое столетие, просто раньше оно не имело специального термина. Впервые в науке корреляция привлекла внимание, как ни странно, биологов, и понятие было сформулировано еще в 19-ом столетии.

Закономерности, на которых основан парный трейдинг, довольно сложные с точки зрения математики, статистики. Впрочем, обычному трейдеру не обязательно лезть в такие дебри, важно уловить принцип работы. Корреляция показывает, как сильно связаны между собой некоторые величины (две или более). Наиболее очевидна она, когда наблюдают две величины, изменение одной из которых влечет за собой корректировку второй.

Научный подход: это важно или нет?

Начинающий трейдер может предположить, что две некоторые акции связаны между собой. Более того, изучив численные значения, он может решить, что это утверждение доказано. Но такой подход называется «на глазок» и практически всегда ведет к неудаче. Научные исследования не проводятся «абы как», тут важны точность и планомерность. Статистика вводит понятие «корреляционной зависимости», а также знает несколько формул, по которым рассчитывают коэффициенты связи величин.

В рамках биржевой торговли одной из наиболее эффективных считается формула Спирмена. Она состоит из довольно простых операций, зато их много, что делает вычисление непростой задачей. Чтобы трейдерам не приходилось ломать над этим голову, был разработан индикатор iCorrelationTable. Он позволяет оценить взаимосвязь двух и более ценных бумаг, не прибегая к громоздким формулам.

Основательный анализ

Используя индикаторы, разработанные специалистами с применением сложных, громоздких, но точных формул, можно без особенного труда просчитать развитие ситуации касаемо выбранных ценных бумаг. Хороший индикатор не просто проанализирует заданную ему пару, но предоставляет пользователю полноценную матрицу взаимосвязи. При этом трейдер может задавать элементы матрицы самостоятельно, чтобы система выдала максимально полезные данные. Оптимизация рабочего профиля, да еще и простыми инструментами, дает возможность быстрее освоить работу на рынке, а в будущем – сократить затраты времени.

Популярность индикаторов не случайна. Они незаменимы для парного трейдинга, а он, в свою очередь, выгоден на всех рынках. Следовательно, можно проводить анализ не только инструментов торговли на "Форекс", но и акций фирм, других CFD.

Валютный рынок: как работать?

Выбирая активы для работы на валютном рынке, чаще всего пользователи останавливаются на парах, составленных из американских долларов, британских фунтов, евро, швейцарских франков. Опытные специалисты также предлагают уделить особенное внимание именно этим валютам. Логика следующая: указанные деньги имеют довольно очевидную взаимосвязь, значит, достаточно лишь открыть кросс-курс-позицию, и уже можно работать. В классическом варианте сочетают евро и доллары, доллары и фунты либо евро и доллары, доллары и франки.

Представим следующую ситуацию. Некий трейдер обратил внимание, что есть взаимосвязанная пара валют и динамика курса расходятся. Предположим, изменения таковы, что провоцируют приобрести пару из евро и доллара и продать пару фунта и доллара. Схождение котировок таково, что на этом, как кажется, можно неплохо заработать. Если операции по объему совпадают, тогда трейдер фактически делает синтетическую ставку на повышение пары евро-фунт. Парный трейдинг становится бессмысленным.

Проблемы и особенности

Почему в описанном примере трейдер сталкивается с такими сложностями? В первую очередь речь идет о рисках. Сделка такова, что участник валютного рынка фактически сталкивается с волатильным кросс-курсом. Кроме того, операция сопряжена с дополнительными шагами. Фактически проще просто приобретать либо продавать валютные пары евро-фунтов. Эта опция есть у любого ДЦ.

Почти любой используемый в наши дни Форекс-курс работает по такой же схеме. Следовательно, выбирая валютную пару, нужно проанализировать активы различных торговых площадок.

На примере

Один из наиболее простых и показательных примеров – взаимосвязь рублевого курса и цены на нефть. Оценка корреляции – около -0,97, при этом минус показывает, что движение котировок – в разных направлениях. Собираясь работать с парой рубля и нефти, трейдер должен помнить, что на первом месте изменение стоимости нефти. Если проанализировать изменения курса рубля, можно заметить, что они дублируют то, как менялись расценки «черного золота». Как только энергоноситель дешевеет, вместе с ним теряет цену и рубль, работает это и в обратном направлении.

Кроме взаимосвязи рубля и цены на нефть, аналитики отслеживают взаимосвязь курсов нефти и доллара. Соотношения внутри этих пар зачастую не совпадают. Это связано с глобальной экономикой, поведением ФРС, Банка России.

Задача трейдера – подгадать момент, когда отклонения складываются в его пользу. Аномалии длятся недолго, а значит, важно держать руку на пульсе.

Значимые факторы

Причины, дестабилизирующие цены валютных пар, бывают самые разные. Выбрав для себя объект заработка, трейдер должен четко знать, что влияет на курсы, и только в этом случае он сможет быстро идентифицировать моменты, когда при стратегии парного трейдинга его ждет прибыль.

В частности, применительно к описанному примеру значимыми явлениями будут периоды, когда крупные фирмы уплачивают налоги, продают выручку в валюте, а также дни, когда уплачиваются внешние корпоративные задолженности. В это время растет спрос на валюту другого государства со стороны российских предприятий. Как только расчеты заканчиваются, ситуация на рынке стабилизируется.

Заработать на парном трейдинге можно, если ухватить колебание валютных курсов, связанное с заявлениями ЦБ, ФРС и других значимых структур. Определенное влияние на ситуацию на бирже оказывают и решения о ставках, принимаемые Центробанком.

fb.ru

пара акций, корреляция, коинтеграция спреда, инвестиционный портфель

Оглавление:

Что такое парный трейдинг

Что такое пара акций и откуда между ними возникает корреляция?

Роль маркетмейкера в парном трейдинге

Спред пары акций: разность и отношение, корреляция цен двух акций

Визуализация торгового сигнала в парном трейдинге

Портфельная торговля парами акций. Парный трейдинг как способ инвестирования.

Отбор пар акций и составление инвестиционного портфеля с помощью программы PairTrader

Группа трейдеров, условия торговли и преимущества работы в команде

Контакты автора и заявка на оформление торгового счета для парного трейдинга

Что такое парный трейдинг?

Парный трейдинг – особая инвестиционная стратегия, позволяющая рассчитывать и торговать рыночно нейтральный портфель акций или других активов, например фьючерсов или опционов. Однако, это избитое определение едва ли подходит для описания того, чем занимаюсь я и мои коллеги по цеху – трейдеры компании United Traders.

По материалам той же вики получается, что мы, «парные трейдеры» (с) superscalper, ищем два актива, связанных между собой неведомой силой корреляции, после чего рассчитываем сложные коэффициенты и строим громоздкие многоэтажные дроби для расчётов заколдованной Беты, доходности и прочих сигм с тетами и дельтами. Не угадали, толстолобики. Проще надо быть. Все это красиво для поиска инвесторов и бравирования перед девушками, а на деле, мы, трейдеры, просто извлекаем прибыль из пары акций. Как – об этом речь и пойдет в данной статье, точнее даже учебнике.

Забегая вперед, дам свое личное определение этой замечательной и моей любимой стратегии:

«Парный трейдинг - это стратегия трейдинга, основанная на одновременной разнонаправленной торговле двух активов, связанных между собой непреодолимой силой корреляции, вызванной арбитражными действиями маркетмейкеров и других участников рынка. В основе этой самой рыночной корреляции лежит фундаментальный закон равновесия, негласно, но вполне осознанно установленный самыми крупными участниками рынка, действия которых нивелируют любые резкие колебания цен, связанные со спекулятивной деятельностью трейдеров или их алгоритмов».

Мощно задвинул, да? Закон. Фундаментальный. Самому нравится. А теперь давайте разбираться, откуда это и почему я так считаю.

Что такое пара акций и откуда между ними возникает корреляция?

Пара акций – это две акции, надеюсь тут все понятно. Вопрос в том, что для нас приемлемо называть парой, которую мы собираемся торговать. На этот вопрос нам поможет ответить понимание рынка акций, его классификация и устройство.

Подробней о паре акций, о том, как и где их можно выбрать самостоятельно, читайте в статье «Выбираем пары акций, вычисляем корреляцию пары».

Классификация акций по принадлежности к сеторам/индустриям.

На американском фондовом рынке, а именно на NYSE, NASDAQ и AMEX, суммарно торгуется не менее 6 000 ликвидных акций на любой вкус и цвет, т.е. любой цены и объема. Эти акции весьма четко классифицированы всевозможными аналитическими агентствами на Сектора и Индустрии.

Секторов всего девять:

Финансовый сектор

Сектор технологий

Промышленный сектор

Энергетический сектор

Сектор сырья и материалов

Сектор здравоохранения

Сектор коммунальных услуг

Потребительский сектор

Сектор потребительских товаров и услуг

В каждом по нереальному количеству индустрий. Чемпион среди них, само собой – Финансовый сектор, в нем порядка 40 индустрий, и более 3 000 акций, т.е. по сути, он один представляет половину всего рынка акций и ETF.

Большая часть акций входит в какой-нибудь интересный индекс, плюс, что является очень важной для нас информацией – в торгуемый индекс ETF! Это значит, что есть некий индекс из, допустим, 100 акций, значение которого определяется весом каждой из акций, рассчитанным исходя из его цены, капитализации, доли рынка и т.д. и т.п. Иными словами, суммарное изменение цен акций приведет к изменению значения индекса, но неравномерно. Те бумаги, которые составляют большой процент веса индекса, например 10%, будут влиять на индекс значительно сильней других, имеющих доли близкие к 1% (и меньше).

Вот как это устроено у крупного фонда SPDR на примере их ETF XLF.

Акции, входящие в состав индекса, торгуются крайне по-разному, а именно – в одних есть трейдеры, а в других нет никого, кроме маркетмейкера и нескольких простых алгоритмов от несчастных алготрейдеров, которые пытаются поймать свои центы в Bid-Ask спреде акции. А связь между ними конкретная и довольно сильная: маркетмейкер (ММ), котирующий самую увесистую бумагу из индекса, котирует и другие, менее активные и ликвидные акции этой же категории (индустрии и сектора) и он, ММ никуда не денется, ему придется изменить цену бумаги, в которой не было сделок, в след за самой активной, ибо таков его алгоритм. Таким образом, наша с вами корреляция - это не случайное блуждание двух чисел в бесконечном пространстве значений, а вполне запротоколированное и алгоритмизированное изменение цены акций, необходимое для поддержания порядка, названным КОТИРОВАНИЕМ ЦЕННЫХ БУМАГ.

И мы с вами, сравнивая одну бумагу индустрии (и не только) с другими, одним из удобных для нас способов, получим несколько тысяч сочетаний пар: "акция - акция", а так же, что немаловажно - "ETF - акция" и "ETF - ETF", которые и будем торговать. Говорить о том, что для нас пара -это только акции из одной индустрии - не приходится, ибо есть варианты из разных секторов и даже разных классов бумаг.

Рекомендую вдумчиво прочесть статьи про пары акций и корреляцию между ними - «Парный трейдинг: акции для пар» и «Парный трейдинг и определение пары». Это сильно расширит горизонт вашего понимания происходящего.

Роль маркетмейкера в парном трейдинге

Маркетмейкер зарабатывает на спреде тысячи бумаг одновременно и ему не страшно ничего, кроме исчезновения рынка, у него бесконечные патроны и режим Бога неограниченные финансовые возможности и все акции рынка в портфеле, он информирован на 100% о происходящем в акции, а так же о возможных важных новостях компании, которые могут привести к экспоненциальному изменению цены акции, т.е. он знает и видит ВСЕ. Кроме одного: он не может предсказать действия трейдера. Он не сможет предотвратить отправку ордера клиентом на 200 000 акций "по рынку", что приведет к изменению цены за десятитысячную долю секунды на проценты, а то и десятки процентов. НО, он в состоянии нивелировать все последствия этого, ибо он тут главный и он заберет себе всю позицию по нужной ему средней цене, после чего вернет спред обратно, к спокойному состоянию.

Маретмейкеров десяток и между ними есть определенная конкуренция, плюс финансовые институты в лице фондов и сотни тысяч трейдеров, каждый из которых влияет на поведение отдельных активов, а значит и на поведение пары акций. Нам, парным трейдерам, это очень даже на руку.

В понимании вышеописанного и кроется идея для нашей с вами стратегии.

Спред пары акций: разность и отношение, корреляция цен двух акций

Рассмотрим конкретный пример, возьмем две акции:

HBAN Huntington Bancshares Incorporated

Входит в индекс S&P 500, капитализация 9 млрд долларов, средний объем торгов 9,7 млн акций/сессию, весьма увесистая акция, явный лидер индустрии.

PVTB PrivateBancorp, Inc.

Не входит в индекс, капитализация втрое меньше – 2,8 млрд долларов, средний объем торгов 600 тысяч акций за сессию, что даже с учетом втрое большей цены не сравнимо с HBAN, явный подчиненный, сильное изменение ее цены не способно отразиться на соседях по индустрии существенно и заметно.

Давайте «наложим»))) один график на другой и построим все виды спредов. Но перед этим разрешите вам представить нашего друга, помощника, главного поисковика наших пар, исполнителя наших сделок и хранителя нашего портфеля – программу PairTrader!

Поаплодировали, теперь продолжим работу, нас ждет 20 000 пар, которые мечтают подарить нам с вами денег, а эта «малышка» найдет и приведет к нам всех желающих.

Каждая акция пары называется «нога пары» или просто «нога», привыкайте.

Итак, смотрим на графики внимательней:

Лично мне сходство двух графиков весьма очевидны и без расчёта корреляции. Однако, придется немного описать процедуру ее определения.

Корреляция цен акций

Корреляция цен акций – это некая статистически определенная взаимосвязь изменения значений этих самых цен, либо их приращений. Т.е. мы можем сравнить как значения цен в определенные моменты времени, например цены закрытия дневных баров/свечей, либо можем сравнивать процентные изменения цен за торговую сессию, значения будут разными при этом, однако, в общем и целом для нас это мало что меняет. Мы принимаем для нашей торговли, что пара акций, имеющая любую из вышеописанных видов корреляции в диапазоне от 0,5 до 1, является приемлемой для торговли. Ибо корреляция – далеко не единственный параметр, который нас интересует в паре акций, но так же и не последний. В нашей программе расчет значения ведется по второму типу. Все формулы вы найдете в интернетах, незачем портить такой материал многоэтажными нагромождениями из переменных.

Рекомендую к прочтению статьи моего коллеги и тезки. Про корреляцию - "Корреляция акций". Изучите обязательно материал - это важно.

Теперь нам надо представить пару акций несколько иначе, нежели две хаотичные линии на графиках цен, наложенные одна на другую.

Для решения этой проблемы вводим относительно новое понятие – спред. Не путайте с Bid-Ask спредом акции или спредом валютной пары вашей нелегальной кухни ДЦ Форекс.

Спред пары акций

Спред пары акций – это разность цен этих самых акций. В нашем примере это HBAN-PVTB, т.е. мы берем те два графика и поточечно вычитаем по датам одно значение из другого, а затем, считаем это все на минимальный капитал в 100 долларов на пару, приводим к общей волатильности и получаем вот что:

На этом, в принципе и все, можно закрывать браузер и идти зарабатывать деньги, но вы наверняка захотите узнать, как строить отношение, как смотреть потенциал такой пары, как считать дельту в стандартных отклонениях, где ее брать и многое другое…

Спред акций, построенный с учетом волатильности инструментов

«Привести к одной волатильности» - фраза для многих новая. Данная статья просто не вместит в себя весь материал, потому буду ссылаться на прошлые свои (и не только) статьи, благо их уже скопилось более 20 штук.

Подробнее о расчете капитала для позиции, учитывающей волатильность всех активов портфеля можно прочитать в статье «Считаем риски грамотно».

Тут же кратко поясню – активы разные, как по цене, так и по волатильности и когда вам нужно принять решение о входе в позицию, необходимо посчитать размер каждой из них (в акциях или в долларах). И для того, чтобы не взять их, опираясь именно на спред, абы как, нужно точно посчитать, насколько одна акция волатильней другой, а затем узнать точное количество одной и другой в паре. Мы выясняем, сколько, в среднем за день изменяется в цене в процентах одна акция и сколько вторая, умножаем цены на это значение, и уже по ним строим разность. Этим мы оберегаем себя от того, что в нашей паре будет одна нога, способная измениться в цене втрое сильнее, чем другая, что бывает крайне часто.

Видение этого требует множество дополнительных расчетов для неподготовленного юзера, но с опытом эта процедура вообще делается «на глаз», а в нашей платформе все делается автоматически, разобраться нужно лишь для понимания.

Метод Наименьших Квадратов

Спред может быть построен не только «по волатильности», но и крайне излюбленным мной Методом Наименьших Квадратов или, как мы его зовем «по медиане». Идея крайне проста: мы имеем некое статистическое распределение цен, но не линейно по времени, а по значениям. Это метод регрессии, классно описанный тут «Немного о регрессии. Не только в парном трейдинге.» и немного тут «Доходности VS Цены. Парный трейдинг.».

Опишу кратко суть метода:

Есть набор точек и наша задача - построить прямую так, чтобы расстояния от каждой точки до этой прямой были минимальные. Получившаяся прямая максимально точно покажет нам зависимость между ценами двух акций.

Здесь неизвестные величины - А и В. Xi, Yi – это значения наших акций в точке i, а

n – это количество всех точек.

Нам остается вичислить нужные значения и решить систему из двух уравнений с двумя неизвестными, в результате мы получим зависимость Y=A*X+B, где А – это коэффициент соответствия между HBAN и PVTB.

Красота, не правда ли? Хотите поиграться – вот вам файлик, как пользоваться – разберётесь сами)))

Наш аналитический софт это все считает «в уме» безо всяких экселей и калькуляторов, на выходе имеем еще более красивый и правильный график спреда, построенный по разности цен Методом Наименьших Квадратов:

Вашему покорному слуге пришлось нанимать себе репетитора, дабы освежить в голове курс матанализа от 11 класса до 2 курса технического ВУЗа + курс эконометрики.

Спред акций, построенный по отношению инструментов

Есть еще третий, не менее интересный способ визуализировать пару – построить ее отношение, это уже просто и понятно, мы значение цены одной акции делим на значение другой и получаем это самое отношение. Кстати, все три варианта представления – «спреда» две шутки и «отношение», мы называем «РАЗДВИЖКА» - это жаргонизм, но все так привыкли. Итак, раздвижка, построенная по отношению, выглядит совсем иначе:

Тем не менее, с ее помощью мы тоже можем зарабатывать неплохие деньги.

Для закрепления материала необходимо прочитать статью о спредах «Парный трейдинг: спред», также любезно предоставленной моим коллегой - это необходимый минимум знаний для работы и изучения темы парного трейдинга.

Согласитесь, спреды выглядят куда красивее графиков акций по отдельности и большинство уже догадалось, как торговать такие графики.

Ни на секунду не стоит забывать о том, что ЭТО ДВЕ РАЗНЫЕ АКЦИИ, и в любой момент с ними по отдельности может произойти все, что угодно. И никакая корреляция, стремящаяся к 1 и никакой маркетмейкер со своими бесконечными долларами не поможет. Как крайний пример – банкротство одной из акций. Или фундаментальное изменение цены актива в связи с выплатой дивидендов или финансовыми вливаниями, а может и прогнозом роста прибыли на 100 и более процентов на будущий год и т.д. Не расслабляйтесь, риск в этом виде торговли существенно ниже, чем в любом другом, но он все равно есть, просто будьте внимательны и все будет хорошо и прибыльно.

Визуализация торгового сигнала в парном трейдинге

Берем нашу красотку HBAN-PVTB, точнее три ее спреда, построенных разными способами и начинаем прикидывать, как с ними лучше поступить. Вроде, границы всех спредов понятны, но явно не хватает отмашки в виде пересечения какой-то линии с какой-то другой линией, иными словами, нам нужно просто визуализировать сигнал. Таким сигналом для нас будет являться, не пугайтесь, простая скользящая средняя (Simple Moving Average – SMA), построенная по значениям каждого из трех спредов. Период установим по умолчанию равным 10 (просто люблю это число) и вычитаем из значения спреда значение SMA. Итак, что получилось:

Сигнал спреда акций HBAN - PVTB по волатильности

Дельта (Delta) спреда пары акций

А получилась у нас, так называемая Delta (дельта), которая и говорит нам о том, достаточно ли спред отклонился от своего среднего значения и не пора ли нам взять позицию, ожидая, что он (спред) сойдется со своим средним обратно. Меняя значение скользящей средней, мы можем определять для каждой пары индивидуально момент входа в позицию. Увеличивая значение периода средней, мы получаем мало сигналов, но за то они становятся долгосрочными, уменьшая же, получаем краткосрочную возможность заработать, не удерживая позицию месяцами.

В данный момент ведутся работы по созданию возможности заниматься… СКАЛЬПИНГОМ пар акций. Да, я в своей теме, скальпинг мне и тут покоя не дает. Ибо обожаю за секунды делать 0,5% на капитал пары, а потом еще и еще. Но это разработки, а пока же будем инвестировать, как все нормальные Баффеты.

Сигнал для входа в сделку в паре акций HBAN - PVTB

Визуально оценивая пару, опираясь на историю ее раздвижки, мы можем весьма достоверно предполагать, что отклонение спреда пары акций от среднего значения более чем на три «стандартных отклонения» позволит нам совершить сделку, надеясь на весьма положительный результат - "Парный трейдинг: результат торговли за месяц".

Данный анализ очень похож на интерпретацию паттернов на графике акции, когда мы ищем нечто похожее в прошлом и определяем начало формирования подобного же сигнала в ближайшем будущем, но тут есть огромная разница:

- акция сама по себе нам ничего не должна, любой паттерн будет сломан любым же внезапным действием одного из игроков рынка, чего не скажешь о спреде, ведь мы только и ждем некоего вмешательства со стороны, дабы получить эту самую возможность взять свою прибыль на случайном событии, которое лишь приведет к нужному нам расхождению спреда пары (давно в своем блоге описал один из таких моментов - рекомендую почитать «Парный трейдинг от крупных игроков»)

- паттерн – крайне расплывчатое понятие, в отличие от сигнала в виде «расхождения на три конкретных стандартных отклонения», тут нет свободной интерпретации, по этой причине данный вид торговли неплохо алгоритмизируется квантами, с существенными наворотами, само собой

- события, формирующие паттерн весьма непредсказуемы, в отличие от действий маркетмейкера по поддержанию спреда акции на уровне, необходимом для приемлемого соотношения акций в каком-либо индексе или портфеле ETF, иными словами – спред вернут с высокой вероятностью, а вот «доводить до конца» паттерн никто не будет)))

Посмотрим на сигналы «спреда по медиане»:

Сигналы для торговли пары акций HBAN - PVTB по медиане

Отличий почти никаких, однако, на множестве пар оно будет крайне существенно.

Вот яркий пример – пара EWJ-EWT:

Пара EWJ-EWT - спред по волатильности

Пара EWJ-EWT - спред по медане

И последнее - визуализация отношения:

Визуализация отношения для пары HBAN - PVTB

Не надо сильно хорошо разбираться в спредах, чтобы увидеть сильные «выносы» за пределы среднего отношения, именно их и стоит ловить. Стоит, надо заметить, дорого, в плане – хорошо «дают» денег, подробнее тут - «Продолжаем зарабатывать на парах акций».

Торговля по отношению наиболее рискованная в плане инвестирования, но весьма пригодна для скальпирования внутри дня. Выглядит это так:

Визуализация отношения для пары HBAN - PVTB - пятиминутный график

Определяется наиболее частое отклонение от среднего, в данном случае 4 стандартных отклонения и по ним берется позиция раз или более внутри дня. Чаще всего такие ситуации возникают утром, когда акции открываются с гепом друг относительно друга, вот тут и надо их «ловить», не забывая про риск на позицию.

Портфельная торговля парами акций. Парный трейдинг как способ инвестирования.

Основная привлекательность стратегии парного трейдинга в том, что данный стиль торговли подразумевает сильную защищенность вашего капитала. Равно как и отсутствие сумасшедшей прибыли в единицу времени. Основное предназначение пар акций – это все же ИНВЕСТИРОВАНИЕ. Спокойное, неторопливое, а главное, более безопасное, чем позиционная торговля. Ведь данная стратегия при очень пристальном рассмотрении является МАРКЕТ НЕЙТРАЛЬНОЙ, т.е. в сущности, вам глубоко фиолетово, куда там идет рынок, на сколько упал японский Nikkei или вырос немецкий DAX. Так же вам без разницы, как выглядят графики ваших акций. Нас интересует лишь их взаимная связь, которая рано или поздно себя проявит и вернет все спреды в исходное положение. Это теория, понятно, никто не отменял, как я уже писал выше, банкротства или выплату дивидендов, а так же неожиданные новости о компании. Тем не менее, давайте посчитаем.

У вас есть 10 000 долларов на счету. Вы можете собрать портфель из голубых фишек, к примеру, купить по одному лоту акции известных компаний, Форд, Макдональдс, Фейсбук и Старбакс. Но ваш портфель будет на 90% зависеть от того, куда пойдет весь рынок и от того, будут ли дела у данных компаний идти хорошо. Если нет – вы несете убытки сопоставимые с размером вашего счета. Но при благоприятном исходе вы также можете существенно увеличить ваш счет. Дело за малым – надеяться и жать.

Или даже могли бы купить акции Теслы году в 2011, сегодня вы бы уже стали состоятельным трейдером! Жаль в том году у вас не было машины времени или хрустального шара!

Либо вы, изучив все тонкости портфелестроения собрали сбалансированный портфель из равных по количеству акций, взятых в шорт и в лонг, опираясь на технический или даже фундаментальный анализ. Но вот незадача, одна из акций, что вы купили, стала стоить втрое дешевле, а та, что вы зашортали волею судьбы была выкуплена корпорацией Самсунг и теперь у вас две позиции, урезавшие ваш счет вдвое. Или, при благоприятном стечении обстоятельств, опять же, вдвое его увеличившие, но и тут вам надо полагаться на ваше умение торговать позиционно и оценивать ЕБИТДу и P/E ваших компаний. А так же надеяться, что шестое QE даст рынку еще топлива для рывка рынка наверх.

Есть еще вариант купить 10 пар акций, каждая из которых с куда большей вероятностью может повлечь за собой 1-2% положительное изменение ваших средств, с похожим, но статистически меньшим риском. Ведь у вас 20 позиций, с претензией на маркет нейтральность и с 50 летней положительной историей схождения спредов. Что же, 20% за год выглядит не очень привлекательно, на фоне вложений в акции той же Теслы в 2011 году, вот только вероятность этих 20% на порядок превосходит возможность поймать 300% рост одной из 6 500 бумаг американского рынка. Добавим сюда 5-е плечо для овернайта и перспектива становится уже не 20%-й, а 100%-й прибавки к личному начальному депозиту, в то время, как потенциальный риск втрое ниже, ибо собственный риск портфеля снижен в три раза из-за количества позиций и сути самой стратегии парного трейдинга.

Все взаимосвязано. Хочешь большой профит – рискуй многим. Хочешь малый, но стабильный – подключай голову и терпение, учись новому, развивайся.

Отбор пар акций и составление инвестиционного портфеля с помощью программы PairTrader

6 500 акций и ETF образуют совместно, без учета деления на Сектора и Индустрии более 30 000 пар, что нереально много даже для машинного анализа, не говоря уже о визуальном осмотре.

Но платформа PairTrader позволяет удовлетвориться даже самым извращенным парным трейдерам. В общем, для «желающих посмотреть всех» такая возможность реализована в софте.

Для более конкретных и неискушенных трейдеров, отобрав пары только среди Индустрий, выбрав из них высокоррелированные пары, с хорошей коинтеграцией спреда: рекомендую крайне толковую статью на эту тему «Коинтеграционный подход к парному трейдингу», мы получим всего около 2000 пригодных для рассмотрения инструментов. Про коинтеграцию читайте в одноименной статье «Коинтеграция в парном трейдинге» - крайне полезное и занимательное чтиво для думающих трейдеров.

Поиск сигналов будет производится трейдерами ежедневно, плюс визуальный осмотр. Это пока без учета возможностей по внутридневному скальпингу пар. Этот стиль торговли находится в стадии тестирования суперскальпером. Кричать об успехах хочется, но пока рано. Дополнение от 17.03.2015: появились таки люди, соображающие и толковые, расписали алгоритм подобного скальпинга, пока в теории, но попробуем это дело реализовать, читать статью «Парный трейдинг. Краткий алгоритм.».

Отбор пар из тысяч в сотни и визуальный осмотр производится крайне ловко, хватит одного экрана, да-да, я торгую на своем моноблоке Dell Inspiron 2350 в топовой конфигурации и у меня остается еще 97% ресурсов компьютера на все остальное, "прога идет" и на 486 машине со 128 Мб оперативной памяти на борту.

После поиска сигналов, набираем позиции в портфель одной кнопкой, предварительно настроив количество капитала на пару и выбрав для себя оптимальный спред пары, рассчитанный одним из трех способов. После чего останется только следить за позициями и вовремя забирать прибыль или крыть маловероятный убыток.

PairTrader - софтина крайне добротная и красивая, а главное - полезная и ни на секунду не останавливается в своем развитии. Демо версию платформы PairTrader можете скачать уже сейчас. Пожелания о введении в нее новых параметров расчета/отбора/взятия и т.д. будут приниматься от клиентов, активно торгующих на этом софте на счетах с дробными лотами от компании United Traders.

Запись вебинара по парному трейдингу

О том, как начинался парный трейдинг и о работе платформы PairTrader можно посмотреть в записи моего трехчасового вебинара по парному трейдингу:

Группа трейдеров, условия торговли и преимущества работы в команде

Даже учитывая высокие интеллектуальные способности большинства трейдеров и невероятную простоту софта для отбора и торговли парами акций, и тот факт, что большинство успешных трейдеров – «одиночки», мало кто откажется от дружественной обстановки в коллективе, занятым одним делом. Места хватит всем, как говорится, в парном трейдинге, пока ваш капитал меньше 1 000 000 000 долларов, мы друг другу не конкуренты.

Группа трейдеров парами акций – это:

- общий чат для торговли

- еженедельные вебинары и совещания

- обсуждения перед принятием решения

- отбор пар в десятки глаз

- десятикратная визуальная проверка пар перед входом в позицию

- многократное ускорение обучения теме парного трейдинга

- возможность влиять на дополнения к софту PairTrader

- возможность узнавать фишки и секреты группы, а их будет много

- Клевцов Антон в качестве личного риск-менеджера

Условия торговли в нашей уютной компании United Traders:

Минимальный размер депозита - 5000$

Плечо для торговли Overnight – 1 к 5

Ставка Overnight на капитал – 5% годовых

Плечо для внутридневной торговли 1 к 5 (возможно увеличение)

Шортлист - индивидуально

Тарифная сетка считается от оборота в долларах:

| До 100 000$ долларов в месяц | 0,05% |

| От 100 000$ до 1 000 000$ | 0,035% |

| Свыше 1 000 000$ | 0,025% |

Членство в группе - 299$ разовый взнос

Терминал Aurora + PairTrader – 50$/месяц, первый месяц бесплатно

--------

Все вопросы, касающиеся торговли, отбора пар, открытия счетов, стоимостей и прочие - задавайте тут, в комментариях.

Так же вы можете найти и напасть на меня в социальных сетях:

Всем спасибо за внимание!

Всегда ваш, Клевцов Антон, трейдер компании United Traders.

------------------------------------------------------------------------------------------

Все желающие заняться данным видом торговли, заполните форму ниже, менеджеры компании свяжуться с вами, помогут подготовить все документы для открытия счета и ответят на все ваши вопросы.

Успехов в торговли парами!

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

utmagazine.ru

Валютные пары Форекс - что это такое и какими лучше торговать

Доброго времени суток, уважаемые читатели блога iklife.ru! Продолжаем развивать тему торговли на финансовом рынке, сегодня поговорим про валютные пары Форекс.

Полное руководство по ФорексОбязательно дочитайте материал до конца, ибо в заключительной части мы рассмотрим самые лучшие валютные пары для начинающих!

Что такое валютная пара Форекс?

В первой статье «Что такое Форекс» я писал о финансовых инструментах. На фондовом рынке продаются ценные бумаги, на срочном – фьючерсы и форварды, на товарно-сырьевом – множество полезностей, начиная с нефти и заканчивая сахаром.

Что продаётся на Форексе? Деньги. Валюты разных государств. Стоимость нефти, акций, фьючерсов мы выражаем в валюте, а в чём выразить стоимость валюты?

Есть два варианта:

- Сопоставить ценность валюты с ценностью золота.

- Выразить цену одной валюты в другой валюте.

Изначально Форекс создавался для наиболее выгодного обмена одних валют на другие, только потом появилась возможность спекулирования. Если главная функция рынка – обмен, то удобнее выражать стоимость одной валюты в другой.

Евро сегодня стоит 70 рублей, доллар – 60 рублей, британский фунт – 80 и так далее. Вот мы и получили «цену зарубежных денег», выраженную в валюте РФ.

Что такое валютная пара? Это две валюты разных государств, указанные через косую черту. USD/RUB – курс доллара, выраженный в рублях, GBP/JPY – курс британского фунта в японских иенах.Чаще всего первые две буквы в обозначении валюты – сокращённое название государства, последняя буква – название самой валюты. USD – United States Dollar (доллар Соединенных Штатов), GBP – Great Britain Pound (фунт Великобритании), NZD – New Zealand Dollar (доллар Новой Зеландии). Есть исключения из общего правила: MXN – Mexican Peso – «песо» не используется в названии, RUB – в идеале должно быть RFR, но увы.

Запись USD/RUB = 60 означает, что в 1 долларе ровно 60 российских рублей.

Другое название валютной пары – котировка.

Первая валюта в паре называется «базой котировки», вторая — «валютой котировки».

Если мы открываем сделку на повышение по паре AUD/USD (австралийский доллар/доллар американский), то покупаем австралийские доллары за американские. Если открываемся на понижение, то продаём австралийские доллары, чтобы купить американские. Запомните правило ниже.

Финансовые операции всегда совершаются с базой котировки.

На что влияет эта тонкость? Да хотя бы на расчёт свопа по валютной паре. В статье про то, что такое своп, мы для определения размера свопов брали процентные ставки государств, потом в зависимости от покупки или продажи валюты находили разницу и получали нужное значение.

Если не помните, перечитайте статью или посмотрите видео.

При каком условии одна валюта будет дорожать по отношению к другой? Самый банальный ответ – когда другая валюта начнёт дешеветь. Это и вправду так, но всё немного сложнее. Ведь первая-то валюта не просто сидит и ждёт, когда укрепится или ослабнет «соперница». Она тоже колеблется.

Перечислим все причины роста курса австралийца в паре AUD/USD:

- австралиец не меняется в цене, доллар падает;

- австралиец растёт, доллар падает;

- австралиец и доллар растут одновременно, но австралийская валюта – быстрее американской;

- австралиец и доллар падают одновременно, но австралийская валюта – медленнее американской.

Изменение курса финансового инструмента – как армрестлинг. На исход состязания влияет сила обоих соперников, а не кого-то одного.

Для закрепления перечислим все причины снижения курса австралийца в паре AUD/USD:

- австралиец не меняется в цене, доллар растёт;

- австралиец падает, доллар растёт;

- австралиец и доллар растут одновременно, но австралийская валюта – медленнее американской;

- австралиец и доллар падают одновременно, но австралийская валюта – быстрее американской.

Валюты разных пар пересекаются. Например, есть AUD/USD, GBP/USD и другие. Если австралиец и британский фунт “спят”, не меняются в цене, а доллар начинает расти, то на графиках обеих валютных пар будет наблюдаться снижение. Такая синхронность движения валют получила название корреляции. Коррелирующие пары могут быть симметричными и зеркальными.

Зеркальные и симметричные пары

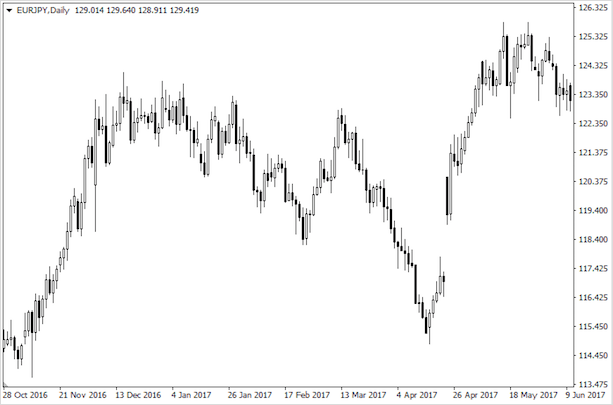

В процессе реального трейдинга вы обнаружите очень симметричные валютные пары. Например CHF/JPY и EUR/JPY.

Курс франка в иенах выглядит так.

А вот курс евро в иенах.

Общих черт весьма и весьма много, даже гэпы схожие. Если не знаете, что такое гэпы или ценовые разрывы, вэлком в статью “Гэпы на рынке Форекс”.

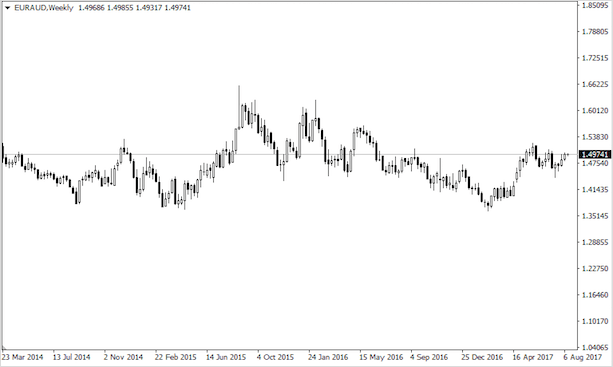

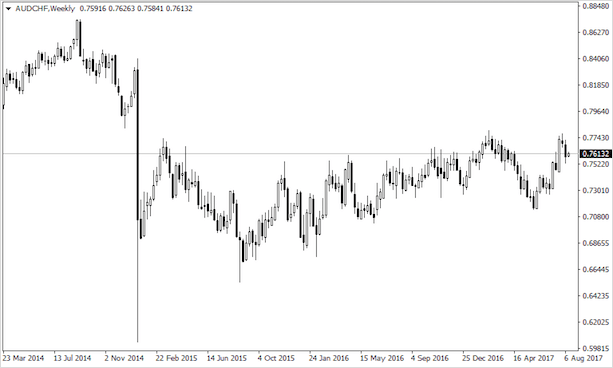

Есть зеркальные пары — когда на графике одного инструмента чёткий восходящий тренд, на графике другого — у власти медведи.

В качестве примера приведём EUR/AUD и AUD/CHF. Зеркальность выражена не так сильно, как симметрия на скрине выше, но тем не менее.

Курс евро в австралийских долларах.

Курс австралийского доллара в швейцарских франках.

Зеркальность не подразумевает абсолютно противоположных движений, как симметрия не гарантирует полного совпадения. Потому что на динамику курса влияют и непересекающиеся валюты. В случае с AUD/CHF мы наблюдаем мощное снижение 15 января 2015 года, потому что в паре есть франк, на EUR/AUD его нет и быть не может.

Что случилось в январе 2015 — об этом поговорим в заключительной части материала.

Обозначение валютных пар и оценка стоимости валюты

Валютные пары в торговом терминале отображаются только в одном формате, который сложился исторически. Есть, например, пара USD/RUB, но нет RUB/USD. То есть мы видим курс доллара, выраженный в рублях, но не знаем, сколько стоит рубль, если перевести его в доллары.

Как посчитать? Поделить единицу на имеющийся курс. Если доллар стоит 60 рублей, то рубль – 0,017 доллара.

Как мы к этому пришли? Опираясь на свойство пропорции.

USD/RUB = 60. Котировка отражает стоимость одной единицы валюты. Следовательно, 1USD/RUB = 60. Сколько рублей – надо определить, поэтому принимаем рубли за «X». Получаем пропорцию.

Перемножение единиц даёт единицу. Чтобы найти X, делим произведение на 60, выходим на 1/60 = 0,01 (6), округляем, получаем 0,017.

Напомню, что в терминале курс каждой валютной пары указывается с 5 знаками после запятой. Есть брокеры, предоставляющие котировки с точностью до 4 знака, но их мало. Пять знаков нужны для определения стоимости целого лота той или иной валюты.

Почему появилось пятизначное обозначение, читайте в статье «Что такое цена». Поговорим там о ещё некоторых интересных вещах, в частности, о голландских луковицах.

Если курс GBP/USD = 1,30305, то для определения стоимости стандартного лота умножаем это значение на 100 000. Потому что 1 лот – это 100 000 единиц валюты. Для умножения на сто тысяч переносим запятую на пять знаков – 130 305 долларов – столько заплатит брокер за нашу сделку.

А сколько заплатим мы? То есть сколько денег внесём в залог? Прочитайте «Кредитное плечо и лот на рынке Форекс», если не сделали этого ранее, иначе далеко не уедете. Залог зависит от плеча – если плечо 1:100 – от нас потребуется 1 303,05 доллара, если 1:1 000 – хватит и 130,305 долларов.

Загляните ещё в статью «Маржа и Маржин Колл». На базовом курсе любой преподаватель трейдинга очень много времени уделяет расчётам, поскольку

«Нищета» от слова «не считать».

Идём дальше.

Классификации валютных пар

Валютные пары объединены в группы, чтобы трейдерам было легче с ними работать.

Мажорные инструменты

Первая и основная группа – мажорные пары или «Majors». Это пересечения доллара с валютами других крупных государств. Российская Федерация в их число не входит, несмотря на свою масштабность в географическом плане, о рубле скажу ниже.

Котировки, содержащие доллар США, распадаются на прямые и обратные. Прямые — когда базой выступает доллар (условно USD/X). Обратные — когда доллар выполняет функцию валюты котировки (X/USD).

Мажоров ровно семь.

| Обозначение | Полное название |

| EUR/USD | Евро/Американский доллар |

| GBP/USD | Британский фунт/Американский доллар |

| AUD/USD | Австралийский доллар/Американский доллар |

| NZD/USD | Новозеландский доллар/Американский доллар |

| USD/JPY | Американский доллар/Японская Иена |

| USD/CHF | Американский доллар/Швейцарский франк |

| USD/CAD | Американский доллар/Канадский доллар |

Остальные государства, к сожалению, пока не вошли в перечень «крупных».

Отличительная особенность валютных пар мажорной группы – низкие спреды.

Почему они низкие? Потому что это самые ликвидные валюты. То есть их покупает и продает огромное количество людей. Даже при наличии маленьких спредов брокеры делают неплохие деньги на обмене мажоров.

Самый маленький спред в любой (нормальной) брокерской фирме у пары EUR/USD, да и прогнозируемость у неё очень даже неплохая. Это анонс ответа на вопрос: «Какими валютными парами торговать новичку?» Вернёмся к нему в заключительной части.

Кросс-курсы и минорные инструменты

Кросс-курсы – это валютные пары, в которых отсутствует американский доллар. Самые популярные из них выделяются в группу минорных инструментов. Примеры: GBP/CHF, EUR/JPY, CHF/JPY и т. д. Не будем перечислять их все, ибо это займёт много времени.

Трейдеры, работающие с кросс-курсами, обычно выбирают для торговли пары, содержащие евро, японскую иену или британский фунт. Часто используются и вот эти инструменты: NZD/CHF, NZD/CAD, CAD/CHF, AUD/NZD, AUD/CHF, AUD/CAD.

Поскольку ликвидность названных инструментов ниже, чем у мажоров, брокеры устанавливают на миноры и иные кросс-курсы более крупные спреды.

Экзотические инструменты

Добрались-таки до российского рубля. Экзотические валютные пары – это самые непопулярные у трейдеров финансовые инструменты. К ним относятся пересечения валют развивающихся стран и стран «третьего мира» с долларом или друг с другом.

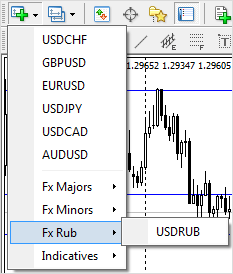

Российская Федерация относится к развивающимся странам, поэтому пара Доллар/Рубль (USD/RUB) располагается обычно в Экзотике или выделяется в отдельную группу. У Альпари как раз особняком.

Экзотикой торгует ещё меньше трейдеров, чем кросс-курсами и минорами. Следствие – очень крупные спреды. В статье про спред я уже сравнивал доход брокера с EUR/USD и с USD/RUB – взгляните, почувствуете разницу.

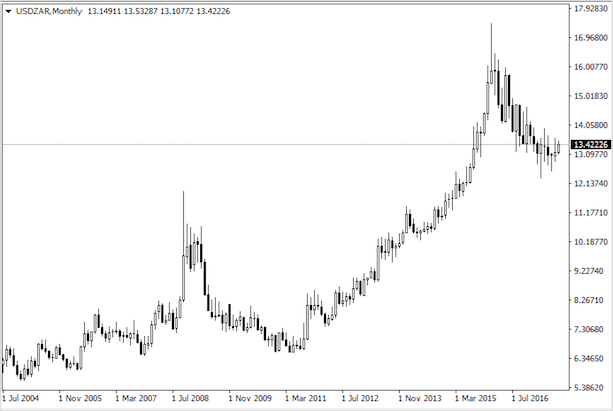

К тому же, если страна развивающаяся, то прогнозировать колебания курса её валюты значительно сложнее. График экзотических инструментов пестрит всевозможными сюрпризами.

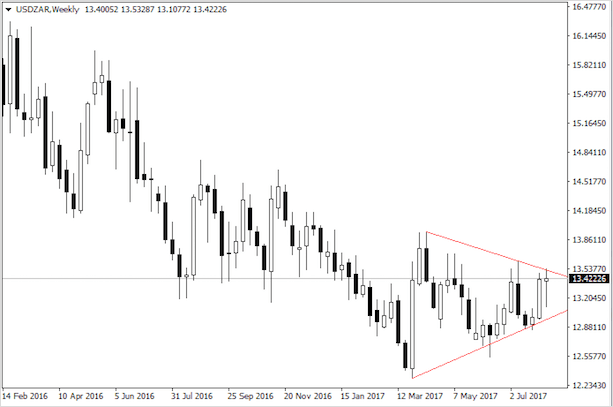

Хотя бывают и относительно стабильные тенденции. Например, южноафриканский рэнд дешевеет по отношению к доллару с мая 1996 года, поэтому есть перспектива неплохого заработка на долгосрочном тренде.

На месячном таймфрейме сейчас наблюдается сильный коррекционный откат, на недельном мы видим признаки его завершения и продолжения тенденции. Цена движется в равностороннем треугольнике, надо ждать пробития одной из сторон.

Если пробьётся верхняя граница – открываемся на повышение, если нижняя – на понижение.

При открытии длинной позиции (на повышение) есть одна проблема – чудовищно огромный своп. Учитывайте эту особенность, если планируете удерживать позицию долгосрочно.

Не забывайте следить за фундаментальными факторами, чтобы не потерять прибыль из-за разворота или перехода рынка в фазу бокового тренда. Что это за факторы – читайте в материале «Фундаментальный анализ рынка Форекс».

О крупных коррекционных откатах мы будем говорить в статье по волновому анализу. Разберём там теорию волн Ральфа Эллиотта. Возьмите на заметку.

Экзотические валюты используются трейдерами для заработка на свопах, ранее мы об этом уже говорили.

Узнаем о валютных парах всё

На первых порах желательно выбирать для торговли 1 — 2 валютные пары, постепенно увеличивая число инструментов. Если вы спекулируете среднесрочно или долгосрочно, наблюдать за несколькими парами одновременно не составит труда.

О выбранном финансовом инструменте необходимо знать всё. Каким государствам принадлежат валюты в паре, от каких фундаментальных факторов они зависят в большей и меньшей степени, насколько хорошо поддаются техническому анализу. В процессе постоянного трейдинга вы выясните, любит ли выбранный инструмент преподносить сюрпризы, совершать спонтанные ценовые скачки.

Кстати, валютные пары хоть и торгуются круглосуточно, но тоже ложатся спать — в разное время ценовые движения разных инструментов не одинаковы по интенсивности.

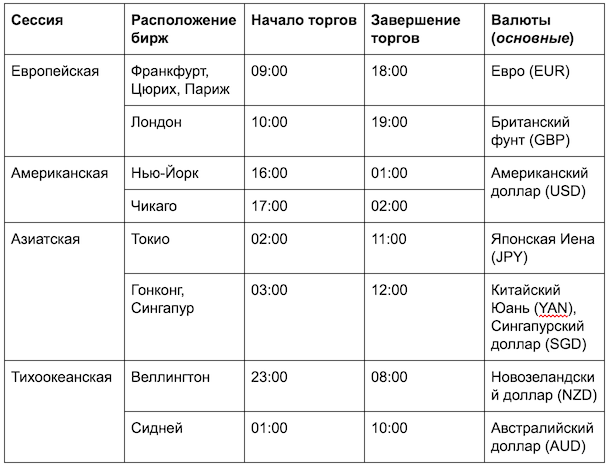

На Форекс влияют фондовые биржи, которые в разных государствах открываются и закрываются не в одно и то же время. На основании периодов их работы выделяются торговые сессии.

Вот названия сессий, их временные интервалы по Москве и валюты, которые наиболее интенсивно торгуются в каждом периоде. Биржи располагаются в разных городах, города — в разных часовых поясах. Поэтому сессии начинаются и заканчиваются не в конкретный момент, а в течение часа.

Во время американской сессии интенсивно колеблются валютные пары с долларом США, во время азиатской — с японской иеной и так далее.

Крупные государства в мировой экономике — как соседи в многоквартирном доме. Одна страна так или иначе воздействует на другую.

Если вы ночью легли спать, а соседи сверху проводят вечеринку — вряд ли сможете сомкнуть глаза. Аналогичная ситуация и на финансовом рынке. Когда начинается азиатская сессия, и трейдеры спекулируют японской иеной, евродоллар не может спокойно спать и тоже реагирует ценовыми скачками.

О нюансах такого рода поговорим в отдельной статье “Торговые сессии Форекс”.

Возвращаемся к теме. Особенно важно знать по валютной паре величины спреда и свопа, актуальную волатильность. Данные по спредам и свопам указываются на сайте брокерской фирмы, в Альпари раздел называется «Спецификация контрактов».

Ищите информацию на сайте только своего брокера, поскольку величины спреда и свопа у разных компаний отличаются.

Волатильность – это амплитуда ценовых колебаний. Измерить волатильность за день – значит определить расстояние между максимальной и минимальной ценой финансового инструмента в течение дня.

Цена финансового инструмента – как паломник, странствующий пешком. Ежедневно пеший человек будет проходить разное расстояние, но молодой странник в среднем всегда преодолевает больший путь, чем пожилой.

Причём средняя скорость – тоже величина непостоянная. Температура воздуха, состояние дороги, общее самочувствие человека будут то увеличивать, то уменьшать её.

Аналогично и в инструментарии трейдера Форекса: есть высоковолатильные и низковолатильные пары. Первые полны сил и способны преодолевать большие расстояния, вторые движутся медленно и никуда не торопятся.

Учимся определять волатильность

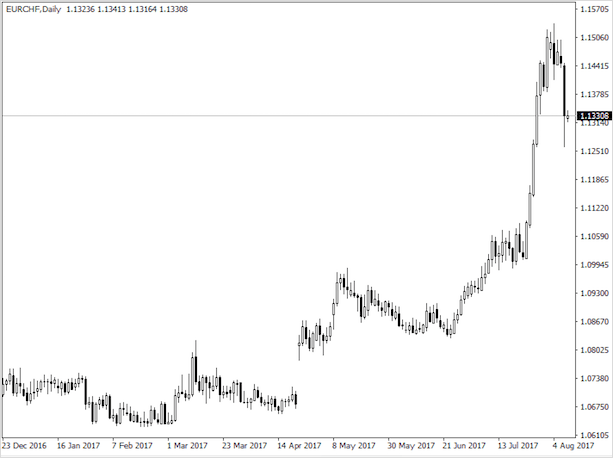

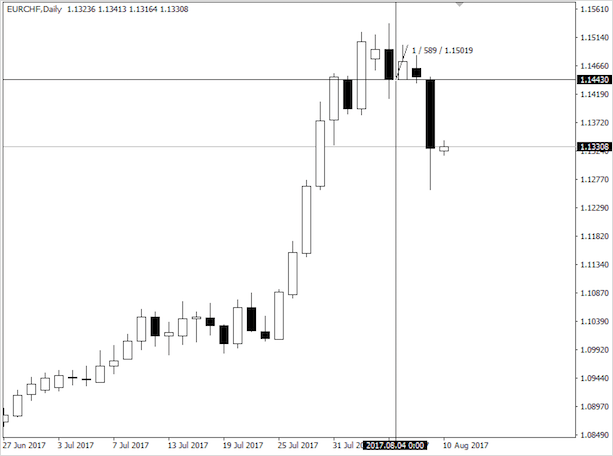

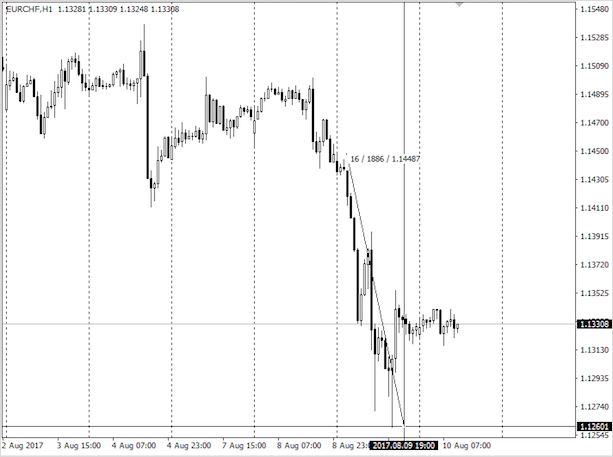

Перейдём в торговый терминал Метатрейдер и откроем график любой валютной пары. Я возьму EUR/CHF – курс евро, выраженный в швейцарских франках.

Для расчёта волатильности сначала выбираем нужный временной интервал. Допустим, мы хотим собрать данные для дневного таймфрейма. График выглядит так.

Переходим к расчётам. Есть два способа – простой и сложный. Разберём каждый.

Сложный способ расчёта волатильности

Каждая свеча на графике в таймфрейме D1 отражает ценовые колебания в течение дня. По статье «Как начать торговать на Форекс» вы помните, что цены Open и Close свечи – это цены на момент начала и конца торгового дня, High и Low – максимальные и минимальные ценовые значения.

Нам нужны именно Хай и Лоу. Не имеет значение расстояние между привалами, которые делал финансовый инструмент, важен его запас сил – сколько в общей сложности он плутал. Поэтому измеряем расстояния между максимальным и минимальным ценовым значением.

Делается это либо на глазок с помощью перекрестия, либо методом точных подсчётов.

Чтобы воспользоваться перекрестием, щёлкните либо CTRL + F, либо нажмите на ролик мыши. Увеличьте график, измерьте расстояние от одной тени до другой.

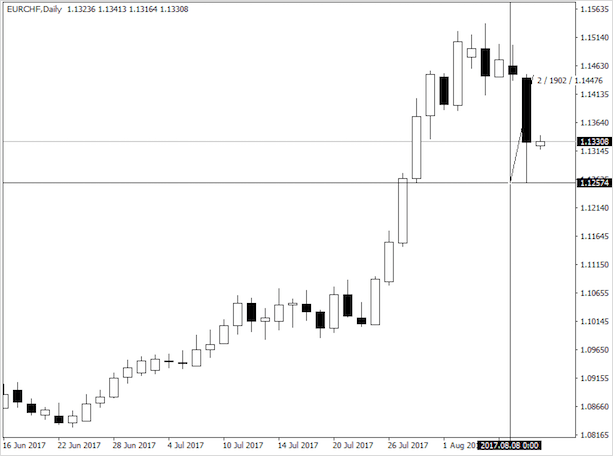

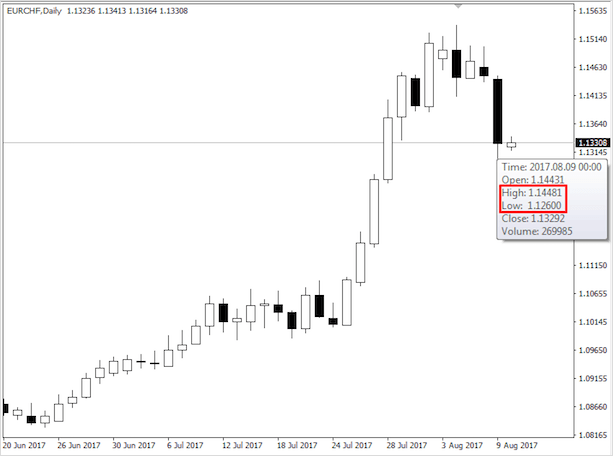

1 902 минипипса или 190,2 пипса. Первое значение – по пятому знаку после запятой, второе – по четвёртому. Какое использовать – без разницы. Записываем полученное значение.

Теперь метод точных подсчётов. Подводим курсор к свече, чтобы высветились данные. Отнимаем от значения Хай значение Лоу.

1,14481 — 1,12600 = 0,01881. Убираем все знаки после запятой, получаем 1 881 минипипс – такое расстояние прошёл курс финансового инструмента EUR/CHF 9 августа 2017 года. С перекрестием мы получили значение 1902 – на 11 минипипсов больше – некритично.

Если не знаете, как получать от свечей использованные нами данные, читайте либо вышеупомянутую статью, либо смотрите ролик.

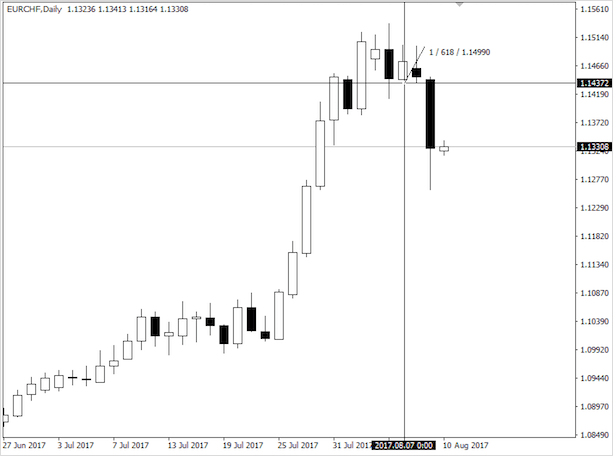

Измеряем перекрестием вторую свечу – 618 минипипсов.

Третью – 589.

Предположим, нас интересует волатильность за 3 дня. Складываем все полученные значения: 1 881 + 618 + 589 = 3 088 минипипсов. Находим среднее арифметическое – делим сумму на 3: 3 088/3 = 1029,(3) минипипса – мы получили актуальную волатильность.

Как отслеживать её изменение? Вести блокнотик, ежедневно указывать в нём новые ценовые значения и средние величины.

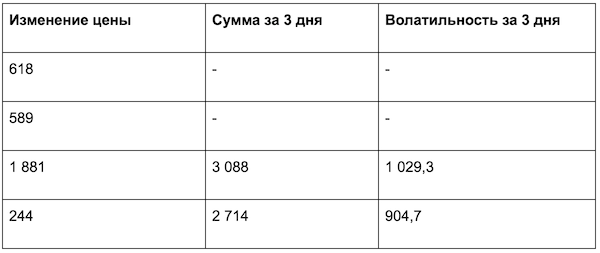

Сначала ваша запись будет вот такой.

Через день вы внесёте новые данные. Свеча на графике ещё формируется, день не закончился, но в качестве примера возьмём её значения. Пройденное расстояние – 244 пункта.

Отнимаем от последней суммы 618, потому что этот день уже выбывает, он нас не интересует. Получается 2 470. Прибавляем путь, пройденный ценой за сегодняшний день, то есть 244 пункта. Итого – 2 714. Делим на 3, получаем 904,7.

Сколько дней учитывать при подсчёте актуальной волатильности – зависит от вашей торговой стратегии, подходы трейдеров в этом отношении различаются.

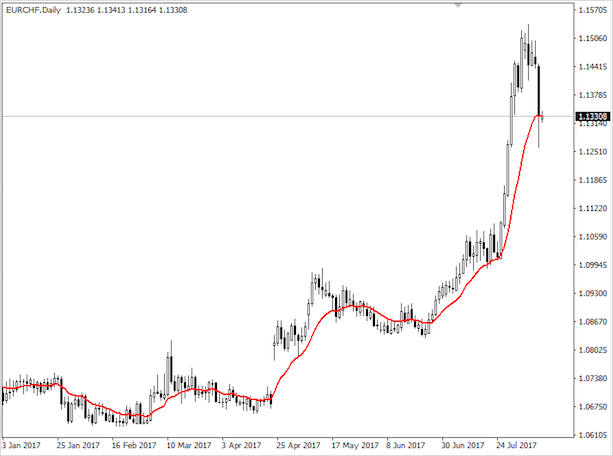

В будущем мы познакомимся с индикаторными методами анализа, там тоже нет панацеи. Индикатор Moving Average в зависимости от количества анализируемых дней будет выдавать разные значения.

Вот для 14 дней.

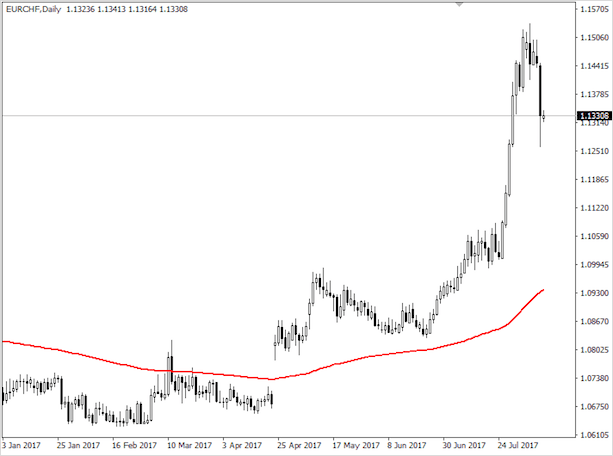

Вот для 140.

Чем более крупные тенденции хотим выловить, тем больше анализируем дней.

Какой же всё-таки брать период при расчёте волатильности? Разберём простой метод подсчёта, которому учили меня, а после ответим на этот вопрос.

Простой способ подсчёта волатильности

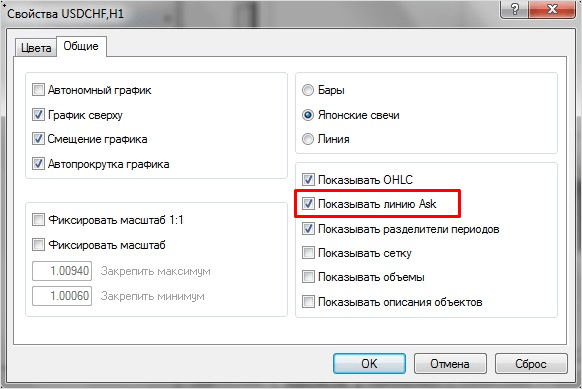

Откройте часовой график выбранного финансового инструмента. Кликните правой кнопкой мыши «Свойства», перейдите в «Общие», поставьте галочку напротив «Показывать разделители периодов».

Теперь на графике появились разделители. Если измерим расстояние между ними, получим таинственное число 24.

Первое значение, отображаемое перекрестием, – это количество свечей в измеряемом интервале. 24 свечи, каждая отражает колебания за 1 час. Значит, между периодами умещаются сутки – один торговый день Форекса. Валютный рынок ведь торгуется круглосуточно.

Измерять расстояние между Хай и Лоу каждой свечи дневного таймфрейма утомительно. Легче соединить перекрестием максимальное и минимальное значение цен в рамках одного периода.

Сверхточные подсчёты не нужны, измеряем на глазок. На скрине выше получено 1 886 пунктов. Разверните терминал на весь экран и измерьте волатильность всех периодов, которые уместятся полностью, у меня умещается 13 — 14 периодов. Я учился торговать по историческим уровням, по моей стратегии для их правильного наложения необходимы были данные по волатильности, 13 — 14 дней вполне достаточно.

Всё, рассмотрели этот вопрос. Если что-то непонятно – пишите в комментариях, поясню. Уровни разберём в графическом анализе.

Какими валютными парами торговать на Форекс

Начинающие трейдеры обычно ищут сигналы для входа в рынок на основании технической аналитики. Поэтому для успешного старта в торговле желательно выбирать наиболее техничные валютные пары.

К таковым относится прежде всего EUR/USD. Знаменитый евродоллар – самый ликвидный и, пожалуй, легко предсказуемый инструмент Форекса.

График EUR/USD отлично подходит для реализации любой торговой стратегии. Трендовые движения с редкими «сюрпризами» хорошо поддаются прогнозу и индикаторными, и техническими методами аналитики. Маленький спред – отличная возможность заняться скальпингом.

Евродоллар подходит и для новостной торговли, потому что на его курсе сказываются события в нескольких странах Евросоюза.

Когда освоитесь с EUR/USD, обратите внимание на AUD/USD и NZD/USD. Австралийский и новозеландский доллары относятся к низковолатильным финансовым инструментам, их цены не совершают резких скачков как графики валют в паре с фунтом.

Если хотите влиться в долгосрочные тенденции – австралиец и новозеландец как раз пригодятся: по ним неопасно оставлять открытые позиции на выходные. Однако про гэпы забывать всё же нельзя.

Многие трейдеры рекомендуют спекулировать инструментом GBP/USD, но это достаточно волатильная валютная пара, фунт любит пробивать уровни поддержки и сопротивления, часто пробои оказываются ложными.

Начинайте осваивать Форекс с трёх вышеназванных валютных пар, потом знакомьтесь с другими инструментами. Не лезьте в экзотику, пока не натренируетесь на мажорных парах.

В статье “Обзор основных функций торгового терминала МетаТрейдер” мы учились настраивать отображение котировок. Терминал позволяет просматривать несколько пар одновременно, сделать большой “универсальный” график. Почитайте, пригодится.

Там же вы узнаете, как добавить новые валютные пары в рабочую область. Но не думаю, что с этим у вас проблемы.

Перед началом торговли новым инструментом собирайте о нём информацию, узнавайте о «специфике» каждой валюты.

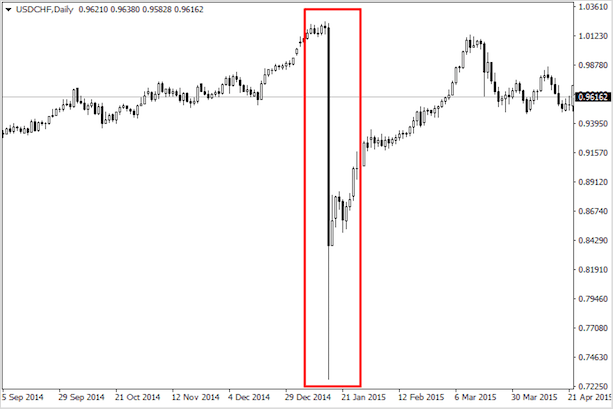

Учитывайте и тот факт, что информация имеет свойство устаревать. USD/CHF на некоторых сайтах по-прежнему называют высокотехничным инструментом, но его техничность канула в лету 15 января 2015 года.

В этот день Национальный Банк Швейцарии отказался удерживать курс франка и выпустил зверя на свободу.

Ныне валюта Швейцарии не входит в элиту хорошо прогнозируемых.

В начале статьи мы говорили о зеркальных валютных парах. Сильное снижение курса австралийца в паре AUD/CHF как раз вызвано описанной ситуацией.

Заключение

Уважаемые начинающие и профессиональные трейдеры, мы завершили разговор о валютных парах, рассмотрели самые подходящие инструменты для начала торгов на Форексе. Задавайте свои вопросы в комментариях – обязательно отвечу.

Интересуют ли вас закономерности движения отдельных валютных пар? Если да, подготовлю вам отдельные описания EUR/USD, AUD/USD, GBP/USD и других инструментов.

Если вам понравилась статья, пожалуйста, поставьте ей рейтинг и поделитесь в соцсетях.

iklife.ru

Парный трейдинг - стратегия торговли на Форекс

Добрый день, друзья!

Добрый день, друзья!

Сегодня мы затронем такую тему как парный трейдинг.

Знаете ли вы, какие стратегии используют хедж-фонды? Как зарабатывать независимо от направленности рынка с минимальным риском для депозита? Ответ кроется в использовании так называемых рыночно-нейтральных стратегиях. Частным такой стратегии является арбитраж. Но в отличие от классического арбитража, применение которого доступно лишь ограниченному числу лиц, статистический арбитраж, разновидностью которого является парный трейдинг, доступен абсолютно всем трейдерам.

В статье мы поговорим о том, как находить статистические зависимости, какие инструменты для этого нужно использовать и каким потенциалом обладает данная методика на фоне более традиционной моновалютной торговли.

Рыночно-нейтральные стратегии

Нейтральность стратегии по отношению к рынку означает, что прибыльность стратегии не зависит напрямую от направления движения цены отдельного инструмента. Достигается это путем создания хеджирующей позиции между двумя и более инструментами, прибыль и убытки которых компенсируют друг друга.

Одна из главных характеристик такой стратегии – минимальный риск, поскольку мы эксплуатируем низкоуровневые рыночные зависимости. К таким стратегиям, например, относится маркет-мейкинг и арбитраж. Однако, в отличие от классического арбитража, статистический арбитраж не подразумевает получения безрисковой прибыли.

В разрезе статистического арбитража главная задача состоит в создании рыночно-нейтрального портфеля. Для достижения эффекта нейтральности портфель должен состоять из высоко зависимых инструментов, грубо говоря, чтобы рост одного компенсировал падение другого. То есть, мы должны создать подобие замкнутой системы, где средства перераспределяются между инструментами портфеля. Парная торговля является частным случаем статистического арбитража и наиболее популярной стратегией подобного плана.

Парный трейдинг

Под парным трейдингом подразумевается одновременное открытие позиций по двум взаимосвязанным инструментам. Зависимость обычно определяется их коэффициентом корреляции. Самый популярный способ оценки взаимосвязи двух временных рядов – расчет корреляции Пирсона. Чем сильнее корреляция инструментов, тем больше вероятность их движения в едином направлении.

При этом существует как положительная, так и отрицательная корреляция. В первом случае инструменты движутся сонаправленно. Пример – GBPUSD и EURUSD.

При отрицательной корреляции инструменты движутся в противоположных направлениях. Пример – EURUSD и USDCHF. Оба случая являются примерами сильной зависимости.

При отрицательной корреляции инструменты движутся в противоположных направлениях. Пример – EURUSD и USDCHF. Оба случая являются примерами сильной зависимости.

В парном трейдинге торгуется спред пары, то есть разница двух инструментов. Раз мы знаем, что инструменты движутся в едином направлении, значит, при следующем расхождении они с большой вероятностью сойдутся обратно.

В парном трейдинге торгуется спред пары, то есть разница двух инструментов. Раз мы знаем, что инструменты движутся в едином направлении, значит, при следующем расхождении они с большой вероятностью сойдутся обратно.

Проще всего проиллюстрировать торговлю по стратегии парного трейдинга на основе пары EURUSD и GBPUSD. Так при расширении спреда (разницы) между двумя инструментами до определенного порога мы покупаем отстающий инструмент и продаем опережающий. Когда инструменты снова сойдутся – фиксируем прибыль.

Величина порогового расхождения определяется статистическим методом, анализом истории прошлых расхождений. Например, это может быть среднее расхождение за последний год.

Величина порогового расхождения определяется статистическим методом, анализом истории прошлых расхождений. Например, это может быть среднее расхождение за последний год.

В итоге, для нас абсолютно неважно в каком направлении пойдет отдельный инструмент. Для нас важно, чтобы они сошлись, то есть их спред вернулся к нулю. В этот момент мы фиксируем прибыль, равную размеру расхождения.

Чтобы подобная стратегия приносила прибыль, между инструментами должна наблюдаться постоянная взаимосвязь. EURUSD и GBPUSD обладают достаточно сильной положительной корреляцией. Однако, эта зависимость не постоянная, из-за чего пара может расходиться на очень большое расстояние и не сходиться обратно.

По сути, торговля спредом EURUSD и GBPUSD аналогична торговле их кросса – EURGBP.

Если бы пара имела постоянную сильную корреляцию, EURGBP всегда находился бы в состоянии флета. Однако, зависимость периодически рушится, в связи с чем образуются тренды.

Построение графика спреда

Построение графика спреда

Теперь переходим к практической части – построение спреда двух инструментов. Для расчета спреда между двумя инструментами мы будем использовать сервис TradingView.

Существуют разные способы расчета спреда, немного различающиеся по конечному результату. Какой именно стоит выбрать – вопрос индивидуальных предпочтений. Проще всего считать спред по разнице. То есть формула спреда для EURUSD и GBPUSD будет выглядеть как EURUSD — GBPUSD.

Также можно строить спред по отношению, например, EURUSD / GBPUSD. Стоит учитывать, что итоговые сигналы могут разниться в зависимости от выбранного метода, но принципиального различия они не несут.

Также можно строить спред по отношению, например, EURUSD / GBPUSD. Стоит учитывать, что итоговые сигналы могут разниться в зависимости от выбранного метода, но принципиального различия они не несут.

Далее необходимо определиться, в какой момент входить в позицию. Задача состоит в том, чтобы войти в рынок при сильном расширении спреда, то есть, когда связь между инструментами временно теряется. Сильное расширение спреда – это расширение больше среднего. Поэтому, хорошим индикатором для входа может служить разница между графиком спреда и скользящей средней.

Таким образом, мы получаем осциллятор спреда. Торговать такой спред крайне просто. Когда линия заходит в зону перекупленности, то есть спред сильно отклонился от среднего – продаем спред, когда заходит в зону перепроданности, переворачиваем позицию.

В данном случае для покупки спреда нужно купить EURUSD и продать GBPUSD. Для продажи спреда все наоборот: продаем евро и покупаем фунты.

Чтобы построить такой график, нужно зайти в “Pine Editor” и добавить строку “plot(close — sma(close, 50))”. То есть мы отнимаем из текущей цены закрытия скользящую среднюю с периодом 50. Для добавления осциллятора на график нажмите “Add to Chart”.

Чтобы построить такой график, нужно зайти в “Pine Editor” и добавить строку “plot(close — sma(close, 50))”. То есть мы отнимаем из текущей цены закрытия скользящую среднюю с периодом 50. Для добавления осциллятора на график нажмите “Add to Chart”.

Еще один метод – торговля спредом от границ канала Боллинджера. Для этого достаточно добавить на график построенного спреда индикатор Bollinger Bands. В данном случае пересечение границ канала также будет свидетельствовать о значительном отклонении спреда от среднего.

Еще один метод – торговля спредом от границ канала Боллинджера. Для этого достаточно добавить на график построенного спреда индикатор Bollinger Bands. В данном случае пересечение границ канала также будет свидетельствовать о значительном отклонении спреда от среднего.

Расчет размера ордеров

Расчет размера ордеров

Еще один важный момент – правильный расчет размера ордеров для парной позиции. Логично предположить, что два ордера должны быть равного объема, значит, достаточно открыть две позиции с одинаковым количеством лотов. Но не все так просто. Если мы считаем расхождение инструментов в пунктах, то предполагаем, что пункты равны для обоих инструментов.

Еще один важный момент – правильный расчет размера ордеров для парной позиции. Логично предположить, что два ордера должны быть равного объема, значит, достаточно открыть две позиции с одинаковым количеством лотов. Но не все так просто. Если мы считаем расхождение инструментов в пунктах, то предполагаем, что пункты равны для обоих инструментов.

На самом же деле, для уравнивания позиций нам нужно учитывать разную стоимость пункта двух инструментов относительно доллара. Узнать стоимость пункта валютной пары вы можете через калькулятор стоимости пункта.

Допустим, вы хотите открыть парную позицию по EURUSD и USDJPY. Стоимость пункта по EURUSD равна 1$. Стоимость пункта по USDJPY на данный момент равна 0.87788$. Таким образом, для уравнивания размеров позиций объем позиции по USDJPY должен быть в 1.14 раз больше объема по EURUSD (1 / 0.87788).

Заключение

Заключение

Важнейшая часть стратегии парного трейдинга – правильный подбор инструментов для торговли. Нужно понимать, что стратегия сама по себе не является граалем, но при правильном подборе коррелирующих активов способна давать стабильную прибыль с минимальным риском. Если вы желаете начать изучение статистического арбитража, определенно стоит начать именно с парного трейдинга.

С уважением, Алексей ВергуновTradeLikeaPro.ru

tradelikeapro.ru

Валютная пара

Для упрощения понимания того, какие позиции открываются, на рынке Форекс введено понятие валютной пары. Вместо того чтобы говорить "я купил евро за доллары" или "я продал евро за доллары", трейдеры употребляют более короткие выражения: "Купить евро-доллар" или "Продать евро-доллар" (соответственно). Рассмотрим, что такое валютная пара подробнее.

Запись валютной пары — это сокращенные названия (в соответствии со стандартами ISO 4217) соответствующих валют, идущих последовательно (без пробелов, но иногда через правый слэш "/"). Например, валюты евро (EUR) и доллар (USD) совместно составляют валютную пару EURUSD (евро-доллар). Покупка этой валютной пары означает покупку евро за доллары. И всегда, в любом случае, какие бы валюты не входили в пару, покупается первая из валют в паре за вторую. Так, покупка AUDCAD означает покупку австралийских долларов за канадские. Аналогичным образом, продажа EURUSD означает продажу евро за доллары.

Более профессионально говорить, что первая валюта в паре является базовой, а вторая — котируемой. Так, в паре NZDUSD базовой является новозеландский доллар (NZD), а котируемой — американский (USD).

Рассматривая список валютных пар (например, в клиентском терминале Meta Trader 4 компании LiteForex в окне "Обзор рынка"), можно отметить, что существуют финансовые инструменты, в которых базовой валютой является американский доллар (например,USDJPY, USDCHF, USDCAD). В этом случае говорят о том, что происходит прямое котирование (оно показывает, сколько единиц котируемой валюты в одном американском долларе). В то же время, в другие валютные пары доллар входит в качестве котируемой валюты (например,EURUSD, GBPUSD, AUDUSD, NZDUSD). Это называется обратным котированием. Значение цены в этом случае следует интерпретировать как количество долларов в единице базовой валюты.

Разумеется, путем нехитрого математического преобразования легко можно получить из EURUSD пару USDEUR. Действительно, пусть цена EURUSD в некоторый момент составляет 1.39224, тогда:

Но почему в котировальных листах крупнейших брокерских компаний нет такого финансового инструмента? — Это просто исторически сложившаяся традиция.

Перечисленные выше пары: USDJPY, USDCHF, USDCAD, EURUSD, GBPUSD, AUDUSD, NZDUSD составляют группу т. н. "мажоров" — их объединяет то, что одной из валют в паре обязательно является американский доллар. Это наиболее высоколиквидные финансовые инструменты, обладающие значительной волатильностью и способностью к существенным изменениям, а значит, несущие в себе почти неисчерпаемый потенциал для извлечения прибыли.

Существуют другие группы инструментов. Если, к примеру, базовой валютой является австралийский, а котируемой — канадский доллар, то это кросс-курс AUDCAD. Так называемые кросс-курсы подразделяются на "мажорные кроссы" и "минорные кроссы" соответственно их ликвидности на финансовых рынках.

Кроме того, что существуют различные группы финансовых инструментов, мы можем указать на то, что отдельные валюты могут чаще всего выступать в той или иной типичной роли. В частности, валюты наиболее стабильных стран, а также контракты на драгоценные металлы (USDCHF, USDJPY, XAUUSD, XAGUSD) могут выступать в роли финансовых инструментов, инвестиции в которые могут позволить безопасно переждать кризисные моменты на рынках. На трейдерском жаргоне такие инструменты называют "валютой-убежищем" (исх. "валюта-убежище"). Валюты стран, в структуре экспорта которых превалирует сырье, часто называют сырьевыми валютами (напр.: USDCAD, AUDUSD).

ПредыдущаяСледующаяru.liteforex.com

Валютные пары на форекс. Какими лучше торговать ?

Для торговли на рынке форекс доступно огромное множество валютных пар. Чаще всего трейдеры открывают позиции по всем известным EURUSD и GBPUSD. Но ведь помимо них для торговли доступно большое количество других валют и металлов. Так какими же валютными парами лучше всего торговать на форекс, а какие инструменты исключить из своего портфеля ?Начнем с того, что существует 3 группы валютных пар:

Для торговли на рынке форекс доступно огромное множество валютных пар. Чаще всего трейдеры открывают позиции по всем известным EURUSD и GBPUSD. Но ведь помимо них для торговли доступно большое количество других валют и металлов. Так какими же валютными парами лучше всего торговать на форекс, а какие инструменты исключить из своего портфеля ?Начнем с того, что существует 3 группы валютных пар:

- Основные Валютные пары (Majors)

- Кросс-курсы (Crosses)

- Экзотические пары (Exotics)

Основные Валютные пары (Majors)

К основным валютным парам относятся пары, в которых есть доллар США и валюты наиболее значимых стран (групп стран). Вот они:

EUR/USD – Евро/Доллар СШАGBP/USD – Британский фунт/Доллар СШАAUD/USD – Австралийский доллар/Доллар СШАNZD/USD – Новозеландский доллар/Доллар СШАUSD/JPY – Доллар США/Японская йенаUSD/CHF – Доллар США/Швейцарский франкUSD/CAD – Доллар США/Канадский доллар

Из вышеперечисленных, вполне можно использовать в торговле все пары, кроме USDCAD. USDCAD не очень хорошо прогнозируема с помощью технического анализа и подходит разве что только для ночного скальпинга. К примеру, тем же Forex Shocker. Также новичкам я советую не торговать USDCHF и USDJPY. USDCHF отличается слабой стабильностью движений, а USDJPY требует несколько более внимательного анализа, чем другие «мажоры» и частенько выкидывает неожиданные фокусы, вроде интервенции центрального банка.

Кросс-курсы (Crosses)

Кросс-курсами называют пары, в которых отсутствует доллар сша. Как правило, они менее активны чем мажоры.