Как выбрать брокера для инвестиций в акции. Финансовый ликбез. Брокеры фондовой биржи

Лучшие российские брокеры фондового рынка для начинающих

Рассматривая брокерское обслуживание, предписанные тарифы, стоит отметить разнообразие предложений, представленных на рынке. Ниже предлагается провести последовательный анализ отечественных и зарубежных брокеров на рынке, определить преимущества и недостатки каждого из них. Приводится также анализ объемов проведенных операций на рынке брокерами, по итогам их работы на Московской бирже, даются некоторые рекомендации относительно сотрудничества с каждым из них.

Рассматривая брокерское обслуживание, предписанные тарифы, стоит отметить разнообразие предложений, представленных на рынке. Ниже предлагается провести последовательный анализ отечественных и зарубежных брокеров на рынке, определить преимущества и недостатки каждого из них. Приводится также анализ объемов проведенных операций на рынке брокерами, по итогам их работы на Московской бирже, даются некоторые рекомендации относительно сотрудничества с каждым из них.

Плюсы и минусы брокеров – брокерское обслуживание, тарифы

Чтоб рассчитывать на максимально благополучный результат по итогам торговли с брокерами, стоит сделать правильный выбор контрагента. В частности, можно привести следующие сервисы, предлагающие оптимальные условия для сотрудничества.

Октан-брокер

Отмечается положительными отзывами клиента. Работает оперативно, ошибок с закупками бумаг не отмечается. К праздникам, различным памятным датам делает подарки (что не является существенным, но все же, приятным моментом сотрудничества). Обеспечивается оперативная поддержка клиентов, служба поддержки решает любой вопрос, начиная от простой консультации, заканчивая ситуацией с выводом денежных активов. Правда из минусов также есть что отметить, а именно, сравнительно сложные и неудобные отчеты о деятельности, визуально их просто некомфортно читать.

Finam (официальный сайт)

Брокер отмечается рядом преимуществ и недостатков, но считается самым надежным. Сначала стоит отметить такой недостаток как невозможность пополнения сервиса через систему переводов Вебмани. Для тех, кто работает с данным ресурсом, такое ограничение станет существенным. К недостаткам относятся и высокие комиссии, которые станут неудобными для начинающего пользователя системы, который решит воспользоваться сервисом. В свою очередь к плюсам стоит отнести использование современных технологий, максимально расширен функционал личного кабинета. Фактически, брокер создает оптимальные условия для последующей работы пользователя на компьютере, мобильном устройстве. Приятные эмоции оставляет и профессиональный саппорт, реагирующий на сообщение уже в течение короткого промежутка времени.

Брокерский дом «Открытие»

Сравнительно новый игрок на рынке брокерских услуг, который, тем не менее, предлагает совершенно уникальные условия для деятельности с ценными бумагами, различными драгоценными металлами. От оборота устанавливается комиссия в размере 0,03% (что непосредственно зависит от установленного тарифа, а также, оборота денежных средств). Никаких сокрытых поборов не потребуется, только первоначальная комиссия, указанная выше. Что примечательно, как ввод, так и вывод средств осуществляется исключительно с использованием сервиса «Открытие», выбрав наиболее близкое к месту проживания или работы место отделения. Для получения аналитических сведений относительно текущей ситуации на финансовом рынке в России, по миру, необходимо указать пригласившего в соответствующей строке. Действует и совершенно уникальное предложение для лиц, которые предпочитают воспользоваться услугами сервиса через ООО «Трейдинг-Юг». Осуществляется возврат порядка 10% от суммы первоначальной комиссии, которая будет удерживаться брокером на протяжении каждого месяца. Можно также отметить, отдельные дилеры предлагают своим партнерам получить агентскую схему, направленную на привлечение потенциальных клиентов. Если интересно такое предложение, стоит им воспользоваться, тем более, с каждого привлеченного клиента (точнее его сделки) будет удержано порядка 10% от показателя данной суммы.

«БКС»

Достаточно крупный брокер на рынке соответствующих услуг. Отмечаются сравнительно невысокие комиссионные отчисления системе, а также, достаточно большой выбор сервисов. Среди отдельных сервисов, предложенных потенциальному клиенту в рамках программы, стоит отметить наличие единого брокерского счета, осуществление оперативного перевода средств с одной площадки на другую. К тому же, пользователь будет работать с вежливым деликатным персоналом, способным ответить на фактически любой вопрос пользователя. Среди недостатков отмечается слабая техническая сторона работы ресурса. Сервера могут зависать на несколько часов (вплоть до десяти), что наблюдается примерно 1 раз в месяц, даже реже. В отдельных случаях, заявки приходится ждать, они проводятся спустя несколько минут после отправки, что порой просто неудобно.

Лучшие российские брокеры фондового рынка для начинающих

Можно выделить и несколько брокеров, которые могут быть лучшим решением для новичка, начинающего трейдера, принявшего решение работать в данном сегменте. Если анализировать показатели стабильности каждого отдельного брокера по прошествии девяти месяцев, по многим показателем лидером можно считать компанию «БКС». Стоит отметить, компания удерживала данную позицию каждый месяц, демонстрируя существенное превосходство перед остальными конкурентами. Если анализировать данные рейтинга ведущих игроков на рынке опционов, а также, фьючерсов, который был подготовлен на основании показателей работы компаний в сентябре месяце, общий объем сделок превысил значение 5 триллионов рублей, что помогло оторваться от последующих конкурентов на 2 триллиона. При этом они превышают значение работы самого брокера в два раза в сравнение с аналогичными данными, только прошлого года. Именно по такой оценке активности непосредственных участников рынка, компаний смогла занять лидирующее положение.

Еще одним выгодным решением для начинающих игроков станет использование сервиса брокера АО «Финам», который достиг показателя величины оборота на уровне 60194 миллиона долларов и это только показатель за прошедший месяц. Представительство компания имеет более чем в 90 крупных городах, а сама организация работает на клиентов, расположенных в 40 государствах планеты.

Достойным внимания решением станет лидер банковской сферы Сбербанк, который был создан еще в 1841году. На сегодняшний день его доля на рынке составляет примерно одну треть от всех банковских активов. Помимо этого, организация выступает в качестве главного кредитора для действующих экономических проектов, а также оказывает невероятные услуги и предложения на рынке вкладов. Представлен сегодня банк шестнадцатью территориальными единицами, имеет более 17000 структурных подразделений, разбросанных на территории государства.

Как выбрать брокера на фондовом рынке США для торговли акциями

Чтобы полноценно работать по акциям, ценным бумагам и другим активам на рынках США, необходимо выбрать максимально выгодного брокера, который предоставляет соответствующую услугу. Сделать это можно без проблем, воспользовавшись сервисом таких брокеров как «БКС», «Фридом Финанс», Finam. Как вариант, стоит воспользоваться услугами брокера швейцарско-американского происхождения Interactive Brokers, в рамках сервиса которого предлагается воспользоваться русскоговорящей службой поддержки. Дополнительно стоит отметить возможность получения доступа к фондовым рынкам на территории США через сервис иностранной страховой компании, но, чтобы воспользоваться этим предложением, необходимо стать ее непосредственным клиентом, оформить программу накопления установленного страхования.

Критерии выбора

При выборе брокера обязательно необходимо обратить внимание на следующие критерии:

- Страна регистрации компании, юрисдикция очень важна, так как предстоит работать с организацией по иностранным законам.

- Наличие и разнообразие рынка финансовых инструментов, которые могут запросто облегчить управление личным кабинетом, создание оптимальных условий для полноценной работы.

- Предусмотренная специально для этого комиссия за ранее совершаемые сделки и последующее обслуживание счета. Отдельные компании предлагают действительно высокие комиссионные вознаграждения, что связано с оказываемыми иными услугами.

- Важно перед началом сотрудничества обязательно потребуется проанализировать удобство использования торговой платформы, также проверить управление. Делается это легко, необходимо всего лишь провести некоторое время на сайте, проверить работу отдельных сервисом и механизмов. Оценивается, в том числе и уровень непосредственной поддержки клиентов, оказываемого сервиса. Компания, услугами которой есть желание воспользоваться, должна на максимально высоком уровне гарантировать защиту инвестора, предусматривать наличие страхового покрытия.

- Отдельное внимание стоит уделять вопросам анализа дополнительных возможностей сервиса. К примеру, у брокера должна быть отлаженная система обучения, в наличии иметься множество приложений, рассчитанных на работу с мобильными устройствами. Важно уточнить, имеются ли механизмы аналитики, рассчитанные на сбор многочисленных данных по финансовым операциям клиента, проведенных в прошлом.

Со стороны брокеров, работающих на территории России, чаще всего имеет место открытие именно оффшорных организаций, через них в дальнейшем и ведутся торговые действия. В данном случае, порог входа средств варьируется от 3000 до 10000 долларов, и чаще всего инвестор дополнительно осуществляет оплату за каждую приобретенную акцию. Также, вводится дополнительная плата за непосредственно использование функционалов торгового терминала. Если рассматривать особенности работы брокера Interactive Brokers, отмечается сравнительно невысокая комиссия, однако и более высокий порог входа (в пределах 10000 долларов). Если же потенциальному клиенту до 26 лет, такая сумма установлена на уровне в 3000 долларов.

Как воспользоваться услугами брокера Interactive Brokers

Чтобы стать клиентами брокера, необходимо оставить заявление на сайте самой организации, оформить налоговую отчетность, по форме W-8BEN, после чего в установленном порядке приложить скан документов, способный подтвердить личность клиента, а также место текущей регистрации. Для обеспечения максимального удобства в работе, на сайте предлагается русскоязычный интерфейс. Со стороны администрации на проверку всех поданных документов уходит в пределах нескольких дней (как показывает практика, не более одной недели). Только когда все документы одобрены, аккаунт активирован, можно запросто пополнить собственный счет. Правда, стоит отметить и некоторый некорректный момент работы организации, которому важно уделить внимание. В отдельных случаях, администрация может затребовать у потенциального клиента справку, с отражением уведомления налоговой инспекции на месте проживания относительно открытии в ней банковского счета. Так вот, данное действие со стороны брокера незаконно, такие документы не могут быть предоставлены, о чем стоит предупредить администратора.

Отдельно стоит выделить такой вопрос, как правильное налогообложение. Принимая во внимание заключенную между представителями США и Российской Федерации конвенции, направленной на избежание двойного налогообложения, средства, инвестированные в ценные бумаги, обязательно будут обложены налогом исключительно на территории Российской Федерации. Это дает определенное преимущество клиенту брокера как инвесторы, но накладывает и дополнительные хлопоты. В частности, ввиду того, что компания, работающая за рубежом, не относится к числу налоговых агентов Российской Федерации, потребуется подавать декларацию самостоятельно и с ее помощью уже осуществлять выплату налогов.

Какие компании РФ предоставляет услуги на западные рынки

Стоит отметить, отдельные российские компании предоставляют возможности работы с западными брокерами, торгуют акциями более развитых организаций. Среди всех на рынке в русскоязычном сегменте себя отлично зарекомендовали продукты Альпари. Достаточно интересными можно отметить и предложения, сделанные Saxo Bank. Как показывает практика, у всех брокеров, работающих на предоставление доступа к иностранным рынкам финансовых активов, есть специально выделенные отделы, отвечающие исключительно за данное направление деятельности. Заключая соглашение с такими организациями, клиент принимает на себя всю ответственность за совершенные финансовые операции, риски, с чем и приходится работать в дальнейшем. Как минимум, рекомендуется обеспечивать полноценное сотрудничество с теми организациями, которые имеют лицензию FCA, остальные же компании стоит воспринимать как минимум с подозрением и воспринимать достаточно рискованными. Осторожность это залог безопасности материальных средств и денежных активов.

Топ 10 лучших брокеров фондового рынка

Далее будет приведен топ 10 самых лучших брокеров, работающих на фондовом рынке. Сразу следует оговориться, важным критерием при оценке той или иной компании является показатель его торгов на самой значимой в стране Московской бирже. Именно опираясь на показатели работы брокера на бирже, можно составить условный рейтинг наилучших компаний в своем сегменте, за основу берется объем торгов. Согласно имеющимся официальным данным за период 2016 года, рейтинг ТОП-10 выглядит следующим случаем:

- Лидером отрасли вот уже на протяжении нескольких лет является финансовая группа компаний «БКС». Показатель объема торгов на Московской бирже в 2016 году составил порядка 1974030 миллиона рублей.

- На втором месте расположился популярный банк «ФК Открытие», объем операций, которого составил на текущий момент времени 705860 миллионов рублей.

- Замыкает тройку лидеров уже приведенная ранее в обзоре организация АО Банк «Финам», сумевший наторговать порядка 681900 миллионов российских рублей.

- К числу популярных брокеров принято относить и самый популярный банк страны – Сбербанк, который лишь немного отстает от лидеров отрасли с показателем работы на уровне 669960 миллионов рублей.

- Банк «Ренессанс» замыкает собой пятерку лидеров отрасли, сумев провести оборот на Московской бирже порядка 643110 миллионов рублей.

- На шестом месте стоит отметить ВТБ банк, показатель работы которого составляет в пределах 523390 миллионов российских рублей.

- Сравнительно недавно возникшая на рынке услуг инвестиционная компания «АйТи Инвест» смогла обеспечить оборот на уровне 412060 миллионов рублей, что также позволило ей войти в десятку лучших брокерских организаций.

- Объединение компаний «АЛОР» проработало в 2016 году с несколько меньшим показателем, на уровне 357440 миллионов рублей, что сравнительно неплохой показатель, принимая во внимание кризисные условия, в которых изначально вынуждена была работать данная группа.

- Довольно устойчивую позицию занимает на рынке услуг брокер «ЦЕРИХ», сумевший продемонстрировать стабильность развития и показатель оборота средств на Московской бирже на уровне 266920 миллионов рублей.

- Наконец, на десятой позиции располагается «Атон» — сравнительно новая инвестиционная группа, сумевшая продемонстрировать показатель оборота денег на уровне 180580 миллионов рублей.

Однако необходимо помнить, рейтинг регулярно обновляется и корректируется, что связано с возникновением на рынке новых брокеров, инвестиционных организаций, сумевших добиться высоких показателей работы и отличного сервиса. Наконец, стоит принять к вниманию, что компании обновляют свои портфели услуг, открывая перед потенциальными клиентами новые возможности.

investobox.ru

Рейтинг брокеров фондового рынка России в 2017 году

Эффективность работы брокера на фондовом рынке России определяется рядом существенных показателей.

Сравнение параметров посредников позволяет клиенту найти «своего» представителя на фондовом рынке страны. Основными критериями активности биржевых представителей признаны:

Объем торгов на ММВБ

Одним из значимых критериев продуктивности работы брокера является объем его торгов на Московской бирже. Исходя из данных ММВБ, брокеры могут быть собраны в особый рейтинг с учетом их деловой активности. По официальным данным за 2016 г. ТОП-10 выглядит следующим образом:

| № п/п | Наименование биржевого посредника | Объем торгов по данным Московской биржи, млн. руб. |

| 1 | Финансовая группа БКС – лидер отрасли | 1 974 030 |

| 2 | Банк «ФК Открытие» | 705 860 |

| 3 | АО Банк Финам | 681 900 |

| 4 | Сбербанк России– ведущий банк страны | 669 960 |

| 5 | Ренессанс | 643 110 |

| 6 | ВТБ | 523 390 |

| 7 | АйТи Инвест инвестиционная компания | 412 060 |

| 8 | Группа компаний АЛОР – объединение компаний | 357 440 |

| 9 | ЦЕРИХ брокер | 266 920 |

| 10 | Инвестиционная группа Атон | 180 580 |

БКС

По окончании 9 месяцев текущего года компания БКС остается лидером по всем параметрам ключевых рейтингов ММВБ. Причем брокер уверенно удерживает лидирующие позиции по итогам каждого отчетного месяца. По результатам на 01.01.2016 г. основные показатели деловой активности посредника показывают его значительное превосходство над главными конкурентами рынка по ведущим направлениям.

К примеру, по данным рейтинга ведущих игроков рынка опционов и фьючерсов, составленного за сентябрь текущего года, объем сделок компании превысил 5 трлн. руб., что практически на 2 трлн. превосходит данные ближайших конкурентов и вдвое превышает аналогичные показатели самого брокера годичной давности. При оценке активности участников в режиме базовых торгов, фирма занимает лидирующие позиции.

Ее месячный оборот зафиксирован на уровне 290 млрд. руб., что обеспечило двукратный отрыв от прочих крупных брокеров фондового рынка. Продолжившаяся волотильность на фондовом рынке позволила подстегнуть клиентскую активность в рамках срочного и валютного рынков. Использование структурированных кредитных облигаций создала возможность для Финансовой группы БКС «зашить» готовые стратегические решения в ИИС.

Таково мнение П. Сорокового (начальник управления Интер-брокер в БКС) о работе компании в сентябре текущего года.

Открытие

Системно значимым для страны признан банк «ФК Открытие» по состоянию на 2016 г. Среди критериев отбора, опубликованных Банком России в середине текущего года, следующие показатели:

- размер банка

- объем вкладов физических лиц

- соотношение вкладов ФЛ и ЮЛ

- объем операций на межбанковском рынке

- размер привлеченных финансовых ресурсов

- качество размещенных средств в других структурах

АО Финам

Величина оборота брокера на международном рынке по итогам сентября 2016 года составила 60 194 млн. $ при суммарном размере всех сделок равном 116 644 млн. $ за прошедший месяц. Имея представительства более чем в 90 городах, банк работает на клиентов, живущих более чем в 40 странах мира.

Сбербанк

Созданный в 1841 году, сегодняшний Сбербанк – признанный лидер российского банковского сектора. На его долю приходится 1/3 всех банковских активов страны. Это главный кредитор экономики и крупнейший игрок на рынке вкладов. Банк представлен 16 территориальными единицами и более чем 17 000 подразделений по стране.

Ренессанс Брокер

Брокерская деятельность является основной для общества, созданного в 2002 году и зарегистрированного в инспекции Москвы. Посредник имеет все необходимые лицензии на осуществление деятельности на фондовой бирже, в том числе: профучастника рынка ЦБ, на право ведения брокерской, депозитарной, дилерской деятельности и на управление ценными бумагами.

Среднее количество активных клиентов на ФОРТС

В отличие от ММВБ, по показателям срочного рынка можно вычислить не только величину вновь зарегистрированных счетов, но и структуру активности действующих клиентов. Исходя из количества активных трейдеров, актуальный рейтинг действующих брокеров в 2016 г.выглядит так:

ТОП-5 брокеров по среднемесячной сумме активных трейдеров за 2016 г.

| Брокеры | Среднемесячное количество активных трейдеров, тыс. чел. |

| ФИНАМ | 9.4 |

| ОТКРЫТИЕ | 6.8 |

| БКС | 5.1 |

| СБЕРБАНК | 2.4 |

| ВТБ24 | 2.3 |

При составлении текущего рейтинга активным признается тот счет, на котором за анализируемый месяц была сделка. На всех посредников ФОРТС приходится около 32 000 клиентов.

Объем торгов на ФОРТС

По объему проведенных торгов на ФОРТС лидером отрасли является также компания БКС. При этом обороты для анализа признаются в полной контрактной стоимости, а не на величину лишь одного гарантийного обеспечения.

Полный рейтинг по данному показателю по состоянию на 2016 г. выглядит следующим образом:

ТОП-5 финансовых посредников по объему торгов на ФОРТС

| Название компании | Объем оборота, млн. руб. |

| ООО «БКС» | 17 589 330 |

| ФГ «Открытие» | 12 962 700 |

| АйТи Инвест | 7 854 380 |

| Общество «Финам» | 4 567 210 |

| «Ренессанс капитал» | 3 647 700 |

По обозначенному критерию отбора СБЕРБАНК занимает лишь 8 место рейтинга, а компания ВТБ 24 находится на 9 месте. Надо заметить, что в данном перечне 11 место принадлежит другому значимому игроку рынка – Промсвязьбанку с показателем в 1 062 165 млн. руб. (объем торгов компании за 6 месяцев года − 66 790 млн. руб.)

Биржевой брокер является профессиональным участником рынка акций и прочих ценных бумаг. Его знания и опыт позволяют заработать на фондовом рынке неопытным инвесторам и спекулянтам. Деятельность брокеров фондового рынка России регулируется государством, что заведомо исключает мошеннические схемы и непрофессиональное поведение сторон. Рейтинг посредников РБК поможет найти наиболее надежного брокера для представления интересов клиента.

Очень ждем ваши отзывы, репосты и комментарии, спасибо.

banki-v.ru

Что такое фондовый рынок — 5 этапов торговли + рейтинг брокеров

Как выглядит рейтинг брокеров фондового рынка России? Что такое голубые фишки на фондовом рынке? Где пройти обучение трейдингу и как открыть демо счет при торговле?

Уважаемые посетители сайта «ХитерБобер», здравствуйте! Я — Алексей Морозов, эксперт и один из авторов. Тема сегодняшнего материала – торговля на фондовой бирже.

Здесь действуют немного иные законы в сравнении с рынком Форекс, поэтому необходимо быть внимательным.

Итак, приступаем!

1. Что такое фондовый рынок и как он работает?

Финансовый рынок можно условно поделить на три сегмента: товарно-сырьевой рынок, фондовый и валютный (Форекс).

На товарно-сырьевом и валютном рынках продаются, соответственно, товары/сырье и валюта, а вот на фондовом – ценные бумаги. Ими могут быть акции, облигации, чеки, векселя, фьючерсные и форвардные контракты, а также опционы.

Ниже мы подробно охарактеризуем основные категории бумаг, котирующихся на фондовой бирже, а пока что познакомимся с участниками торгов.

Всех людей, имеющих отношение к фондовому рынку, можно поделить на три группы:

- Эмитенты – компании, выпускающие ценные бумаги (например, Газпром – эмитент акций).

- Инвесторы – люди, покупающие ценные бумаги для получения от них дохода.

- Трейдеры – те, кто хочет заработать на изменении курса ценной бумаги, а не на непосредственном доходе от нее.

Разницу между трейдерами и инвесторами легко пояснить на примере.

Пример

Если мы покупаем акцию Газпрома, чтобы получать с нее ежегодные дивиденды – мы выступаем как инвесторы. Если же мы купили акцию по цене 130 рублей и продали через час за 135 рублей, забрав 5 руб. прибыли – мы повели себя как трейдеры.

Очень важно знать определение понятия «голубые фишки». В казино фишка голубого цвета – самая дорогая, на бирже этим выражением нарекли ценные бумаги крупнейших и самых надежных компаний.

Акции «голубых фишек» гарантированно приносят дивиденды. Кроме этого, они очень ликвидны, поэтому позволяют хорошо зарабатывать на спекуляциях. По изменению цены «голубых фишек» можно судить об общем состоянии рынка.

2. Что можно купить на фондовом рынке — обзор ТОП-4 инструментов торговли

Давайте кратко охарактеризуем четыре основных инструмента, которыми можно успешно торговать на фондовой бирже.

Инструмент 1. Акции

Акция – ценная бумага, покупая которую, мы вносим капитал (равный стоимости акции) в общий капитал компании и получаем право на часть ее дохода. Например, при покупке половины всех акций мы будем забирать себе 50% дохода компании.

Часть заработка фирмы, которую владелец акции забирает себе, называется дивидендом. Как правило, дивиденды выплачиваются ежегодно.

Иногда Совет директоров может принимать решение не делиться прибылью с владельцами акций: она будут переинвестирована для получения еще большего дохода в будущем.

Инструмент 2. Облигации

Облигация – обязательство, по которому одна сторона (эмитент) обязуется выдать определенную сумму денег предъявителю облигации в назначенный срок.

Эмитентом указанных ценных бумаг могут выступать отдельные фирмы или государство. В первом случае выпущенные ценные бумаги будут называться корпоративными, во втором – государственными. Первые облагаются налогом, вторые – нет.

Облигации не подвержены таким резким колебаниям в цене, как акции, поэтому начинать трейдинг желательно как раз с них.

Инструмент 3. Опционы

Принцип опциона в следующем: мы строим предположение, как изменится цена финансового инструмента (им может быть все что угодно) через определенное время, например, через день.

Затем мы покупаем опцион, уплачивая за него определенную сумму, допустим, десять долларов. Уплаченная стоимость называется премией опциона. Когда проходит день (или иной срок), результаты анализируются.

Если предположение оказалось верным – мы получаем обратно вложенную сумму и еще прибыль. Если нет – просто остаемся без ранее выплаченных за опцион денег.

Инструмент 4. Фьючерсы

Фьючерс – это обязательство одной стороны предоставить другой определенный товар в указанном количестве по обговоренной цене в будущем.

Пример

Допустим, Роснефть хочет купить у Газпрома десять баррелей нефти через год. Для этого оформляется фьючерс: через год Газпром поставит Роснефти десять баррелей по той цене, которая была зафиксирована на момент подписания сторонами контракта.

Поскольку цена на нефть меняется, фьючерсами можно свободно торговать на бирже.

На заметку

Если на Форексе можно торговать как на росте рынка, так и на понижении, то на фондовой бирже получится заработать только при подорожании финансового инструмента.

Итак, основные объекты торгов мы перечислили, переходим к трем способам заработка на бирже ценных бумаг.

3. Как можно заработать на фондовом рынке — 3 проверенных способа

Стратегий ведения торговли на фондовой бирже (об этом на сайте есть отдельная статья) очень много, а вот направлений заработка всего три. Давайте их проанализируем.

Способ 1. Продажа акций и облигаций

Это направление заработка подходит только владельцам компаний, оперирующих ценными бумагами, или акционерным обществам, выпускающим акции.

Безусловно, фондовый рынок изначально был создан как раз для получения капиталов через продажу ценных бумаг. Если вы создали акционерное общество и выпустили акции, их размещение на бирже позволит быстро найти инвесторов.

Кроме заработка денег, можно использовать фондовый рынок как средство минимизации рисков. Заключение опционных или форвардных контрактов дает возможность не упустить прибыль в будущем, «закрепить» за собой хорошие финансовые возможности.

Способ 2. Инвестирование в ценные бумаги

В статье «Что такое Форекс – рынок форекс» мы говорили, что зарабатывать на валютном рынке можно только через спекуляции, торгуя на изменениях курсов валют.

Рынок ценных бумаг предоставляет возможность превратить торговые инструменты в источники постоянной прибыли и обеспечить себе спокойную жизнь со стабильным доходом.

Если, например, мы покупаем акции не для спекуляций, а для получения дивидендов, то сбор большого портфеля из ценных бумаг разных компаний будет постоянно давать нам хорошие деньги.

Многие инвесторы рекомендуют совмещать инвестиции с трейдингом. В частности, можно купить сколько-нибудь акций, которые по прогнозам должны расти, а когда цена повысится – продать большую часть бумаг и вернуть вложенные деньги.

Оставшуюся часть акций мы используем только как источник пассивного дохода. Колебания их курса нас уже мало беспокоят, поскольку вложенные средства мы получили обратно.

Способ 3. Спекуляции на ценных бумагах

Спекуляции на ценных бумагах – основной и, наверное, самый доходный способ заработка на фондовом рынке, ежедневно привлекающий все больше и больше желающих освоить трейдинг.

В отличие от инвесторов, спекулянты не интересуются дивидендами и долгосрочными перспективами той или иной ценной бумаги. Их ключевая цель – купить подешевле и продать подороже, забрав прибыль.

О том, сколько времени трейдер может держать сделки открытыми, мы писали в статье «Форекс обучение с нуля». Большая часть игроков рынка – краткосрочники или среднесрочники, однако и без сторонников длительных торгов тоже не обходится.

Методы аналитики на фондовом рынке аналогичны тем, что мы описывали в «Форексе для начинающих». Разница лишь в том, что фундаментальные факторы, влияющие на динамику валюты государства, обычно не воздействуют на цены акций.

4. Торговля на фондовом рынке — 5 основных этапов

Ниже мы перечислим последовательность этапов, которые нужно пройти для успешной торговли на фондовом рынке. Если вы читали предшествующие статьи о Форексе, то наверняка заметите, что общего очень много.

Этап 1. Выбор брокера

При выборе брокера – посредника в торговле – мы должны опираться на ряд важных моментов. Самое главное – прозрачность и простота вывода денег, условия торговли, доступность обучения и аналитики.

Желательно, чтобы обучение проходило в формате вебинаров. Это дает возможность задавать вопросы преподавателю и в разы повышает качество знаний.

Чем больше аналитических материалов предоставляет брокер – тем лучше. Если компания анализирует рынок разными подходами (и графический, и волновой анализ, к примеру) – это просто отлично.

Этап 2. Установка терминала на компьютер трейдера

Поскольку идти на биржу мы не планируем, нам нужно установить специальную программу – терминал для торговли. Установка проводится после выбора брокера, поскольку терминал нужно скачивать с сайта выбранной компании.

Когда терминал установлен, очень важно его правильно настроить. В основном настройки затрагивают отображение графиков и индикаторов, перечень инструментов и другие элементы.

Этап 3. Открытие демо-счета

Начинать торговать необходимо всегда с учебных счетов, а не с реальных. Даже если вы имеете опыт спекуляций на Форексе, вкладывать реальные деньги в рынок ценных бумаг в первый же день не следует.

Демо-счет помогает новичкам почувствовать себя «в своей тарелке», опробовать стратегии, проверить свою психологическую готовность к совершению торговых операций.

Этап 4. Открытие реального счета

К трейдингу на настоящие деньги можно перейти только после постоянного профита на демо-счете. Если учебная торговля была убыточной – внесение реальных средств положения дел не изменит.

Опытные трейдеры советуют сначала удвоить стартовый депозит на демо, а потом уже начинать реальные торги.

Успешные спекуляции в течение двух-трех дней не гарантируют прибыльности в будущем: рынок любит преподносить сюрпризы. Если же вы удвоили начальный капитал, не торгуя на повышенных рисках – это свидетельство вашей достаточной «зрелости».

Этап 5. Покупка и продажа акций в соответствии с выбранной стратегией

Когда завершена тренировка на демо-счете и внесены реальные средства, остается только получать прибыль по выбранной стратегии. Риск настоящими деньгами – совсем не то, что страх перед потерей «фантиков» учебного режима, так что будьте готовы к стрессам.

В очень скором времени вы поймете, как важна в биржевой игре дисциплина. По сути, именно в дисциплинированности трейдера, а не в шикарном умении разбираться в рынках или «везении», заключается основной секрет успеха.

5. Рейтинг брокеров фондового рынка России — обзор ТОП-5 компаний

Компаний, которые предлагают себя в роли посредника на фондовом рынке, много. Очень важно суметь выбрать надежного партнера, который не обманет и поддержит хорошим обучением и разумной аналитикой.

Мы подготовили список наиболее популярных брокерских фирм, которые позволяют успешно торговать ценными бумагами десяткам тысяч людей.

1) Альпари

С компанией Альпари мы подробно знакомились при изучении Форекса. Помимо валюты, Альпари дает возможность торговать несколькими фьючерсными контрактами. Скоро инструментов с фондового рынка, вероятнее всего, станет больше.

С компанией Альпари мы подробно знакомились при изучении Форекса. Помимо валюты, Альпари дает возможность торговать несколькими фьючерсными контрактами. Скоро инструментов с фондового рынка, вероятнее всего, станет больше.

Наверное, более качественной программы обучения, чем в Альпари, нет больше нигде: ежедневно проводится огромное количество бесплатных вебинаров, их могут просматривать даже незарегистрированные в компании люди.

2) БКС Брокер

Компания считается лучшим брокером на фондовом рынке РФ. Торговать здесь можно акциями, фьючерсами, облигациями, опционами и даже валютой. После регистрации удобнее всего открывать счет по тарифу «Start».

Компания считается лучшим брокером на фондовом рынке РФ. Торговать здесь можно акциями, фьючерсами, облигациями, опционами и даже валютой. После регистрации удобнее всего открывать счет по тарифу «Start».

В первые тридцать дней с момента открытия комиссия брокера составит 0,0177% от вкладываемых средств. По истечении этого срока сумма комиссионных будет зависеть от оборота.

Зависимость комиссии в БКС от объема торгов:

| № | Оборот (в рублях) | Комиссия, % |

| 1 | До 1 000 000 | 0,0354 |

| 2 | От 1 000 000 до 5 000 000 | 0,0295 |

| 3 | От 5 000 000 до 15 000 000 | 0,0236 |

| 4 | Свыше 15 000 000 | 0,0177 |

Доступна отличная аналитика, качественное обучение в формате вебинаров и семинаров. При желании можно заказать индивидуальную программу занятий.

3) Открытие-Брокер

У рассматриваемого брокера есть три основных тарифа: для самостоятельной торговли, для открытия сделок по профессиональной аналитике, для инвестиций на индивидуальных условиях.

У рассматриваемого брокера есть три основных тарифа: для самостоятельной торговли, для открытия сделок по профессиональной аналитике, для инвестиций на индивидуальных условиях.

Каждый тип тарифа делится на множество разновидностей, так что подобрать для себя наиболее подходящий вариант совсем не сложно.

На наш взгляд, самое лучшее решение для новичков – торговля по аналитическим сигналам. Комиссия составляет 0,24% от оборота – не особо много. Можно открывать сделки, просто позвонив брокеру и передав приказ «голосом».

4) Финам

Финам больше подходит для профессиональных трейдеров. Здесь отличные обучающие программы, но не совсем подходящие для новичков торговые условия. В частности, минимальный депозит – 30 000 рублей, кредитное плечо – всего лишь 1:50.

Финам больше подходит для профессиональных трейдеров. Здесь отличные обучающие программы, но не совсем подходящие для новичков торговые условия. В частности, минимальный депозит – 30 000 рублей, кредитное плечо – всего лишь 1:50.

Что Финам предлагает в качестве альтернативы неперспективным условиям? Надежность. У Брокера есть лицензия Центрального Банка РФ, которая обеспечивает наивысший уровень качества предоставляемых услуг.

Подобной лицензии нет даже у брокера Альпари, который входит в число компаний-лидеров СНГ.

5) Церих

Компания Церих, как и Финам, гордится лицензией Центробанка. Новички могут пройти здесь бесплатное обучение азам технического анализа — бесплатный курс состоит из 11 уроков. Помимо этого, доступна постоянно обновляющаяся аналитика.

Компания Церих, как и Финам, гордится лицензией Центробанка. Новички могут пройти здесь бесплатное обучение азам технического анализа — бесплатный курс состоит из 11 уроков. Помимо этого, доступна постоянно обновляющаяся аналитика.

Опытные трейдеры ежедневно ведут как платные, так и бесплатные вебинары, где можно узнать все необходимое о стратегиях трейдинга и состоянии рынков. У брокера есть представительства во всех крупных городах, так что можно обучаться в «оффлайне».

Торговым условиям и преимуществам Цериха посвящен видеоролик ниже.

6. Как НЕ надо торговать на фондовом рынке — 5 главных ошибок начинающего трейдера

Выше мы определили правильную последовательность этапов, которой нужно следовать для успешной торговли. Теперь выделим пять основных ошибок начинающих трейдеров и проанализируем их.

Ошибка 1. Долгое нахождение в убыточной позиции

«На рынке все повторяется» — говорит новичок и не закрывает сделку, хотя цена идет против него. На самом деле – да, все повторяется. Вопрос только в том, сколько времени пройдет до очередного «повтора».

Предположим, мы открыли сделку на повышение, когда цена была на уровне 1,4165. Рынок пошел против нас, закрываться мы не стали, рассчитывая на то, что все «повторится».

Повтор произошел? Да. Через 12 лет. Разумно ли было ждать?

Ошибка 2. Ранняя фиксация прибыли

Вероятнее всего, в первые дни торговли вы будете закрывать сделки при появлении минимальной прибыли. «Вдруг цена упадет и я потеряю деньги?!» — не перестанет шептать вам ваше рациональное сознание.

Со временем вы поймете, что закрыть сделку раньше положенного срока с небольшой прибылью – ничуть не лучше, чем вылететь по Стоп Лоссу с убытком. Если мы не даем прибыли расти, то убыточные сделки (которых не избежать) съедят весь депозит.

Ваша стратегия должна четко сигнализировать, когда надо забирать прибыль. Не действуйте на основании «интуиции», как бы рынок себя не вел.

Пример

Когда мы торговали в равноудаленном канале, мы закрывали сделки при достижении ценой верхней границы канала. В противном случае, даже если рынок шел против нас, ничего не предпринимали, Стоп Лосс и Тейк Профит не двигали.

Иллюстрация нашей торговой системы:

Если бы мы закрылись при кажущемся повороте цены, прибыль составила бы всего лишь несколько центов. Торговая дисциплина позволила отработать стратегию и получить запланированный доход.

Когда предоставлялась возможность, мы закрывали часть позиции, выставляли безубыток и отпускали цену в «свободное плавание», забирая потом хорошие прибыли.

Хотите узнать о нашей стратегии более подробно от лица профессионалов? Тогда переходите на сайт брокера Alpari, выбирайте раздел «Обучение» и ищите в перечне курс «Торговая стратегия. Базовый принцип».

Его преподает профессиональный трейдер – Марат Газизов. Методика необыкновенно популярная, реально работающая. Кстати, на своей официальной странице в ВК Марат ежедневно ведет обзоры рынков для эффективной торговли. Заглянуть не помешает.

Ошибка 3. Отсутствие реестра сделок и дневника трейдера

Все сделки необходимо анализировать в дневнике, чтобы извлекать уроки из своих ошибок. По каждой сделке необходимо писать, по стратегии ли она была открыта и закрыта, прибыль была получена или убыток, какой урок можно извлечь.

Ошибка 4. Торговля на открытии рынка

Александр Элдер, профессиональный трейдер и эксперт биржевой торговли, отмечает, что торговлей на открытии рынка, как правило, увлекаются дилетанты. В ранние утренние часы можно неплохо подзаработать, но можно и потерять крупные суммы, поскольку ценовая динамика еще не сформировалась.

Ошибка 5. Смешение разных стилей торговли

Желательно выбирать какое-то одно направление торговли и развиваться, специализироваться в нем. Поверхностное изучение различных методик однозначно не даст позитивного результата.

7. Как успешно торговать на фондовом рынке — профессиональная помощь в обучении трейдингу

Чтобы научиться профессиональному трейдингу, очень важно пройти качественное обучение. Ниже мы рассмотрим несколько компаний, предлагающих хорошие обучающие программы.

В первую очередь необходимо вновь упомянуть брокеров «Финам» и «Церих», которые обучают новичков торговле непосредственно на фондовом рынке.

Помимо базовых теоретических знаний, формируются практические умения, благодаря которым начинающие трейдеры вникают в сущность функционирования рынка.

Можно записаться на семинар «Трейдинг на финансовых рынках» от ОАО «Нефтепромбанк», где рассказывается о заработке на бирже абсолютно любого типа.

Преподаватели разбирают наиболее популярные стратегии, все занятия полностью бесплатны.

«Финансовая Академия» выработала собственную программу, состоящую из двух лекций и девяти практических занятий. Упор на практику дает ощутимый результат: новички торгуют на реальные деньги и выходят на прибыль уже после первых трех дней обучения.

Если вы хотите стать профессиональным трейдером – обратите внимание на один из упомянутых нами вариантов и воспользуйтесь выгодными возможностями (к тому же, они по большей части бесплатные).

8. Заключение

Мы поговорили о заработке на фондовой бирже, ее особенностях, отдельно проанализировали обучающие материалы различных фирм. Надеемся, что информация оказалась полезной и интересной!

Если вам понравилась статья, пожалуйста, поставьте ей рейтинг и выразите свое мнение в комментариях. Удачи вам и большого профита в биржевой игре!

hiterbober.ru

Как Выбрать Брокера На Фондовой Бирже

Привет, друг! Сегодня я расскажу тебе, как оценить надёжность брокера, как разобраться в разнообразии тарифных планов, и, собственно, как отрыть счёт у брокера.

Итак, начнём. На бирже существует 3 рынка — фондовый, срочный и валютный. Большинство брокеров предоставляют доступ ко всем трём рынкам. Перво-наперво определись, на каком из рынков хочешь работать именно ты. Из этого и исходи. Например, я на данный момент работаю только на фондовой секции (акции, ETF)

При выборе брокера, следует обращать внимание на: — надёжность;

— тарифы и комиссии;

— удобство работы;

— отзывы. Пройдёмся подробнее по каждому пункту.

Надёжность. На сайте московской биржи есть раздел «Ведущие операторы» — moex.com/ru/spot/members-rating.aspx. Здесь можно посмотреть на обороты торговых операций брокера и количество клиентов. Брокеров, входящих в ТОП-10 по этим показателям, можно считать самыми надёжными. Рекомендую выбирать кого-то из них.

Рейтинг брокеров по обороту за июль 2016 года:  Рейтинг брокеров по числу активных клиентов за июль 2016 года:

Рейтинг брокеров по числу активных клиентов за июль 2016 года:  Вывод простой — всех крупнейших брокеров можно считать одинаково надёжными. Поэтому давай перейдём к тому, чем они обычно отличаются — к тарифам и комиссиям.

Вывод простой — всех крупнейших брокеров можно считать одинаково надёжными. Поэтому давай перейдём к тому, чем они обычно отличаются — к тарифам и комиссиям.

Тарифы и комиссии. Твоя задача — подобрать брокера с наиболее низкими тарифами и комиссиями конкретно под свой стиль работы на бирже. Также, на выбор тарифного плана будет влиять размер твоего первоначального капитала.

Комиссии обычно выражают в процентах от объёма сделки. Зачастую, чем больше объём твоих сделок — тем меньший процент придётся отдать. Часто в тарифных планах присутствует минимальная комиссия в рублях (например, 0.0354% от объёма сделки, но не меньше 41.3 рубля).

Есть тарифы с фиксированной платой в месяц — они подходят инвесторам и спекулянтам с большими торговыми оборотами, которым выгоднее платить фиксированную сумму, нежели отдавать процент от оборота.

Помимо комиссий от оборота, брокер может взимать плату и за другие действия — обслуживание счёта, плата за депозитарий, плата за использование торгового терминала, за ввод и вывод средств и т.д. Выбирая брокера и конкретный тарифный план стоит разузнать обо всех явных и скрытых комиссиях и условиях, чтобы сделать осознанный выбор в пользу того или иного брокера и конкретного тарифного плана.

Очень хорошим помощником при выборе брокера будет сайт brokers-rating.ru. Там есть сервис сравнения брокеров — brokers-rating.ru/rating/.  Просто выставь галочки напротив интересующих тебя брокеров, нажми кнопку «Сравнить», и сервис построит таблицу со сравнением брокеров по различным характеристикам, в том числе и по существующим комиссиям и дополнительным расходам.

Просто выставь галочки напротив интересующих тебя брокеров, нажми кнопку «Сравнить», и сервис построит таблицу со сравнением брокеров по различным характеристикам, в том числе и по существующим комиссиям и дополнительным расходам.  Здесь же можно почитать отзывы, нажав на соответствующий значок в графе «Отзывы».

Здесь же можно почитать отзывы, нажав на соответствующий значок в графе «Отзывы».

Немаловажный фактор при выборе брокера — минимальная сумма для открытия счёта (порог вхождения). У одних брокеров это 100 000 рублей, у других — 50 000 рублей, третьи позволяют открыть счёт от 30 000 рублей, а у четвёртых вообще нет таких ограничений. Поэтому ориентируйся по своему первоначальному капиталу.

Удобство работы. Удобство работы с брокером следует оценивать по следующим критериям: — наличие обучающих курсов и материалов;

— возможность открытия демо-счёта;

— наличие офиса в твоём городе;

— условия и способы ввода/вывода средств;

— возможность вести документооборот удалённо — без посещения офиса;

— ассортимент торговых терминалов и условия их использования;

— способы подачи заявок;

— удобство личного кабинета на сайте брокера;

— удобство отслеживания текущего состояния портфеля и истории сделок;

— грамотность техподдержки;

— наличие хорошей информационной поддержки и аналитики. Кроме того, рекомендую обратить внимание на то, чтобы брокер предоставлял возможность открытия Индивидуального Инвестиционного Счёта (ИИС).

Отзывы. Перед принятием решения о сотрудничестве с тем или иным брокером, обязательно воспользуйся поисковиком и почитай, что пишут о нём реальные (хотя далеко не всегда это так) клиенты.

Таким образом можно найти информацию о скрытых платежах, о плохой работе техподдержки и вообще об отношении брокера к своим клиентам.

Однако, не стоит забывать, что не всем отзывам стоит верить — в сети ведётся настоящая информационная война между конкурентами и заказные отзывы тут не редкость. Некоторые брокеры могут использовать заказные отзывы, как с целью улучшить свою репутацию, так и с целью очернить конкурентов.

Как отличить заказной отзыв от реального? Смотри по ситуации. Если множество людей жалуются на какую-то конкретную проблему — велика вероятность, что она действительно существует. Обращай внимание на ответы представителей брокера — они дадут тебе более обобщённую картину. Ну и отзывы без конкретики, типа «Чудный брокер» или «Брокер — г@вно», конечно же, не следует брать во внимание.

Какого брокера выбрал я

Я выбрал в качестве своего брокера компанию «Финам». Работаю с ними второй год и мне всё нравится.

Рекомендую!

Как открыть счёт у брокера

Итак, ты определился с брокером, и что же делать дальше? Следующим этапом будет заключение с выбранным брокером договора брокерского обслуживания.

Для этого тебе придётся посетить офис брокера лично. Офисы брокеров есть во многих городах, и чем больше город — тем больше выбор. Если ни в твоём городе, ни в городах, расположенных неподалёку, нет офиса брокера, с которым ты хочешь работать — поищи информацию на сайте или пообщайся с менеджерами брокера по телефону или в чате — возможно они предоставят тебе возможность открыть счёт удалённо или же подскажут контакты своих агентов или партнёров, которые присутствуют в твоём регионе и занимаются заключением договоров брокерского обслуживания. В крайнем случае, выбери другого брокера, который предоставит возможность открыть счёт без путешествий «за тридевять земель». Если ты живёшь совсем уж в глухой местности — всё равно ты сможешь заключить брокерский договор со Сбербанком или ВТБ24 — эти товарищи представлены в России очень широко и есть даже в глухих деревнях.  Обычно процедура оформления включает в себя следующие этапы: 1. Регистрация на сайте брокера (отправка заявки)

Обычно процедура оформления включает в себя следующие этапы: 1. Регистрация на сайте брокера (отправка заявки)

2. Звонок менеджера

3. Посещение офиса брокера и оформление документов

4. Пополнение счёта

5. Получение электронной цифровой подписи (ЭЦП)

6. Скачивание и установка терминала

7. Получение паролей и ключей для терминала

8. Вход в терминал, его настройка

9. Первая сделка Как зарегистрироваться на сайте брокера я расскажу на примере своего брокера «Финам». 1. Перейди на сайт Финам, в раздел «Открыть торговый счёт»

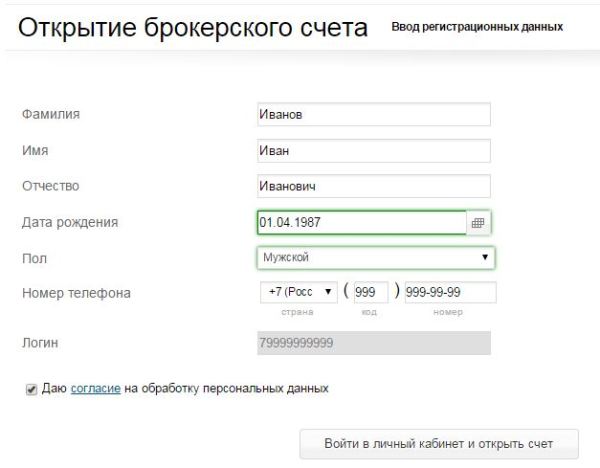

2. Заполни регистрационную форму. Выбери способ открытия счёта: «онлайн»или «в офисе». Далее жми на жёлтую кнопку «Открыть счёт»  3. Если ты выбрал «в офисе», то всё готово – жди пока с тобой свяжется менеджер и всё расскажет. Если ты выбрал «онлайн», тогда заполни ещё одну форму и нажми «Войти в личный кабинет и открыть счёт»

3. Если ты выбрал «в офисе», то всё готово – жди пока с тобой свяжется менеджер и всё расскажет. Если ты выбрал «онлайн», тогда заполни ещё одну форму и нажми «Войти в личный кабинет и открыть счёт»  4. Теперь подтверди номер телефона с помощью кода, который придёт тебе по SMS

4. Теперь подтверди номер телефона с помощью кода, который придёт тебе по SMS

5. Поздравляю! Ты зарегистрирован! Теперь тебе нужно открыть счёт. Жми на «Дистанционное открытие счёта», заполняй регистрационные данные и следуй дальнейшим указаниям.  После регистрации на сайте брокера (отправки заявки) в большинстве случаев нужно дождаться звонка менеджера. Он уточнит данные и согласует с тобой время посещения офиса и расскажет, какие документы тебе нужно будет взять с собой, а также ответит на все интересующие тебя вопросы, если таковые будут иметь место.

После регистрации на сайте брокера (отправки заявки) в большинстве случаев нужно дождаться звонка менеджера. Он уточнит данные и согласует с тобой время посещения офиса и расскажет, какие документы тебе нужно будет взять с собой, а также ответит на все интересующие тебя вопросы, если таковые будут иметь место.

Посещение офиса брокера не отнимет много времени. Там ты подпишешь необходимые бумаги и, проконсультировавшись с менеджером, подберёшь наиболее выгодный для тебя тариф. Например, когда я открывал свой счёт в Финаме, я хотел подключиться к тарифу «Дневной», но менеджер объяснил мне, что в моём случае выгоднее будет работать по тарифу «Консультационный», так как там нет минимального размера комиссии за сделку, как на тарифе «Дневной», то есть при объёме сделки менее 40 000 рублей комиссия по ней будет ниже, чем по «Дневному». Плюс бесплатная ежедневная аналитика.

Обязательно открывай не обычный брокерский счёт, а Индивидуальный Инвестиционный Счёт (ИИС) — так ты сможешь рассчитывать на определённые бонусы, причём достаточно весомые.

Далее тебе нужно будет пополнить свежеоткрытый счёт. Для этого лучше взять с собой в офис наличные и пополнить счёт через кассу непосредственно в офисе — таким образом, ты минимизируешь всевозможные комиссии за пополнение счёта. Например, в том же Финаме, при таком способе пополнения нет никаких комиссий, и деньги поступят на торговый счёт в полном объёме, что, согласись, очень приятно.

Следующим этапом будет выдача тебе электронной подписи, которая будет тебе нужна для ведения удалённого документооборота.

Далее тебе остаётся лишь скачать нужный тебе терминал и получить пароли и/или ключи доступа для него, войти в свою учётную запись, и если средства уже начислены — приступать к совершению сделок. Может случиться, что в первые дни заключение сделок будет невозможно — не переживай, это нормально. Брокеру требуется какое-то время на подключение тебя к торгам.

По поводу работы с торговым терминалом — его установке, настройке и работе с ним, ищи инструкции на сайте брокера или спроси у техподдержки. Их работа — помогать тебе с такими вопросами.

На этом, пожалуй, всё. Если я что-то где-то не очень понятно объяснил, или ошибся — пиши в комментарии. Если ты уже работаешь с каким-то брокером — пиши с каким, и что тебе в нём нравится и не нравится. Составим свой народный рейтинг брокеров 🙂

Доброй прибыли у доброго брокера! 😉

alphainvestor.ru

Как выбрать брокера на фондовом рынке

Итак, как выбрать брокера на фондовом рынке? Согласитесь, если вы знаете, у какого брокера торгует ваш знакомый трейдер, вы априори будете доверять такому брокеру, вроде уже проверено на личном опыте, поэтому вы будете сколнны открыть счет в той же самой компании, что и ваш друг.

А теперь представьте, если вы узнаете, через какого брокера торгует, к примеру, какой-нибудь профессиональный скальпер, для которого важны скорость передачи данных в терминал, качественное соединение с биржей, низкий процент комиссионных сборов (низкая биржевая комиссия), а также 100%-ная надежность в плане ввода/вывода денег. Доверие к такому брокеру будет у вас втрое выше.

Как выбрать брокера на фондовом рынке по рекомендации профессионального трейдера

Чтобы понять каких брокеров выбирают профессиональные инвесторы российского рынка, нужно подробнее остановиться на самом значимом конкурсе, который каждый год проводится в данной сфере – называется он «Лучший Частный Инвестор» или сокращенно ЛЧИ. Организатором ЛЧИ является Московская Биржа, конкурс проходит ежегодно с 2003 года в течение 2-х месяцев (с середины сентября по середину декабря).

Победителем признается тот инвестор, который показал самую высокую доходность за время, отведенное на конкурс, при этом есть несколько номинаций, в каждой из которых определяется лучший (самая высокая доходность на рынке акций, максимальный доход на ФОРТСе, лучший трейдер опционного рынка, самый активный инвестор и прочие). Победители в каждой из номинаций получают денежные призы.

ЛЧИ это самый масштабный в России чемпионат по биржевому трейдингу, причем полезен он для каждой категории участников. Так для МосБиржи данное событие является каналом привлечения новых людей на биржевой рынок (конкурс наглядно демонстрирует, какие деньги могут зарабатывать частные инвесторы при грамотном обращении с биржевыми активами).

Для частных инвесторов это возможность построить карьеру трейдера-профессионала, а также шанс освоить альтернативный высокодоходный источник заработка. Ну и для брокеров это отличная рекламная акция, ведь каждый трейдер обязан публично раскрыть информацию о том, через какую компанию он совершает сделки.

Пошаговая инструкция как выбрать брокера на фондовом рынке

Заходим на официальный сайт конкурса «Лучший Частный Инвестор», открываем раздел «СТАТИСТИКА»

Открывается страница, в которой отражаются ТОП-10 участников последнего прошедшего конкурса ЛЧИ (в нашем случае ЛЧИ-2014). Причем ТОП-10 мы видим по двум основным номинациям «Максимальная доходность на рынке акций» и «Max-доходность на срочном рынке FORTS». И теперь отмечаем себе, через каких брокеров торговали лучшие 10 трейдеров (в т.ч. и победитель), принявшие участие в ЛЧИ 2014 года.

Для рынка акций это БКС, Сбербанк России, ЦЕРИХ, ФИНАМ и Альфа-Банк.

На срочном рынке ФОРТС это ВТБ 24, ОТКРЫТИЕ, Промсвязьбанк и Ай Ти Инвест.

Указанные брокеры – это лучшие компании по предоставлению брокерских услуг в России. Если их выбирают лучшие трейдеры РФ, значит у них самое высокое качество связи с сервером Биржи, самые лояльные комиссионные, самые удобные терминалы для торговли, а также самый надежный способ ввода/вывода денежных ресурсов среди огромного множества инвестиционных компаний нашей страны и именно из них следует выбирать брокера себе.

Теперь вы знаете, как выбрать брокера на фондовом рынке, подробнее о каждой из перечисленных компаний можно прочитать в статье «Брокеры фондового рынка России – часть 1 и часть 2». Так же вы узнаете, чем они друг от друга отличаются и в чем их минусы и плюсы.

stock-list.ru

Торговля акциями на бирже — какого брокера выбрать

Бизнес-газета IQR продолжает публикацию серии материалов «Финансовый ликбез — как зарабатывать на акциях». В первой части мы разобрались, как работает фондовый рынок, изучили все основные термины и остановились в одном шаге от практических действий. Наша сегодняшняя тема — как выбрать брокера на фондовом рынке и открыть свой первый брокерский счет.

Итак, вы решили инвестировать свои деньги в акции. Как выбрать подходящие ценные бумаги для инвестиций, мы поговорим позже. Сейчас наша задача — открыть счет, чтобы начать работать на фондовом рынке. Для этого сначала нужно выбрать брокерскую компанию.

Содержание статьи

Как выбрать брокера для торговли акциями на Московской бирже

Правильные инвестиции

Правильные инвестицииВыбор брокера схож с выбором банка для вклада. Отличаются они надежностью и тарифами. При этом надежность — достаточно субъективный фактор. В 2008 году Инвестбанк «КИТ-Финанс» чудом избежал банкротства, а сейчас считается надежным.

Существует несколько видов рейтингов брокеров фондового рынка. Объективные — по количеству клиентов и суммарному обороту торгов. Субъективные — различные оценки клиентов и независимые рейтинги финансовых изданий. Мы рекомендуем выбирать из тех брокеров, которые находятся в топ20 по оборотам на Московской бирже.

Рейтинг топ20 брокеров по обороту по состоянию на март 2015

Торговля акциями

Торговля акциями

Свежие рейтинги брокеров фондового рынка вы можете найти на сайте stocks.investfunds.

Мы не навязываем свое мнение и не рекламируем какую-то отдельную брокерскую компанию. Наиболее уважаемые и старые компании на рынке брокерских услуг с большим количеством клиентов — ФИНАМ, БКС, Открытие, АЛОР, Церих, Атон. Это наш короткий список надежных брокеров ММВБ. Эти компании годами присутствуют в топ20 по оборотам, в то время как другие приходят и уходят. Рекомендуем выбирать из них.

Не во всех городах представлен большой выбор фондовых брокеров. Если выбора нет, пройдитесь по всему списку по ссылке выше и найдите компании, представленные в вашем городе, или хотя бы в ближайшем областном центре. Как правило, Сбербанк представлен везде. К Сбербанку с давних пор сложилось определённое отношение в трейдерской среде, и его услугами опытные частные трейдеры, как правило, не пользуются. Впрочем, он несколько лет назад купил «Тройку-Диалог», и качество обслуживания могло существенно вырасти — почитайте свежие отзывы в интернете.

Если же у вас есть широкие возможности выбора, сначала прикиньте, сколько денег вы бы хотели инвестировать в акции, зайдите на официальные сайты выбранных претендентов и внимательно изучите тарифные планы. Не все тарифы рассчитаны на консервативный подход. Многие тарифные планы предусматривают абонентскую плату и снижение размера комиссионных при большом количестве торговых операций. Если вы хотите инвестировать небольшую сумму на долгий срок, абонентская плата будет съедать ваш доход. Вы можете записать параметры подходящих тарифов на бумажку или в Эксель и выбрать наиболее подходящего брокера по совокупности параметров.

Как открыть брокерский счет

Выбрав брокера, у которого вы хотите открыть счет, вы можете позвонить и назначить встречу с менеджером по работе с клиентами. Можно этого не делать, все равно вас примут. С собой нужно брать только паспорт и флэшку, можно принести наличные деньги, чтобы сразу положить их на счет в кассе, но это необязательно. Далее вы попадаете в переговорную с менеджером.

Важно: четко дайте понять, что вам нужен стандартный брокерский счет на Московской бирже для торговли акциями. Никакого форекса, никаких фьючерсов и уж тем более — никаких оффшоров на Кипре. В большинстве брокерских офисов вам попытаются аккуратно навязать эти услуги под предлогом более низких тарифов и больших возможностей. Все это — рискованные финансовые инструменты и новичкам не нужны — на них можно очень быстро потерять деньги.

Этот человек получает комиссионные за привлечение клиентов. Отвечать на вопросы — его работа. Вы вправе мучить его расспросами и час, и два, и три — пока все не поймете. В это же время вам дадут на подпись большую кипу документов. Разбираться в них и досконально перечитывать особо не нужно — обмана здесь нет. Только сверьте предложенный тариф с тем, который выбрали. Параллельно вам запишут на флешку ЭЦП (Электронную цифровую подпись для удобства работы на фондовом рынке с домашнего компьютера). Если вы забыли флешку, ее можно купить у брокера в офисе.

Вам должны предоставить бумаги с паролями и инструкциями по работе для одной или нескольких торговых программ. Обычно — это Quik или Transaq. Могут быть свои специфические разработки типа «Альфа-Директа», которые выдает только один брокер. Обязательно просите доступ к веб-терминалу. Как правило, это урезанная версия торговой платформы, но учиться на ней гораздо проще.

Если вы поначалу не будете понимать, как работает торговая программа — у всех брокеров есть бесплатная служба клиентской поддержки и инструкции по работе с терминалом на домашнем компьютере.

Обычно у брокера есть «карманный» банк (Финам-банк, Церих-банк), где вам предложат открыть счет. Делать этого не требуется, как правило, тарифы в таких банках — не очень. Вы вправе пользоваться своим банком и переводить деньги на брокерский счет. Уточните, как это сделать и обязательно берегите бумажку с реквизитами брокерского счета, она нужна для создания шаблона в вашем Интернет-банке.

Положив деньги на брокерский счет, вы можете начать покупать акции через терминал из дома. Мы не будем описывать технические моменты работы с различными торговыми терминалами — это сделает ваш брокер.

В следующих частях «Финансового ликбеза» речь пойдет о выборе акций и эффективных стратегиях инвестиций.

iqreview.ru

Брокеры фондового рынка

Инвестиции на фондовом рынке

Фондовый рынок является важнейшей составляющей мировой финансовой системы. Здесь происходят все значимые для мировой экономики события.

На современном финансовом рынке существует множество способов для продуктивного инвестирования личных средств частных инвесторов.

К основным из них относятся:

- банковские депозиты;

- облигации;

- акции;

- паевые фонды.

Банковский депозит выбирают краткосрочные консервативные инвесторы. Основная причина выбора – это надежность этого инструмента. Доход будет небольшой, но риск при этом минимален. Кроме того, этот способ инвестирования хорош для хранения доли средств, к которой необходим постоянный доступ.

На банковском депозите хранятся свободные деньги, которые доступны для вложения в любое время. На сегодняшний день банковские депозиты застрахованы государством не на 100%, а только до определенного лимита.

Главным недостатком депозита является его небольшой доход, неспособный в дальнейшем покрыть инфляцию.

Облигации, как и банковский депозит, являются надежным и доходным способом вложения средств. В основном это низкорисковые вложения. Исключение составляют низкорейтинговые ненадежные бумаги с высоким процентом дохода. Облигацию, как способ получения дохода, выбирают частные инвесторы, желающие иметь стабильную прибыль без риска.

Наиболее выигрышным вариантом для частного инвестора будет вложение средств в небольшое количество облигаций. Реализовывать облигации после полного погашения. Для этого способа получения прибыли, не нужно каких-либо специальных знаний, он очень прост и понятен.

Большое преимущество инвестирования в облигации перед банковским вкладом в том, что при их продаже раньше срока, процент от прибыли не будет утерян. Наиболее надежными являются государственные облигации. Но более стабильные облигации приносят меньшую прибыль.

Тем не менее, вложение денег в облигации не совсем безопасный способ. Можно потерять, вкладывая средства в бумаги ненадежного эмитента. Проиграть можно и продав облигации до их погашения.

Помогут разобраться в этом вопросе специалисты по работе с ценными бумагами. Консультирование при приобретении, сопровождение при продаже уменьшит риск потери средств.

Облигациям отводится ведущая роль в инвестиционном портфеле. Этот способ инвестирования не только имеет низкий риск. С помощью облигаций можно иметь постоянный фиксированный доход, возрастающий во время кризисных ситуаций. С помощью этого вложения можно удерживать инвестиционный портфель от сильного снижения стоимости.

Акции могут служить большим источником заработка, чем облигации. Но не следует забывать, что этот способ вложения наиболее рискованный. Инвестирование в акции принесет прибыль в случае их дальнейшей успешной продажи. У каждого успешного инвестора свои методы работы.

Они должны располагать информацией о том, что цена на акции начинает расти и когда она резко снижается. Это и будет залогом успеха для этого вида дохода.

Не стоит вкладывать в акции одной компании все сбережения. Цены на акции весьма нестабильны. Ни одна из компаний не сможет гарантировать рост цен на свои акции.

Самым главным правилом для этого вида заработка является то, что необходимо вкладывать в акции не более трети капитала. Не стоит активно закупать акции одной компании. Лучше распределить средства между несколькими известными компаниями.

Главным достоинством инвестирования в акции является то, что их покупка и последующая продажа гораздо более выгодна, чем например, вложение в облигации. Доходность от продажи может составить до 100%. Также следует заметить, что рост цен на акции обычно опережает рост инфляции, что способствует получению стабильного дохода.

Недостаток вложения капитала в акции состоит в нестабильности цен на них. По этому инвестору приходится всегда отслеживать события, происходящие на рынке ценных бумаг.

Для инвестирования в акции, необходимы опыт и профессионализм, а также достаточное количество времени. Для того чтобы получить доход необходимо быть в курсе изменений, происходящих на рынке ценных бумаг. Инвесторам, не имеющим необходимого для изучения компаний, политических и экономических новостей, времени, не стоит рисковать вкладываться в акции. В этом случае лучше подойдет вложение в инвестиционные паевые фонды, которые послужат основным инструментом для хранения средств и получения стабильного дохода.

Существует несколько подходов для выбора паевого фонда:

Первый способ будет оптимален для инвесторов, не желающих заниматься изучением фондов и их анализом. С целью выявления доходности фонда, его управляющего персонала и имеющихся издержек. Приемлемо будет использование индексных фондов со сроком инвестирования 5–10 лет.

Изменение стоимости пая индексного фонда напрямую отображает ситуацию на рынке. Поэтому инвесторам будет нетрудно получать материалы с прогнозами на дальнейшее состояние рынка.

Второй подход инвестирования подойдет тем, кто считает, что фондовый рынок имеет хорошие перспективы развития.

Фонды денежного рынка держат до половины своих средств на депозитах, остальное предпочитают вкладывать в облигации. Этот факт говорит о возможности уменьшения риска, в сравнении с фондами облигаций.

Многие инвесторы считают, что доход фондов денежного рынка должен расти в соответствие c процентной ставке по вкладам. Но фонд имеет преимущество в сравнении с банковским вкладом. Вклад можно досрочно закрыть, только потеряв часть дохода. Инвестор, вложивший свои средства в паевые фонды, в любое время снимая паи, не будет терять прибыль.

Третий подход инвестирования пока новый на российском рынке. Основная задача инвесторов в этом случае заключается в выборе лучших паевых фондов и доверии своих средств сразу нескольким компаниям. Таким образом, у пайщиков появляется возможность независимо от размера вложенных средств получать максимальную диверсификацию. А также уменьшит их риск за счет увеличения видов активов и разнообразия стратегий.

Самыми высокодоходными являются фонды недвижимости. Становится популярным инвестирование в недвижимость, как в финансовый актив. Это приносит постоянный стабильный доход. Недостатком такого вида инвестирования является неспособность многих людей вкладывать суммы соответствующие стоимости квартир и домов.

Следует заметить, что инвестирование в недвижимость для частных инвесторов наименее рискованно, так как подлежит контролю государственных служб. Этот способ инвестирования будет лучшим для преумножения капитала.

Но открытым на сегодняшний день остается вопрос о необходимости выплат налога на имущество и не урегулирован вопрос продажи паев. Многие вкладывают небольшие суммы на долевое участие.

Сохранению и преумножению денег поможет правильный выбор инструментов и способов инвестирования. Необходимо отнестись к этому выбору со всей ответственностью и вниманием. Не стоит забывать, что успеха добиваются только те, кто совмещает желание найти лучший способ получения прибыли с опытом профессиональных специалистов в этой области.

www.save-yourmoney.ru