Что такое волатильность и как ее использовать в торговле. Что такое волатильность на бирже

Что такое волатильность и как ее использовать в торговле

Финансовые рынки никогда не стоят на месте. Если взглянуть на график любой ценной бумаги, можно увидеть, что ее цена постоянно колеблется, пусть даже и с незначительными изменениями. То есть на рынке постоянно идет какая-то активность.

Что такое волатильность простыми словами

Под волатильностью понимают амплитуду ценовых колебаний за определенный временной отрезок. Обычно, для ее оценки применяют такие термины, как сильные или слабые колебания. То есть, волатильность может быть высокой или низкой. Что это значит?

Представим, что в определенный промежуток времени, ценовые колебания составляют всего 5-10 пунктов. Затем, к примеру, после публикации какой-то важной статистики, цена начинает колебаться сильнее и диапазон расширяется до 50-100 пунктов.

Представим, что в определенный промежуток времени, ценовые колебания составляют всего 5-10 пунктов. Затем, к примеру, после публикации какой-то важной статистики, цена начинает колебаться сильнее и диапазон расширяется до 50-100 пунктов.

Если сравнивать первую ситуацию со второй, можно смело утверждать, что в первом случае волатильность была слабой, в то время как во втором она была сильной.

Более интересный пример – цена на золото выросла с 1640.20 до 1641.30, в тоже время, серебро упало с 34.90 до 34.60. Золото за это время сдвинулось на 110 пунктов, а серебро на 30. Как считаете, какой актив имеет более высокую волатильность? Правильно, серебро. Для золота изменение в 110 пунктов является не большим при цене в 1641, а вот для серебра при цене 36,6, изменение на 30 пунктов на много серьезнее.

Рассматриваемый нами показатель является очень важным для трейдеров фондового рынка. Инструменты со слабой волатильностью обычно мало интересуют как спекулянтов, так и инвесторов. Хотя для пипсовщиков и скальперов они могут давать определенные преимущества.

Видео о том что такое волатильность

Почему происходят изменения волатильности?

Какие факторы оказывают влияние на рынки и почему размах ценовых диапазонов меняется? Все дело в том, что рынок – это живые люди, которые реагируют на происходящее. Снижение волатильности может наблюдаться, к примеру, перед выходом какой-то важной статистики. Кстати, очень часто в подобных случаях формируется паттерн Треугольник.

Рост волатильности, наоборот, наблюдается после выхода тех или иных данных, высказываний представителей компаний, экономического или финансового истеблишмента. Расширение волатильности может наблюдаться перед началом того или иного тренда.

Высокий уровень волатильности рано или поздно сменится на низкий, так как активность на рынке постепенно затухает, и трейдеры с инвесторами определяются с направлением.

Анализ волатильности рынка

Есть несколько способов измерения волатильности. Первый из них – наиболее простой – это просто оценка состояния рынка без применения математический вычислений. Посмотрев на любой график можно достаточно точно сказать, насколько нынешняя волатильность больше или меньше, чем диапазон колебаний цен в прошлом.

- Еще одна методика – это ручной расчет волатильности с использованием ценовых минимумов или максимумов за определенный период. Этот метод более точен, чем предыдущий и может дать лучшие результаты. Однако проводить такие расчеты вручную всегда трудно и это занимает определенное время.

Измерением волатильности занимается индикатор ATR или Average True Range.

ATR

Обратимся к рисунку. Это график с установленным индикатором измерения среднего диапазона. Такой инструмент очень удобен, так как он сам проводит все расчеты и выдает результат в виде кривой, которая строится в отдельном от ценового графика окне.

К сожалению, многие начинающие трейдеры фондового и других рынков не совсем правильно понимают назначение этого алгоритма. Они считают, что колебания кривой указывают на присутствие того или иного тренда. Но на самом деле, это далеко не так.

Кривая индикатора ATR показывает изменение волатильности на рынке и никак не связана с трендами. Когда эта кривая растет, на рынке наблюдается рост волатильности, что, кстати, отлично прослеживается на нашем скриншоте. Диапазон колебаний цен за определенный период времени увеличивается. В моменты, когда кривая индикатора ATR снижается, на рынке происходит сокращение волатильности.

Еще один достаточно интересный инструмент для измерения волатильности – индикатор Полосы Боллинджера.

Его основным предназначением является не определение ширины диапазона, а поиск трендов и возможностей для разворота рынка. Тем не менее, этот инструмент может отражать и изменения в волатильности.

На картинке видны три полосы, две из которых формируют гибкий канал. Крайние кривые и показывают волатильность на рынке, причем, также, как и в ситуации с ATR, в динамике. Когда они расходятся, диапазон колебания расширяется. Следовательно, когда эти полосы сближаются, волатильность падает.

Теперь, когда трейдеры знают о том, что такое волатильность и как ее можно измерить, перейдем непосредственно к рекомендациям по ее использованию в повседневной торговле.

Какие факторы оказывают влияние на волатильность?

Для того, чтобы определить ожидаемую волатильность, рекомендуется обратиться к следующим факторам:

- историческая волатильность. Этот фактор влияет на предполагаемый разброс колебаний прямо пропорционально. То есть, чем выше он, тем выше ожидаемая волатильность;

- политические и экономические факторы. Эти аспекты также могут оказать влияние на будущую волатильность;

- рыночная ликвидность. Когда баланс между спросом и предложением нарушается, цены растут или падают. Это вызывает изменение волатильности;

- ожидания игроков на рынке. Волатильность может расти или снижаться перед выходом важных данных;

- уровни технического анализа. После пробития важных отметок, рынок становится нестабильным, волатильность может существенно возрастать.

Использования сведений о волатильности для принятия решений

Итак, что дает трейдер знание о том, какая на рынке текущая волатильность? Это позволяет принимать грамотные и взвешенные решения. Тот же индикатор ATR показывает не только размах текущего диапазона, но и ситуацию в динамике. Принимая решения, к примеру, о покупке той или иной акции, можно удостовериться, что волатильность этого торгового инструмента будет расти. Тем самым, трейдер даже в случае отсутствия тренда, сможет заработать.

Полезные статьи:Лучшим решением является использование сведений о волатильности в купе с другими инструментами технического и графического анализа. Индикатор ATR можно использовать вместе с осцилляторами или трендовыми инструментами для того, чтобы понимать, будет ли на рынке направленное движение или нет. Если же тенденция отсутствует, осцилляторы помогут работать в диапазоне, а ATR будет подсказывать, когда волатильность внутри коридора будет увеличиваться или уменьшаться.

Если использовать индикатор Полосы Боллинджера, можно получать данные не только о диапазоне, но и о состоянии рынка в целом. Это более универсальный инстурмент, который позволяет принимать правильные рыночные решения. Отличительной особенностью данного алгоритма является то, что с ним можно работать как в периоды тенденций, так и флетов.

Данные о волатильности можно использовать и для выставления отложенных ордеров, а также приказов вроде стоп-лосс и тейк-профит.

Как применять волатильность на практике

Волатильность очень полезна при принятии решений. Об этом мы написали выше. Но есть еще несколько факторов, на которые мы хотели бы обратить внимание. В частности, знание величины волатильности позволяет рассчитать риски при открытии рыночной позиции.

Чем выше волатильность, тем выше риски. Несмотря на то, что вы не в состоянии повлиять на разброс ценовых колебаний, вы можете использовать ваши знания об этом параметре для того, чтобы минимизировать свои риски при помощи защитных ордеров, к примеру. Также. Понизить торговые риски можно и с помощью снижения объема сделки.

Еще один важный момент – определение запаса хода текущей тенденции.

Волатильность можно использовать и для анализа интереса к тому или иному торговому активу. Чем выше волатильность, тем выше интерес игроков к акции.

Видео о том как использовать волатильность в торговле

Советы и рекомендации

Многие инвесторы стараются выбирать активы с меньшей волатильностью. В принципе, это вполне логично. Однако, большую прибыль можно получать как раз на более волатильных рынках.

Объяснить такой феномен достаточно просто. Если вкладывать одинаково в инструменты со стабильным ростом и в инструменты с большой волатильностью, в результате, при продаже, второго типа активов, можно зафиксировать прибыль на максимумах. В этом кроется секрет торговли активами с большей волатильностью.

Однако теория портфеля Марковица говорит нам о совершенно обратном. В частности, в соответствии с ней, инвестору рекомендуется выбирать инструмент с меньшей волатильностью при одинаковой кривой доходности. Это утверждение стало аксиомой для многих трейдеров фондовых рынков. И оно тоже имеет под собой логическое обоснование. Если вам срочно потребовалась наличность, продавать стабильный инструмент может быть куда выгоднее, чем волатильный. Ведь цена последнего может быть выше че у стабильного на момент продажи, а может быть и существенно ниже.

Но многие профессиональные инвесторы и трейдеры предпочитают все-таки волатильные инструменты стабильным. Довод о срочной необходимости наличных денег с лихвой перекрывается доводом о том, что актив можно продать на пике колебаний и получить большую прибыль.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter, и мы её обязательно исправим! Огромное спасибо вам за помощь, это очень важно для нас и наших читателей!

equity.today

Волатильность - что это простыми словами

Читая биржевые сводки, слушая о положении дел на рынке часто можно услышать о повышенной либо наоборот о низкой волатильности. Простого обывателя или начинающего трейдера эти термины могут привести в замешательство. А потому разберем значение этого явления детально.

Итак, волатильность — что это простыми словами

Как известно, цена на тот или иной инструмент финансового рынка никогда не стоит на месте. Она постоянно либо растет, либо снижается. Таким образом, волатильность – это не что иное, как уровень изменения цены на рынке. Volatility с английского так и переводится – «изменчивость, непостоянство».

Отсюда различают низкую и высокую волатильность. При низкой на рынке царит относительное спокойствие, цена если и меняется, то незначительно. А вот высокая волатильность характеризуется значительными колебаниями цены за короткий промежуток времени. К примеру, в начале торговой сессии цена на нефтяной фьючерс была на уровне 47, затем опустилась до 45 и вновь поднялась до 46,5.

Факторы, влияющие на волатильность

На колебания цены того или иного актива влияет множество разных факторов. Среди них выделим главные:

- ожидания игроков рынка, их эмоции;

- экономическая и политическая ситуация;

- стихийные бедствия, военные конфликты;

- ликвидность самого инструмента.

Главное правило рынка — периоды высокой волатильности сменяются периодами низкой. Особенно повышается волатильность рынка перед значительными событиями, как-то предполагаемое изменение ставок регулятора, обнародование статистических данных, выступления глав Центробанков, стихийные бедствия, которые затрагивают те или иные сектора экономики. В такие периоды рыночные игроки, в зависимости от прогноза, начинают массово покупать или продавать активы и, соответственно, начинаются значительные изменения цены.

Понятно, что ажиотаж не может продолжаться вечно, рано или поздно он спадает и на рынке снова воцаряется низкая волатильность.

Причем, чем дольше длиться один из этих периодов, тем выше вероятность, что скоро наступит другой. Таким образом, наиболее выгодно входить в сделку в периоды низкой волатильности, поскольку это позволяет выставить удобный стоп-лосс, который затем, когда цену будет «носить» вверх-вниз, не вынесет волной.

Виды волатильности:

- историческая;

- ожидаемая.

Историческая показывает колебания цены инструмента в течении определенного промежутка времени исходя из статистических данных. Ожидаемая рассчитывается исходя из текущей ситуации. При ее расчете учитывается как исторические показатели изменения цены, так и важные новости, и прочие рыночные факторы.

Также, когда говорят про волатильность, различают два значения:

- абсолютное;

- относительное.

Абсолютная выражается в тех величинах, которыми мы оперируем, говоря об инструменте. Например, в долларах, рублях или в пунктах – 100$ + 5$ либо 250 пунктов +- 50 пунктов. Относительная – в процентах.

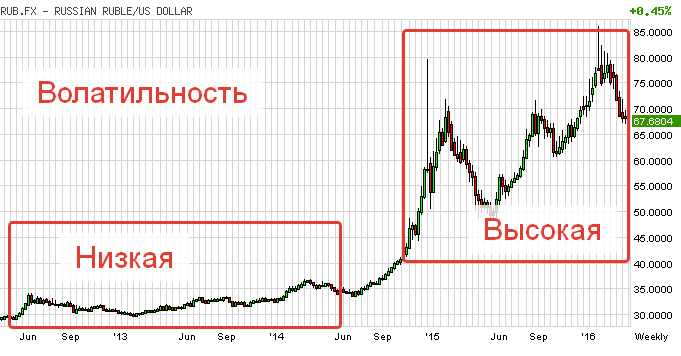

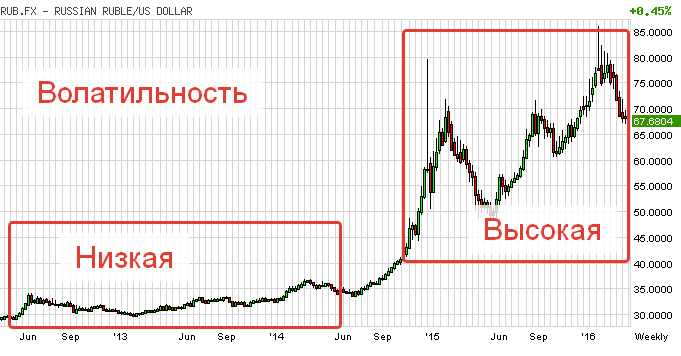

Волатильность рубля — что это значит

Если рассматривать отдельно вопрос что такое волатильность рубля или другой национальной валюты, то это изменение цены этой валюты относительно другой денежной единицы, к примеру, доллара или евро. При этом высокая волатильность валютных пар указывает, что на валютном рынке в данный момент царит нестабильность и можно хорошо заработать на колебаниях цен. Хотя при этом конечно и существуют высокие риски понести большие потери.

Как используют волатильность

- Для определения степени рискованности открытия сделки.

- Для определения запаса хода инструмента. Ведь если актив уже прошел большую часть пути в ту или иную сторону, входить в него вряд ли есть смысл. Например, исходя из статистических данных мы знаем, что фьючерс на индекс РТС проходит в день в среднем 3 тысячи пунктов. И если к середине дня он уже прошел больше 2,5 тысяч пунктов, значит скоро уйдет или в боковой флет, или развернется и направится в обратную сторону.

Исходя из показателя волатильности можно оценить, насколько рискованно вкладывать деньги в тот или иной инструмент. Чем выше волатильность курса в данный промежуток времени, тем выше и риски. Недаром неопытным трейдерам перед выходом важных экономических новостей советуют воздерживаться от торговли, поскольку в такие периоды очень сложно предугадать куда и на сколько далеко пойдет цена в следующий момент.

В экономическом календаре всегда указывают степень волатильности, которую может вызвать та или иная новость. Это могут быть цвета от желтого до красного, что обозначают минимальную и максимальную волатильность, либо бычьи головы, когда одна указывает на низкую изменчивость рынка, а три – на высокую.

В то же время, когда на рынке «полный штиль» и цена меняется буквально на несколько пунктов в ту или иную сторону, в такие периоды деньги не потеряешь, но и особенно не заработаешь.

Подводя итоги можно сказать, что волатильность помогает определить степень рискованности той или иной сделки и просчитать возможные прибыли. Те, кто имеет хороший опыт в торговле и не боится рисковать, быстро и неплохо зарабатывают именно на резких колебаниях цен. Главное правильно проанализировать состояние рынка и подобрать оптимальное время для входа в сделку.

Save

Save

Save

bestinvestpro.com

Волатильность рынка – что это?

Волатильность рынка это амплитуда колебаний цены за определенный период времени, т.е. не горизонтальное направление тренда, а размах скачков по вертикали, размах максимумов и минимумов внутри дня. Например, когда в рамках торговой сессии цена биржевого инструмента изменяется в диапазоне 1%-1,5%, такой актив будет считаться низко-волатильным.

Если цена с утра вырастает до +15%, к вечеру падает до -10%, а закроется на +5% – такой биржевой актив смело можно назвать волатильным. Другими словами, волатильность рынка это показатель того, насколько сильно «прыгает» цена и насколько активной является торговля данным инструментом.

Главное правило волатильности

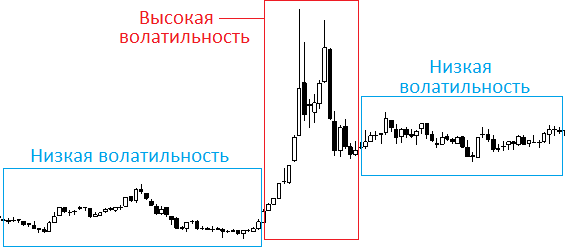

Размах колебаний любого биржевого актива поддается единственному закону, который вряд ли когда-то изменится: после периодов с высокой волатильностью неизбежно следует ее угасание, рынок успокаивается и наступает низковолатильный период. Через какое-то время фаза низкой волатильности снова сменяется стадией высоко-волатильного рынка. Таким образом, постоянно происходит перетекание одного состояния в другое.

Чем дольше длится период большой волатильности, тем более вероятно, что скоро начнется период низкой волатильности. И чем дольше на рынке преобладает низкая волатильность, тем наиболее вероятно, что скоро настанет период с высокой волатильностью. Узкие диапазоны сменяются широкими, а широкие – узкими.

Почему волатильность меняется?

По сути, волатильность рынка это отражение эмоций людей, торгующих на рынке. Чем размах колебаний выше, тем эмоциональнее толпа, тем более нервными являются торговые решения. Игроки мечутся, продают-покупают, снова продают и снова покупают (в том числе и крупные инвесторы), не могут определиться, поэтому цена легко изменяется на десятки процентов за день.

Почему рано или поздно колебания стихают? Почему такой нервный рынок не может продолжаться бесконечно? Потому что если происходят такие резкие движения, люди очень сильно нервничают, а плюс к этому теряют деньги, и чем дольше такое продолжается, тем меньше у людей денег и меньше нервов, а нервничать без перерыва люди не могут.

Игроки просто психологически не выдерживают этого напряжения и принимают решение постоять в стороне – так один вышел, второй вышел, третий вышел и т.д. Количество игроков уменьшается, они успокаиваются, рынок затихает и волатильность рынка это нам показывает.

Но потом, спустя время, цена снова начинает раскачиваться, почему? Потому что когда рынок по полгода стоит на одном месте и вообще ничего не происходит, люди снова начинают напрягаться, накручивать себя, все понимают, что это затишье перед бурей, что если сейчас так тихо, то наверное что-то произойдет. И пока долго ничего нет, все уже зависли над кнопками, сидят и ждут. Хватит малейшего шороха, чтобы все начали активно торговать.

Волатильность рынка это инструмент принятия торговых решений

Самые сильные и качественные сигналы появляются тогда, когда узкие диапазоны чередуются широкими и вероятность начала хорошей тенденции многократно повышается. Но у этого процесса нет четко определенных временных рамок, поэтому появляется необходимость рассчитывать данный показатель и путем наблюдений выявлять моменты прорыва волатильности.

Рассчитать волатильность рынка можно при помощи специального индикатора ATR. Помимо прочего существует инструмент, отражающий настроение трейдеров в каждый конкретный момент времени – индекс волатильности VIX и его российский аналог RTSVX.

stock-list.ru

Волатильность — что это такое простыми словами

При просмотре финансовых новостей (точнее биржевых) зачастую можно увидеть слова: "на рынке высокая волатильность". С этим понятием мы сталкиваемся очень часто на фондовых биржах, криптовалютах и Форексе, особенно при каких-то "стрессовых" ситуациях или выходе важных новостей. В этой статье мы рассмотрим вопрос, что это такое, какая она бывает и как на этом можно заработать.

1. Что такое Волатильность простыми словами

Волатильность (англ. "volatility") — это специальная характеристика на бирже, которая отвечает за уровень разброса цены в каком-то заданном промежутке

Иногда ее называют - "изменчивость" и "непостоянство". Цены постоянно изменяются в процесс торговли. Даже в дни, когда на рынке маленький объем торгов, все равно происходят колебания.

2. Виды волатильность

Различают несколько видов волатильности в зависимости от ее силы

- Высокая волатильность — сильные колебания, высокие риски, есть возможность зарабатывать;

- Средняя волатильность (обычная) — лучшая и самая привычная ситуация на рынке, когда работает технический анализ и все более менее понятно;

- Низкая волатильность — обычно характеризует "топтание" цены на месте, обычно предвестник сильных движений, заработать на таком рынке довольно сложно;

На рисунке выше видно, как цена резко начала "скакать" вверх/вниз. Это как и раз говорит о высокой волатильности. Из-за больших и резких колебаний обычно также возрастает и объемы торгов (volume). Это легко объяснить, поскольку у многих трейдеров накопились стоп-лоссы и рынок их "выносит".

Повышенную волатильность еще называют "Американскими горками". Такие движения очень любят спекулянты и итрадейщики, потому что можно быстро и довольно прилично зарабатывать. Однако торговля в такие моменты является довольно рискованной и с таким же успехом можно потерять часть своих средств. Это связано с тем, что в таких ситуациях плохо работают классические индикаторы, а также осцилляторы с зонами перекупленности/перепроданности, уровни поддержки и сопротивления. Поэтому ориентироваться приходится лишь на свою интуицию и опыт.

Пример низкой волатильности

Волатильность обладает свойством цикличности и поэтому периодически повторяется. Регулярно происходят смены вида активности с высокой на среднюю, со средней на низкую и обратно. В принципе на рынках постоянства искать не приходится. Чаще всего после сильных колебаний на рынке наступает затишье, причем рынок стремится к средним ценам.

***

Изменение волатильности в течении дняЕсли рассматривать небольшие промежутки времени (один день), то волатильность постепенно повышается с каждым часом, начиная с открытия европейской сессии (с 10-11 утра по Москве). Пик приходится на открытие американской сессии в 18-19 часов по Москве. Ночью (в азиатскую сессию) наблюдается слабые движения.

Помимо этого волатильность различают по методу расчёта:

- Историческая — уже известна нам и рассчитывается на основе предыдущих цен

- Ожидаемая — является сложным прогнозом, учитывающим множество факторов технического и фундаментального анализа соответственно

Если говорить про какие-то характеристики, то четкая научная база отсутствует. Чаще всего волатильность определяет трейдер "на глаз". Согласитесь, что мы легко можем сравнить колебания цены в истории с тем, что есть сейчас и никакие специальные индикаторы для этого не нужны. Тем не менее, многие задаются вопросами поиска таких индикаторов и индексов.

Советую обратить внимание на следующие индикаторы волатильности:

3. Причины и факторы увеличения волатильность рынка

Как правило, волатильность не возникает просто так на рынке. Она с чем-то связана. Рассмотрим основные причины ее повышения:

- Выход важной новости. Например, выборы в США, итоги заседания ФРС по процентной ставке

- Какое-то бедствие с возможными экономическими последствиями.

- Завершение тенденции к росту/падению.

vsdelke.ru

Волатильность простыми словами. Как заработать на волатильности

Волатильность в переводе с английского означает изменчивость. Изменчивость цены за короткий промежуток времени. Если объяснять простыми словами, то волатильность — это диапазон цен, в пределах которых меняется цена за определенный промежуток времени.

Волатильность — это разница между максимальной и минимальной ценой в отрезок времени. Обычно волатильность измеряется в процентах, где предел до 1-2% считается низкой волатильностью, выше 10% — высокой.

Пример волатильности из жизни

Чтобы понять что же такое волатильность, возьмем несколько примеров из жизни.

Пример 1. Вы каждый день покупаете хлеб в магазине. И всегда по одной и той же цене. Проходят недели, месяцы и вот однажды вы обнаружили, что цены выросли на 5% — за полгода. Не страшно думаете вы, и снова покупаете хлеб. Цена на хлеб за полгода изменилась на 5%, что говорит о низкой волатильности.

Пример 2. А теперь другой пример — сигареты. Вы заядлый курильщик и пачка сигарет в день для вас норма. Но вы стали замечать очень неприятную вещь. Каждые 2 месяца стоимость пачки сигарет увеличивается на 10%, за полгода цена выросла на 30% — для вас это кошмар. И причем цены не останавливаются и продолжают расти. Вы уже подумываете о том, чтобы бросить курить, а сэкономленные деньги можно откладывать и пустить на благое дело. Цены растут как на дрожжах. Все это говорит о высокой волатильности.

Пример 3. Если брать аналогии из природы, то волатильность можно сравнить с морем или океаном. Если на море полный штиль, то мы наблюдаем низкую волатильность волн. Но как только разыграется шторм, волны начнут подниматься, все выше и выше, то здесь мы наблюдаем высокую волатильность.

Обычно понятие волатильности используют на биржах: фондовой и валютной; срочном и товарных рынках. На использовании волатильности строятся многие стратегии торговли.

На графиках она выглядит следующим образом:

Почему волатильность меняется?

По своей сути волатильность — это баланс спроса и предложений. И если с одной стороны происходит изменение этого соотношения, то это сразу влечет за собой всплеск цены. Т.е. если все захотят покупать какой- либо актив, но практически никто не захочет его продавать, то мы будем наблюдать быстрый рост стоимости этого актива за короткий промежуток времени.

Яркий пример, стоимость доллара по отношению к рублю. В 20014-2015 годах он рос как на дрожжах. Все знали, что доллар будет укрепляться по отношению к рублю, все покупали. Практически никто не продавал. Соответственно волатильность только росла. Пик пришелся на декабрь 2014 года. Волатильность в отдельные дни достигала 50%. Доллар мог в течении дня вырасти на 30%, затем упасть на 20 и к концу дня закрыться с результатом +5%. В результате мы имеем такую картину высокой волатильности.

Волатильность рубля на валютном рынке

Волатильность рубля на валютном рынке

Волатильность — это хорошо или плохо?

По своей сути высокая волатильность означает отсутствие стабильности. Разбег цен от минимального до максимального начинает увеличиваться. Для экономики это конечно плохо. Так так подобные скачки цен не дают предсказывать дальнейшее развитие страны. Начинается массовый отток инвесторов.

Для торговли на рынке это тоже не есть хорошо. При повышении волатильности все крупные инвесторы стараются уйти с капиталом из этого неспокойного климата и переждать в тихой гавани (помните пример про море).

Но есть игроки, которые специально используют высокую волатильность для получения прибыли. Ведь что дает им повышенная волатильность? Большой разбег цен и конечно же высокий потенциал для движении цены в заданном направлении, что влечет за собой возможность неплохого заработка. Но как правило, это удел профессионалов, которые умею прочитываться риски, ведь с повышение изменчивости рынка, риски потерять деньги также пропорционально увеличиваются. Поэтому новичкам все же, лучше переждать эти времена повышенного движения цены.

vse-dengy.ru

основные моменты, которые нужно знать

Волатильность – это диапазон колебания котировок в течение торгового времени. Если цена актива изменяется в широком диапазоне, то уровни потенциальных рисков и прибылей также достаточно велики. Справедлива и обратная ситуация. Биржевые игроки всегда стремятся к увеличению прибылей, поэтому большинство трейдеров предпочитает работать с высоковолатильными валютными парами. Существует три основных типа изменчивости...

Все, что нужно знать трейдеру про волатильность на валютном рынке Форекс

Все, что нужно знать трейдеру про волатильность на валютном рынке Форекс Волатильность (изменчивость) – это диапазон колебания котировок в течение торгового времени. Если цена актива изменяется в широком диапазоне, то уровни потенциальных рисков и прибылей также достаточно велики. Справедлива и обратная ситуация. Биржевые игроки всегда стремятся к увеличению прибылей, поэтому большинство трейдеров предпочитает работать с высоковолатильными валютными парами.

Виды волатильности

Существует три основных типа изменчивости:

- историческая, которая рассчитывается на основе прошлых данных о котировках актива и, по сути, отображает стандартное отклонение доходности за расчетный период времени;

- ожидаемая, которая вычисляется исходя из текущих котировок;

- историческая ожидаемая, представляющая собой архив прогнозов ожидаемой изменчивости.

Для торговли используется ожидаемая волатильность, позволяющая спрогнозировать силу дальнейших изменений валютных котировок.

Факторы, влияющие на волатильность

Диапазон колебания котировок валютных пар в течение торгового дня может быть абсолютно разной: от 42 пунктов по паре USD/HKD (гонконгский доллар) до 495 пунктов по паре USD/DKK (датская крона). Основные факторы, которые влияют на изменчивость цен различных активов, следующие:

- объем торговых операций на бирже;

- ликвидность актива;

- количество крупных игроков на рынке;

- общее состояние национальных экономик.

Волатильность одного финансового инструмента также может варьироваться. К примеру, средний «пробег» пары EUR/USD составляет 90 пунктов в день. Но в зависимости от ситуации изменчивость инструмента колеблется в рамках 80-140 пунктов в сутки. Текущее значение напрямую зависит от таких факторов как:

- торговая сессия;

- изменение важных уровней поддержки и сопротивления;

- день недели;

- выход новостей.

Наиболее сильное влияние на изменение поведения котировок оказывает публикация макроэкономических показателей. Сразу перед выходом новости и по ее завершении обычно наблюдается всплеск активности трейдеров, так как в это время они спешно открывают новые сделки или закрывают старые. В зависимости от силы макроэкономической новости изменение диапазона котировок может быть разным. Слабую новость участники рынка могут и не заметить, а вот публикация Nonfarm Payrolls в любом случае всколыхнет биржу.

Как подсчитать волатильность?

Историческая изменчивость рассчитывается на основании стандартных формул. Ожидаемая волатильность – это статистический показатель, который представляет собой усредненную высоту последних десяти свечей заданного таймфрейма. Для расчета ожидаемой изменчивости достаточно подсчитать количество пунктов между уровнями high и low предыдущих свечей и разделить их на 10. Однако такой «ручной» подход используется довольно редко, так как для определения силы изменчивости опытные трейдеры используют технические индикаторы. Наиболее популярными инструментами для измерения диапазона котировок сегодня считаются индикатор ATR, полосы Боллинджера и скользящие средние.

Полосы Боллинджера

Индикатор полосы Боллинджера – это осциллятор, идентифицирующий зоны перекупленности/перепроданности рынка. Полосы состоят их трех основных линий. Центральная линия индикатора – это скользящая средняя цены, верхняя – граница перекупленности актива, нижняя – граница перепроданности. Расстояние между этими линиями дает трейдеру возможность определить уровень волатильности актива. Валютная пара с расширенными полосами Боллинджера характеризуется высокой волатильностью. Схождение трех полос сигнализирует о том, что изменчивость актива низкая.

Скользящие средние

Скользящее среднее отображает среднюю цену финансового инструмента за заданный период времени. Данный индикатор располагается непосредственно на графике и линия скользящей средней следует за ценой. Расстояние между линией индикатора и ценой иллюстрирует волатильность валютной пары. Чем дальше скользящая средняя отклоняется от графика котировок, тем больше изменчивость актива.

Индикатор ATR

Индикатор среднего истинного диапазона создан именно для подсчета волатильности. В отличие от визуального наблюдения расположения индикатора относительно цены при работе со скользящими средними, ATR вычисляет конкретное значение волатильности в пунктах. Окно индикатора расположено под графиком, в котором и визуализируется изменение волатильности за последние 14 периодов. В верхнем левом углу отображается текущее значение изменчивости в пунктах. В зависимости от таймфрейма на графике это может быть волатильность за последние 14 минут, часов или дней. Следует отметить, что данный инструмент не идентифицирует тренд – его единственная функция состоит в расчете изменчивости актива.

Кроме того, узнать волатильность в пунктах можно при помощи специальных калькуляторов. К примеру, данный калькулятор позволяет узнать часовую и дневную изменчивость за заданное количество дней для наиболее популярных валютных пар. Итак, как использовать данные об изменчивости?

Волатильность в трейдинге

Данный параметр широко используется в торговле в двух случаях: для определения целесообразности открытия позиции и для расчета стоп-ордеров.

К примеру, суточная изменчивость пары USD/JPY составляет 123 пункта и на данный момент котировки актива «прошли» 100 пунктов вверх от момента открытия торговой сессии. Однако торговая система трейдера сигнализирует о возможности открытия длинной позиции (покупки валюты). Очевидно, что исходя из значений статистической изменчивости, сегодня паре USD/JPY осталось «пройти» всего 23 пункта. Делать вывод об открытии позиции стоит и по другим ориентирам, однако волатильность показывает трейдеру, что покупать валюту на данный момент нецелесообразно.

Если же торговая система сигнализирует о благоприятных условиях для продажи валюты, трейдер может смело открывать позицию. Исходя из значения параметра, биржевой игрок выставляет ордер take-profit с целью взять 50-70 пунктов прибыли. Для выставления ордера stop-loss он использует показания индикаторов (к примеру, полос Боллинджера) или руководствуется правилами риск-менеджмента. Очевидно, что рынок не подчиняется таким простым прогнозам, но учет изменчивости позволяет трейдеру чувствовать себя более уверенно.

© BBF.ru

bbf.ru

Что такое волатильность на Форекс? Как использовать волатильность в торговле?

Начинающие инвесторы рынка Форекс не раз встречались в тематической литературе с понятием «волатильность». Дословно в переводе с английского оно означает изменчивость.

Данный показатель можно смело причислить к фундаментальным для трейдинга, поскольку используя его в своей торговле, любой трейдер получает профит, соразмерный с разницей цены покупки актива и цены его продажи.

Определение волатильности

Применительно к финансовым рынкам под волатильностью подразумевают диапазон ценовых изменений между экстремумами (минимумом и максимумом), которые достигала цена актива за определенный временной период (день, неделю, месяц). Чем выше этот показатель, тем шире диапазон ценовых изменений. На Форекс волатильность измеряется от первоначальной стоимости, причем ее значение может быть или в пунктах, или в процентах.

Причиной возникновения волатильности является нестабильность рыночной конъюнктуры, спроса на торгуемые активы. Происходит это вследствие их недостаточной ликвидности, поскольку все они не могут быстро реализовываться по цене, близкой к рыночной.

Временной период для измерения амплитуды ценовых колебаний может быть различным. На дневном графике рисунка 1 отображена одна из самых высоковолатильных пар — GBP/JPY (с амплитудой колебаний в 12 тыс. пунктов). На младших таймфреймах пара тоже ведет себя достаточно активно.

Важно понимать, что главным ориентиром по волатильности является тренд. Актив не будет считаться волатильным, если тренд показывает общий высокий рост, а изменение цены не покидает определенный коридор.

Примером может служить один из самых спокойных активов на Форекс — EUR/GBP. На протяжении нескольких месяцев цена этой пары практически не пересекала довольно узкий коридор, хотя общий рост тенденции очевиден.

От чего зависит волатильность?

Амплитуда ценовых колебаний зависит от множества факторов. Известный постулат технического анализа гласит: «Цена включает все». Суть данного утверждения состоит в том, что экономические, политические, психологические факторы уже заранее учтены рынком и включены в цену.

Факторы, оказывающие влияние на волатильность:

- Выход важнейших фундаментальных новостей по праву считается одним из наиболее значимых. Резкие скачки цен существенно влияют на рынок. Вот пример выхода новостей о пресс-конференции ЕЦБ по кредитно-денежной политике 07.09.2017. За несколько минут цена прошла почти 1 300 пунктов. И это еще не предел.

- Финансовые манипуляции основных профессиональных участников рынка — маркетмейкеров. Именно они обеспечивают ликвидность активов.

- Торговые сессии. Во время работы европейской сессии активными будут инструменты, традиционно участвующие в европейских биржах. В азиатскую сессию активизируются австралийский доллар и новозеландский доллар. В американскую «просыпаются» активы, связанные с долларом США.

Как рассчитывать волатильность?

Расчет амплитуды ценовых колебаний можно производить несколькими способами: вручную, с помощью специальных формул, а также с использованием различных сервисов. Одним из наиболее популярных по праву считается Myfxbook. Хотя основным предназначением данного сервиса является мониторинг торговли, однако инвесторы используют его и для просмотра волатильности.

Для этого в разделе Market следует нажать Volatility, после чего на экране появится таблица со списком торговых активов и информацией об их волатильности на различных таймфреймах. При необходимости можно посмотреть и ценовые колебания инструментов, которых нет в открывшемся списке. Нужно в правом углу таблицы нажать «Еще» и выбрать желаемый актив.

К примеру, для того чтобы получить исчерпывающую информацию о волатильности пары EUR/USD, следует щелкнуть по ней левой кнопкой мыши. Появившиеся на экране данные опытные трейдеры умело используют в своей работе.

Помимо этого, анализ ценовых колебаний можно проводить, используя множество индикаторов, основанных на волатильности.

Индикаторы, основанные на волатильности

Самые известные из них находятся в стандартном наборе MetaTrader.

Индикатор ATR в дословном переводе звучит как «средний истинный диапазон». Определение изменчивости рынка — его основная задача. Другие возможности использования этого инструмента второстепенны. Инструмент является подвальным и при переносе на график актива располагается под ним.

ATR применим к любому типу рынков. Трейдеры одинаково эффективно используют его как в торговле товарно-сырьевыми активами, так и в трейдинге валютными парами. Следует отметить, что хотя ATR и считается осциллятором, однако у него отсутствуют постоянные уровни перекупленности (перепроданности). Поэтому некоторые трейдеры не рекомендуют использовать этот индикатор в торговле подобно стохастику или RSI. Интерес для трейдинга представляет текущее значение ATR, расположенное в левом верхнем углу его окна.

Следующим эффективным средством анализа тренда можно назвать индикатор ССI, который указывает диапазон цены, совершающей колебания в определенном канале. Умело используя этот подвальный инструмент, инвесторы всегда определят ценовые границы тенденции.

ССI имеет два уровня -100 и +100, отображающие перепроданность и перекупленность. Пересекая уровень +100, кривая сигнальная линия входит в зону перекупленности и подает сигнал о приближающемся снижении активности восходящей тенденции. Покупатели должны приготовиться к закрытию своих открытых позиций. Пересечение кривой сверху вниз уровня -100 теперь сигнализирует уже продавцам о готовности для совершения сделок.

alpari.com