Сделка на покупку (покупка, buy, длинная сделка, «лонг», long). Лонг на бирже

Длинная и короткая позиция на бирже. Что такое лонг и шорт?

Разбираемся, что такое длинная позиция и короткая позиция на бирже (лонг и шорт), а также выясняем, как открыть такие сделки.

Практически каждая отдельная отрасль деятельности человека рано или поздно обзаводится собственным жаргоном. Есть свой словарь и у биржевой торговли. Без понимания порой специфических выражений трейдеров и брокеров начинающему инвестору не обойтись.

Одними из ключевых терминов финансовых операций на бирже являются понятия «длинная позиция» – «короткая позиция». Или, иначе говоря, лонг и шорт

Стандартная формула продаж «купил дешево – продал дорого» знакома всем. Однако на бирже порой реализуется непонятная обывателю и на первый взгляд парадоксальная схема, когда инвестор «сначала продает дорого, а затем покупает дешево». Как это возможно, мы разберемся чуть позже.

Что такое длинная позиция

Длинная позиция (или лонг, от английского long) характеризует традиционную ситуацию, в которой инвестор покупает актив с расчетом, что стоимость его вырастет. После чего он рассчитывает его продать и получить прибыль.

Открыть длинную позицию – значит купить ценные бумаги, которые, предположительно, должны расти в цене

Что такое короткая позиция

Короткая позиция (или шорт, от английского short) означает, что инвестор берет дешевеющие ценные бумаги в долг у брокера и продает, чтобы через некоторое время купить их снова, но уже по сниженной цене и, соответственно, вновь получить прибыль.

Решение открыть короткую позицию продиктовано ситуацией, в которой инвестор уверен в грядущем падении стоимости актива

В этом случае он берет ценные бумаги у брокера в долг и продает их по актуальной цене, а позже, после того, как бумаги действительно подешевели, откупает их по сниженной стоимости и фиксирует прибыль.

Маржинальная торговля

Для многих начинающих инвесторов остается непонятным момент, связанный с открытием коротких позиций. А именно то, как можно продать то, чего у вас нет. Здесь трейдер реализует схему маржинальной торговли.

Маржинальная торговля подразумевает такие сделки, в которых реализуются активы, предоставленные под залог оговоренной суммы (маржи)

При такой схеме товар продается с целью покупки и возврата через некоторое время аналогичного. Такая продажа без покрытия и называется короткой, шортовой позицией.

Схема позволяет получать прибыль в ситуации, когда цены снижаются. Если бумаги теряют в стоимости, трейдер выкупает их по сниженной цене и возвращает их брокеру, оставив прибыль себе.

Торговля на рынке ценных бумаг – в целом процесс рискованный, а открытие коротких позиций - особенно. Стоимость ценных бумаг, вопреки надеждам и прогнозам, может начать расти. Значит, трейдеру придется вкладывать свои средства для выкупа бумаг, которые нужно вернуть брокеру, который также рискует в такой ситуации.

Читайте также: Как начать торговать на бирже? Инструкция для новичков

Чтобы подстраховать себя от серьезных потерь, во-первых, брокер составляет список активов, по которым трейдер будет иметь право открывать шортовые позиции. Обычно это достаточно ликвидные ценные бумаги.

Во-вторых, брокер защищает себя тем, что устанавливает коэффициенты дисконтирования. Они ограничивают объем собственных средств на открытие короткой позиции. Также коэффициенты дают брокеру возможность принудительного закрытия позиции, если она идет вразрез интересам инвестора.

Мы не рекомендуем торговать на заемные средства начинающим трейдерам. Такая торговля сопряжена с высоким уровнем риска!

Кстати, принципы маржинальной торговли работают и в ситуации открытия длинных позиций. В данном случае подразумевается ситуация, когда брокер предоставляет трейдеру дополнительные деньги для того, чтобы последний смог приобрести больше дорожающих активов, а значит, увеличить прибыль.

Риски здесь также неизбежны, однако они минимизируются тем, что брокер также формирует список биржевых бумаг, для которых целесообразно открытие позиции лонг. Также устанавливаются ограничения на собственные средства трейдера, на которые он планирует приобретать активы.

Кроме того, брокером заранее фиксируется минимальная стоимость актива, при достижении которой в случае разворота тренда в негативную сторону позиция лонг закроется автоматически.

В случае же положительного тренда актив планомерно растет в цене, трейдер его в определённый момент продает и фиксирует прибыль.

Нужно понять, что открытие позиций лонг может происходить и с применением приемов маржинальной торговли, и исключительно на личные средства инвестора. Короткие позиции возможны только с привлечением заемных средств.

Происхождение терминологии

Длинную позицию назвали так из-за того, что исторически среди биржевых специалистов сложилось мнение о преимущественном росте рынка в течение длительных периодов времени. Позицию же короткую наименовали так потому, что традиционно тренд к спаду продолжается гораздо меньше по времени, чем к подъему.

Мы призываем наших читателей не зависеть от сложившихся мнений, а анализировать конкретную, живую и актуальную ситуацию, сложившуюся на рынке прямо сейчас.

Посмотрите котировки и графики акций российских компаний

Быки и медведи

Нельзя не сказать о жаргонизмах, которые используют для объяснения понятий коротких и длинных позиций.

Так, лонговые позиции получают от участников биржевых торгов наименование «бычьи». Существует мнение, что этот термин родился благодаря тому, что реальный живой бык умеет поддевать что-либо вверх на рога и так носить какое-то время. А также бык характеризуется как упертый, устойчивый, способный долго стоять на своем.

Противоположное явление – позиции короткие – принято называть «медвежьими». Объясняется этот термин также особенностями поведения животных. Во-первых, понижающийся тренд символически связывают с тем, как медведь своими лапами пригибает, заставляет склониться что-либо.

Еще один вариант происхождения термина, возможно, связан с выражением «Делить шкуру неубитого медведя». Так инвестор, реализуя актив, который он занял у брокера, рискует не угадать тренд и не получить прибыль, на которую рассчитывал.

В заключение

Несмотря на то, что биржевые торги – дело рискованное, от работы на рынке, безусловно, можно получать крупные деньги. Существенным плюсом становится то, что на бирже можно торговать и получать прибыль вне зависимости от текущего тренда, открывая в случае негативного сценария позицию шорт, а в положительном варианте – лонг. Также опытные инвесторы могут применять принципы маржинальной торговли, получая с помощью них дополнительную прибыль.

Выбирайте надежного брокера для торговли на бирже. Рейтинг лучших российских компаний вы можете посмотреть здесь

investfuture.ru

Шорт и Лонг на Форексе

Трейдинг на валютном рынке осуществляется с помощью покупки или продажи валюты, акций, сырья и металлов. Заработок трейдера составляет курсовая разница. Купить дешевле, продать дороже — вот основные постулаты торговли на рынке Форекс. Для того чтобы определить момент максимального снижения цены актива и купить его, создаются торговые стратегии, советники. Какие термины свойственны рынку Форекс для определения позиций на покупку и продажу финансовых инструментов? Что означают позиции Шорт и Лонг?

Трейдинг на валютном рынке осуществляется с помощью покупки или продажи валюты, акций, сырья и металлов. Заработок трейдера составляет курсовая разница. Купить дешевле, продать дороже — вот основные постулаты торговли на рынке Форекс. Для того чтобы определить момент максимального снижения цены актива и купить его, создаются торговые стратегии, советники. Какие термины свойственны рынку Форекс для определения позиций на покупку и продажу финансовых инструментов? Что означают позиции Шорт и Лонг?

Что такое Шорт и Лонг на бирже?

В трейдинге на рынке Форекс можно совершить только одно из двух действий — продать валютную пару или же купить ее. Продажа финансового актива в среде трейдеров носит название короткой (Short) позиции. Покупка валютной пары называется длинной позицией (Long). Ко времени удержания сделки открытой названия позиций Шорт и Лонг не имеют никакого отношения. Ордера на продажу и покупку могут быть открытыми от нескольких минут до нескольких недель.

Длинная позиция предполагает покупку первого финансового актива в паре. Например, при нажатии кнопки Buy в торговом терминале на строке с инструментом евро-доллар трейдер покупает определенным объемом валюту евро за доллары. Если валюта вашего счета отлична от американской, то для того, чтобы купить пару евро-доллар вам придется взять взаймы у брокера доллары.

Схема кажется сложной только теоретически. На практике трейдер не ощущает никаких неудобств. Он входит в длинную позицию (Long), если предполагает дальнейший рост пары. Если его прогноз сбудется, и цена действительно вырастет, он закрывает ордер продажей. В торговом терминале МетаТрейдер 4 есть всего 3 кнопки — «Купить», «Продать» и «Закрыть».

Короткая позиция (Short) предполагает продажу валютной пары, сырья, акций или других финансовых инструментов. Продажа актива обычно осуществляется по схеме займа у брокерской компании. Например, трейдер предполагает, что цена акций компании «Кока-Кола» упадет и хочет заработать на этом. Чтобы продать акции, нужно их иметь. В распоряжении трейдера есть только торговый счет, открытый в долларах, евро или рублях.Чтобы войти в короткую позицию по акциям «Кока-колы», трейдер за валюту баланса берет займ у брокера акциями. Если их цена реально падает, он возвращает займ брокеру, а разницу оставляет себе в виде прибыли. Если их цена растет, трейдер теряет деньги на разницу между ценой продажи и текущей ценой, установившейся на рынке на момент закрытия ордера.

Примеры коротких и длинных позиций на рынке Форекс

Рассмотрим примеры позиций Шорт и Лонг на Форексе на примере торговой платформы брокерской компании Альпари.

На таймфрейме Н4 графика валютной пары фунт-доллар сложилась ситуация, разрешение которой предполагает падение валютной пары. Цена долгое время двигается во флете (коричневый прямоугольник на рисунке ниже). Рано или поздно она должна покинуть горизонтальный коридор, который ограничен двумя желтыми линиями на графике.Трейдер предполагает, что цена пробьет нижнюю границу диапазона и продолжит снижение, поэтому открывает короткую позицию (Short) в месте, отмеченном красным прямоугольником. Он продает фунты, в то же время покупает доллары. При закрытии сделки трейдер совершает обратную операцию.

По паре доллар-йена сложилась противоположная ситуация. Цена долгое время находилась во флете на самом дне тренда. Трейдер предполагает пробитие коридора вверх и входит в длинную позицию (Long) после пробития ценой линии сопротивления. Пара растет, покупка приносит прибыль.

Также аналогом противоположной сделки при закрытии позиции на Форексе выступает стоп-лосс и тейк-профит. Когда ордер на покупку закрывается по стопу или профиту, происходит обратная операция — продажа валютной пары. Продажа финансового актива закрывается по стопу или тейк-профиту возвратом займа брокеру и фиксацией результата от сделки — то же самое, что и при ручном закрытии ордеров.

Те трейдеры, которые покупают финансовые активы, называются «быками» на сленге трейдеров. Те же, кто занимается продажей финансовых инструментов, называются «медведями». Один и тот же трейдер может быть как покупателем, так и продавцом, как «быком», так и «медведем» даже в течение одного и того же дня. На рынке акций обычно преобладают «быки», поскольку выгоднее инвестировать в рост перспективных предприятий, чем рассчитывать и анализировать возможные неудачи каких-либо гигантов, чьи акции торгуются на бирже.

В основном термины Шорт и Лонг встречаются на фондовой бирже. На рынке Форекс принято более традиционное обозначение сделок на покупку и продажу — Buy и Sell соответственно. Длинные позиции с приставкой Long и короткие с приставкой Short в основном можно встретить на каких-либо специализированных площадках, где общаются трейдеры.

Источник: http://forex-invest.tv(При перепечатке статьи, активная ссылка на источник ОБЯЗАТЕЛЬНА)

Интересная статья? Пожалуйста, поделитесь ею в соц.сетях:

forex-invest.tv

Шорты и лонги на бирже

Короткие и длинные позиции на бирже

Столкнувшись с пирамидами на форекс и затем ознакомившись с реальной доходностью хедж-фондов, я стал очень осторожно относится к любым вариантам трейдинга, особенно на форекс. Несмотря на то, что существуют отдельные компании, предлагающие доверительное управление на валютном рынке под флагом цивилизованных юрисдикций, подавляющее большинство хедж-фондов работает не с валютными парами, а на срочном рынке, используя в качестве инструментария акции различных компаний или товарные активы. Фундаментальный анализ в этом случае способен дать более осмысленную картину возможного поведения активов, чем в случае рынка форекс. Тем не менее не более 20% даже крупных и успешных хедж-фондов позволяют своим инвесторам получить большую доходность, чем при пассивном и низкозатратном индексном инвестировании, когда речь идет о достаточно длинных промежутках времени (10 и более лет). Причем в эти 20% большей частью входят различные фонды — скажем, через 5 лет их список скорее всего будет заметно отличаться от сегодняшнего.

В современных условиях эффективного рынка, когда можно считать, что все его участники получают примерно одинаковую информацию в равный промежуток времени (опускаем отдельные случаи заработков на инсайде), управление сделалось значительно более трудной задачей, чем это было на заре становления хедж-фондов. Как известно, для заработка хедж-фонды могут применять две основные стратегии, к которым можно свести разнообразие остальных: покупка активов с кредитным плечом в расчете на их рост (длинная позиция, покупка в лонг) или же продажа активов в расчете на их падение, которую также можно осуществить с плечом (короткая позиция или шорт). В последнем случае актив (например акции) берутся в долг и выставляются на продажу — когда цена падает, трейдер в какой-то момент закрывает сделку, выкупает акции по уже снизившейся цене и возвращает их. Разница между этой и первоначальной ценой — его прибыль. Однако когда речь идет о крупных объемах, то нужно иметь в виду, что на рынке может просто не оказаться нужного количества акций, которые нужно выкупить для погашения долга.

Одна из возможных тактик фондов в отношении короткой позиции — находить несоответствия (мошенничество) в отчетах компаний, после чего выставлять их акции на продажу. Обычно для этого приходится непосредственно побывать в компании и делать вывод не только на изучении сухих отчетов, но и личных впечатлений. К примеру, акции Coca-Cola, очень удачно купленные Баффетом примерно в начале 80-х годов, к 1998 году достигали своего пикового значения в 85 долларов. Аналитики компании предрекали дальнейший рост около 15%, однако из детального изучения обстановки следовали другие данные — которые были подмечены управляющим одного из хедж-фондов, лично побывавшему на заводе и опросившему в том числе рядовых сотрудников. После чего он продал акции в шорт — и действительно, вскоре они подешевели наполовину и на сегодня торгуются на том же уровне 45 долларов за штуку.

Тем не менее сегодняшняя эффективность рынка может серьезно препятствовать такой методике. К примеру, множество фондов и управляющих могут заподозрить завышенную оценку компаний. Естественно, тогда фонды покупают ее акции и открывают по ним короткую позицию. Проходит время, манипуляции компании вскрываются, открытые шорты начинают приносить прибыль. Однако фонды могут в это время получить крупный заказ на вывод средств, в результате чего должны закрыть как минимум часть позиций, чтобы обеспечить ликвидность — следовательно, они выкупают часть проданных в шорт акций. Таким образом, спрос на акции повышается и их цена начинает расти, что никак не связано с их фундаментальными показателями. Для другого фонда с более агрессивной короткой позицией это может обернуться маржин-колом и далее значительной потерей средств.

Следовательно: используя плечо, можно оказаться в минусе даже при верном долгосрочном анализе

История Черного Принца

В книге Б. Биггса «Вышел хеджер из тумана» на нескольких страницах описывается увлекательнейшая история аналитика и последующего создателя собственного хедж-фонда Джека Робинсона под прозвищем «Черный принц», который специализировался именно на коротких продажах акций «раздутых компаний». Думаю, что только по этим десяти страницам можно было бы сделать не менее захватывающий фильм, чем «Игра на понижение» — возможно, эта история еще дождется своего режиссера. Компания, которой заинтересовался Джек, владела сетью гостиниц на берегу Карибского моря, однако несла ежегодные убытки — так что была выкуплена за незначительную цену группой риелторов из Майами. Цель была далекой и дорогостоящей — осуществить «прокачку» этих акций, но это был как раз тот случай, когда цель оправдывала средства.

Сегодня изгибающимися зданиями, танцующими под музыку фонтанами и экзотическими рыбами, плавающие в встроенном вестибюле холла аквариуме, вряд ли можно удивить — однако в 1980 году это еще было достаточно новым и завораживающим зрелищем, которое к тому же контрастировало с расположенным неподалеку монастырем августинцев 12 века. Однако именно пляжа тут не было, поскольку у берегов поднимались отвесные скалы. Жемчужиной острова должно было стать шикарное казино с мягким вечерним освещением днем и сверкающими звездами ночью — понятно, что дизайн здания также был полностью уникален. Однако появились проблемы: от непонятного источника происхождения денег до полугодового отсутствия туристов, поскольку несмотря на размах и планы полноценной инфраструктуры отдыха тут еще не было. Надежда руководителей проекта сконцентрировалась на казино.

Далее последовала его раскрутка — от ребрендинга в перемене имени до заключения договора со средненьким банком Уолл-Стрит. Ему отводилось две функции: позитивный исследовательский отчет и дальнейшее крупное размещение акций компаний. Напомню, что банки, оказывающие такие услуги, называются андеррайтерами, и обычно имеют лакомый кусок от первоначального размещения акций, закладывая в них свою прибыль. Отчет вышел и оптимистично спрогнозировал взлет акций в несколько раз по вводу всего комплекса курортов в действие.

Отчет на поверку, впрочем, не выдерживал критики. По сути он предполагал огромные доходы от казино, переполненные отели при огромной стоимости номеров, а также повсеместное применение азартных игр. В реальности же цене на номера отелей обычно ниже стандартных (для привлечения игроков), а азартные игры запрещены в зоне отелей. Тем не менее на фоне сделанного отчета акции компании совершили первый резкий взлет, достигнув 10 долларов и заметно обогнав по этому показателю даже оптимистичный банковский прогноз.

Все это не укрылось от Черного Принца, который подошел к делу очень серьезно — и сам, и через своего управляющего он довольно быстро выяснил положение дел. Он покупает крупный пакет акций и становится в короткую позицию, продолжая посещать мероприятия компании — его видят, его знают, и ему совсем не рады. Впрочем, Джек сильно не афиширует свое поведение — чем более эффективен рынок, тем сложнее получить прибыль по описанным выше причинам. В середине декабря 1982 года компания устраивает шумное шоу с приглашением знаменитостей и прессу; проплаченные рекламные интервью сообщали о существенных бонусах для первых посетителей казино. Акции компании пробивают следующую планку и устанавливаются на уровне около 25 долларов.

Однако разведка Джека показала, что и в этом случае происходило «надувание» посещаемости — номера бронировались любителями халявы и теми, кто сам неплохо на посещаемости зарабатывал (вплоть до девочек по вызову). Следовательно, Treasure Island должна была работать на грани окупаемости, а возможно, даже себе в убыток. Черный Принц усиливает короткую позицию, продав еще 200 000 акций. Тем не менее посещаемость в первое время не падает, обещанные бонусы (и подогреваемые слухи о них) продолжают поддерживать интерес и котировки компании, которые растут дальше и достигают 28 долларов. Продажи продолжаются. Акции поднимаются до 35 долларов на фоне заявлений компании, что даже высокие выплаты игрокам делают казино прибыльным благодаря высокой посещаемости — и общий объем проданных в шорт акций достигает полумиллиона. На карту теперь поставлено фактически все.

К 1983 году акции достигают 38 долларов и у Джона начинаются проблемы с покрытием — он уже не может продавать дальше в шорт и начинает нервничать. Цены акций компании продолжали расти, что уже не позволяло не только думать о дальнейших продажах, но и требовало все большего покрытия уже открытых позиций. Джон стал плохо спать, получая каждую ночь по паре звонков от брокеров относительно своих финансов. Казино было отлично осведомлено о состоянии дел своего противника и практически открыто насмехалось над ним.

И тут, казалось, пришло спасение. Выяснилось, что руководство компании предприняло значительные продажи своих акций. К понятию инсайдерской торговли в то время относились мягче — так что ответное заявление о том, что акции были проданы для погашения сторонних ссуд, судебного разбирательства не вызвало. Однако котировки резко опустились с 38 до 30 долларов, что казалось началом сдувания надутого пузыря.

Однако через некоторое время стараниями компании акции снова выросли — дело было в статье одного известного репортера, приглашенного на «халяву», а также в том, что казино продолжало хорошо платить. Доходило до того, что отдельные игроки брали с собой «утки», чтобы не потерять место за игровым столиком, а около игровых автоматов происходила настоящая драка. В апреле 1983 года акции компании взлетают до 60 долларов и брокеры начинают принудительно закрывать позиции Джека. Это увеличило цену на акции, которая в мае взлетает до 80 долларов — и уже сам Джек, получая требования инвесторов своего фонда, вынужден покупать ненавистные себе акции для дальнейшего закрытия позиций и выхода в «кеш». К 18 мая акции поднялись до 90 долларов. Акции RICH составляли почти половину активов фонда Джека — закрытие всех шортов уменьшило его капитал с 400 до 80 миллионов. К началу лета позиции по компании в фонде были полностью ликвидированы.

Итого: фонд потерял 80% капитала, несмотря на то, что выполненный Джеком анализ был верен. Уже к 1 июля цена на акции опустилась до 45 долларов. Казино изменило правила в свою пользу и потеряло популярность; обещанное второе казино хотя и было открыто, но не выдерживало конкуренции с остальными. В 1985 году цена на акции RICH вернулась к своим начальным уровням, хотя через 5 лет немного подросла. Однако руководство оказалось в выигрыше: они реализовали огромный пакет акций по 50 долларов за штуку и оказались победителями, сознательно воплотив в жизнь не рабочую бизнес-идею, а пузырь на ней.

История Ливермора и Нидерхоффера

Джесси Ливермор был легендарной фигурой рынка начала века — и если о нем не получится захватывающей истории, то только из-за меньшего количества информации, чем в предыдущем случае. Ливермор становится известен с 1890-х годов — а во время краха 1907 года делает 100 миллионов долларов. Ходят слухи, что он один в тот момент мог положить конец существованию американской биржи и правительство США даже консультировалось с ним в поисках выхода из кризиса. Очевидно, тот год определил его биржевые предпочтения, которые сделали его «медведем». Впрочем, в 1916-1919 годах он, как и многие другие, следовал за рынком и добился схожих с другими трейдерами результатов. Послевоенная депрессия 1919-1921 года и короткие позиции в этот момент оказались удачным решением, хотя его пул (прообраз современных хедж-фондов) со смешным названием Пигли-Вигли хороших результатов не дал. После этого американский рынок перешел в сильный и долгосрочный рост; по иронии судьбы Ливермор сдался как раз накануне 1929 года и встал в громадный лонг, что в сочетании с всегда применяемым им плечом превратилось для него в катастрофу. 1937 год принес новый кризис — и через 3 года Ливермор покончил жизнь самоубийством, хотя выбранная им в последний раз тактика была верной на дистанции всего последующего века.

Виктор Нидерхоффер жил заметно позднее — собственно, он жив до сих пор — но обладает не менее интересной биографией. Начать можно с того, что не каждый известный трейдер также является известным спортсменом. Виктор пять лет подряд он удерживал титул чемпиона среди юниоров Нью-Йорка по теннису, а затем перешел на сквош — и уже через год (1964) выиграл чемпионат страны, причем и далее он еще будет становиться его победителем. Этот уровень он ухитрялся сочетать с серьезным изучением вопросов рынка — в 1969 Виктор защитил докторскую диссертацию «Неслучайный характер колебаний курсов акций: новая модель ценовой динамики». По сути она бросала вызов всей рыночной истории, где на краткосрочных периодах колебания акций принимались случайными. Но вот только в отличие от тенниса и сквоша, выйти победителем из схватки с рынком трейдеру не удалось.

Однако поначалу его успех был не менее впечатляющим, чем в области спорта. В 1980 году Виктор основал трейдинговую компанию Niederhoffer Investments, на которую вскоре обращает внимание даже Сорос, доверяя ей в управление некоторый капитал. В середине 90-х годов Нидерхоффер считался в США одним из ведущих трейдеров по фьючерсам, а среднегодовая доходность его фонда составляла фантастические 35%. Однако в 1997 году Виктор Нидерхоффер сыграл на рынках развивающихся стран — и после обвала американского рынка 27 октября 1997 года более чем на 7% был вынужден полностью ликвидировать свои позиции (как и Черный Принц, описанный выше). Однако если последний оставил у себя в управлении часть средств, то Виктор был вынужден был заложить свой дом и продать коллекцию антикварного серебра на аукционе Sotheby’s.

В 2001 году он получает второй шанс и становится управляющим Matador Fund Ltd. и к 2006 году показывает невероятный результат, разгоняя его капитал с 2 млн. до почти 350 млн. долларов. Конечно, волатильность фонда также была просто гигантской — так, в июле 2002 года фонд получил 30%-ный убыток; однако результат к 2006 году полностью оправдал доверие своих инвесторов. Но в 2007 году фонды Нидерхоффера снова понесли значительные потери — и после того, как стоимость активов Matador Fund снизилась на 75 %, он был закрыт.

История Бартона Биггса

Бартон Биггс известен в миру трейдеров двумя вещами — во-первых, своей долгосрочной неудачной короткой позицией на растущем рынке нефти в первой половине 2000-х (которую ему все же удалось относительно удачно закрыть) и во-вторых позицией по высокотехнологичным акциям конца 90-х годов, когда он один из немногих отстаивал теорию пузыря на них и действовал в соответствии со своими убеждениями. В 1999 году он встал в короткую позицию по доткомам, однако сделал это слишком рано и успел потерять достаточно большую сумму. К апрелю 1999 за восемь месяцев индекс доткомов увеличился более чем на 300%, но уже к августу упал на 30%, а отдельные крупные компании (eBay, Amazon и др.) и вовсе потеряли половину стоимости. Однако за следующие семь месяцев индекс снова утроился — вряд ли можно найти хотя бы несколько трейдеров, примерно поймавших максимумы и минимумы этого времени. В начале весны 2000 произошло еще одно снижение, многими воспринятое как коррекция перед следующим подъемом. И действительно, индекс снова подрос, хотя и не до предыдущих отметок. Но уже с июля 2000 следует настоящее падение, когда за 5 недель Intel упал на 45%, а вместе с ним и весь технологический сектор. Рецессия, вызванная этими событиями, дала три года отрицательной доходности (2000-2002) американского индекса подряд, что на протяжении последних 100 лет случалось только один раз:

Итог

Приведенные примеры — люди с огромными знаниями и опытом, пользующиеся в индустрии уважением коллег и последователей. Порой в течение многих лет они успешно вели торговлю, но в конце концов кредитное плечо приводило их к более или менее глубоким убыткам. Что может почерпнуть отсюда инвестор? Спокойно следовать пассивной стратегии инвестирования, диверсифицированной по качественным портфельным инструментам. Погоня за доходностью как в виде фондов с кредитным плечом, так и подбором более подходящих вариантов спустя какое-то время даст больший убыток, чем простое следование за заранее определенным составом, отвечающему вашей склонности к риску.

Поделиться в соцсетях

Подписаться на статьи

Рекомендуемые статьи

investprofit.info

Что такое длинная позиция (позиция лонг) и короткая позиция (позиция шорт)?

Длинная позиция (позиция лонг) (от англ. long position)- это позиция, которую трейдер открывает в надежде получить прибыль от роста рынка. Трейдер покупает акции дешево, ждет, когда цена вырастет, продает акции дорого, и таким образом получает прибыль от роста рынка. Пример: трейдер расчитывает, что акции Газпрома вырастут в цене, и играет на повышение (открывает длинную позицию по Газпрому). Для этого, 21 ноября 2008 года трейдер купил 10 акций Газпрома по 90 рублей (цена биржи ММВБ), дождался, пока цена выросла до 111 рублей (3 марта 2009 года) , и продал 10 акций Газпрома по 111 рублей. Прибыль трейдера от длинной позиции это разница между дешевой покупкой и дорогой продажей. Итого, прибыль трейдера составила (-90+111)*10= 210 рублей. Все время, пока трейдер держит акции (не продал их), его коллеги говорят про него «он в длинной позиции», или «он в лонгах».

Держателей длинных позиций (лонгов), получающих прибыль от роста рынка, называют еще игроками на повышение, или быками. Этимология испльзования слова «бык» в этом контексте доподлинно неизвестна, но запомнить, что быки играют на повышение, очень легко: бык поддевает рынок на рога, подбрасывает вверх, и цены растут.

Короткая позиция (позиция шорт) (от англ. short position)- это позиция, которую трейдер открывает в надежде получить прибыль от падения рынка. Для этого трейдер берет акции взаймы у брокера в натуральной форме, продает акции на открытом рынке дорого, ждет, когда цена акций упадет, покупает акции на открытом рынке дешево, отдает займ брокеру в натуральной форме, а разница между дорогой продажей и дешевой покупкой остается у трейдера — это его прибыль. Таким образом трейдер получает прибыль от падения рынка. Пример: трейдер расчитывает, что цена акций Сбербанка упадет. 21 ноября 2008 года трейдер берет взаймы у брокера 36 акций Сбербанка, в этот же день 21 ноября трейдер продает эти 36 акций Сбербанка по 25 рублей на бирже, затем ждет, пока цена Сбербанка не упадет до 15 рублей, покупает на бирже 36 акций Сбербанка по 15 рублей (3 марта 2009 года), возвращает 36 акций брокеру, а разницу между дорогой продажей и дешевой покупкой оставляет себе. Итого, прибыль трейдера составила (+25-15)*36= 360 рублей. Всё время, пока трейдер не откупит акции, про него говорят: «он в короткой позиции», «он в шортах».

Держателей коротких позиций (шортов), получающих прибыль от падений рынка, называют еще игроками на понижение, или медведями. Этимология использования слова «медведь» в этом контексте также неизвестна, но запомнить, что медведи играют на понижение, тоже очень легко с помощью ассоциации: медведь встает на задние лапы, наваливается на рынок, прижимает его к земле, и цены падают.

investpalata.ru

Короткие и длинные позиции | шорт и лонг

Здравствуй, дорогой читатель!

Сегодня я решил написать небольшую статью о том, как трейдеры (да и инвесторы тоже) зарабатывают на финансовых рынках, будь то Форекс или Фондовые рынки.

Как известно в основе любого рынка лежит один и тот же принцип: дешевле купить, дороже продать. Также происходит и на финансовых рынках. Но есть и отличия, на финансовом рынке можно играть как на повышение - открывать длинную позицию (long), так и на понижение — открывать короткую позицию (short). Вот об этих позициях мы и поговорим более подробно.

Длинная позиция (позиция long)

Эту позицию трейдер открывает в надежде получить прибыль в результате роста рынка, т. е. покупает акции или валюту дешево, ждет, когда цена вырастет, а затем просто продает их по более высокой цене. Разница (маржа) между покупкой и продажей составляет доход трейдера.

Давайте рассмотрим «живой» пример: 05 октября 2011 г. мы покупаем акцию Сбербанка по 62,79 и надеемся на то, что рынок будет расти (открыли длинную позицию). Наши ожидания оправдались, курс этой ценной бумаги вырос и в результате 27 октября 2011 г. мы ее продали по цене 85,46. В итоге наша прибыль составила 22,67р. с одной акции. Неплохо, не правда ли? Держателей длинных позиций называют «быками».

пример длинной позиции (long)

Короткая позиция (позиция short)

Эту позицию трейдер открывает, чтобы получить прибыль на падении котировок, т. е. трейдер в результате проведенного анализа видит, что цена данной акции будет падать, то он берет акции в долг у своего брокера и продает по текущей рыночной цене. Затем, когда цена падает, покупает акции по более низкой цене и отдает их брокеру в счет долга, а разницу оставляет себе.

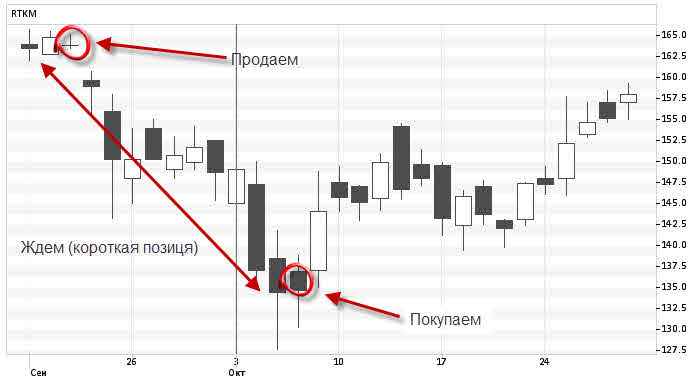

Также давайте рассмотрим небольшой пример: допустим, построив технику, мы «увидели», что стоимость акций Ростелекома будет падать, 21.09.2011 мы берем в долг у брокера 1 акцию Ростелекома и продаем по текущей рыночной цене за 163,9. Далее наш прогноз сбывается, акции падают в цене. 06.10.2011 г. мы покупаем акцию Ростелекома по 134,6, отдаем ее брокеру и считаем прибыль. В результате этой сделки про такого трейдера скажут: «он шортил» или «он в короткой позиции». Также держателей коротких позиций называют «медведями».

пример короткой позиции (short)

Да, и ещё надо учитывать, что брокеру придется платить за, то, что он дает бумаги в долг. Сколько именно? У каждого брокера свои тарифы, но чаще всего, если сделка происходит внутри дня, то плата не взимается.

В заключении хочется добавить, что разделение на короткие и длинные позиции носит чисто условный характер, так как, к примеру, в короткой позиции можно находится несколько часов, а занимать длинную можно и месяцами.

Удачной торговли!

С уважением, Вадим Атрощенко

av-finance.ru

Лонг сквиз - Финансовый словарь смарт-лаб.

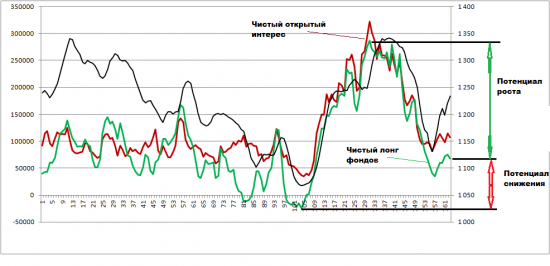

Золото это чисто спекулятивный инструмент. Его практически не возможно встроить в какую нибудь глобальную, мировую игру, как например нефть. Может потому, что суммарная стоимость контрактов золота превышает суммарный объем нефтяных WTI + BRN? И двинуть цену золота стоит гораздо дороже чем цену нефти.? Не суть. Золото как кошка, гуляет само по себе.С прошлого моего блога про золото прошло уже не мало времени, и по хорошему сейчас должен быть минимум 4-й золотоблог, а не второй. Видимо потому, что на СЛ больше мотивируют блоги про «жиз-з-з-зь».

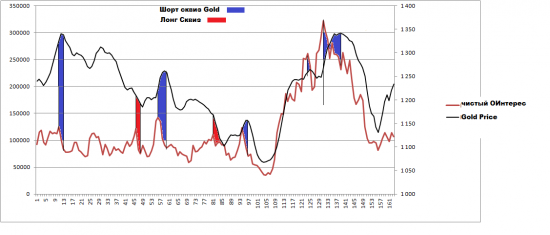

Что бы понять куда может улететь золото, сначала несколько слов о том, что было с декабря 2015. Как я уже говорил в предыдущем блоге, золото чисто спекулятивный инструмент, и большинство движений на нем заканчивается либо шорт сквизом, либо лонг сквизом. Не был исключением и ильский хай 2016.

Сквиз это то ради чего затевается трендовое движение. В простонародье обычно говорят шортовый (лонговый) вынос. Как видно из картинки выше почти каждый разворот заканчивается сквизом. Почти но не каждый. На самом важном Декабря 2015, никакого сквиза не было. Игроки просто сматывали удочки, о чем говорит падение ОИ вместе с ценой.

Основные игроки на золоте это 1)Фонды — они создают тренды. (Правда разворот от 1120 они провафлили!)

2)Своп дилеры- просто шортят когда растет и откупают когда цена падает.

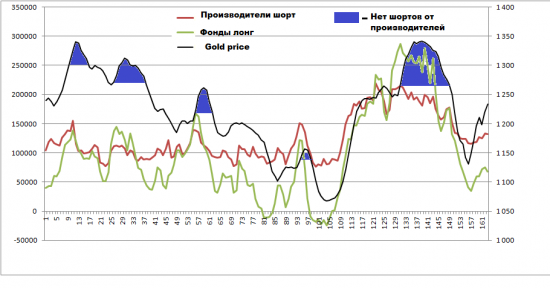

3)Производители.

Но игра производителей не такая тупая как у своп-дилеров.

Производители начинают продавать когда цена растет, и перестают продавать, если цена уходит слишком высоко по их мнению.

Это хорошо видно из картинки выше. Для них чем выше — тем лучше.

Производители начинают продавать когда цена растет, и перестают продавать, если цена уходит слишком высоко по их мнению.

Это хорошо видно из картинки выше. Для них чем выше — тем лучше.

Сейчас ситуацию на рынке золота можно расценивать как нейтральную. Чистый открытый интерес вернулся к около средним значениям.

Позиции остальных игроков ни чем не перегружены.

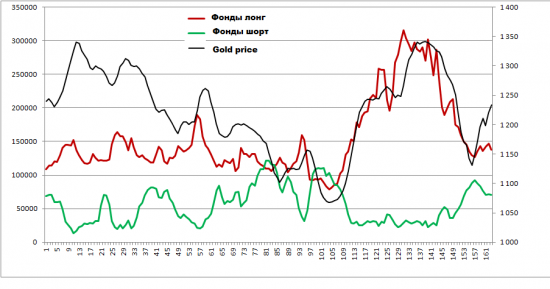

Бдеть нужно за фондами.

Их позы сейчас выглядят так: Фонды могут очень сильно ломануться вверх, ибо есть шорты, покрывая которые и наращивая лонги можно загнать цену куда нить на 1460.

Фонды могут очень сильно ломануться вверх, ибо есть шорты, покрывая которые и наращивая лонги можно загнать цену куда нить на 1460.

Но и ситуация декабря 2015 то же не исключена. Там фондовая поза была чисто шортовая.

Потенциал движений можно оценить так.

С очевидной оговоркой, что ни каких новых минимумов ниже 1050, и 1120 то же, не будет.

smart-lab.ru

Что такое лонг на Форекс?

Что такое лонг?

Лонг или сделка на покупку (покупка, buy, длинная сделка, long) – это название сделки на покупку, которую открывает участник рынка в расчете получить прибыль от роста цены на актив. Само название сделки на покупку long или длинная сделка, является сленговым и появилось на фондовой бирже, поскольку рост цен на акции считается более длительным по времени процессом, чем их падение.

Участников рынка, открывающих сделки buy, то есть, играющих на повышение цены актива, называют быками. Считается, что быки рогами подталкивают цену вверх.

Противоположностью длинной сделки является сделка на продажу или Short (шорт, короткая сделка), соответственно, участников рынка, играющих на понижение цены актива, называют медведями. Считается, что медведи лапами сбивают цену вниз.

Что такое длинная сделка на Форекс?

Сделку на покупку на Форекс также называют длинной сделкой или лонгом. Сделка buy на валютном рынке подразумевает покупку базовой валюты за валюту котировки.

Например, в валютной паре EUR/USD базовой валютой является EUR, а валютой котировки — USD. Соответственно, открывая лонг в паре EUR/USD, трейдер покупает за доллары определенный объем евро, рассчитывая на рост стоимости европейской валюты.

Когда открывать позицию на покупку?

Как правило, длинная сделка открывается при предположении о дальнейшем росте базовой валюты в валютной паре.

В фундаментальном анализе это может быть публикация положительной макроэкономической статистики, повышение процентной ставки ЦБ и др.

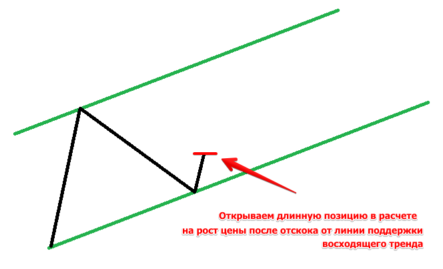

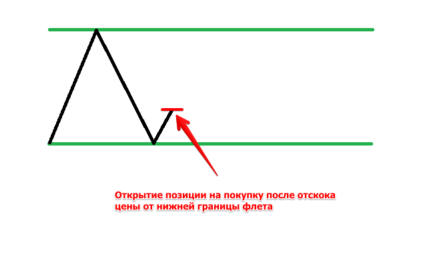

С точки зрения технического анализа, лонги открывают при отскоке цены от уровня поддержки (нижней границы восходящего тренда). Как правило, позиции на покупку используются только при торговле в восходящем тренде и при отскоке от нижней границы флета. Открытие длинных сделок против тренда несет в себе высокие торговые риски.

Открытие позиции на покупку в восходящем тренде

Открытие длинной позиции во флете

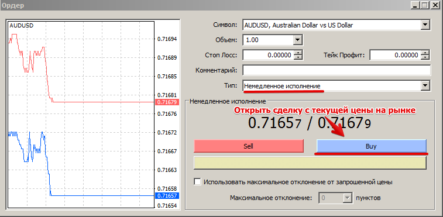

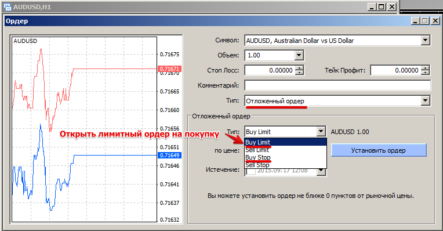

Позиция на покупку в терминале MetaTrader 4 открывается ордером Buy, однако длинную позицию также можно открыть и с помощью отложенных ордеров BuyLimit и BuyStop.

Открытие сделки на покупку по текущей цене

Открытие сделки на покупку с помощью лимитных ордеров

Когда закрывать сделку Buy?

Как правило, лонги закрывают при достижении ценой противоположной границы ценового канала (линии сопротивления восходящего тренда или флета). В терминале MetaTrader 4 сделки на покупку можно закрыть с помощью установленного ордера TakeProfit или вручную. Прибыль по сделке будет равняться разнице между вложенными и полученными средствами в базовой валюте.

Вам также стоит прочитать

Эксперты журнала FORTRADER

Журнал FORTRADER — это большая команда специалистов в торговле на финансовых рынках. Трейдеры, управляющие, инвесторы, программисты, тестировщики, технические администраторы — мы все работаем для Вас каждый день уже много лет. Иногда мы пишем статьи сообща, тогда автором становится целый журнал.

fortrader.org