Биржевые манипуляции. Техника работы крупных игроков. (часть 1). На фондовой бирже биржевые игроки на повышение

Players on the stock exchange

Торговля на фондовых биржах является сложным и многогранным процессом. Трейдеры используют самые разнообразные стратегии и тактики, огромное количество факторов влияет на их поступки. Существуют определенные стереотипы поведения трейдеров. Для игроков на фондовой бирже придумали различные названия, которые помогают описать используемую ими стратегию и тактику.Чаще всего игроков на фондовой бирже называют каким-то животным.

Основные игроки на бирже – медведи и быки.

Многие хотят узнать, как называют игроков на фондовой бирже, особенно их интересуют медведи и быки. Первые специализируются на открытии коротких позиций или Short, другими словами их заработок основывается на продаже активов при снижении их стоимости. Быки в свою очередь зарабатывают на повышении цены акций и иных финансовых инструментов.В различных странах установлено большое количество памятников медведям и быкам. Разница между ними кроется в подходе, который лежит в выборе инструмента вложения, используемым трейдером для заработка. Быки предпочитают акции перспективных компаний, они ожидают их роста в ближайшей перспективе. Медведи используют прямо противоположную стратегию, они зарабатывают на негативных новостях. К примеру, слабая финотчетность по результатам деятельности компании, скорее всего, станет причиной снижения цены ее акций. Подобные инструменты интересуют медведей.«Медведь» либо «бык» – не всегда является постоянной стратегией трейдера. В течение лет он может изменять стратегию торгов, которая нередко зависит от обстановки на рынке. К примеру, медведь, который недавно заработал на снижении стоимости активов, после изменения тренда может занять «бычью позицию». В то же время имеются убежденные медведи и быки, которые работают лишь в пределах своего амплуа. Однако таких трейдеров существует совсем немного.

Особенности других торговых стратегийКак называют игроков на фондовой бирже, которые используют иные торговые стратегии?

Свиньи.Так называют трейдеров-любителей, торговля для них выступает в роли дополнительного заработка либо хобби. Такие игроки обычно выставляют лоты против тренда, что нередко приводит к потерям. У трейдеров-свиней часто нет базовых знаний, они не всегда разбираются в техническом и фундаментальном анализе. Нередко они из-за жадности запаздывают с закрытием позиций, что в результате чаще всего заканчивается потерями.Овцы.Обычно это начинающие трейдеры, которые стремятся освоить биржевую торговлю. Чаще всего у них есть только начальное представление о фондовом рынке, отсутствует конкретная стратегия ведения торгов. Обычно они лишь копируют сделки более опытных трейдеров. Главным достоинством подобной стратегии является достаточно высокая надежность и невысокие усилия. Однако овцы теряют существенную часть тренда, что является следствием более позднего входа на рынок.Зайцы.Чаще всего это заурядные скальперы, они открывают множество сделок, которые длятся лишь несколько минут. Обычно по таким сделкам прибыль составлять лишь несколько пунктов. Скальперы стремятся играть на краткосрочных тенденциях и прыгать от одной позиции к другой, по этой причине они получили называние зайцев.Волки.ак называют игроков на фондовой бирже, которые обладают большим опытом. Такие трейдеры уверены в собственных силах. Их поступкам не свойственна паника и суета. Они стремятся пересидеть волатильность рынка, в результате им удается закрыть сделку с профитом, даже если на ней новички и небольшим опытом зафиксировали убытки.Лемминги.Так называют игроков на фондовой бирже, которые при торговле поддаются эмоциям. Залог успешной торговли кроется в холодном расчете и анализе. Необходимо не допускать эмоций, ведь именно они приводят к убыткам. Даже если леммингам и повезёт, в конце концов, они потеряют свой депозит.Лоси.Такие трейдеры значительную долю сделок завершают потерей средств. Причины подобного бывают разными: неправильно выбранная стратегия, ошибочный анализ и т.д. Название произошло от английского «loss».

Поделиться ссылкой:

Понравилось это:

Нравится Загрузка...

Похожее

www.finreview.live

Биржевые манипуляции. Техника работы крупных игроков. (часть 1) - Разное - 12 марта 2015

Целью крупного биржевого спекулянта является получение прибыли на разнице в цене. Для этого «умным деньгам» необходимо постоянно раскачивать цены на рынке, пользуясь различными методами ценовых манипуляций. При манипулировании рынками крупные биржевые игроки используют разнообразные технологии, в которых учитывается всё, от технических и финансовых возможностей игроков до психологии человека.

«Классика» манипуляций.

Не секрет, что манипулировать рынками можно распуская слухи о каких-нибудь событиях, существенно влияющих на состояние той или иной компании. Такие манипуляции случаются довольно часто, они являются прямым нарушением законов практически всех развитых стран и подлежат расследованию с целью найти источник таких слухов.

Высказывания различных аналитиков, тоже можно считать влиянием на рынок с целью манипулирования им, но аналитика трудно уличить в злом умысле, поскольку он всегда может привести разные доводы в пользу своего мнения. Аналитик как человек, имеет право на ошибку, и вполне может не принять в расчёт тот или иной фактор, влияющий на опубликованные им выводы. То есть высказывания аналитиков за манипулирование рынком обычно не считается.

Технические манипуляции.Технические методы манипулирования весьма ресурсоемки, но при наличии достаточных денежных средств они оказываются чрезвычайно прибыльными. Например, выставление на покупку или продажу огромного пакета активов (акций, фьючерсных контрактов). Иногда, что бы остановить движение цен, надо просто выставить заявку на огромный пакет актива, иногда надо агрессивно продавать или покупать (агрессивно - огромными объёмами, часто приказами «по рынку»), иногда надо агрессивно «сбивать волну» в течении нескольких дней.

Такие методы манипулирования рынками можно назвать техническими манипуляциями. Почему техническими? Потому, что эти методы манипуляций напрямую связаны с техническим анализом рынков. Дело в том, что манипуляции такого рода очень часто используются как для того, что бы ещё и ещё раз убедить мелких спекулянтов в непогрешимости того или иного метода технического анализа, так и для того, что бы «обуть» потом этих же самых спекулянтов, которые поверили в непогрешимость данного метода технического анализа и закупились «под завязку». Кроме того, такими методами очень часто устраивают так называемые «уровни сопротивления» и «уровни поддержки», которые являются терминами, относящимися именно к техническому анализу. В общем, связь такого рода манипуляций с техническим анализом рынка даёт основание назвать этот вид манипуляций именно техническими манипуляциями.

В чём особенность технических манипуляций по сравнению с прочими видами манипуляций? Особенность их в том, что в них очень трудно найти что-то незаконное, и именно поэтому такие манипуляции являются основным инструментом манипулирования рынками. В качестве вспомогательных инструментов используются новости, очень часто сильно преувеличенные или наоборот, сильно преуменьшенные. Все наслышаны о сверхприбылях, которые получают биржи и прочие связанные с биржевой индустрией структуры, у них достаточно денег для того, что бы раздуть малозначимую новость от размеров мухи до размеров слона, что бы обеспечить алиби своему основному инструменту манипулирования рынками - техническим манипуляциям.

Монстры против планктона.Монстры биржевой игры, такие как хедж-фонды и фонды хедж-фондов непрерывно бороздят океаны рынков в поисках лёгкой добычи, и здесь всё, как в природе - все едят друг друга без малейшего зазрения совести, ибо таковы правила игры. Самые большие прибыли собирают крупнейшие хедж-фонды, и в основном они делают это за счёт огромной массы самых мелких и неопытных игроков.

Основная технология заключается в том, что бы испугать мелких спекулянтов и заставить их продавать по низким ценам, а затем - покупать по высоким, хотя можно и наоборот - сначала, как выражаются некоторые спекулянты «загнать в папир», а затем опустить цену и «вытрясти спекулянтов».

Монстры, конечно, не могут просто опускать цены, продавая активы, особенно в условиях благоприятного новостного фона. Аналогичная ситуация с подъёмом цен - на подъём цены нужны деньги. В связи с этим используются методы (приёмы) психологического воздействия на внутридневных спекулянтов, которые являются практически основной ценодвижущей силой на рынках. Рассмотрим эти приёмы:

«Удержание высоты».

Назовем так приём, когда крупный игрок удерживает за собой какую-либо психологически значимую цену. То есть если монстру требуется двинуть цену вниз, на психологически значимой отметке почти постоянно будет стоять заявка на продажу, а если крупному игроку требуется двинуть цену вверх — на значимом уровне будет стоять заявка на покупку. Обычно в качестве такой цены используется число, кратное 5-ти пунктам в четвёртом знаке числа. Например, цифры 1500, 1510, 1515, 1520 и т. д. Естественно, чем больше нулей в конце числа, тем большее значение имеет этот уровень. Такая цена довольно легко запоминается внутридневными спекулянтами, которые часто поглядывают в биржевой стакан, и когда они видят, что какой-то уровень никак не пробивается, это оказывает на них психологическое давление. Поддавшись такому давлению мелкий спекулянт начнёт играть на стороне монстра. Так сила хедж-фонда может удвоиться, утроиться или даже увеличиться многократно — тут всё зависит от того, насколько большим суммарным капиталом управляют на бирже мелкие спекулянты. Если вы когда-нибудь смотрели в биржевой стакан, вы могли заметить, что цена почти всегда двигается рывками от одной психологически значимой отметки до другой. Это происходит потому, что монстр, видя снижение интенсивности атак на удерживаемую цену переходит к захвату и удержанию следующего значимого уровня. Иногда, правда, переход на следующий уровень происходит не при снижении, а наоборот, при увеличении интенсивности атаки. Это делается с целью «сбить волну».

«Перевёртыш».

Этот приём используется для обмана мелких спекулянтов, что бы они думали, что все продают, когда все покупают (или наоборот). То есть картина ставится с ног на голову, поэтому такое название. Возьмем, например вариант, когда хедж-фонд играет на понижение на очень положительном новостном фоне. Мелкие спекулянты кинулись покупать и надо их срочно остановить, что б они продали фонду всё, что у них есть, потому что он не успел закупиться.

Для того, что бы скрыть истинное положение дел, ближайшие десять заявок на продажу в стакане выставляются малого калибра объёмами в разы меньшими, чем заявки на покупку. Заявок на покупку в таких условиях много, они большие, потому что все мелкие спекулянты кинулись покупать. Но цена вверх не двигается. Не двигается она потому, что на ценовых уровнях с маленькими заявками на продажу стоят большие условные заявки (тоже на продажу), которых не видно в стакане, то есть они скрыты до тех пор, пока на этом ценовом уровне не пройдёт хоть одна сделка. Эти скрытые условные заявки ставятся приказами «по рынку», то есть они не появляются в стакане, когда цена до них дошла, а пробивают цену вниз. Какую картину видит мелкий спекулянт? Сверху стоят маленькие заявки на продажу, то есть сопротивление росту минимальное, снизу стоят большие заявки на покупку, новостной фон хороший, и чего бы рынку не расти? Но большие заявки снизу постепенно пробиваются, а вверх цена не идёт, и даже мало того, она идёт вниз. Спекулянт психует, думая, что крупные игроки, видимо, знают что-то, чего не знает он, и сливает всё, что недавно купил парой процентов выше текущей цены. За счёт таких спекулянтов фонды устраивают обвал, в результате которого они восстанавливают свои позиции в бумагах, выкупая всё, что продали и сверх того, и всё по низким ценам.

«Водосброс».Этот приём заключается в том, что бы покупать активы незаметно, малыми порциями, очень постепенно, в течение длительного времени, стараясь оказать минимальное влияние на рынок, а потом, когда рынок подрос — резко сбросить все бумаги. Это приводит к снижению цен, особенно если резкий сброс производится от какого-то одного и того же уровня, обозначенного крупными спекулянтами как некий «уровень сопротивления». Аналогичным образом можно играть и наверх.

«Прокол».

Это резкое и очень сильное (5 — 15 или даже больше процентов) движение в какую-либо сторону с быстрым последующим восстановлением. С помощью проколов монстры убивают сразу двух зайцев: во-первых, они выносят мелких спекулянтов кого на стоп-лоссы, кого на маржин-колы, а во-вторых, они показывают мелким спекулянтам, куда может сходить цена. Это позволяет расширить психологически приемлемый для мелких игроков диапазон движения цены. Проколы используются обычно тогда, когда основная масса игроков уже не верит, что цена на ту или иную бумагу может двинуться за пределы некоего психологически значимого уровня, и все как один начинают покупать (или продавать) при подходе цены к данному значению. На прокол монстры иногда тратят просто огромные объёмы денег (или других активов), иногда играя себе в убыток, но расширение возможного диапазона колебаний цены в глазах общественности в результате всё равно окупается — ведь самые большие деньги зарабатываются монстрами именно на самых больших колебаниях цены. Да и представьте себе человека, который после «прокола», скажем, вниз на 15%, думает о покупке пакетика этого актива. Ведь покупать на 15% выше цены, которая была ещё вчера, очень трудно психологически. Таким образом, монстры с помощью таких вот «проколов» отбивают у мелких игроков желание войти в позицию.

www.mql5.com

Торговля на фондовой бирже: игра на повышение и понижение

Каждая акция на фондовом рынке содержит в своей информации 2 очень важных числа – сумма покупки и сумма продажи. Как правило, первое число означает цену продажи или bid, а второе число показывает сумму покупки (ask). Допустим, вы решили приобрести акции какой-либо компании и видите два многозначных числа: 12 и 13. Это показывает, что игрок может купить акцию нужной компании за 13 долларов и продать за 12 долларов, что приведёт к убытку в размере одного доллара.

Данная стратегия, суть которой состоит в том, чтобы приобрести акцию, подождать повышения её цены и продать, называется игрой на повышение. Это самая популярная стратегия среди всех игроков на рынке ценных бумаг, ей следуют примерно 80 процентов всех биржевых игроков. Суть стратегии очень проста, поэтому она привлекает всех любителей и новичков. Главное – подождать пока акция возрастёт в цене, чтобы в результате продажи перекрыть расходы и комиссионные, а также получить прибыль. Цена акций постоянно колеблется вверх и вниз, что заставляет нервничать многих новичков. Данная стратегия больше всего подходит для участников рынка, деятельность которых направлена на долгосрочное инвестирование, однако и многие трейдеры охотно ей пользуются.

Профессионалы используют ещё 1 вид торговли ценными бумагами – игру на понижение. Как показывают официальные исследования данной стратегии придерживаются всего лишь 19 процентов биржевых игроков. Суть этой стратегии состоит в том, чтобы брать акции в не на свои средства, а в качестве долга. Вы запрашиваете акцию определённой корпорации у биржи и сразу продаете ее. Смысл в том, что вы должны вернуть не денежные средства а именно взятую в долг акцию, поэтому следует выбирать ценные бумаги не успешных компаний, падение курса акций которых легко предсказать. Необходимо подождать некоторое время, пока курс акции упадет, затем выкупить ее и отдать в качестве уплаты долга. Допустим, вы забрали обычную акцию какой-либо корпорации в долг и сразу продали её за 10 долларов. Через 2 дня курс акции снизился до 7 долларов, вы выкупили её и отдали обратно. Итог – прибыль в количестве 3 долларов, разумеется эта сумма будет снижена на размер комиссионных брокера. Данная стратегия имеет несколько недостатков:

1) Настоящий владелец акции может потребовать вернуть долг в любое время, вне зависимости от её цены. Поэтому, если акция не упадёт в цене, а наоборот вырастет, и владелец запросит возврат долга, то придётся купить акцию по повышенной и цене и понести убыток.

2) Брокеры тщательно следят за игроками на понижение и не выдают им акции, если на их счёту недостаточно средств. При этом, если акции будут стремительно расти в цене, то брокеры будут настоятельно рекомендовать закрыть долг, даже могут сделать это принудительно. К недобросовестным игрокам могут быть применены санкции, вплоть до запрета торговли на данной бирже.

3) Правило 10a-1. Данное развило говорит, что стратегию игры на понижение можно начинать только тогда, когда последний продажный курс выше, чем предпоследний. Допустим, продажные цены на нужную акцию колеблются в следующем порядке: 11,10,10,9,10. Игру на понижение можно начинать только с продажной цены в размере 9 долларов, так как последующая цена выше (10 долларов).

Игру на понижение также называют sell short или быстрая продажа, что отражает саму суть стратегии, быструю продажу взятой в долг акции.

v-biznes.com

биржевой игрок на повышение - это... Что такое биржевой игрок на повышение?

биржевой игрок на повышение adjgener. Mineur

Универсальный русско-немецкий словарь. Академик.ру. 2011.

- биржевой игрок

- биржевой игрок спекулирующий на курсах акций

Смотреть что такое "биржевой игрок на повышение" в других словарях:

бык, биржевой игрок, играющий на повышение — Лицо, рассчитывающее на рост курсов ценных бумаг. Можно играть на повышение определенных видов акций, облигаций, ценных бумаг конкретной отрасли промышленности или рынка в целом. В более общем смысле термин bullish значит оптимистический ,… … Финансово-инвестиционный толковый словарь

Игрок — (Player) Определение биржевого игрока, условия игры на бирже Информация об определении биржевого игрока, игра на бирже, покупка и продажа акций Содержание Содержание Определения описываемого предмета Истоки игры на Зачем играть на бирже Как… … Энциклопедия инвестора

Биржевой рынок — (Stock market) Биржевой рынок это рынок определенных финансовых инструментов имеющий регламентированные правила для осуществления биржевых сделок Биржевой рынок, виды биржевых рынков описание и общие понятия Содержание >>>>>>>>>> … Энциклопедия инвестора

Бык Защищенный — биржевой игрок на повышение, действующий на рынке стабильного роста курса ценных бумаг. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

БЬЕК — биржевой игрок, играющий на фондовых биржах. Предвидя повышение курса ценных бумаг и способствуя такому повышению, Б. заранее скупают ценные бумаги, курс которых должен повыситься, с тем, чтобы потом выгодно продать по более высокой цене,… … Энциклопедический словарь экономики и права

Биржа — (Bourse) Биржа это форма организации торговли для проведения регулярных торгов, продажи финансовых активов и контрактов Работа на бирже труда, спрос предложений и ценновая политика товарной биржи, деятельность фондовой биржи, валютные Лонднские и … Энциклопедия инвестора

Фьючерс — (Futures) Фьючерс это срочный биржевой контракт на покупку рыночного актива Что такое фьючерс, фьючерсный контракт, рынок фьючерсов, торговля фьючерсами, стратегия фьючерс, виды ценных бумаг на фьючерсном рынке, хеджирование рисков с помощью… … Энциклопедия инвестора

Инвестор — (Investor) Инвестор это лицо или организация, совершающее вложения капитала с целью получения прибыли Определение понятия инвестор, частный, квалифицированный и институциональный инвестор, особенности работы инвестора, известные инвесторы,… … Энциклопедия инвестора

Быки и медведи — (Bulls and Bears) Быки и медведи это продающие и покупающие участники финансового рынка Быки и медведи: кто из них сильнее, поведение на рынке и бирже, индикатор силы и соотношение, символические статуи Содержание >>>>>>>>>> … Энциклопедия инвестора

Игра против рынка — (Trading against the trend) Игра против рынка это ожидание значительного движения цены и затем открытие позиции в противоположном направлении Определение и понятие игры против рынка, методы и стратегии торговли против тренда, и крупные инвесторы … Энциклопедия инвестора

Международные расчёты — (International settlements) Расчёты по международным торговым операциям Основные формы и правовые особенности международных расчётов, системы для их проведения Содержание Содержание Раздел 1. Основные понятия . 1Определения описываемого предмета… … Энциклопедия инвестора

universal_ru_de.academic.ru

Сколько спекулянтов успешно торгует на бирже? Статистика конкурса ЛЧИ.

Как хорошо быть спекулянтом,Как хорошо быть спекулянтом!Лучшей работыЯ вам, ребята, не назову!Стану я точно спекулянтом,Буду я точно спекулянтом,Если депо, если депоЯ не солью!

Трейдер на бирже — в этом гордом слове слились воедино большие деньги, дорогие тачки, телки, модные костюмы с иголочки и офис в небоскребе. В общем, жизнь удалась. Многих новичков этот романтический образ очень прельщает и заманивает. Они мечтают научиться играть на бирже и зарабатывать миллионы одним кликом мышки. Но всех ли спекулянтов ждет успех? Ответ читайте ниже.

Трейдер на бирже — в этом гордом слове слились воедино большие деньги, дорогие тачки, телки, модные костюмы с иголочки и офис в небоскребе. В общем, жизнь удалась. Многих новичков этот романтический образ очень прельщает и заманивает. Они мечтают научиться играть на бирже и зарабатывать миллионы одним кликом мышки. Но всех ли спекулянтов ждет успех? Ответ читайте ниже.

Уже на протяжении многих лет Московская биржа проводит конкурс Лучший частный инвестор. Главная цель соревнования — показать максимальную доходность, торгуя на бирже, и получить денежный приз. На все про все 3 месяца. Любой желающий может принять в нем участие, были бы деньги. Несмотря на то, что в названии конкурса содержится слово инвестор, по сути все участники являются спекулянтами. Трейдеры соревнуются между собой в различных категориях: срочный рынок, фондовый и валютный, плюс еще несколько специфических номинаций. Именно с помощью этого конкурса мы и узнаем, как торгуют спекулянты.

Сколько спекулянтов успешно торгует на бирже?

Инвестор — это неудавшийся спекулянт.А удавшийся спекулянт — это спекулянт, который еще не успел слить депо.

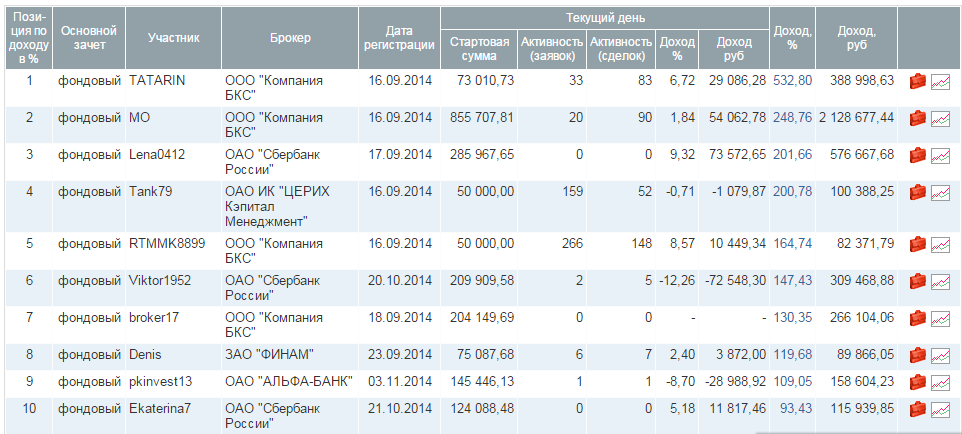

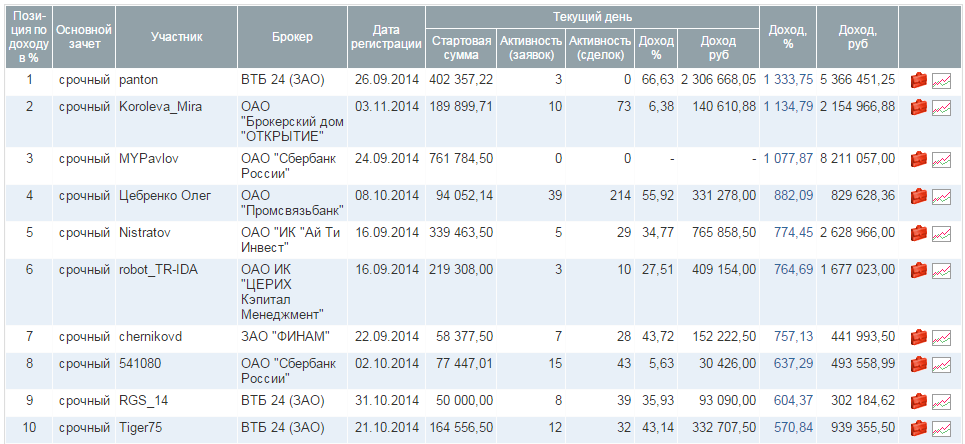

Для оценки возьмем результаты участников конкурса в самых популярных секциях — фондовом и срочном рынке, и упорядочим их по абсолютной доходности за все время. Сначала посмотрим на лидеров.

Отличные результаты, сотни процентов, этим ребятам удалось неплохо заработать. Но это первая десятка, а в конкурсе участвует больше 1000 человек. Каковы их успехи?

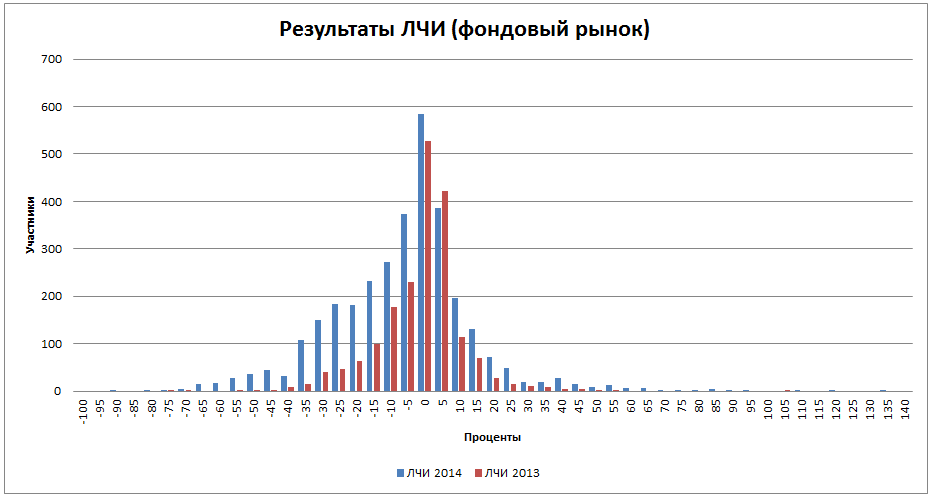

Ниже диаграмма распределения результатов всех участников конкурса Лучший частный инвестор за 2013 и 2014 год. График показывает количество человек, чья доходность попала в определенный диапазон на горизонтальной оси. Тех, у кого в графе «Доход» стоит прочерк, я из расчетов исключил (а таких достаточно много).

Видно, что большинство спекулянтов торгует в 0. Причем в левой части диаграммы, где результаты отрицательные, количество участников заметно больше, чем в правой. То есть больше половины спекулянтов торгует в минус и сливает деньги. Тех, кто показал высокую доходность, можно пересчитать по пальцам.

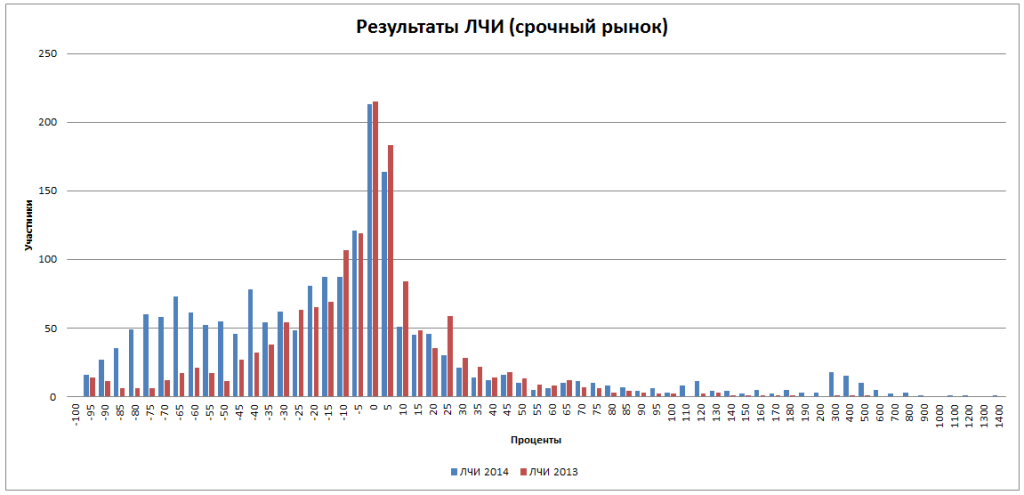

На срочном рынке картина примерно такая же. Вот только просадки сильнее. Если на фондовом рынке очень мало кто ушел в сильный минус, то на срочном таких неудачников более заметное число, особенно в 2014 году. Многие тогда шортили рубль и попались на этом.

Общая сумма денег на счетах, открытых на фондовой секции в 2014 году, была 696 384 006,09 рублей, сальдированный результат -64 189 121,16, на срочном рынке 309 197 593,17 и -15 750 309,34 соответственно.

В целом результаты ЛЧИ выглядят так:

| Фондовый | Срочный | Фондовый | Срочный | |

| Участники | 3244 | 1946 | 1899 | 1483 |

| Лучший результат | 532.80% | 1333.75% | 103.30% | 430.27% |

| Худший результат | -91.17% | -99.32% | -77.04% | -99.83% |

| Процент участников в плюсе | 30.5% | 30.2% | 36.8% | 38.6% |

| Процент участников в минусе | 69.5% | 69.8% | 63.2% | 61.4% |

| Средний счет, руб. | 214 668.31 | 158 888.79 | 180 356.82 | 148 611.11 |

| Средний доход, руб. | -19 780.93 | -8 093.68 | -9 849.46 | -10 790.03 |

| Средняя доходность | -9.2% | -5.1% | -5.5% | -7.3% |

Отдельно замечу, что конкурс длится всего лишь 3 месяца, то есть о долгосрочной успешной торговле речи не идет. Уверен, что если бы конкурс длился год, результаты были бы еще хуже. Просто за один квартал не все успели слить свой счет.

Я не стал включать в таблицу и диаграммы результаты высокочастотных торговых роботов (HFT), которые зарабатывают совершая огромное количество сделок. Этот метод не для рядовых спекулянтов. Для разработки подобного робота понадобятся отличные знания математики и рынка, и даже не одна голова. Но если о них говорить, то стоит упомянуть, что именно роботы, а не люди, становятся абсолютными победителями в общем зачете с результатами в тысячи процентов.

На мой взгляд ЛЧИ — это что-то вроде площадки для пиара биржи, брокеров и участников, ведь победив в нем можно получить не только популярность, но и деньги в управление.

Поделиться в соцсетях

activeinvestor.pro