Технический анализ: фигуры (паттерны, модели). Паттерны биржа

Паттерны рынка, рыночные закономерности - Умный инвестор

На рынке, безусловно, существует множество методов торговли и сегодня, как и с индикаторами, роботами, каждый день появляется всё больше и больше методов торговли. Всех их описать крайне трудно. Я постараюсь вам рассказать то, что реально работает, на любом рынке, на любом инструменте, на любом таймфрейме. Данные методы заключают в себя принципы механики рынка, как следствие, рынок не может двигаться по-другому, а значит, данные методы при грамотном соблюдении риска, мани-менеджмента – будут работать. Рынки, безусловно, меняются, но методы, которые я предоставлю ниже, можно изменить и доработать, учитывая факторы изменения рынка и новое поведение рынка.

Основная ошибка трейдеров – видение рынка паттернами, закономерностями. Это самая главная ошибка, которая, собственно говоря, и сливает. Других системных ошибок в трейдинге нет, психологические есть, а вот системных ошибок, кроме этой, не бывает. Конечно, возможно найти закономерности.

Пожалуйста, не читайте следующий абзац, пока не проделаете это упражнение. Это очень важно. Иначе вы не сможете понять написанное далее.

Найдите закономерность чередования в данных буквах:

ААВВААВВААВВАААВВАВАВВА

После того, как вы нашли данные закономерности, попробуйте это систематизировать и применить к следующему примеру, попытайтесь узнать, какие будут символы:

ААВВАВАВВВАВВАВВВАААА…??????

Попробуйте подставить буквы, не читайте следующий абзац, пока это не сделаете.

Сделали? Получилось? Не получилось? В общем-то, ваш ответ не важен, нет никакой закономерности, ни в первом, ни во втором варианте. Я солгал вам нагло, подло и цинично, чтобы показать, насколько ущербно поведение поиска закономерностей там, где их нет. Закономерность в примере есть только в начале первого варианта, а именно «ААВВААВВААВВ», это сделано для того, чтобы показать вам мнимую закономерность…. всё остальное придумано случайно, в 3 часа ночи сонным мозгом трейдера, уставшего от рабочего дня и написания книги.

Аналогично происходит и с рынком. Вы замечаете какой-то паттерн, какую-то графическую модель, или модель на свечах, а после — происходит смена кода. Иными словами, вы нашли закономерность «ААВВААВВААВВ», а после этого момента — рынок изменился. После изменения стали нести лавинообразный характер, и паттерны изменились настолько сильно, что, вероятно, к 2 примеру вы и не нашли никакого кода.

Существует много концепций движения рынка. Так, например, Степан Демура считает, что рынком двигает толпа. Автор книги «Конспирология технического анализа» Алексей Всемирнов считает, что рынком двигают эмоции участников рынка. Марк Дуглас вообще полагает, что рынок двигается хаотично, а его представление о рынке напоминает мне генератор случайных чисел. Алексей Мартьянов, известный как борец с методами объёмного анализа, утверждает, что рынком двигают крупные деньги. Александр Герчик и Максим Живас считают, что рынком двигает и толпа, и крупные деньги.

Трудно сказать, кто из них действительно прав, и какая именно концепция верна. В целом, все они, так или иначе, согласны с тем, что не существует на рынке стабильных паттернов, которые будут работать и через 100 лет.

Вам придётся примириться с моим видением рынка, а оно схоже с видением рынка Александра Герчика – рынком двигают и крупные деньги, и мелкие трейдеры.

Вам станет всё понятно, если вы немного пофантазируете. Представьте себе, что у вас есть фонд по заработку средств на клиентских счетах. Так называемое доверительное управления. Вам доверили деньги, чтобы вы совершали сделки и зарабатывали сотни процентов прибыли (по крайней мере, именно этого от вас ждут). Теперь представьте, как вы будете действовать на рынке. У вас счёт, например, 500 миллионов рублей. Как вы будете заходить в рынок, и выходить из рынка? Предположим, аналитический отдел вашей компании собрал аналитику, статистику, и все вы пришли к выводу, что рынок через неделю будет не на цене 10.10, а на цене 10.01. таким образом, вам уже сейчас необходимо собирать позицию, чтобы по цене 10.01, или близко к этой точке, продать свою позицию. Теперь у вас выход. Либо заходить рыночными контрактами, а как мы знаем, контракт «по рынку» сдвигает цену, либо заходить лимитными контрактами.Если вы заходите рыночными контрактами, в таком случае, цена будет валиться вниз и каждый раз цена вашей продажи «по рынку» будет ниже и ниже. Таким образом, далее включаются уже обычные трейдеры, которые так же заходят «по рынку», исполняются их стопы, которые так же являются рыночными ордерами, подливая масло в огонь, цена падает ещё ниже. Вполне вероятно, что, начав заходить по цене 10.10, вы исполните лишь часть своей позиции и закроетесь вообще с убытком, ведь анализ не учитывал такого глобального хода цены. Раз так, аналитика будет не верна, т.к. не известно, что будет далее делать рынок. Как вам поступить? Ответ прост. Зайти в позицию так, чтобы минимально сдвинуть рынок. Как это сделать?

Вот тут и начинается разбор полётов. Кто-то думает, что крупный игрок заходит лимитниками и сдерживает цену. Другие люди считают, что крупный игрок создаёт флет. На всё это не интересно, потому что не имеет смысла.

Ясно одно. Раз это крупные деньги, они совершают какие-то позиции, раз так, значит, генерируется объём. Ведь, как мы знаем, один контракт генерирует объём равный единице. Если это 500 миллионов, значит, и объём будет 500 миллионов (грубо говоря, т.к. всё зависит от шага цены, маржи, кредитного плеча, стоимости контракта и т.д.). Конечно, глупо думать, что такое объём пройдёт по одной цене, да и невозможно это, т.к. биржа просто не найдёт такого объёма на одном уровне по одной цене.

Безусловно, сейчас появились алгоритмы, которые вычисляют средний объём и доливают небольшое количество к нему. Например, статистика нам говорит, что объём в одной свече в 16:50 равен 100 единицам. Таким образом, если свеча в 16:50 будет не 100 единиц, а 50 единиц, вполне реально просто «долиться» на этой свече 10-20 контрактами. Однако, и здесь есть проблема. К сожалению, биржа не сможет предоставить вам тот объём ликвидности, чтобы наполнить ваши ордера. Где есть ликвидность?

Из книги Артёма Звёздина «Биржа. Легко не будет.»

Обсудить можно на нашем форуме

Материалы по теме

xn----dtbjkdrhdlujmd8i.xn--p1ai

Технический анализ: фигуры (паттерны, модели)

Технический анализ на основании графических фигур дает прекрасное представление трейдеру о ценовой динамике. Цена — вот, что главное на графике, и что должно интересовать каждого успешного трейдера. В данном обучающем разделе собраны основные фигуры технического анализа, которые вам следует знать, описаны критерии их формирования, торговые сигналы, способы торговли, а также советы по отбору акций и риск менеджменту. Главный инструмент активного трейдера — это технический анализ, эффективность которого приходит с практикой.

Фигуры технического анализа: что учитывать в первую очередь

Зачем свинг трейдеру изучать фигуры технического анализа, если он торгует откаты? Дело в том, что каждый паттерн образовывается четко между поддержкой и сопротивлением. А один из самых прибыльных и рентабельных методов торговать откаты - это покупать от уровня поддержки, а продавать от уровня сопротивления. Общая информация по фигурам теханализа, которая очень поможет в дальнейшем, представлена в данном посте.

Читать статьюГолова и плечи: критерии формирования и особенности торговли

Голова и плечи - это, наверное, самая известная модель технического анализа. Для меня она не является самым любимым паттерном по двум причинам. Во-первых, она не так часто появляется на графиках, как другие. Во-вторых, очень часто линия шеи (уровень поддержки или сопротивления, от которого мы торгуем откат) имеет наклон, что я не очень люблю. Но, голова и плечи - это одна из самых сильных фигур и подробное ее описание дано на этой странице.

Читать статьюДвойная вершина и тройная вершина: как искать и торговать

Это мои любимые фигуры разворота тренда. Двойная и тройная вершины встречаются на графике чаще всего. Больше всего мне нравится, когда последняя вершина чуть выше предыдущей (кто-то набирает серьезную позицию), а индикатор RSI (или другой осциллятор) показывает дивергенцию. В общем, все технические моменты данных фигур описаны здесь.

Читать статьюДвойное дно и тройное дно: критерии и торговля

Двойное и тройное дно - это зеркальное отображение двойной и тройной вершины. Самые сильные ситуации возникают, когда последняя впадина опускается чуть ниже предыдущей, а индикатор RSI показывает конвергенцию. Высокая частота встречаемости этих фигур и отличная рентабельность, просто вынуждают вас узнать о них подробнее здесь.

Читать статьюФигура треугольник: восходящий, нисходящий, симметричный

Треугольники - это мои любимые фигуры продолжения тренда. Их преимущество в том, что они развиваются на протяжении сравнительно длительного периода, что дает их уровням поддержки и сопротивления больше веса. Я отдаю предпочтение восходящему (на бычьем тренде) и нисходящему (на медвежьем тренде) треугольникам, поскольку в них присутствуют горизонтальные уровни. Более детально о техническом анализе этих паттернов можете узнать в представленной статье.

Читать статьюФигура флаг и фигура вымпел: особенности торговли и строения

Флаг и вымпел на графиках вы будете встречать чаще всего. Это краткосрочные фигуры, возникающие во время сильных тенденций, и свидетельствующие об их продолжении. Как выглядят флаг и вымпел на графике, как их искать и торговать, вы можете узнать их этого поста.

Читать статьюЧашка с ручкой и ее особенности торговли

Я не уверен, знали ли трейдера об этом паттерне до того, как о нем заговорил Уильям О'Нил. Как он утверждает, основываясь на данных своих наблюдений, большинство самых больших движений по акциям возникло именно после появления чашки с ручкой на графике. Не доверять словам этого человека у меня, лично, нет. Подробнее о данной фигуре технического анализа читайте здесь

Читать статьюФигура клин: восходящий и нисходящий. Как торговать?

Скажу откровенно, я не часто нахожу модель клин на графике, поскольку просто не ищу ее. Ну, у каждого ведь есть элементы, которые он любит меньше всего. Если кратко, то клин похож на симметричный треугольник, только вершина его направлена не строго в сторону, а несколько под углом вверх или вниз. Как проводить технический анализ этой фигуры, читайте на представленной странице.

Читать статьюtrader-blogger.com

Лучшие паттерны Price Action и правила работы с ними

Price Action означает торговлю на основе движении цены, с использованием систем безиндикаторной торговли и без фундаментального анализа. В этой статье приведем самые сильные и явные паттерны Прайс Экшн которые возникают на графике цены и дают нам понять что ожидать от рынка в будущем.

Что такое паттерны Прайс Экшн и какими они бывают

Почти весь Прайс Экшн основан на паттернах. Паттерны Price Action это – определенных фигурах на графиках и моделей японских свечей.

Price Action уходит корнями в первые теории о техническом анализе Чарльза Доу, который проводил его только основываясь на движение цены. Продолжением развития паттернов PA стала торговля по трендам и их анализ. Об этом подробнее вы можете скачать и почитать в книге Мартина Принга “О ценовых моделях”.

Даже волновую теорию Эллиота можно смело отнести к продвинутым паттернам Прайс Экшн.

Как вы уже поняли, всё что изучает движение цены, тренда, ценового канала… – все это можно отнести к торговле PA.

Односвечные паттерны Прайс Экшн

Сейчас мы более подробно остановимся на моделях, которые наиболее часто встречаются на рынке и вокруг которых можно построить эффективные стратегии Price Action.

| № | Графическая модель | Название | Что ожидать от рынка |

| 1 |  | Доджи (Волчки, Рикша, Дракон или Стрекоза) | Не слишком сильная модель, которая показывает нерешительность инвесторов. Не может считаться разворотной – это скорее сигнал для возникновения более серьезных моделей и повышения внимания к рыночной ситуации. Если видите как на графике в районе уровня поддержки или сопротивления образовалась такая формация, следует повысить внимательность. Вполне возможно вы видите начало нового тренда, который позволит неплохо заработать. |

| 2 |  |

Хвосты кенгуру | Чаще чем обычный доджи срабатывает его особая разновидность с длинной тенью с одной стороны и совсем без тени с другой. Эти паттерны Price Action называют «Повешенными», «Молотками», «Могильными плитами», «Стрекозами» и много как еще. Можно воспользоваться терминологией Алекса Некритина и по его примеру называть такие паттерны «Хвостами кенгуру».Хвост кенгуру – сильный паттерн, часто образуется на точках разворота. Хвост кенгуру направленный вниз – это сигнал на покупку, а хвост кенгуру направленный вверх – это сигнал на продажу. Если хвост кенгуру пробивает насквозь уровень поддержки или сопротивления, а закрывается свеча по другую сторону зоны, то это высоковероятный признак разворота тренда. Работать по таким паттернам можно без сомнений, особенно действенные сигналы получаются, если тело кенгуру очень маленькое, и расположено в пределах диапазона предыдущей свечи, а хвост очень длинный и в несколько раз превышает тела ближайших свечей. |

| 3 |  | Ленты | Сильная модель, свидетельствующая о том, что тренд скорее всего уже сменился и крупные инвесторы единодушно начали двигать график. Если лента возникла после Хвоста кенгуру – это достаточное основание для открытия ордера. «Медвежью ленту» вы найдете перед зарождением медвежьего тренда, рядом с самой высокой отметкой, достигнутой ценой. «Бычья лента» возникает на дне графика, перед тем как цена устремится наверх. |

| 4 |  |

Звезда | Редкая модель, переходная от односвечных к более сложным паттернам. Звезда бывает утренней и вечерней. Работать по ней можно только при разрыве между самой «звездой» и окружающими ее свечами. Паттерн возникает на уровнях поддержки и сопративления указывая на разворот тренда. |

Правила работы с односвечными паттернами Price Action

Паттерны Price Action, состоящие из одной свечи, не стоит считать самостоятельным сигналом, достаточным для открытия ордера. Не надо обращать внимание на возникновение таких моделей, если они появляются вдали от уровней поддержки и сопротивления – скорее всего это ложные, случайные сигналы. Принцип работы по перечисленным формациям односвечных паттернов будет такой:

- Ждите, пока график цены актива не достигнет проверенной поддержки или сопротивления.

- Ждите, пока в этой разворотной зоне не сформируется модель паттерна.

- Найдите подтверждение того, что модель не является ложной – это может быть какая-то фигура технического анализа, пересекающая МА или какое-то изменение на реальном рынке (изменение процентной ставки, вектора развития экономики и прочее).

- Открываете ордер в нужном направлении.

Хотелось бы заметить, замеченный вами образовавшийся паттерн стратегии Price Action с большой вероятностью сработает, если слева от образовавшейся модели есть видимое пустое место, как на представленном ниже скриншоте:

Два односвечных паттерна рядом с линией сопротивления указывают на будущий медвежий тренд, слева от них достаточно пустого места, а волатильность на рынке позволяет говорить о достаточной предсказуемости поведения цены, именно такие варианты позволяют получать прибыль, открывая ордера без излишнего риска.

Хотелось бы напомнить – чем больше таймфрейм с которым вы работаете, тем четче будет работать стратегия.

Паттерны Price Action из двух и более свечей

Ниже будут подробно описаны модели, выявление которых на графике потребует от трейдера внимания и концентрации. Взамен работа с ними сделает торговлю более насыщенной и прибыльной – если эти паттерны отследить вовремя, то можно составить достаточно точный прогноз поведения графиков активов.

| № | Графическая модель | Название | Что ожидать от рынка |

| 1 |  |

Внутренний бар | Внутренний бар – разворотная модель, но в некоторых случаях она может указывать и на продолжение тренда. |

| 2 |  |

Поглощение | Сильный разворотный паттерн, достаточное основание для открытия ордера. Поглощение – модель паттерна, обратная внутреннему бару. Разворотная формация, которая может быть достаточно успешной, если появилась рядом с уровнем поддержки-сопротивления. |

| 3 |  |

TBH | TBH – две или несколько японских свечей с равным максимумом означают, что уровень сопротивления, у которого сформировался такой паттерн, испытывает очень серьезное давление, и график может его либо пробить, что позволит ему уйти вверх к следующему уровню, либо отойти назад для консолидации. TBH это разворотный паттерн средней силы – иногда у него не хватает сил развернуть цену. Появляется при смене бычьего тренда на медвежий. |

| 4 |  | TBL | TBL – паттерн обратный предыдущему, когда несколько свечей имеют одинаковый минимум. Для того чтобы определить насколько вероятен разворот графика при появлении таких паттернов возле важной зоны первым делом требуется понять, насколько силен уровень который послужил причиной их образования. Для этого необходимо перейти на старший таймфрейм и посмотреть, сохраняется ли уровень там. Если да, то уровень достаточно сильный, и разворот тренда вполне вероятен. |

| 5 |  |

Рельсы | Рельсы – сильный разворотный паттерн Прайс Экшн, который отчетливо читается на графиках. Служит достаточным основанием для открытия ордера. Вероятность того что паттерн будет рабочим увеличивается, если размер свечей на рельсах больше чем те, что им предшествовали. Паттерн очень хороший, он легко запоминается, и в то же время срабатывает с высокой долей вероятности, если появляется рядом с уровнем. У свечей, образующих эту модель, тела должны быть больше чем у нескольких предыдущих свечей как минимум в два раза, и тени уменьшенного размера. |

| 6 |  |

Завеса темных облаков | Разворотный паттерн средней силы, может считаться четким сигналом, если после него начинает образовываться длинная медвежья свеча. |

| 7 |  |

Просвет в облаках | Разворотный паттерн средней силы, идентичен Завесе темных облаков, но возникает при замене медведей на быков. Завеса темных облаков говорит о том, что бычий тренд на графике затухает. Модель состоит из двух свечей, первая из которых длинная бычья, вторая медвежья, располагается немного выше первой, перекрывая ее более чем на 50%. Обратный родственный паттерн, показывающий смену медвежьего тренда на бычий, называется «Просвет в облаках» |

Где искать паттерны Price Action?

Формирование паттернов само по себе, на пустом месте, еще ничего не значит. Эти модели работают, только если расположены в правильных местах, а именно вблизи разворотных уровней. Если вы найдете на графике актива действующий уровень поддержки или сопротивления, то с большой вероятностью увидите рядом с ним описанные нами основные паттерны. Поэтому именно с поиска уровней следует начинать розыск моделей на графике.

Об уровнях

Уровень – это зона на графике, в которой цена многократно разворачивалась. Чем большее количество разворотов цены было рядом с этой отметкой, тем он считается сильнее. Уровни действуют на протяжении длительного времени, и цена может в точностиповторить те колебания, которые с ней происходили даже несколько лет назад. Не стоит представлять уровень как четкую отметку – он всегда обладает эластичностью и способен прогибаться под воздействием цены и только потом отталкивать ее.

Чтобы точнее определить месторасположение уровня, рекомендуем на время поменять изображение графика со свечного на линейный, провести линии поддержки и сопротивления, и снова переключиться на свечной для поиска паттернов – это значительно увеличит точность работы.

Лучшее время для поиска

Модели паттернов можно искать даже круглосуточно, в любую торговую сессию, усиливая внимание в те моменты, когда график цены актива начинает подходить к разворотным зонам. Но есть промежутки времени, когда к терминалу лучше вообще не подходить:

- первая половина понедельника – в начале торговой недели на рынке царит неуместное возбуждение;

- вторая половина пятницы – многие инвесторы могут перед выходными закрывать крупные позиции, поэтому на рынке снова появляется непредсказуемость;

- во время выхода новостей, отмеченных сильной волатильностью, если только вы не специализируетесь на экономическом анализе.

Когда из-за перечисленных ситуаций цены движутся не так как всегда, то даже основные паттерны образуются совершенно бессистемно, путая неопытных трейдеров. Наша с вами задача – дождаться, когда в работу включатся крупные участники рынка, которые будут работать по устоявшимся лекалам, и сделают рынок более предсказуемым.

Когда из-за перечисленных ситуаций цены движутся не так как всегда, то даже основные паттерны образуются совершенно бессистемно, путая неопытных трейдеров. Наша с вами задача – дождаться, когда в работу включатся крупные участники рынка, которые будут работать по устоявшимся лекалам, и сделают рынок более предсказуемым.

Двухсвечные паттерны Price Action обнаружить немного сложнее, чем простые модели, но они достаточно часто встречаются, и дают более четкие сигналы для трейдера. Поэтому если вы хотите использовать все возможности, которые открывает безиндикаторная система торговли, постарайтесь использовать их в своей работе – это не только увеличит количество сделок, но и сделает их более точными.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter, и мы её обязательно исправим! Огромное спасибо вам за помощь, это очень важно для нас и других читателей!

equity.today

Паттерны свечного анализа

10 Октябрь 2016 TSignals Главная страница » Блог Просмотров: Свечные паттерны в трейдинге относятся к одному из наиболее широко используемых и доступных методов безиндикаторного анализа рынка. Свечные паттерны одинаково хорошо работают, как на различных временных периодах, так и на графиках различных инструментов. А теперь, обо всем этом поподробнее.

Свечные паттерны в трейдинге относятся к одному из наиболее широко используемых и доступных методов безиндикаторного анализа рынка. Свечные паттерны одинаково хорошо работают, как на различных временных периодах, так и на графиках различных инструментов. А теперь, обо всем этом поподробнее.

Свечные паттерны в трейдинге

Структура свечи строится на основе четырех рыночных компонентов—цены открытия/закрытия и двух локальных экстремумов (максимум/минимум), достигнутых ценой за период ее формирования. Эти 4 фактора и формируют тело свечи и ее тени (рис.ниже). Белое тело (не закрашенное) свечи свидетельствует, что цена закрытия временного периода была выше цены открытия и, наоборот, черное тело(заполненное) свечи —цена анализируемого инструмента за выбранный период опустилась ниже цены его открытия.

Основным достоинством этого метода технического анализа является то, что паттерны свечного анализа позволяют трейдеру достаточно точно визуально определить состояние рынка в конкретный момент времени и показывают, кто на рынке преобладает — покупатели или продавцы.

При анализе свечного графика во внимание берут не только размеры тела и теней свечей, но и их комбинации (свечные паттерны). Именно комбинациям свечных фигур и необходимо уделять особое внимание, поскольку они с высокой вероятностью свидетельствуют о предстоящих изменениях на рынке. Существует большое количество паттернов, которые можно условно разделить на две группы: к одной из которых относятся фигуры разворота тренда, к другой — его продолжения. Поэтому для успешного анализа трейдеру необходимы хорошие навыки выделения и анализа комбинаций свечей.

В рамках небольшой статьи нет возможности дать характеристику каждой из разворотных моделей, поэтому мы остановимся только на их общей характеристике.

Бычьи свечные разворотные паттерны

Формируются на нисходящем трендовом движении. Таких фигур достаточно много, ниже, на рисунке приведены основные из них.

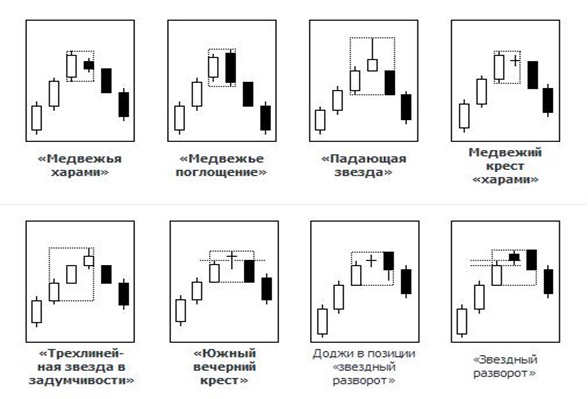

Медвежьи свечные разворотные паттерны

Формируются на восходящей тенденции. Ниже приведены основные из них.

Анализ свечного паттерна должен включать в себя анализ каждой свечи и всего паттерна, фундаментальных и психологических процессов его формирования и, что очень важно, графический контекст.

Паттерны свечного анализа — основные ошибки

Основной ошибкой трейдеров является считать появление на графике свечного паттерна торговым сигналом. Следует четко уяснить, что сама по себе свечная модель не является торговым сигналом и не определяет точки входа в торговую позицию. Она лишь дает представление о текущем настроении рынка и о возможных изменениях. Разворотные свечные паттерны, по сути, предупреждают трейдера об возможной изменении тенденции на обратную или о переходе рынка во флэт или просто о резком замедлении тренда при его дальнейшем сохранении;

Надежность сигналов японских свечей прямо пропорциональна временному периоду, выбранного для анализа. С его уменьшением надежность сигналов снижается, поэтому анализ паттернов рекомендуется применять на таймфреймах не менее одного часа, а желательно на еще более высоких временных периодах;

Принято считать, что наличие у свечных моделей ценовых разрывов между свечами делает их более надежными;

При анализе разворотных паттернов необходимо учитывать, что:

- Чем рыночная тенденция продолжительнее и круче, тем сигнал сильнее;

- Значение паттерна резко возрастает при его формирования возле значимого уровня;

- Сигналы 1–2 свечных паттернов являются более значимыми при их формировании в направлении существующего тренда;

- Паттерн утрачивает свое значение, если на существующем движении эта модель появлялась неоднократно и не отрабатывалась. Это особенно относится к паттернам, содержащих доджи.

- Важно учитывать вертикальный объем, проторгованный на формирующемся паттерне — чем он больше, тем сигнал более значимый;

- Обязательно соотносите формирование паттерна с фундаментальными данными рынка и психологией их формирования; учитывайте предыдущий графических фон.

- На рынке в большинстве случаев структура формирующегося паттерна не является классической, поэтому необходимо быть внимательным к их трактовке. К тому же, при их в выявлении определенной степени присутствует субъективизм.

Как уже отмечалось, свечные паттерны в трейдинге не являются абсолютно достоверным инструментом анализа, поэтому они должны быть подтверждены другими техническими инструментами (индикаторами, объемом, другими графическими фигурами). Поэтому, заметив возле сильного уровня сформировавшийся паттерн, проанализируйте рыночную ситуацию и поймите факторы, влияющие на его появление.

Для тех, кто имеет трудности с идентификацией на графике свечных паттернов, особенно начинающим трейдерам, можно порекомендовать использование различных индикатор паттернов. Например, CPI, который при формировании на графике тех или иных паттернов подает звуковой и рисует графический сигнал (рисунок ниже).

В целом, свечные паттерны достаточно информативный графический инструмент и навыки работы с ними должен иметь каждый трейдер.

Автор: TSignals

Похожие записи

tsignals.ru

понятие и виды. Торговля по паттернам.

Содержание статьи

Паттерны — это геометрические фигуры, которые формируются путём изменения графика цен. Заметить эти фигуры получиться не сразу, поэтому нужно включать воображение. Но паттерны Форекс и их выделение из общего графика важны для совершения успешных сделок. Тем более что после формирования этих фигур мы можем предсказать, как поведёт себя график цен — будет он падать либо подниматься. А зная следующее движение курса, мы можем уменьшить риск оказаться в убытке и в нужный момент открыть позиции на рынке.

Торговля по паттернам просчитывалась путём многих исследований и анализа поведения рынка. Но следует помнить, что около 30% сделок с их использованием для торговли не всегда дают успешный результат. Торговля с помощью паттернов на Форексе называется так же — Price Action.

Виды паттернов

Итак, мы с вами узнали что такое «паттерны Форекс», теперь давайте ознакомимся с их видами.

Подобных фигур графика в торговле на бирже используется много. Но, даже научившись пользоваться несколькими из них, вы вполне успешно сможете торговать на валютном рынке.

Искать графические фигуры лучше сразу на нескольких валютных парах, рассматривая складывающиеся ситуации и проверяя их на соответствие принятым к использованию паттернам.

Основными видами рассматриваемых фигур на графике являются паттерны продолжения тренда (т.е. дальнейшее движение в ту же сторону) и паттерны разворота тренда (т.е. движение в противоположную сторону).

Паттерны продолжения говорят нам о том, что курс не будет меняться какое-то время. В этом случае мы открываем рыночные позиции в соответствии с дальнейшим движением графика цен в этом направлении (по линии тренда). Естественно прямой курс в одну сторону продолжаться долго не может, поэтому нужно вовремя остановиться.

Паттерны разворота предупреждают нас, что курс может развернуться в другую сторону в любой момент. При развороте тренда может наблюдаться довольно мощное движение, которое трейдер должен вовремя использовать.

Выгода в торговле по паттернам заключается в том, что трейдер открывает сделку в самом начале разворотного движения и не ждёт подтверждения от отстающих индикаторов. Таким образом, прибыль Форекс-игрока весомо возрастает.

Наверняка вам интересно узнать, как же торговать на рынке с помощью паттернов. Давайте рассмотрим несколько фигур, которые зарекомендовали себя как самые проверенные и надёжные.

Разворотные паттерны

Голова и плечи

Из разворотных паттернов на Форекс самым эффективным считается фигура «Плечи и голова». При её формировании вырисовывается сначала «левое плечо» (скачок цены). После снижения до определённого уровня (так называемая линия ценовых минимумов — «шея») происходит ещё более высокий подъем с последующим падением до уровня «шеи». А уже после формирования «правого плеча», если курс будет снижаться ниже линии «шеи», это значит — пора продавать.

Так же существует и «Перевёрнутые голова и плечи».

Двойная вершина

Ещё одной популярной для торговли по паттернам фигурой считается «Двойная вершина». Она формируется в конце восходящего курса и на графике представляет собой две вершины, созданные примерно на равной высоте. Пересечение ценового минимума паттерна означает призыв к действию продавать. Для более уверенного сигнала некоторые трейдеры ждут возвращения цены к пересечённому минимуму.

Паттерны продолжения

А теперь ознакомимся с некоторыми паттернами продолжения, например «Треугольник», он может быть восходящим, нисходящим, расширяющимся или симметричным. Следует заметить, что вход в рынок происходит после пробоя границ треугольника.

Восходящий треугольник

Эта фигура образуется, когда колебания цены происходят между двух визуально проведенных линий. Линии ценовых минимумов и линии сопротивления. При этом линя минимумов стремится вверх, а линия сопротивления остается горизонтальной.

В Форекс-паттерне «Нисходящий треугольник» линии меняются местами, а тренд движется вниз.

Симметричный треугольник

Когда колебания графика цен начинают переходить от больших к малым (относительно горизонтальной оси), это означает что формируется фигура – «симметричный треугольник». Такие колебания образуются во время затихающей борьбы продавцов и покупателей. Торговать по этому паттерну сложно, так – как трудно предугадать дальнейшее развитие тренда. Уверенно можно сказать только то, что тренд будет двигаться в том или ином направлении довольно продолжительное время. Опытные трейдеры готовят сделки на оба курса. «Расширяющийся треугольник» является зеркальной копией «Симметричного треугольника».

Флаг

Паттерны на Форекс-графиках могут образовывать так называемый «Флаг». Такая фигура может наблюдаться после резкого и продолжительного изменения тренда. Сначала начинает формироваться наклонный канал, уклон которого направлен в противоположную сторону предыдущего тренда.

Осуществлять торговлю по паттерну «Флаг» следует в тот момент, когда ценовой график пробивает одну из линий канала. В нарастающем виде этой фигуры, после пробития верхней линии канала. В убывающем виде, нижней линии канала.

Считается что после преодоления линии канала, возрастание или убывание, расстояние которое пройдет тренд, будет соответствовать величине скачка цены.

Выводы

Вам были предоставлены лишь некоторые из паттернов Форекс. На самом деле их большое количество и запомнить все очень тяжело. Поэтому выберите для себя наиболее подходящую стратегию торговли и под неё уже подбирайте паттерны, которые будете использовать.

Отметим, что даже торговля по паттернам, предоставленным в учебных изданиях в свободном доступе на страницах интернет сети — это стратегии, которые были проанализированы не один раз и не одним успешным трейдером. Поэтому не следует думать, что это – «бесплатный сыр в мышеловке».

Однако, вы можете и сами отслеживать колебания тренда, анализировать график движения цен и создавать свои собственные паттерны — ведь рынок Форекс постоянно меняется.

fx-binar.ru

Паттерны Форекс – высший пилотаж трейдинга!

Приветствую, дамы и господа! Сегодня мы (я и вы = мы) рассмотрим очень интересную тему. Форекс паттерны – что это такое и с чем их едят? Паттерн в переводе с английского означает «шаблон». Это тактическая ситуация на рынке, которая дает существенные шансы на движение цены в строго определенную сторону.

Приветствую, дамы и господа! Сегодня мы (я и вы = мы) рассмотрим очень интересную тему. Форекс паттерны – что это такое и с чем их едят? Паттерн в переводе с английского означает «шаблон». Это тактическая ситуация на рынке, которая дает существенные шансы на движение цены в строго определенную сторону.

В отличие от трендовых торговых систем, которые делают ставку на продолжение движения цены или контр трендовых стратегий, которые ищут точку разворота, торговля паттернов не всегда учитывает ценовое движение в чистом виде.

То есть нам не важно, где тренд, нам важно определить тактические рыночные ситуации (паттерны), которые мы можем однозначно трактовать и использовать для получения прибыли.

Примером паттернов на Форекс могут служить: комбинации японских свечей, фигуры классического теханализа (голова и плечи, флаги, вымпелы, треугольники и т.п.), ценовые формации из теории Эллиота. Строго говоря, паттерном может быть все что угодно. Например, трейдер увидел закономерность движения цены после комбинаций:

Три растущие дня подряд + 1 снижающийся день

Это тоже будет паттерном (хотя не факт, что он даст нам существенное преимущество).

В контексте паттернов трейдер не обращает внимание на глобальные вещи (такие как тренд, уровни поддержки и сопротивления и т.п.). Здесь главное поиск тактических ситуаций с быстрым входом и выходом из рынка.

Давайте рассмотрим некоторые свечные паттерны Форекс.

Тема японских свечей обширная и хорошо изученная. По данному вопросу написаны целые книги. Поэтому не будем уходить далеко в теоретические дебри, а рассмотрим только самую сильную комбинацию свечей, которая приносят прибыль на Форексе.

Рекомендую обратить внимание на свечи под названием «висельник» и «повешенный». Отличительный признак данного типа свечей в том, что они имеют большую (даже огромную) тень и маленькое тело свечи.

Строго говоря, первая свеча не является «висельником». Формально эта свеча является «бычьим поглощением». Но, тем не менее, она взята в качестве примера т.к. у данной свечи большая тень (и размер тени больше размера тела свечи).

Как действовать трейдеру, торгующему данный свечной паттерн?

1) Надо дождаться свечи, с большой тенью и маленьким телом

2) Открываем сделку против направления тени. То есть, если большая тень была направлена вверх, мы должны продавать. Если большая тень направлена вниз, мы должны покупать.

3) Защитный стоп лосс располагаем на уровне тени свечи.

4) Прибыль фиксируем, при движении цены на расстояние равное (или большее) тени «сигнальной свечи».

По моим наблюдениям – это самая сильная комбинация, которая работает на всех временных интервалах (например, на часовом или на дневном графике). Конечно, есть и другие свечные паттерны, но они не такие мощные.

Следующий мой любимый торговый сетап, это паттерн 1 2 3. Данный шаблон известен очень давно. Однако, только в книге Виктора Сперандео – выдающегося трейдера северной Америки, был предложен алгоритм, резко повысивший эффективность данного метода. Данную фигуру, в редакции Сперандео, называют «разворот тренда на 1 2 3».

Давайте рассмотрим классическую концепцию Сперандео.

1) Имеется ярко выраженный тренд (восходящий или нисходящий). Тренд определяется с помощью тренд линии

2) Цена совершает значительную коррекцию, пересекая тренд линию.

3) Мы не знаем точно – является ли это движение началом нового тренда или нет. Поэтому выжидаем. Данная коррекция является волной 1.

4) Далее цена делает попытку возобновить движение в направлении глобального тренда, но при этом не может ОБНОВИТЬ ЭКСТРЕМУМ. То есть волна 2 должна быть короче волны 1.

5) После того, как точка 1 будет перебита волной 3, мы должны войти в рынок по направлению этого движения.

6) Стоп лосс ставится на основании волны 2.

Это и есть паттерн 1 2 3 (разворот тренда на 1-2-3).

Данный торговый шаблон очень хорош, однако в нем существует определенный субъективный элемент. Главная проблема кроется в том, что бывает непонятно как правильно начертить трендовую линию. Ведь если мы чуть-чуть изменим наклон трендовой линии, то рискуем попасть в неприятную ситуацию.

На эту тему есть хорошая шутка – попроси 10 трейдеров нарисовать линию тренда на одном и том же графике – они нарисуют ее по-разному…

Что бы нивелировать данный недостаток, мной были внесены изменения в оригинальную паттерн стратегию 1-2-3.

Вместо трендовой линии рекомендую использовать 50-и дневную скользящую среднюю. Так как она строится автоматически, у нас не будет проблем с правильностью построения. Мы действуем точно также как и в классическом паттерне 123, только вместо трендовой линии надо ждать касания ценой 50-и дневной СС.

Ниже представлен пример реальной сделки, совершенной на дневном графике SPY (это инструмент отражающий движение американских фондовых индексов).

Мною специально помечены несколько ситуаций 123. Первая ситуация была проигнорирована, т.к. волна 1 не коснулась скользящей средней. А вот второй 123 полностью соответствовал концепции и был четко реализован на торговом счете.

Существует огромное количество паттернов Forex, как общеизвестных так и авторских. Однако, у всех паттернов существует «общий знаменатель»:

!Это важно!

На рынке происходит необычная ситуация, которая заставляет большинство трейдеров ДЕЙСТВОВАТЬ.

По сути, поиск прибыльных Форекс паттернов заключается в умении находить такие необычные ситуации.

Важная рекомендация!!!

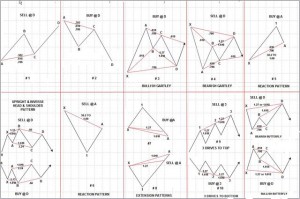

Не ввязывайтесь в изучение «сложных» торговых моделей. К их числу можно отнести, например, паттерны Гартли.

Глядя на этот график, без пол-литра не разберешься! Какие-то сложные геометрические построения, отрезки, волны, пропорции между этими волнами…

Все эти геометрические штучки – жвачка для ума.

Суть любого паттерна – необычная ситуация на рынке, которая вызовет у трейдеров приступ оптимизма или страха, которая заставит их действовать.

Еще одно важное замечание.

Многие паттерны работают не так, как написано в книгах. Дело в том, что большинство материалов по Форексу берется из книг 20-30 летней давности. Тогда был немного другой рынок. Большинство паттернов работают не так, как описано в классической литературе. То есть надо сверять полученные знания с текущей рыночной обстановкой.

Тема паттернов поистине неисчерпаема! Например, с трендами все гораздо проще. Тренд либо есть, либо его нет. Если тренда нет, то ЛЮБАЯ трендовая система будет давать убытки.

Напротив, поиск торговых моделей дает почти безграничные возможности в плане успешного трейдинга. Мы можем найти шаблоны, которые работают в обстановке тренда и флета. Мы можем искать простые паттерны, которые формируются в течение 1-2 свечей или напротив, многофигурные и многофазовые комбинации…

Рекомендую выбрать понятные вам паттерн стратегии и оттачивать их до совершенства.

Как сказал Брюс Ли:

__________________

__________________

Я не боюсь мастера, который знает 10000 ударов. Я опасаюсь мастера, который изучил 1 удар 10000 раз!

__________________

Успехов вам. Артур.blog-forex.org

В помощь — видео!

blog-forex.org

Price Action паттерн Проторговка |ForexLabor

Технический анализ финансовых рынков многогранен и имеет большое количество методов и подходов, которые постоянно совершенствуются и точки входа в рынок становятся еще точнее, а результаты торговли более прибыльными. В этой статье представлен и разобран самый прибыльный свечной паттерн Форекс Проторговка или База системы Price Action.

Технический анализ финансовых рынков многогранен и имеет большое количество методов и подходов, которые постоянно совершенствуются и точки входа в рынок становятся еще точнее, а результаты торговли более прибыльными. В этой статье представлен и разобран самый прибыльный свечной паттерн Форекс Проторговка или База системы Price Action.

Лучший, на мой взгляд, брокер — для дейтрейдинга, для скальпинга.

Название База данная формация получила в силу особого стиля поведения цены, которая графически напоминает формирование плацдарма или фундамента т.е. создание основательной базы для последующих движений. Почему эту свечную модель называют проторговкой, потому что цена торгуется в одном узком ценовом диапазоне.

Рекомендованные статьи по Price Action

Как на графике найти свечной Форекс паттерн Проторговка?

Price Action сетап Проторговка — консолидация графика в ценовом диапазоне с границами канала 20 — 100 пунктов (в зависимости от таймфрейма), данная модель определяется на графике серией из 3 — 6 свечей или баров выстроенных в одну шеренгу. Как правило график цены останавливается перед началом сильного развития тренда, в какую сторону пойдет движение, предстоит определить самостоятельно путем анализа графика, как прогнозировать направление цены после образования сетапа описано во второй части статьи.

Формула идеально сформированного сетапа:

- наличие важного ценового уровня;

- формирование паттерн вплотную к уровню;

- количество свечей в модели не менее 3 и не более 6.

Свечной паттерн проторговка, в идеальном виде, имеет четкие границы канала, в модели не должно присутствовать выхода «тела» свечи за рамки сформированного коридора, выходы тени свечей за границы коридора допустимы. Ниже приведен наглядный пример сетапа на рынке Форекс. На Форекс графике (до паттерна) присутствует слабый восходящий тренд, после чего формируется база из пяти свечей (толпа тел), которая дает последующий импульсивный бычий тренд (исходник примера здесь)

Как определить точки входа на проторговках?

Свечной Форекс паттерн База формируется в рынке очень часто и, как правило, это происходит возле сильных ценовых уровней (зоны стоимости). Для определения точки входа в рынок по данной модели трейдер должен:

- распознать паттерн в рынке;

- определить его локацию относительно ценового уровня — вблизи либо вплотную к нему;

- рассчитать размер StopLoss и TakeProfit;

- открыть ордер.

На каких таймфреймах лучше определять паттерн — модель формируется на Н1, Н4, D1, W1 и MN, но на месячном периоде Форекс модель база встречается редко, ликвидными таймфреймами по статистике считаются часовой и четырех часовой графики. На каких валютных парах лучше торговать свечной Форекс паттерн проторговка — все валютные пары формируют эту формацию, от стандартных EUR/USD, USD/CAD и до AUD/JPY, NZD/CHF и т.д.

Почему проторговку лучше определять на сильных ценовых уровнях? Данные области цен, после окончания формирования паттерна, дают возможность точно спрогнозировать дальнейшее направление цены, так же ценовой уровень определяет размер StopLoss при входе в сделку

Обучающие статьи по ценовым уровням:

Вход на проторговке от ценового уровня

Сетап имеет две модели формирования сигнала.

Отбой от уровня. Первый вариант — База строится возле ценового уровня (не пробивая его) и дает сигнал на отбой и разворот тренда. На примере изображено, как «толпа тел» собирается в близи уровня не пробивая его, это сигнализирует трейдеру о том, что зона стоимости пробита не будет и тренд развернется.

Пробой уровня. Второй вариант — Price Action модель формируется после пробоя зоны стоимости и дает сигнал на продолжение тренда. На примере изображено, как после пробоя значимого уровня происходит скопление свечей одинакового размера, конкретно это развитие событий дает сигнал на продолжение главного тренда.

На какой свече паттерна входить в рынок? Вход на проторговке совершается на 3 или 4 свече. Где размещать Стоп Лосс? Стоп устанавливается на 20 пунктов выше/ниже от крайней точки тени свечи, которая «состоит» в формации.

Стоит ли входить в рынок, если Price Action паттерн проторговка сформировалась без ценового уровня? Однозначно стоит, сетап база сформированный не возле значимой зоны стоимости так же дает сигнал на вход в рынок. Проторговка без уровня в 90% случаев дает сигнал на продолжение тренда.

Примеры паттерна на рынке Форекс

Пара — AUD/JPY, таймфрейм Н1, формирование Форекс паттерна проторговка под сильным ценовым уровнем, в сетапе четыре свечи, подобная формация дает сигнал на продажу — СтопЛосс менее 30 пунктов, профит боле 150 пунктов.

Пара — AUD/JPY на период Н1. Модель База сформировалась без ценового уровня, в формации 5 свечей, глобальный тренд нисходящий, данный Форекс паттерн сигнализирует открывать сделки на продажу — StopLoss 20 пунктов и профит более 150 пунктов.

Пара USD/CAD, таймфрейм Н1, формирование сетапа без уровня , в формации свыше 5 свечей (затянувшаяся), основной тренд бычий, такая формация дает сигнал на покупки — СтопЛосс около 25 пунктов, прибыль более 100 пунктов.

Выводы

Price Action модель База, которая по большому счету взята с фондового рынка достаточно просто в изучении и определении в рынке, при должном подходе стабильно приносит прибыль, а в связке в важными ценовыми зонами дает 90% гарантии закрытия сделки в зеленой зоне.

Смотрите также:

forexlabor.info