Лондонская биржа металлов изучает возможность создания фьючерса на литий. Стоимость лития на бирже

Ликбез инвестора. Литий — «новая нефть» мировой экономики? - Фридом Финанс

© 2011 – 2018 ООО ИК «Фридом Финанс»

ООО ИК «Фридом Финанс» оказывает финансовые услуги на территории Российской Федерации в соответствии с государственными бессрочными лицензиями на осуществление брокерской, дилерской и депозитарной деятельности, а также деятельности по управлению ценными бумагами. Государственное регулирование деятельность компании и защиту интересов ее клиентов осуществляет Федеральная служба по финансовым рынкам России.Владение ценными бумагами и прочими финансовыми инструментами всегда сопряжено с рисками: стоимость ценных бумаг и прочих финансовых инструментов может как расти, так и падать. Результаты инвестирования в прошлом не являются гарантией получения доходов в будущем. В соответствии с законодательством компания не гарантирует и не обещает в будущем доходности вложений, не дает гарантии надежности возможных инвестиций и стабильности размеров возможных доходов. Услуги по совершению сделок с зарубежными ценными бумагами доступны для лиц, являющихся в соответствии с действующим законодательством квалифицированными инвесторами и производятся в соответствии с ограничениями, установленными действующим законодательством.Информационно-аналитические услуги и материалы предоставляются ООО ИК «Фридом Финанс» в рамках оказания указанных услуг и не являются самостоятельным видом деятельности. Компания оставляет за собой право отказать в оказании услуг лицам, не удовлетворяющим предъявляемым к клиентам условиям или в отношении которых установлен запрет/ограничения на оказание таких услуг в соответствии с законодательством Российской Федерации или иных стран, где осуществляются операции. Также ограничения могут быть наложены внутренними процедурами и контролем ООО ИК «Фридом Финанс».

ffin.ru

Инвестируем в литий и его производителей

Инвестируем в литий и его производителей

Рейтинг:

/ 9 Подробности Автор: Александр Касаев

/ 9 Подробности Автор: Александр Касаев Щелочные металлы представляют собой мягкое и достаточно легкое вещество. Они растворяются в холодной воде, они разлагаются на воздухе.

Литий самый легкий и самый твердый из металлов этой группы. Он хранится в минеральном масле или в инертных газах.

Литий самый легкий и самый твердый из металлов этой группы. Он хранится в минеральном масле или в инертных газах.

Применение лития.Основное применение литий нашел в химических источниках тока. Из лития изготовляют аноды химических источников тока (аккумуляторов, например литий-хлорных аккумуляторов) и гальванических элементов с твѐрдым электролитом (например, литий-хромсеребряный, литий-исмутатный, литий-окисномедный, литий-двуокисномарганцевый, литий-иодсвинцовый, литий-иодный, литий-тионилхлоридный, литий-оксидванадиевый, литий-фторомедный, литий-двуокисносерный элементы), работающих на основе неводных жидких и твѐрдых электролитов (тетрагидрофуран, пропиленкарбонат, метилформиат, ацетонитрил).

Запасы лития В мире имеется лишь небольшое число литиевых месторождений, разработка которых экономически выгодна, однако объемы выявленных мировых ресурсов лития адекватны перспективному уровню спроса на этот металл. Наибольшая часть всех известных природных ресурсов лития сосредоточена в Чили. Крупные залежи имеются также в ряде других стран, в частности в Аргентине, Австралии и Китае. Подтвержденные мировые запасы лития оцениваются USGS на начало 2010 года в 9,9 млн.т. Наиболее крупными запасами лития располагает Чили, с долей в мировых запасах 76%. Заметным владельцем запасов также является Аргентина с долей 8%, Австралия с долей 6% и Китай сдолей 6%.

Добыча по странамкрупнейшими странами-продуцентами лития являются Чили, с долей в мировой добыче 42% и Австралия с долей 25%. Кроме того заметными продуцентами также являются Китай, Аргентина, Португалия, Канада, Зимбабве и Бразилия и ряд других стран. Россия с учетом достаточно небольших запасов занимает в производстве лития низкие позиции, и находится среди других стран мировых запасах.

Производители: в связи со снижением спроса в 2009 году на литий в автомобильной и химической промышленности большинство компаний-продуцентов снизили производство. Основными производителями лития в 2009 году стали компании Talison (Австралия) c долей в мировом производстве 24%, Чилийская компания SQM с долей в мировом производтве 27,6%, компания FMC, расположенная в Аргентине с долей 14%, компания Rockwood с долями 19% (Чили) и 3,1% (США), а также другие компании, занимающие в общем объеме производства не более 4,3%. Потребление литияв мире по данным Rockill в 2009 году потребление снизилось меньшими темпами, чем производство, на 5,7% до 116 тыс.тонн карбоната лития. Потребление по отраслям промышленности распределилось следующим образом. На долю химической промышленности потребление составило 31% карбоната лития. На долю химических источников тока отребление составило 23%. Доля в потреблении смазочных материалов составила 9%. Меньшие доли в потреблении металла заняло использование лития в обработке воздуха, алюминиевой промышленности, а также производстве пластмасс и резин и фармацефтической промышленности.Отметим также, что в 2010 году по оценкам аналитиков METALRESEARCH и данным Rockill потребление карбоната лития увеличилось на 6% до 123 тыс.тонн.

Прогноз потребления лития до 2020Согластно базовому прогнозу Rockill с корректировкой аналитиков METALRESEARCH объем мирового потребления карбоната лития будет расти в среднем по 5-6% в год и к 2020 году вырастет на 83% (по отношению к 2010 году). Это произойдет благодаря с росту его использования в химических источниках тока. Согласно оптимистическому сценарию потребление лития к 2020 году вырастет почти в два с половиной раза при условии восстановления лития из отработанных химических источников тока, а также использованным в другой промышленности

На долгосрочный период инвестирую в чилийского мирового лидера на рынке лития SQM http://www.sqm.com и рекомендую долгосрочным инвесторам присмотреться к этому гиганту. Акции этой компании торгуются на NYSE http://www.nyse.com/about/listed/sqm.html

i-analytic.ru

3 акции для тех, кто хочет заработать на буме электромобилей // Insider.pro. Новости мировых рынков

Спрос на акции компаний, связанных с литием, в частности с его добычей резко вырос еще в 2016 году.

Спрос на акции компаний, связанных с литием, в частности с его добычей резко вырос еще в 2016 году.Революция электромобилей, которую возглавила Tesla (NASDAQ: TSLA), стимулирует спрос на серебристо-белый металл, так как из него делают литий-ионные батареи, дающие энергию электромобилям.

Поставки первого бюджетного автомобиля Tesla, Model 3, начались в июле, у компании уже около полумиллиона предварительных заказов. Кроме того, следует учесть бурное развитие китайского рынка электромобилей и тот факт, что сейчас все крупнейшие мировые автопроизводители готовятся к выпуску электромобилей.

Итак, какие акции позволят разбогатеть благодаря революции электромобилей?

Акции компаний, добывающих литий

Вот акции добывающих литий компаний с рыночной капитализацией более 300 млн долларов, которые торгуются на бирже США.

Albemarle, SQM и FMC — крупнейшие литиевые компании, чьи акции торгуются на одной из основных бирж США, при этом ни для одной из них добыча лития не является единственным видом бизнеса. Таким образом, эти акции — лучший выбор для большинства индивидуальных инвесторов, желающих заработать на литии.

Кроме них, есть несколько небольших молодых добывающих компаний и множество совсем крошечных игроков рынка. Их акции в той или иной степени спекулятивны, и большинство из них не приносят прибыли. Молодым добывающим компаниям требуются огромные суммы денег, не говоря уже о времени, чтобы перейти от разведки к приносящей прибыль добыче — и подавляющее большинство не доживет до этого момента. Только инвесторам, допускающим для себя высокую степень риска, имеет смысл думать об инвестировании в акции таких компаний.

Albemarle, крупнейший в мире производитель лития

Albemarle (NYSE: ALB) занимает лидирующие позиции на рынке лития, брома и очистки катализаторов. Оценки долей компаний на рынке лития сильно различаются в зависимости от источника, но можно с уверенностью утверждать, что Albemarle из Северной Каролины является крупнейшим в мире производителем лития, а чилийская SQM занимает второе место.

По мнению отраслевого эксперта Джо Лори, который возглавляет Global Lithium, доля Albemarle составляет 22%, SQM — 21%, китайской Jiangxi Ganfeng — 12%, FMC — 10%, китайской Sichuan Tianqi — 10%, а все остальные компании занимают 25% рынка. За последние два года эти цифры могли измениться, однако самое главное, что нужно запомнить — это то, что крупнейшие доли рынка принадлежат Albemarle и SQM, а доля китайских компаний растет.

У Albemarle три независимых источника лития:

- Салар-де-Атакама в Чили (литий добывается в подземном соленом озере).

- Силвер Пик в штате Невада (также соленое озеро).

- Совместное с Tianqi предприятие Talison Lithium в Западной Австралии (литий добывается из твердой породы).

Выручка Albemarle от добычи лития во втором квартале 2017 года выросла на 55% до 243,8 млн долларов и составила 33% от общей выручки компании. Показатель EBITDA (прибыль до вычета расходов на уплату процентов, налогов и начисленной амортизации) литиевого сегмента вырос на 80% до 115,2 млн долларов. Это 60% от совокупного EBITDA компании. Рост прибыли ускорялся быстрее, чем рост выручки, так как спрос на литий опережает предложение и это ведет к росту цен. Таким образом, результаты этого направления бизнеса выросли благодаря увеличению объемов продаж и более высоким ценам. Аналогичную динамику демонстрируют и показатели компаний SQM и FMC.

Albemarle расширяет производство, чтобы не отставать от растущего спроса на литий:

- В начале 2017 года компания объявила, что чилийские власти одобрили увеличение добычи лития, достаточное для того, чтобы местное производство карбоната лития для батарей было увеличено с 70 до 90 тыс. тонн в год за следующие четыре года. В начале 2016 года компания получила одобрение на увеличение этого показателя с 24 до 70 тыс. тонн.

- В марте 2017 года компания объявила, что Talison Lithium удвоит производство литий-карбонатного эквивалента, доведя его до 160 тыс. тонн в год. Расширение производства начнется во втором квартале 2019 года.

Аналитики Уолл-стрит ожидают, что прибыль на акцию Albemarle будет расти в среднем на 15% в течение следующих пяти лет. Это ниже прогноза для SQM (32,5%), но выше, чем прогноз для FMC (13,7%). Весьма вероятно, что реальная прибыль Albemarle окажется выше прогноза, так как компания регулярно показывает результаты, лучше прогноза.

SQM — акция для инвесторов, склонных к риску

У Sociedad Quimica y Minera de Chile, или SQM (NYSE: SQM), пять направлений бизнеса: литий и производные, специальные подкормки для растений, йод и производные, промышленные химикаты и калий. Принадлежащее ему месторождение лития находится вблизи месторождения, принадлежащего Albemarle, в соляной пустыне Атакама. Как и Albemarle, чилийская

SQM добывает хлорид лития и другие минералы из находящегося под землей рассола. Затем он производит карбонат лития, гидроксид лития и другие вещества. SQM, которая также расширяет производство лития, в прошлом году имела сильный свободный денежный поток (FCF), значительно превышавший чистую прибыль компании.

Тем не менее, покупку этих акций следует рассматривать только инвесторам, допускающим высокую степень риска, так как для SQM характерны риски, связанные с развивающимися рынками, включая политические и валютные.

В 2015 году компания оказалась замешана в финансовом и политическом скандале, который привел к увольнению ее генерального директора и вынужденной отставке бывшего председателя совета директоров, который когда-то был зятем покойного диктатора Аугусто Пиночета.

Совокупная доходность SQM с 1 июля по 19 сентября выросла на 89%. Акции литиевых компаний заметно выросли за этот период. Однако рост акций SQM может быть обусловлен в значительной степени июльскими сообщениями о том, что китайская компания заинтересована в покупке значительной доли в SQM. Вступать в игру, тем более когда она уже в разгаре, опираясь только на рыночные слухи, рискованно, так как если спекуляция не увенчается успехом, акции могут рухнуть так же быстро, как росли.

FMC: Есть преимущества, но литиевый бизнес относительно невелик

У FMC (NYSE: FMC) три направления бизнеса: добыча лития, решения для сельского хозяйства, а также здравоохранение и питание, но последнее направление скоро будет передано DuPont. Компания из Филадельфии показывает отличные результаты, однако доля литиевого бизнеса в ее общей выручке и прибыли (11% и 20%, соответственно, во втором квартале) заметно ниже, чем у Albemarle и SQM. Таким образом, ее акции не подходят инвесторам, которые хотели бы инвестировать именно в литиевый бизнес.

Тем не менее, FMC также расширяет свое производство лития, чтобы удовлетворить высокий спрос на сырье для батарей. В мае компания представила трехэтапный план, который позволит ей довести объем производства гидроксида лития по меньшей мере до 30 тыс. тонн к 2019 году. Реализация первого этапа плана началась во втором квартале 2017 года.

FMC утверждает, что она самая вертикально интегрированная компания в отрасли. Ей принадлежит месторождение лития Salar del Hombre Muerto в Аргентине, а также обрабатывающие и производственные мощности, на которых из хлорида лития получается карбонат лития, который затем перерабатывается в такие продукты, как металлический литий, гидроксид лития, бром и гипохлорид. Ни у Albemarle, ни у SQM нет собственных месторождений лития в Чили.

Ранее в этом году FMC объявила о покупке части бизнеса DuPont по производству веществ для защиты растений. По мнению Европейской комиссии, DuPont должна была избавиться от этого бизнеса перед объединением с Dow Chemical. Взамен DuPont получит бизнес FMC по производству товаров для здоровья и продуктов 1,2 млрд долларов наличными. FMC ожидает, что эти транзакции будут закрыты 1 ноября.

world.investfunds.ru

Мировые цены на промышленные металлы достигли максимальных значений за 10 лет

Осень 2017 года стала сезоном рекордного роста цен на группу основных промышленных металлов. Впервые за 16 лет палладий торгуется дороже платины, на пике удорожания также никель, медь и алюминий. Аналитики рынка объясняют ценовой подъём восстановлением автомобильной промышленности в США и Европе, а также ростом добычи металлов в Китае.

На торгах Лондонской биржи с начала 2017 года палладий подорожал на 47% до $1 тыс. за унцию и впервые за 16 лет превысил стоимость платины — одного из самых дорогих металлов в мире. Рост цен связан с активным спросом со стороны мировых производителей автомобилей. Об этом в разговоре с RT рассказала аналитик ГК Forex Club Ирина Рогова. Цены на платину (используется в производстве дизельных двигателей. — RT) оказались под давлением после «Дизельгейта». В сентябре 2015 года выяснилось, что более 11 млн дизельных автомобилей концерна Volkswagen по всему миру были оснащены программным обеспечением, которое во время проведения тестов в десятки раз занижало количество выбрасываемых в воздух вредных газов.«После «Дизельгейта» доля продаж автомобилей на дизельном топливе постепенно снижается. А палладий используется как раз в производстве катализаторов для бензиновых двигателей. Это и послужило поводом к удорожанию металла на бирже осенью этого года», — пояснила Ирина Рогова.

К примеру, в сентябре 2017 года продажи автомобилей на бензиновом двигателе в Китае выросли на 8% в годовом выражении, в США — на 6%. Ирина Рогова отмечает, что рост был также зафиксирован в России, Бразилии и Индии.

По оценке Citigroup, доля рынка автомобилей с дизельным двигателем в Европе может сократиться на 50% к 2025 году. Именно по этой причине в течение ближайших десяти лет спрос на платину упадёт на 300—600 тыс. унций. В то же время эксперты рынка подсчитали, что в ближайшие три года дефицит палладия на мировом рынке может составить 1 млн унций.

Профессор кафедры государственного и муниципального управления в промышленных регионах НИТУ МИСиС Марина Пешкова среди причин роста цен на палладий также выделяет финансово-экономический аспект.

«Палладий — это фундаментальный актив. Инвесторы, желая обезопасить свои вложения, предпочитают надёжные реальные активы, тем самым, увеличивая спрос на них. Такая ситуация на финансовом рынке при относительно неизменном уровне производства металла приводит к росту цен», — пояснила Марина Пешкова.

Активное развитие автомобильной промышленности также спровоцировало рост биржевых цен на литий.

По данным Benchmark Mineral Intelligence, с начала 2015 года стоимость этого металла, который используется в производстве автомобильных аккумуляторов, выросла почти на 200%. Ирина Рогова отмечает, что поддерживают цены на литий и отдельные корпоративные новости. Например, правительство Чехии разрешило добывать металл в стране (сосредоточено около 3% мировых запасов. — RT) только национальным компаниям.

Осенью рекордные ценовые значения на рынке промышленных металлов зафиксированы на медь. Так, 16 октября — впервые с 2014 года — цена на этот металл преодолела отметку в $7 тыс. за тонну. Пятилетние максимумы также отмечены и на алюминий, сообщает Bloomberg.По словам Ирины Роговой, около 45% мирового потребления меди и 50% алюминия приходится на Китай. Рост цен на медь связан с ожиданиями сокращения производства металла в КНР в рамках борьбы с загрязнением окружающей среды. Крупные медеплавильные комбинаты до конца 2017 года должны уменьшить загрузку мощностей на 30%. Помимо этого, Китай уже три месяца сокращает экспорт алюминиевой продукции, что также толкает цены на металл вверх.

Китайская «программа максимум»

Опрошенные RT эксперты отмечают ключевую роль Китая в мировом росте цен на всю группу промышленных металлов.

«Всемирный Банк повысил прогнозы роста китайской экономики на 2017 и 2018 годы. Учитывая, что КНР — один из крупнейших мировых потребителей металлов, подобные прогнозы позволяют ждать роста спроса на эту группу активов», — пояснила Ирина Рогова. Рост цен на промышленные металлы может носить и восстановительный характер, считает директор центра конъюнктурных исследований Института статистических исследований и экономики знаний НИУ ВШЭ Георгий Остапкович.По его словам, несколько лет назад наблюдалось падение цен, вызванное демпингом (продажей товаров или услуг ниже себестоимости. — RT) со стороны китайских производителей. Однако после принятия ряда регулирующих мер, ситуация на рынке выровнялась.

«Идёт компенсационный рост: китайские производители добиваются какого-то среднего ценового равновесия, отбивая потери предыдущих периодов. В будущем цена на основные группы металлов стабилизируется, остановившись на рыночном уровне», — прогнозирует Остапкович.

С 2014 года власти Китая утвердили новую концепцию лидерства в мировом производстве металлов благодаря которой демпинг шёл практически по всем категориям. Об этом в разговоре с RT рассказал руководитель Школы востоковедения НИУ ВШЭ Алексей Маслов.По его словам, с 2013 года правительство КНР выдавало дешёвые кредиты на реконструкцию старых промышленных предприятий и строительство новых заводов.

«Проблема заключалась в том, что Китай выдавал крайне дешёвые кредиты, по сути, понимая, что они будут списаны, и это было такое планово-убыточное производство, что и должно было позволить стране занять передовые места в производстве металлов», — отмечает Маслов.

Выдача дешёвых кредитов создавала идеальные условия для демпинга, однако в 2016 году китайские власти приступили к сворачиванию программу плановой реконструкции заводов, поэтому предприятия начали вынуждено кредитоваться на обычных банковских условиях.

«Поскольку цикл окупаемости такого предприятия (в зависимости от объёмов производства) составляет от семи до пятнадцати лет, то стоимость производства выходит на нормальный рыночный уровень. Китай добился того, чего хотел и стал одним из крупнейших поставщиков металлов, металлоконструкций и металлоизделий в мире, особенно в восточной и юго-восточной Азии», — пояснил Алексей Маслов.

Перейти на электричество

Промышленные металлы — литий, кобальт, медь, никель, алюминий и марганец — это сырьё для производства литий-ионных батарей, которые являются основным компонентом электромобилей.

По оценке руководителя отдела маркетинга горнодобывающей компании BHP Billiton Арно Балхузена, для производства электропроводки одного электромобиля требуется 80 кг меди, в то время как на одну машину с бензиновым двигателем уходит только 20 кг.К 2040 году правительства Франции и Великобритании планируют запретить продажу новых автомобилей на бензине и дизеле. Власти Китая рассчитывают к 2019 году наладить производство около 10% выпускаемых в стране машин с нулевыми «вредными выбросами».

В Китае сейчас наблюдается самая активная динамика перехода на электрокары. По данным газеты China Daily, в 2016 году КНР приобрела 507 тыс. из 873 тыс. проданных в мире электромобилей. По прогнозам аналитиков рынка, в 2025 году продажи электрокаров в Китае достигнут отметки в десять миллионов.

В России доля производства электромобилей к 2020 году может достигнуть 17%, при этом производителям такого транспорта будут выделяться субсидии на сумму 900 млн рублей, сообщает ТАСС со ссылкой на заявление премьер-министра Дмитрия Медведева.news.rambler.ru

Лондонская биржа металлов изучает возможность создания фьючерса на литий От IFX

© Reuters. Лондонская биржа металлов изучает возможность создания фьючерса на литий

© Reuters. Лондонская биржа металлов изучает возможность создания фьючерса на литий Лондонская биржа металлов (LME) изучает вопрос о создании фьючерсного контракта на литий с целью повышения объемов торговых операций, пишет Financial Times.

"Литий сейчас у всех на устах на LME", - заявил изданию источник, знакомый с обсуждениями.

Спрос на литий, который в настоящее время добывают преимущественно в Южной Америке и Австралии, может подскочить в цене в 4 раза к 2025 году благодаря буму электромобилей и повышенному использованию литий-ионных батарей для хранения энергии возобновляемых источников, прогнозирует консалтинговая компания Roskill.

В июне литий стоил примерно на 30% больше, чем годом ранее, около $14 тыс. за тонну, свидетельствуют данные Benchmark Mineral Intelligence.

LME входит в группу гонконгского биржевого оператора Hong Kong Exchanges & Clearing Ltd. (HKEx).

Предупреждение: Fusion Media would like to remind you that the data contained in this website is not necessarily real-time nor accurate. All CFDs (stocks, indexes, futures) and Forex prices are not provided by exchanges but rather by market makers, and so prices may not be accurate and may differ from the actual market price, meaning prices are indicative and not appropriate for trading purposes. Therefore Fusion Media doesn`t bear any responsibility for any trading losses you might incur as a result of using this data.Fusion Media or anyone involved with Fusion Media will not accept any liability for loss or damage as a result of reliance on the information including data, quotes, charts and buy/sell signals contained within this website. Please be fully informed regarding the risks and costs associated with trading the financial markets, it is one of the riskiest investment forms possible.

ru.investing.com

Растущий рынок электромобилей повышает спрос на литий

Рынок электрических автомобилей все ещё мал, но их производство быстро растёт. Так, Tesla намерена перейти от производства 80 000 автомобилей в 2016 году до 500 000 к 2018 году и строит для достижения этой цели огромные «гигафабрики» по производству батарей. На некоторых рынках ожидается значительный рост владения электромобилями, прежде всего это Китай, в отношение которого предсказывается, что к 2020 году на его дорогах будут ездить пять миллионов автомобилей с литиевыми батареями.

Литий — лёгкий, химически активный металл, месторождения которого находятся в солевых отложениях в Южной Америке, Австралии и Китае, занимает центральное место в производстве литий-ионных батарей. Технология, использующая литий, делает возможной быструю перезарядку смартфонов и играет ключевую роль в производстве батарей намного большего размера, дающих энергию электрическим автомобилям.

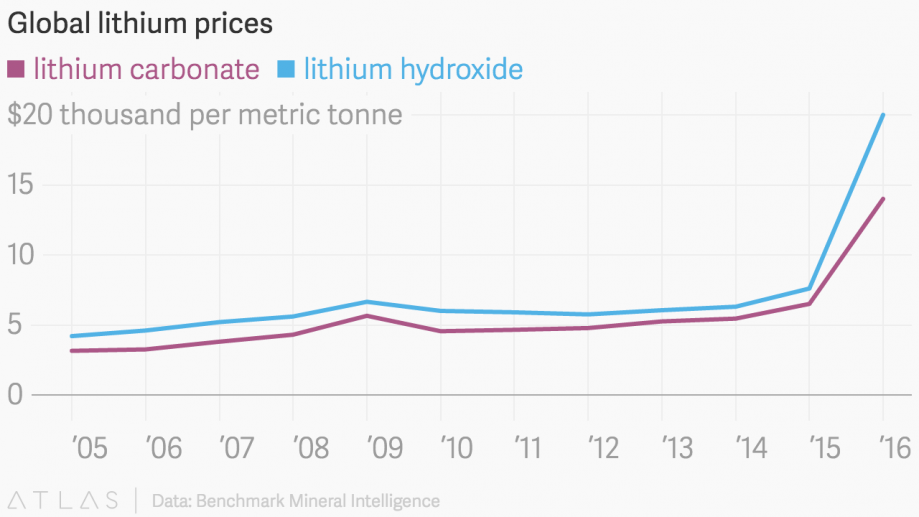

Цены на литий отреагировали на растущий спрос на электромобили:

График роста цен на карбонат и гидроксид лития.

График роста цен на карбонат и гидроксид лития.Резкий подъём цен представляет собой «узкое место», а не является следствием абсолютного дефицита, предполагает Benchmark Mineral Intelligence (BMI). Эта консалтинговая фирма в Лондоне публикует индекс цен на литий — BMI Lithium Price Index, основанный на собираемых ею данных о торговле карбонатом лития и гидроксидом лития, двух формах металла, имеющих коммерческое и промышленное применение. BMI считает вероятным, что цены достигнут пика примерно к 2018 году, а затем начнут снижаться, поскольку на рынок поступит больше лития и, соответственно, батарей.

Хенк Ван Алфен (Henk Van Alphen), генеральный директор канадской горнодобывающей компании Wealth Minerals Ltd., сообщил сайту Quartz, что он купил литиевые концессии в Чили, основываясь на прогнозируемом спросе со стороны Китая. «Их прогнозы роста невероятны, поскольку они говорят о полумиллионе электромобилей, поступающих в продажу каждый год, электрических автобусах, электрических грузовиках, — сказал он. — Бизнес по производству батарей может выдержать более высокие цены на литий».

Теперь, может быть, самое время для начинающих горнопромышленников наброситься на неэксплуатируемые месторождения лития, а для инвесторов искать их.

22century.ru