"Яндекс" впервые разметил акции на Московской бирже, они сразу пошли в рост. Яндекс на бирже

На нью-йоркской бирже начали торговать акциями "Яндекса"

Image caption "Яндекс" контролирует 65% рынка интернет-поиска на русском языке

Image caption "Яндекс" контролирует 65% рынка интернет-поиска на русском языке Интернет-поисковик "Яндекс" провел первоначальное размещение акций на Нью-Йорксокой бирже NASDAQ по 25 долларов за бумагу.

Таким образом, вся компания была оценена в восемь млрд долларов. В ходе IPO, как ожидается, компания выручит около 1,3 млрд долларов, что на 19% больше предварительных оценок.

Первоначальная стоимость одной акции оценивалась в 20-22 долларов, но компания и организаторы IPO увеличили цену из-за повышенного спроса на бумаги компании со стороны инвесторов. Сообщается, что спрос на акции при этом "более чем в десять раз превысил предложение".

После начала торгов цена акций "Яндекса" сразу выросла на 40%. Акции компании класса "А" продаются на Nasdaq под тикером YNDX.

На торги в ходе IPO (первоначального размещения акций) выставлены 52 миллиона 200 тысяч акций класса "А". Все вместе они будут составлять менее 10% голосов на собрании акционеров. Акции класса "Б", представляющие 93,7% голосов, останутся в руках нынешних хозяев.

По мнению исполнительного директора "Уралсиб-Кэпитал" Олега Лухтона, "Яндекс" провел очень успешное IPO, а "высокая оценка компании была обусловлена той уникальной ролью, которую "Яндекс" играет в русскоязычном интернет-пространстве".

"Я думаю, что рынок по достоинству оценил компанию и ее перспективы. "Яндекс" - лидирующий российский поисковик, который сейчас очень активно набирает дополнительные сервисы, а вместе с этим можно ожидать, что придет еще больший объем рекламы", - сказал Олег Лухтон в интервью Русской службе Би-би-си.

"Российский Google"

В преддверии торгов инвесторы начали называть "Яндекс" не иначе как "российский Google", обозначив таким образом значимость поисковика в русскоязычном секторе сети.

"Яндекс" обеспечивает 64% всего поискового трафика в стране и лидирует по объему выручки среди российских интернет-компаний. В первом квартале его чистая прибыль выросла на 62%, составив 29 млн долларов. 98% прибыли компания получает от размещения рекламы.

Впрочем, для сравнения российского и американского поисковиков есть еще один повод: IPO "Яндекса" стало крупнейшим в интернет-секторе в Нью-Йорке после выхода на биржу компании Google Inc в 2004 году.

Вообще, эксперты отмечают, что компания выбрала для IPO очень удачное время, поскольку сейчас на биржах отмечается резкий рост интереса инвесторов к интернет-компаниям.

На прошлой неделе прошло первоначальное размещение акций сети профессиональных контактов LinkedIn, которое аналитики назвали "оглушительным успехом": за первые несколько часов торгов акции компании подорожали в два раза.

В ноябре прошлого года по верхней границе ценового диапазона на Лондонской фондовой бирже свои акции разместила и российская Mail.ru Group и выручила за 16-процентный пакет своих акций около миллиарда долларов.

Некоторые эксперты сравнивают сегодняшнюю ситуацию на биржах с интернет-бумом конца 1990-х годов, за которым последовало резкое падение акций интернет-компаний. Однако по словам Олега Лухтона такое сравнение не совсем уместно.

"Конец 90-х и сегодняшние дни просто несравнимы с точки зрения количества интернет-пользователей и аудитории этой компании. Интернет-компании конца 1990-х на тот момент были не в состоянии монетизировать те идеи и концепции, которые у них были, и не смогли превратить их в некий доход для инвесторов. То, что происходило в конце 1990-х, возможно, было первым стартом, опередившим немного свое время. Сегодня интернет-компании получают существенно большие доходы и у них не возникает проблем с монетизацией своего контента", - считает Олег Лухтон.

Инвестор предупрежден

В размещении акций лидера российского интернет-рынка помогает международная финансовая корпорация Morgan Stanley. Участвовать в дебюте "Яндекса" вызвались также инвестиционные компании Deutsche Bank Securities Goldman Sachs.

Главный акционер "Яндекса", фонд Baring Vostok Private Equity Funds, базирующийся в Москве, до сегодняшнего дня владел почти 24% акций поисковика. Пакеты акций также принадлежат двоим основателям "Яндекса" - Аркадию Воложу и Илье Сегаловичу.

Выход "Яндекса" на международную биржу планировался еще в 2008 году, но помешал мировой финансовый кризис.

В 2011 году шесть российских компаний отложили первичное размещение акций на биржах Лондона и Гонконга из-за низкого предварительного спроса и неблагоприятной конъюнктуры - корпорация "Вертолеты России", розничная сеть по продаже мобильных телефонов и компьютерной техники "Евросеть", Челябинский трубопрокатный завод, а также компании Nord Gold, "Кокс" и "Витал Девелопмент".

В апреле в биржевом проспекте, который каждый новичок биржи должен выпустить перед IPO, компания "Яндекс" предупредила своих потенциальных инвесторов о рисках ведения бизнеса в России: об избирательном применении законов, несовершенстве судебной системы, возможной угрозе поглощения и агрессивных действиях со стороны российских властей.

www.bbc.com

Доволен ли «Яндекс» годом, проведённым на Московской Бирже?

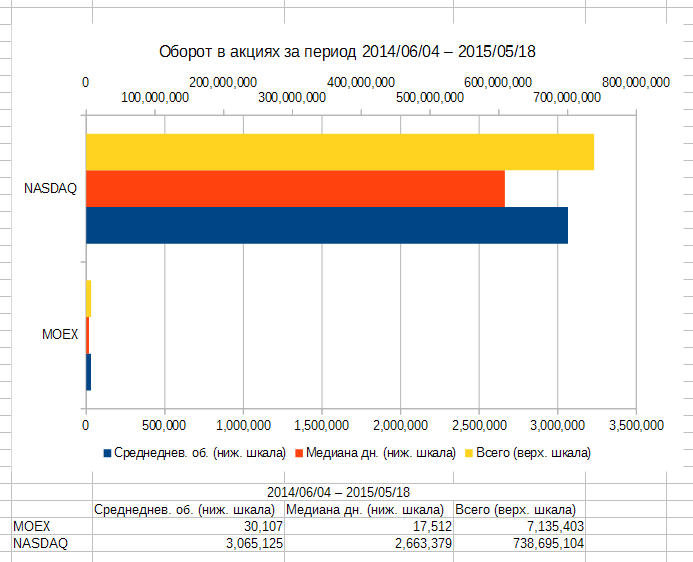

Почти год назад, 4 июня 2014, на Московской Бирже (MOEX) начались торги акциями «Яндекса», которые до этого уже торговались на NASDAQ. За прошедший год объем торгов в Москве оказался в сто раз меньше объема в Нью-Йорке.

Средний дневной объем торгов акциями «Яндекса» на MOEX за период с 4 июня 2014-го по 18 мая 2015-го составил около 30 тысяч акций, медиана — 18 тыс, всего за период — 7 млн. За тот же период на NASDAQ средний ежедневный оборот составил 3 млн акций, медиана — 2.67 млн, всего — 739 млн:

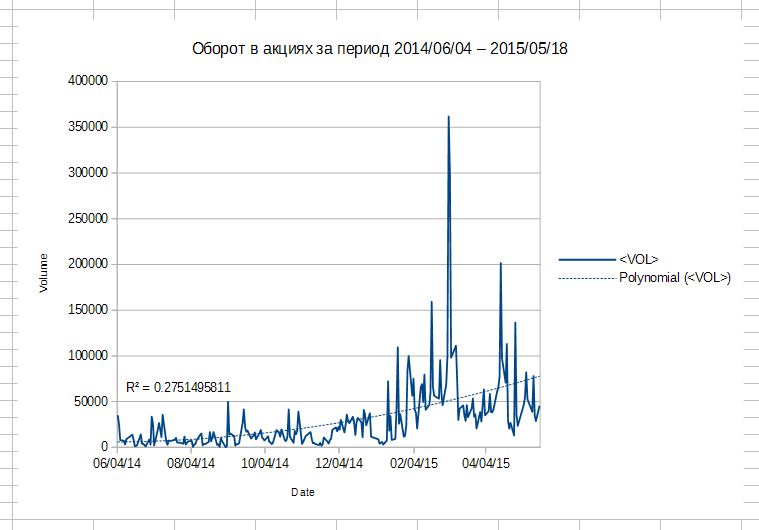

Динамика торгов в Москве, впрочем, показывает постепенный рост объемов:

Летом прошлого года и «Яндекс», и выступивший маркет-мейкером «Финам», не скрывали оптимизма. Официально «Яндекс» говорил о поддержании интереса российских инвесторов:

«Появление акций Яндекса на Московской Бирже отвечает потребностям российских инвесторов и интересам компании, — говорит Аркадий Волож, генеральный директор Яндекса. — Мы рассчитываем, что сможем расширить круг инвесторов и повысить интерес к нашим акциям».

Неофициально в лидирующей российской интернет-компании даже мечтали о попадании в индекс MSCI Russia:

В «Яндексе» не скрывают, что включение в индекс MSCI Russia было одной из целей листинга в Москве. Источник в компании уточнил, что переговоры с MSCI Russia и смена правил вхождения в этот индекс задержали московский листинг и, кроме того, в конце 2013 г. в компании полным ходом шла подготовка к выпуску конвертируемых облигаций.

В «Финаме» рассматривали «Яндекс» как кандидата в высоколиквидные «голубые фишки»:

Маркетмейкер оптимистичен по поводу будущего «Яндекса» на Московской бирже. «Ации «Яндекса» стабильно входят в десятку наиболее торгуемых нашими клиентами на NASDAQ. Думаю, в России у компании есть шанс войти в число голубых фишек», — надеется предправления «Финама» Владислав Кочетков.

По прошествии года очевидно, что оборот на MOEX в десятки раз меньше уровня, требуемого для включения в MSCI Russia: ATVR — показатель объема торгов бумагами «Яндекса» на MOEX — по самым смелым оценкам составляет около 0.5%, вместо требуемых 15−50%.

Кроме того, «поддержание интереса» у российских инвесторов, как выяснилось, несет риски для компании и её западных акционеров — об этом «Яндекс» предупредил в отчетности за 2014 год.

В отчетности менеджмент предупреждает, что листинг в Москве налагает новые требования по раскрытию информации и эти требования могут противоречить требованиям американского регулятора SEC и биржи NASDAQ:

Because of the secondary listing of our Class A shares on the Moscow Stock Exchange, we are subject to additional disclosure and compliance requirements that may conflict with those imposed by the SEC and NASDAQ

В «Яндексе» отмечают формалистский подход Московской Биржи в плане требований к эмитентам, неопытность биржи в применении этих требований к иностранным компаниям (головная компания «Яндекса» инкорпорирована в Нидерландах) и риски неисполнения требований биржи уже самим «Яндексом»:

In addition, many of the obligations imposed by the Moscow Stock Exchange are formalistic in nature, and that exchange has limited experience in the application of its requirements to companies incorporated outside Russia. As a result, we may not be able to comply with all formal obligations in a manner that is consistent with the requirements or interpretations of that exchange.

Кроме того, листинг в Москве создает предпосылки для арбитража между площадками, что может привести к флуктуациям котировок:

In addition, this secondary listing may create opportunities for trading arbitrage, particularly in connection with currency fluctuations between the trading in U.S. dollars on NASDAQ and in rubles on the Moscow Stock Exchange, which could impact the trading price of our Class A shares.

Это довльно интересное замечение, учитывая, что ни сама компания «Яндекс», ни кто-либо из акционеров не предлагал на продажу акции в связи с их листингом на Московской Бирже, и именно за счет арбитража между биржами и предполагалось появление ликвидности на MOEX.

Контракт «Яндекса» с «Финамом» о поддержании цены на MOEX истекает 3 июня. В компаниях не стали комментировать вопрос о его продлении. Однако, Тимур Нигматуллин — финансовый аналитик ИХ «Финам» по направлениям macroeconomics, IT & consumer — сохраняет оптимизм относительно будущего «Яндекса» на Московской Бирже:

На мой взгляд, у Яндекса по-прежнему есть хорошие шансы для того, чтобы войти в число голубых фишек на Московской Бирже. В торговом «стакане» по инструменту исторически сохраняются узкие спрэды. Мы видим устойчивый интерес к бумагам со стороны розницы. На этом фоне компания получила первый уровень листинга на российской площадке. По сути, для кардинального увеличения объема торгов по бумагам необходимо дождаться возвращения на российский рынок институциональных инвесторов, которые ушли на фоне ухудшения геополитической обстановки. Возможно, по мере нормализации обстановки, мы увидим постепенное перетекание ликвидности с NASDAQ.

Также, стоит отметить, что бизнес Яндекса связан с продажей рекламы т.е. имеет ярко выраженный циклический характер в зависимости от экономической конъюнктуры. Таким образом, по мере выхода экономики из рецессии и, соответственно, улучшения финансовых показателей компании — можно будет наблюдать всплеск интереса к акциям.

«Яндекс» не ответил на вопросы Roem.ru.

www.pvsm.ru

Акции "Яндекса" на бирже NASDAQ снижаются

18:5329.07.2013

(обновлено: 19:34 29.07.2013)

113401

Акции "Яндекса" снижаются в цене после официального объявления о смерти сооснователя компании Ильи Сегаловича. На открытии биржи NASDAQ в понедельник они упали на 0,84 доллара или на 2,51%.

МОСКВА, 29 июл — РИА Новости. Акции "Яндекса" снижаются в цене на открытии биржи NASDAQ в понедельник на 0,84 доллара или на 2,51% по сравнению с закрытием биржи в пятницу, пишет Digit.ru со ссылкой на данные на сайте биржи.

Все новости экономики и бизнеса на сайте агентства Прайм >>

Ваш браузер не поддерживает данный формат видео.

Вконтакте

Одноклассники

Viber

Telegram

200 слов про Илью Сегаловича

Понедельник — первый день торгов акциями "Яндекса" на бирже после официального объявления о смерти сооснователя компании Ильи Сегаловича. Читайте подробнее >>

По состоянию на 10.30 по местному времени (18.30 мск) акции компании стоили 32,58 доллара за бумагу против 33,42 доллара на закрытие в пятницу.

В четверг после объявления финансовых показателей "Яндекса" за второй квартал 2013 года и опровержения первого сообщения о смерти Сегаловича акции за первый час торгов выросли на 0,99 доллара или на 3,21% по сравнению с закрытием в среду (30,86 доллара). По итогам следующего дня торгов — в пятницу — акции выросли до 33,42 доллара за бумагу (на 5,06%), подорожав с закрытия в среду на 8,3%.

Чем известен Илья Сегалович

Илья Сегалович — однин из основателей компании "Яндекс". Являлся директором компании по технологиям и разработке. В 2011 году занял 159 место в рейтинге богатейших российских предпринимателей, по версии Forbes. Читайте подробнее >>

Что такое "Яндекс"

Так говорил Илья Сегалович"Яндекс" – российская IT-компания, владеющая одноименной системой поиска в интернете и интернет-порталом. Официальный день рождения поисковой системы Yandex.ru – 23 сентября 1997 года. В этот день система была анонсирована на выставке Softool в Москве.

Так говорил Илья Сегалович"Яндекс" – российская IT-компания, владеющая одноименной системой поиска в интернете и интернет-порталом. Официальный день рождения поисковой системы Yandex.ru – 23 сентября 1997 года. В этот день система была анонсирована на выставке Softool в Москве. 7 февраля 2013 года российская поисковая система "Яндекс" вышла на четвертое место в мире по числу обрабатываемых запросов, обогнав поисковый сервис компании Microsoft и уступая только поисковикам Google, Baidu и Yahoo.

Доля поиска Яндекса на российском рынке составляет 61,6% (LiveInternet, июнь 2013). Международная аудитория портала — 93,1 миллионов человек (comScore, май 2013). Об истории компании читайте подробнее в справке РИА Новости >>

"Его смерть — национальная трагедия"

Андрей Анненков для РИА Новости: "Если не покидать пределов IT-мира, то, по-моему, правильнее всего будет сравнить Сегаловича со Стивом Возняком, инженером, без которого Apple неоткуда было бы взяться". Читайте подробнее в авторской колонке >>

ria.ru

«Яндекс» на бирже

Эмитент. Акции компании разошлись среди покупателей как горячие пирожки. Сумеет ли она оправдать высокие ожидания, которые связывают с ней участники IPO?

Yandex N.V. – зарегистрированная в Нидерландах головная структура холдинга, управляющего ведущей российской поисковой системой и интернет-порталом. В прошлом году на долю «Яндекса» приходилось порядка 64% странового поискового трафика, в январе–марте 2011-го – 65%. В марте на его страницах побывали 38,3 млн уникальных посетителей. «Яндекс» использует собственные поисковые алгоритмы, а также применяет технологию, позволяющую выдавать результаты поиска в зависимости от географического нахождения пользователя. Компания поддерживает множество дополнительных – информационных, навигационных и персональных – сервисов, таких, как «Новости», «Маркет», «Почта» и «Карты». Российские офисы «Яндекса» расположены в Москве, Санкт-Петербурге, Екатеринбурге, Новосибирске, Казани и Ростове-на-Дону. Зарубежные представительства открыты в Киеве, Одессе, Симферополе, а также в Силиконовой долине в Калифорнии. Компании принадлежит крупнейший в России парк серверов, расположенных независимо от офисов в нескольких дата-центрах и соединенных собственными каналами связи. Основные доходы «Яндекс» получает от продажи контекстной текстовой рекламы, то есть объявлений, которые показываются пользователям наряду с ответами на их запросы. Система автоматического размещения рекламы «Яндекс.Директ» позволяет демонстрировать текстовые блоки не только на страницах самого поисковика, но и на сторонних сайтах – участниках Сети. Число рекламодателей этой системы в первом квартале превысило 127 тыс. Меньшую долю выручки «Яндексу» приносят показы медийной интернет-рекламы. В 2000 году произошла консолидация бизнеса на базе ООО «Яндекс». Тогда долю в 35,7% в обмен на $5,3 млн инвестиций получила структура Ru-Net Holdings, созданная Baring Vostok Capital Partners, Объединенной финансовой группой и рядом частных инвесторов. Крупными владельцами «Яндекса» до сих пор остаются его основатели, в частности гендиректор Аркадий Волож. В 2002-м компания впервые вышла на окупаемость, а в следующем году выплатила первые в истории российского интернета дивиденды. В 2007 году «Яндекс» приобрел социальную сеть «Мой круг» и стал единственным владельцем сервиса «Яндекс.Деньги». В 2008 году были куплены «СМИлинк» (теперь – аналитический центр «Яндекс.Пробки») и агентство интернет-рекламы «Медиаселлинг». Тогда же акционеры Yandex N.V., ставшей ядром группы, приняли решение о разделении акций на два класса: А – обладающие одним голосом, B – десятью. На момент разделения все совладельцы «Яндекса» стали держателями акций класса В, которые в случае продажи автоматически меняют класс на А. К тому времени уже около 60% «Яндекса» принадлежало различным инвестфондам. В сентябре 2009-го Yandex N.V. дополнительно выпустила одну приоритетную акцию. Эта бумага позволяет владельцу накладывать вето на концентрацию в одних руках пакета свыше 25%. Приоритетная акция по номинальной стоимости в 1 евро была передана Сбербанку. Готовиться к IPO «Яндекс» начинал еще до кризиса, но лишь теперь достиг цели. На первом этапе акционеры и сама компания продали 52,2 млн акций класса А на $919 млн и $385 млн соответственно. Затем инвестбанки – организаторы сделки решили воспользоваться опционом на приобретение еще 5,2 млн акций, и итоговый объем IPO достиг $1,43 млрд, а free-float – 17,6%.

Факторы роста

1. Спрос на интернет-рекламуРоссийские рекламодатели все чаще отдают предпочтение сетевым ресурсам. Так, по оценке АКАР, в первом квартале объем расходов на рекламу достиг 54 млрд рублей (без учета НДС), увеличившись за год на 28%. Интернет-сегмент показал прирост сразу на 60%, примерно до 7,1 млрд рублей. И из них порядка 5 млрд приходится на рынок контекстной рекламы, львиную долю которого контролирует «Яндекс».

2. Звездный час доткомовНа биржах сохраняется огромный интерес к интернет-компаниям. Это хорошо видно по последним российским IPO. В то время, когда многие предприятия из других отраслей отменяли сделки, ноябрьское размещение Mail.ru и нынешнее «Яндекса» прошли с колоссальным спросом. И пусть наблюдатели сравнивают нынешнюю эйфорию с доткомовским пузырем начала 2000-х, котировкам «Яндекса» обеспечена поддержка как минимум в ближайшее время.

3. Потенциал новых сервисовНа данном этапе лишь немногие из сервисов «Яндекса» генерируют денежный поток. В дальнейшем компания может наращивать поступления от показов рекламы не только в результатах поиска, но и на других своих порталах. При этом по сравнению с Mail.ru, которая рассматривается как альтернативный вариант инвестирования в российский интернет-сектор и тоже развивает множество новых сервисов, у «Яндекса» более понятная бизнес-модель.

Факторы снижения

1. Очень высокая оценка на биржеСпрос на акции Yandex N.V. в ходе IPO многократно превышал предложение. Не удивительно, что компания пересмотрела первоначальный ценовой диапазон, подняв планку с $22–23 до $24–25 за бумагу, то есть значительно выше той отметки, которую она рассматривала в качестве справедливой. После закрытия книги заявок (по верхней границе нового диапазона) ажиотаж не утих. На первой же торговой сессии котировки взлетели в полтора раза.

2. Жесткая конкуренцияСамым опасным конкурентом в сфере интернет-поиска компания считает Google, который разработал русскоязычный интерфейс в 2001 году, но вплотную начал продвигать услуги в России лишь в 2006-м. «Яндекс» воспользовался форой по времени, оттеснив российских конкурентов. Но в течение последних лет Google уже сумел привлечь симпатии многих пользователей.

3. Замедление темпов развитияНекоторые наблюдатели прочат «Яндексу» замедление темпов роста и сравнивают его с китайскими интернет-компаниями, в частности с поисковиком Baidu, которые торгуются на биржах с сопоставимыми коэффициентами. В Китае уровень проникновения интернета ниже, чем в России, а емкость рекламного рынка, наоборот, выше. И, соответственно, там у интернет-компаний сохраняется больший потенциал органического развития бизнеса.

Методические рекомендации по управлению финансами компании

fd.ru

«Яндекс» проведет размещение своих акций на Московской бирже / СоХабр

Как сообщает «Коммерсант», уже сегодня будет объявлено о том, что ценные бумаги «Яндекса» начнут обращение на Московской бирже. По данным журналистов, 3 июня во вторник, к торгам на бирже будут допущены акции поисковика класса А. Эту информацию «Коммерсанту» подтвердили источники в интернет-отрасли, в том числе знакомые с планами компании Аркадия Воложа. Пресс-служба «Яндекса» также не стала опровергать информацию о выходе на российскую биржу:

Завтра на Московской бирже состоится торжественное мероприятие с участием Аркадия Воложа, генерального директора «Яндекса», и Александра Афанасьева, председателя правления Московской биржи. На это мероприятие мы приглашаем журналистов. Торги начнутся 4 июня под тикером YNDX и будут осуществляться в российских рублях.Яндекс и биржа

Компания «Яндекс» является крупнейшей российской интернет-компанией. В мае 2011 года поисковик провел IPO на американской бирже NASDAQ, в ходе которого там было размещено акций на $1,3 млрд, а вся компания была оценена в $8 млрд. Стоимость акций класса А составила $25 за штуку. Организаторами IPO выступили такие известные компании, как Morgan Stanley, Deutsche Bank и Goldman Sachs. В настоящий момент на NASDAQ торгуется более 70% акций «Яндекса» (в свободное обращение выпущено 244,2 млн акций), а его текущая капитализация составляет примерно $10 млрд. В пятницу 30 мая ценные бумаги компании закрылись на американской бирже на отметке $31,14.Не всегда дела «Яндекса» на бирже шли гладко. Так в апреле 2014 года цена акций снизилась после начала торгов на целых 11,53% — до $23,6 за одну бумагу. Причиной паники инвесторов стали высказывания президента Владимира Путина, который назвал «Яндекс» проектом с западным влиянием, упомянув при этом, что Россия должна защищать информацию государственных организаций и граждан, ращмещая её на серверах в пределах страны.

Когда они [«Яндекс»] только начинали работу, их тоже поддавили: должно быть столько-то американцев у них, столько-то европейцев, и они вынуждены были с этим соглашаться. Всё произошедшее позволило наблюдателям предположить о том, что существует вероятность продажи компании — в подобном ключе, в частности, высказывался в инервью TJournal главный редактор «Эхо Москвы» Алексей Венедиктов.Информация о том, что «Яндекс» планирует выход на российскую биржу, впервые появились в начале 2014 года — в феврале во время звонка по конференс-связи для обсуждения финансовых результатов 2013 года с инвесторами, вице-президент по корпоративному управлению и работе с инвесторами Грег Абовски сообщил, что «рассмотрев вопрос размещения акций компании на Московской бирже, совет директоров в целом поддерживает эту идею».

Ранее еще одна российская интернет-компания, Mail.ru Group, сообщила, что ее совет директоров также одобрил размещение акций на Московской бирже.

Задуматься о начале листинга в России отечественные компании, торгующиеся в настоящий момент в Лондоне и Нью-Йорке в апреле 2014 года призвал первый вице-премьер Игорь Шувалов, заявивший, что «правительство никого не может принуждать, но хочет донести свою точку зрения». По мнению чиновника, размещение акций на отечественных биржевых площадках является «вопросом экономической безопасности».

В понедельник представитель секретариата Шувалова не стал комментировать выход «Яндекса» на Московскую биржу, однако отметил, что то, о чем говорил первый вице-премьер весной, «начинает воплощаться в реальный экономический факт».

Однако, желание удовлетворить просьбы представителей власти может быть не единственной причиной выхода на Московскую биржу (звучат также предположения о том, что торги на российских площадках могут обезопасить их бизнес компании от введения санкций со стороны США). Об этом говорят некоторые эксперты финансового рынка. В частности, в разговоре с «Газетой.ру» один из аналитиков крупной финансовой организации назвал другую возможную цель «Яндекса»:

Одной из возможных причин выхода поисковика на российский рынок может быть желание компании попасть в индекс MSCI Russia. Однако для этого компании необходимо провести успешное размещение на Московской бирже. [...] Технически компания может выпустить небольшой объем бумаг на Московскую биржу, а затем введет свободную конвертацию бумаг, торгующихся на Московской бирже и NASDAQ. В перспективе такая модель привлечет не только институциональных инвесторов, но позволит и частным инвесторам, которые не имеют доступа к торгам на NASDAQ, торговать акциями компании Индекс MSCI Russia служит ориентиром для многих международных инвесторов, вкладывающих деньги в российские активы. В расчете индекса MSCI учитываются три основных параметра: капитализация компании, объем торгов и уровень free float.

Что касается Московской биржи, то фондовый рынок является крупнейшим фондовым рынком стран СНГ, Восточной и Центральной Европы, а ЗАО «Фондовая биржа ММВБ», осуществляющая организацию торговли на фондовом рынке Московской Биржи, входит в тридцатку ведущих фондовых бирж мира.

P. S. Подробнее о фондовом рынке Московской биржи и порядке расчетов на нем можно прочитать здесь — позднее в блоге ITinvest эта тема будет освещаться подробнее.

Статьи по теме:

sohabr.net

Основное | |

| Рыночная капитализация: | |

| Стоимость компании: | |

| Коэффициент P/E: | |

| Коэффициент PEG: | |

| Коэффициент Цена/Продажи: | |

| Коэффициент Цена/Балансовая стоимость: | |

| Коэффициент Цена предприятия/Доход: | |

| Коэффициент Цена предприятия/EBITDA: | |

Финансовые показатели | |

| Финансовый год | |

| Отчетная дата: | |

| Последний отчет: | |

| Баланс | |

| Денежные активы: | |

| Денежные активы на акцию: | |

| Общий долг: | |

| Долг на акцию: | |

| Коэфф. текущей ликвидности: | |

| Остаточная стоимость на акцию: | |

| Отчет о прибыли (убытке) | |

| Объем продаж: | |

| Продажи на акцию: | |

| Изменение продаж за квартал, год к году: | |

| Валовая прибыль (убыток): | |

| Коэффициент EBITDA: | |

| Чистый общий доход акционеров: | |

| Доход на акцию (EPS): | |

| Квартальное изменение доходности (год к году): | |

| Движение денежных средств | |

| Операционный поток наличности: | |

| Свободный денежный поток: | |

| Доходность | |

| Маржа прибыли: | |

| Операционная маржа: | |

| Эффективность управления | |

| Доходность на активы: | |

| Доходность на акционерный капитал | |

Торговая информация | |

| История котировок | |

| Коэффициент Beta: | |

| Изменение за 52 недели: | |

| Максимум за год: | |

| Минимум за год: | |

| Средняя за 50 дней: | |

| Средняя за 200 дней: | |

| Статистические данные | |

| Средний объем торгов: | |

| Акций выпущено: | |

| Акций в обороте: | |

| Акций у аффилированных лиц: | |

| Акций у институциональных инвесторов | |

| Открыто коротких позиций: | |

| Коэффициент коротких позиций | |

| % коротких продаж от обращения: | |

| Акций в короткой продаже: | |

| Дивиденды и сплит (дробление) акций | |

| Ожидаемые дивиденды за год: | |

| Ожидаема дивидендная доходность: | |

| Текущая дивидендная доходность: | |

| Средняя дивидендная доходность за 5 лет: | |

| Коэффициент выплаты дивидендов: | |

| Дата выплаты дивидендов: | |

| Дата закрытия реестра: | |

| Последний проведенный сплит акций: | |

| Дата проведения сплита: | |

allinvestments.ru

"Яндекс" впервые разметил акции на Московской бирже, они сразу пошли в рост

"Яндекс" впервые разметил акции на Московской бирже, они сразу пошли в рост Акции «Яндекса» на Московской бирже выросли на 36% к ценам бумаг на Nasdaq. Акции крупнейшей российской интернет-компании 4 июня начали торговаться на Московской бирже. За ориентир начальной цены взята цена закрытия на бирже NASDAQ в рублевом эквиваленте. Маркет-мейкером размещения акций на Московской бирже выступает инвестиционная компания «Финам». Первые сделки с акциями «Яндекса» прошли на Московской бирже по 1546,7-1546,8 рубля, что примерно на 36% выше уровня закрытия торгов этими бумагами на NASDAQ (32,4 доллара за акцию), объем торгов к 10.23 мск составил около 620 тысяч рублей, свидетельствуют данные бирж, пишет РИА Новости. Как ожидали эксперты, цена акций «Яндекса» в первый день торгов на Московской бирже существенно превышает цену закрытия на NASDAQ в связи с высоким спросом на бумаги со стороны российских участников рынка и низкой ликвидностью этих акций в Москве. На ММВБ цена акций «Яндекса» (тикер бумаг — YNDX) к 10:35 выросла до 1546,8 рубля за штуку, что с учетом текущего курса доллара (35,13 рубля/$1) составляет $44,03 за штуку. На бирже NASDAQ акции «Яндекса» накануне выросли до $32,4 за штуку (+2,3%), отмечает «Интерфакс». Ценные бумаги «Яндекса» включены в котировальный список «А» первого уровня Московской биржи. Наличие российского листинга — один из критериев для включения акций в индекс MSCI Russia. Однако для этого в июне российский листинг должен продемонстрировать ликвидность на уровне $3-5 млн в день, — считает аналитик «ВТБ Капитала» Илья Питерский. «Это задача трудновыполнимая, и, таким образом, мы полагаем, что шансов на включение в расчетную базу MSCI Russia Index у „Яндекса“ мало», — заявил он. Об этом сообщает сегодня Topnews . Биржа, Яндекс, Акция, Штука, Закрытие

Акции «Яндекса» на Московской бирже выросли на 36% к ценам бумаг на Nasdaq.

Акции «Яндекса» на Московской бирже выросли на 36% к ценам бумаг на Nasdaq. Акции крупнейшей российской интернет-компании 4 июня начали торговаться на Московской бирже. За ориентир начальной цены взята цена закрытия на бирже NASDAQ в рублевом эквиваленте. Маркет-мейкером размещения акций на Московской бирже выступает инвестиционная компания «Финам».

Первые сделки с акциями «Яндекса» прошли на Московской бирже по 1546,7-1546,8 рубля, что примерно на 36% выше уровня закрытия торгов этими бумагами на NASDAQ (32,4 доллара за акцию), объем торгов к 10.23 мск составил около 620 тысяч рублей, свидетельствуют данные бирж, пишет РИА Новости.

Как ожидали эксперты, цена акций «Яндекса» в первый день торгов на Московской бирже существенно превышает цену закрытия на NASDAQ в связи с высоким спросом на бумаги со стороны российских участников рынка и низкой ликвидностью этих акций в Москве.

На ММВБ цена акций «Яндекса» (тикер бумаг — YNDX) к 10:35 выросла до 1546,8 рубля за штуку, что с учетом текущего курса доллара (35,13 рубля/$1) составляет $44,03 за штуку. На бирже NASDAQ акции «Яндекса» накануне выросли до $32,4 за штуку (+2,3%), отмечает «Интерфакс».

Ценные бумаги «Яндекса» включены в котировальный список «А» первого уровня Московской биржи. Наличие российского листинга — один из критериев для включения акций в индекс MSCI Russia. Однако для этого в июне российский листинг должен продемонстрировать ликвидность на уровне $3-5 млн в день, — считает аналитик «ВТБ Капитала» Илья Питерский. «Это задача трудновыполнимая, и, таким образом, мы полагаем, что шансов на включение в расчетную базу MSCI Russia Index у „Яндекса“ мало», — заявил он.

Об этом сообщает сегодня Topnews.www.postsovet.ru