1.2 Понятие фьючерсной торговли и фьючерсного контракта. Заключение фьючерсного контракта на одной из валютных бирж относится

Контракт фьючерсный поставочный

Контракт фьючерсный поставочный – соглашение (производный финансовый актив, срочный биржевой контракт, инструмент оперирования на рынке, договор), в котором участвуют две стороны и принимают на себя определенные обязательства. Первая сторона сделки обязуется в оговоренный контрактом день купить определенный объем актива (товара) по фиксированной цене. Вторая сторона берет на себя обязательство продать товар на указанных в контракте условиях. Особенность поставочного фьючерсного контракта – реальная поставка актива.

Сущность фьючерсного поставочного контракта

Одним из наиболее популярных и востребованных инструментов на финансовых рынках является фьючерсный контракт. Он представляет собой соглашение на покупку или продажу определенного актива (товара). В процессе заключения сделки участники оговаривают основные условия сделки, то есть фиксируются сроки поставки, оговариваются его параметры, принимается решение по поводу стоимости товара и так далее. С момента заключения фьючерсного контакта на обе стороны возлагается обязательство по выполнению оговоренных условий. Контроль возлагается на клиринговую палату до момента исполнения сделки.

При достижении срока выполнения фьючерсного контакта возможно два варианта расчета:

1. Без поставки реального товара – расчетный (беспоставочный) фьючерс. Особенность такого инструмента – отсутствие реальной передачи объекта сделки. Все, что совершают стороны – это финансовые расчеты с учетом разницы между текущей ценой актива и его стоимостью в момент оформления фьючерсного контракта.К расчетным фьючерсам относятся процентные ставки, драгоценные металлы и «черное» золото (нефть, серебро и реальное золото), индексы, резервные валюты.

2. С реальной передачей товара – поставочный фьючерс. В данном виде сделки подразумевается, что покупатель в день поставки должен приобрести, а продавец – реализовать оговоренный объем базового актива. При этом товар оплачивается по стоимости, которая была оговорена на момент торгов.

К поставочным фьючерсам относятся фьючерсы на товары сельского хозяйства, ценные бумаги (долговые активы, акции), сахар, дизельное топливо и так далее.

Для многих инвесторов, которые привыкли работать с реальным объектом инвестирования, поставочный фьючерсный контакт выглядит более предпочтительно. Его сущность проста и может быть рассмотрена на простом примере:

Трейдер реализовал на рынке один фьючерсный контракт на поставку 500 акций компании «А» с датой экспирации 09.07.2015 года. Следовательно, он обязуется поставить в этот день второй стороне сделки (покупателю) 500 акций.

Трейдер, который купил один фьючерсный контракт на 500 акций компании «А» с датой экспирации 09.07.2015 года, обязуется в этот день приобрести оговоренные активы по цене, зафиксированной в договоре.

В случае, когда один из участников рынка не способен выполнить свои обязательства или намеренно их не выполняет, то биржа имеет право наложить штраф на нарушителя. Размер наказания – величина внесенного залога.

Возможна другая ситуация. Трейдер продает поставочный фьючерсный контракт до даты расчета. В этом случае с него снимаются обязательства по выполнению условия сделки. Далее возвращается залог и списывается вариационная маржа.

Поставочный фьючерсный контракт: спецификация, правила, особенности заключения сделки

В отличие от обычного форвардного соглашения, поставочные фьючерсы относятся к систематизированным инструментам, имеющим свою спецификацию. В свою очередь, спецификация – это договор, который оформлен на бирже и утвержден соответствующими биржевыми органами. В нем закрепляются основные условия и параметры контракта.

В поставочном фьючерсном контракте прописывается название контракта, его условное наименование и тип (в нашем случае – поставочный), объем договора (количество актива на один договор), срок действия, дата экспирации, минимально допустимое изменение стоимости актива, цена минимально допустимого шага.

Предмет операции с фьючерсом – это фьючерсный контракт, в котором оговорены, упомянутые выше условия и указывается информация в отношении порядка передачи и получения товара. Поставочный фьючерсный контракт – это не ценная бумага, его нельзя отменить или ликвидировать. Единственная возможность аннулировать договор – оформить противоположную сделку с равным объемом товара или поставкой оговоренного актива в срок, указанный в соглашении.

Поставка товара допускается в определенные периоды (позиции), которые на каждой товарной бирже могут различаться. К примеру, если фьючерс куплен на Нью-Йоркской биржевой площадке кофе, какао и сахара, то поставка реального актива возможна лишь в течение несколько месяцев – в третьем, пятом, седьмом, девятом и двенадцатом. Поставка со стороны продавца может производиться в любой день этих месяцев. При этом результат операции с поставочным фьючерсом – это, как правило, реальная передача товара.

Поставка товара допускается в определенные периоды (позиции), которые на каждой товарной бирже могут различаться. К примеру, если фьючерс куплен на Нью-Йоркской биржевой площадке кофе, какао и сахара, то поставка реального актива возможна лишь в течение несколько месяцев – в третьем, пятом, седьмом, девятом и двенадцатом. Поставка со стороны продавца может производиться в любой день этих месяцев. При этом результат операции с поставочным фьючерсом – это, как правило, реальная передача товара.

При оформлении поставочного фьючерса стороны оговаривают два основных условия – срок экспирации и цену товара. Все остальные условия являются стандартными и подчиняются правилам биржевой площадки. Все контракты регистрируются в расчетной палате. С момента регистрации фьючерса стороны сделки (покупатель и продавец) больше не вступают в отношения и работают исключительно через расчетную палату.

Как уже упоминалось, каждая из сторон может ликвидировать поставочный фьючерсный контракт путем оформления офсетного соглашения на такой же объем товара. Если договор не был аннулирован, то продавец обязуется предоставить товар, а покупатель - принять его на оговоренных условиях.

.jpg) Правила торговли поставочными фьючерсными контрактами:

Правила торговли поставочными фьючерсными контрактами:

1. Продавец фьючерса всегда ориентируется на снижение цены. Он получает доход только в той ситуации, если стоимость инструмента возрастет.

2. Покупатель фьючерса ориентируется на повышение стоимости, ведь в этом случае он зарабатывает на разнице цен и получает доход от продажи контракта.

3. Если выигрывает одна сторона сделки, то другая всегда проигрывает.

Порядок заключения сделки по поставочному фьючерсному контракту:

1. Клиент принимает решение о покупке. На данном этапе оценивается ликвидность рынка, возможность быстро продать контракт на тот или иной актив, проводится расчет потенциальных расходов, связанных со сделкой купли-продажи (налоги, регистрация, оплата услуг посредников, внесение маржи и так далее). На основании полученной информации принимается решение об участии в торгах.

2. Оформляется договор с брокером. Трейдер выбирает посредника на бирже и заключает с ним контракт на обслуживание. При этом брокер берет на себя несколько основных функций:

- производит операции по купле-продаже интересующего клиента актива от его имени и за его средства;- проводит все расчеты через соответствующие биржевые структуры;- заниматься оформлением всех документов на рынке фьючерсов.

В договоре также указываются права и обязанности сторон, возможные риски при работе на фьючерсном рынке, порядок исполнения поручений и так далее.

3. Заключается договор с представителем Расчетной палаты (как правило, у брокера такой документ уже есть).

4. Резервируется необходимая сумма. Трейдер вносит на свой счет деньги, необходимые для совершения сделки на фьючерсном рынке. Эти средства будут выступать одновременно в роли обеспечения по сделке. Денег на счете должно быть достаточно для оплаты комиссии и покрытия первоначальной маржи.

5. Делается заказ. Трейдер дает задание брокеру на проведение определенных сделок в период торгов. В заявке указываются все данные по числу контактов, форме поставки, особенностям оплаты, цене и так далее. Сами торговые поручения могут быть нескольких видов:

- купля или продажа по рыночной цене. В этом случае стоимость товара на бланке не отражается;- купля или продажа по лучшей цене дня. Здесь брокер покупает товар по цене, которая была самой низкой в течение суток;- купля или продажа по какой-то конкретной цене. Такой заказ может выполняться мгновенно или при достижении активом нужной цены.

6. Выполнение заявки. Брокер выполняет заявку клиента либо между биржевыми сессиями, либо в период торгов.

7. Информация о торгах. Биржевая площадка передает данные о фьючерсных операциях через информационные системы по всему миру.

8. Расчеты по операциям. Расчетная палата производит операции по приему-передаче средств.

9. Расчет по марже. Предоставляется информация об изменениях маржи (пересчет может производиться на базе первоначальных ставок).

10. Внесение средств. В случае пересчета маржи возможно довнесение определенной суммы для дальнейшей работы на рынке фьючерсов.

11. Поставка. Забрать свой товар можно на складе биржи или с официальных площадок, имеющих соответствующий сертификат (банков, заводов, сейфов, складов). При этом качество товара также должно быть подтверждено соответствующими документами.

utmagazine.ru

Тема 10. Фьючерсные контракты как производные инструменты биржевого рынка

Фьючерсный контракт – это:

Закрепленное определенным порядком право выбора одного из разрешенных этим порядком вариантов действий

@Стандартный биржевой договор поставки биржевого актива через определенный срок в будущем по цене, установленной сторонами сделки в момент ее заключения

Производный инструмент рынка, позволяющий его участнику временно

обменять имеющиеся у него обязательства на необходимые ему. Обязательства

Реквизиты фьючерсного контракта, которые можно менять (устанавливать) его сторонами:

Фьючерсная цена актива, являющаяся объектом фьючерсной торговли с заданным сроком исполнения

Ни один реквизит фьючерсного контракта заранее не регламентирован

@Фьючерсный контракт – есть полностью стандартизированный контракт, все реквизиты заранее регламентированы

Фьючерсный контракт может быть исполнен:

Только при физической поставке базового актива.

@Без физической поставки базового актива.

Контракт не является обязательным для исполнения.

Фьючерсный контракт заключается на:

Внебиржевом рынке

@Биржевом рынке

Внебиржевом и биржевом рынках

Гарантия исполнения обязательств сторон фьючерсных контрактов обеспечивается:

По соглашению сторон

@Со стороны биржи

Со стороны брокера

Ни кем не гарантируется

Цель фьючерсного контракта:

Только фактическая купля-продажа активов.

Перенос риска с одного лица на другое.

@Исключение ценового риска.

Отказ от риска.

Уплата маржевых средств при фьючерсном контракте является:

@Гарантией исполнения обязательств друг перед другом

Первоначальным взносом в счет оплаты будущих обязательств

Не является обязательной

При заключении фьючерсных контрактов в случае отказа исполнения обязательств одной стороной перед другой маржевые сборы:

Переходят на счет биржи

@Переходят к стороне, обязательства которой не были исполнены

Переходят на счет биржи

Торговля фьючерсными контрактами – это взятие и исполнение сторонами фьючерсных контрактов обязательств:

1. Перед биржей.

2. Друг перед другом и перед другими участниками рынка по поводу активов в этих контрактах.

3. Перед инвестором.

Выберите вариант правильного ответа:

Только 1

@Только 1 и 2

Только 1 и 3

Все пункты верны

Организацией и осуществлением расчетов на фьючерсном рынке занимаются:

Брокеры

Любой из профессиональных участников

@Клиринговая (расчетная) палата

Фьючерсный контракт – это:

1. Твердый контракт.

2. Срочный контракт.

3. Биржевой контракт.

Выберите вариант правильного ответа:

Только 1

Только 1 и 2

Только 1 и 3

@Все пункты вместе взятые

Дилер, как профессиональный участник фьючерсного рынка – это:

Участник, производящий сделки за счет средств клиента и от его имени

@Участник рынка, осуществляющий сделки с клиентами за счет собственных средств и от своего имени

Лицо, стремящееся получить безрисковую прибыль от игры на разнице в ценах фьючерсных контрактов

Какую позицию по фьючерсам займёт держатель валютного счёта с целью хеджирования валютного риска (снижение стоимости):

Длинный хедж

@Короткий хедж

Нет правильного ответа

Международный бизнесмен, который понесёт потери, если стоимость иностранной валюты повысится относительно национальной, будет:

@Держателем длинной позиции по фьючерсу на иностранную валюту

Держателем короткой позиции по фьючерсу на иностранную валюту

Держателем длинной позиции по фьючерсу на фондовый индекс

Нет правильного ответа

Хеджер, желающий защититься от повышения процентных ставок, займёт:

Длинную позицию в процентных фьючерсах

@Короткую позицию в процентных фьючерсах

Короткую позицию в валютных фьючерсах

Нет правильного ответа

Пусть для фьючерса на индекс S&P 500 множитель равен 200 у.е. Если фьючерсная цена на этот индекс равна 600, то стоимость фьючерсного контракта на биржевой индекс равна:

200 000 у.е.

300 000 у.е.

@120 000 у.е.

620 000 у.е.

В декабре 2009 г. самой выгодной для поставки краткосрочной облигацией была казначейская облигация с купонным доходом 11%, сроком погашения в 2014 г. и коэффициентом пересчёта 1,075. Если хеджируется номинал этой облигации в 5 млн у.е., то нужное число фьючерсных контрактов составит (номинальная стоимость контракта 100 тыс. у.е.):

@54 контракта

52 контракта

55 контрактов

Нет правильного ответа

Поставка по фьючерсному контракту — это:

@Исполнение контракта путем передачи базисного актива от его продавца к его покупателю в порядке, установленном биржей;

Продажа актива фьючерсного контракта в момент его исполнения;

Покупка актива контракта в момент его исполнения.

Фьючерсная маржа постоянная- это:

Денежная сумма, рассчитанная расчетной палатой биржи при переходе

открытой позиции на следующий торговый день

@Гарантированный взнос участника фьючерсной торговли в расчетную палату при открытии позиции.

Ежедневный гарантированный взнос участника фьючерсной торговли в расчетную палату биржи

Фьючерсная маржа переменная- это:

Денежная позиции на следующий торговый день

@Сумма, рассчитанная расчетной палатой биржи при переходе открытой позиции на следующий торговый день

Гарантированный взнос участника фьючерсной торговли в расчетную палату при открытии позиции.

Ежедневный гарантированный взнос участника фьючерсной торговли в расчетную палату биржи

Каков обычно размер первоначального гарантированного взноса по фьючерсному контракту:

3-5% от стоимости товаров, в соответствующем фьючерсном контракте;

30 % от стоимости товаров, в соответствующем фьючерсном контракте;

@Не зависит от стоимости товара, лежащего в основе контракта

1000 $

Какая группа биржевых товаров относится к товарным фьючерсам:

Индексы

Депозиты и кредиты

@Драгоценные металлы

К группе фьючерсных контрактов на разницу, по которым вместо поставки производится только расчет разницы в ценах в денежной форме относятся:

@Краткосрочные процентные, валютные и индексные контракты

Только индексные контракты

Краткосрочные и долгосрочные процентные контракты

Долгосрочные валютные контракты

По типу актива различают следующие фьючерсные контракты:

1. товарные фьючерсы;

2. денежные фьючерсы;

3. фондовые фьючерсы;

4. поставляемые фьючерсы;

Выберите вариант правильного ответа:

Только 1 и 2

@Только 1,2 и 3

Только 1

Только 4

В зависимости от поставляемости актива в фьючерсном контракте различают:

1. поставляемые фьючерсы;

2. денежные фьючерсы;

3. фондовые фьючерсы;

4. фьючерсы на разницу в ценах;

Выберите вариант правильного ответа:

Только 1 и 2

@Только 1 и 4

Только 1 и 2

Только 4 и 3

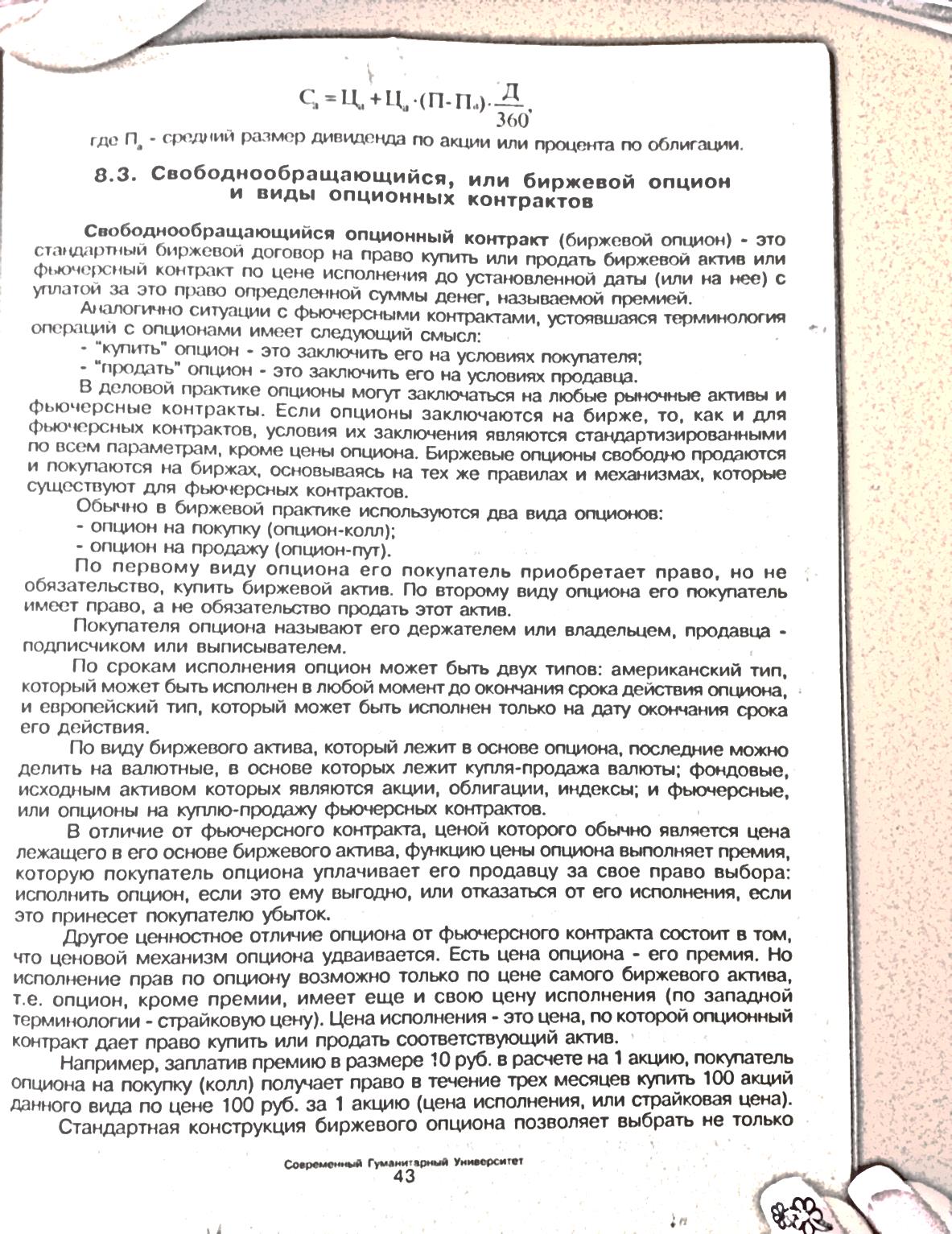

Тема: 11. Опционные контракты как производные инструменты биржевого рынка

Некоторая сделка, либо хозяйственно-финансовая ситуация, когда одна сторона получает право купить или продать некоторый актив по заранее оговоренной цене в заранее обусловленный момент или период времени, либо реализовать другое иное право – это:

Своп

@Опцион

Фьючерс

Форвард

Опцион, исполнение которого возможно в любой момент до даты истечения включительно называется:

@Американским

Европейским

Опционом на покупку

Опционом на продажу

Опцион с фиксированной датой исполнения называется:

Американским

@Европейским

Опционом на покупку

Опционом на продажу

Использование опционных контрактов на акции, на биржевом рынке:

@Свидетельствует о неэффективности рынка данных акций

Увеличивает рискованность данных акций

Увеличивает доходность данных акций

Способствует повышению ликвидности данных акций

Опцион, согласно которому, у одной стороны появляется право продать актив, а у другой обязанность его купить называется:

Европейским

Американским

@Опционом пут

Опционом колл

Опцион, согласно которому, у одной стороны появляется право купить актив, а у другой обязанность его продать называется:

Европейским

Американским

Опционом пут

@Опционом колл

Использование опциона на продажу акций приводит к:

Повышению доходности данных акций

@Не влияет на доходность акций

Снижению доходности данных акций

Использование корпоративного опциона приводит к:

Повышению средневзвешенной стоимости капитала фирмы

@Снижению средневзвешенной стоимости капитала фирмы

Не влияет на стоимость капитала фирмы

При исполнении опционного контракта обязанность возникает у:

Обеих сторон

@Только у одной из сторон

Не возникает ни одной из сторон

Сторона, получающая право по опционной сделке называется:

Продавец

@Держатель

Акционер

Особенностью опциона является:

@Держатель опциона имеет право, продавец опциона – обязательство

Держатель опциона имеет обязательство, а продавец опциона – право

Обе стороны имеют право

Обе стороны имеют обязательства

Стоимость опциона – это:

Цена исполнения

@Опционная премия

Цена базисного актива на момент исполнения

Внутренняя стоимость базисного актива

Право на досрочную реализацию опциона имеет:

Европейский опцион

@Американский

Азиатский

Глобальный

Реальный опцион:

Является финансовым активом

Является производным финансовым инструментом

@Является базисным производным финансовым инструментом

Не является финансовым инструментом

Моделью оценки цены опциона является:

Модель CAPM

Модель ART

@Модель Блэка-Шоулза

Целью хеджера в опционной торговле является:

Получение прибыли

@Снижение рисков

Поддержание рыночных котировок

Целью спекулянта в опционной торговле является:

Снижение рисков

Получение прибыли или убытков

@Получение прибыли

Поддержание рыночных котировок

Ценовые риски страхуются чаще всего посредством:

Форвардов

@Фьючерсов или опционов

Свопов

Какие риски не возможно застраховать при помощи опционов:

Процентные

Валютные

@Коммерческие

Опционная стратегия – это:

@Комбинирование стратегических и тактических решений

Комбинирование фьючерсных и опционных контрактов

Комбинирование ценных бумаг, номинированных в различных валютах

Просто покупка или продажа опциона

Ограниченная сумма потенциальных потерь характерна для:

Фьючерса

Форварда

@Опциона

Спекулятивной сделки

Стороной по опционной сделке при хеджировании рисков выступает:

@Спекулянт

Регистратор

Страховая компания

Длинная позиция по опционной сделке:

Это обязательство продавца и покупателя перед биржей

Это обязательство продавца или покупателя перед биржей

@Это обязательство покупателя перед биржей

Это обязательство продавца перед биржей

Короткая позиция по опционной сделке:

Это обязательство продавца и покупателя перед биржей

Это обязательство продавца или покупателя перед биржей

Это обязательство покупателя перед биржей

@Это обязательство продавца перед биржей

Стоимость опциона – есть:

@Вероятная положительная разница в стоимостях актива опциона на момент заключения опциона и на момент его возможного исполнения

Произведение цены актива на стандартное количество актива

Будущая стоимость актива заложенного в опцион

Субъективная оценка продавца опциона

Первой математической моделью расчета стоимости опциона была:

Биноминальная модель

Модель Фишера

@Модель Блэка-Шоулза

Модель Койка

Укажите, какими способами может выполняться опционный договор:

1) Исполнение рыночной операции, лежащей в его основе

2) Покупка опциона

3) Неисполнение операции (отказа от исполнения)

Выберите вариант правильного ответа:

Только 1 и 2

@Только 1 и 3

Только 2 и 3

Только 3

Премия опциона колл тем выше, чем:

Меньше цена спот актива

Меньше время до срока истечения контракта

@Меньше цена страйк

Больше размер выплачиваемого на актив дохода

Премия опциона колл тем выше, чем:

@Больше цена актива, лежащего в основе контракта

Меньше время до срока истечения контракта

Меньше ставка без риска

Больше размер выплачиваемого на актив дохода

Премия опциона пут тем выше, чем:

меньше цена исполнения

@больше выплачиваемый по активу доход

больше цена спот актива

больше ставка без риска

Премия опциона пут тем выше, чем:

меньше цена исполнения

меньше выплачиваемый по активу доход

@меньше период времени до срока истечения контракта

больше ставка без риска

К моменту истечения срока контракта стоимость американского опциона колл и пут в зависимости от цены спот актива должна быть:

больше нуля;

@равна внутренней стоимости;

меньше внутренней стоимости;

меньше нуля

Соотношение между ценой исполнения и ценой базисного актива опционного контракта представляет собой:

@Внутренняя стоимость опциона

Временная стоимость опциона

Премия за опцион

Цена страйк

В случае если опцион колл имеет внутреннюю стоимость, то его называют:

@Опцион при деньгах

Опцион без денег

Покрытый опцион

Непокрытый опцион

Под временной стоимостью опциона понимают:

Разница между ценой страйк и ценой базового актива

@Разница между премией за опцион и внутренней стоимостью

Цена актива, установленная в контракте на опцион, по которой держа-

тель опциона может купить или продать актив

Стоимость, уплаченная за опцион при покупке

Основными факторами, не оказывающими влияние на цену опциона:

Цена спот

Цена страйк

Безрисковая процентная ставка

@Цена исполнения

Согласно какой модели ценообразования опционов изменение цены актива опционного контракта происходят более-менее регулярно и с определенным шагом?

@Биномиальная модель

Модель Блэка-Шоулза

Метод нейтрального отношения к риску

Модель безрискового хеджа

Держатель Колл-опциона:

@Играет на повышение цены базисного актива

Играет на понижение цены базисного актива

Играет как на понижение, так и на повышение цены базисного актива

В зависимости от вида базисного актива можно выделить:

Пут-опцион

Европейский опцион

Американский опцион

@Опцион на фондовые индексы

studfiles.net

1.2 Понятие фьючерсной торговли и фьючерсного контракта

Фьючерсная торговля - это форма биржевой торговли биржевым товаром посредством фьючерсных (срочных) контрактов.

Фьючерсный контракт - это стандартный биржевой договор на поставку биржевого актива в указанный в договоре срок по цене, определенной сторонами при совершении сделки.

Фьючерсный контракт стандартизирован по всем параметрам, кроме одного - цены поставляемого товара, выявляемой в процессе биржевых торгов.

Стандартизация фьючерсного контракта включает унификацию следующих основных показателей: потребительная стоимость товара, его количество и рыночные условия обращения, вид товара, его базисное количество и размеры доплат за отклонение от него, размеры партии товара, условия и сроки поставки, форма оплаты, санкции за нарушение условий контракта, порядок арбитража и др. Во фьючерсной торговле имеют значение лишь вид товара, на который заключается контракт, количество таких контрактов, месяц поставки и, главное, цена данного товара, проставляемая в контракте.

Важной особенностью фьючерсной торговли, вытекающей из ее стандартизации, является обезличенность контракта. Сторонами во фьючерсном контракте выступают не продавец и покупатель, а продавец и Расчетная палата или покупатель и Расчетная палата биржи. Это позволяет продавцу и покупателю действовать независимо друг от друга, т.е. ликвидировать свои обязательства по ранее оформленному контракту путем совершения обратной сделки.

Круг объектов фьючерсной торговли очень широк. Поскольку торговля фьючерсными контактами - это лишь биржевая операция с биржевыми договорами, а не с самими товарами, то их основой может быть не только товар как некое материальное благо, а вообще любой объект торговли, например, различные ценные бумаги. Но раз объектом торговли являются контракты, то можно торговать и контрактами на контракты, контрактами на группы контрактов и т.д. Естественным ограничителем указанного процесса является связь с рынком реального товара, реального капитала и т.д.

Понимание фьючерсного контракта лучше всего достигается при его сравнении с форвардным контрактом. Фьючерсные контракты относятся к классу соглашений о будущей покупке.

Фьючерсные контракты - это те же форвардные контракты, но обладающие рядом дополнительных свойств или отличительных особенностей.

Во-первых, это биржевые контракты, заключение которых происходит только на биржах, в то время как форвардные контракты заключаются на внебиржевом рынке. Каждая биржасамостоятельно разрабатывает фьючерсные контракты, на которые заключаются сделки.

Во-вторых, это стандартные контракты не только по типовой форме, но и по содержанию. Форма форвардного контракта в какой-либо конкретной сфере деятельности является обычно типовой, но все конкретные условия контракта по количеству первичного актива, его качественным характеристикам и т.д. оговариваются между сторонами сделки при ее заключении. Фьючерсный контакт стандартизирован по всем его параметрам, кроме одного - цены. Он унифицирован по потребительской стоимости первичного актива, лежащего в его основе, по его количеству, месту и сроку поставки, срокам и форме расчетов, штрафным санкциям и арбитражу и т.п.

В-третьих, исполнение и все расчеты по фьючерсному контракту гарантированы биржей и расчетным органом, обслуживающим данную биржу, - Расчетной (Клиринговой) палатой, благодаря наличию крупного страхового фонда, обязательного механизма гарантийного залога (маржи) и удвоению в процессе регистрации заключенного в ходе биржевых торгов фьючерсного контракта в Расчетной палате как контракта между покупателем первичного актива и Расчетной палатой как продавцом и как контракта между продавцом первичного актива и Расчетной палатой как покупателем.

В-четвертых, форвардный контракт заключается для того, чтобы купить (продать) первичный актив, и невыполнение этого контракта может обернуться крупными штрафными санкциями для нарушителя контракта. Фьючерсный контракт, благодаря механизму возможного досрочного прекращения обязательств по нему любой из его сторон, имеет своей целью не куплю - продажу первичного актива, а получение прибыли (дохода) от сделок на фьючерсном рынке. Он является преимущественно спекулятивным.

В-пятых, форвардные контракты могут заключаться на любые первичные активы фондового рынка, фьючерсные контракты имеют в основе ограниченный круг таких первичных активов, главной чертой которых является непредсказуемость изменений цен и их основополагающий характер.

Итак, отличительными чертами фьючерсного контракта являются:

а) биржевой характер, т.е. это биржевой договор, разрабатываемый на данной бирже и обращающийся только на ней;

б) стандартизация по всем параметрам, кроме цены;

в) полная гарантия со стороны биржи того, что все обязательства, предусмотренные данным фьючерсным контрактом, будут выполнены;

г) наличие особого механизма досрочного прекращения обязательств по контракту любой из сторон.

Стандартизация фьючерсного контракта делает его неизменным во всех сделках между различными продавцами и покупателями, заключаемых на протяжении всего срока его существования.

Стандартизация фьючерсного контракта имеет следующие достоинства:

• резкое ускорение процесса заключения сделки;

• увеличение количества заключаемых сделок;

• упрощение расчетов по сделкам;

• привлечение к биржевой торговле круга лиц и организаций, не располагающих самим биржевым активом;

• осуществление торговли в упрощенной форме путем ссылки на типовой контракт (без оформления самих контрактов).

Стандартизация количества биржевого актива, на которое заключается фьючерсный контракт, позволяет каждой стороне сделки заранее знать, сколько актива подлежит купле-продаже. Например, фьючерсный контракт на 5000 долл. США означает куплю - продажу именно 5000 долл., а не 6000 долл. или 4000 долл. В результате биржевая торговля фьючерсными контрактами сводится к «торговле» целым числом контрактов, а не является торговлей какими-то количествами биржевого актива. Если вам требуется продать 20000 долл., то это означает необходимость продать четыре (пятитысячных) контракта. Но это же означает, что невозможна биржевая торговля количествами актива, не кратными по отношению к установленной его стандартной партии.

Гарантированность фьючерсного контракта достигается, с одной стороны, наличием крупного страхового (резервного) фонда денежных средств, а с другой - принятием биржей (Расчетной палатой биржи) на себя обязательств быть продавцом для всех покупателей контрактов и быть покупателем для всех продавцов контрактов. Иначе говоря, каждый фьючерсный контракт между продавцом и покупателем как бы преобразуется в два новых контракта: между биржей (Расчетной палатой) и покупателем и между биржей (Расчетной палатой) и продавцом.

Любой фьючерсный контракт имеет ограниченный срок существования (например, три месяца). В соответствии с этим по фьючерсному контракту заранее известно, когда наступает последний день торговли этим контрактом и до какого времени в течение этого дня ведется торговля. Вслед за последним днем торговли наступает день (дни) исполнения этого контракта, т.е. поставка актива и окончательные денежные расчеты по нему. Поскольку в каждый торговый день на бирже обычно ведется торговля фьючерсными контрактами с разными месяцами исполнения (поставки), постольку существует специальный биржевой календарь на один, два и даже три года вперед, в котором четко обозначены дни исполнения (поставки) по всем торгуемым фьючерсным контрактам.

Фьючерсный контракт, заключенный с целью поставки по нему какого-либо биржевого актива, по сути есть форвардный контракт. Фьючерсный контракт имеет своей целью получение положительной разницы в ценах от операций по его купле-продаже. В этом смысле фьючерсный контракт-это всегда контракт на разность в ценах, а не на куплю-продажу биржевого актива. Из этого постулата следуют важные выводы.

Во-первых, не обязательно, чтобы в основе фьючерсного контракта лежал бы какой-то реально существующий актив, как-то: товар, акция, облигация. В основе фьючерсного контракта может быть любой абстрактный актив, например число, удовлетворяющее требованию тесной связи с соответствующим рынком. Такими числами могут быть: цена, индекс цен, процентнаяставка (процент), валютный курс, их всевозможные комбинации и т.п.

Во-вторых, фьючерсный контракт - это финансовый инструмент, инструмент рынка капиталов, а сам рынок фьючерсных контрактов - это часть рынка капиталов. Фьючерсные контракты - один из наиболее адекватных современному рыночному хозяйству механизмов перелива капиталов с точки зрения объемов финансовых средств и сроков их оборота.

В-третьих, поскольку игра на разность в ценах лишь в малой степени связана с национальными границами, то фьючерсный контракт быстро превратился в международный финансовый инструмент.

В-четвертых, фьючерсный контракт - это современный инструмент быстрого выравнивания цен, погашения их колебаний на разных рынках, инструмент «мгновенного» усреднения денежного спроса без изменения текущего предложения. Благодаря наличию фьючерсных рынков далеко не каждое изменение на рынке денежных капиталов оказывает прямое влияние на производство и обращение реальных активов и тем самым увеличивается общая устойчивость рыночной экономики.

В момент своего заключения фьючерсный контракт является обычным договором, форвардным контрактом. Если фьючерсный контракт «доживает» до окончания срока его действия и по нему осуществляется поставка, т.е. купля-продажа лежащего в его основе актива, то он опять существует как обычный форвардный контракт на поставку этого актива через обусловленный срок времени. Собственно фьючерсным контрактом он является в промежутке времени между его заключением и исполнением.

studfiles.net

50. Основные характеристики фьючерсного контракта.

Фьючерс- это соглашении о выполнении в будущем уже достигнутой договоренности о купле-продаже какого либо актива по цене зафиксированной на момент соглашения с возможной но не обязательной поставкой.

Принципиальным отличием фьючерса от форварда является то что поставка товара по фьючерсу необязательная.

Реальной поставкой завершается только 5% фьючерсов. Фьючерсный контракт - биржевой. Биржа сама разрабатывает условия контракта для каждого вида товар. единственной переменной в контракте является цена.

Биржа гарантирует исполнение фьючерсного контракта; кроме этого биржа имеет дилеров в обязанности которых входит продажа и покупка фьючерсов

Предметом фьючерса могут быть следующие группы товаров:

1 . сельскохозяйственная продукция и металлы.

2. Ценные бумаги ( в основном облигации)

3. Иностранная валюта

4. Биржевые индексы

Фьючерсный контракт исполняется двумя способами:

1. фактическая поставка товаров

2. обратная (офсетная) сделка

В отличии от форварда, фьючерс может быть исполнен в любой период до истечения срока контракта.

После закрытия фьючерсного контракта, одна из сторон получает разницу между ценой контракта и рыночной ценой актива на день закрытия контракта. Вторая сторона эту разницу оплачивает.

51. Основные характеристики форвордного контракта.

Форвард (форвардный контракт) это договор между продавцом и покупателем о купле продаже конкретного товара в заранее обговоренные сроки

Форвардный контракт это твердая сделка, то есть сделка обязательная для исполнения.

Предметом форвардного контракта могут быть акции облигации и валюта.

Сторона которая по контракту обязуется поставить (продать) актив открывает короткую позицию, то есть продает контракт, соответственно сторона которая приобретает актив открывает длинную позицию, то есть покупает контракт.

Содержание форвардного контракта строго индивидуально и зависит от договоренности между продавцом и покупателем. поэтому форвардный контракт торгуется только на внебиржевом рынке.

Если одна из сторон форвардного контракта хочет отказаться от исполнения контракта, либо передать свои обязательства другой стороне, это возможно только с согласия другой стороны.

преимуществом форвардного контракта является отсутствие значительных расходов на его заключение.

Форвардный контракт заключается для реальной купли-продажи активов и для страхования сторон от неблагоприятного изменения цен.

Форвардный контракт позволяет играть на разнице курсовой стоимости активов.

Лицо, открывающее длинную позицию, рассчитывает на рост цены, лицо, открывающее короткую позицию, рассчитывает на понижение цены.

52. Основные характеристики опционного контракта.

Среди других производных ценных бумаг наибольшее распространение получили опционы.

Опцион - сделка дающая право её владельцу купить или продать определенное количество ценных бумаг по фиксированной цене в течении определенного срока.

Опцион дает лишь право но не обязанности на совершение сделки.

Покупая опцион покупатель платит его продавцу премию которая называется ценой опциона.

Различают опцион на продажу и опцион на покупку.

Опцион на покупку называется колл-опцион, опцион на продажу – пут-опцион

Цена базисного актива, которая согласовывается в опционном контракте, называется ценой исполнения опциона.

Опционные контракты, в основе которых лежит один и тот же базисный актив составляют класс.

Опционы одного класса выписываемы на одинаковый срок и по одной цене составляют серию.

Срок исполнения опциона не превышает 1 года.

В зависимости от срока исполнения различают европейские и американские опционы.

Европейский опцион может быть исполнен только в момент его погашения. Американский опцион может быть исполнен в любое время до истечения даты его погашения.

Опционы обращаются как на бирже, так и на внебиржевом рынке.

Опционы, обращающиеся на бирже, называют котируемыми.

Варрант - ценная бумага, которая предоставляет своему владельцу право в будущем купить по заранее оговоренной цене определенное количество ценных бумаг.

Отличие варранта от опциона:

Варрант выпускает только эмитент ценных бумаг, которые лежат в его основе.

Опцион может выпустить тот, кто владеет необходимым количеством ценных бумаг.

В отличии от опциона, варрант выпускается на длительный срок от 10 до 20 лет.

studfiles.net

Фьючерсные контракты

Содержание

Введение

1. Понятие и виды фьючерсного контракта

1.1 Краткосрочные процентные фьючерсы

1.2 Долгосрочные процентные фьючерсы

2. Определение стоимости и доходности фьючерсных контрактов

Заключение

Список использованных источников

Введение

Рыночная экономика представляет собой совокупность различных рынков. Одним из них является финансовый рынок. Финансовый рынок – это рынок, который опосредует распределение денежных средств между участниками экономических отношений. Одним из сегментов финансового рынка выступает рынок ценных бумаг, или фондовый рынок. Рынок ценных бумаг – это рынок, который опосредует кредитные отношения и отношения совладения с помощью ценных бумаг. Особенностью привлечения финансовых ресурсов таким путем является то обстоятельство, что, как правило, они могут свободно обращаться на рынке. Поэтому лицо, вложившее свои средства в какое-либо производство путем приобретения ценных бумаг, может вернуть их, продав бумаги. Возможность свободной купли-продажи ценных бумаг позволяет вкладчику гибко определять время, на которое он желает разместить свои средства в тот или иной хозяйственный проект.

По организационной структуре РЦБ делят на первичный и вторичный рынки. Первичный рынок – это рынок, на котором происходит первичное размещение ценных бумаг. Вторичный рынок – это рынок, на котором происходит обращение ценных бумаг.

В структуре вторичного рынка выделяют биржевой и внебиржевой рынки. Биржевой рынок представлен обращением ценных бумаг на биржах. Внебиржевой рынок охватывает обращение бумаг вне биржи.

В свою очередь биржевой рынок состоит из двух сегментов: спотового и срочного рынка. Спотовый (кассовый) рынок – это рынок наличных сделок.

Срочный рынок – это рынок, на котором заключаются срочные сделки. Его называют еще рынком производных инструментов.

Срочный рынок выполняет две важные функции в экономике. Он позволяет согласовывать планы предпринимателей на будущее и страховать ценовые риски в условиях неопределенности экономической конъюнктуры. Срочные сделки дают возможность застраховаться от изменения цен финансовых активов, валютных курсов, процентных ставок, собственно товарных цен. Привлекательность срочного рынка состоит также в том, что его инструменты являются высокодоходными, хотя и высокорискованными объектами инвестирования финансовых средств.

1. Понятие и виды фьючерсного контракта

Договор, заключаемый на бирже между двумя сторонами о покупке (продаже) какого-либо актива в будущем по цене, установленной в момент заключения, называется фьючерсным контрактом. Поскольку фьючерсный контракт – это биржевой инструмент, то он обладает стандартными параметрами, то есть все его параметры, кроме цены, известны заранее и не зависят от воли и желания сторон договора. Этот контракт заключается только в ходе биржевой торговли. Гарантом его исполнения является сама биржа, точнее, расчетная организация, обслуживающая биржевую торговлю, которая называется часто клиринговой организацией (палатой).

Заключение фьючерсного контракта на условиях его покупателя называется "покупкой" контракта, а на условиях продавца – "продажей" контракта. Принятие обязательства по контракту (на условиях покупателя или продавца) называется "открытием позиции". Ликвидация обязательства по данному контракту путем заключения обратной сделки с аналогичным контрактом называется "закрытием позиции".

При открытии позиции владелец контракта уплачивает первоначальную маржу, или взнос, в размере нескольких процентов от стоимости контракта, которая учитывается (возвращается к нему) при ликвидации позиции. Если позиция остается (переходит) на следующий день (остается "открытой"), то по ней рассчитывается переменная маржа как разница между рыночными ценами данного контракта, используемыми для этих целей, или так называемыми расчетными ценами данного и предыдущего дня. В случае роста цен эту разницу уплачивают продавцы по открытым позициям, а получают покупатели – обладатели открытых позиций. В случае падения цен – наоборот.

Валютные фьючерсы – фьючерсные контракты купли-продажи какой-либо конвертируемой валюты.

Фондовые фьючерсы – это фьючерсные контракты купли-продажи некоторых видов акций.

Процентные фьючерсы – это фьючерсные контракты на изменение процентных ставок и на куплю-продажу долгосрочных облигаций. Первые есть краткосрочные процентные фьючерсы, а вторые - долгосрочные.

1.1 Краткосрочные процентные фьючерсы

Первичным рынком (или физическим, реальным, наличным) для краткосрочных процентных фьючерсных контрактов является рынок банковских депозитных ставок на срок до одного года, обычно – на три месяца. Банки принимают на депозит от населения и компаний под определенный процент и используют их в качестве кредитных ресурсов для выдачи ссуд под более высокий процент. Разница в указанных процентных ставках, как правило, является доходом банка. Депозитные вклады могут вноситься как в национальной валюте, так и в валюте других государств. При этом процентные ставки будут различаться. Процентные ставки по депозитам в иностранной валюте обычно привязываются к этим ставкам на национальном рынке соответствующей валюты, если имеет место достаточно свободный перелив капиталов между станами. Рыночный процент по депозитам подвержен постоянным колебаниям из-за различного рода экономических и политических факторов. С одной стороны, это делает операции с депозитами привлекательными для спекулянтов. С другой стороны, у многих инвесторов существует потребность в фиксации уровня процентных ставок на требуемом уровне на какой-либо срок, что становится возможным через механизм биржевого хеджирования. Краткосрочные процентные фьючерсные контракты – это фьючерсные контракты, основанные на краткосрочной процентной ставке, например, на банковской процентной ставке по государственным краткосрочным облигациям, выпускаемым на срок до 1 года, и т.д. Это стандартный биржевой договор, имеющий форму договора купли-продажи краткосрочного процента в конкретный день в будущем по цене, установленной в момент заключения сделки. Процент, как и индекс, - это просто число, купля-продажа которого не имеет реального смысла. Поэтому краткосрочный процентный фьючерсный контракт относится к разряду фьючерсных контрактов на разницу, по которым вместо поставки производится только расчет разницы в ценах в денежной форме. Стандартная конструкция фьючерсного контракта на краткосрочный процент:

- цена фьючерсного контракта – индекс, равный разнице между числом 100 и процентной ставкой (последняя составляет обычно несколько процентов).

Смысл такой конструкции цены краткосрочного фьючерса состоит в том, что в этом случае она соответствует конструкции цены краткосрочных облигаций, которые продаются обычно с дисконтом от номинальной цены. Следовательно, торговцам легко сопоставить движение цен на эти облигации и на процентные фьючерсы;

- стоимость (размер) фьючерсного контракта – установленная биржей сумма денег;

- минимальное изменение цены контракта (тик) соответствует минимальному изменению процентной ставки;

- минимальное изменение стоимости контракта равно произведению стоимости фьючерсного контракта, минимального изменения цены и относительного времени жизни контракта. Например: стоимость контракта – 1 млн. долл., тик – 0,01%, или 0,0001, относительное время жизни трехмесячного контракта = 1 млн. долл. * 0,0001 * 0,25 = 25 долл.;

- период поставки – физическая поставка отсутствует. Никакого перехода суммы денег, соответствующей стоимости фьючерсного контракта, из рук в руки не происходит. Если контракт не закрывается обратной сделкой до истечения срока его действия, то в последний торговый день месяца поставки производится закрытие контракта по биржевой расчетной цене. Расчеты по контракту осуществляются на следующий рабочий день после последнего торгового дня;

- биржевая расчетная цена – трехмесячная ставка на депозиты в соответствующей валюте на наличном рынке на дату последнего торгового дня.

1.2 Долгосрочные процентные фьючерсы

Первичным (наличным) рынком для долгосрочных процентных фьючерсных контрактов является рынок долгосрочных государственных облигаций, выпускаемых на несколько лет (обычно на 8 – 10 лет и более) с фиксированным купонным доходом. Рыночная цена долгосрочных облигаций находится в зависимости от колебаний ставки банковского процента по трехмесячным депозитам, но по более сложной зависимости, чем это имеет место между данной ставкой и ценами на краткосрочные облигации, так как большое значение имеют срок, на который выпущены облигации, размер ежегодного купонного дохода и периодичность его выплаты. Обычно с увеличением ставок рыночного процента цена на облигации снижается. Наоборот, с уменьшением числа лет, остающихся до погашения номинальной стоимости займа, его рыночная цена приближается к номиналу облигации. Долгосрочный процентный фьючерсный контракт – это стандартный биржевой договор купли-продажи облигаций стандартного количества и стандартного качества на фиксированную дату в будущем по цене, согласованной в момент заключения сделки.

Стандартная конструкция долгосрочного процентного фьючерса:

- цена фьючерсного контракта устанавливается в процентах от номинальной стоимости облигаций;

- стоимость (размер) фьючерсного контракта – установленная номинальная стоимость облигаций, разрешенных к поставке;

- минимальное изменение цены (тик) – обычно 1%;

- минимальное изменение стоимости контракта равна произведению тика и стоимости контракта;

- период, на который заключаются контракты, - обычно три месяца, т.е. в году четыре месяца поставки;

- поставки по контракту – имеет место физическая поставка облигации по контракту, не ликвидированному до окончания срока его действия. Поставка производится отбираемыми биржей видами облигаций, у которых выплата номинала начинается не ранее чем через определенное число лет от установленной даты (или в пределах установленного числа лет) с соответствующей купонной ставкой;

mirznanii.com

Фьючерсный контракт и его виды на фондовом рынке — КиберПедия

Фьючерсный контракт - это стандартный биржевой договор купли-продажи биржевого актива в определенный момент времени в будущем по цене, установленной сторонами сделки в момент ее заключения.

Понять, что такое фьючерсный контракт, лучше всего, сравнивая его с

форвардным контрактом. Фьючерсные контракты относятся к классу соглашений о

будущей покупке.

Фьючерсные контракты - это те же форвардные контракты, но обладающие

рядом дополнительных свойств или отличительных особенностей:

· это биржевые контракты, заключение которых происходит только на биржах, в то время как форвардные контракты заключаются на внебиржевом рынке. Каждая биржа самостоятельно разрабатывает фьючерсные контракты, которые обращаются на ее базе;

· это стандартные контракты и не только по своей типовой форме» но и по содержанию. Форма форвардного контракта в какой-либо конкретной сфере деятельности является обычно типовой, но все конкретные условия контракта по количеству первичного актива, его качественным характеристикам и другим параметрам оговариваются между сторонами сделки при ее заключении. Фьючерсный контракт стандартизирован по всем его параметрам, кроме одного - цены. Он унифицирован по потребительной стоимости первичного актива, лежащего в его основе, по его количеству, месту и сроку поставки, сроку и форме расчетов, штрафным санкциям и арбитражу и т.п.;

· исполнение и все расчеты по фьючерсному контракту гарантированы биржей и расчетным органом, который обслуживает данную биржу, - расчетной (клиринговой) палатой. Это обеспечивается наличием страхового фонда, обязательного механизма гарантийного залога (маржи), а также удвоением в процессе регистрации заключенного в ходе биржевых торгов фьючерсного контракта в расчетной палате как контракта между покупателем первичного актива и расчетной палатой, как продавцом первичного актива и расчетной палатой как покупателем;

· форвардный контракт заключается для того, чтобы купить (продать) первичный актив, и невыполнение этого контракта может обернуться крупными штрафными санкциями для его нарушителя. Фьючерсный контракт благодаря механизму возможного досрочного прекращения обязательств по нему любой из его сторон имеет своей целью не куплю-продажу первичного актива, а получение прибыли (дохода) от сделок на фьючерсном рынке. Он носит преимущественно спекулятивный характер;

· форвардные контракты могут заключаться на любые первичные активы фондового рынка, основой фьючерсного контракта является ограниченный круг таких первичных активов, главная черта которых - непредсказуемость изменений

· цен.

"Купить" фьючерсный контракт - взять на себя обязательство принять от биржи первичный актив (например, определенные облигации), когда наступит срок исполнения фьючерсного контракта, и уплатить по нему бирже в соответствии с порядком, установленном для данного контракта, т.е. в конечном счете, по цене, установленной в момент покупки контракта.

"Продать" фьючерсный контракт - принять на себя обязательство поставить (продать) бирже первичный актив, когда наступит срок исполнения фьючерсного контракта, и получить за него от биржи соответствующие денежные средства согласно цене продажи этого контракта.

Итак, отличительными чертами фьючерсного контракта являются:

биржевой характер, т.е. это биржевой договор, разрабатываемый на данной бирже и обращающийся только к ней;

стандартизация по всем параметрам, кроме цены;

полная гарантия со стороны биржи того, что все обязательства, предусмотренные данным фьючерсным контрактом, будут выполнены;

наличие особого механизма досрочного прекращения обязательств по контракту любой из сторон.

Стандартизация фьючерсного контракта делает его неизменным во всех сделках между различными продавцами и покупателями, заключаемыми на протяжении всего срока его существования.

Стандартизация фьючерсного контракта имеет следующие достоинства:

· резкое ускорение процесса заключения сделки;

· увеличение количества заключаемых сделок;

· упрощение расчетов по сделкам;

· привлечение к биржевой торговле круга лиц и организаций, не располагающих самим биржевым активом;

· осуществление торговли в упрощенной форме путем ссылки на типовой контракт (без оформления самих контрактов).

Стандартизация количества биржевого актива, на которое заключается фьючерсный контракт, позволяет каждой стороне сделки заранее знать, сколько актива подлежит купле-продаже.

Гарантированность фьючерсного контракта достигается, с одной стороны, наличием крупного страхового (резервного) фонда денежных средств, а с другой - принятием биржей (расчетной палатой биржи) на себя обязательств быть продавцом для всех покупателей контрактов и быть покупателем для всех продавцов контрактов. Иначе говоря, каждый фьючерсный контракт между продавцом и покупателем преобразуется в два новых контракта: между биржей (расчетной палатой) и покупателем и между биржей (расчетной палатой) и продавцом.

Принятие биржей (расчетной палатой) на себя обязательств одной из сторон контракта по отношению к каждому его продавцу и покупателю позволяет им в любой момент до истечения срока действия данного фьючерсного контракта ликвидировать свои обязательства по нему путем заключения офертной сделки.

Обратная, или офертная сделка в торговле фьючерсными контрактами - это сделка с тем же видом фьючерсного контракта, с тем же количеством фьючерсных контрактов, с тем же сроком исполнения фьючерсного контракта, но противоположная ранее заключенной сделке.

Первоначальная покупка или продажа фьючерсного контракта называется открытием позиции. При этом покупка контракта называется открытием длинной позиции, а продажа контракта - открытием короткой позиции.

Фьючерсный контракт, заключенный с целью поставки по нему какого-либо биржевого актива, есть форвардный контракт. Фьючерсный контракт имеет своей целью получение положительной разницы в ценах от операций по его купле-продаже. В этом смысле фьючерсный контракт - это всегда контракт на разность в ценах, а не на куплю-продажу биржевого актива. Из этого следуют важные выводы:

· совсем не обязательно, чтобы в основе фьючерсного контракта лежал какой- то реально существующий актив: товар, акция, облигация. В его основе может быть любой абстрактный актив: цена, индекс цен, процентная ставка, валютный курс, их все возможные комбинации и т.п.;

· фьючерсный контракт - это финансовый инструмент, инструмент рынка капиталов, а сам рынок фьючерсных контрактов - это часть рынка капиталов, фьючерсные контракты - один из наиболее адекватных современному рыночному хозяйству механизмов перелива капиталов с точки зрения объемов финансовых средств и сроков их оборота;

· поскольку игра на разности в ценах в малой степени связана с национальными границами, то фьючерсный контракт быстро превратился в международный финансовый инструмент;

· фьючерсный контракт - это современный инструмент быстрого выравнивания цен, погашения их колебаний на разных рынках. Это инструмент "мгновенного" Усреднения денежного спроса без изменения текущего предложения. Благодаря наличию фьючерсных контрактов далеко не каждое изменение на рынке денежных капиталов оказывает прямое влияние на производство и обращение реальных активов, и тем самым увеличивается общая устойчивость рыночной экономики.

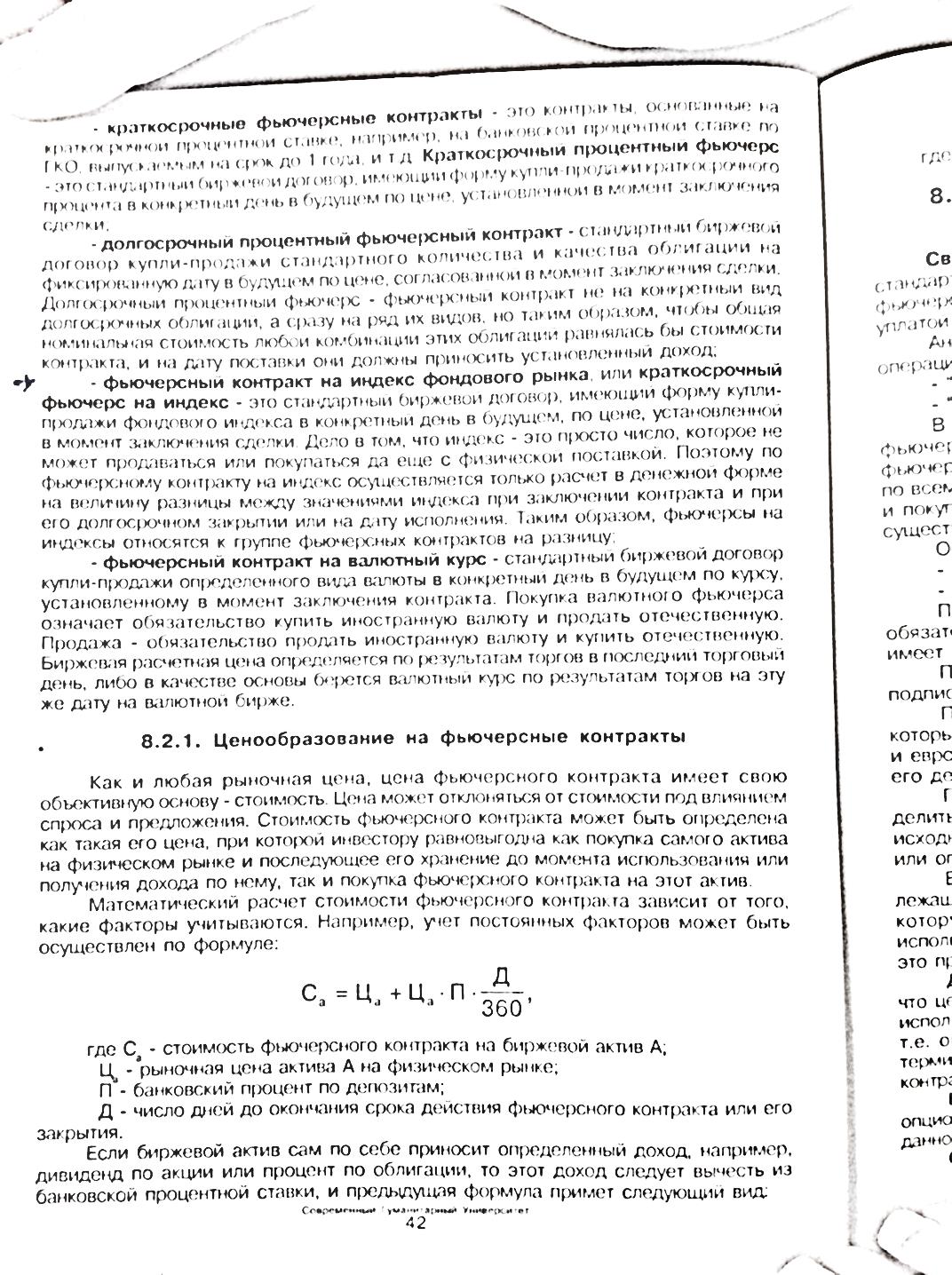

Существуют следующие виды фьючерсных контрактов:

краткосрочные фьючерсные контракты - это контракты, основанные на краткосрочной процентной ставке, например, на банковской процентной ставке по ГКО, выпускаемым на срок до 1 года, и т.д. Краткосрочный процентный фьючерс - это стандартный биржевой договор, имеющий форму купли-продажи краткосрочного процента в конкретный день в будущем по цене, установленной в момент заключения сделки;

долгосрочный процентный фьючерсный контракт - стандартный биржевой договор купли-продажи стандартного количества и качества облигаций на фиксированную дату в будущем по цене, согласованной в момент заключения сделки. Долгосрочный процентный фьючерс - фьючерсный контракт не на конкретный вид долгосрочных облигаций, а сразу на ряд их видов, но таким образом, чтобы общая номинальная стоимость любой комбинации этих облигаций равнялась бы стоимости контракта, и на дату поставки они должны приносить установленный доход;

фьючерсный контракт на индекс фондового рынка, или краткосрочный фьючерс на индекс - это стандартный биржевой договор, имеющий форму купли- продажи фондового индекса в конкретный день в будущем, по цене, установленной в момент заключения сделки. Дело в том, что индекс - это просто число, которое не может продаваться или покупаться да еще с физической поставкой. Поэтому по фьючерсному контракту на индекс осуществляется только расчет в денежной форме на величину разницы между значениями индекса при заключении контракта и при его долгосрочном закрытии или на дату исполнения. Таким образом, фьючерсы на индексы относятся к группе фьючерсных контрактов на разницу;

фьючерсный контракт на валютный курс - стандартный биржевой договор купли-продажи определенного вида валюты в конфетный день в будущем по курсу, установленному в момент заключения контракта. Покупка валютного фьючерса означает обязательство купить иностранную валюту и продать отечественную. Продажа - обязательство продать иностранную валюту и купить отечественную. Биржевая расчетная цена определяется по результатам торгов в последний торговый день, либо в качестве основы берется валютный курс по результатам торгов на эту же дату на валютной бирже.

9.2.1. Ценообразование на фьючерсные контракты

Как и любая рыночная цена, цена фьючерсного контракта имеет свою объективную основу - стоимость. Цена может отклоняться от стоимости под влиянием спроса и предложения. Стоимость фьючерсного контракта может быть определена как такая его цена, при которой инвестору равновыгодна как покупка самого актива на физическом рынке и последующее его хранение до момента использования или получения дохода по нему, так и покупка фьючерсного контракта на этот актив.

Математический расчет стоимости фьючерсного контракта зависит от того, какие факторы учитываются. Например, учет постоянных факторов может быть осуществлен по формуле:

Если биржевой актив сам по себе приносит определенный доход, например, дивиденд по акции или процент по облигации, то этот доход следует вычесть из банковской процентной ставки, и предыдущая формула примет следующий вид:

cyberpedia.su

Фьючерсные контракты и их классификация

Содержание

Введение

1. Общая характеристика фьючерсного контракта

1.1 Определение, цели и основные признаки фьючерсного контракта

1.2 Сравнительная характеристика форвардного и фьючерсного контрактов

1.3 Классификация фьючерсных контрактов

1.4 Стандартизация фьючерсного контракта

2. Организация фьючерсной торговли

3. Порядок заключения и исполнения сделок на куплю-продажу фьючерсных контрактов

4. Стратегии хеджирования

Заключение

Список использованной литературы

Приложение

Введение

Фьючерс (фьючерсный контракт) (от англ. futures ) — производный финансовый инструмент, стандартный срочный биржевой контракт купли-продажи базового актива, при заключении которого стороны (продавец и покупатель) договариваются только об уровне цены и сроке поставки. Остальные параметры актива (количество, качество, упаковка, маркировка и т.п.) оговорены заранее в спецификации биржевого контракта. Стороны несут обязательства перед биржей вплоть до исполнения фьючерса.

Фьючерс один из самых распространенных и высоколиквидных инструментов страхования от ценовых рисков. В мировой практике применение фьючерсов уже давно стало неотъемлемой частью хозяйственной деятельности крупнейших компаний.

Актуальность темы исследования состоит в том, что фьючерсные биржи посредством использования производных инструментов, в частности - фьючерсные контракты, позволяют быстрее реализовывать товар, уменьшать риск потерь от неблагоприятных изменений цен, ускорять возврат авансированного капитала в денежной форме в количестве, максимально близком первоначально авансированному капиталу, плюс соответствующую прибыль.

Объектом и предметом работы фьючерсные контракты.

Целью работы является рассмотрение особенностей фьючерсных контрактов.

В соответствии с целью решены следующие задачи:

- дана общая характеристика фьючерсного контракта, в т.ч. цели и основные признаки и классификация;

- приведена сравнительная характеристика форвардного и фьючерсного контрактов;

- рассмотрена организация фьючерсной торговли, порядок заключения и исполнения сделок на куплю-продажу фьючерсных контрактов;

- охарактеризована стратегии хеджирования.

Производные инструменты неоднократно становились объектом исследования ученых. При этом большая часть работ по данной тематике принадлежит иностранным исследователям. Теоретическим основам и применению производных инструментов в хозяйственной практике посвящены работы таких авторов, как Фишер Блэк, Лоуренс Галитц, Роберт Колб, Тодд Лофтон, Роберт Мертон, Мертон Миллер, Марк Рубинстайн, Джон Халл, Уильям Ф. Шарп, Майрон Шоулс.

Среди российских ученых, внесших серьезный вклад в исследование деривативов, необходимо отметить А.Н. Балабушкина, А.Н. Буренина, В.А. Галанова, И.А. Дарушина, Л.Ф. Ибрагимову, Е.В. Иванову, О.А. Кандинскую, Н.С. Ноздрева, Д.Ю. Пискулова, Т. Ю. Сафонову, П.Ю. Соловьева, А.Б. Фельдмана, Л.А. Чалдаеву.

Вместе с тем необходимо подчеркнуть, что существующие труды посвящены, прежде всего, отдельным элементам рынка, математическому анализу ценообразования, способам практического применения различных групп участников торгов. Внимание авторов в большей степени обращено на кредитный, валютный и товарный сегменты рынка деривативов. Недостаточную степень разработанности темы работы определяет отсутствие работ, посвященных рынку фьючерсов.

Работа состоит из: введения, четырех глав, заключения, списка использованных источников и приложения.

1. Общая характеристика фьючерсного контракта

1.1 Определение, цели и основные признаки фьючерсного контракта

Фьючерс , фьючерсный контракт — контракт на покупку или продажу товара (финансового актива) с поставкой на будущую дату. Фьючерсный контракт предусматривает строго определенное количество товара установленного вида с минимально допустимыми отклонениями, поставляемого на определенных условиях оплаты накладных или транспортных расходов. Таким образом, фьючерсный контракт — это договор о фиксации условий покупки или продажи стандартного количества определенного товара в оговоренный срок в будущем, по цене, установленной сегодня.

Цели фьючерсной торговли следует рассматривать с позиции биржи и с точки зрения хозяйства в целом. С позиции биржи фьючерсная торговля - это результат естественной эволюции развития биржевой торговли в условиях рыночного хозяйства, т.е. в процессе постоянной конкурентной борьбы различных типов рыночных посреднических структур. Благодаря большим преимуществам перед торговлей реальным товаром фьючерсная торговля позволила биржам выжить в условиях становления рыночной экономики, зарабатывать и накапливать капиталы для своего существования и развития..

С точки зрения рыночного хозяйства целью фьючерсной торговли является удовлетворение интересов широких кругов предпринимателей в страховании возможных изменений цен на рынке реального товара, в их прогнозировании на ведущие сырьевые и топливные товары, а в конечном счете в получении прибыли от биржевой торговли.

Возможность прогнозирования цен в рыночной экономике вытекает из высокого уровня развития и обобществления производства, его международной интеграции. Фьючерсная биржевая торговля, основываясь на указанных предпосылках, создает механизм такого рыночного прогнозирования цен. Товар еще не создан (не выращен, не добыт), а цены на него через куплю-продажу фьючерсных контрактов уже имеются и живут реальной жизнью, подвергаясь влиянию всех происходящих в окружающем мире процессов. Возможность страхования изменений цен на рынке реального товара появляется благодаря тому, что фьючерсный рынок обособлен от рынка реальных товаров. Эти рынки отличаются составом участников, местом торговли, уровнем и динамикой и т. д.

Пофьючерсной сделке выступают две стороны — продавец и покупатель. Покупатель фьючерсного контракта принимает обязательство купить товар в оговоренный срок. Продавец фьючерсного контракта принимает обязательство продать товар в оговоренный срок. Оба обязательства относятся к «стандартному количеству» «оговоренного» товара, в «конкретный срок в будущем»,по «цене, установленной сегодня».

Отличительными чертами фьючерсного контракта являются:

а) биржевой характер, т.е. это биржевой договор, разрабатываемый на данной бирже и обращающийся только на ней;

б) стандартизация по всем параметрам, кроме цены;

в) полная гарантия со стороны биржи того, что все обязательства, предусмотренные данным фьючерсным контрактом, будут выполнены;

г) наличие особого механизма досрочного прекращения обязательств по контракту любой из сторон.

1.2 Сравнительная характеристика форвардного и фьючерсного контрактов

Понимание фьючерсного контракта лучше всего достигается при его сравнении с форвардным контрактом. Фьючерсные контракты - это те же форвардные контракты, но обладающие рядом дополнительных свойств или отличительных особенностей.

Во-первых, это биржевые контракты, заключение которых происходит только на биржах, в то время как форвардные контракты заключаются на внебиржевом рынке. Каждая биржа самостоятельно разрабатывает фьючерсные контракты, на заключаемые сделки.

Во-вторых, это стандартные контракты не только по типовой форме, но и по содержанию. Форма форвардного контракта в какой-либо конкретной сфере деятельности является обычно типовой, но все конкретные условия контракта по количеству первичного актива, его качественным характеристикам и т.д. оговариваются между сторонами сделки при ее заключении. Фьючерсный контакт стандартизирован по всем его параметрам, кроме одного - цены. Он унифицирован по потребительской стоимости первичного актива, лежащего в его основе, по его количеству, месту и сроку поставки, срокам и форме расчетов, штрафным санкциям и арбитражу и т.п.

В-третьих, исполнение и все расчеты по фьючерсному контракту гарантированы биржей и расчетным органом, обслуживающим данную биржу, Расчетной (Клиринговой) палатой, благодаря наличию крупного страхового фонда, обязательного механизма гарантийного залога (маржи) и удвоению в процессе регистрации заключенного в ходе биржевых торгов фьючерсного контракта в Расчетной палате как контракта между покупателем первичного актива и Расчетной палатой как продавцом и как контракта между продавцом первичного актива и Расчетной палатой как покупателем.

В-четвертых, форвардный контракт заключается для того, чтобы купить (продать) первичный актив, и невыполнение этого контракта может обернуться крупными штрафными санкциями для нарушителя контракта. Фьючерсный контракт, благодаря механизму возможного досрочного прекращения обязательств по нему любой из его сторон, имеет своей целью не куплю-продажу первичного актива, а получение прибыли (дохода) от сделок на фьючерсном рынке. Он является преимущественно спекулятивным.

В-пятых, форвардные контракты могут заключаться на любые первичные активы фондового рынка, фьючерсные контракты имеют в основе ограниченный круг таких первичных активов, главной чертой которых является непредсказуемость изменений цен и их основополагающий характер.

Основные отличия фьючерсных контрактов от форвардных приведены в табл.1.

Таблица 1 - Основные отличия фьючерсных контрактов от форвардных контрактов

1.3 Классификация фьючерсных контрактов

mirznanii.com