Банки vs Биржи: где выгоднее покупать валюту. Банки биржи

Банки и биржи

БАНКИ И БИРЖИ

Журнал «БАНКИ И БИРЖИ»

Журнал «БАНКИ И БИРЖИ»

Формат — А4, 64-128 страниц.Периодичность выхода – 2 раза в месяц.Распространение — Россия, СНГ, страны Балтии, за рубежом.Журнал «БАНКИ И БИРЖИ» — это уникальный сборник материалов всего банковского бизнеса. Анализ главных событий, денежно-кредитная политика, аудит и новые банковские технологии, нормативная база, консультации по налогам и фондовый рынок. Рейтинги банков России, практика и аналитика банковского дела, региональные банковские новости.Журнал «БАНКИ И БИРЖИ» рассчитан на различных руководителей и специалистов подразделений банка, а также аналитиков, юристов и других работников банков и кредитных организаций.Журнал «БАНКИ И БИРЖИ» имеет собственную систему распространения: подписка во всех почтовых отделениях России по каталогам «Роспечать» и «Пресса России»; подписка в альтернативных подписных агентствах России, СНГ и за рубежом; рассылка крупнейшим банкам России и членам Ассоциации Российских Банков; распространение практически на всех специализированных банковских мероприятиях — выставках, семинарах и конференциях по всей России; продажа издания через розничную сеть в крупнейших бизнес-центрах.Журнал «БАНКИ И БИРЖИ» — издание из серии «На стол руководителю» для высшего руководящего звена предприятий; стоимость издания обеспечивает его долгосрочную жизнедеятельность.Журнал «БАНКИ И БИРЖИ» распространяется среди членов АРБ, российских и зарубежных банков и финансовых организаций по всей России, а также странам СНГ и ближнего зарубежья; всех ГУ ЦБ, представительств иностранных банков на территории России; аудиторских фирм, в том числе членов большой шестерки; консалтинговых фирм, страховых компаний, бирж, фирм — разработчиков автоматизированных банковских систем; региональных ассоциаций, библиотек и учебных заведений.Журнал «БАНКИ И БИРЖИ» рассылается по индивидуальным заявкам более чем 6000 работникам финансовых учреждений России и стран СНГ (первые лица, руководители отделов, ведущие специалисты).

Подписной индекс журнала в Объединенном каталоге «Пресса России» — 39287

xn----7sbcczjcbm3a2b.xn--p1ai

Назначение, виды и содержание бирж и банков

Ключевые слова: назначение, виды, содержание, бирж, банков

Биржа (от лат. bursa — кошелек) как форма организации, контроля и регулирования рынка известна с XVI в. Первой в мире считается основанная в 1531 г. в Антверпене биржа, на здании которой была надпись: «Для торговых людей всех народов и языков».

В России первая биржа была создана Петром I в 1703 г. в Санкт-Петербурге. К1917 г. число российских бирж достигало 114. После 1917 г. биржевое дело угасло. В период нэпа, в начале 1920-х гг., оно возродилось, но в конце 20-х биржи были ликвидированы и только в настоящее время начали возрождаться.

БИРЖА - ЭТО РЫНОК ОПТОВОЙ ТОРГОВЛИ СТАНДАРТНЫМИ ТОВАРАМИ ИЛИ РЫНОК ОПЕРАЦИЙ ПО КУПЛЕ-ПРОДАЖЕ ВАЛЮТЫ, ЦЕННЫХ БУМАГ И РАБОЧЕЙ СИЛЫ.

В зависимости от предмета торгов различают товарные, фондовые (валютные) биржи и биржи труда.

ТОВАРНЫЕ БИРЖИ — это организованный рынок материальных, вещественных объектов: сырья, оборудования, зерна, металла и т. д. Такие биржи называют специализированными. Биржи, на которых представлены разнообразные товары, называются универсальными.

Биржа не является местом непосредственной купли-продажи, на ней лишь заключаются торговые сделки, контракты и на основе спроса и предложения формируются цены.

ФОНДОВЫЕ БИРЖИ — это рынок ценных бумаг, главным образом облигаций, на котором заключаются сделки об их купле-продаже с установлением цены. Торговля ценными бумагами ведется по принципу аукционной продажи, когда ценные бумаги приобретает тот, кто предложил наибольшую цену.

НА ВАЛЮТНОЙ БИРЖЕ происходит торговля крупными партиями валюты. Валютные биржи могут входить в состав фондовых.

На фондовых биржах устанавливается рыночная цена, т. е. биржевой курс (котировка) ценных бумаг, определяемый отношением рыночной цены к номинальной стоимости акции, облигации.

БИРЖИ ТРУДА специализируются на организации процессов купли-продажи рабочей силы как специфического товара. Они выступают посредником между нанимателями и нанимающимися. Их функции: учет безработных и вакансий на предприятиях, оказание материальной помощи безработным, организация переподготовки и повышения квалификации работников.

Биржи организуются в формах государственных и частных, но чаще всего биржа — это акционерное общество. Доход биржи образуется за счет процента от стоимости продаж товаров, валюты, ценных бумаг, дохода от продажи брокерских мест и учредительских взносов.

В биржевой практике различают несколько типов сделок.

- Форвардная сделка — это сделка с реальным товаром, когда продавец должен иметь товар в наличии и предъявить его к поставке в срок, обозначенный в контракте.

- Фьючерсная сделка — это сделка с товарами, которых в момент заключения сделок в наличии нет. Фактически покупается не товар, а право на товар.

- Опцион — это получаемое за плату (премию) право на приобретение товара или ценных бумаг по установленной цене. Эти права могут перепродаваться, что дает их держателям возможность получать спекулятивный доход при продаже прав в то время, когда цены на обусловленные товары или ценные бумаги повысились.

- Хеджирование (от англ. hedge— ограждать, страховать) преследует цель обеспечить страхование от возможных потерь из-за резкого колебания цен. Сущность хеджирования состоит в том, что одновременно заключаются две сделки: сделка на немедленную поставку товара и контрсделка на продажу такой же партии товара через определенный срок. Цель состоит в том, чтобы компенсировать возможные потери от повышения цены при продаже товаров с немедленной поставкой за счет покупки на указанный срок. И, наоборот, продажа товара насрок компенсирует потери от понижения цены при покупке товара на условиях немедленной поставки.

Основными действующими лицами на бирже являются: брокер, маклер, дилер, «бык», «медведь».

- Брокер (от англ. broker— комиссионер) — посредник между продавцами и покупателями, выступающий от имени и по поручению своих клиентов и представляющий их интересы. Брокеры имеют право осуществлять за счет своих клиентов все виды сделок: форвардные, фьючерсные, опцион и хеджирование. В роли брокеров могут выступать отдельные лица, брокерские конторы и даже целые брокерские фирмы.

- Маклер (нем. Mahler) — это участник биржевых торгов, фиксирующий заключение сделок между членами биржи и получающий за это от них вознаграждение — куртаж. Часто маклеры являются служащими той биржи, на которой они опосредствуют заключение сделок.

- Дилер (англ. dealer) — физическое или юридическое лицо, торгующее товарами или ценными бумагами от своего имени и за свой счет. Прибыль дилера складывается из разницы между ценой покупки и ценой перепродажи.

- «Бык» — это участник торгов, играющий на повышении цен товаров: скупает товар в данный момент в расчете позднее продать его по более высокой цене.

- «Медведь» — участник торгов, играющий на понижении цен, создающий искусственное превышение предложения ценных бумаг над их спросом, в результате чего цены на них падают. Биржа во всех ее формах, с одной стороны, входит в инфраструктуру рыночной экономики, с другой — является самостоятельной формой предпринимательства.

ТЕПЕРЬ ОБРАТИМСЯ К БАНКУ.

Первые банки появились на древнем Востоке (VII—VI вв. до н.э.). Дальнейшее развитие банковское дело получило в античную, а затем средневековую эпоху.

Первый банк современного типа — Банк св. Георгия в Генуе — появился в начале XV в.

В этот период банки становятся особым видом частной предпринимательской деятельности и осуществляют мобилизацию и распределение ссудных капиталов. Они выступают как финансовые посредники, соединяющие интересы кредиторов и заемщиков.

Банки первоначально выполняли четыре основные функции:

1) посредничество в кредите;

2) посредничество в платежах;

3) мобилизация сбережений и денежных доходов и их последующее размещение;

4) создание средств обращения (банкнот, чеков и др.).

В современном мире самой распространенной формой банковского предпринимательства является коммерческий банк.

Среди операций коммерческого банка выделяются кредитные.

Кредитные операции подразделяются на активные и пассивные.

Пассивные операции заключаются в мобилизации денежных сбережений и доходов, за них банк платит проценты вкладчикам.

Активные — в предоставлении кредита, за них банк получает проценты.

Наибольшей статьей пассивов являются вклады (депозиты). Эти вклады делятся на две категории: срочные и до востребования.

Срочные вклады — это депозиты на заранее установленный срок (месяц, 6 месяцев, год и т. д.). Проценты по срочным вкладам обычно выше, чем по вкладам до востребования.

Вклады до востребования делятся, в свою очередь, на бессрочные и текущие.

Из аккумулированных средств банк должен формировать резервы, т. е. наличные активы, чтобы выдать деньги по первому требованию вкладчиков. Банки заинтересованы в срочных вкладах, которыми можно свободно оперировать в пределах срока вклада.

Банковская система включает в себя следующие виды банков: коммерческий, эмиссионный, универсальный, специализированный, сберегательный, инвестиционный, внешнеторговый, венчурный, ипотечный. ... читать далее ...

newinspire.ru

банки vs биржа / Блог компании ITI Capital / Хабр

Если возникает необходимость обменять валюту в крупном размере, люди, обычно, идут в банк. Но на самом деле это далеко не единственный способ решить задачу покупки и продажи валюты. В некоторых случаях финансовый рынок биржи может оказаться более удобным и выгодным инструментом.

Покупка валюты на бирже: как это работает

Основной минус совершения операций с валютой через банк — разница курсов на покупку и продажу валюты. Разница цен покупки и продажи может составлять несколько рублей. При обмене крупных сумм это выливается в серьёзные потери.

Стоимость доллара в разных банках 27 декабря 2017. Данные: Банки.ру

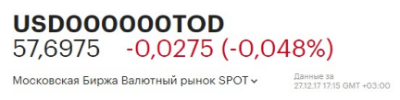

При этом, биржевой курс доллара всегда оказывается ниже:

Биржевой курс доллара на 27 декабря, данные: РБК

Банк России устанавливает официальный курс рубля, основываясь на результатах биржевых торгов. А банки устанавливает свой курс, добавляя проценты. То есть получается, что при операциях с валютой в банке, покупатель теряет часть своих средств, которые он мог сэкономить при совершении операций с валютой на бирже.

Валютный рынок «Московской биржи» — старейшая в России организованная торговая площадка, на которой торги иностранной валютой проводятся с 1992 года. Брокеры, предоставляющие к ней доступ, официально аккредитуются и получают лицензии Банка России и соблюдают российское законодательство. Отсюда вытекает еще один плюс покупки валюты на бирже — все действия осуществляются в интернете с минимальными рисками.

Существуют и другие плюсы при покупке валюты на бирже. Один из них — возможность использования валюты, купленной на валютном рынке, в качестве обеспечения по сделкам на других рынках — например акций или срочном. Это открывает хорошие возможности для профессиональной игры на бирже.

Как получить доступ на валютный рынок

Для того, чтобы получить возможность совершения операций на бирже — будь то покупка валюты или акций компаний, нужно заключить договор с компанией-брокером. Важно проследить, чтобы у брокера был доступ на нужный рынок биржи — в нашем случае, валютный. Некоторые брокеры дают возможность открыть счет без похода в офис — в нашей компании сделать это можно с помощью сервиса «Госуслуги».После заключения договора клиенту открывают счет, на который он переводит деньги, и может начинать совершать операции. Сегодня торги проходят в электронном виде, а заявки на покупку и продажу отправляются с помощью специальных торговых терминалов — мы разработали свой под названием SmartX.

Существуют два режима совершения операций — беспоставочный и поставочный. В первом случае физическая «поставка» сторонами сделки иностранной валюты не предполагается — этот метод используют инвесторы, реализующие арбитражные стратегии на различных рынках, или трейдеры для совершения спеулятивных операций.

Если же нужно физически купить реальную валюту больше подходит поставочный режим. Существует два варианта расчетов — T+0, при котором расчеты по сделке проходят в день её осуществления, и T+1 с расчетами на следующий день. Оба этих режима подходят для покупки валюты. Чтобы купить валюту нужно будет открыть торговый терминал и выбрать нужный финансовый инструмент для покупки — например, в случае необходимости покупки евро, нужно будет приобрести инструмент EURRUB_TOD, где первым обозначается валюта покупки, затем валюта оплаты, далее идет срок исполнения (today). Вот так выглядит график изменения цены инструмента EURRUB_TOD на «Московской бирже»:

Важный момент — если человек заводит на брокерский счет деньги только для их конвертации в валюту, а затем ее выводит, то даже если обмен был удачным с точки зрения курса, платить налог на такой «доход» не нужно. Но если операции осуществляются постоянно именно с целью получения прибыли от курсовой разницы, то инвестор должен будет подать налоговую декларацию и заплатить налог.

При совершении операций на бирже есть и расходы — брокеры обычно берут комиссию в размере сотых долей процентов от суммы сделки при покупке или продаже валюты. Некоторые компании также удерживают небольшую сумму при выводе средств с брокерского счета на банковский — все комиссии всегда указываются в тарифах конкретного брокера. В конечном итоге затраты при работе на валютном рынке бирже все равно меньше, чем при совершении операций по обмену через банки.

Кому это нужно

Главный минус биржевого валютного рынка — наличие нескольких звеньев, с которыми нужно взаимодействовать для покупки валюты и ее вывода на свой счет. Открытие счета у брокера, изучение торгового терминала, вывод денег в банк — все это занимает время. Поэтому если обменять валюту нужно срочно и сумма не очень большая, то удобнее воспользоваться услугами банка.Однако если сумма больше (к примеру, от нескольких тысяч долларов или евро) а операции совершаются на более или менее регулярной основе — например, есть какие-то расходы за границей, вроде аренды недвижимости, то вариант с работой на валютном рынке биржи значительно выгоднее.

Другие материалы по теме финансов и фондового рынка от ITI Capital:

habr.com

Биржевой банк - это... Что такое Биржевой банк?

Биржевой банк Биржевой банк Биржевой банк - специализированный банк, подводящий под биржевые сделки кредитно-финансовую базу, что существенно ускоряет кредитный оборот за счет ссуд, предоставляемых под "молниеносные" биржевые сделки.Финансовый словарь Финам.

.

- Биржевое размещение

- Биржевой брокер

Смотреть что такое "Биржевой банк" в других словарях:

Банк ЦентрКредит — Тип Акционерное общество Лицензия № 248 от 13.12.2007 года Деятельность В … Википедия

Банк Биржевой — англ. stock exchange bank банк, специализированно занимающийся финансированием биржевых сделок. Благодаря Б.б. ускоряется кредитный оборот по быстрым биржевым сделкам и оперативность брокерских контор. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

банк биржевой — Специализированный банк, подводящий под биржевые сделки кредитно финансовую базу, существенно ускоряет кредитный оборот за счет ссуд, предоставляемых под молниеносные биржевые сделки; значительно повышает уровень деятельности брокерских контор.… … Справочник технического переводчика

биржевой маклер — банк. Работник, служащий биржи, входящий в состав ее персонала, ведущий торги, фиксирующий и регистрирующий согласие продавца и покупателя на заключение сделки. См. также брокер, маклер … Универсальный дополнительный практический толковый словарь И. Мостицкого

Биржевой рынок — (Stock market) Биржевой рынок это рынок определенных финансовых инструментов имеющий регламентированные правила для осуществления биржевых сделок Биржевой рынок, виды биржевых рынков описание и общие понятия Содержание >>>>>>>>>> … Энциклопедия инвестора

Банк — (Bank) Банк это финансово кредитное учреждение, производящее операции с деньгами, ценными бумагами и драгоценными металлами Структура, деятельность и денежно кредитной политика банковской системы, сущность, функции и виды банков, активные и… … Энциклопедия инвестора

Банк «Кедр» — ЗАО КБ Кедр Тип Закрытое акционерное общество Лицензия Генеральная № 1574 от 7 сентября 2012 года Участие в ССВ участник Деятельность … Википедия

Банк — Финансовое предприятие, которое сосредотачивает временно свободные денежные средства (вклады), предоставляет их во временное пользование в виде кредитов (займов, ссуд), посредничает во взаимных платежах и расчетах между предприятиями и… … Терминологический словарь библиотекаря по социально-экономической тематике

БАНК, БИРЖЕВОЙ — специализированный банк, под водящий под биржевые сделки кредитно финансовую базу, существенно ускоряет кредитный оборот за счет ссуд, предоставляемых под молниеносные биржевые сделки; значительно повышает уровень деятельности брокерским контор … Большой бухгалтерский словарь

БАНК, БИРЖЕВОЙ — специализированный банк, подводящий под биржевые сделки кредитно финансовую базу, что существенно ускоряет кредитный оборот за счет ссуд, предоставляемых под молниеносные биржевые сделки; значительно повышает уровень деятельности брокерских… … Большой экономический словарь

dic.academic.ru

где выгоднее покупать валюту / Блог компании ITI Capital / Хабр

Традиционно, когда у жителей России возникает необходимость в покупке или продаже зарубежной валюты, они обращаются в банк для совершения соответствующих операций. Банки в нашей стране вообще являются самыми авторитетными финансовыми организациями и воспринимаются в качестве безальтернативного инструмента для совершения различных действий с деньгами.

На самом деле это не совсем верный подход, поскольку финансовые рынки в некоторых аспектах предоставляют большие возможности, чем могут предложить банки (в том числе в области сохранения финансов). Сегодня мы рассмотрим конкретный пример такой ситуации — покупку и продажу валюты.

Нужно купить доллары

Подавляющее большинство наших соотечественников не пользуется иностранной валютой на постоянной основе, но иногда необходимость купить (или продать) доллары, евро или другую валюту возникает практически у каждого. При этом, когда сумма операции не совсем мала (к примеру, несколько тысяч долларов или евро), то совершение операции в обменнике становится не таким выгодным, как этого бы хотелось — устанавливаемый банком курс на покупку и продажу отличается от официального курса Банка России и биржевого курса конкретной валюты.

Из-за этого покупатель или продавец валюты при любом раскладе теряет определенную часть денег, часто достаточно существенную — особенно это актуально в относительно неспокойные времена, когда у населения периодически возникают опасения по поводу будущего рубля, с сопутствующим желанием купить валюту для сохранения финансов.

В ситуации необходимости купить или продать несколько тысяч зарубежных денежных знаков или совершения таких операций на регулярной основе логичнее и выгоднее обратить внимание на валютный рынок «Московской биржи».

О чем речь

При упоминании слов «биржа» и «валюта» в одном предложении у значительной части аудитории срабатывает ассоциация, заставляющая думать, что речь идет о рынке Forex. Это совершенно не так — в подавляющем большинстве случаев форекс-брокеры являются так называемыми «кухнями», которые не выводят клиентские приказы на покупку или продажу на свободный рынок — второй стороной в сделках часто выступает сам форекс-брокер, таким образом «играющий» против собственных клиентов и заинтересованный лишь в том, чтобы они потеряли свои деньги. Подробнее схему работы этого рынка мы описывали в двух отдельных топиках — раз и два.Настоящий валютный рынок характеризуется своей свободой и, одновременно, ответственностью его участников — брокеры, предоставляющие к нему доступ, официально аккредитуются и получают лицензии Банка России и соблюдают российское законодательство — в отличие от форекс-кухонь, которые практически всегда зарегистрированы в офшорах, а их деятельность в нашей стране не подразумевает получения лицензий.

Валютный рынок «Московской биржи» является старейшей в России организованной торговой площадкой, на которой проводятся торги иностранной валютой — операции осуществляются с 1992 года. Биржевой рынок является центром ликвидности по операциям с валютой — достаточно сказать, что Банк России устанавливает официальный курс российского рубля на основе результатов биржевых торгов.

Как купить валюту на бирже

Для того, чтобы купить валюту на бирже (как и акции различных компаний, вроде «Яндекса») необходимо заключить договор с компанией-брокером, имеющей доступ на нужный рынок — в данном случае, валютный. Далее клиенту заводится специальный счет, он перечисляет на него деньги и может осуществлять покупку и продажу валюты через интернет с помощью торгового терминала (например, SmartX).

Существуют два режима совершения операций — беспоставочный, при котором не предполагается физическая «поставка» сторонами сделки иностранной валюты — данный метод используется инвесторами для совершения спекулятивных операций или реализации арбитражных стратегий торговли на различных рынках. В случае, когда существует необходимость купить реальную валюту, больше подходит второй режим торгов — поставочный. Существует два варианта расчетов — T+0, при котором расчеты по сделке проходят в день её осуществления, и T+1 с расчетами на следующий день. Оба этих режима подходят для покупки валюты.

В общем случае алгоритм по покупке валюты будет выглядеть так:

- Открытие счета у брокера.

- Перевод денежных средств для осуществления операций.

- Установка торгового терминала.

- Покупка нужного финансового инструмента — например, в случае необходимости покупки евро, нужно будет приобрести инструмент EURRUB_TOD — первым обозначается валюта покупки, затем валюта оплаты, далее идет срок исполнения (today).

- В момент совершения покупки брокер удержит с клиента комиссию за операцию (она значительно меньше, чем спред цен в обменниках).

- Далее валюта будет зачислена на валютный брокерский счет клиента, и он сможет отдать электронное распоряжение на вывод денег на банковский счет.

Плюсы

Главным преимуществом покупки валюты на бирже является тот факт, что разница между ценами покупки и продажи там составляет десятые доли копейки, а не несколько десятков копеек, как в обменных пунктах банков.

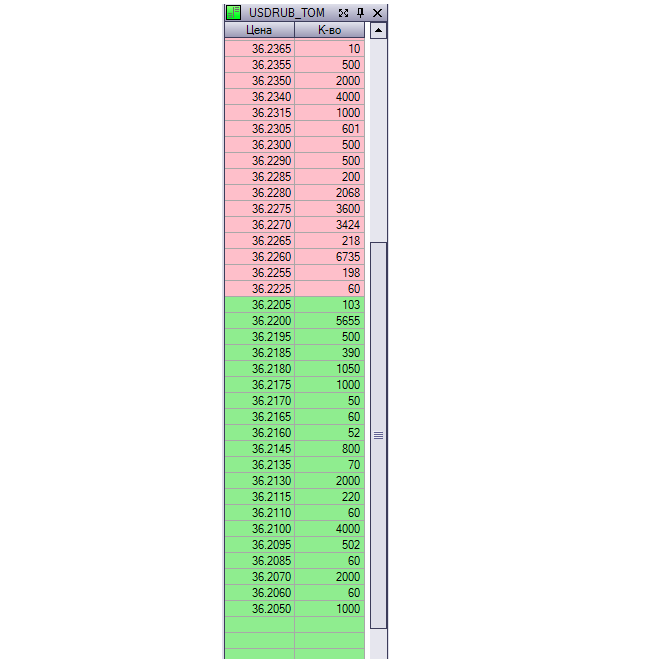

Зеленым цветом обозначены заявки на покупку, а красным — на продажу. Как видно, спред совсем невелик (1 лот контракта = 1 тысяче долларов)

Помимо выгодного курса для обмена, существуют и другие плюсы:

- Безопасность — все операции совершаются через интернет, что снимает риск мошенничества или физического отъёма денег злоумышленниками.

- Удобство проведения операций — снова спасибо технологиям, позволившим перенести все действия в сеть.

- Существует возможность использования валюты, купленной на биржевом рынке в качестве обеспечения по сделкам на других рынках — например акций или срочном. Это открывает хорошие возможности для профессиональной игры на бирже.

- •Помимо этого, доход от операций с валютой на бирже не облагается налогом — в том случае, если на брокерский счет была заведена сумма для её конвертации в валюту, а затем эта валюта была выведена. В случае получения прибыли от игры на разнице курсов — участник торгов должен подать налоговую декларацию и уплатить налог с дохода.

Конечно, не все так гладко, и биржевой валютный рынок имеет свои ограничения, которые могут не устроить некоторых потенциальных покупателей и продавцов валюты.

Минусы

Основное неудобство биржевого валютного рынка вытекает из наличия нескольких звеньев в цепочке действий от появления желания совершения сделки с валютой, до получения этой валюты на счет в банке. Открытие счета у брокера, вывод средств в банк занимают определенное время — в этом плане добежать до обменника, конечно, получится быстрее, однако, если подобные операции происходят на регулярной основе, то выгоднее однажды открыть счет и совершать покупку или продажу в комфортных условиях.Выводы

Валютный рынок «Московской биржи» является достаточно удобным инструментом для покупки или продажи валюты, однако, как и всякий инструмент, у него есть определенная сфера применения.При совершении операций на валютном рынке необходимо понимать, что в случае необходимости покупки тысячи долларов для поездки в отпуск, логичнее обратиться в обменник банка. Однако если сумма больше (к примеру, от нескольких тысяч долларов или евро) а операции совершаются на более или менее регулярной основе, то вариант с работой на валютном рынке биржи значительно выгоднее постоянных походов в обменники.

P. S. На «Московской бирже», помимо валютного, появился и рынок драгоценных металлов — о том, как купить золотые и серебряные слитки мы рассказывали в отдельном топике. 11 сентября пройдет семинар ITinvest и «Московской бирже», на котором будут рассматриваться различные вопросы работы на этом рынке. Участие бесплатное, по предварительной регистрации — сделать это можно здесь. Ждем вас!

P. P .S. Если вы заметили в статью опечатку или ошибку, напишите личным сообщением, и мы оперативно все исправим. Спасибо, что читаете нас.

Статьи и ссылки по теме:

habr.com

17. БИРЖА И БАНК - ЗВЕНЬЯ РЫНКА: НАЗНАЧЕНИЕ, ВИДЫ И СОДЕРЖАНИЕ

17. БИРЖА И БАНК - ЗВЕНЬЯ РЫНКА: НАЗНАЧЕНИЕ, ВИДЫ И СОДЕРЖАНИЕ ДЕЯТЕЛЬНОСТИ

Биржа (от лат. bursa — кошелек) как форма организации, контроля и регулирования рынка известна с XVI в. Первой в мире считается основанная в 1531 г. в Антверпене биржа, на здании которой была надпись: «Для торговых людей всех народов и языков».В России первая биржа была создана Петром I в 1703 г. в Санкт-Петербурге. К1917 г. число российских бирж достигало 114. После 1917 г. биржевое дело угасло. В период нэпа, в начале 1920-х гг., оно возродилось, но в конце 20-х биржи были ликвидированы и только в настоящее время начали возрождаться.

БИРЖА - ЭТО РЫНОК ОПТОВОЙ ТОРГОВЛИ СТАНДАРТНЫМИ ТОВАРАМИ ИЛИ РЫНОК ОПЕРАЦИЙ ПО КУПЛЕ-ПРОДАЖЕ ВАЛЮТЫ, ЦЕННЫХ БУМАГ И РАБОЧЕЙ СИЛЫ.

В зависимости от предмета торгов различают товарные, фондовые (валютные) биржи и биржи труда.

ТОВАРНЫЕ БИРЖИ — это организованный рынок материальных, вещественных объектов: сырья, оборудования, зерна, металла и т. д. Такие биржи называют специализированными. Биржи, на которых представлены разнообразные товары, называются универсальными.

Биржа не является местом непосредственной купли-продажи, на ней лишь заключаются торговые сделки, контракты и на основе спроса и предложения формируются цены.

ФОНДОВЫЕ БИРЖИ — это рынок ценных бумаг, главным образом облигаций, на котором заключаются сделки об их купле-продаже с установлением цены. Торговля ценными бумагами ведется по принципу аукционной продажи, когда ценные бумаги приобретает тот, кто предложил наибольшую цену.

НА ВАЛЮТНОЙ БИРЖЕ происходит торговля крупными партиями валюты. Валютные биржи могут входить в состав фондовых.

На фондовых биржах устанавливается рыночная цена, т. е. биржевой курс (котировка) ценных бумаг, определяемый отношением рыночной цены к номинальной стоимости акции, облигации.

БИРЖИ ТРУДА специализируются на организации процессов купли-продажи рабочей силы как специфического товара. Они выступают посредником между нанимателями и нанимающимися. Их функции: учет безработных и вакансий на предприятиях, оказание материальной помощи безработным, организация переподготовки и повышения квалификации работников.

Биржи организуются в формах государственных и частных, но чаще всего биржа — это акционерное общество. Доход биржи образуется за счет процента от стоимости продаж товаров, валюты, ценных бумаг, дохода от продажи брокерских мест и учредительских взносов.

В биржевой практике различают несколько типов сделок.

• Форвардная сделка — это сделка с реальным товаром, когда продавец должен иметь товар в наличии и предъявить его к поставке в срок, обозначенный в контракте.

• Фьючерсная сделка — это сделка с товарами, которых в момент заключения сделок в наличии нет. Фактически покупается не товар, а право на товар.

• Опцион — это получаемое за плату (премию) право на приобретение товара или ценных бумаг по установленной цене. Эти права могут перепродаваться, что дает их держателям возможность получать спекулятивный доход при продаже прав в то время, когда цены на обусловленные товары или ценные бумаги повысились. Хеджирование (от англ. hedge — ограждать, страховать) пре следует цель обеспечить страхование от возможных потерь из-за резкого колебания цен. Сущность хеджирования состоит в том, что одновременно заключаются две сделки: сделка на немедленную поставку товара и контрсделка на продажу та кой же партии товара через определенный срок. Цель состоит в том, чтобы компенсировать возможные потери от повышения цены при продаже товаров с немедленной поставкой за счет покупки на указанный срок. И, наоборот, продажа товара на срок компенсирует потери от понижения цены при покупке товара на условиях немедленной поставки.

Основными действующими лицами на бирже являются: брокер, маклер, дилер, «бык», «медведь».

• Брокер (от англ. broker — комиссионер) — посредник между продавцами и покупателями, выступающий от имени и по поручению своих клиентов и представляющий их интересы. Брокеры имеют право осуществлять за счет своих клиентов все виды сделок: форвардные, фьючерсные, опцион и хеджирование. В роли брокеров могут выступать отдельные лица, брокерские конторы и даже целые брокерские фирмы.

• Маклер (нем. Mahler) — это участник биржевых торгов, фиксирующий заключение сделок между членами биржи и получающий за это от них вознаграждение — куртаж. Часто маклеры являются служащими той биржи, на которой они опосредствуют заключение сделок.

• Дилер (англ. dealer) — физическое или юридическое лицо, торгующее товарами или ценными бумагами от своего имени и за свой счет. Прибыль дилера складывается из разницы между ценой покупки и ценой перепродажи.

• «Бык» — это участник торгов, играющий на повышении цен товаров: скупает товар в данный момент в расчете позднее продать его по более высокой цене.

• «Медведь» — участник торгов, играющий на понижении цен, создающий искусственное превышение предложения ценных бумаг над их спросом, в результате чего цены на них падают. Биржа во всех ее формах, с одной стороны, входит в инфраструктуру рыночной экономики, с другой — является самостоятельной формой предпринимательства.

ТЕПЕРЬ ОБРАТИМСЯ К БАНКУ.

Первые банки появились на древнем Востоке (VII—VI вв. до н.э.). Дальнейшее развитие банковское дело получило в античную, а затем средневековую эпоху.

Первый банк современного типа — Банк св. Георгия в Генуе — появился в начале XV в.

В этот период банки становятся особым видом частной предпринимательской деятельности и осуществляют мобилизацию и распределение ссудных капиталов. Они выступают как финансовые посредники, соединяющие интересы кредиторов и заемщиков.

Банки первоначально выполняли четыре основные функции:

1) посредничество в кредите;

2) посредничество в платежах;

3) мобилизация сбережений и денежных доходов и их последующее размещение;

4) создание средств обращения (банкнот, чеков и др.).

В современном мире самой распространенной формой банковского предпринимательства является коммерческий банк.

Среди операций коммерческого банка выделяются кредитные.

Кредитные операции подразделяются на активные и пассивные.

Пассивные операции заключаются в мобилизации денежных сбережений и доходов, за них банк платит проценты вкладчикам.

Активные — в предоставлении кредита, за них банк получает проценты.

Наибольшей статьей пассивов являются вклады (депозиты). Эти вклады делятся на две категории: срочные и до востребования.

Срочные вклады — это депозиты на заранее установленный срок (месяц, 6 месяцев, год и т. д.). Проценты по срочным вкладам обычно выше, чем по вкладам до востребования.

Вклады до востребования делятся, в свою очередь, на бессрочные и текущие.

Из аккумулированных средств банк должен формировать резервы, т. е. наличные активы, чтобы выдать деньги по первому требованию вкладчиков. Банки заинтересованы в срочных вкладах, которыми можно свободно оперировать в пределах срока вклада. Банковская система включает в себя следующие виды банков: коммерческий, эмиссионный, универсальный, специализированный, сберегательный, инвестиционный, внешнеторговый, венчурный, ипотечный.

Вперед > Содержаниеuchebnik-online.com

Банк биржевой - Энциклопедия по экономике

БАНК БИРЖЕВОЙ — специализированный банк, обслуживающий биржевые сделки. [c.34]В Законе О валютном регулировании и валютном контроле от 9 октября 1992 г. определены принципы осуществления валютных операций в Российской Федерации, права и обязанности юридических и физических лиц в отношении владения, пользования и распоряжения валютными ценностями, ответственность за нарушение валютного законодательства. Валютные операции должны осуществляться через Центральный банк РФ или коммерческие банки, имеющие валютную лицензию. На первых порах специфика валютного рынка России состояла в том, что он был представлен преимущественно валютными биржами, прежде всего ММВБ. Институциональная структура валютного рынка России включает ряд сегментов. По видам операций различаются биржевой межбанковский и внебиржевой, рынок срочных валютных операций (форвардный и фьючерсный рынки) и рынок наличной валюты. [c.505]

Значительную эволюцию претерпел механизм фиксации официального курса рубля. С 17 мая 1996 г. Центральный банк РФ отказался от практики установления этого курса в форме привязки к фиксингу ММВБ и стал определять его самостоятельно на базе текущих котировок рубля на биржевом и межбанковском валютных рынках. Официальный курс рубля ежедневно устанавливался Центральным банком РФ как средняя величина между курсами покупки и продажи валюты по его операциям на внутреннем валютном рынке. С 1998 г. разница между центральным курсом и курсами покупки и продажи валюты Банка России не должна была превышать + 1,5%. Центральный банк РФ старался удерживать рыночный валютный курс в пределах определявшегося им самим, более узкого по сравнению с официальным, валютного коридора. [c.532]В случае если рыночная цена ценной бумаги окажется ниже балансовой стоимости, то коммерческий банк или кредитное учреждение обязаны создать резерв под обесценение вложений в ценные бумаги в размере снижения... рыночной цены относительно балансовой стоимости. (Слова для вставки биржевая, действительная, средняя, текущая.) [c.155]

Деньги, которые Вы вносите в банк-депозитарий, обмениваются на так называемые инвестиционные сертификаты. Банк-депозитарий рассчитывает средневзвешенную биржевую стоимость своих активов, которая соответствует стоимости сертификата. Цена сертификата, следовательно, определяется не спросом и предложением, но исключительно стоимостью ценных бумаг, находящихся в собственности фонда. Цена их продажи включает торговую наценку и потому несколько выше, чем цена покупки. [c.215]

Всероссийский Биржевой Банк 7-7.1/7.5-7.6 8.5/9.5 9.5/10.5 14/17 [c.18]

При проведении с 1992 г. экономических реформ былая монополия Центрального банка во многом была подорвана и большую свободу действий получили коммерческие банки. Если до 1992 г. Центральный банк мог строго контролировать движение кредитных средств в коммерческих банках, то затем этот контроль был утрачен. При отсутствии должной законодательной базы банковского дела и необходимого регулирования движения кредитно-денежных средств в стране возникли благоприятные условия для небывалого роста прибыльности банковского бизнеса. Кредитные учреждения установили поистине ростовщические ставки процента. Например, в декабре 1993 г. на биржевом рынке средние процентные ставки по кредитам достигли 240%. Это позволило банкам в ряде случаев довести норму прибыли до астрономических размеров (до 1000 и более процентов на собственный капитал). [c.331]

С мая 1996 г. Банк России отменил механизм установления официального курса рубля в форме привязки к курсу ММВБ и перешел к объявлению ежедневных курсов покупки и продажи долларов США по своим операциям на межбанковском и биржевом валютных рынках. [c.798]

Открытие в банке мультивалютного счета позволяет зачислять и списывать средства не только в рублях, но и но всех основных валютах мира. Обмен валют осуществляется по биржевому курсу мировых рынков, а рублей в СКВ и обратно - по биржевому курсу. Организации достаточно подать в банк платежное поручение с указанием кода СКВ и необходимых реквизитов платежа. [c.48]

Дата создания и расширения, организационно-правовая форма, структура капитала (количество разрешенных к выпуску акций, количество выпущенных и находящихся р. обращении акций, номинальная их стоимость и биржевая цена), основной банк, в котором открыты счета фирмы, специализация и предыстория развития предприятия, имидж, фирмы, основные потребители. [c.48]

Решение Банка сопровождалось настоящей бурей. Политики из ЛДП, члены кабинета министров, Федерация экономических организаций и даже Международный валютный фонд выступили против него как преждевременного. Дело в том, что политика нулевых процентных ставок в начале 2000 г. привела к подъему биржевой торговли, а это облегчило корпорациям финансирование на рынке. Поэтому многие инвесторы расценивали возможный отказ Банка Японии от политики нулевых ставок как фактор риска. Давление на Банк и угроза дефляционной спирали заставили Банк Японии в феврале 2001 г. вернуться к политике нулевых процентных ставок и накачке денег в экономику. [c.468]

Е. вводится в три этапа. На первом этапе (с начала 1998 г.) осуществлялись подготовительные мероприятия, в частности завершалось формирование законодательной базы, осуществлялась реформа государственного управления, составлялся план реформы банков и финансового рынка. На следующем этапе (с января 1999 г.) введено фиксирование обменных курсов, Е. становится полноправной валютой — Европейский центральный банк проводит единую финансовую политику и политику обменных курсов относительно Е. Все расчеты, в том числе расчеты по межбанковским, валютным, фондовым биржевым рынкам, осуществляются в Е. [c.99]

Банк занимается перераспределением денежных средств общества путем их покупки и продажи, предоставляет кредиты, оставаясь при этом собственником той стоимости, которую он ссужает, и получает вознаграждение за данную работу в виде ссудного процента. Осуществляя сделки между контрагентами рынка ссудных капиталов — кредиторами и заемщиками, он выступает одновременно кредитором, посредником и заемщиком как в денежных расчетах, так и в сделках по кредитованию. Вместе с тем банк является активным участником рынка ценных бумаг, действуя в качестве эмитента, субъекта биржевых операций по купле (продаже) акций и других финансовых инструментов, а также посредника на фондовом рынке. Следовательно, для банка характерны черты и торгового, и посреднического предприятия. [c.360]

МАРЖА - термин, применяемый в торговой, биржевой, страховой и банковской деятельности для обозначения разницы между ценами товаров, курсами ценных бумаг, процентными ставками. В банковской практике под маржей понимается разница между процентом, под который выдается ссуда, и процентом, под который банк привлекает денежные средства. В операциях по торговле валютой - разница между курс,ами, по которым банк продает валюту клиентам и скупает ее. В биржевой [c.317]

Деятельность банка в сфере обращения порождало и представление о нем как об агенте биржи еще в 20-е гг. Поводом для этого послужило то, что банки являются непременными участниками биржи. Они могут самостоятельно организовывать биржевые операции, выполнять операции по торговле ценными бумагами. Однако ни исторически, ни логически это не превращает банк в часть биржевой организации. Частные банки (банкирские дома) появились задолго до биржи, до возникновения купли-продажи ценных бумаг. Существенно при этом и то, что торговля ценными бумагами является частью банковских операций, причем далеко не главной. Именно потому, что торговля ценными бумагами довольно специфична и отлична от собственного банковского дела, она позволила бирже выделиться в качестве самостоятельного элемента рынка со специальным аппаратом и задачами. [c.304]

В Российской Федерации консорциумы создаются для возвращения кредита. Так, 30 коммерческих банков, кредитовавших Всероссийский биржевой банк объединившись, чтобы востребовать свои деньги, договорились, что задолженность Всероссийского биржевого банка будет погашена через 6 месяцев. [c.74]

Если уже рассмотренные этапы являются подготовительными, то непосредственная работа по формированию портфеля ценных бумаг осуществляется на следующих трех. В соответствии с выбранными критериями и методами производятся мониторинг экономических и политических факторов, отбор конкретных ценных бумаг для включения в портфель с учетом ситуации в стране и ожидаемых изменений. Далее из выбранных ценных бумаг формируется портфель банка. На основе заданных критериев его эффективности и выработанной стратегии банк определяет оптимальное соотношение между отобранными ценными бумагами (структуру портфеля). Размер вложений в конкретный вид ценных бумаг задается величиной инвестируемых денежных средств и отведенной ему долей в портфеле. Приобретение ценных бумаг может осуществляться банком на биржевом и [c.320]

Существует еще и третий фактор, которым часто пренебрегают. Если мы рассматриваем человеческий капитал в качестве актива, то именно избыточный доход, добываемый нами за счет актива, создает ценность. Чтобы создать избыточные доходы фирма должна выплатить наемному работнику меньше той ценности, которую он принес этой фирме. Например, инвестиционный банк будет создавать ценность благодаря биржевому трейдеру, работающему на данный банк, только в том случае, если он платит этому торговцу меньше, чем величина приносимой им для банка прибыли. Почему трейдер может довольствоваться меньшим вознаграждением Одна из причин может заключаться в том, что этот банк обладает какими-то уникальными возможностями, позволяющими трейдеру зарабатывать эту прибыль. Такие уникальные возможности могут быть следствием доступа к внутренней информации фирмы, списка клиентов, положения на рынке. Другая причина может быть неэкономической трейдер может настолько высоко ценить деловую репутацию инвестиционного банка, что окажется готовым отказаться от более высокого вознаграждения в каком-либо ином месте. Фирмы, хорошо относящиеся к своим наемным работникам и проявляющие к ним лояльность в неблагоприятные периоды времени, с большей вероятностью заработают такую репутацию, вследствие чего будут иметь более высокую ценность. [c.787]

Если частная компания становится "публичной" (открытым акционерным обществом), то обыкновенные акции продаются населению с помощью андеррайтеров. Андеррайтер обычно представляет собой коммерческий банк, который может скупить всю эмиссию со скидкой для перепродажи акций пенсионным фондам, страховым, инвестиционным компаниям или иным финансовым институтам, либо широкому населению через биржевых брокеров. [c.22]

Как и биржевые брокеры, служащие банков также дают своим клиентам советы по поводу инвестирования денег. Обычно этим занимаются сотрудники отделов трастовых услуг. Услуги банка могут ограничиваться ведением счета клиента, когда банк просто принимает ценные бумаги последнего на хранение, но банк может взять на себя и управление инвестициями клиента (нередко в порядке трастового соглашения). [c.129]

Говоря о технической информации по валютному рынку, которую трейдер считывает с экрана своего монитора, следует упомянуть об одном ее неприятном отличии от биржевых сведений. Обычно в учебных пособиях на этом не заостряется внимание, но начинающему индивидуальному инвестору, действующему через банк-посредник, важно получить необходимое представление не в ходе практики, как происходит у большинства трейдеров, а сразу. Речь идет о следующем. [c.77]

Фьючерсный контракт — стандартизованный договор, подготовленный биржей. Такой контракт предусматривает, как правило, меньшую сумму сделки, что делает его доступным большему числу юридических и физических лиц и расширяет круг потенциальных участников сделок, в отличие от участников форвардных сделок. Кроме того, клиентов также обычно привлекает более высокая надежность исполнения контрактов, поскольку гарантом исполнения сделок по фьючерсам выступает не отдельный банк, а специализированный финансовый институт, лицензированный государственными органами и не преследующий выгоды от фьючерсных операций. Помимо указанных преимуществ, биржа выгодно отличается большой открытостью информации — биржевые котировки публикуются в средствах массовой информации, и кроме того, биржевую информацию можно получать по специальным информационным каналам в реальном режиме времени, что позволяет клиенту оперативно и более эффективно управлять собственными средствами. [c.439]

Депозитные сертификаты могут быть также долгосрочными. Например, Всероссийский биржевой банк выпустил долгосрочные (на 5 лет) депозитные сертификаты на предъявителя номинальной стоимостью 50 и 100 тыс. руб. Их выгода для покупателя определяется не только процентным до- [c.173]

БАНК БИРЖЕВОЙ (от англ, sto k ex hange bank) — банк, специализирующийся на обслуживании биржевых сделок. Благодаря финансированию, осуществляемому банками биржевыми, ускоряется кредитный оборот по быстрым биржевым сделкам и повышается оперативность деятельности брокерских контор. [c.49]

В России валютные биржи играют значительную роль на валютном рынке. Среди восьми валютных бирж доминирует Московская межбанковская валютная биржа. ММВБ создана в январе 1992 г. на базе Центра проведения межбанковских валютных операций Центрального банка. Акционерами ММВБ являются Банк России, 28 коммерческих банков, Минфин, Правительство Москвы, Ассоциация российских банков. Основной объем операций на валютном рынке России в 1992—1996 гг. осуществлялся на ММВБ (75% биржевой валютной торговли), и по результатам этих торгов Центральный банк устанавливал официальный курс рубля к доллару США. Объектом сделок являются 11 валют (март 1998 г.), в том числе стран СНГ, банки которых участвуют в торгах через Рейтер-дилинг. С середины 1997 г. практикуется система электронных лотовых торгов инвалютами, объединив преимущество биржевого и небиржевого валютного рынка, который быстро развивается. Ассоциация российских валютных бирж (создана в 1993 г.) координирует деятельность валютных бирж во Владивостоке, Нижнем-Новгороде, Ростове-на-Дону, Новосибирске, Самаре, Санкт-Петербурге, Екатеринбурге. [c.338]

Один из главных моментов, думаю, состоит в том, чтобы найти брокера, не берущего комиссионных за сделки и дающего минимальную маржу покупки-продажи. Поймите и запомните твердо, что выиграть деньги нелегко и с некоторых сделок (может, даже большинства) вы можете заработать совсем немного. А если платить каждый раз по 20-50 долларов за открытие и закрытие позиции, то можно остаться в минусе. А это первый шаг к постепенному разорению. Биржевой бизнес — выкачивание денег. Все кормятся за счет бедных игроков. Несмотря на всю незаметность этого, всегда помните о важности дешевого обслуживания. Только так можно выжить на рынке. В связи с этим мне опять вспоминается один банк. Там не берут комиссионных и спрэд всего 5 пипсов. Идеальные, должен сказать, условия. Первый этап биржевой жизни, пока вы научитесь побеждать в большинстве [c.177]

Этот метод защиты от ростов-падений цены валюты популярен во всем мире и, конечно, выгоднее по цене, чем операции с обменником. В этом случае вы покупаете и продаете нужную валюту по текущему биржевому курсу. Помимо стоимости, еще одним несомненным преимуществом данного способа является то, что в российский банк на свой валютный счет вы кладете не всю сумму, а лишь малую часть (в нашем примере 2.000), а оставшиеся 38.000, памятуя о кризисах и прошлых разорениях банков, вы по-прежнему храните в надежном месте. [c.236]

ДЛИННАЯ ПОЗИЦИЯ (long position) -1) в биржевой торговле непокрытый. обязательствами на рынке реального товара или контрактами на продажу остаток фьючерсных контрактов на покупку 2) в валютных операциях означает, что коммерческий банк купил излишнее количество конкретной валюты, т.е. актив превышает пассив банка в данной валюте. [c.88]

ДИСКОНТ (англ, dis ount), скидка, разница. Этот термин используется в банковской и биржевой практике, в операциях валютных и товарных рынков. Напр., при учёте векселя банк взимает с клиента дисконт, который представляет собой выраженную в годовых процентах разницу между суммой векселя и суммой, уплаченной владельцу векселя с учётом срока его оплаты. Не следует смешивать понятия учёт и переучёт векселя. Когда клиент предлагает коммерческому банку купить вексель, то речь идёт о его учёте и учётной ставке коммерческого банка. Как правило, сумма процента,- удерживаемого банком, на 0,5-2% выше существующей в данный момент учётной ставки центрального банка (официального дисконта). Если банк решает продать этот вексель центральному банку, то говорят о переучёте (редисконтировании) векселя. Путём изменения официального дисконта центральный банк проводит дисконтную политику. [c.71]

Восьмой признак — биржевая торговля обладает известной степенью деперсонификации во-первых, в соответствии со ст. 22 Закона о товарных биржах заключение биржевых сделок осуществляется через биржевых посредников, которые по биржевой сделке в большинстве случаев выступают не от своего имени и не за свой счет, а на основе соответствующего договора биржевого посредничества во-вторых, в случае создания на бирже клиринговой системы в качестве контрагента по биржевой сделке для каждого покупателя и продавца выступает клиринговая палата (клиринговый банк). [c.362]

БРОКЕРСКИЕ КРЕДИТЫ—1) Кредиты, предоставляемые капиталистич. банками биржевым маклерам — брокерам и дилерам для совершения операций на фондовой бирже по покупке и продаже ценных бумаг. За счет полученных банковских кредитов брокеры выдают ссуды своим клиентам, гл. обр. под залог ценных бумаг, на условиях on all, т. е. до востребования. Банк может потребовать у брокера или дилера погашения кредита в любое время, а последние такое же требование могут предъявить своим заемщикам. Б. к. играют большую роль в усилении биржевой спекуляции и ажиотажа они регулируются центральными банками или специальными органами (напр., в США — правительственной комиссией по ценным бумагам и биржам). 2) Кредиты, предоставляемые товарными брокерами своим клиентам (преимущественно экспортерам сырьевых товаров) на заготовки товаров для экспорта, а также под залог товаров на складах, коносаментов и др. товарно-распорядительных документов. Выдаются брокером по заключенным при его посредничестве товарным сделкам. Цена их выше однотипных банковских кредитов и часто содержит скрытый элемент завышенного вознаграждения за посредничество по товарной сделке, к-рая послужила основанием для выдачи кредита. Б. к. создают зависимость получателей кредита от брокеров и ограничивают их возможности использования рыночной конъюнктуры при реализации товаров. [c.155]

ГОСУДАРСТВЕННЫЙ БАНК ИНДИИ — крупнейший коммерческий банк Индии учрежден 1 июля 1955 г. на базе национализированного Имперского банка Индии (см.), от к-рого он принял все активы и пассивы,, причем держателям акций была выплачена компенсация по биржевой стоимости акций. Акционерный капитал банка установлен в 200 млн. рупий, из к-рых ок. 8% принадлежит частным акционерам. Во главе банка стоит правление в составе 20 человек, из них 14 назначаются пр-вом, 6 избираются частными акционерами. Число учреждений банка на конец 1960 г. составляло 896. При создании Г. б. И. основной задачей ставилось оказание кредитной помощи с. х-ву и прежде всего кредитной кооперации. В настоящее время одной из важнейших его операций является кредитование гос-ва. Кроме того, банк занимается кредитованием пром-сти (ок. 67% всех кредитов), торговли и валютными операциями, является агентом эмиссионного Резервного банка, выполняет все его поручения в тех ме- [c.313]

Все эти достаточно крупные слияния финансовых учреждений преследовали общую цель создать систему продаж и широкий набор финансовых услуг для полноценного обслуживания клиентов. Когда работник такого финансового учреждения разговаривает с клиентом по поводу страхования, он может в то же время предложить клиенту пакет финансовых инструментов, которые могут быть соединены со страховой сделкой и превратиться в единую сберегательно-инвестиционно-страховую программу. Пример такого комплексного обслуживания — предлагаемая компанией "Пруденшл-бейч" "полная программа финансового планирования", в которой насчитывается 65 вариантов. Скорее всего, в ближайшее время инвесторы будут искать не биржевых брокеров, страховую компанию, банк и Т.Д. по отдельности, а компанию комплексного финансового обслуживания, в которой есть все. [c.24]

Предположим, например, что банк выписал опцион ОТС на покупку 1 млн. ф. ст. В момент заключения опциона как наличный обменный курс, так и цена исполнения равны 1,23 долл., т.е. это опцион "без выигрыша". Банк назначает премию в 3 цента за 1 ф. ст., но рассчитывает, что справедливая цена должна составлять 2.9 цента за 1 b. ст. Банк, тем самым, открывает позицию, по которой чистая прибыль должна составить 0,1 цента на 1 ф. ст., т.е. 1000 долл. Банк заинтересован в TOMV.чтобы защитить эту прибыль от возможности повышения справедливой цены. Это достигается покупкой биржевых опционов, которые были бы по своим характеристикам насколько возможно близки к внебиржевым опционам ОТС, т. е. имели бы примерно такой же срок истечения и цену исполнения. Если бы справедливая цена выписанных опционов ОТС поднялась, то возросли бы и премии биржевых опционов, и банк смог бы получить прибыль по биржевым опционам и возможность компенсации убытков по опционам ОТС. Однако полная компенсация могла бы иметь место только в том случае, если биржевые опционы были бы по своим основным характеристикам идентичны опционам ОТС. [c.175]

В этой связи основным вопросом для аналитика-эллиоттинца является не то, с помощью каких макроэкономических рычагов можно повлиять на биржевой рынок, а то, к чему он подталкивает тех, кто безосновательно мнит себя контролирующим органом . (Так, например, Центральный банк Японии уже снизил учетную ставку почти до 0,5%, но принципиально это пока ничего не изменило не дает заметного результата и рекордное уменьшение данного параметра со стороны ФРС в США.) [c.31]

economy-ru.info