История успеха немецкой пенсионерки Ингеборги Моотц. Биржевой детектив или как заработать на бирже миллион читать онлайн

Биржевой детектив или как заработать на бирже миллион

Биржевой детектив или как заработать на бирже миллион

Биржевой детектив или как заработать на бирже миллион.

Книга Ингеборге Моотц о стратегии инвестирования.

Ингеборга Моотц не только предприимчивая пенсионерка, волею случая ставшая успешным биржевым трейдером. В течение 48 лет женщина прожила очень скромную жизнь образцовой домохозяйки и матери. Муж не позволял ей работать, считая, что для этого у Ингеборги недостаточно мозгов. И всячески ее в этом упрекал.

После смерти своего мужа, она уже, будучи в преклонных летах не могла рассчитывать ни на какие подарки судьбы, кроме одного. Разбирая старые записи мужа, она наткнулась на несколько акций одной немецкой компании, и поняла, что это и есть ее шанс, просто знак свыше. Уже через год она приумножила свой капитал вдвое. А спустя десять лет стала одним из успешнейших инвесторов Германии, с состоянием в два миллиона евро.

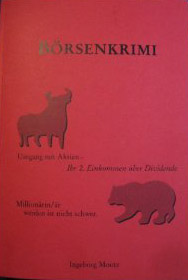

Добившись первых успехов на бирже, фрау Моотц поняла, что и в преклонных годах жизнь может сделать весьма радикальный поворот, и ее пример тому подтверждение. В своей книге «Биржевой детектив» («Börsenkrimi») она изложила все мысли относительно своей биржевой деятельности. По сюжету, автор скрывается под вымышленным персонажем Гольдмари. Такая себе биржевая Золушка с золотистыми кудрями и такими же инвестиционными советами.

Однако, многие издательские дома отказались публиковать эту книгу, потому как манера повествования, на их взгляд, была слишком любительской, не способной завладеть интересом читателя. В этом их была главная ошибка. Спустя всего лишь короткий промежуток времени, записки Ингеборги разошлись по всему Интернету, и для многих новичков стали настоящим учебным пособием. Позже книгу все же опубликовали.

Советы, изложенные в книге довольно просты, но, стоит отметить, что они подойдут далеко не всем. Фрау Моотц не рекомендует покупать акции тех компаний, чья история последней пятилетки вам не знакома.

Особое внимание стоит обращать на оборотный капитал компании, и какие дивиденды она выплачивает малым акционерам. Кроме того, стоит знать основных акционеров предприятия и их процентное соотношение к малым и случайным вкладчикам. Также весьма кстати было бы разузнать, сколькими филиалами располагает рассматриваемое вами предприятие.

Вся эта информация, по мнению Ингеборги, является показателями солидности компании, а стало быть, поможет выбрать наиболее стабильный и надежный объект капиталовложения.

Сейчас состоятельная старушка продолжает свою биржевую деятельность, к этому занятию еще прибавились платные консультации по телефону. Она все еще ездит на старом «Опеле», хотя может позволить себе более дорогостоящую машину, живет в старой квартирке, с шумными соседями. И напрочь отказывается от всех технологических новинок, таких, например, как компьютер. Свое состояние она заработала при помощи телефона и утренней прессы, и не собирается изменять своим привычкам.

Ингеборга Моотц помогла уже многим своим знакомым приумножить их капиталы, она с удовольствием делится своими секретами, продолжает пробовать себя на литературном поприще, читает лекции и часто дает интервью. В свои, без малого 90 лет, фрау Моотц не намерена останавливаться и впредь, теперь она как никогда уверена, что все свои поставленные цели может достичь, а стало быть, в пенсионном возрасте жизнь может начаться снова.

www.masterforex-v.org

Ингеборга Моотц - стратегия и тактика миллионерши

История немецкой бабушки Ингеборги Моотц потрясла трейдеров по всему миру. Заинтересовавшись финансами и биржами в 75 лет, без образования и знаний, женщина быстро стала одним из лучших инвесторов Германии. Мы расскажем то, что умалчивает даже Википедия.

Ингеборга Моотц (Ingeborg Mootz) родилась в 1922 году в небольшом немецком городке, в возрасте более 90 лет она дает интервью, читает лекции и рассказывает о способах заработка на бирже.  За первые 8 лет она заработала полмиллиона евро на финансовых рынках, а после приумножила свое состояние до миллиона евро. Какая у нее стратегия, и как смогла пенсионерка без опыта сделать то, что не получается у других трейдеров?

За первые 8 лет она заработала полмиллиона евро на финансовых рынках, а после приумножила свое состояние до миллиона евро. Какая у нее стратегия, и как смогла пенсионерка без опыта сделать то, что не получается у других трейдеров?

Первая сделка Ингеборги Моотц

После смерти мужа госпожа Моотц нашла среди его бумаг 1000 акций на сумму 40 тысяч марок концерна VEBA (VEBA входит в E.ON SE — одну из крупнейших энергетических компаний мира). На полноценную жизнь при пенсии надеяться не приходилось, поэтому пенсионерка решила использовать свой шанс. Продав акции этой компании через год и получив 100% прибыль, Моотц купила акции немецких банков Commerzbank (занимает второе место по величине активов в Германии) и IKB (специализируется на поддержке малого и среднего бизнеса). Эти инвестиции принесли пенсионерке еще 130% прибыли.

Вот как ответила сама Ингеборга на вопрос о том, с чего и как все началось:

«Знаете, это все судьба, от которой не уйдешь. Семьдесят пять лет своей жизни я жила очень бедно. Я росла в бедной семье, где было много детей и очень мало денег. Потом я вышла замуж и стала домохозяйкой. И у меня опять не было денег. То есть деньги в семье были, но мой муж мне их просто не давал. Мне приходилось выпрашивать у него каждую марку. Если я просила у него пять марок на какие-то покупки, он давал мне две и прибавлял: «На большее не рассчитывай». Когда я пыталась пойти работать, муж говорил мне: «Ты же дура, ты никогда не сможешь зарабатывать деньги». Однажды я не вытерпела и сказала ему – «Если ты думаешь, что я не способна работать, то я буду играть на бирже!». Мне кажется, он серьезно обдумывал эту мою фразу, потому что когда через полгода он умер, я обнаружила, что незадолго до смерти он купил тысячу акций концерна VEBA. Они стоили около сорока тысяч марок. Это и был мой стартовый капитал. Я решила, что это просто знак судьбы: я хотела играть на бирже – и вот в мои руки свалилась тысяча акций. Я сказала себе: из этой тысячи акций ты должна сделать миллион. Никаких колебаний у меня не было. Я просто не простила бы себе, если бы не воспользовалась этим шансом! Да и выбора особого у меня не было. В одночасье я стала бедной вдовой. Действительно бедной. Моя пенсия была просто крошечной – в пересчете на евро меньше тысячи в месяц. Я просто должна была найти способ выжить!»

Это и был мой стартовый капитал. Я решила, что это просто знак судьбы: я хотела играть на бирже – и вот в мои руки свалилась тысяча акций. Я сказала себе: из этой тысячи акций ты должна сделать миллион. Никаких колебаний у меня не было. Я просто не простила бы себе, если бы не воспользовалась этим шансом! Да и выбора особого у меня не было. В одночасье я стала бедной вдовой. Действительно бедной. Моя пенсия была просто крошечной – в пересчете на евро меньше тысячи в месяц. Я просто должна была найти способ выжить!»

После этого женщина инвестировала только в проверенные временем банки, а родственники стали обращаться к ней за советом. Ее кузина попросила помочь найти деньги на покупку собственного дома, и пенсионерка заработала для нее 100 тыс. евро.

«Моя племянница отдала мне в управление свои сбережения, и я заработала ей сто тысяч, на которые она купила дом. Это был первый дом в Гисене, за который было заплачено сто тысяч наличными. Когда мы заключали сделку, у нотариуса было очень озадаченное лицо!»

Как и на чем зарабатывает Ингеборга Моотц

Биржевой детектив Ингеборга Моотц не имеет специального образования или доступа к инсайдерской информации, она просто читает газеты, использует старый телефон и анализирует состояние рынка. Она отмечает, что секрет ее успеха — умелое пользование женской интуицией. Профессиональные трейдеры не могут поверить, что стиль ее торговли настолько прост. Она просто анализирует рынок и компании, прислушивается к своей интуиции и покупает или не покупает акции.

Посмотрите короткое видео о замечательном инвесторе:

Пример Ингеборги показывает, что любой человек может стать миллионером.

Правила отбора акций

Для начала стоит определиться с компаниями, которые достойны внимания. В основном пенсионерка покупает ценные бумаги, которые формируют биржевые индексы DAX-30 (Deutscher Aktienindex) или M-DAX (Mid Cap Dax).

- DAX-30 включает в себя 30 самых крупных концернов Германии и является основным индексом в Европе. Компании-участницы этого индекса торгуются в Америке и Канаде, поэтому DAX-30 показывает динамику рынка этих двух стран.

- M-DAX — второй по популярности немецкий индекс, в который входят 70 компаний со средней капитализацией.

Далее упор идет на корпорации, которым более века. Из них она выделяет те, у которых открылись новые дочерние предприятия.

Ингеборга Моотц инвестирует только в банковскую сферу. Она утверждает, что банковские доходы постоянно растут, а большие банки регулярно выплачивают дивиденды по ценным бумагам.

У пенсионерки нет компьютера и только недавно появился ноутбук, всю информацию она получает из утренних газет. Ингеборга читает биржевую сводку и смотрит на три цифры:

- Сколько стоят акции эмитента сейчас;

- Какая была у них минимальная стоимость за последние 12 месяцев;

- И какой максимальный курс за этот перирод.

Если стоимость акций очень низкая, скорее всего, у компании проблемы. Но фирма, которая просуществовала больше 100 лет, скорее всего, выберется из финансового кризиса и акции снова подорожают.

Чтобы не покупать акции предприятия, которые могут еще упасть, фрау проверяет цены на акции за последние пять лет. Затем она вычитает минимальную стоимость из максимальной, чтобы подсчитать ожидаемую прибыль за следующий год.

Как говорит сама инвестор:

Как говорит сама инвестор:

Разумеется, эти прогнозы никогда полностью не сбываются, но общее представление о ситуации они дают.

Далее выборка продолжается по критерию выплат дивидендов. Если они маленькие или отсутствуют, такая компания не подходит для портфеля. Свой выбор инвестор комментирует так:

Для крупных инвесторов, для хеджевых фондов, для миллионеров это, может, и не играет роли, но я – старая одинокая женщина, мне надо на что-то жить. Поэтому для меня дивиденды очень важны.

Если госпожа Моотц видит, что большинство акций принадлежат политикам или крупным акционерам, то не инвестирует в это предприятие. По ее словам, хороших дивидендов от таких банков не получить.

Пожилой инвестор предпочитает акции дочерних компаний, потому что они застрахованы от непредвиденных рисков и в случае кризиса смогут покрыть убытки.

Определившись с организациями, она смотрит, сколько стоят их акции и покупает самые дешевые. Ингеборга терпеливо ждет, когда акции подорожают, и продает их. Например, по акции банка Commerzbank можно получить 25 евроцентов, а по акции банка IKB — около 80 евроцентов. В результате, владелец 1000 акций Commerzbank получит около 50 евро дивидендов, если у владельца 3000 акций — 150 евро. Для немецкого пенсионера – это довольно значительная сумма. Чем больше акций, тем больше дивиденды.

По немецким законам, если акции принадлежат владельцу больше года, а выплаты по дивидендам не превышают 2500 евро, то никаких налогов платить не требуется. Фрау спокойно ждет, пока акции подорожают, живет на дивиденды и не беспокоится о колебании курсов и финансовых кризисах.

Свою стратегию она не меняет на какую профессиональную, считая ее простой, проверенной и понятной. Она рекомендует ее новичкам с хорошим терпением и консультирует трейдеров на своих лекциях в Германии.

Полезные статьи:Ингеборга Моотц и её книга “Биржевой детектив”

Через несколько лет участия в финансовых операциях на бирже, Ингеборга Моотц написала книгу «Биржевой Детектив». Она рассказывает выдуманную историю с реальными секретами и тактиками торговли на бирже.

Автор открыто рассказывает об истории своего успеха в книге Биржевой Детектив (Börsenkrimi). Гольдмари — главная героиня книги, которая ловко раскрывает секреты финансовых рынков, разбирается в биржевых хитростях и превращается из бедной девушки в богатую королеву.

Издатели не сразу решили напечатать книгу, посчитав ее стиль непрофессиональным. Пенсионерка не растерялась и выложила свою работу в Интернет, чтобы пользователи смогли скачать книгу. Она быстро прославилась в Германии и за ее пределами, и издательства поменяли свое решение. В 2003 книга Биржевой детектив увидела свет. В книге даны советы о том, как зарабатывать на бирже.

Ведение дневника сделок

Ингеборга Моотц советует вести дневник сделок и фиксировать все свои действия. В дневнике обязательно должны быть:

- когда совершена сделка;

- сколько стоили акции;

- цена покупки и продажи акций;

- почему были куплены акции именно этого эмитента.

К этим записям можно возвращаться, чтобы анализировать результаты торгов и находить свои ошибки. Пенсионерка принципиально не использует компьютер, говорит, что дневник нагляднее, он помогает поддерживать порядок.

Дневник сделок позволяет увидеть доходность в процентах — основной показатель грамотного инвестора. Даже 20% прибыли можно считать хорошим показателем, если трейдер стабильно получает ее в течение нескольких лет. Ингеборга упоминает банковские вклады с 10% годовых и говорит, что это просто невыгодно. Трейдер может получать 50-100% прибыли, если знает, как.

Разница между трейдером и игроком

Как настоящий трейдер, Ингеборга не воспринимает свое занятие, как игру – это ее основная работа. Она советует подходить к анализу рынка и торгам акциями серьезно. Трейдер и игрок на бирже отличаются своим подходом к делу:

- трейдер может объяснить, почему он поступил именно так, а игрок рассчитывает на удачу и везение;

- трейдер нацелен на получение прибыли, а игрок ищет развлечений или возможности потрепать себе нервы.

Рынок акций находится в движении, но даже неопытные участники рынка могут анализировать ситуации и делать прогнозы. Игроки ничего не анализируют и не разрабатывают, а считают, что рынок идет против них.

Ингеборга Моотц учится на собственных ошибках

По словам Mootz, она ошиблась только один раз, когда купила акции Bankgesellschaft Berlin в 1998 году. На тот момент этим банком управляли ведущие политики страны, и он казался надежным. Однако в то время банк спонсировал Христианско-демократический союз и ввязался в скандал. Немецкий канцлер Гельмут Коль (Helmut Kohl) скрыл полученные от банка 2 миллиона марок. В итоге, политик вынужден был покинуть свой пост, а акции банка сильно упали.

По словам Mootz, она ошиблась только один раз, когда купила акции Bankgesellschaft Berlin в 1998 году. На тот момент этим банком управляли ведущие политики страны, и он казался надежным. Однако в то время банк спонсировал Христианско-демократический союз и ввязался в скандал. Немецкий канцлер Гельмут Коль (Helmut Kohl) скрыл полученные от банка 2 миллиона марок. В итоге, политик вынужден был покинуть свой пост, а акции банка сильно упали.

Ингеборга говорит, что потеряла 10000 марок и до сих пор не доверяет политикам и не покупает акции предприятий, крупными акционерами которых являются партийные деятели. Она отмечает, что эта ситуация не сильно повлияла на ее финансовое состояние, так как акции Commerzbank сильно подорожали и она получила прибыль.

Ингеборга объясняет, что не каждая сделка может быть прибыльной. Главное — получать стабильный доход в течение многих лет. За это время трейдер совершает десятки сделок. Нужно, чтобы сумма удачных сделок была больше суммы неудачных. Начинающие трейдеры должны контролировать свои убытки и быть готовым к психологическому давлению в случае неблагоприятного развития событий. Например, можно заранее решить, на каком моменте акции будут проданы.

Ингеборга отмечает, что неопытные инвесторы забирают прибыль сразу, даже если деньги совсем небольшие. Она говорит, что многие не дают прибыли расти. Чтобы зарабатывать, нужно поймать тренд и запастись терпением. Бывает непросто видеть +5%, +20% или +30% прибыли, но нужно ждать, пока не появятся признаки завершение тренда.

Сама того не подозревая, фрау пользовалась аналитическими методами анализа рынка. Она знала, когда стоит покупать акции и когда их продавать.

Кроме собственной интуиции и простой стратегии, Игнеборга отличается тем, что не зависит от денег, и ее жизнь практически не изменилась. Обладание миллионами прибавило только посещение SPA салона и путешествий.

Советы от бабушки-миллионера

Не спешить, не суетиться и не принимать необдуманных решений. Стремиться стать миллионером, но двигаться к цели небольшими шагами. Спокойно и смело идти к своей мечте.

Не спешить, не суетиться и не принимать необдуманных решений. Стремиться стать миллионером, но двигаться к цели небольшими шагами. Спокойно и смело идти к своей мечте.- Избегать сложных финансовых продуктов и инвестиционных фондов, отдавать предпочтение акциям.

- Перед покупкой тщательно проверить акции за последние пять лет.

- Покупать акции эмитентов, которым больше века. Пенсионерка отмечает, что компании, которые существуют много лет, скорее всего, просуществуют еще несколько десятилетий.

- Отказаться от импульсивных желаний что-нибудь купить. Ингеборга считает, что капитал должен расти, а тратить можно дивиденды. Она не рассчитывает на моментальную прибыль и может ждать год, чтобы продать акции по более выгодной цене.

- Не зацикливаться на деньгах и не хранить акции слишком долго. Акции должны использоваться, к ним не стоит привязываться.

- Не паниковать при колебаниях курса. Если грамотно подходить к выбору организаций, они гарантируют дивиденды, которые позволят дождаться более спокойной ситуации на рынке.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter, и мы её обязательно исправим! Огромное спасибо вам за помощь, это очень важно для нас и наших читателей!

equity.today

«Интуиция помогает мне зарабатывать на бирже»

Ингеборга Моотц: «Интуиция помогает мне зарабатывать на бирже»

Вы думаете, что только молодые трейдеры могут добиться успеха в сфере торговли валютой или акциями на современных рынках? Однако история успеха этой пожилой дамы заставит вас задуматься о том, достаточно ли вы прилагаете усилий для достижения мечты. Ингеборга Моотц стала настоящим символом Нового Времени – ведь мало кто в таком «юном» возрасте задумывается об увеличении благосостояния и находит в себе силы действовать. Предлагаем как можно внимательнее познакомиться с историей успеха этой замечательной женщины, дабы её пример вдохновил читателя на великие свершения.

Вы думаете, что только молодые трейдеры могут добиться успеха в сфере торговли валютой или акциями на современных рынках? Однако история успеха этой пожилой дамы заставит вас задуматься о том, достаточно ли вы прилагаете усилий для достижения мечты. Ингеборга Моотц стала настоящим символом Нового Времени – ведь мало кто в таком «юном» возрасте задумывается об увеличении благосостояния и находит в себе силы действовать. Предлагаем как можно внимательнее познакомиться с историей успеха этой замечательной женщины, дабы её пример вдохновил читателя на великие свершения.

Ингеборга родилась в далёком 1922 году и, будучи трейдером, сумела достичь высокого уровня в сфере торговли на бирже. За каких-то восемь лет она превратилась в одного их самых успешных спекулянтов валютой на территории Германии – её состояние оценивается миллионами. За эти годы она также удостоилась звания «Лучший частный инвестор». Ингеборга Моотц смогла добиться успеха там, где многие «гуру» трейдинга терпят поражение.

Но пожилая дама не ушла на пенсию, и о заслуженном отдыхе не было и мысли. На сегодняшний день мисс Моотц считается одной из самых успешных «трейдерш» и инвесторов. Жизнь Фрау Моотц, это мечта биографа, однако описать свою история успеха она доверила самому близкому человеку – себе.

Если вы хотите больше узнать о знаменитом валютном спекулянте из Германии, то советуем обратить внимание на книгу под названием «Биржевой детектив». К сожалению, многие издательства поначалу отказывались печатать это замечательное произведение. Дело было в уникальной манере изложения фактов из жизни Ингеборги.

Ингеборга Моотц и её «Биржевой детектив»

Однако вскоре владельцы издательств пожалели о своём опрометчивом решении, так как книга быстро распространилась на просторах всемирной глобальной сети Интернет. Имя Ингеборга Моотц стало известно на весь мир, и в 2003 году было напечатано первое полноценное издание книги «Биржевой детектив». На трейдерских форумах богатой старушке быстро придумали прозвище «Бабушка на миллион» и сегодня она раздаёт автографы и делиться секретами торговли на лекциях. Она приглашает обучаться многих пенсионеров и пытается обучить их премудростям заработка на фондовой бирже.

Стоит заметить, что с момента своего рождения мисс Моотц не меняла места жительства и по сей день проживает в уютном немецком городе Гисен. Она часто вспоминает молодые годы, когда в её семье было много братьев и сестёр, но денег на всех не хватало. А на стенах небольшого дома красовались фотографии умерших или покинувших дом родственников. О подробностях личной жизни Ингеборги известно мало, но она с удовольствием делиться некоторыми фактами из своей биографии.

Многим покажется примечательным тот факт, что на протяжении пятидесяти четырёх лет она жила в бедности. Будущая миллионерка росла в семье родителей, которые имели скромных доход. Ингеборга Моотц думала, что когда она выйдет замуж, то ситуация изменится, однако после свадьбы её финансовое состояние не улучшилось. Дело не в том, что её муж был беден, а в том, что он отличался излишней экономностью.

Когда она предпринимала попытку попросить у него денег на покупку какой-нибудь вещи, то всегда получала сумму, вдвое меньше запрошенной. Она пыталась найти работу, но это приводило к конфликтам с мужем, так как он считал, что женщина должна сидеть дома. Такая жизнь продолжалась вплоть до 90-х годов, пока Ингеборга не узнала о возможности работать на дому…

Ингеборга Моотц – первая удачная сделка

После очередной ссоры с мужем по поводу устройства на работу, она заявила, что если он не перестанет чинить препятствия на пути к трудовой деятельности, она откроет счёт на фондовой бирже. Муж проигнорировал «угрозы» со стороны второй половины и, вроде бы, всё осталось как прежде. Но после смерти второго мужа в жизни Ингеборги произошли резкие изменения.

Как выяснилось, её угрозы относительно торговли на бирже всё-таки были восприняты всерьёз, так как ей удалось найти акции, которые муж, по всей видимости, хотел подарить своей настойчивой супруге. Это были акции компании VEBA, и их стоимость на тот момент составляла целых 40 тысяч немецких марок. Это бы знамение! Понятное дело, что Ингеборга Моотц не хотела, да и не могла полноценно жить на пенсию, и она решила раз и навсегда изменить своё финансовое положение в лучшую сторону. Несмотря на то, что у неё не было опыта в торговле акциями, она приняла решение рискнуть и ей повезло. Благодаря этим акциям Ингеборга смогла сделать свои первые два миллиона евро.

Спустя один год её удалось продать акции мужа, и выгода составила 100 процентов. Вновь обретённого капитала хватило, чтобы приобрести акции банков (стоит заметить, что все последующие годы мисс Моотц концентрировалась на приобретении акций банковских структур) Commerzbank и IKB. В 1998 году она получает 130 процентную прибыль с этой инвестиции. Родственники поняли, что Ингеборга Моотц научилась зарабатывать деньги при помощи биржи и стали обращаться к ней за советом.

Ингеборга Моотц – богатеть легко!

Например, племянница попросила помощи у Ингеборги, чтобы она помогла ей заработать на собственный дом. Особо не напрягаясь, тётя быстро делает 100 тысяч евро и делает любимой племяннице шикарный подарок. Её девиз звучит очень просто – приобретай дёшево и продавай дорого. Отметим, что этот девиз применим к любому современному спекулянту. Здесь также нужно отметить, что пожилая дама не заканчивала экономического университета и даже не ходила на курсы трейдеров. Ко всему прочему пенсионерка не пользуется персональным компьютером!

Всё что она делает, это читает газетные статьи о состоянии рынка и использует устаревший телефон. Ингеборга Моотц часто говорит, что её основным секретом успеха является грамотное использование интуиции. Профессиональные трейдеры, наблюдая за стилем её торговли очень сильно удивляются. Каждый день она приступает к работе, с виду напоминая не искушённого спекулянта, а строгую школьную учительницу. Со свойственным немцам педантизмом, она анализирует котировки акций и после каждой позиции прислушивается к голосу интуиции. Затем она берёт свой старенький телефон и совершает сделки, закупая акции той или иной компании.

Стоит заметить, что многие миллионеры, которые заработали своё состояние посредством торговли на бирже, отмечают, что очень часто пользуются интуицией. Сама Ингеборга Моотц отмечает, что заработать приличное состояние очень просто и её пример заставляет в это поверить. Однако она рекомендует исключить такое качество как идеализация денег. По мнению преуспевающей пенсионерки, не стоит стремиться стать богатым только ради самого факта обладания деньгами. Большие финансы могут быть очень коварны, и большие деньги часто становятся причиной зависимости от богатства.

Ингеборга Моотц – в чём её секрет?

Стиль торговли Ингеборги прост и отлично подходит для людей пожилого возраста, которые не охотятся за наживой. Ключевое слово в её стратегии – это чутьё. В 1998 году Моотц для смеха продала акции авторитетного банка знакомым трейдерам. Они смеялись, что старушка просто так отдала им дорогостоящие акции, которые наверняка бы в будущем принесли прибыль. Но уже через месяц они были в трансе из-за грянувшего кризиса, который многих оставил у разбитого корыта.

Об уникальном видении рынка и исключительной интуиции Ингеборги ходят легенды. Однажды, стоя на дворе своего дома, она увидела самолёт, которые летел прямо в её сторону. Вдруг она осознала, что как будто-бы «слышит» мысли пилота о том, что он в ярости от смелости девочки. Однако маленькая Моотц была на 100% уверена, что с ней ничего не случится. Пилот скинул бомбу, но она не взорвалась. На протяжении всей жизни интуиция не раз спасала жизнь Ингеборге, и девушка всегда знала, что станет богатой и известной за пределами Германии.

Помимо хорошо развитой интуиции, Ингеборга Моотц обладает уникальным качеством – не зацикленностью на деньгах. Она часто говорит, что владеет акциями, но не деньгами. Каждые 12-18 месяцев «учительница» открывает портфель и продаёт те или иные акции, а затем покупает другие. Судя по её успехам, интуиция приносит хороший доход. Также она часто говорит, что для профессионального трейдера главное – это не поддаваться краткосрочным колебаниям графика и не стараться заработать быстрые деньги.

vpluse.net

Ингеборга Моотц (Ingeborg Mootz) - биография, книги, цитаты и фото

Ингеборга Моотц (Ingeborg Mootz) – почти типичная немецкая пенсионерка. Ей больше 80 лет, живет она в крохотном городке Гисене, в небольшой квартире, обставленной старомодной мебелью. В холодильнике у нее стоит сок из черной смородины, а на стенах висят пожелтевшие фотографии умерших или разъехавшихся родственников. Идеальный портрет среднестатистической немки ее возраста, если бы не одно «но». Госпожа Моотц – один из самых успешных частных биржевых трейдеров Германии. За восемь лет одинокая пенсионерка сумела заработать на бирже 500 тысяч евро и не собирается останавливаться на достигнутом. Сегодня она весьма популярна в Германии, хотя, конечно, не так, как легендарный инвестор Уоррен Баффет в США. Она написала книгу, читает лекции, раздает интервью и учит пенсионеров, как делать деньги на фондовом рынке.

Ингеборга Моотц (Ingeborg Mootz) – почти типичная немецкая пенсионерка. Ей больше 80 лет, живет она в крохотном городке Гисене, в небольшой квартире, обставленной старомодной мебелью. В холодильнике у нее стоит сок из черной смородины, а на стенах висят пожелтевшие фотографии умерших или разъехавшихся родственников. Идеальный портрет среднестатистической немки ее возраста, если бы не одно «но». Госпожа Моотц – один из самых успешных частных биржевых трейдеров Германии. За восемь лет одинокая пенсионерка сумела заработать на бирже 500 тысяч евро и не собирается останавливаться на достигнутом. Сегодня она весьма популярна в Германии, хотя, конечно, не так, как легендарный инвестор Уоррен Баффет в США. Она написала книгу, читает лекции, раздает интервью и учит пенсионеров, как делать деньги на фондовом рынке.

Выдержки из интервью с Ингеборгой Моотц

Госпожа Моотц, с чего все началось, как вы пришли к мысли играть на бирже?

Знаете, это все судьба, от которой не уйдешь. Семьдесят пять лет своей жизни я жила очень бедно. Я росла в бедной семье, где было много детей и очень мало денег. Потом я вышла замуж и стала домохозяйкой. И у меня опять не было денег. То есть деньги в семье были, но мой муж мне их просто не давал. Мне приходилось выпрашивать у него каждую марку. Если я просила у него пять марок на какие-то покупки, он давал мне две и прибавлял: «На большее не рассчитывай». Когда я пыталась пойти работать, муж говорил мне: «Ты же дура, ты никогда не сможешь зарабатывать деньги». Однажды я не вытерпела и сказала ему: «Если ты думаешь, что я не способна работать, то я буду играть на бирже!». Мне кажется, он серьезно обдумывал эту мою фразу, потому что, когда через полгода он умер, я обнаружила, что незадолго до смерти он купил тысячу акций концерна VEBA. Они стоили около сорока тысяч марок. Это и был мой стартовый капитал. Я решила, что это просто знак судьбы: я хотела играть на бирже – и вот в мои руки свалилась тысяча акций. Я сказала себе: из этой тысячи акций ты должна сделать миллион. Никаких колебаний у меня не было. Я просто не простила бы себе, если бы не воспользовалась этим шансом! Да и выбора особого у меня не было. В одночасье я стала бедной вдовой. Действительно бедной. Моя пенсия была просто крошечной – в пересчете на евро меньше тысячи в месяц. Я просто должна была найти способ выжить!

И этот способ оказался весьма удачным.

Более чем! За 1997 год мое состояние выросло на сто процентов, за 1998 год – уже на сто тридцать процентов! А ведь это был год финансовых кризисов по всему миру. Сегодня, через восемь лет, у меня в кармане полмиллиона евро. Три года назад моя племянница отдала мне в управление свои сбережения, и я заработала ей сто тысяч, на которые она купила дом. Это был первый дом в Гисене, за который было заплачено сто тысяч наличными. Когда мы заключали сделку, у нотариуса было очень озадаченное лицо! В общем, я больше не бедная вдова, я не должна жить на мизерную пенсию. На повседневные расходы мне вполне хватает дивидендов. Я могу ездить по миру и больше не беспокоюсь, что мне нечем будет платить за отопление. А свое полумиллионное состояние я продолжаю умножать.

Как вам удалось за восемь лет превратить сорок тысяч евро в полмиллиона? Без специального образования, без опыта игры на бирже? Да еще и в весьма преклонном возрасте?

На самом деле все довольно просто. Все мое состояние сделано на единственном простом трюке. Я не вкладываю деньги ни в инвестиционные фонды, ни в банковские накопительные программы. Я просто покупаю акции и продаю их. Унаследованные от мужа акции VEBA я продала через год – со стопроцентной прибылью. На вырученные деньги купила акций банков IKB и Commerzbank. Дождалась, пока они вырастут, и продала снова – на такое способна даже вечная домохозяйка вроде меня, не так ли? Я покупаю акции по низкому курсу и через год-полтора продаю по высокому. После этого покупаю другие акции. Все очень просто.

На самом деле все довольно просто. Все мое состояние сделано на единственном простом трюке. Я не вкладываю деньги ни в инвестиционные фонды, ни в банковские накопительные программы. Я просто покупаю акции и продаю их. Унаследованные от мужа акции VEBA я продала через год – со стопроцентной прибылью. На вырученные деньги купила акций банков IKB и Commerzbank. Дождалась, пока они вырастут, и продала снова – на такое способна даже вечная домохозяйка вроде меня, не так ли? Я покупаю акции по низкому курсу и через год-полтора продаю по высокому. После этого покупаю другие акции. Все очень просто.

Я бы так не сказал. То есть, конечно, купить дешево и продать дорого – действительно, звучит просто. Но как найти акции, которые наверняка поднимутся в цене?

И это тоже просто! Смотрите сами, вот моя схема. Я ее ни от кого не скрываю. Я покупаю акции по примитивному, но очень жесткому алгоритму. Во-первых, я четко очерчиваю круг компаний, с которыми можно иметь дело: только те, чьи акции формируют биржевой индекс DAX-30 или, в исключительных случаях, M-DAX. То есть в круг моих интересов попадают только акции самых капитализированных компаний Германии. Из них я вычленяю те, что просуществовали сто и больше лет, а значит, наверняка простоят и в ближайшие годы. Кроме того, я вкладываю деньги в новые дочерние предприятия этих крупных фирм. Все новые дочерние компании страхуются от рисков, а значит, если возникнут какие-то проблемы, страховая компания покроет расходы. Итак, мое первое правило: я покупаю только акции компаний с солидной историей.

Во-вторых, я покупаю только акции банков. Можете смеяться, но это мое личное предпочтение. Каприз старой женщины. Впрочем, и он легко объясняется: банки имеют на счетах колоссальные суммы. Их доходы от предоставления услуг по обслуживанию счетов растут год от года. Эти доходы позволяют банкам не только выплачивать своим клиентам три-шесть процентов годовых по вкладам, но и платить акционерам неплохие дивиденды. Банки не так сильно зависят от колебаний спроса и предложения, да и с момента введения евро им стало куда проще работать.

Посмотрите: в 2001 году в Германии выплатили миллиард восемьсот миллионов евро по платежам по наследству. Что делают наследники с этими свалившимися на них деньгами? Разумеется, часть они сразу тратят. Но то, что они не потратили сразу, – относят в банки. В банках их убеждают завести сберегательный счет, поучаствовать в накопительной программе и так далее. То есть предлагают весь этот финансовый хлам с гарантированными тремя-семью процентами годовых. В лучшем случае клиентов убеждают отдать деньги в инвестиционный фонд, где они могут легко исчезнуть. Именно поэтому я покупаю акции банков – у них никогда не бывает проблем с притоком наличности, они справятся с любыми проблемами.

Отлично, с полем деятельности мы определились. Что дальше?

Дальше еще проще. Я открываю газету и смотрю биржевую сводку. Кстати, у меня нет компьютера, всю информацию я получаю только из газет. В биржевой сводке меня интересуют три цифры: сколько стоят акции данной компании сегодня и какова была их максимальная и минимальная цена за последний год. Если нынешняя стоимость акций близка к минимуму, это значит, что у компании серьезные трудности. Но поскольку эта компания имеет вековую историю, можно быть уверенным, что через год-другой она из этих трудностей выберется, и акции снова поднимутся в цене. Чтобы убедиться, что сразу после покупки цена не упадет еще ниже, проверяю, каков был минимум падения за последние пять лет. После этого вычитаю из максимальной цены акций минимальную – и вот у меня примерный прогноз моих доходов на ближайший год.

Дальше еще проще. Я открываю газету и смотрю биржевую сводку. Кстати, у меня нет компьютера, всю информацию я получаю только из газет. В биржевой сводке меня интересуют три цифры: сколько стоят акции данной компании сегодня и какова была их максимальная и минимальная цена за последний год. Если нынешняя стоимость акций близка к минимуму, это значит, что у компании серьезные трудности. Но поскольку эта компания имеет вековую историю, можно быть уверенным, что через год-другой она из этих трудностей выберется, и акции снова поднимутся в цене. Чтобы убедиться, что сразу после покупки цена не упадет еще ниже, проверяю, каков был минимум падения за последние пять лет. После этого вычитаю из максимальной цены акций минимальную – и вот у меня примерный прогноз моих доходов на ближайший год.

Разумеется, эти прогнозы никогда полностью не сбываются, но общее представление о ситуации они дают. После такого предварительного анализа я начинаю смотреть дальше: а какие дивиденды платят по этим акциям? Если компания платит маленькие дивиденды, я отказываюсь от покупки. Для крупных инвесторов, для хеджевых фондов, для миллионеров это, может, и не играет роли, но я – старая одинокая женщина, мне надо на что-то жить. Поэтому для меня дивиденды очень важны. Наконец, я изучаю состав акционеров компании и если вижу, что большинство акций принадлежит паре крупных акционеров, то это тоже плохой знак. Это означает, что, скорее всего, выплаты по дивидендам будут очень маленькими: у крупных акционеров нет стимула делиться прибылью с мелкими вкладчиками.

Все равно это звучит слишком просто.

Да это и есть просто! Знаете, я порой воспринимаю себя, как библейского Давида. Я – старая слабая женщина. И я одна борюсь с этой огромной биржевой системой, с этим Голиафом. И делаю это самым простым оружием, как делал и Давид. Я на своем опыте убедилась, что у биржевого Голиафа есть слабое место – циклические колебания курса акций крупных компаний. На этой слабости я заработала пятьсот тысяч евро, или миллион марок. Сейчас моя цель даже не заработать еще больше денег, я уже заработала их достаточно. Моя цель – рассказать всем немцам, как можно победить этого Голиафа и обеспечить себе финансовую свободу.

Деньги правят миром – это, к сожалению, факт. Миллионы немцев сидят в опостылевших офисах с восьми до шести ради нескольких тысяч евро в месяц, экономят на всем, чем только можно. Все они надеются, что когда-нибудь разбогатеют, а богатство лежит в одном шаге от них! Проблема в том, что немцы совершенно неграмотны в финансовом плане. И крупные компании, в первую очередь банки, эту неграмотность всячески поддерживают. Когда человек приходит в банк, в управляющую компанию, он надеется, что ему помогут приумножить его деньги. Конечно, там ему рассказывают о том, что лучшие вложения – это долгосрочные вложения. Эту же ерунду ему говорят экономисты с экранов телевизоров. Отдайте нам ваши деньги в управление на десять, двадцать, тридцать лет – и мы сделаем вас богатым!

Как бы не так! Сотрудник управляющей компании – обычный подневольный работник. Он будет предлагать клиенту не то, что действительно приносит деньги, а то, что выгодно его компании. Разумеется, клиент будет получать какие-то доходы, но это просто мизерные суммы по сравнению с тем, что действительно можно заработать на бирже. Кроме того, клиенту надо будет платить единовременный взнос за открытие инвестиционного портфеля, а после продажи пая – еще и подоходный налог. Клиент может вообще понести убытки, и никто не ответит за это! Я уверена, что поддержание немцев в этом неграмотном состоянии – это совершенно осознанная позиция банков и инвестиционных фондов, а в конечном итоге и государства.

Как бы не так! Сотрудник управляющей компании – обычный подневольный работник. Он будет предлагать клиенту не то, что действительно приносит деньги, а то, что выгодно его компании. Разумеется, клиент будет получать какие-то доходы, но это просто мизерные суммы по сравнению с тем, что действительно можно заработать на бирже. Кроме того, клиенту надо будет платить единовременный взнос за открытие инвестиционного портфеля, а после продажи пая – еще и подоходный налог. Клиент может вообще понести убытки, и никто не ответит за это! Я уверена, что поддержание немцев в этом неграмотном состоянии – это совершенно осознанная позиция банков и инвестиционных фондов, а в конечном итоге и государства.

Разумеется, им совершенно не хочется, чтобы простые немцы вроде меня становились миллионерами. На что будут жить инвестиционные фонды? На что будут жить лотереи, которые каждую неделю зарабатывают миллионы евро на эксплуатации желания немцев разбогатеть? Именно потому, что я хочу изменить эту ситуацию, я и не скрываю своих методов игры на бирже. Я написала книгу о том, как я заработала деньги. Я даю практические рекомендации всем желающим: читаю лекции в женском клубе, даю интервью журналистам, отвечаю на письма. Мне приходит масса писем, в основном от пожилых женщин, которые услышали обо мне по радио или прочитали в газете и наконец поверили в свои силы. Все они спрашивают, с чего им начать и каких ошибок надо избегать.

И что вы им отвечаете? Кроме того, что сейчас мне рассказали?

Всем начинающим игрокам я даю несколько практических советов:

- Первый совет: начинающий игрок должен понимать, каких целей он хочет достичь. То, что говорится в учебниках по бизнесу: стратегическая цель, тактические цели и так далее. Я всегда рекомендую начинать с малого: купить, руководствуясь моей методикой, акций на тысячу евро и поставить себе цель через определенное время стать обладателем тысячи акций компаний, входящих в индекс DAX. Так сказать, набить руку. Это первая и самая главная цель на начальном этапе. Потому что, как только у вас появляется тысяча акций любой из этих компаний, объем дивидендов, которые вы получаете, уже достаточно велик, а для малообеспеченных людей всегда важно иметь хоть небольшой, но стабильный дополнительный источник дохода. Поскольку все мы – люди небогатые, нам важно иметь возможность не думать о самых необходимых тратах, и поэтому дивиденды для нас очень важны. Кроме того, тысяча – это такое отличное магическое число. Игрок должен ощущать, что ему везет. А если у тебя в собственности вдруг оказывается тысяча акций крупной компании с вековым именем, это придает веры в свои силы.

- Второй совет: имейте терпение, но умейте вовремя выпрыгнуть из поезда. Держите акции не меньше года, но и не больше двух лет – за это время бумаги крупной уважаемой компании наверняка подрастут, но вы не успеете привязаться к ним, что наверняка привело бы к финансовым потерям.

- Третий совет: вы не должны относиться к деньгам, которые вложили в акции, как к заначке на черный день, как к средствам, которые вы можете при необходимости пустить на свои потребительские нужды. Отложено так отложено. Давайте им расти, помогайте им, направляйте их, но не выводите их из процесса роста. Страсть к потреблению – это одна из главных опасностей для биржевого игрока. Да, вы можете выйти из игры через год-другой и купить на заработанные деньги машину. Это уж точно куда лучше, чем брать потребительский кредит. Но что дальше? Снова считать каждый евро? А если вы наберетесь терпения и позволите деньгам расти еще два-три года, вы сможете стать миллионером в буквальном смысле слова – и у вас уже не будет никаких финансовых проблем. Я всегда говорю тем, кто спрашивает моего совета: тратить можно только дивиденды. Без спешки.

Начинать с малого, уметь ждать и не увлекаться потреблением – звучит очень по-немецки.

К сожалению, уже нет. Современные немцы давно лишились этих немецких качеств и превратились в легкомысленных потребителей, которые только и делают, что идут на поводу у рекламы, берут кредиты и покупают массу ненужных вещей. И, разумеется, не могут расплатиться с долгами. Я не устаю повторять: откажитесь от бессмысленного сиюминутного потребления. Поставьте себе цель – заработать миллион. И спокойно, без спешки и без хаотических движений идите к ней. Именно поэтому мой следующий практический совет начинающим таков: перестаньте думать о своих акциях в категории их стоимости. Думайте о них только в категории количества акций.

Если вы купите акции и начнете каждый день следить за котировками, то сойдете с ума. Сегодня какой-нибудь хедж-фонд купил крупный пакет акций, и цена взлетает на десять процентов. А через пару дней, чтобы получить прибыль, фонд продает их – и цена снова падает. Для хеджевого фонда совершить покупку на тридцать-сорок миллионов евро – все равно что купить орешков. Но маленький акционер, владеющий тысячей-другой акций, никогда не сможет сделать деньги на таких колебаниях. Он только запутается, подорвет свое здоровье и потеряет даже те деньги, которые у него были. Поэтому единственный работающий вариант для нас, маленьких акционеров, – рассматривать свое состояние как количество акций и ставить себе цель каждый год удваивать это количество.

Честно говоря, это выглядит несколько наивно. Какая разница, сколько у человека на руках акций, если, допустим, их цена упадет в несколько раз?

Конечно, в большинстве случаев так оно и есть. Вы можете купить акции какой-нибудь компании даже по минимальной цене, но они никогда не поднимутся до прежнего высокого уровня, и вы так и останетесь ни с чем. Однако я уже объяснила, что по моей методике надо покупать только акции крупных, проверенных годами компаний. Причем покупать тогда, когда они приблизились к минимальной за прошедшие годы отметке, а значит, впереди у них только рост, надо лишь подождать. Количество же акций важно в моей системе потому, что я рекомендую покупать только те, по которым платят хорошие дивиденды. Смотрите сами: в среднем по акции крупного немецкого банка вроде Commerzbank платится двадцать пять-тридцать евроцентов. Отдельные банки, например тот же IKB, платят очень щедрые дивиденды, до восьмидесяти евроцентов, но это скорее исключение. В любом случае, если у вас тысяча акций того же Commerzbank, это означает всего двести пятьдесят-триста евро дивидендов.

Но если их уже две-три тысячи, то дивиденды составляют тысячу евро и больше – для любой немецкой пенсионерки это очень хорошая прибавка к пенсии. А с каждым новым удвоением числа акций эта сумма увеличивается. Более того, если акция принадлежат вам больше года, а общий объем дивидендов не превышает двух с половиной тысяч евро, то, по немецкому законодательству, вы освобождаетесь от уплаты подоходного налога. Так что именно дивиденды позволяют мне спокойно ждать, пока цена акций достигнет максимума, и не вздрагивать при каждом известии о кратковременном колебании курсов.

И что, ваша методика ни разу не давала сбоев?

Лишь однажды. В 1998 году я купила акции банка Bankgesellschaft Berlin. Тогда я думала, что, раз в правление этого банка входят ведущие политики, он должен быть надежным. Однако все оказалось иначе: все это время банк фактически себе в убыток спонсировал Христианско-демократический союз. Помните скандал с канцлером Колем? Так вот, когда скандал выплыл наружу, акции упали еще больше, и мне пришлось продавать их с убытками. Я потеряла на этом десять тысяч марок. С тех пор я никогда не доверяю политикам и приобретаю акции только тех компаний, в советах директоров которых нет партийных функционеров. Впрочем, эта история не очень повредила моему состоянию. Как раз тогда же сильно выросли акции Commerzbank, и я закончила год с прибылью.

Лишь однажды. В 1998 году я купила акции банка Bankgesellschaft Berlin. Тогда я думала, что, раз в правление этого банка входят ведущие политики, он должен быть надежным. Однако все оказалось иначе: все это время банк фактически себе в убыток спонсировал Христианско-демократический союз. Помните скандал с канцлером Колем? Так вот, когда скандал выплыл наружу, акции упали еще больше, и мне пришлось продавать их с убытками. Я потеряла на этом десять тысяч марок. С тех пор я никогда не доверяю политикам и приобретаю акции только тех компаний, в советах директоров которых нет партийных функционеров. Впрочем, эта история не очень повредила моему состоянию. Как раз тогда же сильно выросли акции Commerzbank, и я закончила год с прибылью.

И никогда не было страха потерять деньги?

Никогда. Я просто не зациклена на деньгах. Я уже говорила: я владею не деньгами, а акциями. Их потерять я не боюсь. Каждые год-полтора я продаю их и покупаю новые – обычно, благодаря разнице курсов, в два раза большее количество. Как видите, моя схема меня ни разу не подводила. Главное – не поддаваться панике при краткосрочных колебаниях курса, не гнаться за излишней прибылью, отказаться от потребительской горячки и спокойно идти к своему миллиону. Кстати, своей цели в миллион марок я уже могла достигнуть – если бы не ввели евро. Так что теперь у меня новая цель, и я как раз стою на полпути к ней. По-моему, это знак судьбы: никто не должен останавливаться на достигнутом.

Правила биржевого инвестора от Ингеборги Моотц

Правила такие:

- Поставьте себе цель заработать миллион и идите к ней спокойно, без спешки и хаотичных движений. Начните с малого и умейте ждать!

- Не зацикливайтесь на деньгах! Не думайте об акциях в категории их стоимости. Рассматривайте свое состояние как количество акций и каждый год ставьте себе цель удваивать количество своих акций.

- Одна из главных опасностей биржевого игрока – это страсть к бессмысленному сиюминутному потреблению. Давайте вложенным деньгам расти! Тратить можно только дивиденды!

- Не поддавайтесь панике при краткосрочных колебаниях курсов! Хорошие дивиденды позволят вам спокойно переждать их.

- Умейте вовремя «спрыгнуть с поезда»: не держите акции более 2-х лет, чтобы не привязаться к ним!

- Не экспериментируйте! Покупайте акции только надежных проверенных временем компаний, приблизившиеся к минимальной за прошлые годы отметке. Простая, но жесткая схема отбора – залог успеха.

- Не останавливайтесь на достигнутом! В жизни всегда есть шанс все изменить всё к лучшему!

Ингеборга Моотц является автором книги «Биржевой детектив или как заработать на бирже миллион» (Биржа преступности) (Börsenkrimi).

Также предлагаем посмотреть видео репортаж о бабушке-трейдере

sweetrading.ru

Трейдер Ингеборга Моотц (Ingeborg Mootz Trader)

Ингеборга Моотц — достаточно необычная личность, которая, впрочем, сумела заработать миллионное состояние и стать одним из наиболее преуспевающих трейдеров Германии. p>

Будучи уже на пенсии, Ингеборга решила попробовать свои силы в инвестировании. Там, где многие профессионалы терпят поражение, она добилась значительных результатов. Сегодня она считается одним из наиболее успешных инвесторов.

Это полезно знать (финансовый ликбез)

Финансист после 75

Ингеборга рассказывает, что все свои 75 лет, до начала трейдерской деятельности, она прожила в бедности. Родилась и выросла Моотц в семье, испытывавшей большие материальные сложности, а позже вышла замуж, но ее муж оказался очень экономным, а также придерживался взглядов, что жена должна не работать, а заниматься домашними делами.

Сегодня же она не знает финансовых проблем. Обнаружив после смерти мужа купленные им акции немецкого концерна VEBA, она решила, что попробует сыграть. Использовав ценные бумаги в качестве стартового капитала, Ингеборга заработала 2 миллиона евро. За 1997 год она сумела получить прибыль в размере 100%, а в 1998 году ее доход увеличился еще на 130%.

Интуиция — главный индикатор

Стратегию Ингеборги Моотц можно определить очень просто: покупай дешево, продавай дорого. У нее нет экономического образования. У нее даже нет собственного компьютера — она осуществляет сделки при помощи местной газеты и телефона.

Моотц использует достаточно нестандартный ключевой инструмент в качестве индикатора — свою интуицию. Конечно, каждый трейдер в той или иной степени основывается на собственном интуитивном мнении, но в случае Ингеборги оно занимает главенствующее место. И, похоже, это действительно ей помогает. Так, в 1998 году она решила продать акции одного авторитетного банка, хотя на это не было никаких предпосылок. Через несколько месяцев кризисный август 1998 года стал причиной колоссальных убытков, которые понесли инвесторы, не отказавшиеся от ценных бумаг этого банка.

Она считает, что ни в коем случае нельзя поддаваться краткосрочным колебаниям курса, паниковать и гнаться за молниеносной прибылью.

Моотц написала книгу «Биржевой детектив или как заработать на бирже миллион». Сначала издательство отказалось издавать ее работу, но после того как книга начала стремительно расходиться в интернете, издатели сильно жалели о принятом решении.

Сейчас Ингеборга Моотц все так же продолжает зарабатывать на трейдинге, планирует продолжать заниматься инвестированием в ближайшие 25 лет, а также читает лекции и учит пенсионеров зарабатывать на биржевом и фондовом рынках.

www.forexmaster.ru

Ингеборга Моотц - история успеха

Содержание

- В центре биржевого детектива

- Бабуля на миллион

- Первые торговые операции

- Принципы инвестирования немецкой пенсионерки

- Секреты успеха

- Наблюдения за рынком

Бытует мнение, что Форекс и фондовая биржа – удел исключительно молодых людей, причем мужского пола. Но есть совершенно потрясающие истории успеха, которые доказывают, что это вовсе не так. Самой яркой из таких историй стала финансовая деятельность Ингеборг Моотц, германской пенсионерки, которая доказала – зарабатывать на Форекс и фондовой бирже можно научиться в любом возрасте каждому человеку! После прочтения ее автобиографии понимаешь, возможности человека воистину безграничны и каждый из нас кузнец своего счастья!

В центре биржевого детектива

Ингеборга Моотц появилась на свет в далеком 1922 году, пережила за свою жизнь немало всего, включая военные действия, и вот в пенсионном возрасте преуспела в роли трейдера! Причем уважаемая немецкая пенсионерка не просто добилась стабильных доходов, а стала самой успешной спекулянткой Германии! Менее чем за 8 лет она приумножила свой капитал до нескольких миллионов евро!

Наряду с трейдингом фрау Моотц занялась инвестированием и победила в конкурсе на звание «Лучшего частного инвестора»! О своей жизни и работе на Форекс она решила рассказать другим людям, и вскоре была издана Ингеборга Моотц книга, которую поначалу некоторые издательства даже не захотели печатать. В основном это было связано из-за весьма оригинальной манеры подачи автобиографического материала.

Получив отказы от издателей, старушка не утратила оптимизм и выложила свой труд в Интернет! Публика мгновенно отреагировала на шокирующую историю успеха, и автобиографический труд мгновенно разлетелся по Сети, сделав пенсионерку известной на всю планету. Пришедшая слава и очевидная популярность Ингеборги Моотц заставили издателей сменить гнев на милость. Выбив на этот раз свои условия, фрау в 2003 издает свою книгу под названием «Биржевой детектив».

Бабуля на миллион

Успех является ключевым фактором, по которому трейдерские сообщества оценивают своих коллег. Результаты старушки не остались незамеченными и вскоре среди трейдеров ее стали шутливо называть бабулей на миллион. Добившись внушающих уважение результатов, Моотц открыто рассказывает о пути своего успеха начинающим трейдерам, делится своими наблюдениями за валютным рынком, найденными закономерностями и тайнами прибыльного трейдинга. С ее подачи множество людей старшего возраста пересмотрели свое мнение относительно Форекс и стали зарабатывать на валютном рынке!

Любопытно, что, несмотря на значительные суммы дохода, Ингеборга Моотц осталась довольно скромной в своих предпочтениях. Она родилась и до сих пор проживает на уличках небольшого немецкого городка Гисена. Всю свою жизнь она жила довольно бедно, так как семья, в которой родилась будущая звезда трейдинга, еле сводила концы с концами, потом была проигранная война и поставленная на колени Германия. После замужества материальное положение не изменилось, и семейный бюджет семьи Моотц был очень скромным. Пенсионерка отмечает, что во многом причиной этого был ее муж, который не столько старался больше зарабатывать, сколько пытался экономить, да еще и не пускал ее на работу. Фрау не раз отмечает – супруг обычно выделял ей на покупки лишь половину того, что она просила. Недовольство своим финансовым положением стало верным спутником, поэтому она неустанно ждала возможности все изменить, и вот в начале 90-х с популяризацией Форекс и распространением Интернет это стало наконец-то возможным!

Первые торговые операции

Как только Форекс стал доступным частному сектору, Ингеборга сразу заинтересовалась возможностью заработка на бирже и стала изучать материалы на эту тему. В очередной раз поссорившись с мужем на тему денег, она даже угрожала открыть счет и заняться самостоятельным трейдингом. Но дальше угроз дело не зашло, однако вскоре муж умирает, а Ингеборга с удивлением обнаруживает, что он купил недавно акции производителя VEBA на сумму 40 тыс. немецких марок! По всей видимости, супруг все же решил уступить увлечению своей жены фондовым рынком и подарить ей первую инвестицию.

Получив акции, пенсионерка поняла, что простое их хранение сделает ее богатой нескоро, а время уходит. Поэтому она начала с новой силой штудировать материалы по биржевой торговле и применять полученные знания на практике. Тут еще и стоимость акций VEBA сильно выросла, что позволило пенсионерке менее чем за год получить с них 100% прибыли! Избавившись от ценных бумаг, Ингеборга Моотц начала скупать новые, сосредоточив все свое внимание на банковском секторе. В последующие пару лет она исключительно покупала и продавала лишь акции крупных германских банков, что позволило ей получать свыше 130% дохода!

Внушительные результаты инвестирования произвели впечатление на родственников, которые стали обращаться за консультацией и просить об инвестировании накопленных ими средств.

Принципы инвестирования немецкой пенсионерки

В своем инвестиционном подходе Ингеборга Моотц пользуется старым, как мир принципом – покупай дешево и продавай подороже. Использование такого элементарного подхода позволило бабуле на миллион в рамках лишь одной из сделок получить профит на сумму 100 тыс. евро! И это сделала пенсионерка, которая с трудом пользуется ПК и нигде специально не обучалась трейдингу.

Как говорит сама фрау Мотц, свои первые сделки она делала при помощи финансовых газет и стационарного телефона. Читая о новостях компаний и публикуемой отчетности, она принимала решения, опираясь на элементарный анализ и интуицию. Причем последней немецкая пенсионерка отводит значимую роль, чем подтверждает заявления многих других успешных финансистов о том, что голос интуиции все же имеет значение для трейдинга.

Кроме того, старушка подчеркивает, что при вложении средств важно не идеализировать деньги, так как работа исключительно из-за погони за длинным долларом разрушает правильную оценку ситуации и делает человека зависимым от денег. В таком случае, даже если трейдер преуспеет, то он станет заложником своего капитала.

Секреты успеха

Когда заходит речь о секретах успеха, Ингеборга Моотц говорит, что отсутствие страсти к наживе и развитие внутреннего чутья позволили ей сколотить состояние. Кстати, пример ее интуиции поразил финансистов в 1998 году, когда разразился кризис. Дело в том, что незадолго до этого, пенсионерка избавилась от акций одного крупного банка, которые в тот момент достигли новых пиковых цифр стоимости. На тот момент удерживать в своем портфеле такие акции казалось очень мудрым решением, которое в будущем принесет солидный доход. Появившиеся на тот момент у пенсионерки друзья трейдеры не рекомендовали продавать, но старушка решила по-своему. Вскоре, когда банковский сектор пропустил первый удар и стоимость акций начала резко падать, они с удивлением осознали, что Ингеборга Моотц оказалась права!

Кроме того, пенсионерка отмечает, что не нужно отвлекаться на краткосрочные колебания курса. Требуется заходить и держать, продавая без сожаления после того, как акция значительно вырастет. Согласно выработанной стратегии, не требуется ставить за цель высидеть всю прибыль или сожалеть о том, сколько еще можно было бы заработать.

Наблюдения за рынком

Напоследок в своей книге Ингеборга Моотц делится наблюдениями за рынком и говорит о психологии трейдера.

- Начинать торговлю на фондовой площадке пенсионерка рекомендует с покупки акций практически любой компании, входящей в DAX 30. Для старта хватит и тысячи евро, утверждает Ингеборга Моотц. Такое действие позволит рассчитывать на дивиденды, которые покроют расходы, а заодно познакомит с биржевыми механизмами. Получив первую прибыль, инвестор укрепит веру в свои силы, которая очень важна при ведении финансовой деятельности.

- Одним из важнейших качеств пенсионерка называет терпение, но она отмечает еще и важность своевременного выхода из сделки. По ее словам, акции требуется покупать на срок 1-2 года, а по истечении этого времени без сожалений расставаться с ними.

- Капитал, который инвестирован в акции, не должен восприниматься, как заначка на случай тяжелых времен. Вложенные средства должны приумножаться, а для этого ненужно постоянно снимать со счета деньги на жизнь. Только проявив должное терпение, можно достичь миллионов прибыли! Расходовать Мотц разрешает только получаемые в качестве дохода дивиденды.

brokers-fx.ru

Владимир РязановЗаработай миллион на бирже!

Делись со мною тем, что знаешь,И благодарен буду я.

М. Лермонтов

Введение

О чем эта книга

Куда вложить деньги, чтобы уберечь их от инфляции? Этот важный вопрос гложет сердца наших соотечественников. Высокий уровень жизни в Европе и в далекой Америке многим нашим умам не дает покоя. Почему у них пенсионеры могут путешествовать, а у нас не могут спасти даже небольшие сбережения от обесценивания? Нужно, в конце концов, оседлать эту рыночную стратегию жизни! Для реализации поставленной цели следует иметь сильное желание заработать хорошие деньги и тем самым поднять свое личное благосостояние до таких высот, чтобы можно было смело шагать по жизни, не думая о деньгах.

В этой книге я предлагаю вам научиться искусству инвестирования свободных средств с целью их неуклонного увеличения путем участия в биржевых сделках. Не спешите говорить, что это не для вас. Это именно для вас. Чтобы стать биржевиком, не нужно быть семи пядей во лбу. Среди биржевиков встречаются люди всех возрастных категорий, от 18 лет и до очень преклонного возраста. Одна дама из Германии (Инге-бора Моц) в возрасте 85 лет в 2007 г. заработала на бирже миллион евро. Она стала участвовать в биржевых торгах и участвует в них уже не первый год, находясь на пенсии после смерти своего мужа, который при жизни считал ее никчемной тупицей, в то время как сам постоянно брал в долг и проигрывал деньги в игральных автоматах. Этот пример очень показателен для тех, кто сомневается в своих силах или думает, что у него недостает образования. Ничего подобного! Среди успешных биржевиков встречались люди, у которых не было даже среднего образования. Все, кто с усердием и рвением брались за это дело, добивались успеха. Но где взять стартовый капитал и сколько достаточно денег для начала? – спросите вы. На это я вам отвечу, что, конечно, если у вас уже есть миллион, то второй вы легко заработаете на бирже или без нее. Но для того чтобы заработать свой первый миллион, не имея капитала, вам придется потрудиться. Однако если у вас есть твердое желание его заработать на бирже, то вопрос только во времени. Имея для начала на счету 30 тыс. руб., можно каждую неделю зарабатывать 1–1,5 тыс. и в течение нескольких месяцев удвоить эту сумму. В том случае, если у вас нет 30 тыс. руб., можно начать и с 5-10 тыс. Вложите столько, сколько у вас есть свободных денег. Ваш путь к миллиону будет определенно длиннее, но зато, выбери вы этот путь лет пять тому назад, уже сегодня вы имели бы приличный счет в банке! В отличие от казино на бирже нет счастливого выигрыша в миллион, этот миллион надо терпеливо заработать, но можно это делать, не выходя из дома. Возможно, вам встречалась реклама интернет-трейдинга. Так вот, интернет-трейдинг – это возможность участвовать в биржевых торгах с помощью компьютера (домашнего или служебного), имеющего выход в Интернет.

Итак, для того чтобы заработать хорошие деньги, вам требуется: во-первых, сильное желание стать богатым; во-вторых, наличие компьютера с выходом в Интернет; в-третьих, свободная сумма денег, которую вы можете позволить пустить в оборот. Впрочем, если у вас нет компьютера, то вам его предложит брокерская фирма в своем клиентском (дилинговом) зале. Каждая брокерская фирма имеет в своем офисе клиентский зал, оснащенный компьютерами, где клиенты могут свободно заключать сделки, приезжая для этого в офис компании. Так что, если у вас пока нет компьютера, купите его после, а для начала пользуйтесь компьютером фирмы, которая предоставит его вам для торгов без всякой оплаты.

А книга научит вас всему, что должен знать и уметь биржевой трейдер. Она поможет вам стать обеспеченным человеком. Прочтите и станьте богачом!

Самое начало

Знойное солнце сияло в зените. Я шел не спеша по бульвару в надежде отыскать свободную скамейку. Волга мерно плескалась о парапет набережной и была, как и я, утомлена жарой. Белые чайки качались на волнах бумажными корабликами и с полным безразличием поглядывали на шныряющие мимо них катера. Мой отсутствующий взгляд случайно упал на огромный рекламный щит. Он звал: «Инвестируйте свободные средства в акции российских предприятий!» «Черт знает что такое», – промелькнуло в голове. А вот и свободная скамейка. Рука машинально тянется в карман за сигаретами. Нет, стоп! Обожди. Как, бишь, это по-русски звучит? Ага! Купи акции какого-нибудь там «Газпрома». На фига они мне. Жара стоит нестерпимая, какие тут акции-облигации – тьфу! Я встал и, с досадой подумав о назойливой рекламе, лениво побрел к причалу с белоснежными красавцами теплоходами.

Однако запоминающийся номер телефона рекламного объявления отчетливо висел в памяти. Шесть одинаковых цифр. Такой номер не задушишь, не убьешь. Это во времена моей пионерской юности была такая песня: «Эту песню не задушишь, не убьешь». Но пасаран! Амиго, они не пройдут!

Эти вездесущие янки навязали нам свои правила игры. Акции, облигации. Как там их еще? Фьючерсы, опционы, паи? Вот прицепилась назойливая реклама! Набрать номер и в ответ услышать на другом конце провода скрытое ликование от поимки в свои сети нового лоха? Сейчас мы его на бабки раскрутим! «У-гу-гу!» – ответил отходящий от причала теплоход. Нет, позвоним. Даешь ясность! Набираю навязчивый номер на мобильнике. Зазвучал в ушах АОН – это они мой номер засекли.

– Дяденька, дай рубль на жвачку, – конопатый такой пацан с хитрющими глазами тянет потную ладошку в мою сторону.

– На, держи рубль, привет родителям, – протягиваю ему монету.

– Добрый день! Компания «….Инвест» приветствует вас! – у таких всегда на связи приятные на слух девчонки сидят.

– И вам также! Девушка, растолкуйте мне понятнее, чего там обещаете? Я сам умеренный оптимист, но в таких делах скорее недоверчивый пессимист. Поведайте мне секреты инвестиций.

– А вы приходите лично, – ответил мне голосок. – Такой вопрос не терпит суеты. Мы ждем вас в любое удобное для вас время.

– Ладно, – отвечаю, – приду.

Черта лысого вам. Тащиться по такой жаре…

Минуло три недели. Я – клиент брокерской компании, оказывающей услуги на рынке ценных бумаг. Настойчиво осваиваю мастерство трейдера на бирже фондового рынка. Азы зарабатывания шальных денег очень увлекательны. Что для начала требуется? Практика, немного теории и компьютер, подключенный к Интернету, а также ваше неистребимое желание заработать деньги.

Раздел 1Биржа как она есть

1. Что представляет собой биржа

Каждое утро огромное число людей начинают свой трудовой день с посещения фондовой биржи. Первые биржи начинали свою работу еще в позапрошлом веке прямо на улице под тенью деревьев, где торговцы ценными бумагами спасались от зноя. Один выкрикивал лоты, остальные предлагали деньги, кто больше, как на аукционе. С тех пор утекло много воды, и сегодня, чтобы участвовать в торгах, нет необходимости присутствовать даже в торговом зале самой биржи. С распространением электронных средств связи появилась новая возможность – участвовать в торгах с помощью персонального компьютера, который может находиться как на службе, так и дома. Компьютер лишь должен иметь связь с Интернетом, а такую связь сейчас можно получить в любой точке земного шара, везде, где имеются телефонные линии. Имея компьютер, подключенный к Всемирной паутине, можно участвовать в торгах фондовых бирж в режиме реального времени.

Что же представляет собой биржа? Биржа – это особый вид рынка, на котором присутствуют продавцы и покупатели или их представители, а цены на товары колеблются в течение торгового дня в зависимости от разных причин. На бирже вы играете против самых лучших умов, одновременно отмахиваясь от таких пираний, как комиссионные и налог на добавленную цену (НДЦ). Главным источником поступления денег на биржу является то, что другие участники принесли их туда. Деньги, которые вы собираетесь заработать, принадлежат другим людям, которые вовсе не хотят их вам отдавать.

Цены на рынке меняются в зависимости от спроса и предложения. Если товара предложено больше, чем его желают купить, то цена на товар снижается. Когда имеется недостаток товара, а желающих купить много и каждый предлагает большую, чем соперник, цену, то цена на такой товар начинает расти. На этом и основан основной принцип зарабатывания денег на биржах. Вы стараетесь купить товар раньше других по наименьшей цене и затем, дождавшись, когда в процессе торгов цена вырастет, продаете свой товар и получаете прибыль (на бирже это называется фиксировать прибыль). Цена акций очень слабо связана с компанией, которая их выпустила. Цена – это консенсус спроса и предложения. Каждая цена отражает согласие по поводу стоимости между продавцами, покупателями и неопределившимися участниками торгов на момент совершения сделки. За каждой точкой на графике цен скрыта огромная толпа трейдеров.1 Трейдером называется участник торгов ценными бумагами. Им может быть как отдельный человек (физическое лицо), так и компания (юридическое лицо).

[Закрыть]

В начале прошлого века торговлей акциями активно занялись граждане, жаждущие шальных денег. Каждый участник торгов утром просматривал в газете или биржевом бюллетене курсы акций и в случае появления выгодной цены звонил по телефону брокеру,2 Брокером называется компания, имеющая разрешение (лицензию) на проведение операций с ценными бумагами.

[Закрыть] находящемуся в торговом зале биржи, отдавая распоряжение купить или продать интересующие его ценные бумаги. Подобный способ имел один существенный недостаток: информация, которую получал инвестор через газету, успевала к тому моменту устареть, и цены на бирже могли отличаться от тех, что ставились в набор при верстке газеты. Однако этот недостаток не останавливал желающих заработать на ценных бумагах, и у многих это хорошо получалось. Отдельные биржевики в начале прошлого века заработали себе огромные состояния на торговле ценными бумагами. Одной из самых успешных была биржа на Уолл-стрит в Нью-Йорке. В России тоже были, как говорится, не лыком шиты. Здесь вплоть до 1917 г. велась торговля ценными бумагами, и довольно активно. После 1917 г. последовал вынужденный перерыв по причине известных событий, но в 1991 г. биржа возобновила свою работу. За то время, что Россия не участвовала в торговле бумагами, все остальное человечество накопило огромный практический опыт. Успешные торговцы в Америке в начале прошлого века принялись анализировать и систематизировать работу рынка ценных бумаг, что привело к появлению первых публикаций на эту тему. Целью подобных исследований было выявить эффективные способы и методы действий участников биржи, что привело бы к получению надежного и устойчивого дохода. Основоположником теории биржевых торгов принято считать Чарльза Доу (1851–1902). В 1880 г. Доу приехал в Нью-Йорк из захолустного городишки Стерлинга (штат Коннектикут). Для начала ему удалось устроиться работать финансовым репортером в газету, печатающую биржевые новости. Наблюдая и освещая работу фондовой биржи, Доу довольно быстро вошел в курс дела и начал самостоятельно участвовать в торгах. Спустя два года после своего приезда Доу вместе со своим приятелем Эдвардом Джонсом основал компанию «Доу-Джонс», которая предлагала услуги по обеспечению необходимой информацией всех биржевиков Уолл-стрит. Спустя семь лет, а именно 8 июля 1889 г., вышел первый номер известной теперь во всем мире газеты «Wall Street Journal», основателями которой стали Ч. Доу и Э. Джонс.

В течение многих лет Доу, готовя свои публикации, исследовал поведение фондового рынка; в конечном счете это вылилось в то, что теперь именуется теорией Доу. Это первая теория технического анализа финансовых рынков. Позже мы подробнее познакомимся с ней.

Следом за теорией Доу стали появляться и другие публикации на эту тему, целью которых было научить трейдеров извлекать устойчивый доход на бирже.

Нашей с вами задачей будет научиться успешно торговать на бирже, как это делают многие тысячи профессиональных биржевиков. Часто биржевых трейдеров называют игроками, потому что работа на бирже по накалу страстей напоминает азартную игру в казино. Ведь вы делаете ставки на свои собственные деньги и в случае неправильного или неудачного хода можете потерять их. Поэтому, чтобы подобного краха не произошло, нужно знать все возможные приемы и способы эффективной торговли. Для начала следует узнать, из чего получается прибыль на бирже. Читайте об этом в следующей главе.

2. Из чего получается доход на бирже

Многие наши соотечественники ломают голову над тем, где можно заработать приличные деньги. Конечно, можно рискнуть отправиться куда-нибудь на Север и устроиться на работу в нефтяную или газодобывающую компанию. На сырьевых предприятиях традиционно высокий уровень зарплаты. Но не каждый может отважиться на такой шаг. Кому-то обстоятельства не позволяют покинуть отчий дом, а кто-то не отличается крепким здоровьем. Между тем, сколько ни работай, денег все равно не хватает. Если вы из тех, кому всегда недостает средств, то предлагаю вам познакомиться с новым для вас способом извлечения дохода. Эта технология не потребует от вас крепкого здоровья, специального образования и доступна в любом возрасте.

Каков же принцип извлечения дохода на фондовой бирже? Каждое утро биржа в России открывается в строго определенное время. Продавцы выставляют на продажу ценные бумаги.3 Для простоты и наглядности мы будем рассматривать торговлю акциями. Поэтому всю дальнейшую методику посвятим торговле этими ценными бумагами.

[Закрыть] Каждый продавец назначает цену, по которой он желает с выгодой для себя продать бумаги. Покупатели, со своей стороны, желая приобрести акции, стараются совершить покупку по минимально возможной цене. Ввиду того что выставленный на продажу товар (акции) начинают покупать, продавцы назначают после каждой сделки все более высокую цену. Цена вырастает до той величины, по которой покупатели уже перестают покупать. Если вы купили акции в начале роста цены, то, дождавшись ее максимального значения, продаете немедленно ваши акции и фиксируете прибыль, полученную в результате подъема цены.

Чтобы было понятнее, рассмотрим наглядный пример. В начале дня вы купили 1 тыс. акций компании «Мосэнерго» по цене 5 руб. 00 коп. В результате возрастающего спроса курс акций поднялся до отметки 5 руб. 50 коп., и вы, продав их по новой цене, заработали 500 руб. Для покупки 1 тыс. акций вам потребовалось 5 тыс. руб. Если вы располагаете капиталом в 50 тыс. руб., то ваш доход с такой сделки окажется в 10 раз большим и составит уже 5 тыс. руб. В течение всего торгового дня цены акций не один раз будут снижаться и снова расти (рис. 2.1). А это значит, что можно за день провернуть не одну сделку.

К счастью, извлекать доход можно не только в результате роста цен. Есть возможность получать прибыль и в случае падения цены. Познакомимся на примере, как это можно сделать. Допустим, наблюдая за торгами, вы обнаружили, что цены на акции компании «УралСвязьИнформ» устойчиво двинулись вниз. Цена акции в настоящий момент равна 1 руб. 01 коп. Вы быстро подаете заявку брокеру с просьбой дать вам взаймы 1 тыс. акций этой компании и, получив их на свой счет, немедленно продаете по текущей цене 1 руб. 01 коп. выручив за них 1010 руб. После чего ждете момента, когда цена акций упадет до наименьшего значения. Допустим, что цена снизилась до значения 0 руб. 91 коп. Покупаете снова тысячу акций по наименьшей цене, затратив на покупку 910 руб. Теперь надо только сообщить брокеру, предоставившему вам взаймы акции, что долг возвращаете назад. Ведь брали-то вы взаймы акции, а не деньги. Значит, возвращаете долг акциями, сколько бы они сейчас ни стоили. Разница в цене (1010 – 910 = 100 руб.) ваша. А если б вы взяли взаймы не тысячу акций на 1010 руб. а в десять раз больше, т. е. 10 тыс. акций на сумму 10 100 руб., то и доход ваш оказался бы в 10 раз больше, а именно 1 тыс. руб. за эту сделку.

РИС. 2.1

Следовательно, участвуя в торгах на бирже, вы можете получать доход как в случае роста цен, так и при их падении. Такой способ извлечения дохода позволяет проводить несколько сделок за день. К тому же ваш брокер может предоставить вам кредит в размере 50-100 % от величины вашего капитала. Например, вы купили акции компании «Мосэнерго» на весь имеющийся у вас капитал и ждете выгодной для вас продажной цены. И тут неожиданно обнаруживаете, что акции компании снизились до выгодной для покупки цены. Но у вас нет свободных денег! Как быть? Звоните брокеру и просите взаймы деньги. Оперативно в течение 1–3 мин. получаете деньги на свой счет и немедленно покупаете акции компании РАО «ЕЭС России». После чего ждете выгодного для вас подъема цены. Затем, продав акции по выросшей цене, переводите брокеру взятые в долг деньги. А прибыль остается у вас!

Мы познакомились с одним из вариантов извлечения дохода на бирже в течение одного торгового дня, который именуется спекуляцией.4 Спекуляцией называется получение прибыли в результате разницы цен в течение одного торгового дня. При этом термин спекулянт не несет того негативного значения, как во времена существования СССР.

[Закрыть]

Теперь рассмотрим другой вариант, называемый арбитражем. Акции всегда торгуются одновременно на нескольких биржах, а на различных торговых площадках курс акций может различаться. Разберем на примере. Вы посетили с помощью компьютера сначала биржу ММВБ (Московская межбанковская валютная биржа), просмотрели цены и затем заглянули на биржу РТС (Российская товарно-сырьевая биржа).

Изучив котировки, вы обнаружили, что цена на акции нефтяной компании «Сургутнефтегаз» на первой бирже пошла в рост, а на второй пока держится на определенной отметке, не поднимаясь в цене. Быстро покупаете акции на бирже РТС (где отсутствует рост), а затем, дождавшись конца роста цены на бирже ММВБ, продаете их там. Допустим, что вы купили на РТС 1 тыс. акций компании «Сургутнефтегаз» по цене 38 руб. 90 коп., а продали их на ММВБ по цене 42 руб. 90 коп. При этом вы получили прибыль 42 900 – 38 900 = 4000 руб. Вот такие сделки называются арбитражными.