Как торговать на бирже акциями, валютой, нефтью. Как на бирже торговать нефтью

Как торговать на бирже акциями, валютой, нефтью |

На купле/продаже акций, сырья и валюты зарабатывают миллионы людей по всей стране. Инвестирование – это мощный инструмент, к сожалению, в школе ему не обучают, поэтому давайте прямо сейчас разберем, а как торговать на бирже?

Существует несколько полей для заработка:

Самым простым для начинающего торговца акциями способом научиться работать на рынке, является купля/продажа акций на фондовых биржах. Там можно купить массу разных ценных бумаг. Самым простым способом разбогатеть на фондовой бирже, является покупка и перепродажа акций.

Участники сделок

Рынок фондовой торговли очень прост, а его представители — это инвесторы и трейдеры. Вся суть рынка заключается в том, чтобы спрогнозировать будущее акций компаний – купить дешевле, а продать дороже. Для этого может потребоваться от 5 минут до 2—5 лет.

Инвестор – это человек, который имеет определенные сбережения и который пришел на рынок с целью обогащения, путем вложения этого капитала. Вложить деньги в этот субъект рынка можно как на короткий промежуток – от 2-6 месяцев, так и на длинный – 2—5 лет.

Новичкам лучше всего использовать долгосрочные вложения, потому что рынок в таком случае будет плавным, и его можно с большей вероятностью просчитать.

Трейдером называют активного игрока на фондовом рынке. Этот персонаж следит за всем, что происходит на бирже, чтобы понимать, когда закрыть или открыть позицию для обогащения. Трейдер очень хорошо понимает природу рынка и умеет прогнозировать его движение. И очень часто эти люди работают за комиссию от привлеченных финансов для их вложения.

Рыночные отношения предполагают собой следующую схему:

- Инвестор располагает капиталом и хочет его прибыльно вложить.

- Трейдер – человек, который предлагает свои услуги и экспертность в вопросах рынка.

- Между ними происходит обсуждение комиссии трейдера за предоставление своих услуг (ничего же просто так не бывает).

- Инвестор передает определенную сумму трейдеру, а тот выполняет покупку акций.

- После определенного времени трейдер смотрит на состояние акций, и если они выросли в цене, то может их продать.

- Потом прибыль делится таким образом, что трейдер забирает в свой карман условленный процент от прибыли, а вкладчик свою сумму взноса и процент на нее.

Это самая простая схема взаимодействия, потому что кроме этого еще есть и различные стратегии диверсификации рисков на покупки трейдера и прочее. Об этом будет позднее.

Из этой схемы четко видно, как торговать нефтью на бирже или чем-либо еще и сколько может заработать каждая сторона. Есть варианты, когда трейдер работает не с одним, а с группой привлеченных инвесторов. Они скидывают деньги в общую кассу, которая передается на счет трейдера. После этого тот прокручивает деньги и отдает условленную прибыль.

В акциях, в отличие от облигаций, конкретную сумму дивидендов просчитать невозможно. Может быть так, что рынок резко подскочит, а потом так же резко упадет. Средние показатели прибыли от вклада по всему фондовому рынку России от 20 до 40%. Отличные показатели, если учесть, что банковские депозиты и прочее дают ставку, дай бог, — 12%.

Таким образом, спекуляция ценными бумагами – это очень мощный инструмент, как торговать валютой на бирже. На этом люди делают состояния, если с умом подходят к делу.

Есть еще одно интересное лицо на рынке, которое нельзя оставить без внимания – это брокер. Брокер отличается от трейдера тем, что первый работает исключительно по приказу клиента – куда тот сказал вкладывать, он и вкладывает. Трейдер же, это лицо, которое вкладывает суммы на свое усмотрение — он только оповещает инвесторов, почему и зачем он купил те или иные акции.

Если вы решили воспользоваться услугами брокера, то нужно более-менее разбираться в конъюнктуре рынка, иначе можно прогореть. Этот человек только дает советы относительно вложения, но окончательное решение придется принимать вам.

Как выглядит торговля

Инвестор – это физическое лицо, которое не имеет права торговать на рынке самостоятельно, поэтому есть брокеры, которые делают это за него. Чтобы начать, первым делом составляется договор с компанией брокера и переводится ей определенная сумма гаранта. С нее начнется торговля. Потом происходит следующее:

- Когда инвестору надо купить акции, он делает это через своего брокера. Как только происходит покупка, с лицевого счета клиента идет списание с учетом комиссий.

- В случае продажи акций процесс тот же, только деньги возвращаются на счет вкладчика. Но при этом взимается комиссия.

Вы уже заметили, что при купле/продаже насчитывается комиссия на деньги. Но это еще не все: чтобы перевести брокеру гарант, с которого начнется торговля, банк тоже попросит свою долю процента за услуги, а это лишний слив капитала.

Есть секрет, который поможет этого избежать. Крупные и мелкие брокерские компании налаживают сотрудничество с разными банками, поэтому инвестору достаточно просто открыть в таком расчетный счет, чтобы избежать комиссии.

Как можно купить акции

Чтобы можно было покупать акции, было открыто 3 способа:

- путем внесения нужной суммы через терминал оплаты;

- передача поручения при помощи особых веб-интерфейсов;

- голосовые поручения.

Теперь давайте рассмотрим каждый из них по отдельности, чтобы понимать, что они вообще представляют.

Торговый терминал ничего общего с банкоматом или терминалом оплаты не имеет. Это специальное ПО, которое скачивается на персональный компьютер, андроид или айфон, чтобы отслеживать движения рынка. Помимо скачков стоимости акций, там можно наблюдать за котировками различных крупных и мелких компаний. Через эту программу деньги и вносятся.

Еще одним инструментом работы на бирже, является биржевой терминал. За то, что инвестор пользуется брокерским счетом, каждый месяц оттуда будет уходить комиссия. Чтобы торговать через этот терминал инвестору потребуется доступ к интернету, ноутбук или стационарный компьютер. Последнее время биржевые терминалы стали интегрироваться под мобильные устройства, поэтому владельцы айфонов и андроидов смогут проводить торги на бирже, не отвлекаясь от повседневных дел.

Следующей возможностью повлиять на брокера является передача поручений через веб-интерфейс. Что это значит? Вам не надо устанавливать никаких приложений, потому что сервис торговли работает на сайте в режиме онлайн. Это проще и практичней, когда инвестор только учится работать с фондовым рынком.

Также с брокером можно контактировать при помощи голосового поручения. У крупных игроков существуют на этот случай номера горячих линий. То есть, если вы свяжетесь с брокером по номеру 8-800 , то сможете дать указание, какие акции и в каком объеме ему покупать.

Голосовое поручение не работает по щелчку пальцев. Чтобы вместо вас никто другой не смог сделать покупку, существует система защиты и идентификации. Это подразумевает пароли, которые необходимы для авторизации вас, как клиента. Что нужно будет сделать, чтобы войти?

- Позвонить и дождаться соединения.

- Назвать ФИО, номер договора с брокерской фирмой, а после сказать пароль, который вы для себя выбирали при регистрации.

- После этого вы говорите, что желаете совершить – покупку или продажу акций.

- Называете организацию, с которой хочется совершить операцию и объем сделки.

После этого брокер еще разок все повторит, чтобы убедиться в правильности, а после осуществит инвестирование в ценные бумаги.

Типы сделок на рынке

Есть всего 2 вида возможного вложения инвестиций. Это краткосрочная и долгосрочная сделки. И сейчас вы познакомитесь с такими понятиями, как «быки» и «медведи».

Когда инвестор открывает длинную позицию, он именуется быком, почему – никто не знает, да и неважно это. Суть в том, что такое открытие предполагает покупку акций с расчетом их будущего роста. Если все хорошо, то происходит спекуляция ценных бумаг, после чего вкладчик забирает в качестве дивидендов разницу стоимости.

Торговцы на короткие позиции – это медведи. Медведи делают иначе: если по аналитике рынка инвестор поймал момент падения акций в цене, то он берет их в долг у брокера и начинает продавать по завышенной стоимости. После этого у него на руках остается сумма. Ожидается падение рыночной цены бумаг и происходит покупка, после чего они возвращаются брокеру.

Купля/продажа акции – это заявка, а на фондовом рынке их существует 3 вида:

- Лимитированная заявка — это когда инвестор обозначает брокеру сумму, за которую он хочет осуществить процесс купли/продажи ценных бумаг. Проще говоря, если вкладчик хочет продать акцию за 100$, а на рынке она стоит 80$, то брокер будет ждать до тех пор, пока цена не вырастет. Такую заявку на Московской фондовой бирже можно осуществлять как во время прохождения базового торга, так и в период, когда идет «пре-маркет». Это значит, что можно установить цену еще до начала торгов.

Заявка живет на бирже всего один день. Это значит, что, если вы сегодня сделали заявку, она не продлевается, а закрывается. Если хотите, чтобы она действовала постоянно, надо каждый день ее подтверждать. А на вопрос: «Как торговать акциями на бирже без брокера новичку?» есть простой ответ – никак.

На что смотреть при выборе брокера

В завершение хочется отметить то, как правильно выбрать брокера, который, как говорил Волк с Уолл-Стрит, «не только сохранит ваши деньги, но еще и преумножит…Убедительно?!» Так вот, есть несколько основных критериев, на которые надо смотреть, когда выбираете:

- Надежность компании. Понятное дело, что если смотреть среди лидеров рынка, там все надежные – Сбербанк, ВТБ, Открытие и прочее. Но тут есть другая проблема. Их надежность заключается в консервативной политике инвестирования, при которой все сливки от вложения забирает брокер и богатеет с этого, а вкладчику перепадают остатки с барского стола.

- Условия сотрудничества. Очень важно понимать, при каком вложении брокер готов начать с вами работать. У каждой компании есть сумма гаранта, и если ваш капитал не дотягивает до этой суммы – увы, придется отправиться на поиски другого партнера. Как правило, киты рынка устанавливают достаточно высокий порог вклада для начала сотрудничества. Поэтому грамотный инвестор, всегда выбирает брокера по экспертной оценке агентства РА, умеренной сумме первоначального взноса и политике инвестирования.

- Политика инвестирования. То, в какие акции может вкладываться брокер по указу инвестора. Крупные компании не работают с малоизвестными брендами, которые могут приносить до 50—80% прибыли с одной только сделки. Это рискованно. И наоборот, мелкие брокеры, которых полно на рынке, быстро сольют ваш капитал, потому что работают только с акциями очень молодых или мелких фирм – они не стабильны, поэтому тут сложно сделать правильный прогноз. Середнячки брокерского рынка работают с массой компаний. Они готовы предоставлять по ним статистику, давать рекомендации и советы для выгодной торговли (жаль, что не всегда бесплатные).

- Удобство работы. Если компания хорошая, но с ней невозможно работать по техническим причинам – лучше не надо. Время принятия решения относительно сделки может достигать считаных минут. Но даже при идеальном прогнозе инвестора, если тот не дозвониться до брокера или возникнут проблемы с онлайн-сервисом – это все испортит. Момент будет упущен.

- Отзывы. Не пренебрегайте отзывами тех, кто уже сталкивался с компанией. Лучше даже найдите таких людей на форумах или социальных сетях. Пообщайтесь с ними с целью узнать о перспективе заработка с тем или иным брокером.

В итоге можно сделать небольшое резюме относительно того, как торговать акциями на бирже. Зарабатывать на фондовом рынке в России – очень даже реально. И сотни тысяч людей по стране уже этим занимаются. Но для того чтобы научиться зарабатывать от 100 000 рублей при занятости в 3—4 часа, как говорят на тренингах или рекламе, требуется практика, ведь не факт, что за год вы освоите все тонкости.

Чтобы сохранить деньги вначале и заработать на фондовом рынке, следует иметь холодную голову, правильно выбирать брокера и не лениться искать новую информацию. Каким бы опытным ни был брокер – каждый думает о своем кармане, поэтому лучше вас о ваших капиталах никто заботиться не будет.

avtostamp.ru

Трейдинг нефтью на Чикагской товарной бирже CME

В данной статье рассмотрим методы торговли фьючерса на нефть на Чикагкой Товарной Бирже. Вы узнаете — как правильно анализировать фьючерс перед торговлей. Характер движения и разворота данного инструмента.

Шаг 1 – Анализ инструмента

Для начала откройте торговый терминал, переключитесь на тот рабочий тайм-фрейм, на котором вы торгуете. Всегда торгуйте на том тайм-фрейме – на котором вы предположили ход цену в ту или иную сторону.

Задача заключается в определении, какое сейчас состояние рынка? Тренд или боковик? В большинстве своего времени рынок находится в боковике. С четкими границами уровней поддержки и сопротивления, если их правильно определить – трейдинг нефтью, будет прибылен, смотрим на картинку ниже.

Дальше определяем, в какой границе боковика находится цена, и куда идет, к примеру – на картинке выше мы видим, цена находится в нижней части боковика, так что ждать поход к верхней границе, будет приоритетней. Определили уровень поддержки, лимитный ордер выставили на нем, стоп естественно за уровень и ждем развития событий.

Обратите внимание – на картинке хорошо выражен ложный пробой, но с последующим возвратом в боковик. Данное действие можно считать как подтверждение правильности выбранного вами уровня. Ведь большие игроки, на Чикагской Товарной Бирже, прежде чем двинуть рынок, специально делают такие ложные выносы, их цель скинуть всех не нужных пассажиров. И посмотрите на картинке дальнейшее развитие, сделали ложный пробой, вернулись в боковик – и после дали четкую точку входа в лонг от уровня 6418. Это были представлены развития событий в стадии рынка боковик, теперь рассмотрим тренд.

После длительного нахождения цены в боковике, происходит выход за его границу и начинается тренд в ту или иную сторону. Обратите внимание на картинку ниже.

Как только вы заметили, что цена длительное время, находится без каких либо откатов у границы боковика – расценивайте это как выход с последующим трендом. Такое происходит в большинстве случаев. Цена в тренде обычно двигается не большими консолидациями, в каждой из них можно присоединяться и сидеть длительное время, либо выходить на обновлении.

Шаг 2 – Находим сильные уровни

Сильный уровень образуется на входе в рынок больших денег, только они способны двигать цену. Задача трейдера правильно определить уровень и работать в направлении больших денег. Ведь Чикагская Товарная Биржа – это место где оборот денег имеет просто огромные размеры. Не важно, каким лотажом вы входите, двинуть цену вам не удастся, пусть даже вы вошли миллионом долларов, всегда найдется тот – кто с обратной стороны накинет большую сумму, а ваши деньги отберет.

Сильный уровень – это место, откуда произошел достаточно сильный разворот рынка.

Выше видно, как цена фьючерса на нефть росла, уперлась в уровень и хорошо развернулась. Разворот рынка произошел достаточно глубоко – уровень можно считать сильным, и рассматривать торговлю от него. Обратите внимание, что от сильного уровня цена должна отскакивать резко, с отдачей хотя бы одной зоны. На картинке видно, как цена развернулась, вошла и пробила ближайшее накопление, после немного пофлетила и пробила еще ниже поставленную зону.

Все это означает, что деньги — которые развернули цену, имеют преимущество над ниже стоящими. Также, на картинке видно – как четко отработался уровень сопротивления. Можно смело на нем ставить лимитник со стопом за хай.

Если вы всегда будете работать только от сильных уровней поддержки и сопротивления – фьючерс на нефть, в большинстве случаев даст вам хороший профит.

Шаг 3 – Определяем место стопа и тейка

Важно не только определять сильные уровни, но и правильно ставить стоп ордер и вовремя выходить с позиции. Обратите внимание на картинку, после нее будет описание происходящего.

На картинке хорошо видно, по цене 6421 образовался сильный уровень поддержки. От уровня произошел отскок, после чего цена вернулась – оттестировала и улетела выше. Когда цена возвращается и тестирует уровень – расценивайте это, как подтверждение, что уровень будут удерживать крупные игроки.

Но на картинке также видно, как осуществился ложный вынос – означает ли это, что уровень больше не работает? Конечно же нет, точнее нужно обратить внимание что произошло после ложного выноса. Если цена начинает закрепляться под уровнем и небольшими консолидациями уходит вниз – скорее всего, уровень отдали и начался шортовый тренд.

Но – если происходит то, что на картинке выше, данное действие можно смело расценивать как дополнительное подтверждение еще работающего уровня. Ложный вынос – это ни что иное, как провокация, и разрешится она на обратной стороне боковика.

После ложного выноса и при резком возврате цены в боковик, можно смело выставлять лимитные ордера на покупку, от ранее пробитого уровня. Вообще всегда старайтесь дожидаться таких провокаций, и при подтверждении (возврата цены в боковик) работайте от них.Стоп должен быть за провокацию, ведь крупные игроки уже ее сделали, набрали стопиков и пойдут вверх.

А выходить нужно на противоположной границе боковика, либо на обновлении – если на старшем таймфрейме лонговый баланс.

Несколько правильных советов

- Торгуйте по балансу старшего тайм-фрейма

- Всегда торгуйте с стоп ордером

- Минимальное соотношение вашего стопа к тейку должно равняться – 1-3, где последнее прибыль

- Правило – всегда торгуем от нижней границы боковика – к верхней и наоборот

- Дожидайтесь провокации – входите на ее тестировании

- Не торгуйте сразу от хорошо заметного уровня, его скорее всего будут сносить – ждите подтверждения (провокации).

- Для торговли выбирайте самое активное время (16,00-20,00) по Москве, ведь трейдер зарабатывает на волатильности

- Выходите с позиции только по ордеру, либо стоп либо тейк, во время сделки вы не должны принимать решений, а уже после результата работать над выводами.

- Ведите дневник сделок, следите за ошибками, после чего их решения вписывайте в торговый алгоритм.

xn----8sbbeobemdhax7dgy7m.xn--p1ai

Как заработать на нефти — узнай особенности нефтяной торговли!

_________

— Торговля нефтью

_________

План:

— Торговля нефтью— О цене на нефть— От чего еще зависит и к чему привязан актив— Некоторые особенности черного золота на бирже— Как заработать на нефти?— 3 способа заработать на снижении стоимости— Зарабатывать на черном золоте с компанией uTrader— Заключение

Нефть является наиболее востребованным топливным ресурсом на протяжении многих десятилетий. Несмотря на это основная часть торговых операций по нефти проводится с целью извлечения выгоды от колебаний котировок «черного золота». Получение спекулятивного дохода от операций с нефтью, в привычном для трейдеров виде, стало возможным после появления фьючерсных контрактов на нефть (нефтяных фьючерсов) именно они используются и в качестве инструмента для инвестирования, и в качестве объекта спекуляций.

Для профессиональных трейдеров торговля нефтью является достаточно прибыльным занятием, так как нефтяные фьючерсы пользуются высоким спросом. Практически в любой момент можно как набрать, так и сбросить относительно крупную торговую позицию. Это возможно благодаря тому, что объемы торговли активного трейдера, который постоянно продает и покупает нефтяные фьючерсы, являются слишком незначительными по сравнению с объемами крупных производителей и институциональных игроков.

Не стоит забывать о том, что в число крупнейших участников биржевой торговли входят государства-производители нефти и страны потребители, поэтому если правильно оценивать сложившуюся рыночную, политическую и мировую финансовую ситуацию, а так же текущий новостной фон, оказывающий непосредственное влияние на нефтяные котировки, можно очень хорошо заработать.

_________

— О цене на нефть

_________

Из чего формируется стоимость нефти? Нефть добывается на разных месторождениях, соответственно, она будет отличаться по качеству и своим свойствам.

Исходя из этого, логичным будет предположить, что разные сорта нефти будут отличаться и по стоимости. Хочу сразу сказать, что нефть, которая появляется на рынке является нефтью с нескольких месторождений.

Существует, как ни странно, более двухсот сортов нефти.

Это своего рода эталонные сорта, которые являются самыми лучшими образцами. В Европе и Азии эталонной считается марка Brent (Brent crude oil), на территории Северной и Южной Америки эталоном считают WTI. В общем, сортов достаточно много, и в разных регионах они являются эталонными. В общем, сортов нефти насчитывается порядка 200.

Но ввиду этого самого огромного разнообразия сортов нефти, в торгах участвуют только самые наиболее ликвидные сорта. Считается, что цена на черное золото в рамках биржи являются наиболее объективными.

Недаром многие трейдеры отмечают, что нефть является действительно хорошо прогнозируемым инструментом в техническом плане, но по мнению многих инвесторов, есть один нюанс, которые делает нефть не совсем прогнозируемым в некоторые моменты – это принадлежность данного актива к фундаменталу.

То есть, фундаментальные факторы очень сильно отражаются на нефти, кроме того, стоимость нефти является порой и управляемой. Все слышали про организацию ОПЕК? Так вот решения этого консорциума напрямую и дают резкие изменения в стоимости нефти.

________

— От чего еще зависит и к чему привязан актив

_________

За два года стоимость нефти упала более чем в 2 раза. Но, в любом случае, нефть является весьма привлекательным активом для спекулятивных торговых действий.

Привязка нефти к доллару — это, практически, традиция.

Первая причина состоит в том, что нефть сама по себе негласно стала полноправной валютой. Этот факт обуславливает момент, что изменения в стоимости нефти отражаются и на самом долларе.

Кроме того, крупные компании, торгуя нефтью предпочитают выбирать доллары, дабы минимизировать издержки от возможной конвертации валют. Намного проще национальную валюту перевести именно в доллары.

________

— Некоторые особенности черного золота на бирже

________

Как правило, валютная котировка активно движется в определенное время суток. К примеру, пара евро-доллар проявляет динамичность с 9:00 до 18:00 по московскому времени. Что касается нефти, то её курс движется постоянно, потому что сырье используется по всему миру. Торговать этим активом можно как днем, так и ночью, результаты от этого меняться не будут.

Курс нефти напрямую связан с российским рублем. Так, если нефть увеличивается – растет и рубль, а если уменьшается – котировки RUB также идут на снижение. Как это использовать? Вы можете работать на основном графике с нефтью, и как только видите на нем сильный скачок – тут же открываете котировку рубля и покупаете опцион в соответствующую сторону. Этот опцион должен быть по времени свыше 2-х часов, но не более суток.

Стоимость нефти часто изменяется во время выхода важных новостей. Если хотите заняться фундаментальным анализом, можете просматривать новости в интернете. Особое внимание следует уделять деятельности ОПЕК (Организации стран — экспортеров нефти), объемам добычи «черного золота», импорту нефти в развитые страны и т.д. К примеру, при снижении объемов добычи – предложение нефти на рынке падает, а цена будет расти.

Обращайте внимание на военно-политическую ситуацию на Ближнем Востоке. Войны и теракты также сильно сказываются на курсе «черного золота». Если в стране начинается война – она с большой вероятностью начнет добывать нефть увеличенными объемами, чтобы заработать на этом больше денег для ведения боевых действий. При этом предложение топлива на рынке возрастает, а цена идет вниз. Подобная ситуация наблюдается на сегодняшний день с Ираком.

Таким образом, стоимость нефти – это не только головная боль современной России, но еще и отличный способ заработка для простого человека. Конечно, для достижения результата потребуется потратить время на изучение материала, но оно, согласитесь, того стоит. Лично я в свое время убил 3 месяца на подготовку, у вас же есть возможность изучить все на одном сайте за несколько дней. Не упускайте её! Начинайте подготовку прямо сейчас!

_________

— Как заработать на нефти?

________

Для того чтобы заработать торгуя нефтью трейдерами обычно используется 2 типа анализа:

1) Анализ информационного фона.Анализ информационного фона подразумевает под собой сбор, обработку и использование информации, которая способна привести к изменению стоимости нефти. Все новости и данные отчетов можно разделить на 3 основные группы:

a) Природные.В группе «природных» относят данные об объемах нефти в разведанных месторождениях, находящихся в различных регионах, а так же информацию об открытии новых месторождений.

b) Геополитические.В группу геополитических данных попадают любые новости, которые касаются договоренностей между государствами в нефтяной сфере.

c) Данные о количестве запасов.К данным о количестве запасов относят любую информацию об объемах добытой нефти, которая находится в хранилищах того или иного государства.Все перечисленные данные могут оказать сильное влияние на стоимость нефти, а одна «громкая» новость способна в считанные секунды усилить или развернуть существующий тренд практически на любом таймфрейме.

2) Техничекий анализ.При использовании технического анализа профессиональные трейдеры прибегают к двум основным методам торговли: торговля по Price Action и метод VSA. Торговля с применением Price Action основана на анализе графика и поиске определенных торговых паттернов. При использовании метода VSA трейдер прогнозирует будущее направление ценового движения основываясь на торговых объемах с их привязкой к конкретным ценовым уровням.

__________

— 3 способа заработать на снижении стоимости

__________

1) Инвестиции в акции крупных компаний.Это наиболее традиционный вариант, который сейчас активно используют крупные инвесторы. Причем здесь нефть? Дело в том, что некоторым компаниям выгодна нисходящая динамика «черного золота», т.к. они закупают нефть для своих нужд. Соответственно, чем меньше курс, тем меньше расходов и больше прибыли.

Кого сюда можно отнести? Во-первых, это компании, продающие энергию, но закупающие нефть у других организаций. Во-вторых, это перевозочные компании, чьи основные затраты – бензин. Также сюда можно отнести и ряд других организаций: промышленные заводы, работающие не на своей энергии, производители синтетических материалов, в основу которых заложена нефть и т.д. Что касается нефтедобытчиков, то в их акции вкладываться на сегодняшний день никому не рекомендуется, ведь чем ниже курс нефти, тем меньше их прибыль.

Особенно это касается российских «нефтяных гигантов», таких как ЛУКОЙЛ, потому что себестоимость добычи «черного золота» у них довольно высока, и при сильном снижении курса нефти компании не просто теряют в прибыли, но и могут терпеть убытки.

2) Торговля фьючерсами.Еще один вариант для крупных капиталодержателей, имеющих доступ на фондовый рынок. Суть фьючерсных контактов заключается в том, что вы договариваетесь о покупке или продаже определенного товара в будущем по заранее оговоренной цене (как правило, по рыночной на момент подписания договора). Фьючерсы используются как для бизнеса, так и для спекулятивных целей.

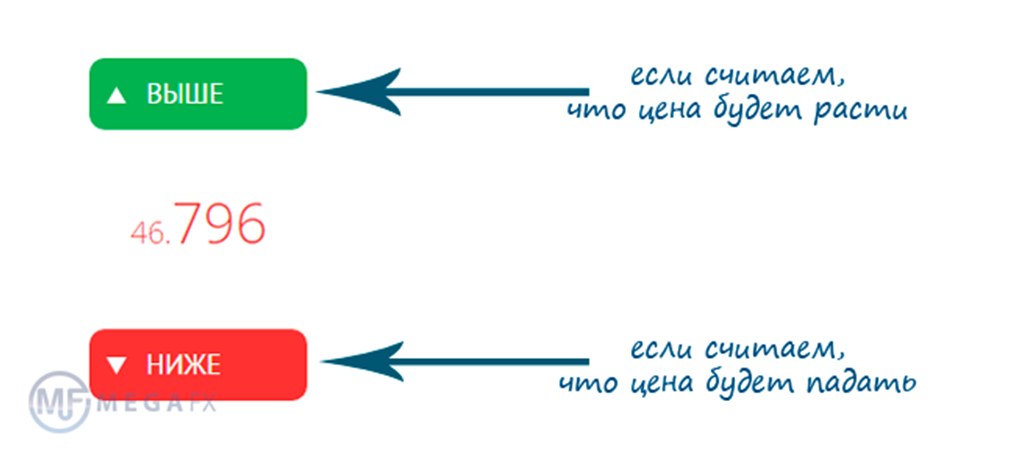

3) Биржа бинарных опционов.Это вариант для простого человека.Принцип работы здесь заключается в том, что от вас необходимо предсказать направление курса на определенный период. Если прогноз оказался правильным, и вы купили нужный опцион (Выше или Ниже) – получите прибыль. Соответственно, если он оказался неверным – претерпите убыток.

Основная привлекательная черта биржи опционов состоит в том, что прибыль и убыток здесь – фиксированные. Если вы знакомы с биржей валют Форекс, то должны понимать, что при сильном движении графика против вашего прогноза, вы можете потерять приличную сумму, если не полностью слить депозит. На опционах сделать это в принципе невозможно, потому что вы не можете потерять больше, чем запланировали изначально. Также следует отметить, что профит трейдер получает независимо от того, насколько сильно сдвинулся график. Чтобы получить прибыль, достаточно всего лишь движения в 1 пункт, что график может сделать за несколько секунд. Таким образом, для заработка достаточно небольшого временного периода (доступны опционы сроком от 15 секунд).

________

— Зарабатывать на черном золоте с компанией uTrader

________

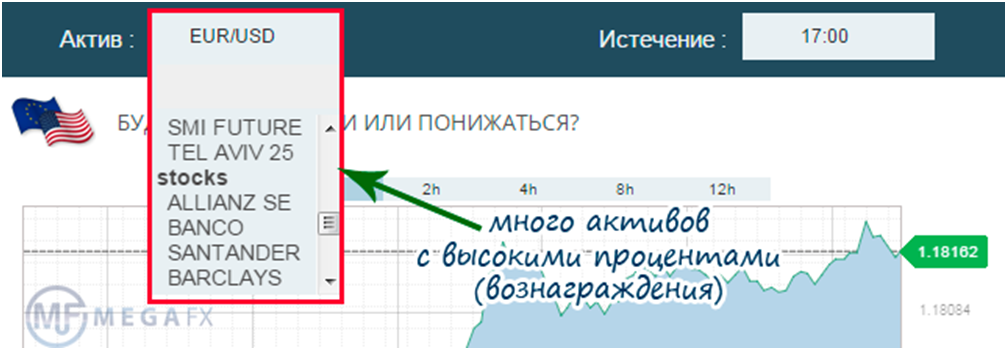

Преимущества:Во-первых, компания регулируется российским ЦРОФР.Во-вторых, у uTrader большие проценты вознаграждения по данному активу. Например, у 24option доход с электронных контрактов на нефть или золото равен только 73%.

Что касается самой торговли, то для заключения успешной сделки достаточно следить за новостями, касающимися рынка нефти. Это могут быть заявления ОПЕК, данные по добыче, да и просто отслеживание цен на черное золото.Можно зарабатывать на падении нефти, вообще не хитря, если видим, что цены постоянно снижаются, то и покупать нужно бинарные опционы «ниже» (put). Если же видим, что рынок выравнивается, на нем образуется дефицит или просто есть информация о растущем мировом потреблении нефти, то нам нужны бинарные опционы «выше» (call). В терминале эта разница выражается всего лишь в двух кнопках:

Открыть счет для торговли бинарными опционами на различные акции, ресурсы, валюты и т.д., очень просто. Достаточно пройти на официальный сайт https://ru.utrader.com/ и пройти быструю регистрацию (пара минут). Пополняем депозит на сумму, которую планируем использовать для приобретения бинарных опционов (для комфортной работы желательно от $250-300 или эквивалент в других денежных знаках).

Вся торговля происходит в личном кабинете на сайте компании, так что не нужно устанавливать никаких программ. Это очень удобно, если учесть, что большинство людей в течение дня работают. Можно зайти на сайт компании, войти в личный кабинет, посмотреть в онлайн режиме на график и приобрести бинарный опцион на интересующий актив.

Не стоит сразу покупать опцион на все средства, что на депозите. Желательно приобретать электронные контракты стоимостью до 10% от Вашего капитала. Зарабатывать можно не только на нефти, но и на других активах, которых большое количество.

Пополнять счет и выводить прибыль можно различными способами, например, при помощи пластиковых карточек (VISA, MasterCard), электронных платежных систем (QIWI, Webmoney) и так далее. Прибыль Вы будете получать в долларах, что тоже весьма актуально в нынешнее время.

Бинарные опционы, пожалуй, сегодня являются самым удобным способом зарабатывать на нефти и на других активах. Очень удобно, что Вы можете получить прибыль, хоть с акций BMW, хоть с валютного курса евро, если увидите подходящую ситуацию, причем, все это в рамках одной торговой платформы.

_________

— Заключение

_______

Для трейдеров и инвесторов нефть является очень заманчивым активом. Кроме того, в большинстве стран, включая Россию, экономика страны привязана к стоимости на нефть. Поэтому для трейдера не имеет особого значения стоимость на нее. Для него более важно, чтобы нефть давала хорошие движения, на которых можно прилично заработать.

Даже простые люди, далекие от нефтяного бизнеса способны получить прибыль от нефти, если знают факторы, которые влияют на ее цену. В этом им поможет торговля бинарными опционами. Те же, кто обладает крупным капиталом, могут инвестировать в фьючерсные контракты или работать с акциями нефтяных компаний. Выберите способ, который подходит именно вам.

Материал подготовлен Дилярой специально для blog-forex.org

Видео:

blog-forex.org

Как торговать на бирже акциями, валютой, нефтью |

На купле/продаже акций, сырья и валюты зарабатывают миллионы людей по всей стране. Инвестирование – это мощный инструмент, к сожалению, в школе ему не обучают, поэтому давайте прямо сейчас разберем, а как торговать на бирже?

Существует несколько полей для заработка:

Самым простым для начинающего торговца акциями способом научиться работать на рынке, является купля/продажа акций на фондовых биржах. Там можно купить массу разных ценных бумаг. Самым простым способом разбогатеть на фондовой бирже, является покупка и перепродажа акций.

Рынок фондовой торговли очень прост, а его представители — это инвесторы и трейдеры. Вся суть рынка заключается в том, чтобы спрогнозировать будущее акций компаний – купить дешевле, а продать дороже. Для этого может потребоваться от 5 минут до 2—5 лет.

Инвестор – это человек, который имеет определенные сбережения и который пришел на рынок с целью обогащения, путем вложения этого капитала. Вложить деньги в этот субъект рынка можно как на короткий промежуток – от 2-6 месяцев, так и на длинный – 2—5 лет.

Новичкам лучше всего использовать долгосрочные вложения, потому что рынок в таком случае будет плавным, и его можно с большей вероятностью просчитать.

Трейдером называют активного игрока на фондовом рынке. Этот персонаж следит за всем, что происходит на бирже, чтобы понимать, когда закрыть или открыть позицию для обогащения. Трейдер очень хорошо понимает природу рынка и умеет прогнозировать его движение. И очень часто эти люди работают за комиссию от привлеченных финансов для их вложения.

Рыночные отношения предполагают собой следующую схему:

- Инвестор располагает капиталом и хочет его прибыльно вложить.

- Трейдер – человек, который предлагает свои услуги и экспертность в вопросах рынка.

- Между ними происходит обсуждение комиссии трейдера за предоставление своих услуг (ничего же просто так не бывает).

- Инвестор передает определенную сумму трейдеру, а тот выполняет покупку акций.

- После определенного времени трейдер смотрит на состояние акций, и если они выросли в цене, то может их продать.

- Потом прибыль делится таким образом, что трейдер забирает в свой карман условленный процент от прибыли, а вкладчик свою сумму взноса и процент на нее.

Это самая простая схема взаимодействия, потому что кроме этого еще есть и различные стратегии диверсификации рисков на покупки трейдера и прочее. Об этом будет позднее.

Из этой схемы четко видно, как торговать нефтью на бирже или чем-либо еще и сколько может заработать каждая сторона. Есть варианты, когда трейдер работает не с одним, а с группой привлеченных инвесторов. Они скидывают деньги в общую кассу, которая передается на счет трейдера. После этого тот прокручивает деньги и отдает условленную прибыль.

В акциях, в отличие от облигаций, конкретную сумму дивидендов просчитать невозможно. Может быть так, что рынок резко подскочит, а потом так же резко упадет. Средние показатели прибыли от вклада по всему фондовому рынку России от 20 до 40%. Отличные показатели, если учесть, что банковские депозиты и прочее дают ставку, дай бог, — 12%.

Таким образом, спекуляция ценными бумагами – это очень мощный инструмент, как торговать валютой на бирже. На этом люди делают состояния, если с умом подходят к делу.

Есть еще одно интересное лицо на рынке, которое нельзя оставить без внимания – это брокер. Брокер отличается от трейдера тем, что первый работает исключительно по приказу клиента – куда тот сказал вкладывать, он и вкладывает. Трейдер же, это лицо, которое вкладывает суммы на свое усмотрение — он только оповещает инвесторов, почему и зачем он купил те или иные акции.

Если вы решили воспользоваться услугами брокера, то нужно более-менее разбираться в конъюнктуре рынка, иначе можно прогореть. Этот человек только дает советы относительно вложения, но окончательное решение придется принимать вам.

Инвестор – это физическое лицо, которое не имеет права торговать на рынке самостоятельно, поэтому есть брокеры, которые делают это за него. Чтобы начать, первым делом составляется договор с компанией брокера и переводится ей определенная сумма гаранта. С нее начнется торговля. Потом происходит следующее:

- Когда инвестору надо купить акции, он делает это через своего брокера. Как только происходит покупка, с лицевого счета клиента идет списание с учетом комиссий.

- В случае продажи акций процесс тот же, только деньги возвращаются на счет вкладчика. Но при этом взимается комиссия.

Вы уже заметили, что при купле/продаже насчитывается комиссия на деньги. Но это еще не все: чтобы перевести брокеру гарант, с которого начнется торговля, банк тоже попросит свою долю процента за услуги, а это лишний слив капитала.

Есть секрет, который поможет этого избежать. Крупные и мелкие брокерские компании налаживают сотрудничество с разными банками, поэтому инвестору достаточно просто открыть в таком расчетный счет, чтобы избежать комиссии.

Чтобы можно было покупать акции, было открыто 3 способа:

- путем внесения нужной суммы через терминал оплаты;

- передача поручения при помощи особых веб-интерфейсов;

- голосовые поручения.

Теперь давайте рассмотрим каждый из них по отдельности, чтобы понимать, что они вообще представляют.

Торговый терминал ничего общего с банкоматом или терминалом оплаты не имеет. Это специальное ПО, которое скачивается на персональный компьютер, андроид или айфон, чтобы отслеживать движения рынка. Помимо скачков стоимости акций, там можно наблюдать за котировками различных крупных и мелких компаний. Через эту программу деньги и вносятся.

Еще одним инструментом работы на бирже, является биржевой терминал. За то, что инвестор пользуется брокерским счетом, каждый месяц оттуда будет уходить комиссия. Чтобы торговать через этот терминал инвестору потребуется доступ к интернету, ноутбук или стационарный компьютер. Последнее время биржевые терминалы стали интегрироваться под мобильные устройства, поэтому владельцы айфонов и андроидов смогут проводить торги на бирже, не отвлекаясь от повседневных дел.

Следующей возможностью повлиять на брокера является передача поручений через веб-интерфейс. Что это значит? Вам не надо устанавливать никаких приложений, потому что сервис торговли работает на сайте в режиме онлайн. Это проще и практичней, когда инвестор только учится работать с фондовым рынком.

Также с брокером можно контактировать при помощи голосового поручения. У крупных игроков существуют на этот случай номера горячих линий. То есть, если вы свяжетесь с брокером по номеру 8-800…, то сможете дать указание, какие акции и в каком объеме ему покупать.

Голосовое поручение не работает по щелчку пальцев. Чтобы вместо вас никто другой не смог сделать покупку, существует система защиты и идентификации. Это подразумевает пароли, которые необходимы для авторизации вас, как клиента. Что нужно будет сделать, чтобы войти?

- Позвонить и дождаться соединения.

- Назвать ФИО, номер договора с брокерской фирмой, а после сказать пароль, который вы для себя выбирали при регистрации.

- После этого вы говорите, что желаете совершить – покупку или продажу акций.

- Называете организацию, с которой хочется совершить операцию и объем сделки.

После этого брокер еще разок все повторит, чтобы убедиться в правильности, а после осуществит инвестирование в ценные бумаги.

Есть всего 2 вида возможного вложения инвестиций. Это краткосрочная и долгосрочная сделки. И сейчас вы познакомитесь с такими понятиями, как «быки» и «медведи».

Когда инвестор открывает длинную позицию, он именуется быком, почему – никто не знает, да и неважно это. Суть в том, что такое открытие предполагает покупку акций с расчетом их будущего роста. Если все хорошо, то происходит спекуляция ценных бумаг, после чего вкладчик забирает в качестве дивидендов разницу стоимости.

Торговцы на короткие позиции – это медведи. Медведи делают иначе: если по аналитике рынка инвестор поймал момент падения акций в цене, то он берет их в долг у брокера и начинает продавать по завышенной стоимости. После этого у него на руках остается сумма. Ожидается падение рыночной цены бумаг и происходит покупка, после чего они возвращаются брокеру.

Купля/продажа акции – это заявка, а на фондовом рынке их существует 3 вида:

- Лимитированная заявка — это когда инвестор обозначает брокеру сумму, за которую он хочет осуществить процесс купли/продажи ценных бумаг. Проще говоря, если вкладчик хочет продать акцию за 100$, а на рынке она стоит 80$, то брокер будет ждать до тех пор, пока цена не вырастет. Такую заявку на Московской фондовой бирже можно осуществлять как во время прохождения базового торга, так и в период, когда идет «пре-маркет». Это значит, что можно установить цену еще до начала торгов.

Заявка живет на бирже всего один день. Это значит, что, если вы сегодня сделали заявку, она не продлевается, а закрывается. Если хотите, чтобы она действовала постоянно, надо каждый день ее подтверждать. А на вопрос: «Как торговать акциями на бирже без брокера новичку?» есть простой ответ – никак.

В завершение хочется отметить то, как правильно выбрать брокера, который, как говорил Волк с Уолл-Стрит, «не только сохранит ваши деньги, но еще и преумножит…Убедительно?!» Так вот, есть несколько основных критериев, на которые надо смотреть, когда выбираете:

- Надежность компании. Понятное дело, что если смотреть среди лидеров рынка, там все надежные – Сбербанк, ВТБ, Открытие и прочее. Но тут есть другая проблема. Их надежность заключается в консервативной политике инвестирования, при которой все сливки от вложения забирает брокер и богатеет с этого, а вкладчику перепадают остатки с барского стола.

- Условия сотрудничества. Очень важно понимать, при каком вложении брокер готов начать с вами работать. У каждой компании есть сумма гаранта, и если ваш капитал не дотягивает до этой суммы – увы, придется отправиться на поиски другого партнера. Как правило, киты рынка устанавливают достаточно высокий порог вклада для начала сотрудничества. Поэтому грамотный инвестор, всегда выбирает брокера по экспертной оценке агентства РА, умеренной сумме первоначального взноса и политике инвестирования.

- Политика инвестирования. То, в какие акции может вкладываться брокер по указу инвестора. Крупные компании не работают с малоизвестными брендами, которые могут приносить до 50—80% прибыли с одной только сделки. Это рискованно. И наоборот, мелкие брокеры, которых полно на рынке, быстро сольют ваш капитал, потому что работают только с акциями очень молодых или мелких фирм – они не стабильны, поэтому тут сложно сделать правильный прогноз. Середнячки брокерского рынка работают с массой компаний. Они готовы предоставлять по ним статистику, давать рекомендации и советы для выгодной торговли (жаль, что не всегда бесплатные).

- Удобство работы. Если компания хорошая, но с ней невозможно работать по техническим причинам – лучше не надо. Время принятия решения относительно сделки может достигать считаных минут. Но даже при идеальном прогнозе инвестора, если тот не дозвониться до брокера или возникнут проблемы с онлайн-сервисом – это все испортит. Момент будет упущен.

- Отзывы. Не пренебрегайте отзывами тех, кто уже сталкивался с компанией. Лучше даже найдите таких людей на форумах или социальных сетях. Пообщайтесь с ними с целью узнать о перспективе заработка с тем или иным брокером.

В итоге можно сделать небольшое резюме относительно того, как торговать акциями на бирже. Зарабатывать на фондовом рынке в России – очень даже реально. И сотни тысяч людей по стране уже этим занимаются. Но для того чтобы научиться зарабатывать от 100 000 рублей при занятости в 3—4 часа, как говорят на тренингах или рекламе, требуется практика, ведь не факт, что за год вы освоите все тонкости.

Чтобы сохранить деньги вначале и заработать на фондовом рынке, следует иметь холодную голову, правильно выбирать брокера и не лениться искать новую информацию. Каким бы опытным ни был брокер – каждый думает о своем кармане, поэтому лучше вас о ваших капиталах никто заботиться не будет.

swmz.ru

Фьючерсы на нефть как они есть

Эксперт журнала «Арматуростроение» Юрий Жестин делится своими мыслями о том, как складывается цена на нефть и как вообще устроен этот рынок.

«Ситуация конца прошлого года подталкивает к тому, чтобы поглубже разобраться в этом вопросе. Можно даже задать его иначе, в эпатажном ключе. Как так получилось, что несколько тысяч трейдеров столь сильно влияют на повседневную жизнь десятков миллионов людей? Странная зависимость; сытые клерки играют в цифры на форексе или в других биржевых системах - а мы с вами в результате их игрищ покупаем продукты в магазинах в полтора раза дороже. Что-то здесь не так, вы не находите?

Цена нефти

Реальная нефть на бирже почти не торгуется. Она вся слишком разная по составу и свойствам, из каждого месторождения своя, и только основных сортов в мире более 200. А биржевой товар должен быть стандартным. Поэтому биржи, чтобы торговать нефтью, разработали условные маркерные сорта, для которых установлены некоторые средние для данного региона характеристики. Самым любимым маркерным сортом нефтетрейдеров является Brent - смесь сырой нефти с 15 месторождений Северного моря. Есть американский сорт WTI - смесь нефти с Западно-Техасских промыслов. Еще один маркер - Dubai/Oman, название говорит само за себя. Российский сорт, усредняющий свойства нефти, поступающей с Западносибирских, Уральских и Поволжских месторождений, называется Urals. А цену реальной нефти можно привязать к биржевой цене с помощью определенной формулы, учитывающей отклонения ее характеристик от таковых у маркерного сорта.

Итак, та цена нефти Brent, о которой все говорят и пишут и которую можно увидеть, например, на главной странице Яндекса, - это вовсе не цена реальной нефти с конкретного месторождения. И всё бы ладно, формула-то известна... но беда именно в том, что это вообще не цена нефти! Это биржевой курс фьючерсных контрактов на неё! Да-да, не верите - проверьте, на биржах не нефтью торгуют, а фьючерсами! И просто удивительно, что все поголовно говорящие и пишущие о ценах на нефть как бы подразумевают, что это одно и то же, не замечая подмены понятий - сознательно или, скорее, легкомысленно повторяя за остальными. В чем подмена – я постараюсь объяснить.

Итак, та цена нефти Brent, о которой все говорят и пишут и которую можно увидеть, например, на главной странице Яндекса, - это вовсе не цена реальной нефти с конкретного месторождения. И всё бы ладно, формула-то известна... но беда именно в том, что это вообще не цена нефти! Это биржевой курс фьючерсных контрактов на неё! Да-да, не верите - проверьте, на биржах не нефтью торгуют, а фьючерсами! И просто удивительно, что все поголовно говорящие и пишущие о ценах на нефть как бы подразумевают, что это одно и то же, не замечая подмены понятий - сознательно или, скорее, легкомысленно повторяя за остальными. В чем подмена – я постараюсь объяснить.

Фьючерсный (от английского future - будущее) контракт, или просто фьючерс - это вроде бы обычный договор купли-продажи с отложенным на будущее исполнением, который можно заключить на бирже. Но у него есть важные особенности. Прежде всего, он жестко стандартизирован. Стороны договариваются только о цене, всё остальное (объем, качество, упаковка, срок исполнения, и т. п.) установлено биржей в спецификации. А главное, такой контракт может быть не только поставочным, предполагающим реальное исполнение обеими сторонами, но и расчетным, когда при наступлении срока исполнения никто никому ничего не поставляет, а стороны лишь рассчитываются друг с другом, исходя из того, какой оказалась реальная цена предмета контракта.

Чтобы было понятно: расчетный фьючерс - это как бы «спор на деньги». Например, если вы считаете, что 1 января 2017 года доллар будет стоить больше 100 рублей, а я - что меньше, мы можем просто поспорить об этом на рубль, а можем поступить более замысловато: заключить сделку, что я в данный день продам вам доллар за 100 рублей. Если вы окажетесь правы - такая сделка будет выгодна вам: вы мне заплатите всего сотню, а продадите мой доллар дороже; если же тот окажется дешевле, - выиграю я. Но, чтобы выполнить свои обязательства, мне придется купить доллар, затем отдать его вам в обмен на ваши рубли, а вы его вновь продадите. Зачем нам такие сложности? Давайте просто договоримся рассчитаться, исходя из того, каким 1 января будет курс: если, например, 90 рублей, то вы мне заплатите разницу в 10, а если 120 - то я вам отдам 20 (разница называется «маржой».) Это и будет расчетный фьючерс. Заметим, что для его заключения и исполнения не нужно знать, как выглядит доллар и что это вообще такое. Достаточно знать его курс на конкретную дату.

Теперь представьте себе, что через неделю после заключения нашего с вами контракта мне встречается неисправимый оптимист Вася Пупкин и заявляет: «Ха! Да доллар 1 января будет меньше 50 рублей!» На что я ему хитро предлагаю: «Давай тогда я у тебя его куплю в этот день за данную цену!» Вася радостно соглашается, мы заключаем расчетный фьючерс... Теперь у меня на руках два контракта: по одному я покупаю доллар за 50, по другому продаю его же за 100. Причем в один и тот же день. Значит, сколько доллар на самом деле будет стоить, меня уже не интересует, суммарная маржа 50 рублей, считай, у меня в кармане! Осталось дождаться 1 января и надеяться, что никто из контрагентов меня не надует.

Чтобы понять, как работает механизм биржевой торговли фьючерсами, к вышеизложенному нужно добавить лишь несколько деталей. Во-первых, покупатель с продавцом (а их многие тысячи) друг друга не видят и не знают. Контракт заключается через электронную систему торгов, и как только он заключен, фактической стороной по нему становится биржа, гарантирующая его исполнение. Во-вторых, хотя контракт при заключении не оплачивается, биржа требует заранее внести определенный депозит - без этого она не смогла бы стать гарантом сделки (или разорилась бы). В-третьих, вариационная маржа считается биржей ежедневно, и трейдеру нет нужды ждать срока исполнения, чтобы забрать свои деньги, если он вчера купил фьючерс дешевле, а сегодня продал дороже. Стоит ли удивляться, что подавляющая доля нефтяных фьючерсов - расчетные, поставками нефти заканчиваются менее 1 % от общего их числа?

Наконец, есть еще одна важная тонкость, которую мало кто замечает. В приведенном выше примере мы с вами и с Васей Пукиным рассчитывались друг с другом, опираясь на курс доллара, никак не зависящий от наших споров и мнений - например, на официальный курс Центробанка РФ, который знать не знает ни нас с вами, ни тем более Васю. Исполнение нефтяных фьючерсов тоже вроде бы опирается на «настоящую» цену нефти. Но утверждать, что эта цена никак не зависят от котировок фьючерсов, уже нельзя!

Биржевая торговля нефтяными фьючерсами началась в начале 80-х годов. Поначалу их котировки и цены на нефть вправду формировались по раздельности. Но затем... Первой привязать цену продаваемой в реальном режиме нефти к текущей цене фьючерса придумала мексиканская компания РЕМЕХ в 1986 году.

Биржевая торговля нефтяными фьючерсами началась в начале 80-х годов. Поначалу их котировки и цены на нефть вправду формировались по раздельности. Но затем... Первой привязать цену продаваемой в реальном режиме нефти к текущей цене фьючерса придумала мексиканская компания РЕМЕХ в 1986 году.

И далее эта идея была быстро подхвачена по всему миру. На то были серьезные основания! Ведь конечные потребители, как и «начальные продавцы», опасаются просчитаться с ценой. Они в большинстве своем не доки в маркетинге, а торговцев, готовых этим воспользоваться, на любом рынке хватает (вспомните 90-е годы в России). Тем более на таком сложном, как рынок нефти. Это ж какой анализ надо провести! Тысячи сделок по всему миру: в Хьюстоне, в Абу-Даби, в Тюмени, нефть вся разная, транспортировка обходится порой дороже ее самой... А тут - как удобно! Посмотрел биржевые сводки - и всё! Так что сегодня почти во всех реальных контрактах цена нефти привязана к котировкам фьючерсов с помощью той самой формулы, что учитывает отличие ее качества от маркерного сорта. Жизнь внебиржевых торговцев подобная практика весьма осложнила. Вот только за 30 лет такой практики на каждого внебиржевого развелась сотня биржевых...

Итак, цена исполнения фьючерсов рассчитывается исходя из цен на реальную нефть, а те, в свою очередь, опираются на биржевые котировки фьючерсов. Казалось бы, ну и прекрасно - значит, котировки фьючерсов вправду отражают цену нефти. Но вот вопрос: а не наоборот ли? Что чего отражает на самом деле? Ведь фьючерсы на порядок ликвиднее, на одной только лондонской бирже ICE объем торговли ими примерно равен всей мировой добыче нефти. И, как уже упоминалось, 99% фьючерсных контрактов - расчетные, то есть, заключаются игроками, не намеренными (и не умеющими) ни покупать нефть, ни продавать.

Увы, это действительно так. Ситуация за прошедшие 30 лет вывернулась наизнанку, рынок фьючерсов вдруг оказался первичнее рынка нефти. Особенно этому поспособствовало появление электронных торговых систем типа форекса, благодаря которому фьючерсный контракт может заключить любой бездельник, не выходя из дома. Фактически цена на нефть сегодня формируется спекулянтами, нефти в глаза не видевшими, а просто играющими на деньги, как в казино. Более детальное объяснение вынесено во врезку, ибо звучит сложновато для непривычного уха. Что поделать: трейдеры обзавелись жаргоном, призванным создать иллюзию сложности той «науки», на которой зиждется их «неподъемный» труд. На самом деле ничего сложного в биржевой торговле нет. Торговать арматурой, а уж тем более производить ее, - гораздо сложнее. Биржевого трейдера можно обучить всем премудростям за месяц, а чтобы вышел хороший инженер - нужны годы.

Для справки Фьючерсы на нефть выпускаются сроком на месяц. Таинство под названием «экспирация» (англ, expiration — «окончание срока действия») происходит в середине каждого календарного месяца: один тип контракта завершается, другой открывается. Цена, по которой контракты исполняются, равна некоторому расчетному индексу. Для Brent, например, используется ICE Brent Index (на общепринятом слэнге — «биндекс»): который вычисляется биржей по методике фирмы Platt's как средневзвешенная цена всех реальных контрактов спот (тип контракта с исполнением обеими сторонами в течение двух суток, типичный для «кассовых» сделок с нефтью) на данную марку нефти, заключенных за последние 25 дней. Биндекс считается каждый день, и действительно отражает цену реальной нефти. Но котировки фьючерсных контрактов вовсе не равны биндексу. Ведь трейдеры, заключая их, не на текущий биндекс смотрят, а как бы стараются угадать, каким он будет на ближайшее 15-е или 16-е календарное число (в феврале - 14-е). «Как бы» - потому что по жизни они столь далеко обычно не смотрят, а угадать пытаются лишь, каким будет курс назавтра. В первые пять или шесть дней обращения нового фьючерса (месяц минус 25 дней) вообще ни один из тех контрактов спот, с учетом которых он будет исполняться, еще не заключен. Курс фьючерса формируется без каких-либо реальных ориентиров, одними лишь ожиданиями трейдеров. А затем, когда эти контракты спот начнут заключаться, в качестве цены в них - может быть, не во все, но в большинство - будет заложен биржевой курс фьючерса.

Да, на срочном рынке присутствуют в роли «хеджеров» и производители нефти - ради того, чтобы подстраховаться от падения цен (на биржевом слэнге – «захеджировать риски»). Если производитель опасается, что цена нефти упадет ниже критического для него уровня, он продает фьючерсы по сегодняшней, более высокой цене, тем самым фиксируя себе будущий доход, который затем сложится из выручки от продажи нефти и маржи с биржи. Но поскольку подавляющее число биржевых сделок с фьючерсами заключается спекулянтами, это приводит к совершенно иным законам ценообразования, чем на обычном товарном рынке. Спекулянту ведь всё равно, сколько стоит нефть, он её не добывает. Ему важна только динамика котировок.

Рынок обычного товара, согласно классической макроэкономике, устроен так (см. рис.).

Есть «кривая предложения», показывающая прямую зависимость рыночной цены и объемов производства: если цена слишком низкая, производители, не желая продавать себе в убыток, сокращают производство, если высокая - наращивают. Покупатели же, наоборот, чем дешевле, тем больше покупают, а чем дороже - тем меньше, что отражено в «кривой спроса». Пересечение кривой предложения с кривой спроса, когда их объемы совпадают, даёт равновесную цену.

Есть «кривая предложения», показывающая прямую зависимость рыночной цены и объемов производства: если цена слишком низкая, производители, не желая продавать себе в убыток, сокращают производство, если высокая - наращивают. Покупатели же, наоборот, чем дешевле, тем больше покупают, а чем дороже - тем меньше, что отражено в «кривой спроса». Пересечение кривой предложения с кривой спроса, когда их объемы совпадают, даёт равновесную цену.

Рыночная цена колеблется вокруг равновесной: дефицит вызывает рост цены, но затем предложение растет, спрос падает - и цена начинает снижаться. Избыток, наоборот, снижает цену, но тогда часть продавцов уходит с рынка, а покупатели становятся активнее - и цена возвращается к равновесной. Да, жизнь устроена сложнее, но в целом эта модель «свободного регулирования» неплохо работает на многих товарных рынках.

Но на рынках финансовых инструментов, каковыми являются нефтяные фьючерсы, иные законы. К ним макроэкономика особого отношения не имеет, там царствует «технический анализ», учитывающий не стоимость актива, а психологию торгующих им спекулянтов. Биржевой курс может раскачиваться гораздо быстрее и сильнее, чем рыночная цена в классической модели. Ведь у финансового актива нет себестоимости, он никем и нигде не производится. Если трейдер думает, что завтра цена упадет, он будет продавать, какова бы она ни была сегодня. Причем самим фактом этой продажи подтолкнет её вниз. И если таковы общие настроения трейдеров - цена может провалиться куда угодно. Впрочем, когда на бирже есть хеджеры, для которых себестоимость - не пустой звук, «куда угодно», конечно, не провалится. Но чем меньше их доля, тем неустойчивее рынок, тем дальше может улететь биржевой курс от экономически обоснованного уровня.

С рынком нефтяных фьючерсов дела обстоят еще веселее. Мало того, что спекулянты со своим «техническим анализом» там составляют подавляющее большинство, так еще и с себестоимостью у нефти не всё так просто. Какую-нибудь другую отрасль ситуация, когда цену на рынке, по сути, определяют игры неграмотных бездельников, давно убила бы. А нефть - добывается себе и добывается. И чтобы окончательно разобраться с её рынком, нам нужно сначала выяснить, что именно «не так» с её себестоимостью.»

Продолжение читайте здесь

Журнал «Арматуростроение», 3/102/2016

Возврат к списку

ngs-penza.ru

Как торговать на Форексе нефтью?

Как торговать на Форексе нефтью?

Наша цивилизация, которая использует углеводороды в качестве важнейшего источника энергии, зависима от поставок нефти, поэтому любые события политического, природного или экономического характера, касающиеся поставщиков, тут же приводят к изменениям котировок. Как торговать на Форексе нефтью? Для спекуляции нефтью есть срочные и фьючерсные контракты на товарных биржах. Основные сорта нефти - Brent и WTI. Объемы измерения нефти - в баррелях. Изменение котировок «черного золота» на события в мире делает спекуляцию нефтью прибыльным, а также увлекательным занятием.

Основы торговли нефтью

Есть несколько способов спекуляции нефтью:

- С помощью заключаемых на товарной бирже фьючерсных контрактов;

- С помощью контрактов, заключаемых на внебиржевом рынке;

- С помощью контрактов долгосрочных, которые заключают производители и потребители «черного золота».

Крупнейшие объемы нефти торгуются на 2-ух биржах:

- Лондонской бирже ICE;

- Нью-Йоркской товарной бирже NYMEX.

В меньших объемах «черное золото» торгуется на биржах Шанхая, Токио, Дубая.

Внебиржевой рынок нефти, определенной привязки к географическому месту не имеет, в отличие от биржевого рынка. Его можно охарактеризовать как брокерскую сеть, в рамках которой осуществляются сделки.

На биржевом рынке есть стандартный объем торгуемой нефти, он, по обыкновению, составляет тысячу баррелей на 1 контракт.

На внебиржевом рынке подобного стандарта нет, торговые операции возможны с разными объемами: 1 железнодорожная цистерна, 3 танкера и тому подобное, с доставкой в какую-то точку мира.

Формирующиеся на биржевых торгах цены на «черное золото» демонстрируются на соответствующих сайтах и зачастую упоминаются в сводках новостей. Цены, которые образовываются на внебиржевом рынке, подобного распространения не получили, их можно увидеть в сводках ценовых нефтяных агентств, таких как Argus Media или Platts.

Как торговать на Форексе нефтью?Спекуляция нефтью на Форекс, осуществляется почти также, как и спекуляция валютой. Между ними разница лишь в том, что валюта и нефть имеют разные левериджи и уровни маржи. Один контракт торговли нефтью может быть десять, сто, тысяча и более баррелей. Все они оцениваются в американской валюте.

Торговля нефтью – это CFD, внебиржевые финансовые инструменты, которые имеют определенную дату истечения и финансовый расчет.

Какие существуют типы нефти?

Для спекуляции нефтью Вам предлагается 2 ее вида. Первый ее вид – нефть США, известна как Западно-Техасская. 2-ая – нефть с Великобритании, которую все знают под маркой Brent. Сырая нефть бывает легкая и тяжелая. Тяжелая нефть – необработанная.

Время торговли нефтью

Спекулировать нефтью можно начать с воскресенья в 01:00 (по Гринвичу) и закончить в 22:00. Это время спекуляции, касается торговли нефтью обоих марок. Существует малый временной промежуток так называемый «перерыв» длится он с 23:00 (по Гринвичу) до 01:00. Все контракты имеют свое время истечения. При наступлении своего часа все контракты, которые не закрылись, будут закрыты автоматически, а открытые ордера отменены. Когда Вы возобновите спекуляцию, то сможете инициировать новые сделки, но с новой датой истечения и по текущему новому курсу.

Почему спекуляция нефтью выгодна?

«Черное золото» пользуется огромным спросом, поэтому и спекулировать им выгодно.На нефтяном рынке волей – неволей является игроком любой гражданин, который платит за транспортные перевозки. Крупнейшие участники этих операций — огромные компании и государства. Спекулянты тоже являются участниками рынка, и извлекают прибыль на разнице цен. Факторы, влияющие на цену нефти, не отличаются от факторов, которые влияют на цену валюты. Это политические, экономические факторы, а иногда и погодные.

Стоимость нефти, как и другого товара, определяются соотношением предложения и спроса.

Если предложение уменьшается, то цены поднимаются до тех пор, пока не сравняется с предложением спрос. На нефтяном рынке рост цен мало влияет на спрос. Даже небольшое падение предложения «черного золота» приводит к росту цен.

Содержание данной статьи является исключительно частным мнением автора и может не совпадать с официальной позицией LiteForex. Материалы, публикуемые на данной странице, предоставлены исключительно в информационных целях и не могут рассматриваться как инвестиционный совет или консультация для целей Директивы 2004/39 /EC.

ru.liteforex.com

Как правильно торговать нефтью на форекс

Как правильно торговать нефтью на форекс

Как торговать нефтью на forex, а именно существует ли разница между онлайн торговлей нефтью и валютами? Рассмотрим ответ на этот вопрос подробнее.

Нефть – это сырьевой товар, который пользуется высоким спросом у трейдеров и является популярным инвестиционным активом банков.

Для заработка на изменении стоимости барреля и получения высокой прибыли необходимо знать принципы расчета стоимости нефти и факторы, влияющие на изменение котировок.

Торговля нефтью на сырьевых рынках происходит в виде фьючерсных контрактов ежедневно. Фьючерсы являются обязательством продавца продать, а покупателя купить указанное в контракте количество баррелей нефти в определенный срок, который составляет обычно период от 3 месяцев до полугода. Подобные контракты носят название «бумажных баррелей», они позволяют обезопасить участников сделки от резких скачков цены на нефть. Стоимость фьючерсных контрактов известна заранее.

Наиболее популярными сортами нефти, которая котируется на сырьевых рынках, являются WTI (добывается и хранится в США) и Brent (добывается в акватории Северного моря). Обе нефти представляют собой неочищенный продукт, нефть в чистом виде. Рафинированные сорта на сырьевых рынках не имеют спроса. Кроме марок WTI и Brent, можно отметить некоторые национальные сорта, например ArabianLight, DubaiLight и Urals.

Как торговать нефтью в форекс: факторы, влияющие на изменение курса

- Природные – это данные статистики, которые предоставляют информацию о нефтяных запасах и возможном истощении их в будущем. Считается, что глобальное потепление может привести к уменьшению нефтяных запасов.

- Геополитические – установление договоренностей или возникновение конфликтов между странами-производителями и потребителями нефти, которые оказывают влияние на стоимость сырьевого актива в краткосрочной перспективе.

- Объемы запасов – информация, публикуемая США о количестве нефтяных запасов, которая оказывает сильное влияние на изменение курса нефти.

- Отчеты ОПЭК и Министерства энергетики США – оказывают влияние на курс нефти и американского доллара.

Нефть в качестве инвестиционного актива интересна, в первую очередь, по причине высокой волатильности.

За счет возможного значительного изменения курса нефти в течение короткого периода времени, возможно, получение высокой прибыли. Спекулятивные операции от купли и продажи нефтяных активов приносят прибыль вне зависимости от направления движения цены на них.

Содержание данной статьи является исключительно частным мнением автора и может не совпадать с официальной позицией LiteForex. Материалы, публикуемые на данной странице, предоставлены исключительно в информационных целях и не могут рассматриваться как инвестиционный совет или консультация для целей Директивы 2004/39 /EC.

ru.liteforex.com