Фьючерс для новичка: как играть на курсах валют. Размер плеча доступный при покупке валюты на секции етс московской биржи

Валютная секция Московской Биржи

Валютный рынок Московской Биржи* – крупнейший биржевой валютный рынок в России.

Условно подразделяется на два сегмента:

- Биржевой валютный рынок;

- Биржевой рынок драгоценных металлов.

Не так давно, валютный рынок был доступен только банкам с соответствующей банковской лицензией. Сейчас любое физическое или юридическое лицо, открывшее счет в брокерской компании – участнике торгов, может без ограничений продавать и покупать валюту на Бирже самостоятельно, минуя банк или обменный пункт. Очень высокая ликвидность, основные валютные пары, высокие объемы торгов сделали данную площадку популярной, как у активных инвесторов, зарабатывающих на изменении курса валют с плечом, так и у юридических лиц, осуществляющих конвертацию валюты для целей ВЭД с минимальным биржевым спрэдом и не высокими транзакционными издержками.

Многие частные лица открывают сейчас брокерский счет в валютной секции, чтобы:

- активно торговать валютой с «плечом»;

- или осуществлять периодические сделки по конвертации валюты и экономить на банковском спрэде;

- или инвестировать в валюту с целью последующей перепродажи по более высокому курсу.

Нашим клиентам на брокерском обслуживании в "КИТ Финанс Брокер" доступны следующие инструменты на валютном рынке:

| Валютные пары | Основные режимы торгов |

| Доллары США за Российские рубли (USD/RUB) | TOD, TOM |

| Евро за Российские рубли ( ) | TOD, TOM |

| Eвро за доллары США (EURUSD) | TOD, TOM |

| Китайские юани за Российские рубли (CNY/RUB) | TOD,TOM |

| Гонконгский доллар за Российские рубли (HKD/RUB) | TOD, TOM |

| Британский фунт за Российские рубли (GBP/RUB) | TOD,TOM |

| Белорусский рубль за Российский рубль (BYN/RUB) | TOD, TOM |

| Украинская гривна за Российский рубль (UAH/RUB) | TOD |

| Казахстанский тенге за Российский рубль (KZT/RUB) | TOD |

С 18.06.2016г. запустились торги Швейцарским франком за Российские рубли (CHF/RUB) в основных режимах TOD, TOM.

Режим TOD – по заключенным сделкам расчеты проходят «сегодня», т.е. в день заключения сделки происходят расчеты и поставка.

Режим TOM - по заключенным сделкам расчеты проходят «завтра», т.е. на следующий день после заключения сделки.

Торги для разных режимов имеют разные периоды времени в течение торговой сессии. К примеру, режим TOM для инструментов USD/RUB и EUR/RUB с 10:00 до 23:50 мск.

Имеются дополнительные режимы торгов, подробнее о режимах торгов и времени проведения торгов смотрите на сайте Московской Биржи.

Преимущества покупки/продажи валюты на Бирже:

- Частным клиентам выгодно и быстро конвертировать валюту по биржевому курсу даже при минимальной сумме инвестиций, минуя обменный пункт банка. Вы можете выбрать лучшее время для покупки/продажи валюты и выставить заявку по вашей цене.

- Спекулянтам зарабатывать на валютных курсах и активных спекуляциях с большим кредитным плечом. Используйте валюту как ликвидный и высоковолатильный инструмент в дополнение к акциям, облигациям и паям. Мы снизили ставку за сделку и отменили комиссию за поставку валюты, поэтому спекуляции без необходимости вывода валюты с вашего счета стали еще выгоднее!

- Экспортерам и импортерам конвертировать торговую выручку на Бирже и оптимизировать транзакционные издержки за счет минимальных спредов.

Сравните курс конвертации иностранной валюты в банке (в обменном пункте) и на Бирже и сделайте свой выбор!

Практические особенности работы

- Начальное обеспечение маржинальных позиций - 9% для доллара США, евро и пары евро/доллар (10 плечо), 100% для китайского юаня, гонконгского доллара, британского фунта стерлингов;

- Комиссия за сделку - от 0,0039% в зависимости от торгового оборота;

- Комиссия за списание валюты с инвестиционного счета – 0,05%;

- Комиссия за перенос позиции (своп) при покупке валюты с использованием заемных средств – по рыночным ставкам. Для справки: на 01.06.2015 – порядка 14% годовых.

- Комиссия Биржи – 0,0015 % за сделку покупки или продажи валюты (но не менее 25 руб. за сделку, совершенную на основании заявки до 50 лотов), 0.0005% за сделку своп. Актуальные тарифы Биржи смотрите смотрите на сайте Московской Биржи.

- Комиссия за вывод долларов и евро в АКБ «Абсолют Банк» (ПАО) – 0, других валют – 2500 руб., вывод валюты в другие банки – 2500 руб.

Ознакомьтесь с полными тарифами на операции с валютными инструментами в разделе «Тарифы».

Уровни обеспечения

Начальный уровень обеспечения (10 плечо) – 9%; Минимальный уровень обеспечения – 6%.

Как купить/продать валюту на Бирже:

1. Станьте клиентом «КИТ Финанс Брокер» – заполните заявку или позвоните по телефону +7 (495) 796-27-88. Инвестиционный консультант поможет заполнить анкету, подготовит пакет документов на открытие брокерского счета, поможет сгенерировать ключи доступа и настроить торговый терминал.

2. Зачислите денежные средства на ваш брокерский счет в рублях или в валюте путем банковского перевода или через кассу в банке Брокера.

3. Выбирайте валютные инструменты и выставляйте заявки на покупку или продажу валюты.

*Информация по данному разделу предоставлена в ознакомительных целях, в упрощенных формулировках. Полную официальную информацию по Валютной секции смотрите на сайте «Московской Биржи».

rusfinline.ru

Прямой доступ на валютный рынок ММВБ-РТС (СЭЛТ) с низкими спрэдами на торговлю для участников вэд, частных лиц, спекулянтов и ар

Вам часто приходится менять валюту

Если по роду деятельности Вам приходится часто конвертировать валюту или предстоит крупная покупка, стоит задуматься об открытии счета на валютном рынке. Это быстро, удобно и в первую очередь экономно!

Вы хотите заработать на изменении курса

Часто возникает возможность сыграть на изменении курса рубля, но останавливает грабительская разница в курсах покупки и продажи в обменных пунктах. Через брокерский счет Вы покупаете валюту по рыночной цене и с минимальными комиссиями.

Для подключения услуги необходимо заполнить форму или позвонить по телефонам (495) 737-05-80 | 8 800 500-89-62

1.) Без учета комиссии Московской Биржи.

Валютный рынок Московской биржи ( СЭЛТ ) один из самых крупных сегментов финансового биржевого рынка России. Он характеризуется очень высокой ликвидностью и намного более узкими спрэдами между котировками на покупку и продажу, чем можно найти в любом банке или пункте обмена валюты.

Компания Церих предлагает прямой доступ на СЭЛТ Московской биржи через систему QUIK. Не важно, являетесь вы резидентом или нерезидентом РФ, физическим или юридическим лицом, спекулянтом, арбитражером или просто хотите выгодно и быстро сконвертировать валюту, в компании Церих есть решение вашей задачи.

Временные ограничения на заключение сделок с расчетами TOD и СВОП сделок

Сделки с расчетами TOD (расчеты в день заключения сделки в 15-00) , а также однодневные СВОП сделки, возможно, заключать только до 14-00. После 14-00 прием заявок с данными видами инструментов не производится.

Какие бывают варианты услуги валютный доступ в ЦЕРИХ?

Услуга валютный доступ предоставляется клиентам физическим и юридическим лицам в двух вариантах:

- Единый Биржевой Счет и доступ к валютному рынку: В рамках данного варианта клиент может совершать сделки с валютой (только USD и EUR) и одновременно с фондовыми/производными инструментами ММВБ-РТС. Возможна покупка и продажа (в шорт) валюты с плечом. Валюта (контракты TOD и TOM) для целей расчета уровня маржи рассматривается как обычный маржинальный инструмент. Возможна торговля с плечом 1 к 1 для обычных клиентов и 1 к 3 для клиентов КПУР. Для подключения данного вида доступа необходимо подписать специальное дополнительное соглашение. Данный вариант предназначен для клиентов, которые не специализируются исключительно на валютных операциях и рассматривают валюту как один из инвестиционных инструментов.

- Доступ только к валютному рынку: В рамках данного варианта клиент может совершать сделки только с валютой (только USD и EUR), торговля иными инструментами в рамках одного счета невозможна. Возможна покупка и продажа (в шорт) валюты с плечом. Валюта (контракты TOD и TOM) для целей расчета уровня маржи рассматривается как обычный маржинальный инструмент. Для подключения данного вида доступа необходимо подписать специальное дополнительное соглашение. Данный вариант предназначен для клиентов, которые специализируются исключительно на валютных операциях.

Какие издержки я несу при совершении торговых и расчетных операций?

- Комиссия за сделки составляет от 0,015%

- Комиссия за СВОП составляет 0,004% (USD), 0,005% (EUR). (СВОП сделка – это пара сделок купли продажи. Разница между двумя частями сделок содержится в цене СВОПа и не входит в состав вышеуказанной комиссии) Ставки комиссии указаны без учета расходов брокера, возникающих при заключении и урегулировании сделок по покупке-продаже иностранной валюты

Как заключать сделки СВОП в Quik?

Описание технологии заключения однодневных СВОП-сделок в ТС QUIK

СВОП — торгово-финансовая обменная операция, в виде обмена разнообразными активами (в нашем случае валютой), в которой заключение сделки о покупке (продаже) валюты сопровождается заключением контрсделки, сделки об обратной продаже (покупке) того же товара через определенный срок(в нашем случае один день) на тех же или иных условиях.

При покупке СВОПа совершается три сделки:

- покупка СВОПа

- продаж

www.zerich.com

как играть на курсах валют

Существует много различных способов покупки и продажи валюты. Те, кто только начинает интересоваться валютным курсом, в большинстве случаев совершают первые конверсионные операции в обычных обменниках. Однако скоро приходит осознание, что бегать по городу с наличными деньгами не совсем удобно, да и спред в 1,5-2 рубля не радует.

Следующим этапом является покупка и продажа долларов и евро в онлайн-сервисах различных кредитных организаций. Здесь разница между ценой покупки и продажи заметно ниже (30-80 копеек), а все операции можно делать удаленно. Тем не менее, даже такой спред всё равно является очень большим. К тому же в периоды сильных колебаний на валютных рынках он заметно увеличивается, да и стабильность работы интернет-банков в это время оставляет желать лучшего.

Разумный выбор для покупки и продажи валюты — это Московская Биржа. При торговле валютой на валютной секции, с учётом всех комиссий брокера на ведение брокерского счета, на совершение сделки, на вывод валюты, можно считать, что реальный курс отличается от идеального (текущего) копеек на 8-10.

Помимо валютной секции Московской Биржи, поиграть на курсах валют можно и на срочном рынке, используя весьма интересный производный финансовый инструмент под названием фьючерс. Сегодня нас, прежде всего, будет интересовать фьючерс на пару доллар-рубль.

Главное, за что любят фьючерс — это низкие комиссии, высокая мобильность, а также возможность бесплатно использовать эффект плеча, причем как при игре на повышение курса, так и на понижение. Естественно, как и любой другой инструмент, фьючерсы имеют и свои недостатки.

Перед знакомством с фьючерсами я рекомендую освежить в памяти статьи про ИИС и ОФЗ, а также про то, как покупать валюту на валютной секции Московской Биржи.

В чем разница между покупкой фьючерса на доллар и обычной покупкой валюты

Чтобы купить 1000$ в обменнике или на валютной секции биржи, вам нужно отдать их полную текущую стоимость в рублях, возьмем условно 65 000 рублей. Если курс станет 66 руб./$, то, продав доллары, мы получим 1000 рублей дохода.

Для того, чтобы купить 1 фьючерсный контракт на пару доллар-рубль, который соответствует 1000 долларов США, нам нужно оставить только задаток в 10%, т.е. 6500 рублей. Если цена станет 66 000 руб. за 1000 долларов, то при продаже нашего фьючерса задаток вернется + мы получим 1000 рублей дохода.

В обратную сторону это тоже работает, для продажи фьючерсного контракта, соответствующего 1000 долларов при текущем курсе 65 руб. за доллар, нам нужно оставить задаток в 6500 руб. Если курс станет 64 руб. за доллар, то, закрыв нашу короткую позицию (путем покупки этого фьючерса по текущей цене 64 000 руб. за 1000$) мы получим доход в 1000 рублей, т.е. мы продали по высокой цене (причем, не имея на руках долларов), откупили по низкой, а разницу положили к себе в карман. На валютной секции для осуществления такой операции нужно было бы взять деньги взаймы у брокера (если делать это не внутри дня, то не бесплатно), при торговле фьючерсами кредитных взаимоотношений не возникает.

Необходимый размер задатка (он называется гарантийным обеспечением) может изменяться. Цена фьючерсного контракта на пару доллар-рубль немного отличается от цены курса доллара на валютной секции, об этом чуть ниже.

Важным отличием фьючерса от обычной покупки валюты является то, что каждый день в клиринг (основной вечерний клиринг с 18.45 до 19.00 и промежуточный дневной с 14.00 до 14.05) подсчитывается текущий финансовый результат. Т.е. если цена на фьючерс стала 66 000 руб. за 1000$ (а мы купили по 65 000 руб./1000$), то нам на счет придёт 1000 руб., даже если мы не будем продавать фьючерс, эти деньги называются вариационной маржой. Если на следующий день цена станет 64 000 руб./1000$, то с нашего счета спишутся 2000 руб. и так ежедневно до истечения срока контракта или до закрытия позиции.

Что такое фьючерс простыми словами

Фьючерс придумали для страховки от неблагоприятного изменения цены, т.е. для хеджирования рисков.

Допустим, вы выращиваете пшеницу. С учетом всех издержек на зарплату персонала, на семена, инвентарь и т.д. себестоимость вашей продукции получается условно 100$ за тонну. Текущая цена на рынке 150$ за тонну. Вы бы с удовольствием продали бы свою пшеницу по такой цене сейчас и получили бы доход в 50$ с каждой тонны. Только вот проблема в том, что пшеница-то у вас ещё не выросла.

С другой стороны есть мукомольное предприятие, для которого цена на пшеницу в 150$ за тонну вполне приемлема, поскольку их издержки на производство муки при такой закупочной цене составят 300$ на тонну готовой продукции. А текущая цена на муку составляет 400$ за тонну.

В итоге, вы бы хотели продать свою пшеницу (которая ещё не выросла) по 150$, чтобы получить гарантированный доход в 50$ с тонны, а мукомольное предприятие не против купить её сейчас по 150$, т.к. при этом они гарантированно получат 100$ с каждой тонны муки.

Другими словами, вы хотите застраховать себя от падения цены, а мукомольное предприятие — от повышения цены. Следствием этого желания является заключение так называемого форвардного контракта, в котором прописано, что к определенному сроку вы обязуетесь поставить пшеницу определенного качества в определенном объеме, а завод купит её у вас по заранее оговоренной цене.

Проблема лишь в том, что при резких колебаниях цены кто-то из участников захочет уклониться от сделки, признав её недействительной.

Для решения данной проблемы такие контракты перенесли на биржу и был придуман механизм гарантийного обеспечения и вариационной маржи, благодаря которому уклониться от сделки уже не получится. Кроме того, есть возможность быстро перепродать фьючерсный контракт другому участнику. За исполнением такого контракта (фьючерса) будет следить клиринговая палата.

Фьючерс может быть на всё, что угодно: на золото, нефть, на акции, на индексы, на валюту, в общем, на всё, что только может изменять свою цену/значение.

Важно: чтобы совершилась сделка, нужно обоюдное желание, кто-то должен хотеть купить по данной цене, а кто-то, соответственно, продать по этой цене. Чем больше людей интересуется изменением цены или значения того или иного актива, тем выше ликвидность такого фьючерса, т.е. в любой момент можно будет купить или продать данный контракт.

В нашем примере вы продали фьючерс на пшеницу (соответственно, если цена пшеницы на рынке пойдёт вниз, то вы будете радоваться, поскольку гарантированно продадите её дороже), а мукомольный завод купил этот фьючерс (если цена пшеницы на рынке пойдёт вверх, то радоваться будет уже он, поскольку он гарантированно купит её у вас дешевле).

Любой рынок не обходится без спекулянтов, поэтому покупать и продавать фьючерс на нашу пшеницу будут не только те, кому реально нужен этот товар, а все, кто захочет получить прибыль от изменения цены. Если спекулянт считает, что цена пойдёт вниз, то он продает фьючерс (открывает короткую позицию), если вверх — то покупает фьючерс (открывает длинную позицию).

Фьючерс. Основные понятия. Кратко

Итак, фьючерс — это биржевой договор о купле или продаже какого-либо актива в определенный срок в будущем по цене, оговоренной сегодня. Этот срок не может быть бесконечным. Собственно, фьючерсы как раз торгуются на срочном рынке (от слова «срок»).

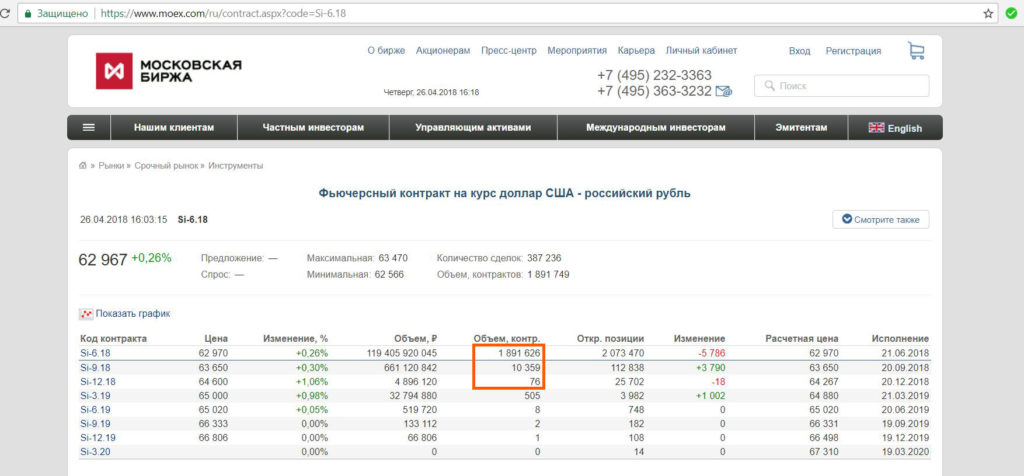

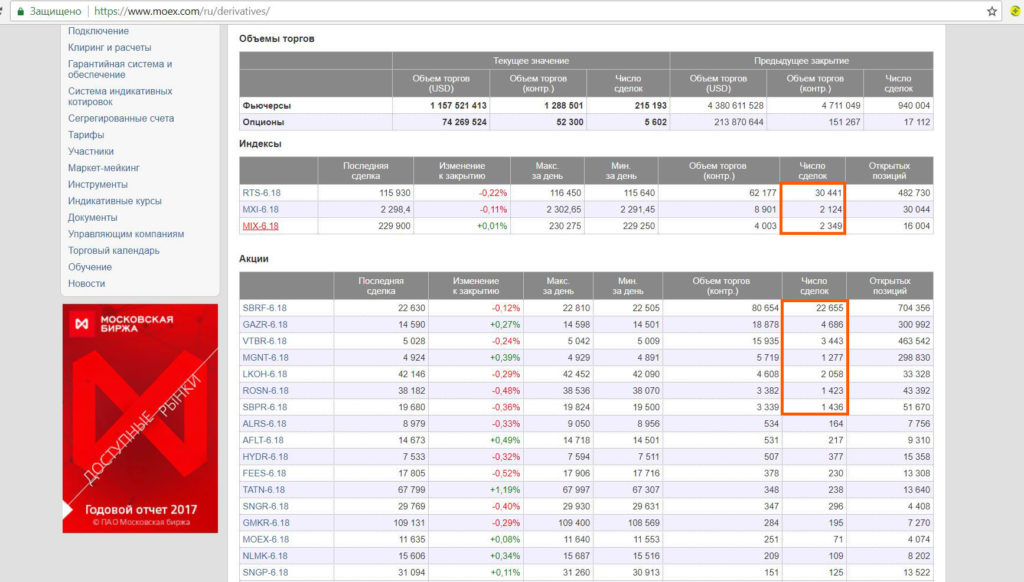

Датой исполнения контракта является третий четверг каждого последнего месяца квартала (хотя есть и исключения, например, для фьючерса на нефть установлен шаг в 1 месяц). Нас сегодня интересует фьючерс на пару доллар-рубль, который обозначается буквами Si. Самым ликвидным инструментом (где совершается максимальное количество сделок) всегда является ближайший к исполнению фьючерс. Сейчас ближайший фьючерс — июньский (обозначается как Si-6.18). Для сравнения, на 26.04 объём контрактов на ближайший фьючерс Si-6.18 составил 1 891 626 шт., на следующий, сентябрьский (Si-9.18) – 10 359, на декабрьский — всего 76:

Для заключения такого контракта нужно оставить задаток (гарантийное обеспечение), который составляет некоторый процент от текущей цены базового актива. Данный задаток должен оставить как продавец фьючерса, так и покупатель.

Размер гарантийного обеспечения для разных активов разный и рассчитывается как процент от цены базового актива. Чем ниже волатильность цены базового актива, тем меньший процент составляет гарантийное обеспечение.

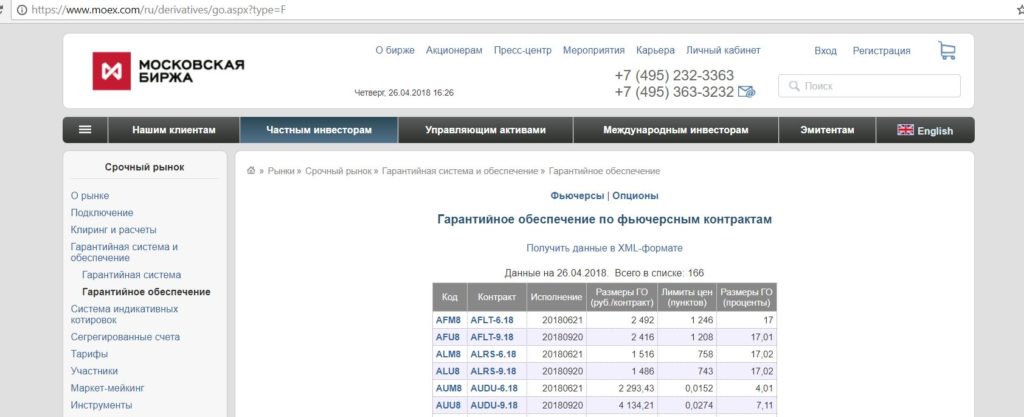

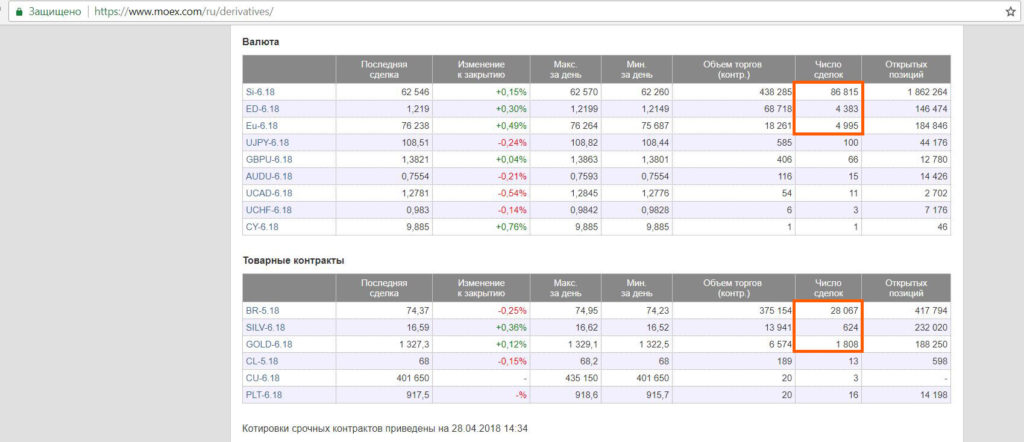

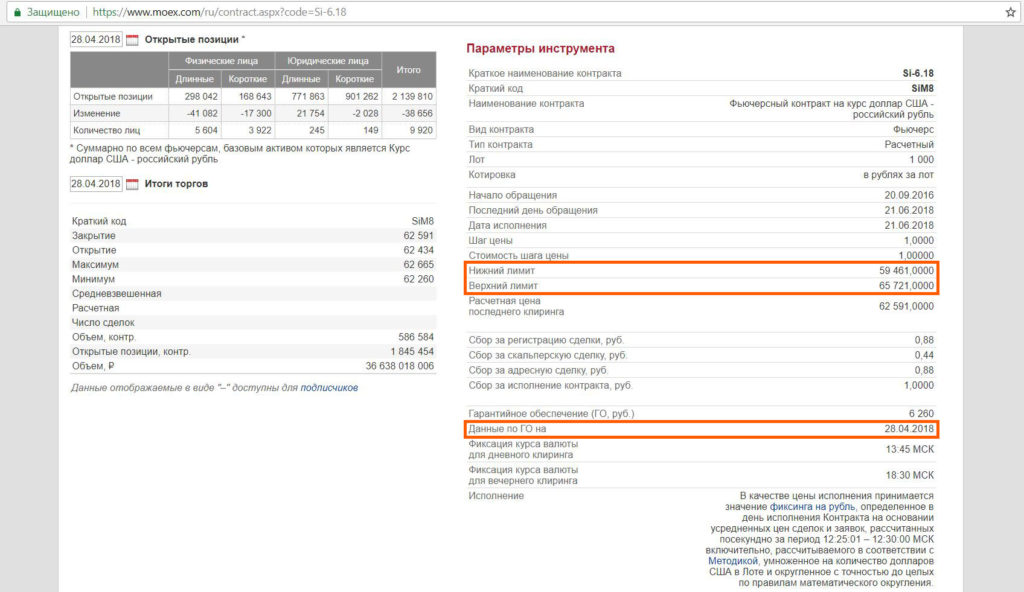

Текущее значение ГО можно посмотреть на сайте Московской Биржи. По состоянию на 27.04.2018 гарантийное обеспечение для интересующего нас контракта доллар-рубль составляет 10%:

Фьючерсы бывают поставочные и расчетные. В дату окончания поставочного контракта должна произойти поставка базового актива (на Московской Бирже поставочными контрактами являются фьючерсы на акции, в эту дату вы должны на самом деле купить или продать акции). В дату окончания расчетного контракта поставки не происходит, а просто фиксируется финансовый результат. О том, как именно это происходит, чуть ниже.

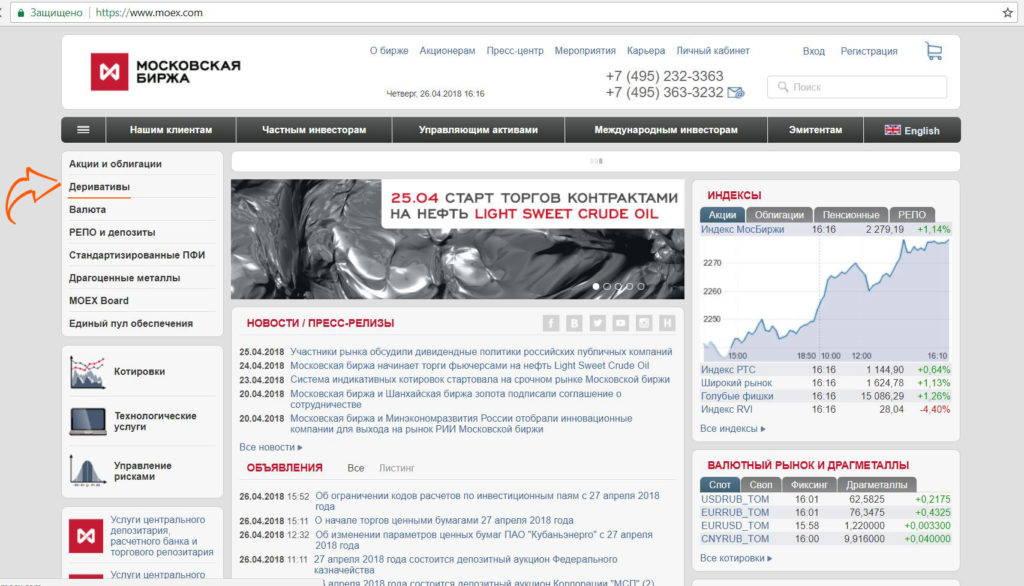

Всю необходимую информацию по интересующему фьючерсу можно посмотреть на сайте Московской Биржи, для этого на главной странице щёлкаем на вкладку «Деривативы» (от англ.»derivative» — «производный»):

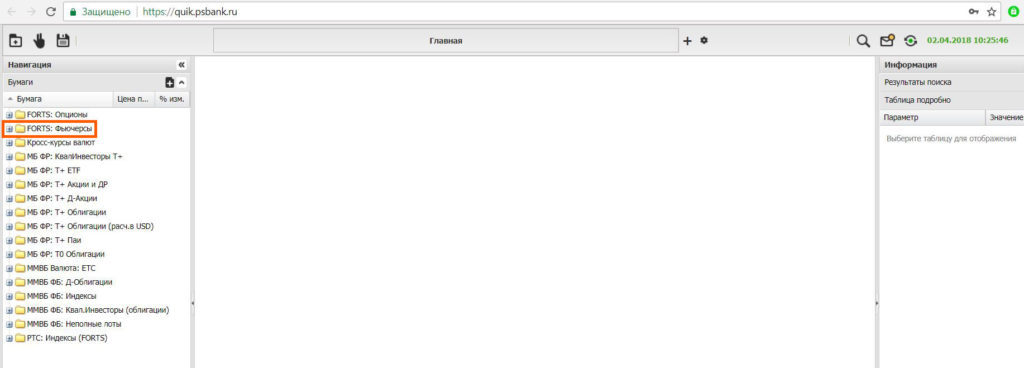

Открывается список доступных на Московской Бирже фьючерсов, которые имеют ближайшую дату исполнения. Стоит обратить внимание, что далеко не все фьючерсы ликвидны, у большинства из них количество сделок за день не превышает 1000 шт. Я бы вообще не рекомендовал обращать на них внимание, поскольку там нет возможности быстро купить или продать контракт по адекватной цене. Самые ликвидные фьючерсы — это фьючерсы на индекс РТС, ММВБ, ММВБ мини, на обыкновенные и привилегированные акции Сбербанка, на акции «Газпрома», «ВТБ», «Магнита», «Лукойла», «Роснефти», на пары доллар-рубль, евро доллар, евро-рубль, на нефть, на золото. Ещё более или менее ликвидным является фьючерс на серебро:

Находим нашу «Сишку» (так в народе называют фьючерс на доллар-рубль) и щелкаем по ней. Открываются все параметры инструмента, которые необходимо знать для торговли:

Главное, на что здесь нужно обратить внимание: тип контракта — «Расчетный», размер лота — 1000$, шаг цены — 1 руб. и стоимость шага цены 1 руб. Гарантийное обеспечение на момент наблюдения — 6248 руб. Последний день обращения нашего фьючерса Si-6.18 — 21 июня 2018. Комиссия биржи за заключение контракта (на срочном рынке комиссия берется за каждый контракт, а не рассчитывается как процент от оборота) составляет 0,87 руб. (если совершить сделку с 19.00 одного дня, а потом её закрыть до 18.45 следующего дня, то такая сделка будет называться скальперской, комиссия за такие сделки в два раза ниже).

Как купить фьючерс на Московской Бирже

Чисто технически покупка любого инструмента на Московской Бирже происходит всего в несколько кликов мышкой.

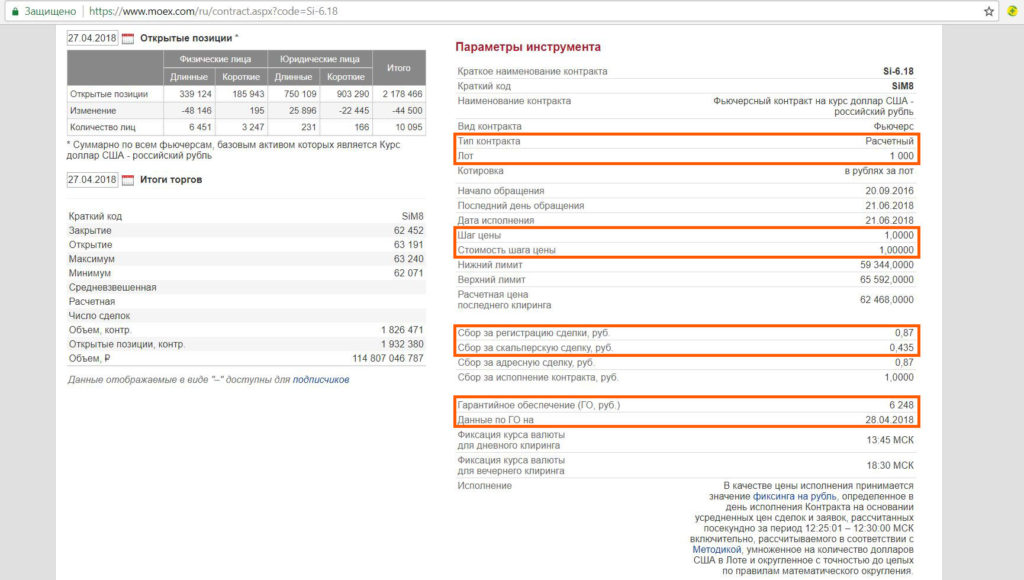

Для примера я взял WebQuik «Промсвязьбанка» (веб-версия программы Quik не требует установки программы на свой ПК и работает в любом браузере). Сегодня мы будем покупать 1 фьючерсный контракт на пару доллар-рубль

Щелкаем на «+» рядом с папкой «FORTS:Фьючерсы»:

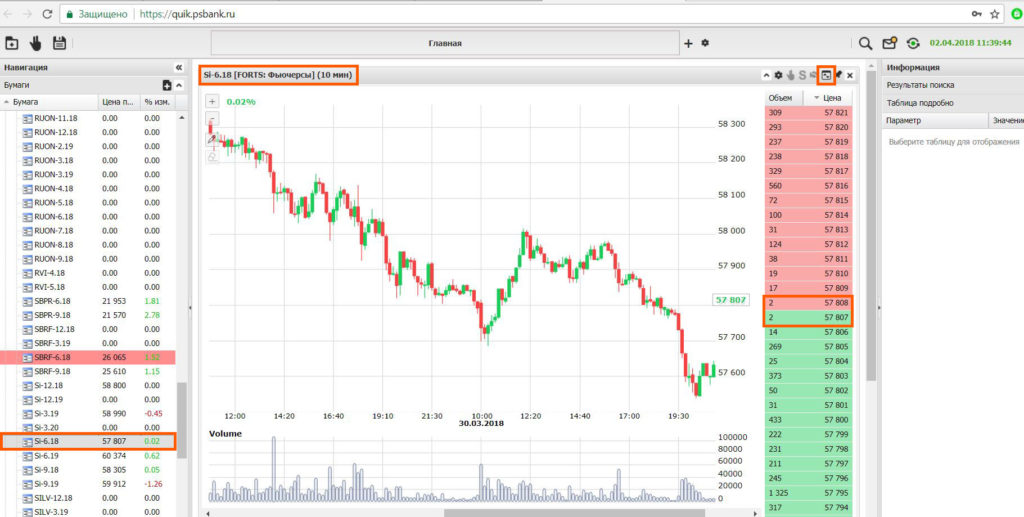

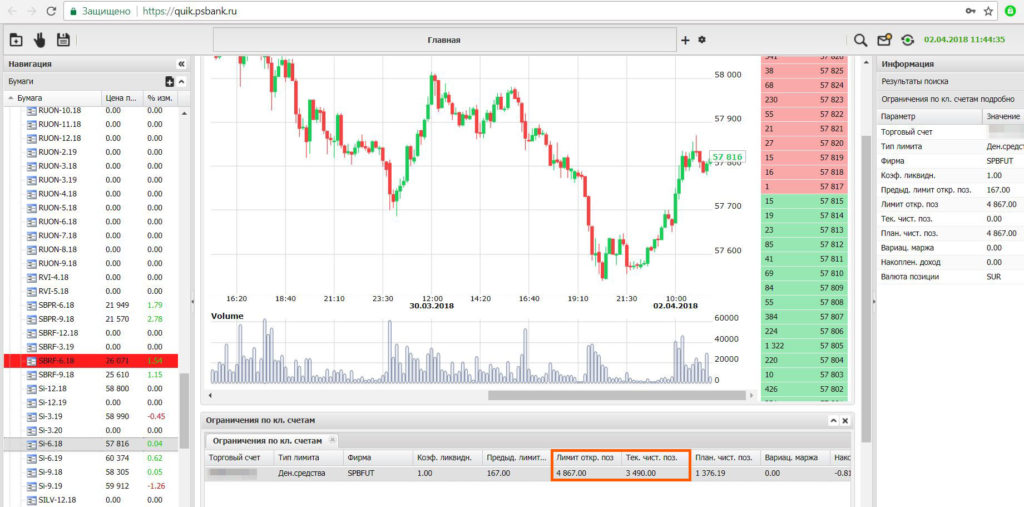

В раскрывающемся списке находим наш июньский фьючерс на пару рубль-доллар Si-6.18. Открывается график торгов. Далее нажимаем на кнопку «Показать стакан котировок». Видим, что текущая цена фьючерса на доллар-рубль в момент наблюдения была 57 808 рублей за 1 лот, т.е. за 1000$ (скриншоты для статьи я сделал 02.04.2018):

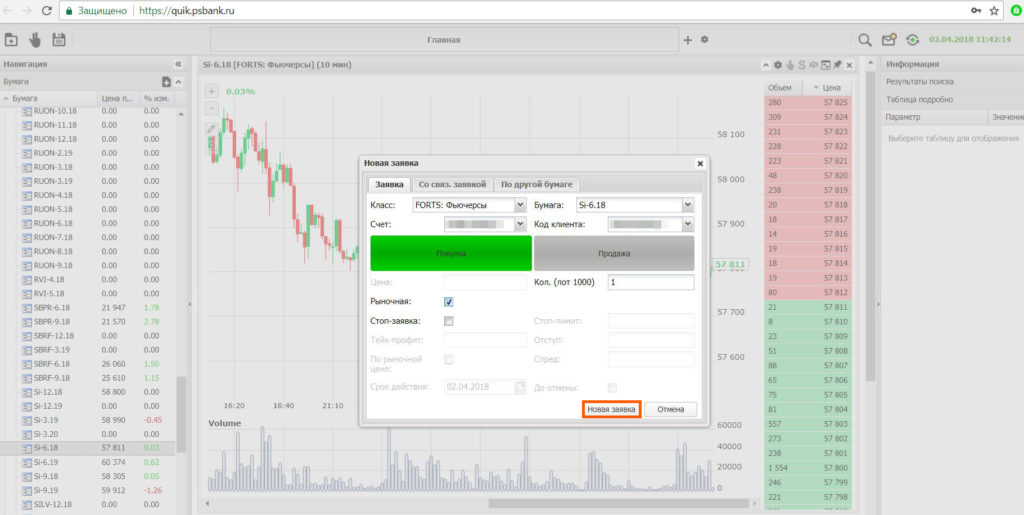

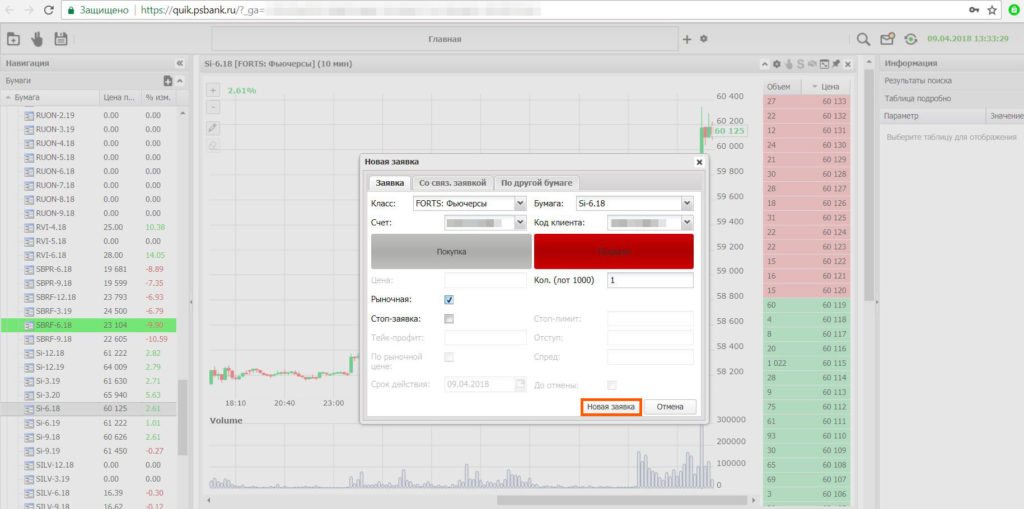

Щелкаем на стакане котировок, выбираем «Покупка», указываем, что нам нужен 1 лот, отмечаем галочку в поле «Рыночная» (сделка совершится по текущей рыночной цене) и нажимаем на кнопку «Новая Заявка»:

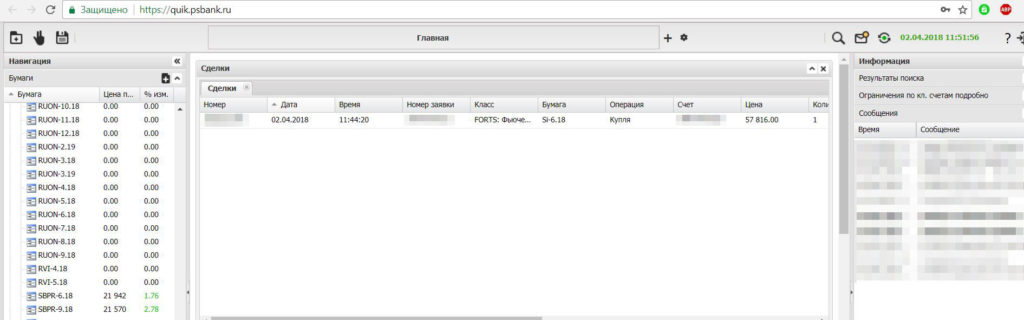

Вот, собственно, и всё, мы купили 1 фьючерсный контракт по цене 57 816 руб.:

Комиссия за сделку со стороны биржи составила 0,87 руб. + 0,6 руб. возьмет себе «Промсвязьбанк» (у других брокеров комиссии за контракт на срочном рынке тоже не очень большие).

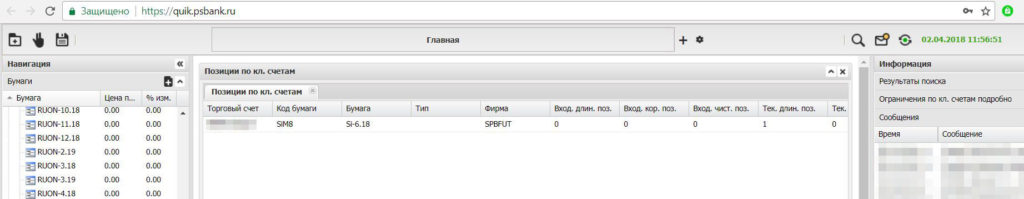

Для покупки этого фьючерса нам не потребовалось вносить все 57 816 руб., достаточно было гарантийного обеспечения. В начале апреля ГО составляло 6% или 3490 рублей (в конце апреля оно увеличилось до 10%) и именно наличия этой суммы на счете было достаточно для покупки фьючерса на пару доллар-рубль. Всего на счете в тот момент не было даже 5000 руб., свободных средств после покупки фьючерса осталось всего 1376 рублей:

Честно говоря, покупать фьючерсы на полный депозит — это очень рискованное занятие. В нашем примере, если цена доллара пойдёт вверх, то всё хорошо, ежедневно нам на счет будет приходить вариационная маржа (например, если курс станет 59 руб. за доллар, то на счет придет 59 000-57 816=1184 руб.). А вот в другую сторону запаса практически нет, рублю достаточно укрепиться по отношению к доллару меньше чем на 1,5 рубля, и на нашем счете не окажется средств для списания вариационной маржи, брокер принудительно закроет нашу позицию.

Если волатильность на паре доллар-рубль повысится, то гарантийное обеспечение может быть увеличено и нашего депозита окажется недостаточно.

Курс доллара на валютной секции на момент покупки несколько отличался от цены фьючерса и составлял примерно 57 290 руб. за 1000$ (т.е. он был ниже фьючерса):

То, что цена фьючерса отличается от цены базового актива, вполне логично. Если бы цена фьючерса на доллар-рубль равнялась котировкам на валютной секции, то все бы покупали одни фьючерсы. Ведь для покупки фьючерса нужно только гарантийное обеспечение, а оставшиеся деньги можно положить, например, под процент в банк и получить дополнительный доход. Во избежание такой несправедливости цена фьючерса обычно выше цены базового актива как раз на такую безрисковую процентную ставку. Состояние, при котором фьючерс дороже базового актива, называется контанго.

Однако фьючерс может стоить и дешевле базового актива, такое состояние называется бэквордация. Это случается, например, когда рынок уверен, что базовый актив будет стремительно падать в ближайшем будущем. Также фьючерс на акции может быть дешевле акции, поскольку у фьючерса нет дивидендов.

Для того чтобы зафиксировать свой финансовый результат, нужно закрыть свою позицию. Если вы покупали фьючерс, то для закрытия позиции нужно продать тот же фьючерс, если продавали — то купить. После закрытия фьючерса гарантийное обеспечение возвращается (разблокируется) и снова становится доступным для совершения сделок.

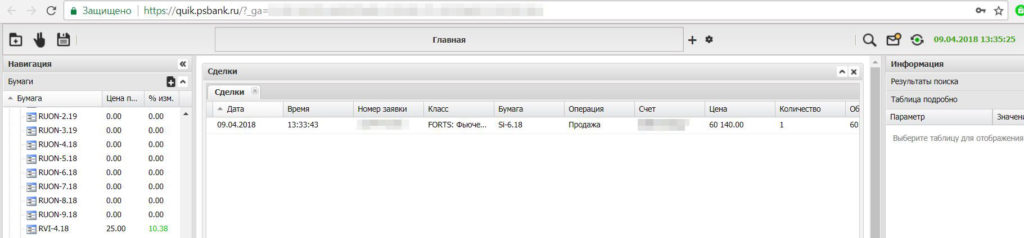

09.04.2018 курс рубля резко пошел вниз и наш фьючерс стоил уже 60 140 руб.

Для продажи фьючерса нужно точно так же щелкнуть на стакан котировок, указать необходимое количество фьючерсов, поставить галочку в поле «Рыночная» и нажать на кнопку «Новая заявка»:

В итоге мы закрыли нашу позицию, т.е. продали фьючерс по цене 60 140 руб.:

Наша прибыль составила 60 140 — 57 816 = 2324 рубля, за вычетом комиссии биржи и брокера за две сделки (0,87*2 + 0,6*2 = 2,94 руб.). Фактически в сделке участвовало только гарантийное обеспечение в 3490 руб., т.е. доходность нашей покупки фьючерса с последующей продажей (2321/3490*100%) составила больше 66% за неделю.

Риски и недостатки фьючерса

1 Соблазн использования большого плеча.

Мы закупились фьючерсами почти на полный депозит и заработали за неделю 66%, однако если бы цена пошла не в нашу сторону, то с такой же быстротой мы теряли бы деньги.

Эффект плеча получается из-за того, что для покупки (или продажи) фьючерса на счете должна быть только сумма гарантийного обеспечения, которая составляет процент от текущей стоимости базового актива. В конце апреля гарантийное обеспечение на июньский контракт на пару доллар-рубль составляет 10% (на 28.04.2018 гарантийное обеспечение составляло 6260 руб.), т.е. на 65 000 руб. вместо одного лота на валютной секции мы можем купить 10 фьючерсов.

Соответственно, мы сможем получать в 10 раз больший доход, если цена пойдёт в нашу сторону, и в 10 раз больший убыток, если цена пойдёт не в нашу сторону.

Я категорически не рекомендую использовать максимальные плечи, т.к. при этом риск слить весь депозит очень высок. Всегда угадывать направление движения цены просто невозможно.

На мой взгляд, более или менее безопасно на гипотетические 65 000 рублей при ГО 10% и текущей цене фьючерса в 62 591 руб. купить(продать) не более 3-4 фьючерсов.

При торговле на срочном рынке на счете всегда должны быть свободные средства в достаточном количестве, чтобы при резких колебаниях цены брокер принудительно не закрыл вашу позицию.

2 На срочном рынке всегда выигрывают только биржа и брокер.

Прежде чем идти на срочный рынок, нужно уяснить простую вещь. Покупка и продажа фьючерсов — это всего-навсего перекладывание денег из кармана одного участника торгов (который не угадал с направлением движения цены) в карман другого участника торгов (который угадал с направлением движения цены).

Единственные, кто всегда выигрывает при любом раскладе — это биржа и брокер, они возьмут комиссию за сделку как с покупателя фьючерса, так и с продавца. При этом биржа и брокер сами ничего не продают и не покупают, т.е. проиграть они не могут.

Механизм гарантийного обеспечения и вариационной маржи придуман, чтобы максимально обезопасить организаторов торгов. Если у участника торгов закончатся свободные средства для поддержания позиции, его позиция просто принудительно закроется, а обязанности по сделке исполнятся за счет гарантийного обеспечения.

3 Размер гарантийного обеспечения может увеличиться.

Размер гарантийного обеспечения рассчитывается как процент от стоимости фьючерса. При резких колебаниях цены этот процент может увеличиться.

Это произойдет, когда цена во время торгов улетит выше «верхнего лимита цены» или ниже «нижнего лимита цены». Эти значения можно также посмотреть в параметрах инструмента.

Для текущего гарантийного обеспечения в 10% для фьючерса Si-6.18 по состоянию на 28.04.2018 верхний предел цены в течение дня 65 721 руб., нижний — 59 461 руб.

Собственно, ещё в начале апреля ГО для июньского фьючерса на пару доллар-рубль было 6%, в конце месяца стало 10%.

Из-за возможности увеличения гарантийного обеспечения на счете также необходимо иметь свободные средства.

4 Налогообложение.

Брокер является налоговым агентом при торговле на срочном рынке, так что 13% дохода придётся отдать государству в виде налога (брокер возьмёт этот налог сам, отдельно заполнять декларацию не нужно), а вот при конверсионных операциях на валютной секции Московской Биржи брокер налоговым агентом не является. Нет однозначного ответа, нужно ли самостоятельно платить налог с дохода при обмене валюты в обменниках и на валютной секции биржи (подробнее об этом можно почитать тут). На практике очень много людей его не платят и никаких санкций со стороны налоговой не наблюдается.

Избежать налога на срочном рынке можно, если торговать там в рамках ИИС (некоторые брокеры дают доступ к срочному рынку на ИИС) и выбрать второй тип вычета (отмена налога с финансового результата).

5 Психология торговли на срочном рынке.

На срочном рынке психологически труднее воспринимать ситуацию, когда цена идёт против вас из-за механизма вариационной маржи. Каждый день вы будете наблюдать, как вариационная маржа списывается с вашего счета и он тает на глазах. Особенно неприятно, когда нужно довносить деньги на счет, чтобы поддерживать открытую позицию.

С наличными долларами или евро попроще, если и есть убытки из-за роста курса рубля, то они воспринимаются не так болезненно. Вы их ощутите в полной мере, только когда захотите продать валюту.

6 Очень высокая мобильность.

Простота и высокая скорость совершения сделки на срочном рынке, а также большой временной интервал для покупки или продажи фьючерса (с 10.00 до 23.50 по Москве с перерывами на дневной клиринг с 14.00 до 14.05 и вечерний клиринг с 18.45 до 19.00) могут способствовать принятию необдуманного решения.

Купившись на информационный фон, вы можете как-нибудь поздно вечером насовершать сделок, которые «на свежую голову» вы бы никогда не заключили. Иногда всё-таки лучше взять паузу.

7 Фьючерсы имеют срок исполнения.

Все фьючерсные контракты имеют дату экспирации (т.е. дату исполнения контракта). Поэтому если мы хотим долго держать свою позицию (например, мы уверены в росте курса доллара), то после окончательных расчетов по июньскому фьючерсу (или после закрытия позиции незадолго до даты экспирации), нам необходимо будет покупать следующий фьючерс, уже сентябрьский (эта операция называется роллирование). При этом нужно будет опять потратиться на комиссии бирже и брокеру за заключение сделок. Правда, эти комиссии вполне гуманные.

Вывод

Стоит ли использовать фьючерс, или нет, решать только вам, это всего лишь инструмент, он не хороший и не плохой. На мой взгляд, знать о его возможностях все-таки не помешает.

В некоторых случаях фьючерсы вполне могут пригодиться. Например, у вас есть 1 млн руб. на сберегательном вкладе, и вы приняли решение купить на эти деньги доллары или евро, чтобы защититься от девальвации. Только вот чтобы получить их сейчас, потребуется расторгать вклад и терять проценты, а до окончания депозита ещё несколько месяцев. Фьючерс на пару доллар-рубль может помочь в этой ситуации.

1 млн руб. сейчас соответствует примерно 16 фьючерсам (при цене июньского фьючерса 62 591 руб. по состоянию на 28.04.18), для их покупки потребуется около 100 160 руб. (6260*16) в качестве гарантийного обеспечения + нужно ещё иметь некоторый запас свободных средств на счете, скажем, 50 000 руб. (этой суммы хватит для поддержания позиции при возможном снижении курса примерно на 3 рубля). В итоге, имея всего 150 000 руб., можно защитить свой миллион от предполагаемой девальвации рубля. Когда вклад закончится, на эти деньги можно будет уже купить валюту по текущему курсу на валютной секции, а купленные фьючерсы продать и зафиксировать финансовый результат.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi.

Подписаться в Телеграм Подписаться в ТамТамПодписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperCommentshranidengi.ru

Работа с плечом на Валютном рынке

Работа с плечом на валютном рынке

Для активных игроков на валютном рынке, Брокер предоставляет возможность использовать заемные средства и работать с «плечом» по валютным парам «доллар/рубль» и «евро/рубль».

Имея 67 000 рублей вы можете купить 1 000 $ или воспользоваться маржинальным «плечом» и приобрести 11 000$. Да, вы будете платить за предоставление займа (за сделку споп для переноса необеспеченной позиции + комиссия), но если на рынке формируется устойчивый тренд по валюте, зачастую, работать с «плечом» намного выгоднее, чем приобретать валюту в пределах собственных средств.

Управление рисками на Валютном рынке

Для контроля рисков вводится понятие уровня обеспечения отложенных обязательств (ООБ_В) В программе QUIK ООБ_В отображается в таблице «Клиентский портфель» в графе «Уровень маржи».

Параметр ООБ_В рассчитывается по формуле:

ООБ_В = (ТП_В+ + ТП_В-) / ТП_В+ * 100%, где

"ТП_В+" – сумма положительных оценок торговых позиций по денежным средствам в Российских рублях, иностранной валюте и драгоценных металлов.

"ТП_В-" – сумма отрицательных оценок торговых позиций по денежным средствам в Российских рублях, иностранной валюте и драгоценных металлов.

"ТП_В+" + "ТП_В-" является стоимостью портфеля клиента.

Для расчета стоимости портфеля суммируются позиции в рублях РФ, долларах США, евро, драгметаллах. Остальные валюты (юань, фунт стерлингов, гонконгский доллар и др. валюты) не входят в расчет стоимости портфеля. Оценка торговых позиций по денежным средствам в иностранной валюте и по драгоценным металлам осуществляется в Российских рублях по курсу, соответствующему цене предложения в Торговой системе по данной валюте/драгоценному металлу на момент расчета плановых позиций.

При подаче клиентом заявки, оценивается уровень обеспечения с учетом будущей позиции. Если при подачи заявки, параметр ООБ_В становится ниже начального уровня, заявка отклоняется.

Уровни обеспечения

Начальный уровень обеспечения - 7%

Минимальный уровень обеспечения -4%.

В соответствии с регламентом Брокера, клиент должен самостоятельно контролировать уровень обеспечения отложенных обязательств, поддерживать его на уровне выше начального. Если ООБ_В снижается ниже начального уровня обеспечения, клиент должен предпринять действия, необходимые и достаточные для приведения текущего уровня ООБ_В к уровню, выше начального. Совершить такие действия клиент должен в срок не позднее дня, следующего за днем снижения показателя ООБ_В.

При снижении показателя ООБ_В ниже минимального уровня (6%), в соответствии с Регламентом, Брокер вправе без дополнительного поручения клиента произвести принудительное закрытие позиций по маржин-коллу, полностью или частично.

Пример:

Клиент имеет на счету 67 000 рублей. Курс доллар на момент заключения сделки 65 руб.

Клиент хочет приобрести с использованием «плеча» 5 тыс. долларов, т.к. ожидает рост курса доллара в ближайшие несколько дней и хочет заработать на этом движении цены.

ТП_В+ = 67 000 рублей + 5 000$*65 руб. = 392 000 руб. (собственная рублевая ликвидность клиента и стоимость планируемых к приобретению долларов).

ТП_В- = -5 000*65=-325 000 руб. (сумма обязательств клиента перед брокером по приобретаемой валюте, из них 67 000 за счет собственных средств, остальная часть за счет заемных средств).

Стоимость портфеля = 392 000-325 000=67 000 руб.

ООБ_В = Стоимость портфеля/ ТП_В+ =(67 000/392 000)*100%=17,09% >6%,

Следовательно, открытие такой позиции при подаче заявки в Торговую систему возможно.

Сценарий 1

К примеру, в ходе торгов, курс доллара поднялся до 67 руб. за доллар, при этом был 1 перенос позиции.

ТП_В+ = 67 000 + 5 000*67=402 000 руб.

Стоимость обязательств ТП_В- осталась неизменной: -325 000 руб.

Стоимость портфеля составляет: 77 000 руб.

ООБ_В =(77 000/402 000)*100%=19,15%.

В связи с ростом курса доллара, показатель ООБ_В увеличил «запас прочности» по отношению к начальному уровню обеспечения.

При этом, клиент заплатит комиссию:

- за перенос позиции по сделке СВОП. Ориентировочно 10% годовых на 27.07.2016. Актуальную информацию по ставкам СВОП уточняйте у Вашего менеджера. На заемные средства куплены 4 000$. Комиссия по сделке своп составит = 4 000*65,9825 *10%/365 =72,31 руб., где 65,9825 -текущий условный курс доллара на момент переноса позиции.

- Комиссия Биржи за перенос - 0,0005% = 4 000*65,9825*0,0005%=1,32 руб.

- Комиссия Биржи за саму сделку 5 000*65*0,0015%=4,87 руб. но не менее 25 руб. Если фиксировать прибыль, то комиссия за продажу – 5000*67*0,0015%=5,03 руб., но не менее 25 руб.

- Комиссия Брокера за саму сделку 5 000*65*0,03% (свыше 5 млн. руб. – 0,015%) = 97,5 руб. Если фиксировать прибыль, то комиссия Брокера за продажу составит = 5 000*67*0,03%=100,5 руб.

Итого расходы 72,31 (своп)+1,32 (комиссия Биржи за перенос)+25*2 (комиссия Биржи за сделки)+97,5+100,5 (комиссии Брокера за сделки)=321,63 руб.

Комиссии снижают стоимость портфеля клиента и поэтому также влияют на уровень текущей маржи. Чем дольше клиент удержит позицию, тем больше набегают расходы за перенос позиции по свопам.

Прибыль, если реализовать доллары по 67 руб.

(67-65)*5 000-321,63=9678,37 руб.

Доходность на капитал за счет «плеча» составила (9678,37/67 000)*100=14,45% за 2 торговых дня.

Данный пример носит условный информационный характер. При этом на валютном рынке, при условии сильной волатильности бывают случаи, когда курс изменяется на 2 рубля за 2 дня и выше, поэтому данный условный пример носит реалистичный характер.

Сценарий 2

«Плечо» предоставляет возможность, как очень хорошо заработать, так и создает повышенные риски для клиента. Поэтому клиенты должны особенно тщательно следить за уровнем ООБ_В (уровнем текущей маржи) и не допускать её снижения ниже начального уровня обеспечения в 6%.

К примеру, прогноз клиента не исполнился, курс доллара в процессе торгов снизился до 62 рублей.

ТП_В+ = 67 000 + 5 000*62=377 000 руб.

Стоимость обязательств ТП_В- осталась неизменной: -325 000 руб.

Стоимость портфеля составляет: 377 000-325 000=52 000 руб.

ООБ_В =(52 000/377 000)*100%=13,79%.

За счет снижения курса доллара, уровень текущей маржи снизился до 13,79%. Клиент должен внимательно следить за дальнейшей динамикой уровня текущей маржи, с тем, чтобы не допустить дальнейшего его снижения ниже 6% и тем более, ниже 4% - минимального уровня обеспечения, когда позиция будет закрыта принудительно по маржин-коллу. При снижении уровня текущей маржи ниже 6% клиент должен довнести денежные средства в обеспечение своей позиции или продать часть необеспеченной позиции (или всю позицию), с тем, чтобы выровнять уровень текущей маржи выше 6%.

Начальный (текущий) уровень маржи, минимальный уровень маржи и максимальная позиция клиента

В терминах маржинального кредитования можно использовать также понятие «начальная маржа» при открытии позиции, «текущая маржа» когда портфель сформирован и уровень маржи пересчитывается в зависимости от изменения стоимости активов на торгах и «минимальная маржа»- значение, при достижении которого стоимости портфеля, возникает маржин-колл.

Уровень начальной маржи (УНМ) в денежном эквиваленте можно определить по формуле:

Уровень начальной маржи = Объем долларов (евро) в количестве штук * текущий курс в рублях*начальный уровень обеспечения

Т.е. в нашем примере, уровень начальной маржи при открытии позиции составит:

УНМ = 5 000*65*6%=19 500 руб.

Имеющиеся собственные средства в портфеле составляют 67 000 руб.

67 000 руб. > 19 500 руб. – позицию открывать можно, заявка будет принята Торговой системой.

Уровень текущей маржи:

Для сценария 1 - 5 000*67*6% = 20 100 руб.

Для сценария 2 - 5 000*62*6% = 18 600 руб.

Уровень минимальной маржи составит:

Уровень минимальной маржи = Объем долларов (евро) в количестве штук * текущий курс в рублях*минимальный уровень обеспечения

УММ (при открытии позиции) = 5000*65*4%= 13000 руб.,

Текущий уровень минимальной маржи

Для сценария 1 - 5 000*67*4% =13 400 руб.

Для сценария 2 - 5 000*62*4% = 12 400 руб.

Максимальную позицию, которую клиент сможет открыть, можно рассчитать в следующем порядке:

Считаем стоимость портфеля.

К примеру, в сценарии № 1 стоимость портфеля равна 67 000 руб.

67 000 + (Х*65) –(Х*65)=67 000 руб.

УНМ=Х*65*6%=3,9Х, где:

Х – максимальное количество единиц валюты, которые можно приобрести при имеющейся стоимости портфеля.

Самый высокий уровень начальной маржи равен самой стоимости портфеля. Следовательно, 3,9Х=67 000 руб. Отсюда Х равен 17179 $. Т.к. минимальный лот - 1000 долларов США, трейдер сможет максимально купить 17 000 долларов США.

Перенос позиции с отложенными обязательствами

В случае наличия открытой позиции с отложенными обязательствами производится перенос позиции на следующий день путем совершения сделки СВОП по максимальной цене своп-сделок, которая определена за период с момента открытия торгов до 12 часов мск. В QUIK максимальную цену СВОП-сделки до 12 часов можно посмотреть по инструменту USD_TODTOM.

Валютный СВОП представляет собой комбинацию двух противоположных конверсионных сделок на одинаковую сумму с разными датами валютирования – продажа инструмента TOD и покупка инструмента ТОМ.

К примеру, на 27.07.2016 максимальная цена СВОП-сделки составила условно 0,0177. Назовем ее индикативной ставкой. Точность индикативной ставки устанавливается до 4х знаков после запятой.

Чтобы узнать рыночную ставку за перенос долларов, в годовых, следует вычислить значение по формуле:

(Индикативная ставка по сделкам USD_TODTOM/ Текущий курс доллара) *365 *100%.

Например, на 27.07.2016г. рыночная ставка составляет ориентировочно (с учетом ориентировочного текущего курса для данного примера) 0,0177 / 65,9825 *365*100% = 9,79% годовых.

При переносе «длинных» позиций по евро и доллару, дополнительно к комиссии переноса позиции по сделке СВОП, взимается комиссия Биржи 0,0005% за перенос позиции.

Если у вас минус по иностранной валюте и вам надо переносить отрицательную позицию, цена СВОП-сделки составит 2% годовых. При переносе «коротких» позиций по евро и доллару взимается также биржевая комиссия за перенос, равная 0,0005% от стоимости позиции.

Сделки СВОП совершаются без дополнительного поручения Клиента.

По всем вопросам совершения сделок на Валютном рынке с «плечом», звоните по телефону +7 (495) 796-27-88 или оставляйте заявку на сайте. Звоните в любое время.

rusfinline.ru

трейдинг и конвертация. Январь PDF

Транскрипт

1 Операции с валютой на Московской Бирже: трейдинг и конвертация Январь 2015

2 Валютный рынок Московской Биржи Совершайте операции с валютой на бирже! 2

3 Мы предлагаем частным клиентам выгодно и быстро конвертировать валюту по биржевому курсу даже при минимальной сумме инвестиций, минуя обменный пункт банка и контролируя обменный курс. Просто выставляйте заявки в торговом терминале по вашей цене в зависимости от рыночного курса! экспортерам и импортерам конвертировать валюту на бирже для расчетов с поставщиками и оптимизировать транзакционные издержки за счет минимальных спредов. Сравните цену в банке и на бирже и сделайте выбор! спекулянтам зарабатывать на высоковолатильных валютных курсах и активных спекуляциях с кредитным плечом. Минимальные комиссии за сделку от 0,015 до 0,03% для объемов от 50 лотов. 3

4 Мы предлагаем То, что раньше было доступно только банкам, теперь доступно и вам! Купите валюту онлайн по курсу биржи! Основные преимущества работы на бирже: регулирование со стороны ЦБ РФ прозрачность операций надежная защита инвестиций обязательная регистрация сделок скорость расчетов 4

5 Практические особенности Доступные инструменты Режим торгов Заемные денежные средства Минимальный объем покупки/продажи Вывод валюты Перенос позиции Начальное обеспечение маржинальных позиций доллар/рубль USDRUB_TOM евро/рубль EURRUB_TOM юань/рубль CNYRUB_TOM фунт стерлингов/рубль GBPRUB_TOM гонконгский доллар/рубль HKDRUB_TOM 10:00-23:50 МСК Большое плечо для евро и доллара США 1000 единиц иностранной валюты Предусмотрен Путем совершения сделки своп 25% - $, 100% -,, HK$ Покупка валюты через торговый терминал QUIK аналогична операциям с акциями: 01. Выбор валютной пары в классе МБ Валюта: ЕТС EURRUB_TOM, USDRUB_TOM, CNYRUB_TOM, GBPRUB_TOM, HKDRUB_TOM 02. Выставление заявки на покупку или продажу: Покупка иностранной валюты: тип заявки ПОКУПКА Продажа иностранной валюты: тип заявки ПРОДАЖА 5

6 Тарифы Комиссия за сделку, % от суммы сделки Комиссия за списание валюты с инвестиционного счета % от суммы поручения Цена своп сделки при переносе «коротких» позиций в евро или долларах США Цена своп сделки при переносе «длинных» позиций в евро или долларах США Комиссия за обработку голосового поручения, % от суммы сделки Комиссия Московской Биржи, от суммы сделки Комиссия брокера за вывод валюты До 5 млн. руб. 0,03 Свыше 5 млн. руб. 0,015 Взимается при совершении сделки покупки или продажи 0,05 Сделка своп 0, По рыночным ставкам: На около 18% годовых 0,5 минимум 200 рублей Доллар, евро, юань - в АКБ «Абсолют Банк» (ОАО) - 0 На счет в другом банке: 2500 руб. 0,0015% для заявок от 50 лотов; 0,0015%, но не менее 25 руб. за сделку, совершенную на основании заявки до 50 лотов 6

7 Вывод валюты День Т+0 День Т+1 День Т+2 Клиент: покупка валюты в торговой системе QUIK Брокер: поставка валюты на инвестиционный счет Клиента в КИТ Финанс Брокер. Клиент: подача Поручения в Личном кабинете на отзыв валюты Зачисление валюты на валютный счет Клиента в банке. Срок ориентировочный. Зависит от времени подачи Поручения на отзыв денежных средств и скорости взаиморасчетов с Банкамиконтрагентами. Моментального вывода денежных средств в валюте нет. Вы можете подать неторговое поручение на вывод денежных средств в день T+1 (день расчетов по сделке), где T день торговой сессии на валютном рынке. КИТ Финанс Брокер обрабатывает поручения на вывод денежных средств согласно п.15.7 Регламента оказания брокерских услуг. Все дальнейшие сроки зависят от порядка расчетов того банка в котором у вас открыт валютный (текущий) счет. Для вывода на расчетный счет китайского юаня уточните о такой возможности в вашем банке. При получении наличной валюты с вашего банковского счета банк может начислить комиссии. Уточняйте условия в вашем банке. 7

8 Получить доступ Заполните анкету клиента на сайте КИТ Финанс Брокер. Валютный рынок Московской Биржи доступен всем Клиентам без подачи дополнительных заявок и поручений. Сотрудник компании подготовит пакет документов и свяжется с Вами в течение одного рабочего дня. Подпишите пакет документов в любом из офисов компании или в офисе агента, либо выберите дистанционный способ обслуживания. 8

9 Получить доступ Если Вы уже являетесь Клиентом: Внесите денежные средства в рублях или долларах США/евро/юанях/HK долларах/ фунтах на брокерский счет путем банковского перевода. Реквизиты: Заполните поручение на внесение денежных средств на валютный рынок в Личном кабинете https://lk.brokerkf.ru/ Личный кабинет WebBank Брокерские неторговые операции Выставляйте заявки на покупку или продажу валюты в торговом терминале QUIK так же, как по обычным инструментам (акциям, облигациям). Для вывода валюты на ваш счет в банке подайте поручение в Личном кабинете https://lk.brokerkf.ru/ Личный кабинет WebBank Брокерские неторговые операции 9

10 Вопросы и Ответы Какие расходы будут при конвертации и выводе валюты? Биржевая комиссия, комиссия брокера за сделку, комиссия брокера за списание валюты с инвестиционного счета. Например, при покупке 1000 USD комиссии составят 0,0015 USD (но не менее 25р.)+ 0,3 USD +0,5 USD. При выводе валюты в АКБ Абсолют Банк (ОАО) комиссия брокера за списание не взимается. При получении валюты в банке, операция может быть платной, в соответствии с тарифами вашего банка. Если вы покупаете валюту на заемные средства, то вместо поставки произойдет перенос позиции на следующий день сделкой своп. Стоимость переноса (цена своп сделки) определяется рыночной ценой сделок своп на дату переноса (на около 18% годовых) + биржевая комиссия. Могу ли я не зачислять денежные средства на валютный рынок, а перечислить с основного рынка на валютный? Да, но лучше зачислять отдельно на Валютный рынок, т.к. при переводе может возникнуть налог 13% - перевод денежных средств приравнивается к выводу с основного рынка. Берутся ли с меня налоги при выводе валюты в банк? Брокер не является налоговым агентом по валютному рынку, поэтому не исчисляет и не удерживает с вас налог на доходы физических лиц. Если я торгую внутри дня, в спекулятивных целях и мне не нужна поставка валюты, с меня спишут комиссию за поставку валюты? Нет. Согласно новым тарифам КИТ Финанс Брокер поставка валюты с 5 ноября 2013 года на ваш инвестиционный счет осуществляется бесплатно. Таким образом, ваши затраты на сделку по покупке валюты составят только комиссия за сделку (0,03% до 5 млн.р.) и биржевая комиссия (0,0015%). 10

11 Контакты (812) (495) Санкт-Петербург, ул. Марата, Бизнес-центр «Ренессанс Плаза» Москва, Последний пер., 11, стр.1 Бизнес-центр «ЯН-РОН» КИТ Финанс (ООО). Лицензии профессионального участника рынка ценных бумаг ФСФР России выданы на осуществление дилерской деятельности от , брокерской деятельности от , деятельности по управлению ценными бумагами от , депозитарной деятельности от Без ограничения срока действия. 11

docplayer.ru

Покупка валюты - цели; в обменнике банка, на Форекс, на бирже

Основные цели валютных операций

Любые операции с финансовыми инструментами требуют четкого понимания целей. Именно с постановки целей начинается процесс выбора оптимального способа инвестирования, без понимания целей мы не сможем ответить на вопрос, как именно мы будем покупать валюту – надолго, с целью положить на депозит на несколько лет, или на пару дней – чтобы поймать движение в 2-3 рубля и быстро зафиксировать прибыль.

Все возможные цели при покупке валюты можно условно разбить на пять основных групп:

- Валютные траты

- Валютные обязательства

- Валютные сбережения

- Валюта как инструмент приумножения

- Хеджирование

Траты и обязательства на первый взгляд очень похожи – это всегда покупка валюты для того, чтобы ей расплатиться за какие-нибудь товары или услуги, то есть – эти две цели имеют отношение не к инвестированию, а к потреблению. Однако граница между ними довольно четкая, и заключается в периодичности или цикличности. Траты – разовое мероприятие, обязательства – цикличны. То есть если вам нужно 5000 долларов на зарубежную поездку – это траты, а если вы ежемесячно платите по 1000 долларов за какие-либо услуги – это обязательства в иностранной валюте.

Отдельной группой можно выделить сбережения в иностранной валюте. Это – вполне инвестиционная цель, мы хотим сохранить накопленный капитал, но предпочитаем это делать не в национальной валюте, а в иностранной. Например, потому, что считаем доллар защитным активом и хотим обезопасить свои сбережения от финансовых кризисов. Основной признак сберегательной цели – отсутствие среднесрочных планов на сберегаемую сумму. Валюта покупается не для того, чтобы ее потратить, а чтобы сохранить. Как правило эта цель требует размещения валюты в инструменты сбережения – любые валютные инструменты с фиксированной доходностью (депозит, еврооблигации и т.д.), потому что даже защитный актив необходимо дополнительно защищать от инфляции.

Четвертая группа – это активные операции с иностранной валютой, целью которых является значительное приумножение средств. Здесь валюта используется как инструмент с переменной доходностью: есть актив, у него есть рыночный курс и можно заработать на его изменениях.

И, наконец, последняя пятая цель – валютное хеджирование. Или, иначе говоря, страхование валютных обязательств от резких скачков курса иностранной валюты.

Итак, у нас есть пять целей, которые в свою очередь разбиваются на две более крупные группы: первые три из них требуют наличной валюты, то есть – наличия всей суммы трат, обязательств или капитала на депозите, а последние две – не предполагают, что у вас должна быть полная сумма, а позволяют открывать валютную позицию с кредитным плечом.

Для того, чтобы захеджировать обязательства на 10 000 долларов- достаточно всего лишь открыть позицию на 1400$. А если у вас есть 10 000 долларов на биржевом счете, вы можете открывать валютные позиции на сумму около 70 000 — используя принцип маржинальной торговли. То есть первые три цели предполагают, что нам обязательно понадобится полная сумма валюты и ее физическая поставка, а последние две – физической поставки не требуют.

Это важно понимать, так как от этого зависит выбор торговой площадки, на которой вы будете валюту покупать. И если поставка предполагается обязательно – вам подойдут не все возможности покупки, которые предоставляет наш валютный рынок.

Покупка валюты в обменнике банка

Самый простой способ приобрести валюту – это через обменный пункт банка. Банки котируют валюту по дилерской схеме, то есть покупают и продают ее от своего имени и за свой счет. Практически в любом банке сейчас можно купить доллары и евро, многие последнее время начали котировать так же британский фунт, швейцарский франк, японскую йену и даже китайский юань.

Между ценой покупки и ценой продажи в обменном пункте банка есть достаточно большая разница, которая называется спред. Сейчас эта разница составляет около 1%, в пиковые моменты кризиса 2014 года она могла достигать 5-7%. Это – широкий спред.

Ещё у многих банков есть ограничения по сумме наличной валюты в кассе. Например, 1000 долларов вы можете купить на месте без проблем, а обмен 20-30 тысяч долларов может занять у вас много времени, так как в кассе одного банка такой суммы может просто не быть без предварительного заказа. То есть обменный пункт банка как способ поменять валюту имеет ограниченную ликвидность.

При этом валюту вы получаете сразу, наличными на руки и можете использовать как средство платежа или для прочих целей, где нужна наличная валюта. То есть для целей валютных трат и обязательств это допустимый способ покупки, а вот использовать этот путь для приумножения и хеджирования не получится.

Разновидность этой же операции – покупка валюты через интернет-банк. Отличие одно – вместо получения наличных денег вы получаете их на банковский счет, и можете обналичить в любой момент. Ликвидность тут ограничена лимитами снятия денежных средств с банковского счета, но спреды по-прежнему остаются широкими.

Покупка валюты на рынке Форекс

Полная противоположность банковского обменного пункта – рынок Форекс. Форекс – это организованный внебиржевой валютный рынок. На нем торгуются все мировые валюты, притом не только по отношению к рублю, но и по отношению друг к другу. Там вы можете купить, к примеру, новозеландский доллар за канадский, или австралийский доллар за евро. Для повседневных целей нам это вряд ли пригодится, но это хороший способ приумножения средств: во все времена валютные курсы двигаются неравномерно, какая-то валюта более активна, а другая менее. У трейдеров на Форексе есть очень широкий выбор – они ищут валютные пары с максимальным потенциалом движения и зарабатывают на них.

Рынок Форекс – один из самых ликвидных мировых финансовых рынков, спреды на нем узкие, возможность вложения больших сумм – максимальна. При этом этот рынок не является поставочным для частных инвесторов, он дает возможность работать с большим кредитным плечом, но вывести оттуда наличную валюту и использовать ее как средство платежа у вас не будет.

То есть пока мы рассмотрели две альтернативы покупки валюты: первая подходит для наличных операций, вторая – для операций приумножения.

Но что делать тем, кто хочет и торговать на ликвидном рынке с узкими спредами, и при необходимости – получать наличную валюту?

Для них есть третья возможность, объединившая в себе преимущества первых двух вариантов. Это – торговля валютой на Московской бирже.

Покупка валюты на Московской Бирже

Московская биржа – единственная биржевая торговая площадка в России, предоставляющая возможность торговать всеми финансовыми инструментами в одном месте. На ней торгуются и ценные бумаги (акции и облигации), и производные инструменты, и валюта. При этом, валютные торги на бирже ведутся уже более 20 лет – с 1992 года.

В 2012 году биржа открыла валютную секцию для частных инвесторов, до этого времени на ней имели возможность торговать только институционалы.

Именно на МосБирже вы можете найти все преимущества валютной торговли: и высокую ликвидность, и узкие спреды, и возможность как торговать с кредитным плечом, так и выводить наличную валюту на банковский счет.

То есть на бирже есть все те же преимущества, что и на рынке Форекс – принципиальное отличие одно: Форекс, так же как и банк, работает с валютой по дилерской схеме, а биржа проводит торги по принципу двойного аукциона (так называемая брокерская схема). Это значит, что если на Форексе вы можете только согласиться с котировкой дилера, то на бирже – имеете возможность выставить свою котировку.

При этом набор инструментов на бирже по сравнению с Форексом – меньше. Форекс – это все мировые валютные пары, биржа – только пары, содержащие национальную валюту. Исключение – евро к доллару, это единственная полностью иностранная пара, которая торгуется на Московской бирже наряду с национальными валютными парами.

Выбор торговой площадки для торговли валютой

Общий принцип выбора торговой площадки для торговли валютой заключается в следующем: необходимо определиться с тем, что вам необходимо – наличная валюта или валютная позиция, и в зависимости от этого – выбрать между МосБиржей и Форексом.

Биржу выбирать следует в том случае, если вы собираетесь торговать парами, содержащими национальную валюту, даже если вам не нужна возможность вывода наличных. «Национальные» валютные пары на бирже имеют большую ликвидность, чем на Форексе.

Если же вас привлекает возможность совершать операции с «экзотическими» валютными парами, валюту которых вы даже никогда не держали в руках – ваш оптимальный выбор будет рынок Форекс.

whatismoney.ru