Тренды на бирже: метод безопасного пирамидинга. Тренды на бирже

Торговля по тренду — MADEYOURTRADE.RU

Не для кого не секрет, что торговля по тренду является самой распространенной техникой торговли на бирже. Тренды дают отличную возможность много заработать на рынке. Именно поэтому трейдеры ждут тренды, и так сильно любят их торговать. Но, не все так просто как кажется на первый взгляд.

Я всегда торгую с пониманием того, что рынок предсказать невозможно, и не известно куда цена пойдет в будущем. Эта установка помогает мне избежать распространенной ловушки на рынке, когда трейдер становится заложником своего прогноза и навязывает свое мнение рынку, теряя постепенно деньги со счета. Всё что угодно может произойти на рынке и пойти в разрез с вашими ожиданиями. Любая фигура, любой сетап может быть сломан. Ложные пробои никто не отменял. Поэтому надо быть гибким.

Для начала, необходимо для себя понять, что же будет являться трендом, и какие условия должны быть соблюдены, чтобы его идентифицировать?

Всем известно, что:

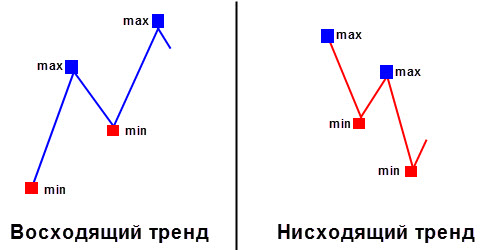

Восходящий тренд — это как минимум, последовательно повышающихся 2 максимума и 2 минимума (для нисходящего тренда наоборот)

Проиллюстрирую на рисунке:

Схема восходящего и нисходящего тренда

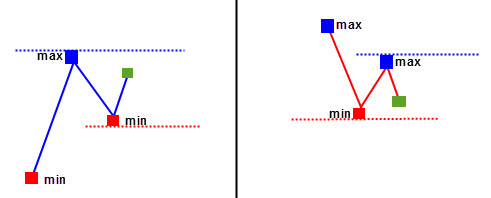

Схема восходящего и нисходящего трендаНо, тренд можно идентифицировать еще раньше. Достаточно иметь вот такую структуру цены:

Схема неопределенности направления движения

Схема неопределенности направления движенияТакая структура цены, дает нам возможность поймать импульс на продолжение тенденции (если цена продолжит свое прежнее направление), либо поучаствовать зарождении нового тренда (когда предыдущее направление сломается). Задача только одна — поймать и поучаствовать в этом импульсе.

Именно поучаствовать, чтобы сократить риски, а не залезть в рынок в конце импульса, т.к. надо помнить про ложные пробои. Либо поймаем импульс, либо получим небольшой убыток.

Проблема торговли по тренду заключается в том, что непонятно, насколько долго продлится движение. Хорошо если тренд сильный, и идет хорошими импульсами. А что делать когда, цена еле-еле ползет, но всё же в тренде? Такие тренды забирают ранее заработанную прибыль, и, это безусловно неприятно. В эти моменты получается переторговка. Направление торгуем правильное, а несем убытки. Решением проблемы мне видится введение лимита на сделки. Хорошие движения выносят сделки в прибыль сразу, и не возвращаются близко к точкам входа.

Рынок так устроен, что трейдер постоянно видит возможности для совершения сделки, и всегда находится в режиме ожидания движения. Но рынку наплевать, что и как мы от него ждем. Поэтому он дает то, что сам считает нужным, и не важно, что это идет в разрез с нашими ожиданиями. Именно тогда случаются тильты и переторговки. Из-за этого чувства, что движение вот-вот начнется, и в нем просто необходимо поучаствовать. А движения все не случается и не случается. Депозит пилит и тает. Всё, переторговка, тильт и день в минусе.

Необходимо торговать только ясные себе ситуации. Особенно это остро чувствуется после ряда приличных прибылей, когда трейдер привыкает к рынку, и большая часть заработанного, а то и всё, отдается в рынок назад.

Поэтому, если идентифицировали тенденцию на старшем фрейме, то торговать надо только по тренду, пока он не сломается.

Сбербанк: 5469 1700 1253 5625 Яндекс Деньги: 410011862611298 PayPal: [email protected] Спасибо! |

madeyourtrade.ru

Тренд рынка. Торговля по тренду

Сегодня мы поговорим о том, что такое тренд рынка, как его определить, какие бывают виды трендов, как построить линию тренда, как вести торговлю по тренду, и почему вообще это так важно. Кому-то эта тема будет уже знакома, но кто-то наверняка найдет в ней что-то новое и полезное, что сможет использовать в инвестировании и управлении личными финансами.

Что такое тренд рынка?

Наверняка все вы постоянно слышите и читаете какие-либо упоминания о трендах. Тренды есть в моде, в политике, в спорте, да где угодно, но нас будут интересовать только тренды финансовых рынков. Что же это такое?

Все просто: слово тренд заимствовано из английского языка (trend) и в переводе означает “тенденция”. То есть, тренд рынка – это тенденция изменения цен на актив, торгуемый на этом рынке. Например, тренд рынка недвижимости – это тенденция изменения цен на недвижимость, тренд рынка форекс – тенденция изменения котировок какой-либо валютной пары и т.д.

Виды трендов.

По разным критериям можно выделить разные виды трендов. Например, по направлению тренда различают:

- Бычий или восходящий тренд – тенденция на рынке, при которой цены на актив движутся вверх;

- Медвежий или нисходящий тренд – тенденция на рынке, при которой цены на актив движутся вниз;

- Боковой тренд или флэт – ситуация на рынке, когда тенденция отсутствует, цены на актив движутся в каком-то одном диапазоне или не движутся вообще.

Почему тренды называют бычьими или медвежьими – более подробно можете узнать в статье Виды трейдеров на бирже: быки, медведи и др.

Также различают разные виды трендов на рынке, исходя из их длительности:

- Долгосрочный тренд – тенденция, продолжающаяся несколько лет;

- Среднесрочный тренд – тенденция, продолжающаяся несколько месяцев;

- Краткосрочный тренд – тенденция, продолжающаяся менее месяца.

Как определить тренд рынка?

Определить тренд рынка можно даже визуально, посмотрев на график цены интересующего вас актива. Однако, чтобы говорить о наличии хотя бы краткосрочного тренда, нужно увидеть тенденцию, как минимум, нескольких дней. То есть, если цена растет или падает, допустим, на протяжении одного дня, то это, конечно, можно назвать малым трендом, но принимать какие-либо финансовые решения на его основании крайне опасно: нужно дождаться, чтобы тренд подтвердился хотя бы несколько последующих дней.

Также для определения тренда следует сопоставлять сигналы с графиков разных таймфреймов: везде они должны указывать на одну и ту же тенденцию.

Тренд рынка очень редко формируется постоянным движением цены только в одном направлении. Обычно движение происходит скачкообразно, поэтому на графике видны пики и впадины. Чтобы точно определить направление и силу тренда, необходимо провести прямую линию так, чтобы она была максимально приближена ко всем пикам на графике (для медвежьего тренда) или ко всем впадинам (для бычьего тренда). Получившаяся линия – это и будет линия тренда.

После того, как вы начертили линию тренда, определите ее угол наклона. Чем больше угол наклона к оси X – тем сильнее тренд, и наоборот, чем меньше угол наклона линии тренда – тем тренд слабее.

Чарльз Доу, посвятивший много лет исследованию рыночных трендов, опубликовал на эту тему материалы, на основе которых появилась т.н. Теория Доу. Один из ключевых постулатов этой теории гласит о том, что тренд всегда должен быть подтвержден объемом торгов. То есть, если, например, цена на актив растет, но объем продаж этого актива падает – это может быть очень недолговечный тренд, опираться на который при принятии инвестиционных решений крайне опасно.

Другой постулат теории Доу говорит, что тренд действует на рынке до тех пор, пока не появятся явные признаки его завершения.

Чтобы определить начало тренда на рынке, необходимо обращать внимание не только на изменение цены, но и на изменение объема торгов. Если эти два показателя изменяются в одном направлении – можно с высокой долей вероятности говорить, что мы имеем дело с трендом. Точно так же, чтобы определить окончание тренда – нужно сравнивать цену на актив и объемы продаж. Если цена растет, а объемы падают, или цена падает, а объемы растут – это говорит о скором окончании и изменении тренда.

Если речь идет о тренде на форексе или фондовом рынке, то есть специальные индикаторы, которые показывают объемы продаж.

Также важно понимать, что для определения тренда, прежде всего, стоит опираться на фундаментальный анализ – именно фундаментальные факторы формируют тренд рынка. А технический анализ уже можно использовать для определения наиболее вероятных точек разворота или корректировки тренда, но важно понимать, что он является графическим отображением фундаментальных данных.

Так, например, скорее всего, тренд закончится или будет скорректирован на сильных уровнях поддержки и сопротивления – тех значениях, на которых цена на актив задерживается чаще всего, которые ей сложнее всего преодолеть.

Как анализировать тренд?

Итак, когда вы определили тренд рынка, вам необходимо его проанализировать, чтобы принять верное инвестиционное решение. Самый главный показатель, который вам нужно определить – это сила тренда.

Сила тренда зависит от следующих параметров:

- Продолжительность тренда. Чем дольше продолжается тренд на рынке – тем выше сила тренда. Чем дольше “разгоняется” тренд, тем сложнее его остановить.

- Угол наклона линии тренда. Чем больше угол наклона линии тренда к оси X, тем выше сила тренда. За некую “середину” можно взять угол в 45 градусов – как правило, тренды формируются близко к этому значению. Если угол между линией тренда и осью X больше 45 градусов – это очень сильный тренд, если меньше – более слабый. Если угол незначительный (10-20 градусов и менее) – этот тренд может легко поменяться. В то же время тренды большой силы с большим углом наклона линии тренда, как правило, недолговечны: чем быстрее меняется цена, тем меньше по времени длятся эти изменения.

- Объемы торгов. Чем сильнее динамика объемов торгов в направлении роста цены – тем выше сила тренда. Если по объемам торгов наблюдается противоположная с ценой динамика – это говорит о том, что тренд слабеет. Если разница очень велика (например, цена быстро растет, а объемы резко падают) – это говорит о перекупленности или перепроданности рынка и свидетельствует о скором развороте тренда.

- Количество соприкосновений цены с линией тренда. Чем чаще график цены соприкасается с начерченной линией тренда – тем сильнее и устойчивее этот тренд.

Только сопоставление всех этих четырех параметров даст вам истинное представление о силе тренда. Опираться только на какой-то один параметр недопустимо и очень опасно!

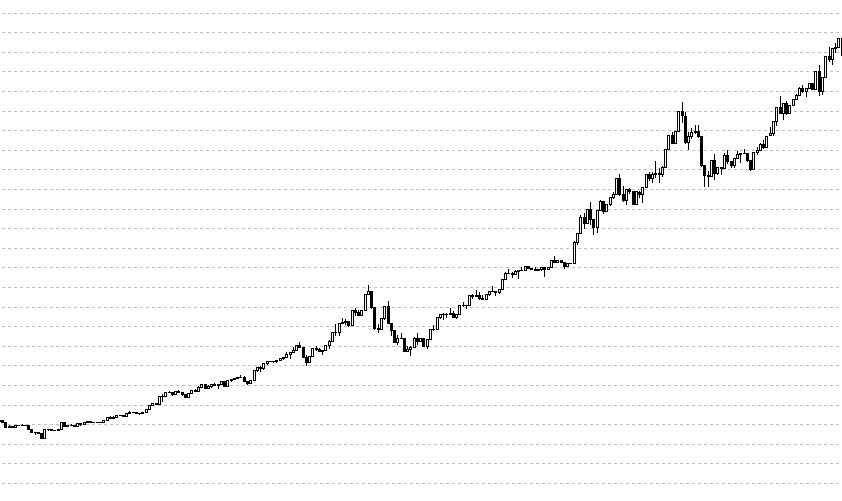

Далее на примере недельного графика валютной пары EUR/USD приведу простейший пример определения и анализа разных трендов и их наиболее важных параметров:

Торговля по тренду.

И, наконец, переходим к самому главному. Определение тренда рынка и его силы нам требуется для того, чтобы выгодно осуществлять спекулятивные инвестиции. Проще говоря, покупать какие-то активы по низкой цене в то время, как сформировался тренд на их рост, чтобы в дальнейшем перепродать по более высокой и заработать на этом.

В первую очередь это, конечно же, касается торговли на мировых финансовых рынках: форекс, фондовый рынок, рынок производных инструментов и т.д. Но не только! Даже если вы покупаете наличную валюту, недвижимость, золото, что-либо еще с этой же целью, вам точно так же стоит определить тренд, силу тренда и оптимальные точки входа и выхода на рынке.

Торговля по тренду начинается с определения направления глобального, среднесрочного и краткосрочного тренда. Торговать по краткосрочному тренду опаснее всего, а для низколиквидных инструментов (таких, как недвижимость) и вовсе недопустимо. Точно так же очень рискованно вести торговлю против тренда, например, предполагая его разворот или хотя бы корректировку. Так могут зарабатывать только самые опытные биржевые спекулянты, всем остальным я рекомендую исключительно торговлю по тренду. Кстати, любимая поговорка любого биржевого трейдера все равно звучит так: trend is your friend.

Если вы уже определили тренд рынка, который существует, развивается и имеет значительную силу, ваша главная задача – выбрать оптимальную точку входа, то есть, цену, по которой вы купите желаемый актив, откроете сделку в направлении тренда. Лучше всего для выбора точки входа использовать инструменты технического анализа (когда вы знаете, что фундаментальные факторы говорят о развитии тренда) – уровни поддержки и сопротивления, а также очень полезный инструмент – уровни Фибоначчи или другие инструменты технического анализа.

После того, как сделка заключена, продолжайте следить за формированием и силой тренда. Если речь идет о биржевой торговле, то после того, как цена отойдет от цены сделки на какое-то расстояние, лучше всего передвинуть допустимый уровень убытков stop loss в зону безубыточности, хотя бы в точку открытия сделки.

Далее, для извлечения максимальной прибыли из торговли по тренду, необходимо определить оптимальную точку выхода из сделки. В идеале она должна находиться недалеко от точки разворота тренда в обратную сторону. На вероятность такого разворота вам будет указывать снижение силы тренда (уменьшение угла наклона линии тренда, уменьшение объемов торгов и т.д.).

Подведем итог: вся суть торговли по тренду сводится к следующим этапам:- Определение тренда и силы тренда;

- Определение оптимальной точки входа;

- Открытие сделки;

- Постоянный анализ тренда;

- Определение оптимальной точки выхода;

- Закрытие сделки и извлечение прибыли.

В общем-то, в торговле по тренду нет ничего сложного: это самый безопасный способ спекулятивных заработков, причем, касающийся не только биржевых активов, но и любых других.

Принимая решение о спекулятивных инвестициях, убедитесь, что вы планируете вести торговлю по тренду, что этот тренд действительно существует и имеет достаточную силу. Это будет вашим залогом к защите капитала от рисков и извлечению хорошей инвестиционной прибыли.

Надеюсь, что вы хорошо усвоили, что такое тренд рынка, как его определить и проанализировать, какие виды трендов бывают, какие основные параметры тренда необходимо учитывать, и как вести торговлю по тренду. Как всегда, буду рад ответить на ваши вопросы в комментариях.

Желаю вам успешных инвестиций и хорошей прибыли! Увидимся на Финансовом гении!

fingeniy.com

Разворот тренда как определить: верный способ

Здравствуйте уважаемые друзья. Пишет автор блога Руслан Мифтахов. Большинство начинающих трейдеров и не только не понимают и не видят куда направлен тренд. Как определять направление тренда я и хочу рассказать и показать на своем личном примере.

По моему опыту есть два движения на рынке ценных бумаг, а если быть точнее, то их три: это движение цены вверх, движение вниз и боковик — по другому флет. Во флете лучше не торговать, особенно новичку и его я не буду рассматривать в этой статье.

На фондовом рынке цена никогда не идет прямолинейно вверх или вниз, всегда есть период откатов и консолидаций. Чтобы понять куда направлен тренд я использую максимумы и минимумы свечей на графике.

Есть конечно такие варианты определять тренд по скользящей средней, но не перестану снова и снова говорить, что индикаторы все отстают от цены. Пока скользящая средняя нарисует тренд вниз, цена намного раньше покажет смену и направление тренда на графике.

Итак, как я определяю направление тренда покажу на графике, так думаю лучше и понятней будет.

Для начала покажу нисходящий тренд. На нисходящем тренде важно смотреть на максимумы. По максимумам свечей на медвежьем тренде обычно строят канал. Как видно из графика: пока каждый максимум ниже предыдущего, сохраняется медвежий тренд.

Смена нисходящего тренда на восходящий происходит, как только максимум нисходящего тренда станет выше предыдущего. А смена восходящего тренда на нисходящий, как только минимум бычьего тренда будет ниже предыдущего.

Бычий тренд определяется также как и медвежий, только по минимумам. Пока каждый новый откатный минимум выше предыдущего, значит тренд вверх сохраняется.

Смена восходящего тренда на нисходящий, как только минимум бычьего тренда будет ниже предыдущего.

Еще хочу показать, как может ввести в заблуждение скользящая средняя. На графике выше видно, что moving averange (скользящая средняя) направлена вверх. Судя по ней можно предположить, что происходит смена тренда. Но если не учитывать то, что максимум свечи не обновил предыдущий, то не о какой смене тренде и речи быть не может.

Смотрите, что получилось, если мы брали бы в расчет только среднюю. Посчитали бы, что тренд сменился на восходящий и торговали на повышение цены, в итоге попали бы на бабки получили бы убыток. Нисходящий тренд продолжился, так как не был пробит предыдущий максимум.

Итак подведу итог. На медвежьем тренде смотрим максимумы, пока максимум ниже предыдущего считаем тренд нисходящим. На бычьем тренде смотрим минимумы, минимум выше предыдущего — восходящий тренд.

Думаю, я понятно донес информацию по определению направления тренда. Если что-то не понятно задавайте вопросы не стесняйтесь, чем смогу помогу отвечу.

Для поднятия настроения посмотрите видео 27 стилей танца у парней, узнайте свой =)

Всем пока, до новых встреч.

С уважением, Руслан Мифтахов.

ruslantrader.ru

Тренды на бирже. Валютная пара или акции?

Валюта или акции: что лучше?

Большинство профессиональных спекулянтов предпочитают работать с фондовым рынком, а не с Форекс. Объяснение этому простое: на рынке акций часто прослеживается мощный тренд. На рынке валют длительный и однонаправленный тренд — редкость.

На недельном графике валютной пары доллар США — мексиканское песо явно видна фигура “голова и плечи”

Вершину левого плеча отметила красная стрелка, левого — синяя, а вершину головы — желтая. Согласно техническому анализу, график должен пойти вниз на высоту головы, что он успешно и сделал.

Что ждет мексиканский песо

Страх перед Трампом перерос во всенародную любовь мексиканцев к “дядюшке Дональду”. Но эта любовь может снова трансформироваться в ненависть, потому что Трамп обладает весьма крутым нравом.

В последнюю неделю в Мексике было неспокойно, и это видно на графике. В нескольких центрах добычи серебряной руды прошли забастовки. Песо попятился назад. Особенно активно бастовали шахтеры в Таско — никем официально не признанной, но реально существующей всемирной столице серебра. “Золотая эпоха” серебра еще впереди, когда спрос на него будет большим. Конечно, это не значит, что его объемы добычи в Мексике будут быстро расти в ближайшем будущем. Пока песо, вполне возможно, несколько уступит свои позиции доллару США, и график пойдет вверх. Нехорошо скажется на песо и агрессивная политика Трампа в борьбе с нелегалами. Возвращение из США “рабочих рук” не всегда радостная новость. В некоторых городах Мексики безработица достигает 50% и даже выше. Этот фактор будет оказывать негативное влияние на экономику Мексики и на ее национальную валюту.

Из позитивных факторов для песо можно назвать то, что заполняемость курортов на Карибском побережье, прежде всего Канкуна, и на Атлантике – Акапулько планируется высокая. А руины майя и ацтеков во время пляжного сезона дают возможность Стране кактуса пополнить свою казну и укрепить песо.

Торгуя валютными парами, надо помнить о том, что они весьма темпераментные, и слить свой депозит на Форекс очень просто. Поэтому сначала надо тестировать свою торговую систему долго на демо-счете, и только при получении стойкого положительного результата рисковать своими деньгами.

Тренд сломан? Эксперты уверены: это коррекция. Последняя недельная свеча говорит о желании графика идти вверх

О делах на рынке акций

График Макдональдса весьма впечатлял трейдеров до значительной коррекции. Впрочем, эта акция склонна к падпадениямлениям, но потом она возобновляет свои позиции. По всей видимости, так будет и в этот раз. К «заслугам» Макдональдса надо отнести то, что его ценные бумаги снижались в цене весьма неохотно во время кризиса: последними из акций, входящих в индекс Доу – Джонса, начали дешеветь, и первыми отрастать. Наверное, еда – это то последнее от чего отказываются люди. Особенно популярен Макдональдс в развитых странах, где фаст-фуд считается дешевой и вкусной едой.

Боинг явно попал в зону турбулентности. Последняя недельная свеча похожа на доджи.

На недельном графике видно, что эта акция в 2016 году стоила 100 долларов, а сейчас стоит дороже 300 долларов. На рынке остается явный бычий тренд, хотя график «лихорадит». Так как, медвежий рынок пока никто не признает, целесообразно играть на повышение, особенно на таких акциях как Боинг. При этом надо не забывать об умеренности – важно не покупать огромными лотами, потому что вы можете быть правыми по сути, но не правыми по объему закупок.

Всегда надо помнить о внезапности медвежьего рынка. Речь идет о длительном падающем рынке, а не о временной коррекции. Профессионалы утверждают, что он появляется ниоткуда, и так же исчезает в никуда. С этим утверждением сложно спорить. Никакие подсчеты не могут точно указать на точку разворота фондового рынка. Разве, что постфактум.

trade-obzor.ru

Тренды на бирже: время покупать американские акции?

Adobe Systems, Incorporated — компания из США — разработчик ПО. Центральный офис расположен в Калифорнии в Сан-Хосе. С 2011 года практически все акции компании в свободном обращении. Adobe Systems является правообладателями формата TIFF и PDF.В 2015 году корпорация заняла 302 место в рейтинге крупнейших корпораций мира.

Желтой стрелкой указана точка, откуда можно начинать игру на селл. Синяя стрелка указывает место для игры на бай.

Торгуя акциями(СФД) на бирже надо помнить о формуле Блэка-Шоулза. Она достаточно простая, но единственная, которая применима на всех рынках. Смысл ее прост: график может пройти за одну и ту же единицу времени на равное расстояние как вверх, так и вниз. Всегда, входя в рынок, надо помнить об этом.

Существует теория о том, что рынок непобедим. Так ли это? На стойких тенденциях можно зарабатывать, и множество преуспевающих трейдеров доказали это на своем собственном примере. Приручить рынок, конечно, невозможно. Как и невозможно зарабатывать в 100% сделок или же в 90%. Ахмет Окумус — уроженец Стамбула, который перебрался в Нью-Йорк заявил, что он зарабатывает в 90% сделок. Принцип отбора интересных акций у него прост. Он покупает, то что сильно подешевело. Если такая дешевизна вызвана паникой на бирже, то Окумус покупает акцию и ждет. Например, ценная бумага упала в цене до 6 долларов. Все имущество предприятия стоит 4 доллара за акцию. Куда падать рынку? Окумус считает, что падать особо некуда, и он смотрит на монитор, когда эта ценная бумага поднимется в цене до 10 долларов, до 15… Правда, у Ахмета большой штат сотрудников, которые отслеживают бухгалтерию фирм.

Когда обманывают индикаторы? На этот вопрос новички ищут ответы, и убеждаются, что индикаторы не могут предсказывать будущее во всех случаях. Линии тренда весьма информативны, но это не значит, что за линии график акции не может выйти. Поэтому надо всегда ставить стоп-приказы, чтобы одна сделка не нанесла вашему кошельку большой урон.Adobe Systems Incorporated растет в цене из года в год. Но это не значит, что этот тренд будет продолжаться вечно. Трейдерам надо быть готовыми к любому сценарию поворота событий. Гэпы, медвежий рынок — все это не повод для того, чтобы потерять свои деньги.

«Три Эм», (не путать с российским МММ), ранее — Minnesota Mining and Manufacturing Company — инновационно-производственная корпорация из США. Ее офис расположен Сент-Поле.

На предприятиях фирмы в шестидесяти государствах производятся десятки тысяч наименований товаров для медицины, а также автосборочной, горнодобывающей, газовой индустрии и пр.

Компания также производит световозвращающие материалы, системы для проекции, пленки, повышающие яркость дисплеев, материалы для рекламы.

Игра на селл всегда очень опасна

На этом графике синей стрелкой указана точка входа в рынок. Красной стрелкой указано место “перегрева”, откуда рынок должен бы начать путь вниз. Хотя так бывает не всегда.

Если вы внимательно присмотритесь к графику, то увидите, что были времена, когда акция 3М дешевела из месяца в месяц. И это было не только в кризисном 2008 году. 2015 год тоже был плохим для трейдеров, которые ставили на бай.Трейдеры задаются вопросом: кто более успешен — быки или медведи? Спекулянты, как правило, универсальны. На бычьем рынке они играют на бай, на медвежьем — на селл. На растущем рынке зарабатывать намного проще. Как бы там ни было, но всегда надо тщательно выбирать сделки. Если та или иная акция не подходит вам по каким-то параметрам, то ее лучше обойти стороной. Благо, выбор ценных бумаг очень большой.

UTC = Стабильность

Юнайтид Текнолоджис(UTC) — одна из крупнейших американских корпораций. Центральный офис расположен в штате Коннектикут. Около половины прибыли компания получает за обслуживание военных заказов. В конце 20 века она стабильно входила в десятку крупнейших подрядчиков ВПК США по объему выпускаемой продукции.

Синей стрелкой указана точка для входа в рынок. Красной — место для начала игры на селл. Желтая стрелка указывает на сильный ценовой ход, когда график вышел за границы канала.

UTC в 2014 и 2015 г.г. сильно падала в цене. Но во времена спада многие спекулянты видят для себя возможности для покупки по дешевке. Высокая волатильность рынка притягивает многих искателей легкой наживы. Далеко не все трейдеры приходят на рынок за деньгами. Многим из них просто нужны эмоции — как в казино. И они их получают. На рынке каждый ищет что-то свое.Если вы будете торговать исключительно на фондовом рынке, то есть смысл покупать не одну акцию, и не две, а 4-5. Если у вас капитал достаточно большой, то и десять акций не будет предельной цифрой. Зачем покупать несколько ценных бумаг? Для того, чтобы ту акцию, которая пойдет вверх, покупать еще и еще.Чтобы справиться с рынком, так как уследить за ним сложно, есть смысл эксплуатировать робототехнику. Но торговую программу надо не покупать готовую, а написать самому с помощью специалиста по программированию. Тогда вы не пропустите свой ход. Но не надо надеяться на робота как на нечто идеальное. Машине все равно: зарабатываете вы, торгуя акциями, или теряете. Машине надо дать вовремя приказ: “Вперед!”. И она будет работать без остановки. Но думать она не научится никогда, даже если сделает вас миллионером. Выход новостей для такого робота — пустой звук. Машина лишь отреагирует на движение графика, и не факт, что не поздно.Торгуя акциями (и не только) надо знать себя. Знать же рынок невозможно. Точнее, его изучать нужно всю жизнь, но познать до конца ни у кого не получится. Как вы поведете себя во время обвала рынка? Если вы не сталкивались с этой дилеммой, то вы точного ответа на этот вопрос не знаете. С годами вы станете опытным, и на такие вопросы у вас будут ответы. Рынок же будет из года в год преподносить вам новые и новые сюрпризы. Такова его природа.

trade-obzor.ru

Тренды на бирже: метод безопасного пирамидинга

Об этой торговой методике написано много томов профессиональной литературы. Давайте рассмотрим эту торговую методику более подробно и на конкретных примерах. Чтобы переиграть рынок — надо иметь преимущество. Если на вопрос “ в чем ваше преимущество над рынком” ответа нет, то торговать вам категорически не рекомендуется. “Главное войти в сделку, а там разберемся”, — самый глупый ответ из возможных. Преимущество над рынком дает правильная идентификация длительного однонаправленного тренда, например. Бесконечно большой капитал при мартингейл — торговле тоже. Правда, такого капитала нет ни у кого, поэтому вторая рекомендация не серьезная. Она выглядит безупречной лишь в теории. Явным преимуществом будет построение безопасной пирамиды.

Пирамидинг на фондовом рынке

На дневном графике Petrobras обозначены желтыми и синими стрелками моменты входа в рынок. На этом графике видно, что на фондовом рынке пирамидальные атаки могут приносить высокий эффект.

Конечно, постфактум легко быть умным. Тем не менее, рассматривая исторические данные мы можем делать правильные выводы, и применять такой подход в будущем. Целесообразно ли сейчас продолжать атаку на рынок с помощью пирамидинга? Нет! Если акция взлетела в цене, то надеяться на ее дальнейший рост не следует. Она может дорожать и дальше, но велика вероятность коррекции. Значит, ищем другую ценную бумагу для покупки. По этой акции ждем определенного отхода цены вниз, стагнации, а потом можно атаковать рынок.

Petrobras — крупнейшая нефтегазовая компания в Бразилии, контролируемая государством. Ее штаб-квартира расположена в Рио. Главные запасы газа и нефти компании находятся в нефтегазоносных бассейнах Сантус и Кампус. В среднем корпорация добывает более двух млн баррелей нефти в сутки.Есть трейдеры, которые мало обращают внимания на фундаментальные данные и даже на название компании. Это не совсем правильно, но и такой подход может быть эффективным. Они выискивают красивую графическую модель и начинают серию покупок.

Безопасный пирамидинг осуществляется примерно так: покупается ценная бумага по 13,65. При подъеме цены на 30 тиков (по 13,95) делается покупка еще. При этом обязательно на отметке 13,65 выставляется стоп-приказ. Следующая покупка производится по цене 14,25 и т.д. Но “пирамидить” можно не до бесконечности. Во всем должна быть мера и разумный предел. Обязательно где-то должен стоять тейк-профит. И желательно, чтобы он сработал сразу по всем открытым сделкам.Почему эту торговую методику не используют все трейдеры? Потому что им зачастую просто скучно и у них нет желания долго ждать результата. И они пускаются во все тяжкие.

Пирамидинг на валютном рынке

На дневном графике валютной пары евро — иена видна шипы, которые обозначены красными стрелками. Шипы мешают осуществить полноценную пирамидальную атаку.

На валютном рынке торговать очень просто, а торговать прибыльно — очень сложно. Подавляющее меньшинство добивается здесь стабильного положительного результата.При торговле валютными парами надо следить за новостями. Что происходит в зоне евро? Как обстоят дела в Японии? На эти вопросы надо искать ответы. При этом следует не забывать, что ценность обнародованной новости минимальна — спекулянты на выход любой новости реагируют мгновенно.Страна восходящего солнца практически не имеет полезных ископаемых. И подорожание углеводородов, например, плохо сказывается на японской валюте. Между тем, японское правительство и центральный банк могут вмешиваться в монетарную политику страны весьма активно. Так было много раз в прошлом. По всей видимости, так будет продолжаться и в дальнейшем. Так, во время выброса радиации на Фукусиме все ждали скорой девальвации иены, но этого не произошло. Японцы умеют защищать свой финансовый сектор. И все же, некоторые форс-мажорные события, допустим, сильное землетрясение может обрушить иену в одночасье. Эксперты утверждают, что если деловой центр Токио будет разрушен землетрясением, то не только Япония, но и весь мир впадет в экономический хаос. Не исключено, что эти прогнозы слегка преувеличены, но смысл их нам понятен.Европейский Союз не так зависим от цен на сырье как Япония. Кризисы в ЕС тоже, обычно, переносятся не так болезненно как в Стране восходящего солнца. Но политические неурядицы там — обычное явление. Европа — единая и разная. Таковой она будет оставаться еще очень долго. Кризисы беженцев, трудовые миграции, политические интриги могут сотрясать экономику ЕС и европейскую валюту.

Пирамидинг на товарно-сыревом рынке

На дневном графике сои красными стрелками обозначены точки входа для пирамидальной атаки на рынок. Синей стрелкой — момент возможного выхода из всех сделок. Желтой стрелкой обозначен шип, который мог бы помешать строительству пирамиды, если бы оно началось тремя днями ранее до появления шипа.

Товарный рынок не такой сложный как форекс, но он не такой простой как рынок фондовый. Если вы откроете месячные товарные графики (не только сои), то заметите, что они очень агрессивно движутся вверх или вниз. Такова природа этого рынка.Торгуя соей, надо помнить о том, что информация из стран — производителей этого продукта весьма ценна. В тройку лидеров по производству сои входят США, Бразилия и Аргентина. При этом Аргентина может повлиять на график сои более ощутимо, чем лидер — США. Объяснение этому простое: аргентинцев меньше в разы, чем американцев и они львиную долю сои отправляют на международный рынок. Американцы много сои потребляют сами.Далее с большим отставанием от лидеров по производству сои следуют КНР, Индия, Парагвай, Канада, Украина, Уругвай и Боливия. Китайцы на международный рынок сои отправляют мало, потому что такая огромная страна сама нуждается в этом продукте. Кстати, такие государства как Канада и Украина могут пострадать при выращивании сои из-за своего климата, который относительно холодный.Торговля с помощью роботов (советников) может быть весьма эффективной при пирамидинге.

trade-obzor.ru

Тренды на бирже: биткоин или акции?

Прошлый год можно смело назвать годом криптовалютной лихорадки. Нечто подобное человечество наблюдало в 17 веке в Голландии, где все охотились за луковицами тюльпанов. Но, если луковицы тюльпанов имели хоть какую-то реальную стоимость после эпохи тюльпаномании, то будет ли что-то стоить биткоин — неизвестно.

На недельном графике биткоина видно, что он вышел из треугольника и пытается пойти вверх. Но хватит ли у его сил? А если хватит, то на какие рубежи он нацелен?

Биткойн-истерия

У биткоина были свои периоды подъема и падения. Если кто-то помнит, то в 2013 году он поднимался с 200 долларов до 1 тысячи. Затем последовало падение больше, чем в 2 раза. В прошлом году биткоин смог взлететь в цене от 1 тысячи до 19,5 тысяч, что вызвало неоднозначную реакцию трейдеров.

Профессионалы знают, что такие биржевые пузыри — это ловушка, и обходят их стороной. На понижение во время надутого пузыря тоже входить в сделку не рекомендуется. Истерия может продолжаться достаточно долго. Еще опаснее усредняться на падение цены во время истерии роста. От чего зависит курс биткоина? Эксперты утверждают, что от одного — от новостей. Как настроены игроки на бирже? Готовы они покупать и покупать? Если да, то биткоин будет расти в цене. Если нет, то нет. Но и у пузыря должен быть предел. Когда он должен лопнуть? Как правило, какая-то негативная новость обрушивает этот торговый инструмент.

Новости в последнее время выходят не очень веселые для криптовалют. Большинство стран решили, что биткоин надо регулировать относительно строго. Например, в США закрыли лазейки для неуплаты налогов при спекуляции криптовалютами. Даже при обмене одной криптовалюты на другую надо платить налоги.Самое интересное, что могут сделать криптовалюты в ближайшем будущем — это породить новый мировой кризис. Об этом совсем тихо говорят некоторые аналитики. Хотя, их голос будет слышен все сильнее и сильнее. Мы помним, как интернет-компании сначала сильно подорожали, а потом обрушились в цене как карточный домик. Это вызвало глобальный обвал на всех биржах мира.

Криптовалюта похоронит рынок?

Как криптовалюты обрушат рынки? И могут ли они это сделать? К сожалению, могут! Хотя, будем надеяться, что этого не случится.Пессимистический сценарий для нашей планеты на ближайшее время выглядит так. Биржевые спекулянты и не только они будут покупать криптовалюты в неограниченном количестве. Многие банки под залог и без него будут раздавать деньги налево и направо. Не надо думать, что финансовые учреждения этого не сделают. Делали уже много раз, и никто не гарантирует подобного сценария. Криптовалюты будут покупаться по неимоверным ценам. 20 или 30 тысяч за биткоин — всем будет неважно. Главное, чтобы купить. Мечты будут сбываться и курс биткоина будет расти изо дня в день. Потом произойдет то, чего все боялись: разворот рынка. Сразу его отличить от отката будет невозможно. Все будут гадать: откат цены или разворот тренда? Но точного ответа не будет знать никто. Вполне возможно, что падение цены будет идти не ровное, а с гэпами вниз, а может и с огромными гэпами. Например, с 25 тысяч биткоин за несколько минут упадет до 17 тысяч, а потом до 13. Затем до 4 тысяч долларов. И что ждать потом? Тогда уже неважно будет куда пойдет цена. Банки не смогут забрать свои деньги у клиентов. Начнется изъятие залогов. Залоги тоже реализовать будет невозможно по приемлемой цене. Банковская структура затрещит по швам. Страховые компании, которые страховали финансовые учреждения будут просить у правительства своих стран помощи. Ответ будет примерно таким: государство никогда не оказывает помощь частным компаниям. Пришло время Апокалипсиса? По крайней мере, такие вопросы будут задавать многие спекулянты и простые обыватели.Как быть с криптовалютами? Лучше не связываться. Кто хочет пощекотать себе нервы — может поставить на рост биткоина, но очень малым лотом. В противном случае можно быстро разориться.

Последний оплот стабильности

Куда более оптимистично выглядит рынок акций. Большинство профессиональных трейдеров не рассматривает ничего кроме них. Даже рынок золота им кажется слишком непоседливым. Обычно спекулянты покупают не одну акцию, а несколько, и идут за трендом. Та акция, которая активно растет будет куплена много раз, а та которая “зависла” будет куплена одна. Даже при ее падении она не сможет принести существенный урон.

Акции компании Шеврон на недельном графике находятся в середине восходящего канала. Покупать их поздно, а продавать рано. Красной стрелкой обозначен возможный вход на селл, а синей — на бай.

Не забывайте о том, что на бычьем рынке акций игра на понижение сопряжена с огромными рисками, потому что ценная бумага может дорожать из месяца в месяц.Компания Шеврон занимается добычей углеводородов. Пока спрос на нефть и газ достаточно стабильны. Падение цены акций Шеврон планируется на время мирового кризиса, который может случиться в ближайший год-два. Хотя, сложно прогнозировать кризис. Человечество может в этот раз отделаться лишь рецессией.Что может обрушить акции Шеврон? Например, разлив нефти в Анголе в 2002 году нанес существенный ущерб репутации и цене этой акции. Такие события никто не может прогнозировать. Между тем, некоторые эксперты уверены, что “черные лебеди” тоже прилетают циклично. Если сильно долго было все хорошо, то может случиться нечто не очень приятное. Но эта гипотеза не имеет прямого подтверждения.

При определенном снижении цены ценные бумаги Шеврон могут стать привлекательными для трейдеров. Но это не значит, что надо “влюбляться” в эту акцию и не ставить стоп-лоссы.

trade-obzor.ru